Общие правила получения вычета

Для оформления налогового вычета на детей необходимо, чтобы выполнялись следующие обязательные условия:

1. Родитель (опекун, попечитель, усыновитель, приемный родитель) должен являться гражданином РФ и получать доходы, облагаемые по ставке НДФЛ 13%.

Доход физлица в обязательном порядке должен облагаться НДФЛ. Если физлицо является индивидуальным предпринимателем, применяющим специальные режимы налогообложения, либо относится к категории официально безработных, либо в качестве дохода получает только государственные пособия, пенсию и пр., то, соответственно, права на вычет в таких ситуациях не возникает.

Про все другие виды вычетов на «Клерке» открыт бесплатный онлайн-курс. Записывайтесь.

2. Наличие детей, находящихся на обеспечении, а именно: несовершеннолетних детей в возрасте до 18 лет, детей в возрасте до 24 лет, которые обучаются по очной форме, детей-инвалидов в возрасте до 18 лет и детей-инвалидов I, II группы в возрасте до 24 лет, обучающихся по очной форме.

3. Сумма дохода нарастающим итогом с начала календарного года не должна превышать 350 000 руб. (на каждого родителя в отдельности), после превышения данного ограничения в течение года вычет прекращается с того месяца, в котором доход превысил лимит 350 000 руб.

Важно!

- Налоговый вычет на детей предоставляется за каждый календарный месяц с момента получения права.

- Вычеты на детей суммируются, то есть предоставляются на каждого ребенка в отдельности.

- Оба из родителей (опекунов, попечителей и пр.) имеют одинаковое право на получение вычета на каждого из детей.

Где применяют коды детского налогового вычета

Налоговый вычет на детей – самый распространенный на практике. Он представляет собой своеобразную льготу для физического лица в виде фиксированной суммы, уменьшающей налоговую базу человека по НДФЛ.

Право на вычет установлено статьей 218 Налогового кодекса. Льготой могут воспользоваться родители, их супруги, а также опекуны, приемные родители попечители, усыновители. Но при этом указанные лица должно являться налоговыми резидентами. То есть время нахождения их на территории РФ в течение 12 идущих подряд месяцев должно быть от 183 календарных дней и более. Причем оно не прерывается при отъезде лица на учебу, лечение на срок меньше 6 месяцев, а также на работу на морских нефтяных месторождениях. Кроме того, резидентами всегда являются российские военнослужащие, исполняющие воинский долг за границей, и чиновники в иностранной рабочей командировке.

Условия получения удвоенного вычета

Родитель (усыновитель, опекун, попечитель) имеет право получать налоговый вычет на ребенка (детей) в удвоенном размере, но только при наличии одного из двух оснований:

1) если имеется отказ одного из родителя получать вычет;

2) если родитель (приемный родитель, опекун, усыновитель) является единственным и это подтверждено документально.

В первом случае от второго родителя требуется предоставить заявление о его отказе в получении вычета на ребенка (детей), а также копию справки 2-НДФЛ с места работы, которая будет являться подтверждением, что вторым родителем вычет не был получен.

Во втором случае статус единственного родителя должен быть подтвержден копией соответствующего документа (Письмо Минфина РФ № 03-04-05/1-657 от 23.05.2012г.). К таким документам могут относиться:

для подтверждения статуса матери-одиночки: свидетельство о рождении ребенка, в котором отсутствует заполненная графа «Отец», справка о рождении по форме 2 из ЗАГСа в случае, если матерью самостоятельно внесены сведения об отце ребенка, а также извещение об отсутствии записи акта гражданского состояния из органов (мать не должна состоять в браке);

- для признания родителя без вести пропавшим или умершим: решение суда о признании одного из родителей безвестно отсутствующим либо умершим;

- для подтверждения смерти второго родителя: свидетельство о его смерти;

- для подтверждения единственного усыновителя (опекуна, попечителя): акт органа опеки и попечительства о назначении единственного опекуна (попечителя).

Причем если мать-одиночка или одинокий отец вступят в брак (не зависимо от того, усыновлен ребенок супругом или нет), то необходимо прекратить предоставление двойного вычета с месяца, следующего за месяцем регистрации брака. Однако факт заключения брака не относится к единственным опекунам, усыновителям и попечителям — на них это правило не распространяется.

Также важно обратить внимание, что никакие иные случаи не являются основанием для получения двойного вычета. К примеру, не будут подходить условия, при которых второй родитель лишен или ограничен в родительских правах или же если он не уплачивает алименты и не участвует в обеспечении ребенка.

Что изменилось в кодах доходов?

В основной массе в кодах доходов изменений не произошло, но значение некоторых из них было обновлено. В том числе было добавлено несколько новых кодов 2-НДФЛ. К примеру, введены два абсолютно новых кода, которые необходимо указывать в справках многим предприятиям или индивидуальным предпринимателям. В частности, в справке 2-НДФЛ код вычета 2002 применяется в случае, если сотруднику была выдана премия, которая напрямую связана с результатами производства и по факту является составной частью зарплаты. О коде вычета 126 информация будет представлена позднее.

Код 2003 – для отображения вознаграждений и премий, выплаченных за счет полученной предприятием чистой прибыли.

Для некоторой части новых кодов было изменено название. К примеру, в кодах 1532, 1533 и 1535 вся суть изменения свелась к устранению понятия срочных сделок, а также было произведено уточнение в том, что финансовые инструменты носят производный характер.

Код 1532 – отражает доходы от операций, связанных с финансовыми инструментами, а именно с фондовыми индексами, ценными бумагами или прочими инструментами, которые имеют обращение на рынке. Код вычета 501 в справке 2-НДФЛ используется часто. Его мы рассмотрим ниже.

Код 1533 – доходы, связанных с финансовыми инструментами, не связанными с фондовыми индексами, ценными бумагами или прочими инструментами, которые имеют обращение на рынке.

Код 1535 – с различными финансовыми документами, которые обращаются на рынке, но это не ценные бумаги.

В справке 2-НДФЛ код вычета 2641 – имеет теперь такую расшифровку: «Материальная выгода, полученная путем приобретения разного рода финансовых документов.

Размеры вычета и отражение кодов в справке

Пп. 4 п. 1 ст. 218 НК РФ предусмотрены следующие размеры вычетов на детей:

- 1400 руб. на первого ребенка;

- 1400 руб. на второго ребенка;

- 3000 руб. на третьего и последующих детей;

- 12 000 руб. — дополнительный вычет на ребенка-инвалида для родителей, супруга(и) родителя, усыновителей;

- 6000 руб. — дополнительный вычет на ребенка-инвалида для опекунов, попечителей, приемных родителей, супруга(и) приемного родителя.

Обратите внимание, что стандартный вычет на ребенка-инвалида суммируется с вычетом, который зависит от того, какой ребенок по счету (первый, второй и т.д.). Что это означает? Например, у двух родителей имеется один несовершеннолетний ребенок-инвалид. Соответственно, каждому из родителей на этого ребенка положен вычет в размере 1400 руб. как на первого ребенка и как дополнительный вычет в размере 12000 руб. Итого одному родителю за месяц положен вычет на общую сумму 13 400 руб. (сумма денежных средств по вычету составит 13400×13%=1742 руб.). Но опять-таки не стоит забывать про установленный лимит дохода в 350 000 руб.

Каждый вид детского вычета отражается по отдельному коду в разделе 4 справки 2-НДФЛ. Данные коды представлены в Приказе ФНС № ММВ-7-11/387 от 10.09.2015 г. В соответствие со ст. 218 НК РФ на детские вычеты предусмотрены коды 126-149. Причем на вычеты в удвоенном размере предусмотрены отдельные коды! Также и для родителя (усыновителя) и опекуна (попечителя) на одни и те же вычеты утверждены разные коды.

Пример 1

У Румянцевой А. А. имеется трое детей, двое из которых несовершеннолетних и один ребенок — студент в возрасте 20 лет, учащийся по очной форме.

Ежемесячный доход Румянцевой А.А. составляет 35 000 руб. (в т.ч. НДФЛ 4550 руб.), в январе 2021 г. она подала работодателю документы на вычет. Соответственно, при получении вычета ее доход не будет облагаться НДФЛ в размере 2800 руб. за ребенка-студента и второго ребенка, а за самого младшего — в размере 3000 руб. По итогу за один месяц Румянцева А.А. получит вычет на сумму: (1400×2 3000)×13% = 754 руб. Данную сумму вычета она будет получать за первые 10 месяцев 2021 г., а с ноября вычет прекратится, поскольку при условии ежемесячной заработной платы 35000 руб. ее доход в ноябре превысит лимит в 350 000 руб.

Другие новые коды вычета на детей

Изменениям подверглись все коды налогового вычета. Дело в том, что для ранее для разных категорий родителей были установлены разные суммы уменьшения НДФЛ. Поэтому ФНС разграничила категории получателей. Так, для родителей и усыновителей предусмотрены коды со 126 по 129. Для приемных родителей, опекунов и попечителей со 130 по 133.

Приводим изменения в таблице 1.

Таблица 1.

Старые и новые коды налогового вычета

| Новый код вычета | Старый код вычета | Кому и когда положен вычет | Размер вычета |

| 126 | 114 | Родителю (в том числе разведенному), его супругу и усыновителю на 1-го ребенка | 1400 |

| 127 | 115 | Родителю (в том числе разведенному), его супругу и усыновителю на 2-го ребенка | |

| 128 | 116 | Родителю (в том числе разведенному), его супругу и усыновителю на 3-го ребенка | |

| 129 | 117 | Родителю (в том числе разведенному), его супругу и усыновителю на ребенка, являющегося инвалидом | 12 000 |

| 130 | 114 | Приемному родителю, попечителю, опекуну на 1-го ребенка | 1400 |

| 131 | 115 | Приемному родителю, попечителю, опекуну на 2-го ребенка | |

| 132 | 116 | Приемному родителю, попечителю, опекуну на 3-го ребенка | |

| 133 | 117 | Приемному родителю, попечителю, опекуну на ребенка, являющегося инвалидом | 6000 |

| 134 | 118 | Единственному родителю, его супругу и усыновителю на 1-го ребенка | 2800 |

| 135 | Единственному приемному родителю, попечителю, опекуну на 1-го ребенка | ||

| 136 | 119 | Единственному родителю, его супругу и усыновителю на 2-го ребенка | |

| 137 | Единственному приемному родителю, попечителю, опекуну на 2-го ребенка | ||

| 138 | 120 | Единственному родителю, его супругу и усыновителю на 3-го ребенка | 6000 |

| 139 | Единственному приемному родителю, попечителю, опекуну на 3-го ребенка | ||

| 140 | 121 | Родителю (в том числе разведенному), его супругу и усыновителю на ребенка, являющегося инвалидом первой и второй группы | 24 000 |

| 141 | Приемному родителю, попечителю, опекуну на ребенка, являющегося инвалидом первой и второй группы | 12 000 | |

| 142 | 122 | 1-му родителю на 1-го ребенка при отказе 2-го родителя | 2800 |

| 143 | 1-му приемному родителю на 1-го ребенка при отказе 2-го родителя | ||

| 144 | 123 | 1-му родителю на 2-го ребенка при отказе 2-го родителя | |

| 145 | 1-му приемному родителю на 2-го ребенка при отказе 2-го родителя | ||

| 146 | 124 | 1-му родителю на 3-го ребенка при отказе 2-го родителя | 6000 |

| 147 | 1-му приемному родителю на 3-го ребенка при отказе 2-го родителя | ||

| 148 | 125 | 1-му родителю на ребенка-инвалида при отказе 2-го родителя | 24 000 |

| 149 | 1-му приемному родителю на 3-го ребенка при отказе 2-го родителя | 12 000 |

- Скачать расшифровку кодов доходов на 2021 год

- Скачать Приказ ФНС от 24.12.2017 № ММВ-7-11/[email protected]

Как получить вычет на ребенка

Вычет на ребенка можно получить либо через работодателя, либо же сразу за весь период по окончании календарного года в ИФНС.

1. Для того чтобы работодатель, как налоговый агент, мог предоставлять вам вычет, необходимо подать документы на каждого ребенка:

- заявление о предоставлении вычета в свободной форме;

- копию свидетельства о рождении ребенка (если он несовершеннолетний);

- копию справки из образовательного учреждения (для ребенка до 24 лет, обучающегося по очной форме);

- копию документа, подтверждающего инвалидность ребенка (если он инвалид);

- копию решения суда об усыновлении или решения об установлении опеки (попечительства) — если физлицо усыновитель/опекун/попечитель;

- копия документа, подтверждающего статус единственного родителя (если физлицо является единственным родителем и претендует на удвоенный вычет);

- заявление одного из родителей об отказе в получении вычета и справка 2-НДФЛ с его места работы (если один из родителей претендует на удвоенный вычет).

Причем заметьте, что при подаче документов работодатель не может отказать своему работнику в предоставлении вычета — это является одним из законных способов (п. 3 ст. 218 НК РФ).

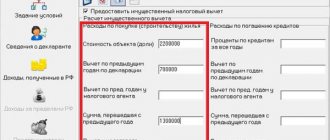

2. Для получения вычета через ИФНС необходимо, кроме вышеперечисленных документов, также подать декларацию по форме 3-НДФЛ. Документы можно подавать либо электронно через личный кабинет налогоплательщика, либо в бумажной версии. Документы в ИФНС подаются всегда по окончании налогового периода — календарного года и вычет предоставляется сразу за год или за предшествующие 3 года.

Какие документы подтвердят детский вычет

Работник должен до конца года (налоговый период по НДФЛ) написать заявление. Форма свободная.

Также ему следует принести в бухгалтерию подтверждающие документы. Их список приведен в таблице 2.

Таблица 2.

Документы на вычет

Получение вычета при смене работы

Пример 2

В феврале 2021г. у Романова И.И. родилась дочь. С января по июль 2021г. он работал в ООО «ЮГ», а в августе 2021г. устроился на другое место в ООО «Звезда».

По первому месту работы вычет на ребенка ему не предоставлялся. Для того чтобы получить вычет по второму месту работы, ему нужно предоставить справку 2-НДФЛ из ООО «ЮГ», подтверждающую отсутствие получения вычетов, а также заявление на вычет и копию свидетельства о рождении ребенка. Соответственно, с августа 2021 г. сотрудник может получать ежемесячный вычет в организации ООО «Звезда», а за период с февраля по июль 2021 г. с учетом лимита дохода в 350 000 руб. получить вычет в ИФНС по окончании 2021 г.

Также не стоит забывать, что новому работодателю при предоставлении вычетов важно учитывать получение вычетов и лимит дохода сотрудника в справке 2-НДФЛ с предыдущего места работы. Это позволит избежать ошибок и всевозможных перерасчетов.

Образцы заполнения справки 2-НДФЛ

Код детского вычета обязательно укажите в Справке о доходах физического лица. При этом учитывайте, что вычеты нужно ставить в 4-м разделе 2-НДФЛ. Раздел 3 не заполняйте. Общую сумму вписывайте отдельно по каждому коду. Если работник имеет право на несколько детских вычетов, укажите коды по каждому из них.

Ниже приведены образцы правильного использования кодов.

Где указать код вычета

Образец 2-НДФЛ с кодами 126 и 127

Новые коды диапазона 200, уменьшающие базу

Обратим внимание на то, что коды диапазона 205-207, а также код 209, 210 и 220 отражают убытки от операций с различными ценными бумагами, имеющими финансовую ценность. Соответственно, было произведено обновление их названий.

Также федеральной налоговой службой было утверждено несколько новых кодов. Один из них — 208.

Код 208 – отражает сумму убытков от операций с инструментами, которые имеют обращение на рынке, их базисный актив составляют также ценные бумаги. Учитывается убыток, который повлекли указанные операции, произведенные в налоговом периоде.

Код 221 – затраты, образовавшиеся в результате операций на личном инвестиционном счете – исключен из перечня кодов вычетов, однако, добавлен целый ряд новых в диапазоне с 225 по 241. Данные коды отражают вычеты по действиям с ценными бумагами и другими финансовыми инструментами, и отличаются от кодов в справках 2-НДФЛ 2016 г.

Также федеральной налоговой службой были введены совершенно новые виды вычетов. Данные коды находятся в диапазоне с 250-го по 252-й и определяют вычеты, связанные с индивидуальным инвестиционным счетом и операциям по нему. Именно в связи с этими изменениями код 617 (отражающий доходы от операций, произведенных на личном счете) был изъят из перечня кодов доходов и вычетов.

Коды 250-252 отражают суммы, которые могут уменьшить размер налоговой базы на основании НК РФ.

Увеличение «военного» компонента

Помимо всего этого, был увеличен «военный» компонент кода 2000. К облагаемым налогом выплатам, производимым военными, Налоговая служба помимо денежного содержания добавила еще и денежное довольствие. Оно теперь также не освобождается от налога. Это следует учитывать при заполнении формы 2–НДФЛ.

Код 3010 претерпел изменение названия. Ранее он выглядел как статья, указывающая на доходы от выигрышей, которые выплачивают организаторы тотализаторов, лотерей и иных игр на риске (в том числе упоминаются и игровые автоматы). Теперь же он выглядит как «Доходы в виде выигрышей, которые были получены на тотализаторе и в букмекерской конторе».

ФНС также изъяла из перечня несколько кодов дохода. В нынешнем перечне отсутствуют коды 2791 (отражение в виде дохода аграрной продукции, которую выдавали своим работникам сельхозпредприятия, использовавшие ЕСХН) и 1543 (доходы от операций, производимых на личном инвестиционном счете).

Кому положены?

Следует помнить, что вычеты предоставляются только той категории работников, доходы которых облагаются налогом на доход в размере 13%. Чтобы воспользоваться правом на налоговый вычет, сотрудником должно быть составлено письменное заявление, к которому прикладываются все необходимые бумаги (свидетельство рождения). Соответственно, если у заявителя имеется несколько детей, то копии необходимо снять со всех свидетельств (свидетельство о рождении умершего к тому времени ребенка или совершеннолетнего ребенка не являются исключением).

В отдельных ситуациях работником должны быть предоставлены дополнительные документы, как, например, свидетельство того, что умер второй родитель, если оформляется вычет на единственного родителя; или справку, подтверждающую, что ребенок обучается, если оформляется налоговый вычет на совершеннолетнего ребенка, но проходящего обучение.