Как стать плательщиком УСН

Стать «упрощенцем» компания или ИП может при соответствии следующим требованиям (ст. 346.12 НК РФ):

- Сумма доходов за 9-месячный период года, предшествующего году начала применения УСН, — менее 112,5 млн руб. (критерий только для организаций). Например, если переход планируется с 2021 года, доходы фирмы с января по сентябрь 2021 года не могут быть больше указанной суммы.

ОБРАТИТЕ ВНИМАНИЕ! Данное ограничение доходов предусмотрено только для организаций. ИП могут перейти на УСН при любой сумме дохода, но в дальнейшем должны соблюдать лимит по выручке в 150 млн руб. за год.

- Среднесписочное количество сотрудников — не более 100.

- Остаточная стоимость основных средств — не более 150 млн руб.

ОБРАТИТЕ ВНИМАНИЕ! Это требование относится как к фирмам, так и к ИП.

- Процент участия в организации иного налогоплательщика-юрлица — меньше 25%.

- Категория плательщика не отражена в подп. 1–13 п. 3 ст. 346.12 НК РФ.

Согласно требованиям ст. 346.13 НК РФ для перехода на УСН следует направить заявление в налоговый орган, в котором компания или ИП состоит на учете:

- до 31 декабря года, предшествующего переходу, или

- в течение 30 календарных дней — для вновь зарегистрированных плательщиков.

Подробнее о том, как стать плательщиком на УСН, см. в материале «Кто является плательщиками УСН?».

Куда платить налог по УСН, если ИП работает не по месту прописки, узнайте здесь.

Как стать плательщиком ЕНВД

ВАЖНО! ЕНВД с 2021 года применять нельзя. Он отменен на всей территории РФ. Ряд регионов отказались от спецрежима уже в 2020 году. Подробности см. здесь.

Порядок перехода на вмененку указан в ст. 346.28 НК РФ и предусматривает:

- постановку на учет по месту осуществления деятельности (или регистрации) компании или ИП;

- подачу уведомления о переходе на ЕНВД не позднее 5 дней с даты начала применения ЕНВД.

Эксперты КонсультантПлюс разъяснили можно ли перейти на ЕНВД в середине 2021 года и ответили на самые распространенные вопросы налогоплательщиков:

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

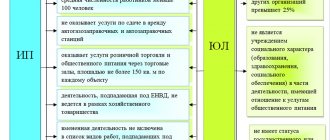

Плательщики ЕНВД могут оказывать ниже приведенные виды услуг:

- бытового характера;

- ветеринарные;

- по ремонту, обслуживанию автомобилей и мотоциклов;

- по организации автостоянок;

- общепита (при этом площадь помещения не должна превышать 150 кв. м);

- розничной продажи продовольственных и непродовольственных товаров (ограничение по максимальной площади — 150 кв. м);

- по перевозкам автотранспортом;

- наружной рекламы на специальных конструкциях или на транспортных средствах;

- предоставления в аренду зданий и земельных участков для размещения торговых сетей;

- по размещению и проживанию людей на площади не более 500 кв. м.

Подробнее о процедуре постановки на учет в качестве плательщика ЕНВД читайте здесь.

Восстановление НДС, учтенного при ОСН

Если компанией были получены авансы от покупателей, с которых начислен НДС, то в случае перехода на ЕНВД данный НДС необходимо вычесть. Это следует сделать в том случае, если в счет этого аванса не была произведена отгрузка (выполнена работа, оказаны услуги).

НДС к вычету подлежит восстановлению, если купленные активы еще не были использованы, не реализованы на дату перехода. По неамортизируемым активам НДС следует восстановить полностью, а по амортизируемым – в соответствии с остаточной стоимостью. Процедура восстановления осуществляется в налоговом периоде, который предшествует переходу на ЕНВД. Восстановленный НДС учитывают в налоговой базе при расчете налога на прибыль, как расходы.

Как перейти с УСН на ЕНВД

Переход с УСН на ЕНВД (здесь речь о замене одного режима на другой, без совмещения, о котором мы скажем ниже) осуществляется следующими способами:

- По окончании года, в котором налогоплательщик правомерно применял УСН. Для этого надо соблюсти 2 срока. До 15 января года, следующего за годом применения УСН, следует уведомить ИФНС об отказе от применения этой системы. Что будет, если такое уведомление не подать, см. здесь. В то же время не позднее 5 рабочих дней с даты начала применения ЕНВД нужно сообщить в ИФНС об этом обстоятельстве (смотрите формы бланков для ИП и для организаций). Соответственно, при намерении с начала года применять ЕНВД вместо УСН надо подать оба заявления с соблюдением обоих установленных сроков. В течение года такой переход сделать нельзя, т. к. есть обязанность применять УСН в течение всего налогового периода, если не происходит утрата права на использование этого режима.

- В случае утраты права на применение УСН в течение года из-за несоответствия требованиям ст. 346.12 НК РФ (к ним относятся как прекращение соответствия вышеуказанным требованиям, так и превышение максимально допустимого для УСН предела возможного дохода в 150 млн руб.) плательщик должен перестать начислять налог по этой системе с начала того квартала, в котором это произошло. Об этом факте необходимо уведомить ИФНС в течение 15 дней, следующих за кварталом утраты. С квартала утраты до конца года налоги следует начислять в порядке, действующем для ОСНО, поскольку НК РФ не предусматривает возможность замены упрощенки на ЕНВД до окончания года в случае утраты права на УСН. При намерении и возможности применять ЕНВД по окончании года, в котором утрачено право на УСН, необходимо в течение 5 рабочих дней с 1 января года, следующего за годом утраты, сообщить об этом в ИФНС.

Форма уведомления об отказе от применения УСН содержится в приказе ФНС России от 02.11.2012 № ММВ-7-3/[email protected]

Также следует отметить, что в силу норм п. 7 ст. 346.13 НК РФ в случае перехода на ЕНВД с УСН обратно на упрощенку налогоплательщик может перевестись только через год после перехода с УСН.

Постановка на учет в налоговом органе

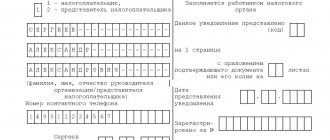

Когда компанией принято решение о переходе на ЕНВД и выбрана дата, следующее, что потребуется сделать – это уведомить о своем желании налоговый орган. Сделать это нужно в течение 5 рабочих дней с момента перехода на работу на ЕНВД. В налоговую потребуется заполнить заявление о переходе:

- ЕНВД-1 – заполняют организации;

- ЕНВД-2 – заполняют ИП.

Заявление подается по:

- месту нахождения компании (регистрации ИП), если конкретный адрес для деятельности не определен (при разносной, развозной торговле, автоперевозках);

- месту осуществления деятельности.

Если адресов много и они относятся к одному муниципальному образованию, то заявление можно подать по одному из любых адресов. Когда все адреса относятся к разным муниципальным образованиям, то заявление следует подать в каждое из них.

Можно ли совмещать УСН и ЕНВД?

НК РФ не содержит запрета на одновременное применение обоих режимов; при этом если налогоплательщик осуществляет расчет ЕНВД по каким-то видам деятельности, то УСН применяется ко всем остальным ее видам (то есть оформлять уход с упрощенки не нужно). Однако, совмещая эти 2 режима, ИП или компании необходимо вести раздельный учет.

Подробнее о раздельном учете см. в материале «Раздельный учет при УСН и ЕНВД: порядок ведения».

О нюансах данных налоговых режимов см. материал «ЕНВД или УСН: что лучше — вмененка или упрощенка?».

Особенности перехода с упрощенки на вмененку

В связи с некоторым отличием в ведении учета доходов и расходов на упрощенке существует ряд особенностей, на которые обязательно следует обратить внимание при переходе на ЕНВД.

Рассмотрим несколько ситуаций, с которыми могут столкнуться налогоплательщики:

Ситуация 1

Налогоплательщик, применяя УСН, реализовал продукцию, оплата за которую поступила в период нахождения на ЕНВД. Что уплачивать — налог по ЕНВД или по УСН?

Упрощенный налог уплачивать не нужно, следует произвести только оплату ЕНВД за период реализации.

См. также: «Как учесть для УСН товары, закупленные во «вмененном» периоде?».

Ситуация 2

Налогоплательщик получил предоплату в период нахождения на УСН, а реализация была отражена в периоде применения ЕНВД. Что уплачивать — вмененный или упрощенный налог?

Следует уплатить налог по УСН за тот период, в котором поступили денежные средства.

Ситуация 3

Налогоплательщик на УСН, не являясь плательщиком НДС, по общему правилу обычно не использует в бухучете счета 19 «Входной НДС» и 68.2 «Начисленный НДС». Нужно ли платить НДС, перейдя на вмененку?

Использующий ЕНВД налогоплательщик также не должен платить НДС. Исключениями и для него, и для плательщика УСН будут 2 ситуации:

- Он является налоговым агентом по НДС.

- Он выставил счет-фактуру с НДС.

В обоих случаях неплательщики этого налога должны уплатить его в бюджет. Поэтому при применении и УСН, и ЕНВД в учете на счете 68.2 появится тот налог, который нужно заплатить. При этом счет 19 использоваться не будет, т. к. права на вычет у неплательщиков налога нет.

Подробнее об особенностях работы плательщиков и неплательщиков НДС см. в материале «Основные правила, когда организация без НДС работает с организацией с НДС».

Переходный период: налог на прибыль

Порядок формирования налоговой базы переходного периода при переходе организации с общей системы налогообложения на ЕНВД Налоговым кодексом РФ не установлен. Поэтому при расчете налога на прибыль доходы и расходы признавайте по общим правилам, которые прописаны в главе 25 Налогового кодекса РФ. На расчет ЕНВД они не повлияют.

Ситуация: как учесть доходы и расходы по операциям, которые начались в период применения общей системы налогообложения, а завершились после перехода на ЕНВД? До перехода организация рассчитывала налог на прибыль методом начисления.

В расчет налогооблагаемой прибыли включайте только те доходы и расходы, которые возникли (были начислены) до перехода на ЕНВД.

Период оплаты значения не имеет (за исключением расходов, поименованных в п. 6 и подп. 4 п. 7 ст. 272 НК РФ). Об этом сказано в пункте 1 статьи 271 и пункте 1 статьи 272 Налогового кодекса РФ. Кроме того, некоторые виды расходов при расчете налога на прибыль можно учесть только при соблюдении дополнительных требований. Например, расходы на покупку сырья и материалов можно списать только после их отпуска в производство и использования в нем на конец месяца (п. 2 ст. 272, п. 5 ст. 254 НК РФ). Авансы, полученные и выданные в счет предстоящей поставки товаров (работ, услуг), не включайте в налоговую базу по налогу на прибыль ни до, ни после перехода на ЕНВД (п. 1 ст. 271, п. 1 ст. 272, подп. 1 п. 1 ст. 251 НК РФ).

Даты признания отдельных видов доходов и расходов приведены в таблице.

Ситуация: как учесть доходы и расходы по операциям, которые начались в период применения общей системы налогообложения, а завершились после перехода на ЕНВД? До перехода организация рассчитывала налог на прибыль кассовым методом.

В расчет налогооблагаемой прибыли включайте только те доходы и расходы, которые возникли (были начислены) и оплачены до перехода на ЕНВД.

При использовании кассового метода доходы и расходы нужно признавать в том периоде, в котором они оплачены. Такой порядок предусмотрен статьей 273 Налогового кодекса РФ.

Под оплатой понимается:

- при признании доходов – день погашения задолженности перед организацией (день поступления денег на банковский счет или в кассу, получение имущества и т. д.). Поэтому авансы, полученные в счет предстоящей поставки товаров (работ, услуг) до перехода на ЕНВД, при расчете налога на прибыль нужно включить в состав доходов (подп. 1 п. 1 ст. 251 НК РФ, п. 8 информационного письма Президиума ВАС РФ от 22 декабря 2005 г. № 98);

- при признании расходов – день прекращения обязательств организации (день выплаты денег из кассы или перечисления их с банковского счета, выбытия имущества и т. д.). При этом некоторые виды расходов уменьшают налогооблагаемую прибыль только при соблюдении дополнительных требований. Например, расходы на покупку сырья и материалов можно списывать только по мере их отпуска в производство (подп. 1 п. 3 ст. 273 НК РФ).

Авансы, перечисленные поставщикам, которые до перехода организации на ЕНВД не исполнили своих обязательств, в расходы не включайте. Даже при использовании кассового метода для признания затрат, помимо их оплаты, необходимо встречное прекращение обязательств (поставка товаров, выполнение работ, оказание услуг) (п. 3 ст. 273 НК РФ). Пока это условие не выполнено, сумму предварительных платежей включать в расходы нельзя. Представители налоговой службы занимают такую же позицию (см., например, письмо УМНС России по г. Москве от 15 декабря 2003 г. № 23-10/4/69784).

При переходе на ЕНВД в середине года сдайте декларацию по налогу на прибыль за тот отчетный период, в течение которого организация применяла общую систему налогообложения. Например, при переходе на ЕНВД в августе 2013 года сдайте декларацию за 9 месяцев 2013 года, отразив в ней доходы и расходы за период с начала года до даты перехода на ЕНВД. Такой вывод следует из письма ФНС России от 1 августа 2012 г. № ЕД-4-3/12801.

Порядок заполнения отчетности по УСН и ЕНВД

Если налогоплательщик, решив перейти на ЕНВД по отдельным видам деятельности, будет применять УСН и ЕНВД параллельно, ему придется по каждому виду деятельности заполнять соответствующую декларацию и уплачивать налоги в бюджет.

Форма декларация по УСН установлена приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected]; при этом следует обратить внимание на то, что по объектам «доходы» и «доходы минус расходы» порядок заполнения декларации несколько отличается.

В соответствии со ст. 346.23 НК РФ организации направляют в налоговый орган отчетность по УСН до 31 марта после окончания года, ИП — до 30 апреля. Однако в определенных ситуациях УСН-декларацию следует подать раньше: до 25 числа месяца, следующего за тем, в котором была прекращена деятельность на УСН по инициативе налогоплательщика, и до 25 числа месяца, следующего за кварталом прекращения применения по причине утраты права нахождения на указанном режиме.

Уплата авансовых платежей производится до 25 числа месяца следующего квартала. Уплата упрощенного налога по итогам года производится в сроки представления отчетности.

Верно заполнить декларацию по упрощенному налогу вам поможет этот материал.

Теперь о том, что касается отчетности по ЕНВД. В настоящее время действует форма декларации, утвержденная приказом ФНС от 26.06.2018 № ММВ-7-3/[email protected]

Образец заполнения декларации по новой форме см. здесь.

Сроки представления декларации регламентированы п. 3 ст. 346.32 НК РФ — не позднее 20 числа месяца, следующего за истекшим кварталом.

Уплата ЕНВД, согласно п. 1 ст. 346.32 НК РФ, производится до 25 числа месяца, следующего за истекшим кварталом.

Этап 1 – Определяем можно ли работать на ЕНВД

Применять вмененный режим могут не все налогоплательщики. Существуют определенные ограничения, устанавливаемые п.2.2 ст.346.26 НК РФ.

Вмененный режим доступен при одновременном выполнении таких условий:

- В прошлом году среднее число трудящихся равняется или превышает 100;

- Доля в собственном капитале равняется или превышает 75% (актуально только для юрлиц, формирующих уставный капитал);

- Местными нормативными законодательными актами установлена возможность работы на ЕНВД для вида бизнеса, по которому планируется переход (НК РФ определяет список видов деятельности для ЕНВД, однако каждый МО может его редактировать, определяя точный перечень из этого списка, для которых допускается работа на «вмененке» на территории этого МО, поэтому данный момент нужно уточнять в привязке к конкретной местности).

Если указанные выше три пункта соблюдаются, то переходить на ЕНВД можно. При нарушении хотя бы одного из них, работать на «вмененке» нельзя.

Предприятию на основном режиме нужно предпринять следующие действия на начальном этапе:

- Выяснить, если ли в городе или районе нормативный документ о ЕНВД, в котором указаны виды деятельности, это может быть закон или решение местных властей;

- Проверить, входит ли вид бизнеса, переводимый на «вмененку», в данный закон;

- Посчитать среднюю численность персонала в последнем календарном году и убедиться в соблюдении условия по ограничению для работодателей;

- Убедиться в том, что собственная доля в УК составляет большую часть от общей его величины (от 75%).

Важно, чтобы переводимая на ЕНВД деятельность не осуществлялась по договору простого товарищества или доверительного управления.

Итоги

При переходе с УСН на ЕНВД налогоплательщику необходимо своевременно сообщить об этом в налоговый орган во избежание неприятных последствий. Несмотря на то что УСН и ЕНВД похожи по некоторым аспектам, для корректного перехода с одного спецрежима на другой необходимо правильно разграничивать периоды применения УСН и ЕНВД.

И не забывайте, что 2021 год — последний, когда можно работать на ЕНВД. И то не всем. Об отмене вмененки мы рассказывали здесь.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 02.11.2012 № ММВ-7-3/[email protected]

- Приказ ФНС России от 26.06.2018 № ММВ-7-3/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Восстановление входного НДС

При смене основной системы на вмененку вы обязаны восстановить суммы входного НДС, принятого к вычету. Входящий НДС по неиспользованным и непроданным материалам, товарам, услугам и работам восстанавливается до смены системы. НДС восстанавливайте полностью. Восстановлению подлежит и НДС по основным средствам и нематериальным активам. Сумма восстановленного НДС, которая при этом увеличит статью прочих расходов, будет пропорциональна остаточной стоимости активов.

Облачный сервис Контур.Бухгалтерия подходит как для расчета ЕНВД, так и для ОСНО. Составляйте налоговые декларации, платите и отчитывайтесь по налогам через Интернет. Сервис упростит начисление зарплаты, уплаты налогов и сдачи отчетности. Первые 14 дней все новые пользователи работают в программе бесплатно.