Расчет по авансовому платежу по налогу на имущество организаций за 2 квартал 2021 года — это один из видов промежуточной налоговой отчетности. Обязанность его представления охватывает не всех налогоплательщиков. Его оформляют на специальном бланке с учетом множества нюансов — узнайте о них из нашего материала. Также расскажем о порядке расчета аванса и сроках платежа за 2 квартал 2018 года.

Изменения в налоговой базе в 2021 году

В предыдущем году движимые активы, принятые компанией на баланс после 1 января 2013 года, не подлежали налогообложению. Данное правило не действовало в отношении активов, которые компания получила от так называемого зависимого контрагента. Это исключение было введено для того, чтобы устранить случаи искусственного занижения суммы, подлежащей уплате в бюджет посредством передачи активов между дружественными компаниями. Действие указанной нормы прекратилось 1 января того года.

Теперь, согласно Федеральному Закону за №335-ФЗ от 27 ноября 2017 года «О внесении изменений в части первую и вторую Налогового кодекса РФ» движимые активы предприятий снова стали входить в налогооблагаемую базу.

Помимо того, в соответствии с новой редакцией статьи 380 указанного кодекса и статьи 381.1. льготы, действующие в отношении активов компании, входящих в 3-10 амортизационные группы, больше не работают. Тем не менее, в отношении активов, обозначенных в пункте 25 статьи 381 главного фискального документа России, с даты выпуска которых истекло не более 3 лет, а также активов, которые классифицируются как инновационное высокоэффективное оборудование, могут применяться дополнительные льготы вплоть до полного освобождения компании от уплаты обозначенного вида обязательных платежей в бюджет.

Кто является плательщиками?

Согласно статье 373 Главы 30 главного фискального документа страны, которая является частью второй документа, подписанного Президентом Российской Федерации 05 августа 2000 года и вступившего в силу 1 января 2001 года, налогоплательщиками указанного вида обязательного платежа признаны предприятия, в собственности которых имеется капитал, признанный объектом налогообложения согласно статье 374 главного фискального документа страны.

Вместе с тем, плательщиками признаются предприятия, перешедшие на упрощенную систему налогообложения, в собственности которых имеются определенные активы.

Также налогообложению подлежит некоторая собственность компаний, выплачивающих ЕСХН.

При этом объектами налогообложения для национальных компаний в соответствии с Налоговым кодексом является движимое и недвижимое имущество, которое учитывается на балансе как актив в соответствии с действующим порядком ведения бухгалтерского учета.

Что касается иностранных организаций, функционирующих на территории российского государства через постоянные представительства, то объектом налогообложения для них выступает движимое и недвижимое имущество, которое классифицируется как основное средство, а также имущество, переданное по соглашению о концессии.

Для иностранных организаций, которые работают не через постоянные представительства на территории РФ, в налогооблагаемую базу входит недвижимость, принадлежащая этим компаниям и находящаяся на российской территории, а также недвижимое имущество, полученное по концессионному соглашению.

В налогооблагаемую базу не входят:

- земельные участки и объекты природопользования;

- объекты культурного наследия;

- ядерные установки, применяемые для научных исследований;

- ледоколы, а также суда атомно-технологического обслуживания;

- объекты космического назначения;

- суда, прошедшие регистрацию в Российском международном реестре судов;

- собственность, включенная в 1-2 амортизационные группы.

Изменения в ставках

Что касается действующих в 2021 году ставок по данному виду платежей, то размер максимальной ставки по налогу на движимое имущество не превышает 1,1%.

В 2021 году организации, работающие по упрощенной системе налогообложения, также освобождены от данного вида обязательств перед государственным бюджетом. Для них в качестве объекта налогообложения выступает только недвижимое имущество, которое имеет кадастровую стоимость на начало отчетного периода.

В отношении остальных хозяйствующих субъектов, являющихся владельцами движимого имущества, исчисление налогов осуществляется в соответствии с региональным законодательством.

Ниже в таблице приведены максимальные ставки, предусмотренные Налоговым кодексом РФ:

| Вид имущества | Максимальная ставка, согласно НК РФ |

| по видам имущества, не включенным в один из нижеперечисленных пунктов | 2,2 процента |

| по кадастровой стоимости недвижимости в Москве | 1,4 процента |

| по кадастровой стоимости недвижимости для всех субъектов РФ, за исключением г. Москва | 2 процента |

| виды имущества, обозначенного постановлением Правительства РФ от 30.09. 2004 № 504. При расчете налога по объектам, введенным в эксплуатацию после 30.12. 2021 года, можно использовать понижающие коэффициенты. | 1,0 процент |

| по магистральным трубопроводам, линиям энергопередачи, а также сооружениям, которые являются неотъемлемой частью указанных ниже объектов | 1,6 процента |

| по объектам магистральных газопроводов, газодобычи, производства и хранения гелия; | освобождение от уплаты |

| по объектам, конкретный перечень которых утвержден распоряжением Правительства РФ от 19.10. 2021 № 2188-р. При расчете налога за 2021 год руководствуйтесь перечнем, который указан в абзаце 3 пункта 1 распоряжения. | освобождение от уплаты |

Определяемся с главными правилами подготовки и представления Расчета

Напомним основные правила, которые следует учитывать при подготовке и сдаче Расчета:

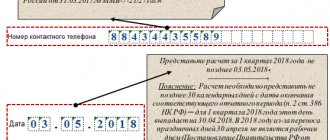

- форма, в которой представляют Расчет, утверждена приказом ФНС РФ от 31.03.2017 № ММВ-7-21/;

- сроки сдачи Расчета: отчитаться по окончании 2 квартала 2018 года предстоит не позже 30.07.2018 (п. 2 ст. 386 НК РФ);

- место представления Расчета — этот нюанс требует отдельного разговора.

А разобраться нам помогут примеры, которые базируются на нормах ст. 386 НК РФ:

- Головное предприятие ПАО «Оранжевый ветер» расположено в г. Москве. У него есть выделенные на отдельный баланс филиалы в 6 регионах РФ. Расчет по каждому отчетному сроку ПАО «Оранжевый ветер» представляет в инспекции по местонахождению головного офиса и каждого филиала.

- Непубличное акционерное общество «Литера Плюс» имеет статус крупнейшего налогоплательщика. В этом статусе оно зарегистрировано в московской инспекции по крупнейшим налогоплательщикам. Компания имеет сеть филиалов по всей стране (31 филиал), каждый из которых выделен на отдельный баланс. При этом «Литера Плюс» оформляет всего 1 Расчет, в который включает сведения обо всем своем имуществе и представляет его в инспекцию по крупнейшим налогоплательщикам, в которой она состоит на учете.

Эти примеры показывают, что адрес представления Расчета определяется в разных ситуациях по-разному. Перед сдачей «имущественной» отчетности в инспекцию еще раз сверьтесь со ст. 386 НК РФ, чтобы по ошибке Расчет не отправился по неверному адресу.

Пример расчета налога на имущество юридических лиц и авансовых платежей

Рассмотреть, каким образом предприятия и организации рассчитывают сумму таких обязательств перед госбюджетом можно на конкретном примере.

Прежде чем приступить к расчету, следует определиться какая собственность, имеющаяся на балансе организации, подлежит налогообложению.

Затем следует определиться с тем, имеет ли данное предприятие право на льготное налогообложение.

Лишь после этого можно приступить к определению базы для исчисления суммы обязательств перед бюджетом, определиться с налоговыми ставками и рассчитать сумму.

Что касается авансовых платежей, то их следует выплачивать ежеквартально. Для их расчета применяется следующая формула:

- в случае расчета по среднегодовой стоимости = (средняя стоимость основных средств за отчетный период х ставка по налогу)/4;

- в случае расчета по кадастровой стоимости = (кадастровая стоимость основных средств х ставка по налогу)/4.

Рассмотрим более детально, как рассчитать сумму налога на основные средства организаций по среднегодовой стоимости.

Для определения налоговой базы в этом случае необходимо сложить остаточную стоимость каждого объекта собственности на 1 число каждого месяца и на конец отчетного периода (в российских рублях):

- 01. – 120 000;

- 02. – 115 000;

- 03. – 110 000;

- 04. – 105 000;

- 05. – 100 000;

- 06. – 95 000;

- 07. – 90 000;

- 08. – 85 000;

- 09. – 80 000;

- 10. – 75 000;

- 11. – 70 000;

- 12. – 65 000;

- 12. – 60 000.

Рассчитываем авансовую сумму по налогу за 1 квартал отчетного периода:

- налоговая база = (120 000+115 000+110 000+105 000)/4 = 112 500 рублей;

- сумма авансового платежа = 112 500 х 2,2% = 2 475 рублей.

Затем необходимо определить авансовую сумму по состоянию на 01.07.:

- налоговая база = (120 000 + 115 000 + 110 000 + …+ 90 000)/7 = 105 000 рублей;

- авансовый платеж = 105 000 х 2,2% = 2 310 рублей.

Теперь необходимо определить сумму авансового платежа по итогам 3 квартала:

- налоговая база для исчисления = (120 000 + 115 000 + 110 000 + …+ 75 000)/10 = 97 500 рублей;

- авансовый платеж = 97 500 х 2,2% = 2 145 рублей.

После этого рассчитывается сумма, подлежащая доплате по налогу на имущество за год:

- налоговая база для исчисления = (120 000 + 115 000 + 110 000 + …+ 60 000)/13 = 90 000 рублей;

- авансовый платеж = 90 000 х 2,2% = 1 980 рублей.

Что нужно учесть учесть при заполнении Расчета

Не всегда информация, взятая из налогового законодательства, является достаточной для безошибочного составления налоговой отчетности. Большую помощь в таком случае налогоплательщик получает из писем чиновников (Минфина и ФНС). Чтобы сэкономить ваше время, мы расскажем вам о последних разъяснениях этих ведомств в отношении НИ и авансов по нему.

- При расчете авансовых платежей необходимо учесть следующие нюансы:

- Если компании принадлежит только одно помещение в торговом центре, в расчете будет участвовать доля кадастровой стоимости здания, соответствующая доле площади помещения в общей площади здания (письмо ФНС от 16.03.2017 № БС-4-21/4780).

- Если здание, внесенное в перечень кадастрового имущества, разделено на помещения, не признаваемые по критериям объектами, облагаемыми по кадастровой стоимости, то расчет производят исходя из их среднегодовой стоимости (письмо ФНС от 18.08.2017 № ЗН-4-21/16379).

- В расчет нужно включить стоимость помещений общего пользования, если вы обладаете правом собственности на них (письмо ФНС от 23.06.2017 № БС-4-21/12096).

- Если произошло изменение кадастровой стоимости в одном из отчетных периодов, авансы нужно рассчитывать исходя из измененной стоимости (письмо ФНС от 27.01.2017 № БС-4-21/).

- При расчете авансов не нужно учитывать:

- Недвижимость, которую включили в кадастровый перечень, но пока не определили ее стоимость (письмо Минфина от 27.09.2017 № 03-05-04-01/62799).

- Капвложения в арендованные средства (письмо Минфина от 08.09.2017 № 03-05-05-01/57901).

- Стоимость арендуемого имущества (письмо ФНС от 15.09.2017 № БС-4-21/18437).

- При оформлении Расчета за 2 квартал 2021 года:

- Обратите внимание на технологию отражения ОКОФ в стр. 040 раздела 2.1: вносите цифры слева направо, начиная с первой ячейки. В незаполненных ячейках проставьте прочерк (письмо ФНС от 24.08.2017 № БС-4-21/).

- По стр. 030 укажите инвентарный номер ОС в том случае, если у объекта отсутствует кадастровый или условный номер (письмо ФНС от 05.09.2017 № БС-4-21/).

- После того, как Расчет будет сформирован, проверьте наличие/отсутствие в нем ошибок (проверочные соотношения возьмите из письма ФНС от 25.05.2017 № БС-4-21/).

В некоторых вопросах, связанных с технологией расчета НИ (включая авансовые платежи), нужно принимать во внимание сложившуюся арбитражную практику. Например, неясности в вопросе с НДС: включать этот налог в стоимость имущества при расчете налоговых обязательств или нет. В данном случае один из возможных вариантов заключается в том, что если судом или комиссией по рассмотрению «кадастровых» споров установлена кадастровая стоимость имущества в размере ее рыночной стоимости с учетом НДС, то сам налог в расчете не участвует (письмо ФНС от 26.10.2017 № БС-4-21/21650).

Льготы по налогу

В соответствии со статьей 381 части 2 Налогового кодекса, введенного Федеральным законом за №139-ФЗ от 11 ноября 2003 года, от уплаты освобождены:

- учреждения и организации, работающие в уголовно – исполнительной системе, в отношении тех основных средств, которые применяются для выполнения возложенных на них функций;

- религиозные организации в части имущества, применяемого для осуществления религиозной деятельности;

- общенациональные общественные организации инвалидов, среди членов которых не менее 80% инвалидов и их представителей, в части основных средств, используемых для выполнения ими уставной деятельности;

- организации, занимающиеся производством фармацевтической продукции, в части основных средств, применяемых для выработки ветеринарных иммунобиологических средств, направленных на борьбу с эпидемией;

- материальные объекты предприятий, занимающиеся производством протезно – ортопедической продукции и т.д.

В указанной статье Налогового кодекса РФ приводится 26 пунктов с указанием предприятий и организаций, освобожденных от уплаты обозначенного вида обязательных платежей.

Итоги

Ответ на вопрос о том, будут ли в регионе платиться авансы по налогу на имущество, зависит от решения, принятого этим регионом. Несмотря на существование общих правил расчета налоговой базы, конечный результат этого процесса может существенно различаться из-за введения регионами своих льгот, дифференцирования ставок и нюансов определения базы от кадастровой оценки. Разными будут и сроки уплаты налога, притом что конечные даты для подачи отчетности (как промежуточной, так и итоговой годовой) установлены едиными.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Сроки оплаты

Согласно статье 383 Налогового кодекса РФ, сумма обозначенного вида обязательных платежей и сумма авансовых платежей по нему подлежат уплате в порядке и сроках, установленных законами субъектов РФ.

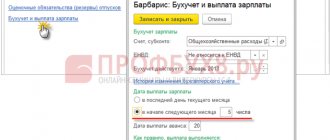

В течение отчетного периода налогоплательщики должны уплачивать в бюджет авансовые платежи, если иное не предусмотрено законодательством субъектов РФ. По истечению отчетного периода осуществляется доплата по данному налогу за год.

Налогоплательщики обязаны представить расчеты по указанному налогу максимум в течение 30 календарных дней после окончания соответствующего отчетного периода.

Что же касается налоговых деклараций по итогам отчетного года, то налогоплательщики обязаны предоставить их не позднее 30 марта года, следующего за истекшим фискальным периодом.

Как рассчитать аванс от кадастровой оценки?

Расчет суммы аванса от кадастровой оценки осуществляется по той же самой формуле (база умножается на ставку и делится на 4 — подп. 1 п. 12 ст. 378.2 НК РФ), однако базу при этом необходимо определить по-иному. Она каждый раз высчитывается пообъектно и будет равна стоимости объекта, установленной на начало года. Если объект получен или выбыл в течение года, то к базе применяют коэффициент, учитывающий число полных месяцев принадлежности налогоплательщику. Полным будет считаться и тот неполный месяц, в котором дни владения составляют больше половины его протяженности (п. 5 ст. 382).

На величину базы могут влиять:

- льготы, введенные в регионе;

- долевое владение объектом;

- принадлежность объекта к двум и более регионам.

Налог по объектам, не получившим кадастровую оценку на начало года, начисляется от средней за отчетный период стоимости (подп. 2 п. 12 ст. 378.2). А вот обратный шаг (включение в базу от средней за период стоимости объекта, уже получившего все основания для обложения на основании кадастровой оценки) невозможен (п. 2 ст. 378.2 НК РФ), если только объект не должен облагаться по этой стоимости в силу принадлежности иностранной организации.

К конечному результату расчета также может быть применено прямое уменьшение его суммы, если это предусматривает закон региона.

Рассчитать аванс по налогу на имущество от кадастровой стоимости вам поможет Готовое решение от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.