Под понятием «доход» в целях налогообложения НК РФ понимает доходы, полученные лицом как в денежной, так и в натуральной форме. И хотя денежная форма расчетов преобладает, на практике нередки случаи, когда работник получает от работодателя доход в виде товаров, оплаты услуг, проезда, финансирования обучения и т.д. Такой вид дохода тоже подлежит налогообложению, с него удерживается НДФЛ и он включается в расчет по страховым взносам. Подробнее о том, как облагаются натуральные доходы в 2021 г., узнайте далее.

Доход натуральный и «ненатуральный»

Доходы людей можно представить не только в виде денег, но также в натуральной форме. Например, частные лица могут получить натуральные поступления в виде:

- продуктов питания и средств личной гигиены, одежды нуждающимся;

- продуктов, которые выращиваются и производятся с помощью личного хозяйства;

- добычи на охоте, рыбалке, сбора ягод и грибов в лесу и т.п.

Вопрос: Работник филиала получил доход в виде оплаты труда в натуральной форме от головной организации. Как отразить этот доход в отчетности по формам 2-НДФЛ и 6-НДФЛ и в какой бюджет перечисляется НДФЛ? То есть доход должен включаться в отчетность по месту нахождения организации (головного офиса) или по месту нахождения филиала? Филиал и головной офис находятся в разных регионах. Посмотреть ответ

При этом слово «натуральный» употребляется не столько в значении «природный, естественный», сколько «предназначенный не для продажи, а для собственного потребления».

Как облагать НДФЛ доходы в натуральной форме?

ВАЖНО! С точки зрения налогообложения такие доходы наряду с денежными также подлежат учету (то есть подоходный налог платится и с них). Об этом пишется в Налоговом кодексе (статья 210). Там же (статья 226) установлено, что фирмы, предприниматели, частные адвокаты и нотариусы должны сами насчитать и уплатить НДФЛ с плательщика (чаще всего речь идет об их сотруднике, получающем часть зарплаты в натуральном виде).

Компенсация расходов на питание: будут ли НДФЛ и страховые взносы?

Тем более что существующая арбитражная практика говорит о том, что судьи во многих случаях признают организацию и ее сотрудников взаимозависимыми лицами.

ПОДРОБНЕЕ: Калькулятор страхования квартиры онлайн, цена – рассчитайте страховку квартиры и купите полис

Обратите также внимание, что материальной выгоды в данной ситуации не возникает. Ведь компания-работодатель передает продукцию работнику в счет заработной платы в соответствии с трудовым, а не гражданско-правовым договором.

При этом удерживаемая сумма налога не может превышать 50 процентов от суммы выплат, причитающихся к выдаче работнику. Если срок, в течение которого налог может быть удержан, превышает 12 месяцев, то организация должна сообщить об этом в налоговую инспекцию по месту своего учета и указать сумму задолженности по налогу.

Когда зарплата выплачивается в натуральной форме, происходит возмездная передача права собственности на товар. А вместе с ней возникает и понятие реализации товара, выручка от которой должна облагаться налогом на прибыль и НДС в общеустановленном порядке (льгота по НДС предоставлена только сельхозпроизводителям.

С другой стороны, стоимость этого товара не оплачивается, как обычно, а погашается закрытием части задолженности по зарплате. Налоговый кодекс позволяет всю сумму начисленной в соответствии с принятой компанией системой оплаты труда заработной платы, независимо от ее формы, учесть в расходах при расчете налога на прибыль. Тем самым формируются доходы и расходы, связанные с передачей продукции в счет погашения задолженности по зарплате.

Что касается налога на добавленную стоимость, то на обязанность по его начислению при оплате труда в натуральной форме прямо указывает специальная норма. Она говорит о том, что налоговая база в этом случае определяется исходя из рыночных цен (без включения в них НДС). Следовательно, компании могут для расчета этого налога исходить из цены продукции, которая была установлена ими для погашения задолженности по заработной плате (без учета НДС).

Однако существует и противоположная точка зрения. Основана она на том, что правоотношения по выплате работникам зарплаты в натуральной форме регулируются не налоговым, а трудовым законодательством. Соответственно, выдача зарплаты в натуральной форме не может признаваться реализацией, и компания не обязана уплачивать в бюджет налог на прибыль и НДС.

Налоговая база по НДФЛ с доходов, полученных в натуральной форме.

Порядок определения налоговой базы с доходов в натуральной форме регламентируется положениями ст.211 НК РФ.

Согласно п.1 ст.211 НК РФ, при получении налогоплательщиком дохода от организаций и ИП натуральной форме в виде:

- товаров,

- работ,

- услуг,

- иного имущества,

налоговая база определяется как их стоимость, исчисленная исходя из их рыночных цен.

При этом, цены определяются в порядке, аналогичном предусмотренному статьей 105.3 НК РФ.

На основании п.1 ст.105.3 НК РФ, рыночными ценами считаются те цены на товары (работы, услуги), которые применяются в сделках между сторонами, не являющимися взаимозависимыми.

В соответствии с п.3 ст.105.3 НК РФ, при определении налоговой базы с учетом цены товара (работы, услуги), примененной сторонами для целей налогообложения, указанная цена признается рыночной, если:

- ФНС, не доказано обратное,

- налогоплательщик не произвел самостоятельно корректировку сумм налога в соответствии с п.6 ст.105.3 НК РФ.

Налогоплательщик вправе самостоятельно применить для целей налогообложения цену, отличающуюся от цены, примененной в указанной сделке, в случае, если цена, фактически примененная в указанной сделке, не соответствует рыночной цене.

В соответствии с п.6 ст.105.3 НК РФ, в случае применения налогоплательщиком в сделке между взаимозависимыми лицами цен, не соответствующих рыночным, если указанное несоответствие повлекло занижение суммы НДФЛ, налогоплательщик вправе самостоятельно произвести корректировку налоговой базы и суммы НДФЛ по истечении календарного года.

Сумма недоимки, выявленной налогоплательщиком самостоятельно по результатам произведенной корректировки, должна быть погашена в срок не позднее даты уплаты НДФЛ за соответствующий налоговый период.

При этом за период с даты возникновения недоимки до даты истечения установленного срока ее погашения пени на сумму недоимки не начисляются.

В соответствии с п.1 ст.211 НК РФ, в стоимость товаров (работ, услуг) для целей определения налоговой базы по НДФЛ, включаются соответствующие суммы:

- НДС,

- акцизов

и

исключаются

суммы частичной оплаты налогоплательщиком стоимости:

- полученных им товаров,

- выполненных для него работ,

- оказанных ему услуг.

При этом, в соответствии с пп.3 п.3 ст.24 НК РФ, налоговые агенты

обязаны

вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему РФ налогов, в том числе по каждому налогоплательщику.

Так же, в соответствии с п.1 ст.230 НК РФ, налоговые агенты ведут учет:

- доходов, полученных от них физическими лицами в налоговом периоде,

- предоставленных физическим лицам налоговых вычетов,

- исчисленных и удержанных налогов в регистрах налогового учета.

Формы регистров налогового учета и порядок отражения в них аналитических данных:

- налогового учета,

- первичных учетных документов,

разрабатываются налоговым агентом самостоятельно и должны содержать сведения, позволяющие идентифицировать:

- налогоплательщика,

- вид выплачиваемых налогоплательщику доходов,

- предоставленных налоговых вычетов в соответствии с кодами, утвержденными ФНС,

- суммы дохода и даты их выплаты,

- статус налогоплательщика,

- даты удержания и перечисления налога в бюджетную систему РФ,

- реквизиты соответствующего платежного документа.

Облагаются ли подарки сотрудникам страховыми взносами?

Заработная плата — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера. Право каждого гражданина на труд и вознаграждение за него без какой бы то ни было дискриминации, размер которого должен быть не ниже установленного законодательством минимального размера оплаты труда, предусмотрено основным законом Российской Федерации — Конституцией Российской Федерации (ст.37).

При заключении трудового договора работодатель обязуется выплачивать в полном размере причитающуюся работникам заработную плату в сроки, установленные Трудовым кодексом Российской Федерации (ТК РФ), коллективным договором, правилами внутреннего трудового распорядка организации, трудовыми договорами (ст.21 ТК РФ).

В соответствии со ст.131 ТК РФ выплата заработной платы в организациях должна производиться в денежной форме в валюте Российской Федерации (в рублях). Но условиями коллективного или трудового договора может быть предусмотрена и иная (неденежная) форма выплаты заработной платы, не противоречащая действующему законодательству Российской Федерации и международным договорам Российской Федерации.

Условиями данных договоров в соответствии со ст.136 ТК РФ должны быть установлены также место и сроки выплаты заработной платы в неденежной форме. Выплачиваться заработная плата должна не реже чем каждые полмесяца. Доля заработной платы, выплачиваемой в неденежной форме, не может превышать 20% общей суммы заработной платы.

Натуральная оплата труда — это выдача в качестве заработной платы продукции, которую производит организация, или других материально-производственных запасов, находящихся на ее балансе. Кроме того, натуральная оплата — это еще и услуги, которые организация может оказать своему сотруднику в счет заработной платы.

Недопустимо, чтобы выплата заработной платы в натуральной форме, предусмотренная национальным законодательством, коллективными договорами, производилась в виде спиртных, наркотических, токсических, ядовитых и вредных веществ, оружия, боеприпасов и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот.

Особое внимание следует обратить на то, что иные (неденежные) формы оплаты труда могут применяться только с согласия самого работника, подтвержденного его письменным заявлением. Если же трудовой коллектив или отдельные работники отказываются от получения причитающейся им заработной платы в натуральной форме (в том числе по причине недовольства предоставленным ассортиментом товаров), то работодатель обязан предпринять другие меры по выплате заработной платы денежными средствами или изменить ассортимент предлагаемых товаров, на получение которых в счет заработной платы работники могут согласиться.

трудовой контракт с работником, правила внутреннего трудового распорядка или коллективный договор (в них необходимо предусмотреть возможность натуральной формы оплаты труда);

положение об оплате труда;

положение о премировании;

документ, регулирующий вопросы оформления и бухгалтерского учета выдачи заработной платы в натуральной форме, порядка формирования цен на товары (работы, услуги), выдаваемые работникам. Такой документ может быть оформлен в виде стандарта организации, утвержденного приказом руководителя.

ПОДРОБНЕЕ: Что значит «найдены страховые начисления»?

Суммы налога на доходы физических лиц, исчисленного с оплаты труда в натуральной форме, удерживаются работодателем, являющимся налоговым агентом, только за счет денежных средств, выплачиваемых работникам, и удерживаемая сумма налога на доходы физических лиц не может превышать 50% суммы выплаты (п.4 ст.226 НК РФ).

Для получения части зарплаты в натуральной форме сотрудник должен написать заявление с просьбой об этом (ч. 2 ст. 131 ТК РФ).

Заявление можно составить как на отдельную выплату, так и на определенный период (квартал, год). В последнем случае по согласованию с администрацией сотрудник вправе досрочно отказаться от натуральной формы оплаты труда. Об этом сказано в подпункте «а» пункта 54 постановления Пленума Верховного суда РФ от 17 марта 2004 г. № 2.

- Трудовой кодекс Российской Федерации от 30.12.2001 N 197-ФЗ

Статья 57. Содержание трудового договора …Обязательными для включения в трудовой договор являются следующие условия:……условия оплаты труда (в том числе размер тарифной ставки или оклада (должностного оклада) работника, доплаты, надбавки и поощрительные выплаты)…

- ФЗ N 212 от 24 июля 2009 года «О СТРАХОВЫХ ВЗНОСАХ В ПЕНСИОННЫЙ ФОНД РОССИЙСКОЙ ФЕДЕРАЦИИ, ФОНД СОЦИАЛЬНОГО СТРАХОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ, ФЕДЕРАЛЬНЫЙ ФОНД ОБЯЗАТЕЛЬНОГО МЕДИЦИНСКОГО СТРАХОВАНИЯ И ТЕРРИТОРИАЛЬНЫЕ ФОНДЫ ОБЯЗАТЕЛЬНОГО МЕДИЦИНСКОГО СТРАХОВАНИЯ»

Статья 9.

Обратите внимание: момент удержания НДФЛ и перечисления в бюджет зависит от того, в какой форме выдан подарок (Письмо ФНС от 22.08.2014 N СА-4-7/16692):

- если подарок выдан сотруднику в денежной форме, то удержать налог и перечислить его в бюджет необходимо в день выдачи суммы подарка из кассы или перечисления на лицевой счет сотрудника;

- если подарок выдан в натуральной форме, то удержать и перечислить НДФЛ нужно в ближайший день выплаты денежных средств сотруднику, например, в ближайший день выплаты заработной платы. Если после вручения подарка сотруднику не будет производиться никаких выплат до конца календарного года, то работодатель должен не позднее одного месяца со дня окончания налогового периода (года) письменно сообщить сотруднику, а также налоговому органу по месту учета о невозможности удержания НДФЛ и не удержанной сумме налога.

1 ст. 7 Закона от 24.07.2009 N 212-ФЗ). Особенно если в соответствии с внутренними документами организации подарки получают те работники, которые достигли определенных производственных показателей. Это явно свидетельствует том, что подарок работнику дарят за труд.

Однако, несмотря на всю торжественность момента, вручение подарков работникам с точки зрения бухгалтерского учета – хозяйственная операция, которую нужно правильно оформить, отразить в учете, рассчитать налоги и взносы. Как все это сделать правильно и на что обратить внимание бухгалтеру, рассмотрим в этой статье.

Что такое подарок Подарок подарку – рознь. Для того чтобы правильно оформить передачу подарка сотруднику, а затем правильно начислить налоги и взносы с этой операции, необходимо определить, как квалифицируется данный подарок с точки зрения гражданского и трудового законодательства. 1. Подарок, не связанный с трудовой деятельностью сотрудника (к юбилейным и праздничным датам и т.д.).

- сумма каждого подарка (в т. ч. не превышающая 4000 руб.) отражается в справке как доход с кодом 2720;

- сумма подарка, не подлежащая обложению НДФЛ (т.е. до 4000 руб.), отражается в справке как вычет с кодом 501.

Страховые взносы с сумм подарков сотрудникам Чтобы определить, начисляются страховые взносы с сумм подарков сотрудникам или не начисляются, нужно четко понимать, к выплатам какого характера относятся эти подарки. Согласно закону № 212-ФЗ, страховыми взносами облагаются выплаты и иные вознаграждения сотрудникам в рамках трудовых отношений (ч. 1 ст.

Судебная практика по статье 211 НК РФ:

- Решение Верховного суда: Определение N 34-КГ14-3, Судебная коллегия по гражданским делам, кассация

При таких обстоятельствах положения статьи 211 НК РФ регулирующей особенности определения налоговой базы при получении налогоплательщиком дохода от организаций и индивидуальных предпринимателей в натуральной форме, не подлежали применению судом к спорным правоотношениям в связи с иным субъектным составом… - Решение Верховного суда: Определение N ВАС-13747/12, Высший арбитражный суд, надзор

Неправильного применения судами норм материального права (в частности, статей 20, 40, 211 Налогового кодекса Российской Федерации) не установлено… - Решение Верховного суда: Определение N ВАС-4998/09, Коллегия по административным правоотношениям, надзор

При разрешении спора суды апелляционной и кассационной инстанций руководствовались положениями статей 122, 143, 169, 171, 172, 210, 211, 214.1, 217, 224, 226, 227, 228, 246, 247, 252, 264 Налогового кодекса Российской Федерации, фактическими обстоятельствами дела…

Нормативная база

Рассматривая нормативную базу можно выделить следующие акты и документы, действующие в законодательстве на данный момент:

- ст.207 НК РФ – оговаривает резидентов налогообложения;

- ст.41 НК РФ – содержит сведения о распределении доходов на натуральную форму и денежную;

- ст.211 НК РФ – включает список всех видов доходов в натуральной форме, на которые происходит начисление налогов;

- ст.212 НК РФ – содержит понятие права на доходы, полученные в натуральной или материальной форме;

- ст.217 НК РФ – включены все виды доходов, которые не облагаются налогами (список содержит материальную и натуральную форму).

Это основные пункты используемой нормативной базы в представленном вопросе. В работе также используются многочисленные Письма Минфина России, которые содержат информацию по видам натуральных налогов и вопросам их правильного исчисления.

Налогообложение НДФЛ натуральных доходов

Налоговыми агентами выступают компании и ИП, выплачивающие доходы физлицам. Они обязаны удержать причитающийся налог и перечислить его в бюджет согласно действующему законодательству (ст. 226 НК РФ). Правило не касается ИП, получающих натуральную оплату в ходе ведения предпринимательской деятельности – они рассчитывают и платят налог сами.

Доход в натуральной форме НДФЛ облагается в общем порядке. Не надо удерживать налог с расходов, произведенных в интересах компании (например, оплата курсов повышения квалификации по направлению предприятия), а также с выплат, прямо указанных в ст. 217 НК РФ (к примеру, с материальной помощи до 50000 рублей при рождении ребенка, полученной в натуральной форме).

При выплате «натуральной» части зарплаты сотрудникам-резидентам РФ применяется ставка НДФЛ 13%, для нерезидентов действует ставка 30%.

Виды доходов в натуральной форме.

В соответствии с п.2 ст.211 НК РФ, к доходам, полученным налогоплательщиком в натуральной форме,

в частности

, относятся:

- Оплата (полностью или частично) за него организациями или ИП товаров (работ, услуг) или имущественных прав, в том числе:

- коммунальных услуг,

- питания,

- отдыха,

- обучения

в интересах налогоплательщика.

- Полученные налогоплательщиком товары, выполненные в интересах налогоплательщика работы, оказанные в интересах налогоплательщика услуги на безвозмездной основе или с частичной оплатой.

Что такое — натуроплата

К натуральной форме закон относит следующие варианты доходов физлиц (п.2 ст. 211 НК):

- выдача физлицу товаров, продукции, иного имущества, или оказание физлицу услуг силами компании/ИП с частичной оплатой или безвозмездно;

- оплата за физлицо товаров (работ, услуг), имущественных прав, включая перечисление денежных средств за обучение, лечение, отдых, коммунальные и прочие услуги и работы, выполненные сторонним организациям/ИП в его интересах;

- полученные имущественные права при выходе физлица из компании или имущество, полученное при ее ликвидации;

- право требования к компании, полученное с частичной оплатой или безвозмездно.

Иначе говоря, это получение доходов (в т.ч. оплата труда) в неденежной форме.

Кто является налоговым агентом по доходам в безденежной форме?

Доходы в натуральной форме облагаются подоходным налогом. Налоговыми агентами по всем видам доходов в натуральной форме являются (п. 1 ст.226 НК РФ):

- юридические лица и ИП;

- частнопрактикующие нотариусы и адвокаты;

- обособленные подразделения иностранных организаций, работающих на территории РФ.

Если с их стороны был выплачен работнику (или лицу, с которым заключен договор ГПХ) доход в натуральной форме, налоги они обязаны:

- рассчитать;

- удержать из дохода работника (налогоплательщика);

- перечислить в бюджет.

Если по какой-либо причине удержать НДФЛ агент не имеет возможности, он обязан письменно уведомить об этом самого налогоплательщика и свою ИФНС не позднее 1 марта года, следующего за годом, в котором получен такой доход налогоплательщиком. Для этого на работника подается справка 2-НДФЛ с признаком «2» (п. 5 ст. 226 НК РФ).

Физлицо получило натуральный доход? Исполните обязанность налогового агента

Что будет, если организация или предприниматель (общими словами, налоговый агент) не исполнит свои обязанности по удержанию и перечислению в бюджет сумм НДФЛ с натуральных доходов физлица? В таком случае при очередной налоговой проверке проверяющие инспекторы начислят штраф в размере 20% от суммы неудержанного и не перечисленного в бюджет налога (ст. 123 НК РФ). Также будут начислены пени за нарушение срока уплаты НДФЛ.

Избежать этого штрафа поможет отправка в налоговую инспекцию сообщения о невозможности взыскания налога с натурального дохода, выданного физлицу. Но этот способ поможет только при одном условии: с момента выдачи натурального дохода и до конца текущего года физлицу не перечислялись доходы в денежной форме.

О невозможности взимания НДФЛ с натуральных доходов физлица налоговый агент вправе сообщить даже в том случае, если положенный срок был пропущен (письмо ФНС России от 16.07.2012 № ЕД-4-3/[email protected]).

За несвоевременную подачу сообщения о невозможности удержания НДФЛ налоговый агент может понести 2 наказания, размер которых в большинстве случаев намного меньше, чем размер штрафа за неперечисление налога:

- Штраф в размере 200 руб. за каждый несвоевременно представленный в налоговый орган документ (п. 1 ст. 126 НК РФ).

- Пени за нарушение срока уплаты НДФЛ. Этот срок начинается с даты уплаты налога физлицом, установленной ст. 228 НК РФ (15 июля года, идущего за истекшим годом). И заканчивается датой отправки рассматриваемого нами сообщения в налоговую инспекцию (постановление ФАС Западно-Сибирского округа от 30.12.2013 по делу № А45-26891/2012).

О новом порядке взимания штрафов с налоговых агентов с 2019 года читайте здесь.

Такой случай описан в Постановлении Арбитражного суда Центрального округа от 08.04.2016 № Ф10-914/2016. Во-первых, выдавая такие подарки, компания заключала с работниками договоры дарения. Во-вторых, в локальных актах фирма определила порядок осуществления не только выплат, облагаемых страховыми взносами, но и отдельно – денежных подарков.

Как определить величину и дату получения

День, когда действительно получена прибавка, признан датой для занесения в базовые данные по отчислению налогов на физических лиц. Это в полной мере соотносится с нормами ст. 223 НК РФ и имеет особенности, выраженные в подпунктах и абзацах в форме:

- финансового выражения – день поступления денежного перевода на банковский счет или по поручительству, зачисление на доверенных лиц;

- выдачи зарплаты продукцией предприятия;

- материальной выгоды – время процентного погашения по заемным средствам налогоплательщика;

- при получении исполнителем объекта обслуживания, работы, перепродажи товаров у лиц, находящихся во взаимной ответственности;

- дня покупки облигаций или акций с расчетом на их подорожание;

- даты поступления прибыли от контролируемой иностранной компании;

- времени получения дохода в конце месяца за исполненную работу по контракту (договору);

- даты выплаты в последний рабочий день при разрыве трудовых отношений;

- получения средств на занятость безработных, дополнительных мест работы;

- в оплате субсидий;

- поступления доходов ИП из бюджетной системы РФ.

Другой комментарий к Ст. 211 Налогового кодекса Российской Федерации

Исходя из статьи 211 НК основным условием, на основании которого возникает объект обложения НДФЛ, является то, что товары (работы, услуги) оплачены в интересах именно физического лица.

Например, оплата организацией за сотрудника билета со сроком приезда позднее окончания срока командировки, обозначенного в приказе о командировании, является его доходом, полученным в натуральной форме. Стоимость указанного билета подлежит налогообложению в соответствии с положениями статьи 211 НК (см. письмо Минфина России от 22.09.2009 N 03-04-06-01/244).

Документальное оформление

Для начисления зарплаты в натуральной форме используйте расчетную ведомость по форме № Т-51 или расчетно-платежную ведомость по форме № Т-49. Для выдачи зарплаты составьте отдельную ведомость. Платежная ведомость по форме № Т-53 предназначена для выдачи зарплаты в денежной форме. Поэтому использовать ее для оформления натуральных выплат довольно трудно.

Для удобства можно воспользоваться унифицированной формой № 415-АПК, утвержденной приказом Минсельхоза России от 16 мая 2003 г. № 750. Это ведомость выдачи натуральной оплаты, предусмотренная для организаций агропромышленного комплекса. Она является оправдательным документом для списания в учете организации стоимости переданного в счет зарплаты имущества.

Оплата питания сотрудников.

В настоящее время не редки случаи, когда компания оплачивает питание своих сотрудников.

В некоторых организациях это просто чай и кофе, в других – комплексные каждодневные обеды либо питание по типу «шведский стол».

Кроме того, многие компании устраивают корпоративные праздничные мероприятия, в которых угощение сотрудников является частью праздничной программы.

Во всех этих случаях у налогоплательщиков – физических лиц, возникает облагаемый доход.

Но не во всех случаях организации обязаны удерживать и уплачивать НДФЛ.

Налог не нужно начислять и уплачивать, если у организации отсутствует возможность персонифицировать и оценить экономическую выгоду, полученную каждым сотрудником.

Такое мнение выразил Минфин в своем Письме от 06.03.2013г. №03-04-06/6715:

«При приобретении организацией:

- питания (чай, кофе и т.д.) для своих сотрудников,

- а также при проведении корпоративных праздничных мероприятий,

указанные лица могут получать доходы в натуральной форме, как это установлено ст. 211 Кодекса, а организация, предоставляющая указанное питание (проводящая корпоративные мероприятия), должна выполнять функции налогового агента, предусмотренные ст. 226 Кодекса.

В этих целях организация должна принимать все возможные меры по оценке и учету экономической выгоды (дохода), получаемой сотрудниками.

Вместе с тем, если при потреблении сотрудниками питания, приобретенного организацией (при проведении корпоративного праздничного мероприятия), отсутствует возможность персонифицировать и оценить экономическую выгоду, полученную каждым сотрудником, дохода, подлежащего обложению налогом на доходы физических лиц, не возникает.»

Аналогичное мнение содержится в Письме Минфина от 30.01.2013г. №03-04-06/6-29.

Однако, другого мнения ведомство придерживалось в своем Письме от 18.04.2012г. №03-04-06/6-117, где речь шла об обедах для сотрудников в виде шведского стола, оплата которых предусмотрена действующей системы оплата труда сотрудников на постоянной основе:

«Согласно п. 1 ст. 230 Кодекса налоговый агент обязан вести учет доходов, полученных от него физическими лицами в налоговом периоде.

В рассматриваемом случае доход каждого налогоплательщика можно рассчитать на основе общей стоимости предоставляемого питания и данных из табеля учета рабочего времени или других аналогичных документов.»

Таким образом, в случаях оплаты обедов для сотрудников на постоянной основе, в том числе – в виде оплаты услуг столовых, ресторанов, других предприятий общественного питания, работодатель обязан вести соответствующий учет.

Сделать это можно разными способами. Например, с помощью введения талонной системы, или ведя журнал регистрации посещений общепита сотрудниками.

В настоящее время в современных бизнес – центрах арендаторам предлагают так же специальные карты, которыми сотрудники оплачивают обеды.

Такие карты выдаются сотрудникам и закрепляются за ними, а в конце месяца обслуживающая компания общепита предоставляет компании-работодателю отчет с указанием суммы расходов, прошедшей по каждой из карт.

Вот с каждой такой суммы и будет начисляться НДФЛ индивидуально по каждому сотруднику.

Ограничение размера выплат

Законодательством ограничен размер натуральной формы расчетов для оплаты труда – не более 20% (ч. 2 ст. 131 ТК РФ). Лимит применяется в отношении начисленной суммы зарплаты за один месяц. Условие о возможности такой оплаты должно быть отражено в трудовом или коллективном договоре.

Расчет в натуральной форме производится на основании написанного сотрудником заявления.

Любой работодатель каждый месяц платит различные страховые взносы с выплат своих сотрудников. Если они работают по трудовому договору, то это взносы:

- в Пенсионный фонд России (в ПФР);

- в Фонд медицинского страхования (в ФФОМС);

- на социальное страхование от болезней и травм или по материнству (в ФСС).

- в страхование от несчастных случаев и профессиональных заболеваний (тоже в ФСС).

Также взносы платятся с выплат по тем сотрудникам, которые оформлены в компании по гражданско-правовым договорам.

- в ПФР;

- в ФФОМС;

- на социальное страхование от несчастных случаев и профессиональных заболеваний, если это прописано в договоре.

Мы поговорим о взносах на пенсионное, медицинское страхование и страхование от болезней и травм или по материнству. Они регламентируются ФЗ от 24.07.2009 N 212-ФЗ. О страховании от несчастных случаев и профессиональных заболеваний читайте в ФЗ от 24.07.98 N 125-ФЗ.

Страховыми взносами облагаются выплаты сотрудникам исходя из трудовых отношений и согласно гражданско-правовым договорам по выполнению работ, оказанию услуг и авторским заказам.

Выплаты, с которых взносы не уплачиваются, перечислены в ст. 9 ФЗ №212.

Предельная база для взносов в ПФР в 2021 году — 1 021 000 рублей.

При выплате взносов по основному тарифу при превышении этой базы взносы уплачиваются по уменьшенной ставке — 10%. Если организация на льготном тарифе, то при превышении взносы не платятся.

Предельная база для взносов в ФСС в 2021 году — 815 000 рублей.

Если база превышена, то взносы платить не нужно.

Для взносов в ФФОМС предельная база не установливается.

Рассмотрим основные тарифы страховых взносов за работников в 2018 году:

- ПФР — 22%.

- ФФОМС — 5,1%.

- ФСС — 2,9% (взносы от несчастных случаев не учтены).

В таблице указаны специальные пониженные тарифы взносов для некоторых категорий плательщиков, установленные в 2021 году.

Категория страхователя ПФР, % ФФОМС, % ФСС, % Общий тариф, % ПФР с сумм свыше базы, %

| Основной тариф, без льгот | 22 | 5,1 | 2,9 | 30 | 10 |

| Плательщики УСН, применяющие льготы для начисления взносов | 20 | 20 | – | ||

| ИТ-организации | 8 | 4 | 2 | 14 | – |

| Резиденты технико-внедренческой или туристско-рекреационной особой экономической зоны | 8 | 4 | 2 | 14 | – |

| Хозяйственные общества, созданные бюджетными научными учреждениями | 8 | 4 | 2 | 14 | – |

| Участники проекта «Сколково» | 14 | 14 | – | ||

| Плательщики членам экипажей судов в отношении выплат членам экипажей судов | – | ||||

| Аптеки на ЕНВД в отношении работников, занимающихся фармацевтической деятельностью | 20 | 20 | – | ||

| Некоммерческие организации на УСН | 20 | 20 | – | ||

| Благотворительные организации на УСН | 20 | 20 | – | ||

| ИП, применяющие патентную систему налогообложения | 20 | 20 | – | ||

| Участники СЭЗ Крым и Севастополь | 6 | 0,1 | 1,5 | 7,6 | – |

| Резиденты территории опережающего социально-экономического развития | 6 | 0,1 | 1,5 | 7,6 | – |

Страховые взносы в фонды перечисляются каждый месяц до 15-го числа последующего месяца. Если последний день уплаты — выходной или праздничный, то уплатить взносы можно в ближайший рабочий день.

эксперт Контур.Бухгалтерии Наталья Потапкина

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

Попробовать бесплатно на 30 дней

Отражение натурального дохода в форме 6-НДФЛ

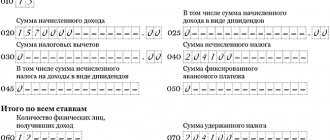

Комментарии по заполнению данной формы содержатся в письме ФНС от 01.08.2016 № БС-4-11/13984. Вкратце правила таковы:

- на 020 пишем сумму поступившего неденежного дохода;

- 040 – подоходный налог на этот доход;

- 070 – подоходный налог с остальной части зарплаты;

- 100 – дата поступления натуральной части зарплаты;

- 110 – дата поступления остальной части;

- 130 – сумма натуральной части дохода.

ВАЖНО! Федеральный закон №212 содержит перечень неденежных поступлений, с которых не начисляются страховые взносы. К ним относятся:

- затраты на проезд к работе и обратно лицам, работающим в районах крайнего севера;

- затраты на обучение сотрудников по специальным профессиональным образовательным программам;

- суммы затрат на форменную одежду, положенную некоторым работникам по закону

- компенсационные выплаты гражданам (дотации на питание, коммунальные услуги, бесплатное предоставление жилья и др.).

Полный перечень того, что не облагается страховыми взносами

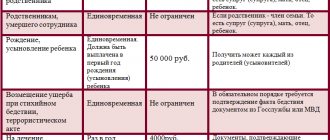

Для удобства покажем, какие выплаты не облагаются страховыми взносами в 2021 году, в форме таблицы.

| Вид выплат | Пояснение |

| Гос. пособия федерального, регионального и местного уровня | Сюда входит пособие по безработице и иные положенные суммы в рамках обязательного соцстраха |

| Все виды компенсаций от государства (в пределах нормативов) | Они могут быть связаны с: • вредом от повреждения здоровья; • бесплатным предоставлением жилья, оплатой ЖКХ, еды, топлива или их денежным эквивалентом; • выдачей продуктов или денег взамен их; • оплатой некоторого спортивного питания, иных атрибутов для профессионального спорта; • увольнием (исключение: а) компенсация за невостребованный отпуск; б) выходное пособие и средний оклад за месяц свыше 3х-кратного размера (шестикратн. – северные территории); в) компенсация руководителю, его замам и главбуху свыше трехкратного среднемесячного заработка); • подготовкой, переподготовкой и повышением квалификации персонала; • затратами исполнителя по гражданскому соглашению; • трудоустройством уволенных по сокращению, в связи с реорганизацией или закрытием организации, ИП, нотариуса, адвоката и др. • выполнением трудовых обязанностей, в т. ч. переезд в другое место (исключение: деньги за негативные факторы труда), компенсации за молочные продукты, за невостребованный отпуск (когда не связан с увольнением). |

| Единоразовая мат. помощь | • людям по причине стихийных бедствий или других ЧС на возмещение материального ущерба или вреда их здоровью, а также пострадавшим в РФ от терактов; • сотруднику, у которого умер член семьи; • сотрудникам при рождении (усыновлении, удочерении) ребенка (в т. ч. опека) в первый год. Лимит: до 50 т. р. на каждого ребенка. |

| Доходы коренных малочисленных народов от традиционного для них промысла | Исключение: оплата труда |

| Суммы страховых отчислений | Включает: • взносы по обязательному страхованию персонала; • взносы по договорам добровольного личного страхования работников со сроком от 1 года на оплату мед. расходов; • взносы по договорам на мед. услуги работникам на срок от 1 года с лицензированными мед. организациями; • взносы по договорам добровольного личного страхования на случай своей смерти /или вреда здоровью; • пенсионные взносы по договорам негосударственного пенсионного обеспечения. |

| Дополнительные взносы работодателя на накопительную пенсию | До 12 т. р. в год на каждого сотрудника |

| Стоимость проезда работников с северных территорий к месту отпуска и обратно и провоз багажа до 30 кг килограммов | Если отпуск за границей, то не облагается стоимость проезда или перелета (вкл. багаж до 30 кг) |

| Выплаты от избиркомов, комиссий референдума, из средств избирательных фондов | В адрес избираемых в РФ должностей: от Президента РФ до местного уровня |

| Стоимость форменной одежды и обмундирования | Выдают в силу закона, а также госслужащим. Бесплатно или с частичной оплатой. Остается в личном пользовании. |

| Стоимость льгот на проезд | Положены на основании закона отдельным категориям работников |

| Мат. помощь работникам | До 4000 руб. на одного человека за расчетный период |

| Оплата обучения работников | По основным и дополнительным профессиональным образовательным программам |

| Суммы работникам на уплату процентов по займам, кредитам | Имеется в виду, что кредит взят на покупку и/или строительство жилья |

| Денежное довольствие, обеспечение продуктами и вещами | Касается военных, ОВД, противопожарной службы, начальников федеральной фельдъегерской связи, сотрудников УИС, таможенных органов |

| Выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам (в т. ч. авторского заказа) в пользу иностранцев, лиц без гражданства, временно пребывающих в РФ | Исключение: когда такие лица признаны по российскому закону застрахованными |

Заметим, что во многих перечисленных выше случаях трудовое соглашение или договор гражданско-правового толка позволяет выдавать не только деньги, но и своего рода премии. Какие не облагаются страховыми взносами, будет ясно из типа договора (соглашения) с человеком. В остальных случаях премии, не облагаемые страховыми взносами, отсутствуют.

Доход в натуральной форме: страховые взносы

Доход в натуральной форме облагается обязательными страховыми взносами наравне с денежными выплатами, если он получен в рамках трудовых отношений, по договорам ГПХ о выполнении работ, оказании услуг, договорам авторского заказа, лицензионным договорам (п. 1 ст. 420 НК РФ).

Базой для исчисления страхвзносов по «натуральным» доходам работников является стоимость переданных ему товаров, работ, оказанных ему услуг (включая НДС, акцизы) за вычетом частичной оплаты, произведенной работником самостоятельно (п. 7 ст. 421 НК РФ).

Так, страховые взносы будут начисляться при выплате части заработка продукцией, изготавливаемой предприятием, оплатой в счет части зарплаты каких-либо услуг, проезда, и т.п. Если частичная оплата труда в натуральной форме закреплена в трудовом договоре, зарплата работника фактически будет включать денежную и «натуральную» части, включаемые в базу для начисления страхвзносов.

При этом нужно учитывать исключения, приведенные в перечне ст. 422 НК РФ, и взносами не облагаемые. К ним, в частности, относятся: установленные законами компенсационные выплаты, связанные с предоставлением бесплатного жилья, оплатой коммунальных услуг, питания, продуктов, топлива, выдачей натурального довольствия, возмещением расходов на профподготовку и повышение квалификации сотрудников. Если подобные компенсации установлены локальным актом компании, а не федеральным или региональным законом, от обложения страхвзносами они не освобождаются (Письмо Минфина России от 10.05.2018 № 03-04-07/31223).

Рассматривая приведенный выше пример по расчету НДФЛ с безденежных доходов работника, которому работодатель оплатил обучение, следует иметь в виду, что такой вид дохода страховыми взносами облагаться не будет на основании пп.12 п. 1 ст.422 НК РФ.

Разберем пример, когда натуральный доход работника не входит в перечень исключений, не облагаемых страховыми взносами.

Пример

Начисленная заработная плата работника за январь 2021 г. составила 41 569 руб. Согласно трудовому договору, часть зарплаты выдается талонами на питание в производственной столовой. За январь на питание данного работника было выдано талонов на 3 012 руб.

Таким образом, зарплата в денежной форме составила 38557 руб. (41569 – 3012), в натуральной – 3012 руб.

Доход работника, подлежащий обложению страховыми взносами, составит:

38 557 + 3 012 = 41 569 руб.

Суммы страхвзносов за январь:

41 569 х 22% = 9 145,18 руб. (ПФР)

41 569 х 2,9% = 1 205,50 руб. (ФСС)

41 569 х 5,1% = 2 120,02 руб. (ОМС)

41 569 х 0,2% = 83,14 руб. («травматизм»)

Итого страхвзносов: 9 145,18 + 1 205,50 + 2 120,02 + 83,14 = 12 553,84 руб.

Со всей суммы зарплаты будет удержан НДФЛ в размере:

41569 х 13% = 5404 руб.

В каждом конкретном случае по вопросу обложения страховыми взносами необходимо сверяться с действующей редакцией ст. 422 НК РФ.

Как и прежде, в 2021 году натуральные облагаемые доходы нужно включать в «Расчет по страховым взносам». Натуральные доходы, облагаемые взносами на «травматизм», также следует включить в раздел по расчету базы по взносам в расчете 4-ФСС.

Таким образом, если работник получил доход в натуральной форме, налогообложение такого дохода производится на общих основаниях – налоговый агент обязан удержать с него НДФЛ. Если «натуральный» доход выплачивается в рамках трудовых отношений или по договорам ГПХ на выполнение работ, услуг (и не входит в перечень ст. 422 НК РФ), по нему необходимо начислить и страховые взносы.

Где искать, что не облагается страховыми взносами

В 2021 году, чтобы понять, какие доходы не облагаются страховыми взносами, нужно обращаться к статье 422 Налогового кодекса. Именно эта статья содержит закрытый перечень позиций. И это важно. Поясним, почему. Если вдруг задумались, какие начисления не облагаются страховыми взносами и в ст. 422 НК РФ не нашли упоминания соответствующих сумм из вашего случая, значит на них все же придется начислить взносы.

Учтите, что налоговики крайне не любят расширительного толкования проверяемыми ими лицами закрытых перечней в свою пользу. Так что, будьте готовы отстаивать свою позицию, если считаете, что в вашем случае суммы – не облагаемые страховыми взносами.

Сразу скажем, что в отношении выплат, которые не облагаются страховыми взносами, глобальных изменений не произошло. Их состав достаточно однообразен у разных компаний и ИП, поэтому они практически зеркально перешли из Закона о страховых взносах № 212-ФЗ в новую главу 34 «Страховые взносы» НК РФ.

Также см. «Новая глава о страховых взносах в НК РФ с 2017 года».

Скидки на обучение в государственном образовательном учреждении.

В случае, если студенту предоставляется скидка на обучение по договору оказания образовательных услуг в государственном образовательном учреждении:

- по результатам вступительных испытаний,

- за успехи в обучении,

в соответствии с положениями о предоставлении скидок студентам соответствующих вузов, то суммы таких скидок не будут облагаться НДФЛ, если скидки не носят индивидуального характера и предоставляются исключительно по объективным критериям.

Такое мнение выразил Минфин в своем Письме от 28.02.2013г. №03-04-05/9-158

«Снижение образовательным учреждением стоимости обучения в зависимости от результатов вступительных испытаний, а также от результатов обучения, произведенное на основании приказа образовательного учреждения, не может рассматриваться в качестве дохода (экономической выгоды), полученного в натуральной форме, если возможность снижения стоимости обучения предусмотрена для студентов, достигших соответствующих результатов вступительных испытаний и (или) результатов обучения, то есть не носит характера индивидуальной льготы.»