Участники общества обязаны по решению общего собрания участников общества вносить вклады в имущество общества. Указанные вклады не изменяют размеры и номинальную стоимость долей участников общества в уставном капитале общества (п. 7 Закона об ООО). Согласно письму Минфина РФ от 13 апреля 2005 года № 07-05-06/107, вклад в имущество общества с ограниченной ответственностью подлежит отражению в бухгалтерском учете по дебету счетов учета имущества и кредиту счета добавочного капитала.

Налоговый кодекс регулирует порядок налогообложения доходов, полученных обществом в виде имущества, имущественных прав, внесенных участниками и акционерами в т. ч. в добавочный капитал общества. Так, согласно подпункту 3.4. пункта 1 статьи 251 НК РФ, при определении налоговой базы не учитываются доходы в виде имущества, имущественных прав, которые переданы хозяйственному обществу или товариществу в целях увеличения чистых активов, в том числе путем формирования добавочного капитала. Данное правило распространяется также на случаи увеличения чистых активов хозяйственного общества или товарищества с одновременным уменьшением либо прекращением обязательства хозяйственного общества или товарищества перед соответствующими акционерами или участниками.

Бухучет

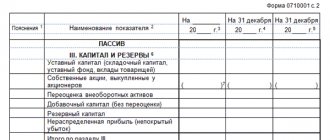

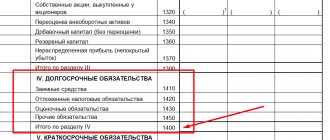

Для отражения в бухучете операций, связанных с использованием добавочного капитала, используйте счет 83 «Добавочный капитал». Если у Вас есть просчёты в знания о бухгалтерии, прочитайте статью дебет и кредит для чайников. Мы на простых примерах разобрали принцип дебета, кредита и их сальдо простыми словами.

При выплате учредителям (участникам, акционерам) денежных средств сверх суммы уменьшения уставного капитала организации сделайте в учете записи:

Дебет 83 Кредит 75-1

– распределены между учредителями (участниками, акционерами) организации средства добавочного капитала;

Дебет 75-1 Кредит 51 (52, 50)

– перечислены учредителям (участникам, акционерам) средства добавочного капитала организации.

Подробнее об учете операций, связанных с использованием добавочного капитала на различные цели, см.:

- Как отразить в учете переоценку основных средств;

- Как отразить в учете увеличение уставного капитала ООО за счет собственного имущества;

- Как отразить в учете увеличение уставного капитала АО за счет дополнительного размещения акций;

- Как отразить в учете увеличение уставного капитала АО за счет конвертации акций.

Ситуация: можно ли использовать добавочный капитал на покрытие убытков прошлых лет?

Ответ на этот вопрос зависит от того, каким образом был сформирован добавочный капитал.

Законодательство не содержит прямого указания на возможность направления добавочного капитала в погашение убытков, так же как и прямого запрета на это.

Как правило, добавочный капитал организации формируется за счет дополнительно полученного обществом имущества. Исключением являются случаи дооценки основных средств и нематериальных активов. Дело в том, что суммы дооценки не отражают стоимость фактически полученного имущества, поскольку они образованы «виртуально» по правилам бухучета.

Собственником имущества, созданного за счет вкладов учредителей, а также произведенного и приобретенного обществом в процессе деятельности, является само общество (п. 1 ст. 66 ГК РФ). То есть организация может распоряжаться им по своему усмотрению.

Таким образом, организация вправе по решению учредителей (участников) направлять средства добавочного капитала в погашение полученных убытков. Исключение составляет сумма добавочного капитала, который был сформирован в результате дооценки имущества. За счет этой суммы в дальнейшем может производиться только уценка основного средства или нематериального актива. Направлять ее на покрытие убытка нельзя (абз. 6 п. 15 ПБУ 6/01, абз. 2 п. 21 ПБУ 14/2007, письмо Минфина России от 21 июля 2000 г. № 04-02-05/2).

Подтверждает возможность использования добавочного капитала на покрытие убытков и то, что приведенный в Инструкции к плану счетов перечень вариантов использования добавочного капитала является открытым. При этом на открытость данного перечня указывает то, что последний абзац перечня завершается словами «и т. п.».

В бухучете использование средств добавочного капитала на покрытие убытков прошлых лет отразите проводкой:

Дебет 83 Кредит 84

– направлены на покрытие убытков прошлых лет средства добавочного капитала.

Пример использования добавочного капитала на покрытие убытков прошлых лет. Добавочный капитал был сформирован за счет эмиссионного дохода организации

По состоянию на 31 декабря 2014 года в учете ЗАО «Альфа» числится добавочный капитал в сумме 300 000 руб. Он был сформирован за счет размещения акций общества по цене выше их номинала (т. е. за счет эмиссионного дохода).

По итогам деятельности за 2014 год организация получила убыток в размере 360 000 руб. В 2015 году на погашение убытка решено направить средства добавочного капитала в полной сумме.

В 2015 году бухгалтер «Альфы» сделал в учете проводку:

Дебет 83 Кредит 84 – 300 000 руб. – направлен на покрытие убытка 2014 года добавочный капитал, сформированный за счет эмиссионного дохода.

Сумма непокрытого убытка организации за 2014 год составила 60 000 руб. (360 000 руб. – 300 000 руб.).

Эмиссионный доход от продажи акций и долей

Формирование добавочного капитала за счет эмиссионного дохода происходит следующим образом. Эмиссионный доход представляет собой разницу между продажной и номинальной стоимостью акций. Такая разница может возникнуть в результате:

- формирования уставного капитала акционерного общества при его учреждении;

- увеличения уставного капитала акционерного общества за счет дополнительного выпуска акций.

В первом случае разница образуется, если сумма денежных средств, фактически внесенная акционерами при оплате акций (или стоимость имущества, поступившего в счет оплаты акций), больше номинальной стоимости акций при их первичном размещении.

Во втором случае разница возникнет, если фактическая цена акций, дополнительно размещенных при увеличении уставного капитала, превысит их номинальную стоимость.

Эмиссионный доход акционерного общества относится на добавочный капитал организации (п. 68 Положения по ведению бухгалтерского учета и отчетности).

Аналогичный доход может возникнуть и в ООО. Это возможно, если вклад участника в уставный капитал превысит номинальную стоимость оплачиваемой им доли. В этом случае сумма такого превышения относится на добавочный капитал организации (письмо Минфина России от 9 августа 2004 г. № 07-05-12/18, п. 68 Положения по ведению бухгалтерского учета и отчетности).

ОСНО

Использование добавочного капитала организации на расчет налога на прибыль не влияет. Обусловлено это следующим.

Списание средств добавочного капитала в результате уценки основных средств при расчете налоговой базы по налогу на прибыль не учитывается, поскольку результаты переоценки в налоговом учете не отражаются (абз. 6 п. 1 ст. 257 НК РФ). Подробнее об этом см. Как отразить в учете переоценку основных средств.

Аналогичный порядок применяется и в случае списания добавочного капитала в результате уценки нематериальных активов организации. На расчет налога на прибыль суммы уценки не влияют, поскольку саму возможность переоценки нематериальных активов Налоговый кодекс РФ не предусматривает (ст. 257 НК РФ).

Если средства добавочного капитала направляются на увеличение уставного капитала организации, налоговая база по налогу на прибыль также не меняется. В этом случае организация не несет никаких расходов и не получает доходов.

Распределение добавочного капитала между учредителями (участниками, акционерами) организации на расчет налога на прибыль не влияет. Такая операция не связана с деятельностью, направленной на получение доходов. Поэтому суммы, выплачиваемые учредителям (участникам, акционерам) при уменьшении уставного капитала, расходом организации не признаются. Такой вывод следует из положений пункта 49 статьи 270, пункта 1 статьи 252 Налогового кодекса РФ и подтверждается арбитражной практикой (см., например, определение ВАС РФ от 29 января 2007 г. № 15395/06, постановление ФАС Северо-Западного округа от 18 сентября 2006 г. № А05-17306/2005-33).

Альтернативные меры

Возможно, что после списания убытка финансовая картина улучшится. Тем не менее, есть несколько законных способов выплаты доходов учредителю, если прибыли нет.

«Надбавка»

Если учредитель является сотрудником собственной фирмы, свой доход он может получать в виде повышенной (по сравнению с обычными «расценками») заработной платы (не забудьте оформить штатное расписание).

Сумма «надбавки» снизит налог на прибыль. С точки зрения зарплатных налогов ее нужно обложить ими всеми по полной программе. Это тоже снизит налог.

Учредителю-работнику НДФЛ придется заплатить по ставке 13% (она одинаковая для зарплаты и дивидендов). Конечно, от выплаты дохода учредителю в виде дополнительной заработной платы компания понесет ощутимые потери в виде «живых» денег.

«Подарок»

Можно выбрать вариант с подарком. Кого одаривать и в каком размере – это дело компании. Главное, чтобы это было не часто и в соответствии с письменным договором дарения. Помните: деньги дарить не запрещается. В расходы сумму подарка отнести нельзя, но страховые взносы начислять не нужно. Главное, проверьте, не предусмотрена ли выдача подарков в трудовом или в коллективном договоре. Если предусмотрена, то тогда они являются частью оплаты труда. А значит, придется начислить страховые взносы, даже если будет письменный договор дарения.

Что касается НДФЛ с подарка, то его удержать придется с суммы, превышающей 4000 рублей – в соответствии с общим порядком. Вообще, будьте внимательны – с «подарочным вопросом» связано достаточно много нюансов.

Подарки можно преподносить по случаю наступления определенного события (дня рождения, свадьбы, Нового года, иного государственного или профессионального праздника) или без повода.

По договору дарения даритель (п. 1 ст. 572 ГК РФ):

- безвозмездно передает или обязуется передать одаряемому в собственность вещь (в том числе деньги и подарочные сертификаты);

- безвозмездно передает или обязуется передать одаряемому имущественное право (требование) к себе или к третьему лицу

- освобождает или обязуется освободить одаряемого от имущественной обязанности перед собой или перед третьим лицом.

Чтобы избежать необходимости начислять и платить страховые взносы со стоимости подарка, факт его передачи нужно правильно оформить. Договор дарения движимого имущества должен быть совершен в письменной форме в случае, когда дарителем является юридическое лицо и стоимость дара превышает 3000 рублей (п. 2 ст. 574 ГК РФ).

Компании могут дарить подарки только физическим лицам, например, работникам (в том числе бывшим), клиентам, работникам контрагентов.

Если при передаче подарка заключен договор дарения, взносы с его стоимости платить не придется (письмо Минфина России от 04.12.2017 № 03-15-06/80448, письмо Минтруда России от 22.09.2015 № 17-3/ В-473). Объекта обложения страховыми взносами в таком случае не возникает независимо от стоимости подарка.

Не являются объектом обложения страховыми взносами выплаты, произведенные в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество. К таким договорам относится договор дарения (ст. 572 ГК РФ). Поэтому подарки, оформленные договором дарения, не включаются в базу, облагаемую страховыми взносами (ч. 4 ст. 420 НК РФ).

Обратите внимание

Если имеющихся источников для погашения непокрытого убытка отчетного года недостаточно, в балансе оставляют непокрытый убыток. Однако организации, получившей по итогам года убыток, особое внимание следует уделить стоимости чистых активов.

Чиновники также отмечают, что договор дарения движимого имущества должен быть совершен в письменной форме в случае, когда дарителем является юридическое лицо и стоимость дара превышает 3000 рублей (п. 2 ст. 574 ГК РФ). Означает ли это, что, если стоимость подарка менее 3000 рублей, такой договор может быть заключен в устной форме и на его стоимость страховые взносы начислять не нужно?

Ответ найдем в письмах Минздравсоцразвития России от 05.03.2010 № 473-19 и ПФР от 29.09.2010 № 30-21/10260. Там сказано, что объект обложения страховыми взносами не возникает, если договор дарения заключен именно в письменной форме, независимо от стоимости дара.

Кроме того, если выдача подарков предусмотрена в трудовом либо в коллективном договоре, тогда они являются частью оплаты труда. А значит, стоимость подарков должна быть включена в расчетную базу для начисления страховых взносов.

Суды единого подхода к ситуации не имеют.

Ссудный день

Теперь рассмотрим вариант беспроцентной или низкопроцентной ссуды от фирмы. В этом способе есть свои негативные стороны. Во-первых, доходом получателя будет экономия на процентах – так называемая материальная выгода. Она определяется на последнее число каждого календарного месяца и облагается НДФЛ, причем по ставке 35%.

Если работник получает от организации заем, то материальная выгода возникает при условии, что он уплачивает проценты за пользование денежными средствами по ставке, которая ниже 2/3 ставки рефинансирования (ключевой ставки) Банка России (по займам, выданным в рублях) или 9% годовых (по займам, выданным в валюте). Ставка НДФЛ, взимаемого с сумм материальной выгоды по льготным процентам, как уже было сказано, – 35%.

Налогом облагают разницу между суммой процентов, рассчитанных исходя из 2/3 ставки рефинансирования (ключевой ставки) Банка России (по рублевым займам) на дату фактического получения дохода или 9% годовых (по валютным займам), и суммой процентов, которую человек должен уплатить по займу согласно договору. Дата фактического получения дохода в виде материальной выгоды от экономии на процентах определяется как последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства (подп. 7 п. 1 ст. 223 НК РФ). Напомним, что ранее, до 1 января 2021 года, доход в виде материальной выгоды по займам определялся в день уплаты процентов по полученным заемным средствам.

Обратите внимание: удержать и уплатить налог на доходы с материальной выгоды должна компания.

Для определения суммы материальной выгоды бухгалтеру необходимо:

- рассчитать сумму процентов по заемным средствам исходя из 2/3 ставки рефинансирования (ключевой ставки) Банка России (по займам, выданным в рублях) на дату фактического получения дохода или 9% годовых (по займам, выданным в валюте);

- вычесть из суммы процентов, определенных исходя из 2/3 ставки рефинансирования (ключевой ставки) Банка России (по займам, выданным в рублях) на дату фактического получения дохода или 9% годовых (по займам, выданным в валюте), сумму процентов, которую должен уплатить работник по займу.

Сумму процентов рассчитывают исходя из 2/3 ставки рефинансирования (ключевой ставки) Банка России (по займам, выданным в рублях) на дату фактического получения дохода по формуле.

Формула расчета суммы процентов по займам в рублях

Сумму процентов рассчитывают исходя из 9% годовых (по займам, выданным в валюте) по формуле.

УСН

Независимо от выбранного объекта налогообложения организации, применяющие упрощенку, использование добавочного капитала при расчете единого налога не учитывают.

На налоговую базу организаций на упрощенке, которые платят единый налог с доходов, использование добавочного капитала организации не влияет, поскольку в этом случае организация никаких доходов не получает (п. 1 ст. 346.14, ст. 346.15 НК РФ).

Налоговую базу организаций на упрощенке, которые платят единый налог с разницы между доходами и расходами, использованные суммы добавочного капитала не уменьшают. Обусловлено это следующим.

Использование средств добавочного капитала в результате уценки основных средств при расчете единого налога не учитывается, поскольку результаты переоценки в налоговом учете не отражаются. Подробнее об этом см. Как отразить в учете переоценку основных средств.

Аналогичный порядок применяется и при списании добавочного капитала в результате уценки нематериальных активов организации. На расчет единого налога результаты такой уценки не влияют, поскольку суммы уценки нематериальных активов не включены в состав расходов, уменьшающих налоговую базу (ст. 346.16 НК РФ).

Если средства добавочного капитала направляются на увеличение уставного капитала организации, налоговая база по единому налогу также не меняется. В этом случае организация не несет никаких расходов и не получает доходов.

Распределение добавочного капитала между учредителями (участниками, акционерами) организации на расчет единого налога при упрощенке не влияет. Такая операция не связана с деятельностью, направленной на получение доходов. Поэтому суммы, выплачиваемые учредителям (участникам, акционерам) при уменьшении уставного капитала, при расчете единого налога не учитываются. Такой вывод следует из положений абзаца 1 пункта 2 статьи 346.16, пункта 49 статьи 270, пункта 1 статьи 252 Налогового кодекса РФ.

Курсовые разницы при пересчете стоимости активов

Формирование добавочного капитала происходит за счет разниц, которые возникают в результате пересчета выраженной в иностранной валюте стоимости активов и обязательств организации, используемых для ведения деятельности за пределами России, в рубли. Возникшие курсовые разницы отражаются в учете на дату составления бухгалтерской отчетности.

Положительная курсовая разница по активам и отрицательная по пассивам отражаются в бухучете проводкой:

Дебет 01 (04, 08, 10, 52, 60, 62, 76) Кредит 83

– отнесена на добавочный капитал организации курсовая разница, связанная с деятельностью за границей.

Если в результате пересчета активов образуются отрицательная курсовая разница по активам и положительная по пассивам, то в бухучете делается проводка:

Дебет 83 Кредит 01 (04, 08, 10, 52, 60, 62, 76)

– отнесена на добавочный капитал организации курсовая разница, связанная с деятельностью за границей.

В случае если организация прекратит деятельность за пределами России, часть добавочного капитала, соответствующую сумме курсовых разниц, относящихся к прекращаемой деятельности, следует отразить в качестве прочих доходов или расходов.

Положительные курсовые разницы, ранее учтенные в составе добавочного капитала, отражаются в качестве прочих доходов проводкой:

Дебет 83 Кредит 91-1

– отражены положительные курсовые разницы по прекращаемой за границей деятельности.

Отрицательные курсовые разницы, ранее учтенные в составе добавочного капитала, отражаются в качестве прочих расходов проводкой:

Дебет 91-2 Кредит 83

– отражены отрицательные курсовые разницы по прекращаемой за границей деятельности.

Такой порядок установлен пунктом 19 ПБУ 3/2006 и Инструкцией к плану счетов.