Многие владельцы городских объектов недвижимости, расположенных в многоквартирных домах, принимают решение о создании ТСЖ. Это делается не только для того, чтобы оптимизировать расходы по коммунальным услугам, но и для поддержания имущества жильцов в должном техническом состоянии. Каждое товарищество собственников недвижимости должно организовываться в соответствии с регламентом Федерального законодательства. При этом на ТСЖ возлагается обязанность вести бухучет и сдавать сформированную по результатам отчетных периодов в налоговую инспекцию отчетность.

Особенности создания ТСЖ

Главная цель создания ТСЖ заключается в следующем:

- эффективное управление недвижимостью, которая на законных правах принадлежит участникам товарищества;

- своевременное проведение ремонта и технического обслуживания инженерных коммуникаций;

- расчет коммунальных услуг согласно реальных, а не завышенных тарифов;

- благоустройства прилегающей к многоквартирным домам территории и т. д.

Федеральное законодательство не запрещает товариществам собственников недвижимости заниматься коммерческой деятельностью, цель которой заключается в получении дохода. В данном случае речь идет не о ведении бизнеса в его прямом понимании, а о предоставлении мелких услуг на платной основе для участников товарищества:

- возведение дополнительных объектов недвижимости;

- размещение рекламы;

- сдача объектов недвижимости в аренду;

- проведение ремонтных работ и т. д.

При заключении любых договоров, руководство ТСЖ должно соблюдать интересы собственников жилья. Вся полученная выручка поступает на расчетный счет товарищества. После этого денежные средства распределяются по специальным фондам. Ее ТСЖ может расходовать только по тем направлениям, которые были отражены в уставной документации, утвержденной всеми собственниками недвижимости. Все денежные средства, которые будут поступать на расчетный счет в виде членских взносов, могут быть направлены только на оплату коммунальных услуг, а также на поддержание объектов недвижимости в должном техническом состоянии.

Российским законодательством разрешается объединяться в ТСЖ не только владельцам городских квартир, но и собственникам частных домов, расположенных на соседствующих земельных участках.

Порядок формирования средств

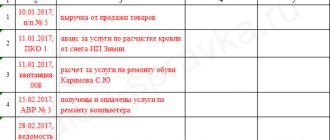

Бухгалтерский учет в ТСЖ предусматривает учет всех операций, которые имеют прямое или косвенное отношение к товариществу. Специалист, которому будет поручено ведение бухгалтерского учета, обязан составлять первичную документацию, данные из которой необходимо разносить по соответствующим регистрам.

При организации бухучета в товариществе, в обязательном порядке должны в отдельном учетном регистре регистрироваться поступающие денежные средства, из которых формируется капитал:

- взносов на капитальный ремонт;

- поступлений в виде вступительных и членских взносов;

- пени за несвоевременно оплаченные коммунальные услуги (не включается начисление квартплаты в полном объеме);

- субсидий;

- разницы между полученными коммунальными платежами и их фактической стоимостью;

- доходов, полученных при ведении коммерческой деятельности и т.д.

Учет прямых расчетов в управляющей компании проводки

- Консультация юрста

- Статьи

В бухгалтерском учете в управляющей компании ЖКХ проводки при УСН если учитываются, то 3 и 7 в учете не будет. Что касается льгот по НДС для управляющих компаний, находящихся на ОСНО, они отражаются в учете следующим образом (проводок 3 и 7 при этом также не будет): Д20 К19 – НДС по приобретенным ресурсам отражен в составе их себестоимости.

Так будет проводится бухгалтерский учет в управляющей компании жкх, проводки при ОСНО написаны выше. Перечисленные выше проводки наиболее часто встречаются в учете управляющих компаний, однако, конечно же, только ими бухгалтерский учет в управляющих компаниях не ограничивается.

При возникновении вопросов по другим объектам учета, бухгалтер может обратиться к Инструкции к плану счетов, являющейся частью упомянутого выше Приказа Минфина РФ №94н.

В прошлой статье мы рассмотрели деятельность и бухгалтерский учет в ТСЖ, в этой статье обратим внимание на следующие вопросы: какова основная деятельность Управляющей компании (УК) и каковы особенности бухучета в Управляющей компании? УК покупает жилищно-коммунальные услуги у поставщиков и продает их населению. Рассмотрим, как организован бухгалтерский учет в Управляющей компании. Бухгалтерские проводки в УК. Д-т 20 К-т 60 – поступили счета от поставщиков ЖКХ. Д-т 19 К-т 60 – входящий НДС со счетов поставщиков ЖКХ. Д-т 26 К-т 60 – поступили счета от ЕРЦ за услуги населению. Д-т 19 К-т 60 – входящий НДС от ЕРЦ. Д-т 76 «ЕРЦ» К-т 90.1 – начислены ЖКУ по справке ЕРЦ за текущий месяц. Аналитический учет отдельно по каждому плательщику (оплата и начисление) ведется именно в ЕРЦ.

Правила ведения бухучета в жкх (нюансы)

Важно

Хотите узнать, какая управляющая обслуживает дом? Перейдя по ссылке, сможете это сделать! У нас есть статьи о том, как отказаться от УК и сменить ее, отказ от обслуживания дома, регистрация в ГИС после передачи от застройщика, а также о предоставлении и раскрытии информации. Наверняка полезно для вас будет и: Управляющая компания ЖКХ: ОКВДЭ

- При регистрации управляющей компании есть еще один важный вопрос – выбор кода Общероссийского классификатора видов экономической деятельности. Код ОКВЭД предназначен для того, чтобы регулирующие органы были осведомлены, чем занимается организация.

В случае управляющей компании наиболее приемлемый код деятельности – 70.32.1

- Управление деятельностью жилого фонда.

- непосредственно управляющей организации или указанному ей платежному агенту (банковскому платежному агенту);

Внимание

Если дом введен в эксплуатацию, но по передаточному акту квартира не передана, обязанности оплачивать коммунальные услуги у гражданина нет (см., например, решение Арбитражного суда Красноярского края от 7 марта 2013 г. № А33-15279/2012). Есть несколько вариантов внесения коммунальных платежей потребителем:

- напрямую ресурсоснабжающей организации (за исключением платы за коммунальные ресурсы по общедомовым нуждам).

Чтобы применять второй вариант, собственники должны принять решение об этом на общем собрании. Такой порядок установлен в пункте 63 Правил, утвержденных постановлением Правительства РФ от 6 мая 2011 г.

№ 354, и части 7.1 статьи 155 Жилищного кодекса РФ.

Принципы бухгалтерского учета в жкх

Д-т 76 К-т 90.1 – начислена задолженность граждан по ЖКУ.Д-т 90.3 К-т 68 «НДС» — начислен НДС по услугам.Д-т 90.2 К-т 20, 26 – списание затрат.Д-т сч. 90.9 К-т сч. 99 (или Д-т сч. 99 К-т сч. 90.9) – рассчитан финансовый результат от деятельности УК. На основании п.

13 ст. 40 НК РФ при реализации товаров, работ, услуг по регулируемым государственным ценам, для налогообложения принимаются государственные цены.

Если организации реализуют налоги гражданам по льготным ценам, то выручку за услуги они обязаны отразить по государственным ценам без применения льгот, которые устанавливаются для определенных категорий граждан. Т.е.

льготные суммы включаются в реализацию и с них начисляется НДС. При этом делается запись: Д-т 76 «Задолженность бюджета по льготам» К-т 90.1Д-т 90.3 К-т 68 — начислен НДС в бюджет.

Prednalog.ru

Управляющие компании получают из бюджетов При получении Управляющей компанией из бюджета целевых денежных средств, например, на капитальный ремонт или иные дотации, то для их учета используется счет 86Счет 86 — Целевое финансирование (Пассивные) «Целевое финансирование» и составляются следующие проводки:

- Дебет 51Счет 51 — Расчетные счета (Активные) Кредит 86Счет 86 — Целевое финансирование (Пассивные) — получены целевые денежные средства из бюджета.

- Дебет 20 Кредит 10Счет 10 — Материалы (Активные) (60) — списаны материалы (получены услуги) на выполнение целевых работ.

- Дебет 86Счет 86 — Целевое финансирование (Пассивные) Кредит 20 — фактически понесенные издержки отражены в составе целевых средств.

Управляющие компании часть своих обязанностей могут передать единым рассчетно-кассовым центрам (ЕРКЦ).

Форум бурмистр.ру — форум о жкх (управление многоквартирными домами)

- 1 Расчет платы за коммунальные ресурсы

- 2 Уведомление потребителей об изменении тарифов и нормативов

- 3 Бухучет

Чтобы предоставить жильцам коммунальные услуги, управляющая компания заключает с ресурсоснабжающими организациями договоры на приобретение коммунальных ресурсов (п. 13 Правил, утвержденных постановлением Правительства РФ от 6 мая 2011 г. № 354). Расчет платы за коммунальные ресурсы Собственники помещений в многоквартирном доме вносят плату за холодную и горячую воду, электроэнергию, газ и тепло, а также за водоотведение. Плату следует рассчитывать по формулам, приведенным в приложении № 2 к постановлению Правительства РФ от 6 мая 2011 г. № 354: Плата за потребленные коммунальные услуги = Объем потребленных услуг × Тариф Тарифы устанавливает ресурсоснабжающая организация (п. 38 Правил, утвержденных постановлением Правительства РФ от 6 мая 2011 г.

Бухгалтерская проводка на пени за жкх

Для целей правильного формирования отчетности по НДС УК должна выписать счет-фактуру на ЕРЦ, который будет перевыставляться жильцу. Прямых расчетов с жильцами УК не имеет. Оформляем документ «Реализация» следующим образом: Оформим документ «Отчет комитенту».

На вкладке «Главное» укажем контрагента — РСО, договор, на вкладке «Товары и услуги» — оказываемые услуги, сумму, НДС и покупателя — ЕРЦ, дату реализации: Документ «Отчет комитенту» не должен формировать проводки, он необходим для ввода на основании «Счет-фактуры полученный» от РСО. Дт 76 (ЕРЦ) / Кт 90 (УК) – Начислены услуги УК В уже созданном документе «Реализации», в котором заполнена вкладка «Агентские услуги», заполняем вкладку «Услуги»: Проводки документа: Для целей правильного учета НДС проводка должна быть Дт 76 (ЕРЦ) Кт 90 (Дт 90.03 Кт 68.02).

Ситуация: как управляющей компании уведомить потребителей об изменении тарифов и нормативов потребления коммунальных услуг? Составьте каждому потребителю уведомление в произвольной форме.

Информацию об изменении тарифов и нормативов потребления коммунальных услуг управляющая компания должна донести до потребителя в письменной форме не позднее чем за 30 дней до даты выставления платежных документов.

Это правило действует, если договор о предоставлении коммунальных услуг не регламентирует иной порядок.

Об этом сказано в пункте 68 Правил, утвержденных постановлением Правительства РФ от 6 мая 2011 г. № 354. О необходимости направить письменное уведомление каждому жильцу и каждому собственнику нежилых помещений в многоквартирном доме в законодательстве прямо не сказано. РСО), а также организация работы УК и отражение ее работы с ЕРЦ и РСО.

В таблице представлены операции и проводки, которыми оформленные операции будут отражены в Бухгалтерском учете: Проводки в БУ (Дт Кт) Отраженные операции Сумма, руб Дт 76 (Жилец) / Кт 76 (УК) Начисление услуг 2 100,00 Дт 51 / Кт 76 (Жилец) Поступление оплаты на расчетный счет 1 000,00 Дт 76 (УК) / Кт 51 Перечисление оплаты УК (за услугу УК) с расчетного счета 200,00 Дт 76 (РСО) / Кт 51 Перечисление оплаты РСО (за услуги РСО) с расчетного счета 800,00 Дт 76 (УК) / Кт 76 (РСО) Взаимозачет между РСО и УК 800,00 Конечное сальдо по счетам Дт Кт 51 0,00 0,00 76 (Жилец) 1 100,00 0,00 76 (УК) 0,00 1 100,00 76 (РСО) 0,00 0,00 Дт 76 (Жилец) / Кт 76 (УК) — Начисление услуг Данная операция отражает начисление услуг УК и РСО Единым расчетным центром жильцу, при этом ЕРЦ является агентом УК и с РСО не связан напрямую.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону. Это быстро и бесплатно!

- Как вести бухучет в управляющей компании ЖКХ?

- УСН или ОСНО – какой режим налогообложения выбрать управляющей компании?

- Проводки в бухгалтерском учете управляющей компании

- Управляющая компания ЖКХ: ОКВДЭ

Как вести бухучет в управляющей компании ЖКХ? Деятельность управляющей компании чаще всего сводится к двум процессам: приобретение ресурсов у поставщиков и последующая перепродажа их жальцам.

Первый процесс образует кредиторскую задолженность и расходы организации, второй – дебиторскую задолженность и доходы.

Источник: //vip-real-estate.ru/2021/05/02/uchet-pryamyh-raschetov-v-upravlyayushhej-kompanii-provodki/

Как должны учитываться коммунальные платежи?

Если собственникам объектов недвижимости были начислены коммунальные платежи, то они должны отражаться на соответствующих бухгалтерских счетах. Разница, которая образуется между фактической и номинальной стоимостью коммунальных платежей подлежит налогообложению, по ставкам, утвержденным действующим законодательством. Если на расчетный счет поступает оплата коммунальных услуг от владельцев недвижимости, которые не вступили в товарищество и не заключили с ним договора на оказание агентских услуг, то на них бухгалтерия ТСЖ должна начислять налоги в полном объеме.

Особенности бухучета

Особенности бухгалтерского учета в ТСЖ заключаются в следующем:

- По итогам отчетного периода (как правило, это календарный год) составляется финансовая отчетность ТСЖ, которая передается членам товарищества для изучения. В отчетах должна указываться достоверная информация, из которой собственники недвижимости смогут узнать о деятельности товарищества, а также о том, какая была получена прибыль ТСЖ.

- Бухгалтерами готовится смета расходов и доходов на будущий год, которая должна утверждаться на общем собрании членов товарищества. В дальнейшем именно на этот документ будут опираться специалисты, ведя бухгалтерский и налоговый учет в ТСЖ.

- Информация, которая касается вопросов исполнения утвержденной сметы за отчетный период, должна быть размещена на официальном ресурсе ТСЖ. Обязанность за проведение проверки таких смет Федеральным законодательством возлагается на инспекцию по жилищному надзору (территориальную).

Основные бухгалтерские проводки в ТСЖ:

| Дебет | Содержание хозяйственных операций | Кредит |

| 76 | Задолженность по взносам, которая числится за членом общества | 86 |

| 62 | Задолженность, числящаяся за собственником объекта недвижимости, который отказался вступать в общество | 90 |

| 26 | Расходы, которые возникают при содержании имущества, принадлежащего обществу | 70, 69, 02, 10 |

| 26 | Начисление налога при упрощенной системе налогообложения | 68 |

| 26 | Издержки, которые несет товарищество при содержании в должном техническом состоянии числящихся за ним помещения, а также оплата услуг сторонних организаций, осуществляющих их обслуживание | 60 |

| 86, 20 | Распределение издержек общества, связанных с техническим обслуживанием имущества, между собственниками недвижимости, которые отказались от членства в ТСЖ | 26 |

| 90 | Списание издержек, понесенных обществом, на содержание имущества, которое не является собственностью участников ТСЖ | 20 |

| 90 | Расходы, связанные с обслуживанием расчетного счета, начисленные комиссии и т. д. | 51 |

| 99 | Проведение реформации баланса, если по результатам отчетного периода обществом была получена прибыль | 84 |

| 84 | Использование нераспределенной прибыли общества на целевое финансирование | 86 |

| 76, 62 | Предъявление убытков общества к возмещению | 84 |

| 86, 20 | Создание специального фонда, средства которого могут расходоваться на проведение ремонтных работ | 96 |

Бухгалтерские проводки товарищества, осуществляющего деятельность на УСН:

| Дебет | Содержание хозяйственных операций | Кредит |

| 76 | Начисление членам общества обязательных взносов, которые должны быть внесены в утвержденные на общем собрании сроки, в частности взносы, которые сдаются всеми собственниками на проведение капитального ремонта | 86 |

| 50, 51 | Поступление на расчетный счет или в кассу взносы от владельцев объектов недвижимости (исключением являются взносы на проведение капитального ремонта, так как эти суммы должны аккумулироваться на специальном счете) | 76 |

| 55 | Поступление от членов общества взносов, предназначенных для проведения капитального ремонта | 76 |

| 20, 26 | Отражаются издержки текущего периода, которые связаны с обслуживанием и управлением имуществом ТСЖ | 60, 76 |

| 86 | Списываются издержки, которые понесло общество при управлении и обслуживании имущества (затраты неслись за счет средств из фонда, созданного для целевого финансирования) | 20, 26 |

Бух проводки по ремонту со средств капитального ремонта в тсж

Дебет 60 Кредит 51 (55)– перечислена оплата стороннему подрядчику, выполняющему ремонт; Дебет 20 Кредит 60– отражены расходы на ремонт, выполняемый сторонними подрядчиками; Дебет 19 Кредит 60– учтен входной НДС, предъявленный подрядчиками; Дебет 20 Кредит 19– сумма НДС, предъявленная подрядчиками, отнесена на расходы на ремонт, выполняемый подрядным способом; Дебет 20 Кредит 70 (69, 10…)– отражены затраты на ремонт, производимый собственными силами ТСЖ (ТСН); Дебет 86 Кредит 20– отражено расходование средств целевого финансирования; Дебет 86 Кредит 68 субсчет «Расчеты по НДС»– начислен НДС на работы по ремонту, производимому собственными силами ТСЖ (ТСН).

Рекомендуем прочесть: Сколько стоят услуги по оформлению наследства

Под налогообложение не попадают вступительные, членские, паевые взносы, пожертвования, средства в резерве на ремонт. Налоговый учет сумм в ТСЖ, поступивших в качестве дохода, не имеет отличий от учета в иных организациях, осуществляющих коммерческую деятельность.

Как формируется и сдается отчетность?

Бухучет в ТСЖ предусматривает обязательное формирование отчетов, которые нужно сдавать как в ФНС, так и в органы статистики и во внебюджетные фонды. Бухгалтерская отчетность в таких товариществах составляется за год (даже если ТСЖ не осуществляет коммерческую деятельность и находится на УСН), и включает в себя:

- Баланс.

- Отчет о целевом использовании средств.

- Реестр членов товарищества.

- Отчет о финансовых результатах.

Помимо бухгалтерских отчетов товарищество должно сдавать следующие формы, связанные с начислением и выплатой заработной платы:

| ФНС | Форма 6-НДФЛ Форма 2-НДФЛ Среднесписочную численность сотрудников |

| ПФР | Форма СЗВ-М Форма РСВ-1 |

| ФСС | Форма 4-ФСС |

Если осуществляется деятельность ТСЖ на упрощенке, то необходимо в ФНС сдавать соответствующую декларацию. Стоит отметить, что ТСЖ при УСН освобождается от уплаты следующих налогов:

- на прибыль;

- на имущество;

- НДС.

Налогообложение при УСН предусматривает возможность для товарищества самостоятельно определять для себя ставку:

- К доходу применяется ставка 6%.

- К разнице между доходом и расходом применяется ставка 15%.

ТСЖ на ОСНО обязано начислять и уплачивать в бюджет все предусмотренные законодательством налоги и сборы, а также подавать в контролирующие органы соответствующие декларации. За несвоевременную подачу отчетности к ответственным лицам товарищества будут применены штрафные санкции и начислены пени.

Бухгалтерский учет в ТСЖ: как сформировать годовой отчет на упрощенке

Существует много различных способов управления многоквартирным жильем. Одним из таких способов является создание товарищества собственников жилья. Это самостоятельное юридическое лицо, которое должно соответствовать требованиям, предъявляемым к нему законодательством РФ. В статье вы найдете информацию о том, как сформировать годовой отчет на упрощенке и рассмотрим основные бухгалтерские проводки.

Рекомендуем прочесть: Документы Для Возмещения Ндфл При Покупке Квартиры

Бухгалтерский учет в ТСЖ по своей сути не отличается от такового учета в другой некоммерческой организации. Отчетность составляют баланс, отчет о целевом использовании денежных средств и отчет о финансовых результатах. При этом ТСЖ ведет бухгалтерский учет независимо от того, ведется в организации коммерческая деятельность или нет. Упрощенная система налогообложения сама по себе также не является причиной для ТСЖ, чтобы не вести бухгалтерский учет.

Налогообложение

Каждое созданное собственниками объектов недвижимости ТСЖ имеет право самостоятельно выбрать для себя систему налогообложения. Федеральным законодательством предусмотрено для таких товариществ следующие налоговые режимы:

- УСН.

- ОСНО.

В процессе проведения государственной регистрации ТСЖ его собственники могут выбрать упрощенную систему налогообложения. Если они не укажут это в соответствующем заявлении, то ТСЖ будет автоматически переведено на общую систему налогообложения. На специализированных интернет ресурсах размещена пошаговая инструкция, которая позволит собственникам недвижимости избежать ошибок при проведении регистрационных мероприятий.

При определении базы налогообложения бухгалтера таких товариществ должны четко различать, какие из полученных средств могут считаться доходом, а какие не будут облагаться налогом. Если на расчетный счет поступят средства от собственников недвижимости в виде взносов на проведение капитального ремонта, то они не будут попадать под налогообложение. Но, в тоже время, если денежные средства на эти же цели поступят от владельцев недвижимости, которые отказались вступать в ТСЖ, то они будут считаться доходом товарищества.

Все полученные средства на расчетный счет или в кассу товарищества бухгалтера должны учитывать раздельно. Также в соответствующих регистрах должен вестись отдельный учет всех издержек, которые были понесены за счет целевых поступлений. По результатам каждого периода бухгалтера должны составлять отчетность, которая подается в контролирующие органы. В установленные законодательством сроки они должны перечислить в бюджет все налоги. При нарушении требований Налогового Кодекса РФ, к ТСЖ будут применены.