Сроки сдачи отчетности ООО на ОСНО в 3 квартале 2018 года.

| Наименование отчета | Периодичность и срок сдачи |

| Декларация по НДС | Декларация подается в электронном виде по итогам каждого квартала. За 3 квартал 2021 — до 25 октября 2018 Штраф — за несвоевременную сдачу 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 рублей и не больше 30% от суммы. |

| Декларация по налогу на прибыль | Декларация подается по итогам каждого квартала. За 9 месяцев 2021 — до 29 октября 2018 Штраф — за несвоевременную сдачу 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 рублей и не больше 30% от суммы. |

| Форма 4-ФСС | Форма подается по итогам каждого квартала. За 9 месяцев 2021: на бумаге — до 20 октября 2018 в электронном виде — до 25 октября 2018 Штраф — за несвоевременную сдачу 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 рублей и не больше 30% от суммы. |

| Единый расчет по страховым взносам в ФНС | Расчет подается по итогам каждого квартала. За 9 месяцев 2021 — до 30 октября 2018 Штраф — за несвоевременную сдачу 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 рублей и не больше 30% от суммы. |

| Декларация по налогу на имущество | Декларация подается по итогам каждого квартала. За 9 месяцев 2021 — до 30 октября 2018 Штраф — за несвоевременную сдачу 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 рублей и не больше 30% от суммы. |

| Отчет 6-НДФЛ | Отчет подается по итогам каждого квартала. За 9 месяцев 2021 — до 31 октября 2018 Штраф за опоздание — 1000 рублей за каждый месяц. Штраф за ошибки в справке — 500 руб. Если вы сдадите корректирующую справку до того, как ошибки обнаружит инспекция, штрафа не будет. |

| Отчет СЗВ-М | Отчет подается по итогам каждого месяца. за июль — до 15 августа 2018 за август — до 17 сентября 2018 за сентябрь — до 15 октября Штраф за опоздание или искажение данных — 500 рублей за каждого работника |

Титульный лист

Этот раздел включает сведения о плательщике и самом отчете:

- Коды ИНН и КПП берутся из свидетельства, полученного в ИФНС;

- По номеру корректировки, можно понять, вносились ли исправления в форму. Если это – исходный вариант, то указывается код «0 – -», для уточненного отчета – «1- -», «2- -» и т.д.

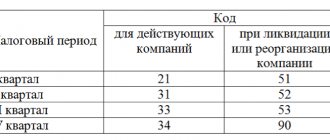

- Период предоставления включает календарный год и код расчетного периода внутри него в соответствии с Приложением 3 к Порядку. Код для 9 месяцев – «33».

- Код налоговой инспекции – берется из свидетельства о постановке на учет.

- Код в поле «По месту нахождения (учета)» выбирается из приложения 4 к Порядку и показывает, почему форма сдается именно в эту ИФНС. Например, если юридическое лицо – резидент РФ сдает отчет по месту своей регистрации, то указывается код 214;

- Полное наименование организации или полное ФИО физического лица.

- Код вида деятельности по ОКВЭД.

- Если отчет сдает правопреемник, то используются поля «Форма реорганизации (ликвидации) и «ИНН (КПП) реорганизованной организации» Коды реорганизации находятся в приложении 2 к Порядку. В этом случае расчетный период кодируется особым образом, для чего в приложении 3 предусмотрены отдельные строки.

- Контактный телефон в формате «8 – пробел – код города – пробел – номер телефона»

- Количество листов формы и прилагаемых документов (если они есть).

- Подтверждение достоверности отчета. Этот блок включает ФИО и подпись ответственного лица и дату подписания. Если форму сдает представитель, то указываются сведения о нем и реквизиты доверенности.

- Информация о сдаче отчета. Этот блок заполняется сотрудником ИФНС, поэтому плательщик оставляет его пустым.

Сроки сдачи отчетности ООО на УСН в 3 квартале 2018 года.

| Наименование отчета | Периодичность и срок сдачи |

| Форма 4-ФСС | Форма подается по итогам каждого квартала. За 9 месяцев 2021: на бумаге — до 20 октября 2018 в электронном виде — до 25 октября 2018 Штраф — за несвоевременную сдачу 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 рублей и не больше 30% от суммы. |

| Единый расчет по страховым взносам в ФНС | Расчет подается по итогам каждого квартала. За 9 месяцев 2021 — до 30 октября 2018 Штраф — за несвоевременную сдачу 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 рублей и не больше 30% от суммы. |

| Отчет 6-НДФЛ | Отчет подается по итогам каждого квартала. За 9 месяцев 2021 — до 31 октября 2018 Штраф за опоздание — 1000 рублей за каждый месяц. Штраф за ошибки в справке — 500 руб. Если вы сдадите корректирующую справку до того, как ошибки обнаружит инспекция, штрафа не будет. |

| Отчет СЗВ-М | Отчет подается по итогам каждого месяца. за июль — до 15 августа 2018 за август — до 17 сентября 2018 за сентябрь — до 15 октября Штраф за опоздание или искажение данных — 500 рублей за каждого работника |

Наша компания готова предложить Вам помощь в подготовке любой отчетности, а так же ведении бухгалтерии в полном объеме.

Приложение 1 (подразделы 1.1 и 1.2) и приложение 2 к разделу 1

Эти разделы отчета непосредственно включают в себя расчет страховых взносов по видам.

Все строки приложений 1 и 2 имеют одинаковую структуру, каждая из них включает в себя пять ячеек, отражающих показатели:

- С начала расчетного периода.

- За последние три месяца (июль-сентябрь).

- За июль, август, сентябрь помесячно.

В начале Приложения 1 указывается код тарифа из приложения № 5 к Порядку. Для «обычной» ситуации (общая налоговая система и стандартный тариф) указывается код «01».

Подраздел 1.1 Приложения 1

Содержит сведения о пенсионных взносах:

- В строке 010 указывается число застрахованных лиц.

- В строке 020 – число лиц, платежи в пользу которых включены в базу по взносам. Понятно, что число в строке 020 не может быть больше, чем в строке 010. А вот меньше – вполне может быть (например, за счет декретниц).

- В строке 021 указывается количество высокооплачиваемых работников, выплаты в пользу которых превысили предельную величину (ст. 421 НК РФ).

- Строка 030 содержит информацию обо всех выплатах застрахованным лицам.

- В строке 040 указываются необлагаемые пенсионными взносами суммы (п. 8, 9 ст. 421 и ст. 422 НК РФ).

- Строка 050 содержит итоговую базу для расчета пенсионных взносов за вычетом необлагаемых сумм.

- В строке 051 из показателя строки 050 выделяются «сверхнормативные» выплаты по физическим лицам из стр. 21.

- Строка 060 содержит общую сумму начисленных пенсионных взносов.

- В строках 061 и 062 показатель строки 060 делится на суммы, начисленные с «нормативной» и «сверхнормативной» (строка 051) базы.

Подраздел 1.1 (окончание)

Подраздел 1.2 Приложения 1

Он содержит информацию о расчете взносов на медицинское страхование. Он включает в себя строки с 010 по 060 и в целом заполняется аналогично подразделу 1.1. Разница заключается в том, что по «медицинским» платежам в отчете не выделяется «сверхнормативная» база и взносы с нее. Поэтому в подразделе 1.2 отсутствуют строки 021, 051, 061, 062.

Приложение 2

Оно содержит информацию о расчете взносов на социальное страхование, а также о выплатах, которые могут быть зачтены в счет этих взносов.

- Строка 001 содержит информацию о категории социальных выплат: они могут быть прямыми за счет ФСС (код 1) или осуществляться по зачетной системе (код 2).

- В строке 010 показывается численность застрахованных лиц.

- Строка 020 содержит общую сумму выплат в их пользу.

- В строка 030 указывается необлагаемая сумма, в соответствии с п. 8 и 9 ст. 421 и ст. 422 НК РФ.

- Строка 040 содержит сумму выплат, превышающую установленный лимит (п. 3 ст. 421 НК РФ).

- В строке 050 отражается итоговая база для начисления взносов за вычетом необлагаемых сумм.

- В строках 051 – 054 из базы (при наличии) выделяются выплаты, к которым применяются специальные тарифы:

– в строке 051 – оплата труда сотрудников, имеющих право на фармацевтическую деятельность;

– в строке 052 – зарплата моряков, которые входят в экипажи судов, зарегистрированных в международном реестре;

– в строке 053 – выплаты, которые производят ИП, работающие по патенту (кроме отдельных видов деятельности, указанных в пп. 19 и 45-48 п. 2 ст. 346.43 НК РФ);

– в строке 054 – доходы иностранцев и лиц без гражданства (кроме граждан государств членов Евразийского экономического союза -ЕАЭС);

- Строка 060 содержит суммы начисленных страховых взносов с учетом всех указанных выше факторов.

- Строка 070 отражает суммы расходов работодателя, которые зачитываются в счет страховых взносов (больничные и другие социальные пособия).

Приложение 2 (продолжение)

- Если ФСС полностью или частично возместило страхователю указанные в строке 070 затраты, то сумма возмещения отражается в строке 080.

- Строка 090 может быть заполнена в двух вариантах:

– сумма страховых взносов к уплате, если расходы страхователя не превысили начисленные платеж (признак «1»);

НДФЛ

До 3 мая 2021 года включительно предоставляется Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ. Следует отметить, что с 2021 года расширен перечень необлагаемых НДФЛ доходов. В данный перечень вошли в частности единовременные выплаты адресной социальной помощи за счет местных бюджетов, бюджетов субъектов РФ, федерального бюджета и внебюджетных фондов.

При этом расчет 6-НДФЛ за 1 квартал 2021 г. сдается по новой форме, утвержденной Приказом ФНС России от 17.01.2018 № ММВ-7-11/[email protected]

Раздел 3 ЕРСВ за 3 кв. 2018 года – “Персонифицированные сведения”

Эта часть формы РСВ включает в себя индивидуальные сведения по физических лицам – получателям доходов. На каждое застрахованное лицо заполняется отдельный раздел 3.

- Строки 010, 020, 030 содержат номер корректировки, отчетный период и отчетный год. Порядок их заполнения – такой же, как у аналогичных данных в титульном листе.

- Строки 040, 050 отражают номер сведений и дату их формирования.

- В подразделе 3.1 по строкам 060 – 150 находятся персональные данные:

– в строке 060 – ИНН;

– в строке 070 – СНИЛС;

– в строках с 080 по 100 – ФИО;

– в строке 110 – дата рождения;

– в строке 120 – код страны, гражданином которой является лицо (для лиц без гражданства – код страны, выдавшей удостоверение личности);

– в строке 130 – пол;

– в строках 140 и 150 – код и реквизиты документа, удостоверяющего личность;

– в строках 160, 170, 180 – признак регистрации лица в системах пенсионного, медицинского и социального страхования (1- да, 2 – нет).

- Подраздел 3.2.1 (строки 190 – 250) включает информацию, необходимую для расчета пенсионных взносов и их сумму за три последних месяца отчетного период (июль-сентябрь):

– строка 190 содержит номер месяца (01, 02 или 03);

– В строке 200 отражается код застрахованного лица из Приложения 8 к Порядку. Код показывает категорию работников с точки зрения начисления пенсионных взносов в особом порядке, для «обычных» наемных работников указывается код «НР»;

– строка 210 содержит сумму выплат в пользу данного лица по месяцам;

– в строке 220 помесячно указывается база для расчета пенсионных взносов в пределах установленного лимита (на 2021 год – 1 021 000 руб.);

– по строке 230 из показателя строки 220 выделяются выплаты по гражданско-правовым договорам;

– строка 240 содержит помесячную сумму начисленных взносов;

– в строке 250 суммируются все данные строк 210 – 240 за три месяца.

- Подраздел 3.2.2 используется, если для данного работника необходимо начислять дополнительные пенсионные взносы в связи с работой во вредных или опасных условиях (ст. 428 ТК РФ). Данные заполняются аналогично подразделу 3.2.1, т.е. за три месяца помесячно и в целом за квартал:

– в строке 260 указывается номер месяца (01-03);

– срока 270 содержит код тарифа, из приложения 5 к Порядку; для общей налоговой системы и основного тарифа по взносам указывается код «01»;

– строка 280 отражает сумму выплат, которые подлежат обложению по дополнительному тарифу:

– в строке 290 указывается сумма начисленных «дополнительных» взносов;

– в строке 300 суммируются помесячные показатели строк 280 и 290.

ЕНВД и Единая упрощенная декларация

Декларация по ЕНВД за 1 квартал 2021 предоставляется до 20 апреля 2021 года. Текущая форма декларации применяется начиная с отчетности за 1 квартал 2021 года (Приказ ФНС России от 04.07.2014 № ММВ-7-3/[email protected] (ред. от 19.10.2016)

В 2021 году коэффициент-дефлятор к1, используемый при расчете ЕНВД, увеличен и установлен в размере 1,868.

Что касается предприятий, не осуществляющих операций, в результате которых происходит движение денежных средств на их счетах в банках (в кассе организации), и не имеющих объектов налогообложения, то они имеют право предоставить Единую (упрощенную) налоговую декларацию. Срок предоставления данного отчета – 20-го апреля 2021 года.