Кто обязан подавать отчетность по НДПИ

Подотчетные лица — налогоплательщики, добывающие полезные ископаемые по лицензии. Как только организация или ИП получает лицензионный документ, он начинает подавать ежемесячную отчетность по НДПИ. Обязанность отчитываться в контролирующие органы начинается с месяца, в котором фактически начали добывать ресурсы (ч. 1 ст. 345 НК РФ).

ВАЖНО!

В нормативных документах ФНС указано, нужно ли предоставлять налоговую декларацию по НДПИ, если налогоплательщик временно приостановил добычу ресурсов, — да, отчет необходимо подавать даже в случае приостановки добывающей деятельности (письмо ФНС № СД-4-3/[email protected] от 21.08.2020). Пока действует лицензия на освоение недр, отчитывайтесь ежемесячно.

Если организации или ИП временно не занимаются добычей полезных ресурсов, они формируют нулевую отчетность. Вместе с нулевой декларацией НДПИ подается сопроводительное письмо с разъяснениями нулевых показателей в отчете.

Налог на добычу полезных ископаемых: общая информация

Добываемые полезные ископаемые могут быть разделены на такие группы:

- горючие вещества (уголь, торф, сланцы);

- углеводородные продукты, к которым относят нефть и добытый газ с метаном;

- руда;

- разные виды неметаллического сырья, добываемого горнорудными и горно-химическими предприятиями;

- налог НДПИ начисляется и на редкие металлы;

- цветные камни;

- кварцевое сырье;

- драгоценные и полудрагоценные металлы, камни;

- соль;

- вода лечебного назначения и промышленного, добываемая из-под земли или природных, термальных источников.

Полный перечень указан в ст. 337 НК РФ. Объект налогообложения НДПИ – объем добываемых полезных ископаемых на территории РФ и за ее границами (ст. 336 НК РФ). Не подлежит обложению налогом сырье, полученное из источников, которые не состоят на государственном учете и не являются для государственных структур балансовыми. Сырье из этой категории недр могут добываться предпринимателем для удовлетворения собственных нужд.

Когда и куда подавать декларацию НДПИ

Отчетность по НДПИ подают в территориальную инспекцию ФНС — по месту регистрации организации или месту жительства индивидуального предпринимателя (п. 2 ст. 345 НК РФ). Установлены и предельные сроки представления декларации по НДПИ — до последнего числа месяца, который следует за отчетным (п. 3 ст. 345 НК РФ).

Сроки подачи отчетности по НДПИ в 2021 году:

| Отчетный период — месяц | Срок подачи декларации НДПИ |

| Декабрь 2020 | 01.02.2021 (31.01.2021 — воскресенье) |

| Январь 2021 | 01.03.2021 (28.02.2021 — воскресенье) |

| Февраль | 31.03.2021 |

| Март | 30.04.2021 |

| Апрель | 31.05.2021 |

| Май | 30.06.2021 |

| Июнь | 02.08.2021 (31.07.2021 — суббота) |

| Июль | 31.08.2021 |

| Август | 30.09.2021 |

| Сентябрь | 01.11.2021 (31.10.2021 — воскресенье) |

| Октябрь | 30.11.2021 |

| Ноябрь | 10.01.2022 (31.12.2021 — нерабочий день) |

| Декабрь 2021 | 31.01.2022 |

Сроки расчетов с бюджетом

Уплатить налог в федеральный бюджет необходимо не позднее 25 числа месяца, следующего за отчетным периодом. То есть не позднее 25.01.2020 по обязательствам 2021 г.

ВАЖНО!

Обязательства перед бюджетом у налогоплательщика возникают в том отчетном периоде, в котором начата деятельность по добыче полезных ископаемых. Например, если начало деятельности приходится на середину календарного года, то отчитаться за этот период все равно придется.

Форма КНД 1151054, образец заполнения

По какой форме отчитываться

За период с января по март 2021 налогоплательщики подают отчет НДПИ на бланке, который утвержден приказом ФНС № ММВ-7-3/[email protected] от 20.12.2018. С отчетности за апрель 2021 действует новая форма декларации по НДПИ с учетом районного коэффициента, закрепленная в приказе ФНС России № КЧ-7-3/[email protected] от 08.12.2020.

ВАЖНО!

Декларацию НДПИ за март 2021 подают на старом бланке в срок до 30.04.2021. Отчетность по НДПИ за апрель 2021 необходимо отправлять по-новому. Предельный срок сдачи апрельской декларации на новом бланке — 31.05.2021.

Отчет подают в бумажном или электронном виде. Налогоплательщики с штатной численностью до 100 человек вправе выбирать способ сдачи. Если в организации трудятся свыше 100 человек, то сдавать декларацию придется в электронной форме.

Способы сдачи

Декларацию по НДПИ можно сдать в инспекцию:

- на бумаге (например, через уполномоченного представителя организации или по почте);

- в электронном виде по телекоммуникационным каналам связи. Если среднесписочная численность сотрудников за предыдущий год (во вновь созданных или реорганизованных организациях – за месяц создания или реорганизации) превышает 100 человек, то в текущем году сдавать налоговые декларации можно только этим способом. Это касается и организаций, которые отнесены к категории крупнейших налогоплательщиков. Они должны сдавать налоговую отчетность (в т. ч. годовые декларации) в электронном виде по телекоммуникационным каналам связи в межрегиональные инспекции по крупнейшим налогоплательщикам.

Об этом говорится в пункте 3 статьи 80 Налогового кодекса РФ.

Внимание: за несоблюдение установленного способа представления налоговой отчетности в электронном виде предусмотрена налоговая ответственность. Размер штрафа составляет 200 руб. за каждое нарушение. Об этом говорится в статье 119.1 Налогового кодекса РФ.

Как заполнить отчет

Отчетность по полезным ископаемым состоит из титульного листа и восьми разделов. Общие правила заполнения декларации по НДПИ таковы:

- Это ежемесячная информация. Сведения подают по фактическим показателям работы за каждый месяц, а не нарастающим итогом за год.

- Налогоплательщики отчитываются о пользовании теми ресурсами, которые фактически добывают. Все остальные разделы в ИФНС не подаются.

- Сведения направляются только по природным ресурсам с завершенным циклом добычи. Если на дату формирования декларации полезное ископаемое находится в разработке, его не показывают в отчетности.

- Обязательные разделы для заполнения — титульный лист и раздел 1 «Сумма налога, подлежащая уплате в бюджет». Остальные блоки декларации формируются только при фактической добыче того или иного ресурса.

- Нумерация страниц в отчете идет по порядку. Если заполняете форму на бумаге вручную, не выходите за поля и не используйте корректор.

Пошаговая инструкцию, как заполнить декларацию по НДПИ по добыче песка налогоплательщикам:

Шаг 1. Оформляем титульный лист. В обязательном порядке указываем:

- ИНН, КПП;

- номер корректировки (для первичной формы ставим 0);

- код налогового органа и код по месту нахождения;

- налоговый период (месяц) и отчетный год;

- контактный телефон;

- количество заполненных страниц в декларации и количество страниц в сопроводительных документах;

- Ф.И.О. руководителя или представителя налогоплательщика, его подпись и дата заполнения отчета.

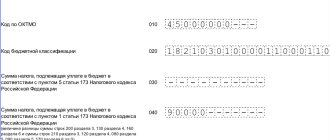

Шаг 2. Вносим информацию в раздел 1.

В этой части указывают код бюджетной классификации для оплаты налога, сумму взноса по НДПИ к перечислению и ОКТМО по месту нахождения налогоплательщика.

ВАЖНО!

КБК, идентификатор места нахождения и сумма налога к уплате заполняется для каждого природного ископаемого, добываемого налогоплательщиком.

Шаг 3. Заполняем раздел 3.

Этот блок предназначен не для всех налогоплательщиков, а только для тех организаций, которые добывают нефть. Готовьте образцы деклараций по промышленной безопасности на нефтяных промыслах для каждого участка недр.

Шаг 4. Вносим сведения в раздел 3.

В этой части отчетные сведения предоставляют добытчики газа. Учитывается добыча природного горючего газа и газового конденсата, за исключением добычи углеводородного сырья на новом морском месторождении.

Шаг 5. В разделе 4 сведения указывают добытчики углеводородного сырья на новых морских месторождениях. Вносится номер лицензии, название месторождения и год начала промышленной добычи.

Шаг 6. Формируем раздел 5. Этот раздел предназначен для тех, кто добывает основные виды ресурса. В отчете обязательно прописывается код вида полезного ископаемого. Для нашего примера — строительного песка — код 10008 (приложение № 2 к приказу № ММВ-7-3/827). Вот что еще требуется указать:

- КБК для оплаты налога;

- код единицы измерения для добываемого ресурса;

- налоговую ставку.

В части 5.1 отражаются основные характеристики добычи — ОКТМО, номер лицензии, количество добытого сырья. В блоке 5.2 приводится расчет налога по показателям добычи.

Шаг 7. Вносим сведения в раздел 6. В нем определяется стоимость единицы добытого природного ресурса по расчетной стоимости. Налогоплательщик приводит прямые и косвенные издержки на добычу всех видов разработанного им сырья.

ВАЖНО!

Раздел 6 всегда один, независимо от того, сколько природных ресурсов добывает и месторождений разрабатывает организация. В этом блоке аккумулируются все расходы.

Шаг 8. Заполняем раздел 7. Этот блок заполняют только добытчики угля.

Шаг 9. Завершаем заполнение декларации. Отражаем сведения в разделе 8. В него записываются показатели, по которым рассчитывают дополнительный налог на добычу обезвоженной, обессоленной и стабилизированной нефти.

Общие положения о налоге

Особенности применения федерального налога, ставки, льготы, сроки сдачи НДПИ в 2021 году регламентированы в 26 главе НК РФ. Помимо НК РФ, ключевые условия представлены в Законе РФ от 21.02.1992 № 2395-1 «О недрах».

Согласно этим нормативным актам, налогоплательщиками признаются все экономические субъекты, которые официально признаны пользователями недр. Причем компании, находящиеся в Крыму и Севастополе, тоже отнесены к категории налогоплательщиков налога на добычу полезных ископаемых.

Налогооблагаемой базой признаются полезные ископаемые, которые:

- добыты на территории России;

- получены за пределами РФ, на территориях, арендованных по международным договорам (контрактам, соглашениям);

- извлечены из некоторого вида отходов, которые подлежат отдельному лицензированию.

ВАЖНО!

Компания обязана встать на учет в течение 30 календарных дней с момента получения официального разрешения (лицензии). Иными словами, у организации есть один календарный месяц, чтобы зарегистрироваться. В противном случае к фирме будут применены штрафные санкции.

Особенности применения законодательных норм в части налога на добычу полезных ископаемых — в отдельном материале «НДПИ».

Общий порядок заполнения

Обязательными для включения в декларацию являются титульный лист и разделы, для заполнения которых у организации есть соответствующие показатели. Если организация не совершала операций, данные по которым должны быть отражены в том или ином разделе, эти разделы сдавать не нужно (п. 2.3 Порядка).

Например, раздел 6 заполняйте, только если при определении налоговой базы оценка стоимости добытого полезного ископаемого была произведена расчетным способом, а раздел 7 – если организация рассчитывает НДПИ при добыче угля и использует налоговый вычет.

Об этом сказано в пунктах 1.1 и 2.3 Порядка, утвержденного приказом ФНС России от 14 мая 2015 г. № ММВ-7-3/197.

Стоимостные показатели в декларации отражайте с учетом установленного формата ячеек. Если строки предусматривают разделение на целую и дробную части, вписывайте показатели в рублях и копейках. Если такого разделения нет, значения стоимостных показателей указывайте в полных рублях. Значения показателей менее 50 коп. отбрасывайте, а 50 коп. и более округляйте до полного рубля.

Заполнять поля декларации нужно слева направо, начиная с первого (левого) знакоместа. Для отрицательных чисел указывается знак «-» (минус) в первом знакоместе слева. Если декларация заполняется с помощью программного обеспечения, то значения числовых показателей выравниваются по правому (последнему) знакоместу.

Независимо от количества заполняемых разделов в декларации используется сквозная нумерация страниц (начиная с титульного листа). Порядковый номер страницы указывается слева направо начиная с первого (левого) знака (например, «033» – для тридцать третьей страницы).

Каждому показателю декларации соответствует одно поле, предназначенное для определенного количества знаков.

В декларации не допускается исправление ошибок с помощью корректирующего или другого аналогичного средства. Кроме того, запрещена двусторонняя печать декларации и скрепление листов, приводящее к порче бумажного носителя.

Такие правила установлены пунктами 2.2 и 2.3 Порядка, утвержденного приказом ФНС России от 14 мая 2015 г. № ММВ-7-3/197.

Раздел 2

Раздел 2 «Данные, служащие основанием для исчисления и уплаты налога, при добыче нефти обезвоженной, обессоленной и стабилизированной, за исключением добычи на новом морском месторождении углеводородного сырья» заполните отдельно по нефти, добытой на каждом участке недр, предоставленном организации в пользование.

При заполнении раздела 2 укажите:

- по строке 020 – КБК для НДПИ по нефти;

- по строке 030 – код единицы измерения количества добытой нефти «168» по ОКЕИ, согласно приложению 4 к Порядку, утвержденному приказом ФНС России от 14 мая 2015 г. № ММВ-7-3/197;

- по строке 040 – ОКТМО, на территории организация платит НДПИ по добытой нефти;

- по строке 050 – серия, номер и вид лицензии на пользование недрами. Например, СТВ 12345 НЭ;

- по строке 060 – значение показателя, который характеризует особенности добычи нефти (Дм);

- по строке 070 – значение показателя Кндпи;

- по строке 080 – значение коэффициента, характеризующего динамику мировых цен на нефть (Кц);

- по строке 090 – значение коэффициента, характеризующего степень выработанности запасов участка недр (Кв);

- по строке 100 – степень выработанности запасов участка недр (Св), рассчитываемая в целях определения коэффициента Кв;

- по строке 110 – значение коэффициента, характеризующего величину запасов конкретного участка недр (Кз);

- по строке 115 – значение коэффициента, характеризующего степень выработанности конкретной залежи углеводородного сырья (Кдв);

- по строке 120 – значение коэффициента, характеризующего регион добычи и свойства нефти (Ккан);

- по строке 130 – сумму НДПИ по нефти, добытой на участке недр, рассчитанную в соответствии с подпунктом 5.5.11 пункта 5.5 Порядка;

- по строке 130 – сумму НДПИ, рассчитанную в соответствии с подпунктом 5.5.11 пункта 5.5 Порядка;

- по строке 140 – сумму налогового вычета (если его нет, то ноль);

- по строке 150 укажите сумму налога, рассчитанную как разница между строками 130 и 140.

Подразделы 2.1.1 и 2.1.2 раздела 2 декларации заполните в соответствии с пунктами 5.6 и 5.7 Порядка, утвержденного приказом ФНС России от 14 мая 2015 г. № ММВ-7-3/197.

Такие правила установлены пунктами 5.1–5.8 Порядка, утвержденного приказом ФНС России от 14 мая 2015 г. № ММВ-7-3/197.

Раздел 6

Раздел 6 «Определение стоимости единицы добытого полезного ископаемого исходя из расчетной стоимости» заполняйте по полезным ископаемым, налоговая база по которым определяется исходя из их расчетной стоимости. Раздел заполните в единственном экземпляре независимо от количества добытых полезных ископаемых, стоимость которых оценивается указанным способом.

При заполнении раздела 6 укажите:

- по строкам 010-040 — данные для расчета прямых расходов, относящихся к добытым в налоговом периоде полезным ископаемым;

- по строкам 050-090 — данные для расчета косвенных и иных расходов, относящихся к добытым в налоговом периоде полезным ископаемым;

- по строке 100 — сумму расходов по строкам 040 и 090;

- по строке 110 – код единицы измерения количества добытых полезных ископаемых по ОКЕИ согласно приложению 4 к Порядку, утвержденному приказом ФНС России от 14 мая 2015 г. № ММВ-7-3/197;

- в графе 1 – код добытого полезного ископаемого согласно приложению 2 к Порядку, утвержденному приказом ФНС России от 14 мая 2015 г. № ММВ-7-3/197;

- в графе 2 – количество добытого полезного ископаемого, код которого отражен в графе 1;

- в графе 3 — долю добытого полезного ископаемого в общем количестве добытых полезных ископаемых. Определяется как отношение значения по графе 2 для данного полезного ископаемого к сумме значений по всем строкам графы 2;

- в графе 4 — сумму расходов по добыче полезного ископаемого. Определяется как произведение общей суммы расходов по добыче полезных ископаемых, произведенных в налоговом периоде (строка 100), и доли добытого полезного ископаемого в общем количестве добытых полезных ископаемых (графа 3).

Такие правила установлены пунктами 9.1–9.5 Порядка, утвержденного приказом ФНС России от 14 мая 2015 г. № ММВ-7-3/197.

НДПИ в РК

Казахстан относится к добыче природных ресурсов в своей республике лояльнее, чем российское правительство. Так, основные перемены НДПИ в РК произошли в следующем:

- Отмена некоторых налогов. С 01.01.19 правительство РК исключает бонус коммерческого обнаружения. С 01.01.18 отменили платеж по возмещению исторических растрат для компаний, которые работают по лицензии, выданной до 31.12.2017, также с этой даты исключили пошлину на сверхприбыль для нефтяников.

- Обязательным стал подписной бонус. Теперь он уплачивается без всяких льгот.

- С текущего года расчет НДПИ в РК происходит за ед.объема полученного ресурса, используя месячный ценник, установленный законодательством на текущий налоговый период.

Изменения действуют с 1 января 2021 года. Добывающая отрасль хорошо пополняет рост прибыли в бюджете РФ за счет повышенных ставок на недропользование и продажи полученных ресурсов. Поэтому правительство разрабатывает «грамотный» механизм для изъятия большего налога по увеличенному тарифу с предприятий.