Отчетность в 2021 году

С 1 января 2021 года нужно учитывать некоторые изменения в составе и сроках сдачи отчетности. Так, например, до 1 марта 2018 года работодатели впервые должны представить в ПФР новый годовой отчет о стаже работников по форме СЗВ-СТАЖ. Чтобы не ошибиться, когда и какой отчет сдавать, предлагаем нашим читателям календарь бухгалтера на 2021 год со сроками сдачи основных отчетов. Если пропустить срок, то контролирующие органы могут начислить штраф. А за непредставление отдельных отчетов даже заблокировать расчетный счет.

Далее приведем таблицы со сроками сдачи основной отчетности в 2018 году (календарь). Также см. «Производственный календарь на 2021 год».

Перенос сроков в выходные и праздничные дни

В настоящее время большинство нормативных актов устанавливают, что если день отправки отчета выпадает на дни выходных и праздников, то он переносится на идущий далее рабочий день после нерабочих периодов.

То есть, если форма «Сведения о среднесписочной численности» должна подаваться в ИФНС до 20 января, то в 2021 году в связи с выпадением этого числа на субботу, день отправки переносится на 22 января.

Отчетные формы, сдаваемые в ФСС ранее, нужно было отправлять в фонд только в срок, без учета переноса из-за выходных и праздничных дней.

Внимание! С 2021 года и соцстрах пересмотрел свою позицию в отношении переноса. Поэтому при определении дней отправки бланков в ФСС нужно также корректировать их, и при выпадении данных дней на выходные, использовать в качестве таковых идущие далее рабочие дни.

Сроки сдачи в ИФНС основной отчетности в 2018 году

| Вид отчета | Период | Сроки сдачи |

| Справки 2-НДФЛ | За 2021 год (при невозможности удержать НДФЛ с доходов) | Не позднее 01.03.2018 |

| За 2021 год (по всем выплаченным доходам) | Не позднее 02.04.2018 | |

| Расчет 6-НДФЛ | За 2021 год | Не позднее 02.04.2018 |

| Первый квартал 2021 года | Не позднее 03.05.2018 | |

| За I полугодие 2021 года | Не позднее 31.07.2018 | |

| За 9 месяцев 2021 года | Не позднее 31.10.2018 | |

| Расчет по страховым взносам | За 2021 год | Не позднее 30.01.2018 |

| За I квартал 2021 года | Не позднее 03.05.2018 | |

| За I полугодие 2021 года | Не позднее 30.07.2018 | |

| За 9 месяцев 2021 года | Не позднее 30.10.2018 | |

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | За 2021 год | Не позднее 28.03.2018 |

| За I квартал 2021 года | Не позднее 28.04.2018 | |

| За январь – февраль 2021 года | Не позднее 28.03.2018 | |

| За январь – март 2021 года | Не позднее 28.04.2018 | |

| За январь – апрель 2021 года | Не позднее 28.05.2018 | |

| За январь – май 2021 года | Не позднее 28.06.2018 | |

| За январь – июнь 2021 года | Не позднее 30.07.2018 | |

| За январь – июль 2021 года | Не позднее 28.08.2018 | |

| За январь – август 2021 года | Не позднее 28.09.2018 | |

| За январь – сентябрь 2021 года | Не позднее 29.10.2018 | |

| За январь – октябрь 2021 года | Не позднее 29.11.2018 | |

| За январь – ноябрь 2021 года | Не позднее 28.12.2018 | |

| Декларация по НДС | За IV квартал 2021 года | Не позднее 25.01.2018 |

| За I квартал 2021 года | Не позднее 25.04.2018 | |

| За II квартал 2021 года | Не позднее 25.07.2018 | |

| За III квартал 2021 года | Не позднее 25.10.2018 | |

| Журнал учета полученных и выставленных счетов-фактур | За IV квартал 2021 года | Не позднее 22.01.2018 |

| За I квартал 2021 года | Не позднее 20.04.2018 | |

| За II квартал 2021 года | Не позднее 20.07.2018 | |

| За III квартал 2021 года | Не позднее 22.10.2018 | |

| Декларация по налогу при УСН | За 2021 год (представляют организации) | Не позднее 02.04.2018 |

| За 2021 год (представляют ИП) | Не позднее 03.05.2018 | |

| Декларация по ЕНВД | За IV квартал 2021 год | Не позднее 22.01.2018 |

| За I квартал 2021 года | Не позднее 20.04.2018 | |

| За II квартал 2021 года | Не позднее 20.07.2018 | |

| За III квартал 2021 года | Не позднее 22.10.2018 | |

| Декларация по ЕСХН | За 2021 год | Не позднее 02.04.2018 |

| Декларация по налогу на имущество организаций | За 2021 год | Не позднее 30.03.2018 |

| Расчет по авансам по налогу на имущество организаций (сдается, если законом субъекта РФ установлены отчетные периоды) | За I квартал 2021 года | Не позднее 03.05.2018 |

| За I полугодие 2021 года | Не позднее 30.07.2018 | |

| За 9 месяцев 2021 года | Не позднее 30.10.2018 | |

| Декларация по транспортному налогу (представляют только организации) | За 2021 год | Не позднее 01.02.2018 |

| Декларация по земельному налогу (представляют только организации) | За 2021 год | Не позднее 01.02.2018 |

| Единая упрощенная декларация | За 2021 год | Не позднее 22.01.2018 |

| За I квартал 2021 года | Не позднее 20.04.2018 | |

| За I полугодие 2021 года | Не позднее 20.07.2018 | |

| За 9 месяцев 2021 года | Не позднее 22.10.2018 | |

| Декларация по форме 3-НДФЛ (представляют только ИП) | За 2021 год | Не позднее 03.05.2018 |

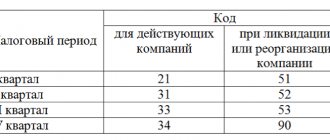

Отчетность компаний на общей системе налогообложения

Список отчетности ООО на ОСНО состоит из:

- бухгалтерской отчетности;

- налоговой отчетности;

- отчетности в Росстат;

- отчетов за сотрудников.

Последние два вида — общие для индивидуальных предпринимателей и организаций. Рассмотрим подробнее, какие отчеты и когда следует подавать в ФНС.

Налоговая отчетность

Сюда входит документация по выплатам бюджет в качестве плательщика или налогового агента. Налоговая отчетность ООО на ОСНО состоит из:

- декларации по налогу на прибыль;

- декларации по НДС;

- налоговых расчетов о доходах, выплаченных иностранным организациям (если такие есть).

Сроки сдачи отчетности на ОСНО в 2021 году не изменились. Декларация по НДС сдается до 25 числа месяца, идущего по окончании квартала, а расчет о суммах выплаченных доходов иностранным компаниям и декларация по налогу на прибыль – до 28 числа месяца, идущего после окончания каждого квартала.

Кроме основных обязательных отчетов существуют декларации, которые предприятие подает в зависимости от ситуации. Например, если в пользовании ООО имеются транспортные средства, земля, водные ресурсы, то за них необходимо платить налог, а после этого отчитываться в контролирующие инстанции.

Бухгалтерская отчетность

Компании, которые не относятся к малому бизнесу, должны подавать:

- отчет о движении денежных средств;

- отчет о финансовых результатах;

- бухгалтерский баланс;

- отчет об изменениях уставного капитала;

- при необходимости – другие приложения.

Предприятия малого бизнеса и общественные организации подают упрощенный вид бухгалтерской отчетности ООО на ОСНО. Сформированную бухгалтерскую документацию следует отправлять одновременно в две инстанции – в ФНС по месту регистрации бизнеса и в местное отделение Росстата. Срок подачи данной годовой отчетности ООО на ОСНО – максимум до 31 марта.

Сроки сдачи отчетности в ПФР в 2018 году

Далее в таблице представлены сроки сдачи отчетности для ПФР в 2018 году.

| Вид отчета | Период | Срок сдачи |

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2021 года | Не позднее 15.01.2018 |

| За январь 2021 года | Не позднее 15.02.2018 | |

| За февраль 2021 года | Не позднее 15.03.2018 | |

| За март 2021 года | Не позднее 16.04.2018 | |

| За апрель 2021 года | Не позднее 15.05.2018 | |

| За май 2021 года | Не позднее 15.06.2018 | |

| За июнь 2021 года | Не позднее 16.07.2018 | |

| За июль 2021 года | Не позднее 15.08.2018 | |

| За август 2021 года | Не позднее 17.09.2018 | |

| За сентябрь 2018 | Не позднее 15.10.2018 | |

| За октябрь 2021 года | Не позднее 15.11.2018 | |

| За ноябрь 2021 года | Не позднее 17.12.2018 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) | За 2021 год | Не позднее 01.03.2018 |

| Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2021 год | Не позднее 01.03.2018 |

Сроки сдачи отчетности в ФСС в 2018 году

Срок представления 4-ФСС в 2021 году зависит от способа подачи расчета («на бумаге» или в электронном виде). Перед вами таблица со сроками сдачи отчетности в ФСС в 2021 году:

| Вид отчетности | Период | Срок сдачи |

| Расчет 4-ФСС на бумаге | За 2021 год | Не позднее 22.01.2018 |

| За 1 квартал 2021 года | Не позднее 20.04.2018 | |

| За 1 полугодие 2021 года | Не позднее 20.07.2018 | |

| За 9 месяцев 2021 года | Не позднее 22.10.2018 | |

| Расчет 4-ФСС в электронном виде | За 2021 год | Не позднее 25.01.2018 |

| За 1 квартал 2021 года | Не позднее 25.04.2018 | |

| За 1 полугодие 2021 года | Не позднее 25.07.2018 | |

| За 9 месяцев 2021 года | Не позднее 25.10.2018 |

Также работодатели должны подтвердить свой основной вид деятельности за 2021 год. Сделать это нужно не позднее 16.04.2018.

Бухгалтерская отчетность 2021

Годовую бухгалтерскую отчетность нужно сдать в налоговую инспекцию не позднее трех месяцев после окончания отчетного года (подп. 5 п. 1 ст. 23 НК РФ). В тот же срок надо сдать обязательный экземпляр годовой отчетности в отделение статистики (ч. 2 ст. 18 Закона от 6 декабря 2011 г. № 402-ФЗ). То есть по общему правилу годовую бухгалтерскую отчетность нужно сдавать не позднее 31 марта года, следующего за отчетным.

Если последний срок сдачи отчетности приходится на нерабочий (выходной) день, представьте ее в первый же рабочий день, следующий за ним (п. 47 ПБУ 4/99).

31 марта 2021 года – это суббота. Поэтому организации (вне зависимости от применяемого режима налогообложения) должны представить в ИФНС и органы статистики бухгалтерскую отчетность за 2017 год не позднее 02.04.2018.

Отчетность ИП на общей системе налогообложения

Предприниматели на данном налоговом режиме сдают меньше отчетности, чем организации. К тому же ИП могут работать без наемных сотрудников и, соответственно, подавать только статистические отчеты, декларацию по НДС и декларацию 3-НДФЛ.

Декларация по НДС

Общий режим налогообложения накладывает на ИП обязательства по уплате НДС и отчетности по нему. В отчете указываются входящие и исходящие взносы и выводится итоговая сумма к уплате или возмещению (если входящий налог получился больше исходящего). Если предприниматель подает нулевую отчетность, то нужно заполнить только титульную страницу и первый раздел декларации.

Сроки сдачи отчетности на ОСНО для предпринимателей такие же, как и для компаний – до 25 числа месяца, идущего по окончании квартала.

Налог на доходы физических лиц

По уплаченному за год налогу на доходы ИП необходимо отчитаться по форме 3-НДФЛ (последняя редакция от 28 августа 2021 г.). Данные для декларации берутся из книги учета доходов и расходов, которую должны вести все ИП на общей системе.

Максимальный срок сдачи отчетности ИП на ОСНО – 30 апреля года, идущего за отчетным. Если предприниматель в отчетном году не получал никаких доходов, то сдача нулевой отчетности на ОСНО обязательно будет включать 3-НДФЛ, но в строках документа нужно будет проставить нули и прочерки.

Отчетность: штрафы

В таблице ниже перечислим штрафы за несвоевременную сдачу отчетности в 2021 году.

| Отчетность | Штраф/Санкция |

| Налоговые декларации | За налоговый период по любому налогу – 5% не уплаченного в срок налога, подлежащего уплате по декларации, за каждый полный или неполный месяц просрочки. Максимальный штраф – 30% не уплаченного в срок налога, минимальный – 1 000 руб. (п. 1 ст. 119 НК РФ, Письмо Минфина от 14.08.2015 № 03-02-08/47033). Декларация по налогу на прибыль за отчетный период или расчет авансовых платежей по налогу на имущество – 200 руб. (п. 1 ст. 126 НК РФ, Письмо ФНС от 22.08.2014 № СА-4-7/16692). |

| Справка 2-НДФЛ | 200 руб. за каждую представленную с опозданием справку (п. 1 ст. 126 НК РФ). |

| Расчет 6-НДФЛ | 1 000 руб. за каждый полный или неполный месяц просрочки (п. 1.2 ст. 126 НК РФ). |

| Расчет по страховым взносам | 5% не уплаченных в срок взносов, подлежащих уплате по расчету за последние три месяца, за каждый полный или неполный месяц просрочки. Максимальный штраф – 30% не уплаченных в срок взносов, минимальный – 1 000 руб. (п. 1 ст. 119 НК РФ, Письма Минфина от 24.03.2017 № 03-15-07/17273 (п. 1), ФНС от 30.12.2016 № ПА-4-11/25567). |

| СЗВ-М | 500 руб. за каждое застрахованное лицо, сведения о котором должны быть отражены в опоздавшей форме (ст. 17 Закона № 27-ФЗ). |

| СЗВ-СТАЖ | 500 руб. за каждое застрахованное лицо, сведения о котором должны быть отражены в опоздавшей форме (ст. 17 Закона № 27-ФЗ). |

| 4-ФСС | 5% суммы взносов на травматизм, начисленной к уплате по опоздавшему расчету за последние три месяца, за каждый полный или неполный месяц просрочки. Максимальный штраф – 30% начисленной по расчету суммы взносов, минимальный – 1 000 руб. (п. 1 ст. 26.30 Закона № 125-ФЗ). |

| Бухгалтерская отчетность | За непредставление в ИФНС – 200 руб. за каждую не сданную форму, которая входит в состав отчетности (п. 1 ст. 126 НК РФ, Письмо ФНС от 21.11.2012 № АС-4-2/19575). За непредставление в орган статистики – от 3 000 до 5 000 руб. (ст. 19.7 КоАП РФ, Письмо Росстата от 16.02.2016 № 13-13-2/28-СМИ). |

Общая для ИП и организаций отчетность на ОСНО

Компании и индивидуальные предприниматели на любом налоговом режиме одинаково должны сдавать статистическую отчетность. Также для всех работодателей действуют идентичные формы отчетности за работников. Рассмотрим их детальнее.

Статистическая отчетность

Федеральная служба государственной статистики постоянно собирает данные об итогах работы бизнеса в разных отраслях, регионах и видах деятельности. Поэтому периодически каждая организация и ИП попадают под выборку ведомства и обязаны подавать один из видов статистической отчетности в отдельно установленные сроки.

Информация для составления отчетов берется только из документов – отчетов о количестве сотрудников и их зарплате, финансовых итогах работы предприятия за год или за квартал, о величине взносов в бюджет и т. д.

Обычно Росстат уведомляет компанию или ИП о том, что они должны сдать отчет и по какой именно форме, но лучше самостоятельно периодически проверять списки ведомства – они публикуются на сайте rosstat.gov.ru/entities. Один раз в 5 лет производится сплошное статистическое наблюдение, подавать отчеты обязаны все без исключения субъекты предпринимательства.

Отчетность работодателей

Получатели данных отчетов – Налоговая служба, Фонд социального страхования. Пенсионный фонд.

В ПФР сдаются:

- СЗВ-СТАЖ, ОДВ-1 – данные о накопленном стаже работников. Подается по итогам года максимум до первого марта следующего года.

- СЗВ-ТД – сведения о нанятых и уволенных сотрудниках, а также о переведенных на другую должность. Отчет заполняется и подается максимум на следующий рабочий день после приема или увольнения сотрудника, или до 15 числа месяца, следующего за тем, в котором были кадровые изменения на предприятии. Если никаких изменений нет, то подавать СЗВ-ТД следует по окончании года – до 15 февраля.

- СЗВ-М – форма с данными о застрахованных лицах, трудоустроенных на предприятии. Это ежемесячная отчетность – документ необходимо сдавать до 15 числа месяца, следующего за отчетным.

В ФСС сдаются:

- Подтверждение основного вида деятельности (только для организаций) – отчет о самых прибыльных сферах деятельности компании в прошедшем году. Подается до 15 апреля.

- 4-ФСС – отчет о взносах на случай производственного травматизма или профзаболеваний. Сдавать расчет нужно до 20 числа месяца, идущего за окончанием квартала.

В ФНС сдаются:

- Расчет по страховым взносам – отчет о выплатах на обязательное пенсионное, медицинское и социальное страхование. Отчисления работодатель обязан делать из своих средств за каждого нанятого работника. Расчет по страховым взносам нужно подавать до 30 числа месяца, идущего за каждым кварталом.

- Отчет 6-НДФЛ – информация об удержанных налогах из доходов физических лиц (сотрудников предприятия). Срок сдачи – до конца месяца, идущего после квартала. Итоговый отчет следует предоставить до первого марта.

- Чтобы не пропустить сроки оплаты взносов и подачи документов в эти три ведомства, следует использовать календарь отчетности ОСНО на 2021 год в любой удобной бухгалтерской программе или интернет-сервисе.