Что такое налоги простыми словами

Налоги – это обязательные платежи, которые налогоплательщики обязаны перечислять государству, региону или муниципальному образованию при наступлении определенного события. Такое событие носит название «объект налогообложения». Определенное событие – это абстрактная формулировка, под которой не всегда понимается событие в обычном его значении. Например, такими событиями могу быть: получение дохода физическим лицом, владение транспортным средством, получение организацией прибыли и др. Стоит отметить, что налоги — основной источник формирования бюджета. Так, львиная доля доходов бюджета формируется именно за счет налоговых поступлений. Идея налогов такова, что на эти денежные средства осуществляется финансирование деятельности всего государства. В случае с местными налогами налогоплательщики оплачивают содержание дорог, ремонт канализации и прочие вопросы местного значения.

Виды налоговой ставки

Налоговая ставка – это величина налога, которая приходится на единицу налогообложения (рубль дохода, гектар земли и так далее).

Различают четыре вида налоговых ставок:

| Вид налоговой ставки | Описание |

| Твердая ставка | Это ставка налога за единицу обложения, которая устанавливается независимо от общего дохода. При такой налоговой ставке владелец десяти гектаров земли с доходом в 20 000 рублей за 1 гектар будет платить столько же, сколько и владелец 100 гектаров с доходом в 1 млн. рублей. |

| Пропорциональная ставка (или подоходный налог) | Это налог, состоящий из фиксированного процента дохода вне зависимости от его размера. То есть при пропорциональной ставке налога в 3% человек с доходом в 20 000 руб. и человек с доходом в 1 млн. рублей будут платить государству 3% от своих доходов. В России с 2001 года этот налог составляет 13%. |

| Прогрессивная ставка | Это ставка, которая увеличивается по мере роста облагаемого дохода. То есть, человек, доход которого составляет 20 000 руб., будет платить 3% от своего дохода, а человек, доход которого составляет 1 млн рублей, будет платить больше (в зависимости от установленных законом соотношений), например, 15%. |

| Регрессивная ставка | Это ставка, которая уменьшается по мере роста облагаемого дохода. При такой ставке человек, имеющий доход в 20 000 рублей, будет платить налог в 15% от своего дохода, а человек, имеющий 1 млн. рублей, будет платить 3%. |

Уровни налогов

Какие же бывают налоги? Начать стоит с того, что Налоговый кодекс делит все налоги на три вида в зависимости от того, кто устанавливает и вводит тот или иной налог. Итак, выделяют федеральные, региональные и местные налоги. Соответственно федеральные вводятся руководством страны, региональные устанавливаются правительством конкретного региона, а местные – администрацией конкретного муниципального образования. Для наглядности стоит привести несколько примеров. Налогами на уровне федерации являются НДС, НДФЛ и другие. В качестве региональных налогов и сборов рассматриваются: транспортный, налог на игорный бизнес и другие. К местным же относятся: земельный, сбор средств на имущество физических лиц и другие. Стоит понимать, что уровень того или иного налога не соответствует уровню бюджета, в который он поступает. Проще говоря, федеральный налог на прибыль организаций не перечисляется в полном размере в федеральный бюджет, а распределяется следующим образом: 17% от суммы обязательного платежа отправляется в бюджет региона, где зарегистрирована организация, и лишь 3% от этой суммы направляется в федеральный бюджет. Таким образом, в данной теме огромное количество нюансов и нужно проявить внимательность при изучении того или иного вопроса в тематике налогов.

Российская Федерация – одна из стран мира с самым низким процентом налогового сбора среди населения, но тем не менее это не мешает жителям этой страны жаловаться на то, что с них сдирают деньги.

Но виной тут не жадность населения, а его налоговая безграмотность, ведь когда с нашей заработной платы «списывают» НДС, нам не говорят, на что именно идут эти деньги и почему мы должны за это платить?

Обложили меня, обложили…

С начала 2021 года серьёзная «угроза» налогового сбора нависла и над жителями Дагестана. С момента, когда врио главы республики Владимир Васильев попросил жить по закону, то бишь платить налоги (как людям зажиточным, так и простым обывателям) и выйти из теневой экономики, в дагестанском социальном сегменте развернулись комментаторские бои между пользователями, исследовав которые мы пришли к выводу, что большинство населения республики, к сожалению, не понимает, для чего именно с каждого совершеннолетнего и работоспособного жителя республики взымаются налоги.

Мы решили провести некий ликбез среди наших читателей и рассказать, для чего необходима эта циркуляция денег в социуме.

Начнем с того, что налоги на территории Российской Федерации бывают следующих видов:

- Транспортный налог, выплачиваемый владельцами автомобилей.

- Налог на физических лиц – тот самый, который изымается ежемесячно удержанием определённой суммы из зарплаты.

- Налог с фонда оплаты труда, выплачиваемый организациями.

- Налог на добавленную стоимость с товаров розничной и оптовой торговли.

- Налог с выручки финансовых операций в пунктах обмена валют.

- Налог на банки, где производят выгодный курс обмена валют.

(P.S. Не легко приходится тем, кто подпадает под все шесть категорий налогообложения).

Кроме того, налоги делятся на три уровня: федеральные, региональные, местные:

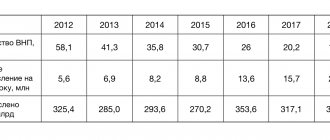

Для того чтобы понять, как между этими бюджетами распределяются ваши налоги, рассмотрим следующую таблицу:

| В какой бюджет уплачивается. | Какие платятся налоги. |

| Федеральный. | НДС, Акциз, НДФЛ, налог на прибыль, водный, госпошлина. |

| Региональный. | Имущество, транспорт, игорный бизнес. |

| Местный. | Налог на землю и имущество – уплачивают физ. лица. |

Немного истории …

Система налогообложения впервые появилась в Европе в конце XVIII в. благодаря шотландскому экономисту и философу Адаму Смиту.

В своей книге «Исследование о природе и причинах богатства народов» Смит и сформулировал основные постулаты теории налогообложения, которыми мы пользуемся поныне.

Кому это нужно, кому это надо?

Налоги выплачиваются государству (точнее идут обратно в госбюджет), чтобы предоставить вам, как гражданам этой страны, следующие услуги:

- Образование (как дошкольное и среднее, так и высшее).

- Здравоохранение

- ЖКХ

- Транспорт

- Культуру

- Искусство

- Благоустройство населенных пунктов

- Спорт

- Пенсию

Многие не согласятся, заявляя, что они практически ежедневно тратят деньги на вышеуказанные услуги, но изначально, чтобы все создать и содержать на текущий момент, требуются затраты со стороны государства.

Тут же стоит отметить, что количество выделяемых из федерального бюджета субсидий всегда превышало количество собранного с региона в тот же самый бюджет налогов. Вот и в 2021 году Правительство России намерено выделить республике Дагестан 645,1 млрд рублей, что на 5% больше чем в 2021 году.

Почему на Руси жить хорошо?

По сравнению с другими странами мира Россия самая благоприятная для налоговой ставки страна. Россияне выплачивают 13% налога от получаемого дохода, в то время когда жители Европы делятся с государством 50 на 50.

Рейтинг налоговых ставок в Европе:

Швеция – 56,4%

Бельгия – 53, 7%

Нидерланды – 52%

Дания – 51%

Австрия и Великобритания – 50%

Стоит отметить, что не во всех странах Европы такие высокие проценты налогообложения. К примеру, в Германии налоговая ставка равна – 15%, во Франции – 20%, а в Италии – 22%. В США налоговая ставка составляет – 18% + несколько процентов в зависимости от штата, в котором человек проживает.

Конкретные виды налогов

Далее необходимо рассмотреть кратко каждый вид налога и его объект налогообложения для более полного понимания. НДС – продажа товаров, акцизы – продажа подакцизных товаров (этиловый спирт, горючее), НДФЛ – доход, полученный гражданином, налог на имущество организаций – недвижимое имущество, находящееся на балансе предприятия, налог на игорный бизнес- конкретные вещи, используемые в данном бизнесе (игорный стол, игровой автомат и пр.), транспортный налог – различные транспортные средства (автомобили. лодки, воздушный транспорт и пр.), земельный налог – земельный участок, налог на имущество – объект недвижимости (дом, квартира, гараж и пр.).

Что такое налоги, и зачем мы их платим?

Вопреки распространенному мнению основным источником пополнения государственного бюджета выступает не добыча природных ресурсов, а собираемые налоги. Причем уплата налогов — это прямая обязанность всех граждан и предпринимателей (включая ИП и организации), которые с точки зрения закона признаются налогоплательщиками.

- Так что же такое налоги и какими они бывают?

- Зачем нужно платить налоги (и можно ли не платить)?

- Куда уходят эти денежные средства?

Немного теории о принципах налогообложения.

Основным нормативным документом, регулирующим налогообложение, выступает Налоговый кодекс. Указанный федеральный закон определяет налоги как некие финансовые средства граждан и организаций, которые в обязательном порядке направляются в государственную казну на условиях безвозмездности.

Цель взимания налогов — финансирование деятельности государства, включая содержание и обеспечение:

- армии и правоохранительных органов (МВД, ФСБ и др.);

- аппарата управления государством;

- детских домов, школ, больниц и др. госучреждений;

- социальных объектов и территорий;

- государственных программ и национальных проектов;

- спортивных мероприятий, отдыха и многое другое.

Плательщиками налогов признаются граждане и компании, соответствующие установленным признакам (имеющие статус налогоплательщиков).

Все установленные налоговые платежи должны иметь экономическое обоснование и учитывать реальную способность налогоплательщика нести такую обязанность. Не допускается дискриминация лиц по признакам национальных, религиозных или иных критериев. Однако, законом устанавливаются различные виды льгот и вычетов для определенных категорий лиц.

Какие налоги платят обычные люди?

- Налог на полученные доходы от сдачи имущества в аренду или продажи, а также заработная плата, выигрыш в лотерею и т. п.

- Налог на имущество, оформленное в собственность, в том числе недвижимость (дом, квартиру, гараж, баню, недострой), землю (земельный налог) и автомобиль (транспортный налог).

Часто в перечне налогов упоминают косвенные платежи — на добавленную стоимость и акцизы, правда, их перечисляют в бюджет непосредственно продавцы (производители), так как они включены в конечную стоимость реализуемого товара.

Какие налоги платят предприниматели?

- Лица, имеющие статус самозанятого, платят также налог с профессионального дохода.

- Индивидуальные предприниматели платят примерно такие же налоги, как организации: налог на доход (прибыль), на имущество, на добавленную стоимость.

Дополнительно предприниматели перечисляют государству различные социальные платежи за своих работников (в пенсионный, медицинский фонд и др.).

За игнорирование обязанности по уплате налогов законом установлены серьезные нормы об ответственности (от штрафов до уголовного преследования). Так что слоган «заплати налоги и спи спокойно» уже не выглядит таким анекдотичным. Своевременные налоговые поступления в бюджет обеспечивают финансовую стабильность государства и гарантируют социальную помощь населению.

Структура налогообложения

Налог взимается в том случае, когда выявлены все его составляющие.

В структуру налога входят:

• Субъект — лицо, подвергшееся взысканию налога (юридическое или физическое). • Объект – предмет, принадлежащий плательщику (имущество, полученная прибыль, стоимость произведенных товаров или оказанных услуг, автомобиль и т. д.), чье наличие предполагает уплату налога. • Налогооблагаемая база (стоимость всех объектов налогоплательщика). • Льготы, предоставляемые государством, или освобождения от уплаты. • Отчетный период – время, в течение которого определяется возникшая налоговая задолженность. • Ставка – размер налоговых начислений. Бывают твердыми или выраженными в процентах. Твердая ставка – фиксированная сумма, предназначенная для взимания с одного объекта налогообложения. Величина процентных ставок в денежном выражении зависит от стоимости налогооблагаемой базы. Используются: пропорциональные, прогрессивные и регрессивные процентные ставки. • Порядок начисления. Определяет лицо, производящее расчеты налоговых сборов. • Характерные особенности выполнения платежа – порядок уплаты.

Процесс сбора налогов осуществляется с учетом всех, изложенных выше элементов.

Налоги

Налоги — это обязательные, индивидуальные безвозмездные платежи, взимаемые с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Основными чертами, которые характеризуют суть налогов, являются:

- установление налогов есть прерогатива законодательной власти;

- главная черта налога — односторонний характер его установления;

- уплата налога — обязанность налогоплательщика, которая не порождает встречной обязанности государства;

- налог взыскивается на условиях безвозвратности;

- цель взимания налога — обеспечение государственных расходов вообще, а не какого-то конкретного расхода.

Возникновение налогов обычно связывается с возникновением государства: становление его институтов, возложение на государственный аппарат общественно-политических функций неизбежно потребовало формирования фондов финансовых ресурсов и соответственно инструментов, посредством которых такие фонды могли быть сформированы. Таким инструментом и стали налоги, главное назначение которых изначально заключалось в формировании материальной базы для обеспечения функций государства в интересах всего общества.

Налоги являются основным источником формирования финансовых ресурсов страны; используются на содержание государственного аппарата и предоставление определенных услуг населению (пенсионное обеспечение, образование, здравоохранение).

По законодательству Российской Федерации различаются налоги 3х видов:

- налоги федеральные;

- налоги региональные;

- налоги местные.

Органы государственной власти всех уровней не вправе вводить дополнительные налоги, не предусмотренные законодательством РФ, равно как и повышать ставки установленных налогов и налоговых платежей.

По способу взимания различают налоги:

- прямые,

- косвенные.

Прямые налоги имеют в качестве объекта налогообложения доход (прибыль) юридических или физических лиц, имущество, природные ресурсы или другие факторы, способствующие получению дохода. Прямые налоги подразделяются на реальные, которыми облагаются отдельные виды имущества налогоплательщика, и личные, которые взимаются в соответствии с размером дохода с учетом предоставленных налоговых льгот. Окончательным плательщиком прямых налогов является владелец, имущества (дохода). К прямым налогам относятся: налог на прибыль (доход) организаций, подоходный налог с физических лиц, налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, лесной налог, водный налог, налог на имущество организаций, земельный налог, налог на имущество физических лиц, налог на наследование и дарение и т. п.

Косвенные налоги включаются в цену товаров (работ, услуг). Суммы налогов определяются в виде надбавки к цене товара (по акцизам) либо в процентах к добавленной стоимости (налог на добавленную стоимость) или выручке от продаж (налог с продаж). Через механизм цен косвенные налоги в конечном итоге перекладываются на население, которое и является реальным плательщиком косвенных налогов.