НДФЛ – налог, который граждане РФ платят в казну с получаемых доходов. Работодатели обязаны перечислять НДФЛ за работников централизованно в бюджет в виде налогов от предприятия. Законодательством утверждены две формы, по которым организации формирует отчеты о доходах сотрудников, туда же включается информация о вычетах и начисленных налогах. До 2021 года единственным отчетом о доходах физических лиц, предоставляемым в налоговую инспекцию от предприятия, числилась справка по форме 2-НДФЛ. Менялись коды вычетов и доходов, неизменным оставался только принцип формирования справки: индивидуальная информация по каждому сотруднику компании. Теперь таких формы две: к 2-НДФЛ присоединился расчет по форме 6-НДФЛ. В инспекцию эти отчеты передаются одновременно — по окончании каждого квартала. Отличие 6-НДФЛ – консолидация в одном документе информации, касающейся НДФЛ, по физлицам, получившим любую оплату от предприятия в виде зарплаты, дивидендов и выплат по прочим договорам.

Как отчет проверяет налоговая

При поступлении заполненного отчета от предприятия налоговая проверяет его на соответствие контрольных показателей. Законодательством предусмотрен порядок проверки отчетов, выявления несоответствий и алгоритм выставлений требований и применения штрафных санкций. Налоговикам доступна вся информация по налогоплательщику, все отчеты консолидированы в карточке налогоплательщика. Поэтому организации стоит позаботиться о такой процедуре, как проверить 2-НДФЛ перед сдачей в налоговую и декларации по налогу на прибыль, так как потом «подогнать» информацию не представится возможным. Инспекторы проверяют полученные отчеты на предмет наличия двух типов недочетов:

- Ошибки внутри отчета – это ошибки, связанные с неправильно указанными значениями в графах отчета, то есть соотношения между строчками не выполняется (такие ошибки находят специальные бухгалтерские программы).

- Отсутствие нужных соотношений между значениями в трех документах: 2-НДФЛ, 6-НДФЛ и декларация по налогу на прибыль (такие ошибки представляется возможным обнаружить только вручную).

При выявлении ошибок инспектор запрашивает у бухгалтера объяснения информации. При не отправке ответа на требование налоговая может назначить проверку. В ходе проверки организация обязана будет предоставить оригиналы всей документации, использованной для заполнения отчета, чтобы подтвердить достоверность информации. Для избавления всего персонала бухгалтерии от таких забот, рекомендуется самостоятельно предпринять такие действия, как проверить 6-НДФЛ, ну, а если ошибка организацией обнаружена, немедленно предоставить уточненку. Акцентировать внимание при заполнении нужно на типовых ошибках, в том числе опечатках, так как опечатка рассматривается как недостоверность информации, даже, когда она очевидна как техническая ошибка.

Контрольные соотношения для 6-НДФЛ в 2021 году

Для любой отчетной формы существуют контрольные соотношения. То есть значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей и т.п.

Не исключение и форма 6-НДФЛ — для нее также существуют контрольные соотношения. 6-НДФЛ и 2-НДФЛ, 6-НДФЛ и РСВ — налоговики сравнивают показатели данных форм между собой. Любые несовпадения вызовут у ФНС вопросы.

Чтобы избежать претензий, следует проверять 6-НДФЛ по утвержденным соотношениям.

Найти контрольные соотношения легко — они есть в письмах налоговой инспекции № БС-4-11/[email protected] и № БС-4-11/4371, датированных 10.03.2016 и 13.03.2017 соответственно. В них же бухгалтеры узнают о действии инспекторов в каждом случае выявления несоответствий. Также в письмах ФНС дает все ссылки на НК РФ, обосновывая свою позицию.

Взаимоувязка показателей внутри формы

Инспекторы обращают внимание на несколько строк формы.

Покажем, что проверить при отправке отчета, записав контрольные соотношения в виде формул.

Верно: строка 020 = > строка 030. Если данные соответствуют формуле, значит, можно смело сдавать отчет в ФНС.

Ошибка: строка 020

Верно: строка 040 = ((строка 020 — строка 030) х строка 010): 100. Если данные соответствуют формуле, значит, можно смело отправлять отчет в ФНС.

Ошибка: строка 040 ≠ ((строка 020 — строка 030) х строка 010): 100. При обнаружении этого несоответствия проверьте еще раз, правильно ли разнесены все цифры.

Сравнивая строку 040 с указанной формулой расчета, важно помнить о погрешности округления. Из-за округления строка 040 может немного отличаться от значения, вычисленного по формуле.

Пример: В ООО «Снегирь» трудится 27 человек. Совокупный доход работников ООО «Снегирь» с января по сентябрь (строка 020) — 317 214 рублей. Работникам ООО «Снегирь» предоставлены налоговые вычеты — 32 000 рублей. Исчисленный НДФЛ — 37 070 руб.

НДФЛ, определенный бухгалтером ООО «Снегирь» при проверке отчета, равен 37 078 рублей. ((317 214 — 32 000) х 13 %). Расчетный показатель оказался выше фактического на 8 рублей (37 078 — 37 070). Если ООО «Снегирь» заполнило четыре строки под номером 100 в расчете 6-НДФЛ, приемлемая погрешность составляет 108 рублей (27 чел.× 1 руб. × 4).

8

Взаимоувязка показателей 6-НДФЛ и 2-НДФЛ

Налоговые инспекторы сопоставляют данные этих отчетов.

Прежде всего должно быть соблюдено равенство между цифрой в строке 060 формы 6-НДФЛ и количеством составленных справок 2-НДФЛ. Напомним, что 2-НДФЛ составляется индивидуально на каждого работника. Сколько работников получало доходы, инспекторы без труда увидят в форме 6-НДФЛ.

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 020 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» всех составленных справок 2-НФДЛ + строки 020 приложения 2 к декларации по налогу на прибыль

Инспекторы обязательно проверят и такое соотношение показателей: строка 040 6-НДФЛ за год = суммарное значение строк «Исчисленная сумма налога» всех составленных справок 2-НФДЛ + строки 030 приложения 2 к «прибыльной» декларации. Как видно из формулы, здесь налоговики берут во внимание и прибыльную декларацию.

Все соотношения по данным формам бухгалтеры могут найти в письме ФНС от 10.03.2016 № БС-4-11/[email protected] Также в этом письме определены возможные причины несоответствий, указаны действия инспекторов. Таким образом, любой налоговый агент может узнать о последствиях своих ошибок.

Как проверить форму 6-НДФЛ перед сдачей в налоговую

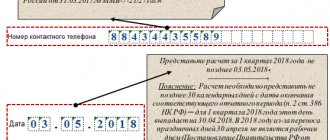

Прежде, чем отправить 6-НДФЛ проверяющему, следует проверить его на соответствие формы бланка отчета и электронного формата, а также на правильность заполнения и точность указанных показателей в разделах отчета. Проконтролировать правильность расчетов помогут разработанные и установленные законодательством контрольные соотношения, которые разработали сами налоговики. Эти показатели помогут обнаружить несоответствия в виде банальных опечаток и проанализировать, правильно ли составлен отчет. В первом разделе 6-НДФЛ есть вся информация по предприятию нарастающим итогом за все предыдущие кварталы с начала года, включая текущий, а второй раздел содержит информацию только за текущий квартал. Разделы выполняют разные функции, поэтому их не корреспондируют между собой. Поэтому на предположение: должна ли сумма начисленного дохода из раздела 1 отчета 6-НДФЛ идти с суммой итого из раздела 2, ответ отрицательный. Никаких контрольных соотношений между разделами не может быть установлено.

Проверяем титульный лист

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета. Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.); сведения об инспекции, где зарегистрировано предприятие. На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет. В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета. Для начальной версии отчета код корректировки указывается 000, а для корректировки − с 1 и последовательно дальше, например, 003. Некоторые работодатели присваивают ошибочно начальному отчету код 001.

Проверяем первый раздел

В первом разделе должны быть указаны итоговые показатели за все предыдущие налоговые периоды по всем физлицам, кому предприятие выплачивало деньги. В случае, если предприятие выплатило за прошедший отчетный период доходы, облагаемые налогом по различным ставкам, потребуется предоставить заполненный первую часть отчета по каждой ставке на отдельном листе. Если начисление НДФЛ было по ставкам: 13, 15, 30, 35%, то в строчки с 10 по 50 руководитель или бухгалтер предприятия заносит информацию в каждом разделе номер 1, а строчки с 60 по 90 – только на странице 1 этого первого раздела. Если же все выплаты были сделаны из расчета налоговой ставки, например, 13%, то организация оформляет один первый раздел, заполняя все строки с 10 по 90.

Проверяем второй раздел

Оформление второго раздела сложнее, чем первого. Здесь очень важно не ошибиться с датами и суммами. Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140. Чтобы достоверно заполнить второй раздел требуется правильно указать даты. Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

- Дату фактического получения дохода. Это дата − не число выдачи денег физлицу на руки. Имеется виду число начисления дохода (по зарплате, например, – это последний день месяца).

- Дату удержания НДФЛ из этого дохода. Это число удержания налога из дохода, а не число платежного поручения по перечислению налога.

- Последний день срока, когда организация обязана была перечислить в бюджет удержанный из этого дохода НДФЛ.

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.

Подключаем контрольные соотношения

Провести такую работу, как проверить, верен ли расчет 6-НДФЛ, можно с помощью контрольных соотношений. Контрольные соотношения – это последовательность математических вычислений между некоторыми строчками, которые должны совпадать с другими показателями отчета, то есть все расчеты, зашифрованные в строчках отчета, должны при пересечении давать соответствующие результаты. Проверять контрольные соотношения 6-НДФЛ (за 3 квартал 2021 года, кстати, они будут, возможно, отличаться по сравнению с 1 кварталом этого же года) организация не обязана. Эта процедура носит рекомендательный характер для исключения элементарных ошибок в отчете, допущенных бухгалтером. В некоторых новых бухгалтерских программах уже включена такая опция, как «проверить форму 6-НДФЛ», то есть автоматическая проверка информации, занесённых в строчки отчета, на предмет соответствия контрольным соотношениям. В результате анализа программа предлагает варианты корректировки данных. Тем не менее, рекомендуется предпринять такой шаг, как проверить 6-НДФЛ самостоятельно, пересчитать на калькуляторе несколько или все контрольные соотношения еще и вручную − это обезопасит бухгалтера от составления уточненки. В письме налоговой службы есть двенадцать пунктов тех показателей, несоответствие которых вызовут дополнительные уточнения со стороны налоговиков. Вот некоторые из них:

- фактическая дата подачи 6-НДФЛ совпадает с указанной датой на титульном листе отчета;

- рассчитанное значение суммарного дохода, указанное в строчке 20, должно быть не меньше значения суммарных вычетов по строчке 30;

- значение строчки 40 должно соответствовать результату следующих операций: разность строчек 20 и 30 *строчка 10/100;

- значение из строчки 40 должно быть не меньше показателя из строчки 50;

- итоговая сумма, внесенная в бюджет, должна быть не меньше дельты между суммой НДФЛ, фактически удержанного (строчка 70) и значением строчки 90 (возврат плательщику) налога.

Возвращаясь к вопросу, как проверить 6-НДФЛ, пример приведем об изменениях контрольных соотношений. В прежних редакциях писем рекомендовалось применять в качестве контрольного соотношения для проверки 6-НДФЛ: строка 070 должна равняться сумме строк 140. Напомним, что в строчке 70 предприятие информирует, на какую сумму оно удержало НДФЛ, в строчке 140 – тот же налог с распределением по датам выплаты всех видов вознаграждений. Затем налоговики изменили свое мнение и допускают, что это контрольное соотношение не всегда правомочно. Исключением ранее предложенного соотношения стал перенос фактической выплаты в следующем за начислением кварталом, например, заработной платы. Поэтому во вторую часть отчета некоторые суммы в строчку 140 не попадают. Никакого нарушения законодательства в этом случае нет: кончается один квартал, и закрывается отчет, а в следующем квартале выплачивается зарплата. Отсюда расхождение результата по ранее предложенной налоговиками формуле проверки. Исходя из предположения, что некоторые организации начисляют и выплачивают зарплату по такой схеме, ФНС исключило это контрольное соотношение из числа обязательных. Ведомство на официальном сайте подтвердило необязательность выполнения этого соотношения. Поэтому, чтобы выполнить такую операцию, как проверить 6-НДФЛ за 2021 год (за любой отчетный период этого года), применять это контрольное соотношение нет необходимости. Если бухгалтер все же решится на более педантичное исследование подготавливаемого к сдаче отчета, напоминаем, что разница по значениям выделенных строчек − это сумма фактической выплаты вознаграждений, на которые налог начислен в текущем отчетном периоде, а выплата будет произведена в следующем квартале.

Секретные приемы налоговиков для быстрой проверки 6-НДФЛ

НДФЛ – налог, который граждане РФ платят в казну с получаемых доходов. Работодатели обязаны перечислять НДФЛ за работников централизованно в бюджет в виде налогов от предприятия.

Законодательством утверждены две формы, по которым организации формирует отчеты о доходах сотрудников, туда же включается информация о вычетах и начисленных налогах.До 2021 года единственным отчетом о доходах физических лиц, предоставляемым в налоговую инспекцию от предприятия, числилась справка по форме 2-НДФЛ.

Менялись коды вычетов и доходов, неизменным оставался только принцип формирования справки: индивидуальная информация по каждому сотруднику компании.

Теперь таких формы две: к 2-НДФЛ присоединился расчет по форме 6-НДФЛ. В инспекцию эти отчеты передаются одновременно — по окончании каждого квартала.

Отличие 6-НДФЛ – консолидация в одном документе информации, касающейся НДФЛ, по физлицам, получившим любую оплату от предприятия в виде зарплаты, дивидендов и выплат по прочим договорам.

Как отчет проверяет налоговая

При поступлении заполненного отчета от предприятия налоговая проверяет его на соответствие контрольных показателей. Законодательством предусмотрен порядок проверки отчетов, выявления несоответствий и алгоритм выставлений требований и применения штрафных санкций.

Налоговикам доступна вся информация по налогоплательщику, все отчеты консолидированы в карточке налогоплательщика. Поэтому организации стоит позаботиться о такой процедуре, как проверить 2-НДФЛ перед сдачей в налоговую и декларации по налогу на прибыль, так как потом «подогнать» информацию не представится возможным.

Инспекторы проверяют полученные отчеты на предмет наличия двух типов недочетов:

- Ошибки внутри отчета – это ошибки, связанные с неправильно указанными значениями в графах отчета, то есть соотношения между строчками не выполняется (такие ошибки находят специальные бухгалтерские программы).

- Отсутствие нужных соотношений между значениями в трех документах: 2-НДФЛ, 6-НДФЛ и декларация по налогу на прибыль (такие ошибки представляется возможным обнаружить только вручную).

При выявлении ошибок инспектор запрашивает у бухгалтера объяснения информации. При не отправке ответа на требование налоговая может назначить проверку. В ходе проверки организация обязана будет предоставить оригиналы всей документации, использованной для заполнения отчета, чтобы подтвердить достоверность информации.

Для избавления всего персонала бухгалтерии от таких забот, рекомендуется самостоятельно предпринять такие действия, как проверить 6-НДФЛ, ну, а если ошибка организацией обнаружена, немедленно предоставить уточненку.

Акцентировать внимание при заполнении нужно на типовых ошибках, в том числе опечатках, так как опечатка рассматривается как недостоверность информации, даже, когда она очевидна как техническая ошибка.

Как проверить форму 6-НДФЛ перед сдачей в налоговую

Прежде, чем отправить 6-НДФЛ проверяющему, следует проверить его на соответствие формы бланка отчета и электронного формата, а также на правильность заполнения и точность указанных показателей в разделах отчета.

Проконтролировать правильность расчетов помогут разработанные и установленные законодательством контрольные соотношения, которые разработали сами налоговики. Эти показатели помогут обнаружить несоответствия в виде банальных опечаток и проанализировать, правильно ли составлен отчет.

В первом разделе 6-НДФЛ есть вся информация по предприятию нарастающим итогом за все предыдущие кварталы с начала года, включая текущий, а второй раздел содержит информацию только за текущий квартал.

Разделы выполняют разные функции, поэтому их не корреспондируют между собой.

Поэтому на предположение: должна ли сумма начисленного дохода из раздела 1 отчета 6-НДФЛ идти с суммой итого из раздела 2, ответ отрицательный. Никаких контрольных соотношений между разделами не может быть установлено.

Проверяем титульный лист

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета.Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.

); сведения об инспекции, где зарегистрировано предприятие. На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет.

В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета.

Для начальной версии отчета код корректировки указывается 000, а для корректировки − с 1 и последовательно дальше, например, 003. Некоторые работодатели присваивают ошибочно начальному отчету код 001.

Проверяем первый раздел

В первом разделе должны быть указаны итоговые показатели за все предыдущие налоговые периоды по всем физлицам, кому предприятие выплачивало деньги. В случае, если предприятие выплатило за прошедший отчетный период доходы, облагаемые налогом по различным ставкам, потребуется предоставить заполненный первую часть отчета по каждой ставке на отдельном листе.

Если начисление НДФЛ было по ставкам: 13, 15, 30, 35%, то в строчки с 10 по 50 руководитель или бухгалтер предприятия заносит информацию в каждом разделе номер 1, а строчки с 60 по 90 – только на странице 1 этого первого раздела.

Если же все выплаты были сделаны из расчета налоговой ставки, например, 13%, то организация оформляет один первый раздел, заполняя все строки с 10 по 90.

Проверяем второй раздел

Оформление второго раздела сложнее, чем первого. Здесь очень важно не ошибиться с датами и суммами.

Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140.

Чтобы достоверно заполнить второй раздел требуется правильно указать даты.

Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

- Дату фактического получения дохода. Это дата − не число выдачи денег физлицу на руки. Имеется виду число начисления дохода (по зарплате, например, – это последний день месяца).

- Дату удержания НДФЛ из этого дохода. Это число удержания налога из дохода, а не число платежного поручения по перечислению налога.

- Последний день срока, когда организация обязана была перечислить в бюджет удержанный из этого дохода НДФЛ.

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.

Подключаем контрольные соотношения

Провести такую работу, как проверить, верен ли расчет 6-НДФЛ, можно с помощью контрольных соотношений.

Контрольные соотношения – это последовательность математических вычислений между некоторыми строчками, которые должны совпадать с другими показателями отчета, то есть все расчеты, зашифрованные в строчках отчета, должны при пересечении давать соответствующие результаты.

Проверять контрольные соотношения 6-НДФЛ (за 3 квартал 2019 года, кстати, они будут, возможно, отличаться по сравнению с 1 кварталом этого же года) организация не обязана. Эта процедура носит рекомендательный характер для исключения элементарных ошибок в отчете, допущенных бухгалтером.

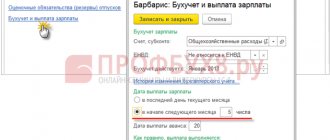

В некоторых новых бухгалтерских программах уже включена такая опция, как «проверить форму 6-НДФЛ», то есть автоматическая проверка информации, занесённых в строчки отчета, на предмет соответствия контрольным соотношениям. В результате анализа программа предлагает варианты корректировки данных.

Тем не менее, рекомендуется предпринять такой шаг, как проверить 6-НДФЛ самостоятельно, пересчитать на калькуляторе несколько или все контрольные соотношения еще и вручную − это обезопасит бухгалтера от составления уточненки.В письме налоговой службы есть двенадцать пунктов тех показателей, несоответствие которых вызовут дополнительные уточнения со стороны налоговиков.

Вот некоторые из них:

- фактическая дата подачи 6-НДФЛ совпадает с указанной датой на титульном листе отчета;

- рассчитанное значение суммарного дохода, указанное в строчке 20, должно быть не меньше значения суммарных вычетов по строчке 30;

- значение строчки 40 должно соответствовать результату следующих операций: разность строчек 20 и 30 *строчка 10/100;

- значение из строчки 40 должно быть не меньше показателя из строчки 50;

- итоговая сумма, внесенная в бюджет, должна быть не меньше дельты между суммой НДФЛ, фактически удержанного (строчка 70) и значением строчки 90 (возврат плательщику) налога.

Возвращаясь к вопросу, как проверить 6-НДФЛ, пример приведем об изменениях контрольных соотношений.В прежних редакциях писем рекомендовалось применять в качестве контрольного соотношения для проверки 6-НДФЛ: строка 070 должна равняться сумме строк 140.

Напомним, что в строчке 70 предприятие информирует, на какую сумму оно удержало НДФЛ, в строчке 140 – тот же налог с распределением по датам выплаты всех видов вознаграждений.Затем налоговики изменили свое мнение и допускают, что это контрольное соотношение не всегда правомочно.

Исключением ранее предложенного соотношения стал перенос фактической выплаты в следующем за начислением кварталом, например, заработной платы. Поэтому во вторую часть отчета некоторые суммы в строчку 140 не попадают.

Никакого нарушения законодательства в этом случае нет: кончается один квартал, и закрывается отчет, а в следующем квартале выплачивается зарплата. Отсюда расхождение результата по ранее предложенной налоговиками формуле проверки.

Исходя из предположения, что некоторые организации начисляют и выплачивают зарплату по такой схеме, ФНС исключило это контрольное соотношение из числа обязательных. Ведомство на официальном сайте подтвердило необязательность выполнения этого соотношения.

Поэтому, чтобы выполнить такую операцию, как проверить 6-НДФЛ за 2019 год (за любой отчетный период этого года), применять это контрольное соотношение нет необходимости. Если бухгалтер все же решится на более педантичное исследование подготавливаемого к сдаче отчета, напоминаем, что разница по значениям выделенных строчек − это сумма фактической выплаты вознаграждений, на которые налог начислен в текущем отчетном периоде, а выплата будет произведена в следующем квартале.

Сопоставляем 6-НДФЛ за год с 2-НДФЛ и декларацией на прибыль

Как проверить 6-НДФЛ за 9 месяцев, 3 и 6 месяцев мы рассмотрели на примере применения контрольных соотношений по строчкам двух частей внутри отчета. А вот как проверить отчет 6-НДФЛ за год – рекомендуется использовать дополнительные инструменты.

В результате проверки значения некоторых строчек годового отчета 6-НДФЛ должны определенно соотноситься с информацией, предоставленной организацией в справке 2-НДФЛ и декларации по прибыли за тот же период.

Налоговые инспекторы применяют следующие контрольные соотношения для проверки предоставленного отчета:

- значение строчки 20 (итого начислено дохода) равно сумме по заявленным справкам 2-НДФЛ и сумме в строке 20 второго приложения в декларации по прибыли;

- значение строчки 25 (итого начислено дивидендов) должно быть равно сумме по заявленным справкам 2-НДФЛ и по коду 1010 соответствовать в приложении 2 декларации;

- строчка 40 (рассчитанный налог) совпадает по значению со строчкой 30 второго приложения декларации и с суммой рассчитанного налога по заявленным справкам 2-НДФЛ;

- удержанный налог в строчке 80 соответствует строчке 34 декларации в приложении 2 декларации и сумме неудержанного налога по заявленным справкам 2-НДФЛ;

- количество физлиц, получивших выплаты от предприятия, равно количеству справок 2-НДФЛ и числу приложений №2, оформленных к декларации.

Штрафы

Сроки для сдачи отчета 6-НДФЛ установлены законодательством, и их не рекомендуется нарушать, в противном случае, на предприятие будут наложены штрафные санкции.

За несдачу отчетности, кроме штрафа по 1000 рублей за каждый месяц просрочки, организации грозит то, что расчетный счет компании и вовсе заблокируют, а разблокируют только после предоставления отчета.

Штрафных санкций представляется возможным избежать, если организация самостоятельно исправит ошибки и сдаст уточненку до того, как неточности выявит проверяющий.

За предоставление отчета, содержащего ошибки, организация будет оштрафована, а налоговая потребует уточненку.

Заключение

Для проверки отчета бухгалтеру надлежит произвести такие действия, как проверить 6-НДФЛ и 2-НДФЛ, проверить все равенства и соотношения в рекомендуемых налоговой строчках отчетов. Отчет пройдет проверку в налоговой, если строки заполнены по правилам, с учетом рекомендаций, опубликованных ФНС на официальном сайте.

При несовпадениях и обнаружении ошибок – сразу внести корректную информацию, а если отчет уже отправлен, то предоставить инспекторам уточненку.Конечно, это не полный перечень контрольных соотношений, которые помогают инспектору выявить ошибки в отчете 6-НДФЛ.

Налоговые органы постоянно публикуют официальные письма, которые регулируют порядок проверки отчета перед сдачей. Бухгалтеру надлежит внимательно отслеживать новости сайта ФНС, чтобы быть в курсе, не допускать ошибки, а значит избежать штрафных санкций и доначислений за недостоверную информацию.

Сданный отчет налоговые органы проверяют только на правильность контрольных соотношений. Достоверность цифр и дат, указанных организацией в отчете 6-НДФЛ, проверяющие инспектируют при выездной проверке, когда организация предоставляет документацию: договоры, справки на льготы, свидетельства о рождении детей и т.д.

Поэтому рекомендуется хранить ксерокопии документации, подтверждающей льготы при вычетах, и оригиналы гражданско-правовых договоров, чтобы предоставить их проверяющему при выездной проверке.

Источник: https://NalogObzor.info/publ/stati_iz_tematicheskikh_zhurnalov/fns_vypustila_rekomendacii_kak_proverit_raschet_po_forme_6_ndfl_pered_sdachej/71-1-0-2589

Сопоставляем 6-НДФЛ за год с 2-НДФЛ и декларацией на прибыль

Как проверить 6-НДФЛ за 9 месяцев, 3 и 6 месяцев мы рассмотрели на примере применения контрольных соотношений по строчкам двух частей внутри отчета. А вот как проверить отчет 6-НДФЛ за год – рекомендуется использовать дополнительные инструменты. В результате проверки значения некоторых строчек годового отчета 6-НДФЛ должны определенно соотноситься с информацией, предоставленной организацией в справке 2-НДФЛ и декларации по прибыли за тот же период. Налоговые инспекторы применяют следующие контрольные соотношения для проверки предоставленного отчета:

- значение строчки 20 (итого начислено дохода) равно сумме по заявленным справкам 2-НДФЛ и сумме в строке 20 второго приложения в декларации по прибыли;

- значение строчки 25 (итого начислено дивидендов) должно быть равно сумме по заявленным справкам 2-НДФЛ и по коду 1010 соответствовать в приложении 2 декларации;

- строчка 40 (рассчитанный налог) совпадает по значению со строчкой 30 второго приложения декларации и с суммой рассчитанного налога по заявленным справкам 2-НДФЛ;

- удержанный налог в строчке 80 соответствует строчке 34 декларации в приложении 2 декларации и сумме неудержанного налога по заявленным справкам 2-НДФЛ;

- количество физлиц, получивших выплаты от предприятия, равно количеству справок 2-НДФЛ и числу приложений №2, оформленных к декларации.

Программа для проверки 6 ндфл за 2021

Выплаченный накануне этого выходного доход, по мнению чиновников, будет считаться авансом, подоходный налог с которого удерживается и перечисляется только по окончании месяца (при следующей выплате работникам зарплаты). Отсюда следует такой алгоритм заполнения 2-го раздела 6-НДФЛ:

- дата ПН (стр. 120) — день, следующий за датой удержания налога.

- дата УН (стр. 110) — приводится дата ближайшей выплаты, из которой возможно удержать НДФЛ;

- дата ФПД (стр. 100) — указывается последний день месяца (в данном случае нерабочий);

Но есть и иной подход, о котором мы рассказали в статье . При выдаче физлицу дохода не деньгами, а продуктом (товаром, вещами, предметами), считается, что агент выплатил доход в натуральной форме.

6-НДФЛ за 3 квартал (9 месяцев) 2021 года

В нашем случае — это третий квартал 2021 года. В этом разделе отчета приводятся:

- предельный срок перечисления подоходного налога в бюджет — строка 120;

- дата удержания налога — строка 110;

- суммы фактически полученных доходов — строка 130;

- дата получения дохода — строка 100;

- сумма удержанного НДФЛ — строка 140.

Отметим, что заполнение расчета 6-НДФЛ — дело непростое.

Понять, как заполняется расчет, можно только на практике.

Контрольные соотношения для 6-НДФЛ в 2021 году

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 020 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» всех составленных справок 2-НФДЛ + строки 020 приложения 2 к декларации по налогу на прибыль Инспекторы обязательно проверят и такое соотношение показателей: строка 040 6-НДФЛ за год = суммарное значение строк «Исчисленная сумма налога» всех составленных справок 2-НФДЛ + строки 030 приложения 2 к «прибыльной» декларации.

Как видно из формулы, здесь налоговики берут во внимание и прибыльную декларацию.

Все соотношения по данным формам бухгалтеры могут найти в письме ФНС от 10.03.2016 № Также в этом письме определены возможные причины несоответствий, указаны действия инспекторов. Таким образом, любой налоговый агент может узнать о последствиях своих ошибок.

И 6-НДФЛ, и РСВ — это отчеты по людям.

Бланк формы 6-НДФЛ – образец заполнения, онлайн подготовка

Бланк расчета 6-НДФЛ за 2021 год Бланк расчета 6-НДФЛ за 2019 год Бланк расчета 6-НДФЛ за 2021 год

Как сдавать 6-НДФЛ Все налоговые агенты, штат работников которых составляет более 25 человек, обязаны представлять квартальные и годовые расчеты сумм НДФЛ исключительно в электронной форме с использованием .

Новый электронный вариант формы 6-НДФЛ можно подготовить на нашем сайте. Кто и куда представляет отчет 6-НДФЛ: Налоговые агенты – российские организации, которые имеют обособленные подразделения, направляют расчет сумм НДФЛ в отношении физических лиц, получивших доходы от таких обособленных подразделений, в налоговые органы

На нашем сайте Вы можете скачать последние версии программ проверки отчетности CheckXML и CheckPFR.

- Никогда не работали в СБИС? Вам скидка!

- скидка 50% на годовую лицензию

- скидка 80% на годовые лицензии

- скидка 30% на аналогичную годовую лицензию

Пользователям Контур-Экстерн, Аргоса и других программ

Скидка предоставляется для подключения одиночных ИП, ЮЛ или групп компаний.

��Оперативное подключение сервиса 1С-Отчетность в день обращения

- Тестирование всей отчетности, подаваемой в ПФР, ФСС и ИФНС (актуальность модулей тестирования поддерживается в соответствии с версиями органов, в которые подается отчетность).

- Уникальная в своем роде функция: тестирование включает в себя проверку программой CheckXML и CheckPFR (бывшая CheckXML-UFA).

Проверка документов (файлов), действующих с 2010 года:

- Квартальная отчетность по форме РСВ-1

- РСВ-2 и РСВ-3

- документы персонифицированного учета СЗВ-6-4, АДВ-6-5, АДВ-6-2, СПВ-1

А также иных файлов, передаваемых в ПФР со следующими типами документов:

- Анкетные данные

- Индивидуальные сведения о стаже и заработке СЗВ-6-1, СЗВ-6-2, СЗВ-6-3, АДВ-6-3, СЗВ-4-1, СЗВ-4-2

- Ведомости уплаты страховых взносов

- Заявления об обмене страхового свидетельства

- Заявления о выдаче дубликата страхового свидетельства

- Справки о смерти

- Формы по ДСВ (добровольные страховые взносы)

- Квартальная отчетность по форме РСВ-1, РСВ-2 и РCВ-3

- документы персонифицированного учета СЗВ-6-1, СЗВ-6-2, АДВ-6-2, СЗВ-6-4, СПВ-1, АДВ-11

- СЗВ-М

Программный продукт «СБиС++ Электронная отчетность» позволяет управлять составлением и отправкой нескольких видов отчетности, в том числе и для ПФР. Это экономит время и защищает от ошибок при вводе данных, так как информация для налоговых, бухгалтерских и пенсионных документов автоматически подгружается из общей базы предприятия.

Программы CheckXML и CheckPFR для тестирования отчетности ПФР уже подключены к «» и запускаются автоматически. Как только поступает запрос на отправку отчетности в электронном виде, CheckXML и CheckPFR начинают сканировать данные на предмет ошибок и опечаток.

После окончания проверки Вы увидите результаты в отдельном окне.

6-НДФЛ за 9 месяцев 2021 года: пример заполнения

При оформлении расчета запрещается:

- распечатывать отчет на обеих сторонах листа;

- повреждать листы отчета при их скреплении.

- исправлять ошибки, затирая их корректором;

Перед тем, как сдать форму рекомендуется проверить по контрольным соотношениям из писем ФНС от 20.03.19 г.

Источник: https://konsalt74.ru/programma-dlja-proverki-6-ndfl-za-2019-67731/

Штрафы

Сроки для сдачи отчета 6-НДФЛ установлены законодательством, и их не рекомендуется нарушать, в противном случае, на предприятие будут наложены штрафные санкции. За несдачу отчетности, кроме штрафа по 1000 рублей за каждый месяц просрочки, организации грозит то, что расчетный счет компании и вовсе заблокируют, а разблокируют только после предоставления отчета. Штрафных санкций представляется возможным избежать, если организация самостоятельно исправит ошибки и сдаст уточненку до того, как неточности выявит проверяющий. За предоставление отчета, содержащего ошибки, организация будет оштрафована, а налоговая потребует уточненку.

Заполнение строки 030 – пример

Допустим, в организации трудоустроено 8 работников. Общий доход за 9 мес. 2021 г. составляет 2160000 руб. За этот период персоналу предоставлены следующие вычеты:

- Стандартные на детей – три работника используют вычеты в размере 1400 руб.

- Имущественные – согласно уведомления ИФНС один сотрудник применяет вычет на покупку жилья. Размер суммы с января 2021 г. = 38000 руб.

Кроме того, одному сотруднику по причине тяжелой жизненной ситуации работодатель выдал матпомощь в сумме 12000 руб. Рассмотрим, как нужно заполнить стр. 020, 030, 040 в 6-НДФЛ:

- Стр. 020 = 2160000 + 12000 = 2172000 – отражен совокупный размер доходов.

- Стр. 030 = 3 х 1400 х 9 + 4000 = 41800 – рассчитана общая величина предоставленных вычетов.

- Стр. 040 = (2172000 – 41800) х 13 % = 276926 – исчислен налог за 9 мес. 2021 г.

С учетом всех льгот работодатель за 9 мес. 2021 г. начислит НДФЛ в размере 276926 руб. Вычеты предоставлены на детей работников, а также в части выданной матпомощи в сумме 4000 руб.