Многие многоэтажные дома сегодня содержатся и эксплуатируются управляющими компаниями, которые должны предоставлять качественные коммунальные услуги и проводить косметические и капитальные ремонты. Бухгалтерский учет в управляющей компании осуществляется со специфическими особенностями, о которых пойдет речь ниже.

Как провести бухучет в управляющей компании

Проводки бухгалтерского учета в УК ЖКХ зачастую касаются только двух действий:

- Покупка ресурсов у снабжающих компаний.

- Продажа ресурсов жителям домов.

При первом действии бухгалтеры формируют кредиторскую задолженность и расходы УК, при втором – дебиторскую задолженность и прибыль. Поэтому бухучет в ЖКХ лучше вести следующим образом – создать учетную политику. Под таковой подразумевается нюансы учета активов и обязательств, прибыли и убыли. Чем правильнее и вернее будут составлены проводки учета, тем элементарнее будет работа бухгалтеров. Зачем это нужно – ясно, а вот что она должна в себя включать немного подробнее. Это учет следующих операций:

- расчеты с компаниями, предоставляющими ресурсы;

- расход материалов;

- расчеты с жильцами-покупателями КУ;

- доходов и расходов;

- зарплаты исполнителям;

- расчеты налогов;

- расчеты по другим контрагентским договорам.

Все основные положения, которые помогают правильно вести политику бухучета в управляющей компании ЖКХ при расходах и доходах, есть в Положении по бухгалтерскому учету 1/2008. Помимо бухучета управляющая компания ведет и налоговый учет в коммунальном хозяйстве, политика которого соответствует критериям Налогового Кодекса России.

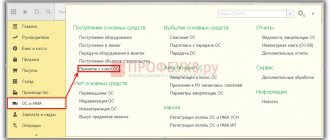

План счетов необходим непосредственно для осуществления бухучета, потому к такой деятельности подходят со всей ответственностью. Рабочий план создают на основе законодательного акта министерства финансов. Необходимо вводить в план лишь счета, которые в реальности используются УК. А, например, проводки, касающиеся животных и другие подобные, не включать.

Во многих случаях управляющие компании для ведения бухучета используют унифицированную форму, которая согласована с Госкомстатом. Но с 2013 года ее можно и не использовать. В любой ситуации УК утверждают свои формы в учетной политике. Образцы можно бесплатно найти в интернете.

Учетную политику, план счетов и формы учета необходимо оформить одним приказом, который подписывает руководство УК и главбух. Подобный акт следует каждый год переписывать, поскольку законы меняются и учетная политика устаревает.

Вестись бухгалтерская отчетность предприятий должна без перерывов, регулярно, все действия отражаются проводками, о которых будет рассказано ниже, и первичных документах. Бухгалтерами должна составляться отчетность в соответствии с необходимым стандартом, который записан в ФЗ «О бухгалтерском учёте». Помимо этого подсчитывается и статистика. Описанные выше процессы учетной политики в обязательном порядке ведутся в бухгалтерии УК.

ОКВЭД в сфере ЖКХ

Любая УК ведёт свою деятельность с целью извлечения прибыли. В связи с этим все компании обязаны пройти соответствующую регистрацию и получить код Общероссийского классификатора.

Этот код назначается с той целью, чтобы органы налоговой службы были в курсе, какой деятельностью занимается та или иная организация. Юридические лица не имеют право начинать свою деятельность без получения кода. Актуальными для УК являются следующие коды:

Эти цифры свидетельствуют о том, что компания осуществляет деятельность, связанную с управлением недвижимости, учётом и проведением инвентаризации.

Подводя итоги, отметим, что вести бухгалтерский учёт в УК не сложно, если этим занимается грамотный, образованный и опытный специалист. Основное, что следует выполнить – это правильно сформировать учётную политику, определиться с системой налогообложения и знать основные проводки. Актуальный план счетов всегда должен находиться на рабочем месте бухгалтера. Также следует своевременно следить за постоянными обновлениями в бухгалтерском учёте. Как правило, изменения происходят достаточно часто.

Выполняя эти правила, вы предупредите проблемы с ведением бухгалтерского и налогового учета в управляющих компаниях, а также сложности с налоговыми органами.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (Москва) +7 (Санкт-Петербург)

Как известно, обеспечение населения коммунальными услугами, ремонт и содержание жилищного фонда являются делом хлопотным и весьма затратным. В этой связи является вполне понятным желание управляющих компаний, создаваемых, как правило, на базе бывших ЖКУ и ЖКО, применять упрощенную систему налогообложения, позволяющую законным способом минимизировать налоговые обязательства. Наш опыт налогового консультирования показывает, что управляющим компаниям следует обращать особое внимание на особенности налоговых последствий сделок, заключаемых ими в интересах граждан.

Его основными задачами является обеспечение благоприятных и безопасных условий проживания граждан, надлежащего содержания общего имущества в многоквартирном доме, решения вопросов пользования указанным имуществом, а также предоставления коммунальных услуг гражданам, проживающим в многоквартирном доме (ч.1 ст.161 ЖК РФ).

Жилищным кодексом РФ предусмотрены три формы управления многоквартирным домом (ч.2 ст.161 ЖК РФ): непосредственно гражданами, товариществом собственников жилья (иным специализированным потребительским кооперативом) и управляющей компанией. Первые два из перечисленных способов находятся за рамками настоящего исследования, поэтому мы будем рассматривать лишь правоотношения, возникающие в рамках управления с привлечением Управляющей организации.

Фактически жилищное законодательство содержит три случая, когда многоквартирный дом может управляться Управляющей организацией:

Частью 1 статьи 162 ЖК РФ предусмотрено, что договор управления должен заключаться в письменной форме с каждым собственником помещения в многоквартирном доме.

По общему правилу, конкретные условия договора управления определяются общим собранием собственников. Однако в случае, если такое собрание не утвердило такие условия, либо договор управления заключается на основании уведомления органа местного самоуправления (ч.4 ст.161 ЖК РФ), последний утверждает форму договора управления своим решением.

Предмет договора управления состоит в том, что Заказчики обязуются оплачивать, а Управляющая организация обязуется оказывать услуги и выполнять работы по надлежащему содержанию и ремонту общего имущества в доме, предоставлять коммунальные услуги, осуществлять иную направленную на достижение целей Управления деятельность.

Таким образом, договор управления по своей правовой природе является смешанным договором с элементами подряда и возмездного оказания услуг. Данный вывод подтверждает и пункт 3 Правил предоставления коммунальных услуг гражданам, определяющий исполнителя (которым может быть и Управляющая организация) как юридическое лицо (индивидуальный предприниматель), предоставляющее коммунальные услуги, производящее или приобретающее коммунальные ресурсы и отвечающее за обслуживание внутридомовых инженерных систем, с использованием которых потребителю предоставляются коммунальные услуги.

В целом деятельность Управляющей организации можно разделить на две основные составляющие.

1. ПРЕДОСТАВЛЕНИЕ КОММУНАЛЬНЫХ УСЛУГ.

Таким образом, если Управляющая организация не имеет собственных мощностей для производства коммунальных ресурсов, она заключает договор купли-продажи с ресурсоснабжающей организацией.

Очевидно, что при такой схеме оформления договорных отношений (обусловленной требованиями действующего законодательства) невозможно говорить о том, что Управляющая компания в отношениях с ресурсоснабжающей организацией выполняет функции агента, выполняющего задание собственников жилых помещений.

Следовательно, ресурсоснабжающие организации несут ответственность за надлежащее выполнение условий договора только перед Управляющей компанией.

В свою очередь, Управляющая компания в отношениях с гражданами не может ссылаться на нарушение условий договора ресурсоснабжающей организацией.

Если рассматривать налоговые последствия данного вида деятельности, необходимо отметить, что выручка Управляющей организации должна складываться из всех сумм, поступающих от жильцов, поскольку они являются доходом от реализации (ст.249 НК РФ).

Следует обратить особое внимание на то обстоятельство, что плата за коммунальные услуги не включает в себя вознаграждение Управляющей компании (ст.154 ЖК РФ). На практике это означает, что приобретение коммунальных ресурсов и предоставление коммунальных услуг гражданам производится по одному тарифу, утвержденному в установленном порядке (п.15 Правил предоставления коммунальных услуг гражданам), то есть в распоряжении Управляющей компании после расчетов с ресурсоснабжающей организацией не остается какой-либо прибыли, ее доходы в целях налогообложения равны расходам.

2. СОДЕРЖАНИЕ, ТЕКУЩИЙ И КАПИТАЛЬНЫЙ РЕМОНТ ОБЩЕГО ИМУЩЕСТВА В ДОМЕ.

Содержание данного вида деятельности регламентируется Правилами содержания общего имущества в многоквартирном доме, которые определяют состав общего имущества и требования к его содержанию, а также перечень видов работ, которые не относятся к содержанию общего имущества.

Управляющая компания может обладать необходимыми мощностями и трудовыми ресурсами для осуществления содержания и текущего ремонта своими силами. Вместе с тем она может привлекать для выполнения указанных работ третьих лиц, если запрет на это не установлен договором управления.

Рассматриваемый вид деятельности содержит в себе как элементы подряда (текущий и капитальный ремонт), так и возмездного оказания услуг (содержание имущества). В этой связи отношения, связанные с привлечением третьих лиц, регулируются нормами о генеральном подрядчике и субподрядчике.

В соответствии со ст.154 ЖК РФ плата за содержание и ремонт жилого помещения включает в себя, в том числе, и плату за услуги и работы по управлению многоквартирным домом. По общему правилу, размер платы за содержание и ремонт общего имущества определяется общим собранием собственников. Однако в случае, когда собственники не приняли решения о выборе способа управления, размер такой платы утверждается органами местного самоуправления.

Специфика данного вида деятельности Управляющей организации заключается в том, что собственники вносят плату за текущий и капитальный ремонт здесь и сейчас, а фактически эти работы будут выполнены в будущем, то есть Управляющая компания аккумулирует эти средства на своих счетах до момента принятия общим собранием собственников решения о необходимости проведения ремонта.

Безусловно, сразу же возникает вопрос: каким образом Управляющая компания должна определять свою выручку?

Относительно платы за содержание жилья все ясно: она учитывается в составе доходов от реализации, поскольку эти услуги оказываются в текущем периоде. Что же касается средств на осуществление ремонта, они также являются доходом от реализации, однако их учет в целях налогообложения зависит от применяемого Управляющей компанией метода определения дохода.

Если Управляющая организация применяет общую систему налогообложения и определяет доходы по методу начисления, у нее есть возможность отнести средства на капитальный ремонт к доходам будущих периодов в виде предварительной оплаты работ и на основании подпункта 1 пункта 1 статьи 251 НК РФ не учитывать их при формировании налогооблагаемой базы.

В случае, если Управляющая организация определяет доходы кассовым методом, суммы оплаты за ремонт должны учитываться ей в том периоде, когда они фактически поступили в кассу (пункт 2 ст.273 НК РФ). Возможность отнесения на расходы данных сумм связана с моментом фактического выполнения и оплаты ремонтных работ (п.3 ст.273 НК РФ).

Аналогичный учет необходимо вести и Управляющим компаниям, применяющим упрощенную систему налогообложения. Поскольку в силу пункта 1 ст.346.17 НК РФ датой получения доходов признается день поступления денежных средств в кассу (кассовый метод), плата за ремонт жилья должна учитываться в периоде ее фактического поступления от жильцов.

Представляется, что плата за ремонт не может быть признана имуществом, получаемым в рамках целевого финансирования, поскольку перечень случаев такого финансирования, приведенный в подпункте 14 п.1 ст.251 НК РФ, является закрытым и расширительному толкованию не подлежит.

К аналогичному выводу приходит и Минфин РФ, рассматривая в письме от 26 июня 2006 г. №03-11-04/2/128 вопрос о налогообложении платы за ремонт, получаемой ТСЖ: «…средства, поступившие от членов ТСЖ в оплату стоимости содержания, обслуживания и ремонта жилого фонда, а также в оплату коммунальных услуг, целевыми поступлениями не являются.

Нельзя не отметить, что существует альтернативная рассмотренной в настоящей статье точка зрения, основанная, в частности, на письме МНС России от 06.10.03 г. №22-2-16/8195-ак185, а также на письмах Минфина России от 14.11.05 г. №03-11-05/100 и от 26.06.06 г. №03-11-04/2/128.

Сторонники указанной позиции считают возможным учитывать в составе доходов Управляющей организации только сумму ее вознаграждения, то есть фактически допускают применение в сфере ЖКХ института агентирования.

В заключение хотелось бы отметить, что необходимость включения в состав доходов Управляющей организации всех сумм, поступающих от граждан, а также высокая вероятность утраты права на применение УСН побуждают компании, управляющие многоквартирными домами, изыскивать законные способы налоговой оптимизации своей деятельности, которые, безусловно, существуют.

Защитите себя от налоговых проверок. Онлайн-курс от бывшего сотрудника ОБЭП, а ныне известного налогового консультанта сейчас со скидкой 50 %. Сейчас всего за 2750 руб.

Вы научитесь противостоять давлению налоговиков, грамотно вести себя на допросах и выемке, защищать себя от уголовки и субсидиарки.

Куча практических советов и минимум теории. Обучение полностью дистанционно, выдаем сертификат. Успейте купить (у нас еще пять курсов со скидкой).

Многие УО и ТСЖ хотят работать по упрощённой системе налогообложения. Но не все знают, как на неё перейти и чем это может обернуться. 16 мая мы провели онлайн-семинар, на котором Юрий Романченко, налоговый юрист, рассказал о рисках, возможностях и правилах работы УО и ТСЖ по упрощённой системе налогообложения.

ОСНО или упрощенка

Общая система налогообложения (ОСНО) больше подходит из-за своей простоты для всех управляющих компаний. Но довольно большой размер налога на доход – 20 процентов и НДС делают подобный вид не очень выгодным. При выплатах НДС на ОСНО УК имеют льготы в сравнении с другими организациями коммерческого толка, поскольку в соответствии с налоговым законодательством КУ, которые предоставляют жильцам, и ремонтные работы с нанятым учетным персоналом не облагается НДС.

Но нормативы законодательства в реальности не предоставляют никаких экономических выгод управляющим организациям коммунального хозяйства. При покупке ресурсов это невозможно, поскольку приобретение осуществляется по единому тарифу, поэтому налоговая база на НДС равняется нулю. При предоставлении платных услуг собственникам и нанимателям не взимается НДС лишь в ситуации, когда прибыль равна расходам подрядчикам.

Поэтому часто выгодно применять упрощенную систему налогообложения, но есть и ограничение на ее использование:

- если прибыль превышает 60 млн. рублей, то упрощенка невозможна;

- если коммунальная компания имеет в штатном расписании более 100 человек, то подобное УСН также невозможно;

- нельзя воспользоваться упрощенкой и при стоимости основных средств меньше чем 100 млн. рублей.

Но в реальности большинство УК соответствуют данным для УСН. Сделать упрощенку основной формой при налогообложении можно в налоговой службе, необходимо только написать надлежащее заявление до конца года. При УСН компании освобождают от НДС и налога на прибыль, но при этом уплачивается налог, который необходим для этого режима.

Для раздела «доходы» размер этого налога равен 6 процентам, а для раздела «доходы минус расходы» — 15 процентов. Особенностью этой формы налогообложения является установление прибыли кассовым методом, это значит, что доход определяется только по приходу денег и их убытию со счета УК.

Для выбора системы следует учитывать и сопоставить доходы и расходы управляющим компаниям по коммунальным услугам бухгалтерской службой. Когда они зачастую находятся в минусе, то выгоднее использование налогообложение УСН «доходы минус расходы», потому что оплачивать нужно будет лишь минимальные сборы в размере одного процента от прибыли за конкретный промежуток времени. Но также стоит учесть, что подобные цифры могут и сильно разниться с доходами-расходами по методу начисления.

Налогообложение управляющих компаний ЖКХ

Все УК могут самостоятельно решать, какую систему налогообложения выбрать. Варианта может быть два УСН или ОСНО. Оба варианта содержат два вида налога:

- на прибыль;

- добавленную стоимость.

Для деятельности управляющих компаний этот процент очень большой и весьма невыгодный. Ведь всем известно, что некоторые новые УК работают первое время иногда в минус.

Однако преимуществом является тот факт, что на услуги, которые предоставляют УК, НДС не распространяется. Этот момент чётко разъясняет статья 149 НК РФ. Одновременно с этим, все предоставляемые услуги УК имеют единую цену, поэтому заработать какую-либо прибыль на этом у компании особо не получается.

Если говорить про систему УСН, то её используют небольшие компании. Как правило, доход таких фирм не превышает 60 000 000 рублей, а штат работников составляет не более 100 человек. Система УСН наиболее выгодна для УК, поэтому с ней работает множество компаний.

Проводки в бухучете УК

Теперь рассмотрим бухгалтерские проводки, число которых превышает другие расчеты в управляющей компании. Чтобы было удобнее, разделим их на два подраздела, которые обозначили ранее:

Покупка ресурсов:

- Д20 К60 – приобретение электричества, воды и газа у ресурсоснабжающих организаций;

- Д19 К60 – воспроизведен НДС по купленным ресурсам;

- Д68 К19 – НДС пропущен к вычету;

- Д60 К51 – переведены деньги в счет платежей за купленные ресурсы.

Предоставление услуг жильцам многоквартирных домов:

- Д62 К90/1 – выставление счета коммунальных организаций;

- Д 90/2 К20 – отображена себестоимость предоставленных КУ;

- Д90/3 К68 – компанией рассчитан НДС;

- Д51 К62 – оплата от жителей;

Д60 К62 – перечисление денег, которые зачислились от жителей к ресурсоснабжающим компаниям.

Этот пример проводок действенен в управляющих компаниях, которые пользуются ОСНО. При бухучете из проводки по упрощенке исключаются третий и седьмой пункты. Льготы на НДС при общей системе отображаются в расчетах следующим путем:

- Д20 К19 – НДС по купленным ресурсам отображен в себестоимости.

Третий и седьмой пункты также исключаются. Все эти операции чаще, чем другие бывают у УК, но случаются и другие проводки. Если возникли такие случаи, то обращайтесь к инструкции к плану счетов, которая входит в приказ №94н Министерства финансов.

Какие проводки являются основными?

Для приобретения ресурсов управляющие организации пользуются следующими проводками:

- Дебет 19, Кредит 60 счёта.

- Дебет 60, Кредит 51 счёта.

- Дебет 20, Кредит 60 счёта.

- Дебет 68, Кредит 19 счёта.

Сфера оказания жилищно-коммунальных услуг предполагает использование:

Дебет 90/2, Кредит 20 счёта.- Дебет 60, Кредит 62 счёта.

- Дебет 62, Кредит 90/1 счёта.

- Дебет 90/3, Кредит 68 счёта.

- Дебет 51, Кредит 62 счёта.

Все вышеуказанные проводки используются в том случае, если управляющая компания выбрала систему УСН или ОСНО.

Однако при системе УСН действует льгота на оплату НДС, поэтому некоторые проводки из вышеуказанных не применяются.

ОКВЭД

Когда УК регистрируется, то нужно выбрать код в Общероссийском классификаторе видов экономической деятельности (ОКВЭД). Это нужно, чтобы контролирующие органы знали о занятиях компании. Для УК это код 70.32.1 (Управление деятельностью жилого фонда). Но часто УК ставят значение 70.32 (По управлению недвижимостью), что соединяет три подвида деятельности.

Резюмируя, скажем, что учетная политика управляющей компании ЖКХ не вызывают затруднений при расчетах, поскольку являются однотипными операциями. Основное – это соблюдать порядок и вести жилищно-коммунальное хозяйство и учет на предприятиях регулярно без перерывов, а также действовать согласно нормативам и действующим законам. Тогда контролирующие организации не зададут никаких вопросов.

Понятие упрощённой системы налогообложения

Упрощённая система налогообложения или УСН – один из пяти специальных налоговых режимов, согласно п. 2 ст. 18 НК РФ. Такой режим ориентирован на малый бизнес, а его цель – упрощение расчёта и уплаты налогов при ведении предпринимательской деятельности. Порядок применения упрощённой системы налогообложения регулируется нормами главы 26.2 НК РФ.

Тем не менее сложилась судебная практика, когда суды признают поступления оплаты за коммунальные и жилищные услуги доходами УО, ТСЖ, ЖК. Поэтому устойчивого мнения о том, делает ли УСН их жизнь легче, нет.

Также отметим, что при УСН налогоплательщик вправе сам выбрать один из двух объектов налогообложения, указанный в ст. 346.14 НК РФ:

- доходы;

- доходы, уменьшенные на расходы.

Какие организации не вправе применять УСН

Для УК, ТСЖ и ЖК ограничений для применения УСН нет, так как они не занимаются банковской, микрофинансовой деятельностью и не работают с ценными бумагами.

Тем не менее им могут не позволить перейти на УСН, если:

- средняя численность работников за налоговый период превышает 100 человек;

- остаточная стоимость основных средств по данным бухгалтерского учёта превышает 150 миллионов рублей;

- организация зарегистрирована за пределами РФ;

- организация не уведомила о переходе в установленные сроки;

- организация имеет филиалы.

Полный перечень условий, при которых перейти на УСН невозможно, вы найдёте в п. 3 ст. 346.12 НК РФ.

Порядок перехода на УСН

Переход на упрощённую систему налогообложения доброволен. Сделать это могут организации и индивидуальные предприниматели.

Перейти на УСН можно, если по итогам 9 месяцев того года, в котором вы подаёте заявление о переходе на УСН, доходы организации не превысили 45 миллионов рублей без учёта НДС, а с 1 января 2017 года – 112,5 миллионов (п. 2 ст. 346.12 НК РФ).

В соответствии со ст. 346.13 НК РФ перейти на УСН можно только с 1 января нового года. Для этого организация или ИП должны уведомить налоговый орган о смене режима налогообложения не позднее 31 декабря года, предшествующего году перехода.

Вновь созданные организации и ИП могут уведомить налоговый орган о применении УСН в тридцатидневный срок с момента регистрации лица.

Для перехода на УСН в налоговый орган подаётся заявление. Рекомендованные формы таких заявлений утверждены приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected] Если вы не хотите использовать формы приказа, напишите заявление в произвольной форме. При этом обязательно укажите в нём:

- сведения об организации,

- вид объекта налогообложения,

- среднюю численность работников,

- стоимость основных средств.

Изменения в работе УО, ТСЖ, ЖК при УСН в 2021 году

С 2021 года управляющие компании, ТСЖ и ЖК, которые применяют упрощённую систему налогообложения, смогут не учитывать в качестве налогооблагаемых доходов суммы, полученные от собственников в счёт оплаты коммунальных услуг, которые оказаны сторонними организациями (пп. 4 п. 1.1 ст. 346.15 НК РФ). Для этого между управляющей и ресурсоснабжающей организацией должен быть заключен договор ресурсоснабжения.

Это хорошая новость для УК, ТСЖ и ЖК, хотя без сложностей не обошлось. Так, если договор ресурсоснабжения носит посреднический характер, сумму агентского вознаграждения придётся включить в доходы. На онлайн-семинаре Юрий Романченко подробно объяснил, как правильно рассчитать налоговые расходы при такой схеме отношений. Подробные рекомендации вы найдёте в записи онлайн-семинара.

При исчислении доходов по УСН в виде доходов, уменьшенных на величину расходов, поступления за коммунальные услуги не будут учитываться в доходах и расходах.

При этом УК, ТСЖ и ЖК по-прежнему нужно учитывать в качестве налогооблагаемых доходов иные поступления. В том числе:

- плату за содержание и ремонт общего имущества МКД;

- оплату дополнительных услуг.

В выручку по-прежнему не нужно включать:

- Средства бюджетов, выделяемые на долевое финансирование капитального ремонта МКД.

- Средства собственников на целевое финансирование капитального ремонта общего имущества МКД.

- Членские взносы, уплачиваемые товариществу или кооперативу как некоммерческой организации, не связанные с конкретными целевыми программами.

- Взносы и пожертвования членов товарищества или кооператива на формирование налогового резерва на проведение текущего и капитального ремонта общего имущества МКД.

При наличии необлагаемых доходов УК, ТСЖ, ЖК нужно вести раздельный учёт, иначе льготами воспользоваться не получится и все доходы придётся учитывать при расчёте упрощённого налога.

Юрий Михайлович отметил, что при использовании УСН важно не упустить ни одного нюанса такой системы, в противном случае организация может утратить право на её применение.