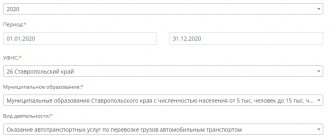

Перечень работ со ставкой 0%

Транспортные услуги

НДС

облагаются по ставке 0% по основаниям, перечисленным в п. 1 ст. 164 НК РФ:

- расположение пунктов погрузки/разгрузки за пределами территории России (это условие распространяется на все виды транспорта: морской, речной, воздушный, железнодорожный и автомобильный);

- перевозка природных ресурсов (нефти, газа) в России и за рубежом;

- транспортные услуги в отношении грузов, находящихся в режиме транзита;

- грузопассажирские перевозки с пунктами отправления и назначения за пределами страны;

- оборот с электричек пригородного сообщения (до декабря 2016 года);

- авиаперевозки с территории Крыма и Севастополя в срок до 31.12.2015.

По услугам, оказанным за пределами территории России, законодательством установлены требования о представлении документов (копий), подтверждающих право на нулевую ставку:

- контрактов, удостоверяющих условия сделки;

- заверенного списка или самих товарно-транспортных документов;

- таможенных документов или их подписанного перечня.

Указанный пакет должен быть подан в налоговые органы не позднее 180 суток со дня прохождения транспортных документов через таможню, об этом говорится в п. 9 ст. 165 НК РФ. При отсутствии подтверждения права на нулевую ставку налогоплательщику придется заплатить НДС по обычной ставке 18%.

Оплата за грузоперевозки с НДС или без

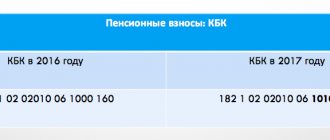

Ставка НДС для ИП (индивидуальных предпринимателей) и организаций может рассчитываться по тарифам в 0,10 или 20%. Применение конкретной ставки зависит от того, какой груз провозится, каким транспортом, откуда, какое место назначения и т.д.

К примеру, по нулевому тарифу может облагаться международная перевозка, а также за пределами РФ с посадкой в России, транзитные операции. Право на применение нулевого процента требуется подтвердить, представив документацию. Иногда можно отказаться от использования этого тарифа. Ставка в 20% используется в тех случаях, когда не получается применить нулевой процент или тариф в 10%.

Чтобы подтвердить наличие льготы, нужно представить документы. Их перечень может различаться в зависимости от типа операции. Если осуществлялись международные перевозки, потребуется контракт на оказание услуг, транспортные документы. Если перевозка была с использованием воздушного судна с посадкой в РФ и последующим вылетом, нужен реестр перевозочных документов.

При выполнении операции транзита нужен контракт на оказание услуги, ТД, товаросопроводительные документы. При несвоевременной подаче документации потребуется заплатить тариф, который составляет 20%.

Когда нужно платить 10% от стоимости транспортных работ

Для авиаперевозчиков России в период с 07.04.2015 по 31.12.2017 установлен льготный режим обложения НДС в 10%. Он был введен пп. 1 и 6 ст. 3 ФЗ «О внесении изменений в гл. 21 НК РФ» от 06.04.2015 № 83-ФЗ.

Для воздушного сообщения с Севастополем и территорией Крыма в части НДС транспортные услуги

имели еще более сильное послабление — ставку 0%. Однако действовала она с 18.03.2014 по 31.12.2015. С текущего года на данный регион распространяется ставка налога 10%.

Товарно-транспортная накладная

Наряду с ТН применяют товарно-транспортную накладную (ТТН). Для товарно-транспортной накладной (форма 1-Т) предусмотрен типовой бланк. Он утвержден постановлением Росстата от 28 ноября 1997 года № 78.

Эту накладную оформляют, если организация-продавец должна доставить товары до склада покупателя.

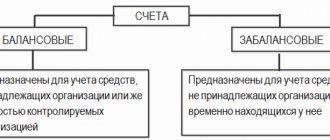

ТТН состоит из двух разделов:

- товарного, который служит для списания ТМЦ у грузоотправителей и оприходования их у грузополучателей;

- транспортного, который определяет взаимоотношения грузоотправителей — заказчиков автотранспорта с организациями — владельцами автотранспорта и служит для учета транспортной работы и расчетов за услуги по перевозке грузов.

Товарный раздел заполняет продавец (грузоотправитель). Транспортный раздел заполняют продавец и представитель транспортной организации.

Случаи применения стандартной ставки в 18%

За исключением приведенных выше ситуаций, п. 3 ст. 164 НК РФ обязывает всех налогоплательщиков при использовании основной системы взимания налогов облагать НДС транспортные услуги

в размере 18%.

В отношении перевозок для иностранных компаний, не имеющих филиалов в России, но транспортирующих грузы из пунктов отправления и назначения на ее территории, отечественные перевозчики обязаны уплачивать налог по обычной ставке 18% (подп. 4.1 п. 1 ст. 148 НК РФ). На тех же условиях уплачивают налог зарубежные перевозчики, оказывающие услуги отечественным компаниям внутри страны.

ВАЖНО! В подобных ситуациях предприятие, пользующееся услугами зарубежных компаний, выполняет функции налогового агента. Основанием для этого служит то, что место оказания услуги будет определяться по заказчику, соответственно, налоги должны быть переведены в бюджет РФ.

Перевозка может осуществляться как в рамках обычного договора купли-продажи, так и выступать объектом отдельной сделки для посреднической компании. Тонкость состоит в невозможности принять НДС к вычету с подобных операций, если он уплачивается в полном объеме покупателем продукции. В качестве обоснования этой точки зрения можно привести письмо Минфина России от 06.02.2013 № 03-07-11/2568. Посредник использует в роли базы для налогообложения только размер своего вознаграждения (письмо Минфина России от 29.12.2012 № 03-07-15/161).

При осуществлении посреднических операций в области грузовых и пассажирских перевозок продавец является и поставщиком услуг, в связи с чем он должен выставить отдельный счет-фактуру не только на реализуемый собственный продукт, но и на выполненные транспортные работы. Более того, в строке 2 указанного документа он должен записать в качестве поставщика услуги транспортную компанию, фактически ее оказывающую, а не наименование своей фирмы. Об этом четко говорится в правилах заполнения счетов-фактур.

Даже если при выполнении посреднического контракта в роли агента выступает предприятие на упрощенной системе налогообложения, на него все равно возлагается обязанность рассчитать и перевести НДС в бюджет.

Посредническая деятельность экспедитора

При привлечении экспедитором для выполнения работ сторонних лиц подобные работы носят посреднический характер. Поэтому работа экспедитора в таких случаях регламентируется правилами о комиссионных и агентских отношениях. Экспедиторы праве выставлять клиентам необходимые документы, в том числе и счета-фактуры с выделенной суммой НДС.

Для того чтобы подтвердить посреднический характер экспедиторской деятельности обязательно выполнение условий:

- Составление договора, в котором указано, от чьего имени заключаются последующие договора на перевозку товаров ― от имени самого клиента или экспедитора. Отдельно стоит прописать и предполагаемый размер вознаграждения за предлагаемые услуги. Самостоятельное принятие на себя дополнительных функций без уведомления клиента может не рассматриваться как посредническая деятельность.

- В дополнение к договору необходимо наличие экспедиторских документов, таких как: поручение экспедитору с указанием выполнения условий и работ в рамках перевозки грузов, расписка, подтверждающая факт приемки-передачи товара, складские на отгрузку товаров.

Какие транспортные услуги освобождены от НДС

Как гласит подп. 5 п. 1.1 ст. 148 НК РФ, при нахождении пункта отправки и точки приемки груза вне территории России операции по перевозке не являются объектом обложения и не включаются в базу по исчислению НДС. В ст. 149 НК РФ подобная льгота распространяется и на перевозку пассажиров общественным транспортом.

Льгота по НДС в полной мере распространяется и на перевозчиков, находящихся на упрощенных налоговых режимах. Так, в ст. 346.11 НК РФ четко прописано отсутствие обязанности плательщиков УСН рассчитывать и уплачивать НДС. В подобной ситуации транспортные услуги предпринимателей и компаний не подпадают под обложение налогом.

При соблюдении требований подп. 5 п. 2 ст. 346.26 НК РФ, а именно наличии в собственности не более 20 единиц техники, перевозчикам разрешается рассчитывать и уплачивать единый налог на вмененный доход. Реализуя ЕНВД, компания также освобождается от обязательств по уплате НДС.

Работа ИП с НДС плюсы и минусы

Предприниматель имеет право самостоятельно установить оптимальный режим обложения для своей деятельности. Часто ИП используют специальные режимы, например, УСН, ПСН и ЕНВД, которые позволяют не вносить налоги на добавленную стоимость. Однако в некоторых случаях уплачивать сбор приходится, либо ИП должен работать на ОСНО, если применение специальных режимов запрещено.

Ставка по данному платежу может изменяться в зависимости от того, какие операции осуществляются. Если предприниматель работает на ОСНО, он должен в обязательном порядке вести книгу покупок и продаж. Расчет по платежам происходит каждый квартал. Лицо должно своевременно подавать декларацию по налогам.

Есть некоторые плюсы и минусы работы с НДС. Основные плюсы для ИП:

- Возможность сотрудничества с крупными контрагентами.

- Возможность принятия к вычету налога.

Основной недостаток работы с данным сбором на ОСНО – сложный расчет. Но если работать без этого платежа, бизнесмен становится менее конкурентоспособным, есть риск отказа в совместной работе от потенциальных партнеров. Предприниматели на ОСНО часто более тщательно проверяются налоговыми органами.

***

Перечень работ, выполняемых транспортными компаниями, довольно широк. От того, где располагается потребитель услуги (за пределами или на территории РФ), во многом зависит ставка налога и наличие объекта налогообложения.

При оказании транспортных услуг возможно использовать ставки налога 0, 10 и 18%. Применение ставки, отличной от 18%, либо полное освобождение от исчисления и уплаты налога должно быть подтверждено предприятием документально.

Похожие статьи

- В каких случаях образовательные услуги не облагаются НДС?

- Особенности налогообложения консультационных услуг НДС

- Ставки НДС на продукты питания — список товаров

- ЕНВД: грузоперевозки и транспортные услуги в 2021 году

- Оказание транспортных услуг ОКВЭД

ТН или ТТН?

А может ли подтверждающим перевозку документом быть только ТТН?

Минфин считает, что оформления только ТТН недостаточно. Основание – пункт 2 статьи 785 ГК РФ, где говорится, что именно ТН является надлежащим документом, подтверждающим заключение договора перевозки (см., например, письмо Минфина от 30 апреля 2013 г. № 03-03-06/1/15213).

Что касается НДС-вычета по приобретаемым товарам, одной ТН также явно недостаточно, потребуется ТТН или другой первичный документ, например, товарная накладная ТОРГ-12.

Однако при наличии надлежащим образом оформленных транспортной накладной (ТН) и товарной накладной (ТОРГ-12) для документального подтверждения в расходов в виде стоимости реализованного (приобретенного) товара и расходов на его доставку накладная ТТН вообще может не потребоваться (см. письмо УФНС России по г. Москве от 27 сентября 2011 г. № 16-15/[email protected]).

Как выставить счет от ИП юридическому лицу

Предпринимателю стоит сформировать бланк для оплаты юрлицу в случае, если в договоре не хватает материалов о сделке:

- объем отгруженной продукции (услуг);

- их цена;

- период исполнения обязательств по контракту.

Иногда сторона обозначают в соглашении общие принципы сделки. Формирование бланка для проведения взаиморасчетов обязательно. Если деньги нужно перевести производителю срочно, то счет выставляется, а контракт подписывается позже.

Как выставить счет от ИП физическому лицу

Как выставить счет от ИП на оплату? Собственники бизнеса могут предоставлять услуги и продавать товары обычным гражданам, которые не зарегистрированы как субъекты хозяйственной деятельности. Платежный бланк отправляется физлицу. В документе должны присутствовать ФИО покупателя и его адресные данные.

Физическое лицо может оплачивать поставленные товары (услуги) в отделении банка посредством перевода денег поставщику. Функционал онлайн-банкинга поможет направить средства производителю продукции (услуг) из любого удобного места.

Пример счета для физлица

Назначение и содержание счета

Счет — это основание для оплаты продукции либо услуг, предоставленных предпринимателем либо юридическим лицом. В бланке содержатся реквизиты для перечисления денег продавцу. Платежный документ может выставляться партнеру, с которым оформлены договорные отношения либо без таковых.

Образец бланка для оплаты

В документе должны содержаться следующие материалы:

- сведения о продавце (название ИП, адрес, индивидуальный налоговый номер, КПП);

- информация о покупателе (название ИП, организации, адресные данные, налоговый номер, КПП);

- отгруженная продукция и услуги, их количественные характеристики, цена;

- сумма к уплате;

- реквизиты счета в банке поставщика для перечисления денег;

- дата создания бланка.