Главным документом при расчетах с бюджетом по НДС выступает счет-фактура. В соответствии со ст.169 Налогового Кодекса этот документ — основание для покупателя принять налог к вычету по приобретенным у продавца ценностям. Согласно нормам гл. 21 НК РФ отсутствие подписи на счете-фактуре, ее читаемой расшифровки, подписание неуполномоченным на это лицом не служит достаточным основанием, чтобы снять вычет по налогу. Это обстоятельство рассматривается в совокупности только с другими факторами.

Тем не менее, действующее Постановление Правительства № 1137 от 26.12.2011 (в последней редакции от 01.02.2018 г.) требует корректного заполнения всех оформленных счетов-фактур. По данным налоговых проверок проверяющие инспекторы внимательно изучают подписи на счетах-фактурах и требуют подтверждения полномочий на подписание документов. Причем у самих покупателей, согласно письму ФНС № ШС-37-3/8664 от 09.08.2010, право запросить у контрагента документ, подтверждающий полномочия подписанта, и сличать подпись отсутствует. А вот у налоговых инспекторов такое право есть.

Товар куплен в розничном магазине

Как правило, товары в розничных магазинах покупают работники фирмы, которым на эти цели выдают наличные деньги из кассы под отчет.

В этих случаях вы рискуете лишиться вычета по НДС с покупки, потому что, магазин сам может не быть плательщиком НДС. А это те, кто:

- перешли на упрощенную систему налогообложения (п. 2 ст. 346.11 НК РФ);

- используют свое право на освобождение от уплаты НДС (ст. 145 НК РФ).

Если же фирма, которой принадлежит магазин, является плательщиком НДС, сумма покупки включает НДС.

Подписи в УПД

- В форме счета-фактуры в составе передаточного документа предусмотрено место для подписи руководителя компании (или уполномоченного им лица) либо предпринимателя с расшифровкой (ФИО), а также главного бухгалтера либо другого уполномоченного лица.

- В строке 10 предусмотрено место для подписи лица, которое отгрузило (передало) товар (услугу, результаты работ, права) с указанием его должности и ФИО.

- В строке 13 подписи в УПД ставят лица, которые уполномочены на составление УПД как первичного документа со стороны продавца (подрядчика, исполнителя).

- В строке 15 предусмотрено место для подписи лица, которое отвечает за получение (приемку) товара, услуг, результатов работ, прав.

- В строке 18 предусмотрено место для подписи лица, ответственного за правильность оформления операции со стороны покупателя, заказчика.

Какие обязательные подписи в УПД должны быть всегда? Все ли подписи должны быть в УПД в указанных местах? Ответы на эти вопросы можно найти в рекомендациях, которые налоговики довели в приложениях к Письму от 21.10.2021 № ММВ-20-3/96 . Этим письмом утверждена официальная форма универсального передаточного документа и доведены правила заполнения УПД. Подписи согласно указанным рекомендациям могут заполняться не все и не всегда.

Если нет счета-фактуры

Если на покупку, совершенную в розничном магазине, есть только чек ККТ, а счета-фактуры нет, то вычет НДС по одному кассовому чеку применять нельзя. Без счета-фактуры вычет НДС невозможен. Минфин в этом вопросе непреклонен.

Без счета-фактуры вычет возможен только при оплате командировочных расходов по услугам проезда к месту служебной командировки и обратно, а также по найму жилых помещений. При этом основанием для вычета будут бланки строгой отчетности, оформленные на командированного работника, с выделением отдельной строкой суммой НДС.

Но магазин выпишет счет-фактуру и товарную накладную, если у представителя фирмы есть доверенность на приобретение товаров.

Как ее правильно оформить?

Образец приказа о праве подписи первичных документов

Статья 9 Федерального закона «О бухучете» от 06.12.2011 № 402-ФЗ устанавливает, что каждый факт хозяйственной жизни организации должен быть оформлен первичным учетным документом (договор, накладная, счет, расходно-кассовый ордер, акт и т.п.). При этом Минфин России, комментируя положения этого закона в Информации от 04.12.

В действующем законодательстве отсутствует норма, императивно устанавливающая способ наделения сотрудников такими полномочиями, поэтому в этом вопросе следует ориентироваться на сложившиеся обычаи документооборота, согласно которым полномочие подписи может быть передано:

- посредством утверждения соответствующего приказа;

- при помощи доверенности на подписание первички.

Принцип разграничения этих двух подходов в том, что действие распоряжения распространяется только на сотрудников организации, в то время как доверенность — на любых лиц, указанных в бумаге. Составление этих документов регламентировано разными источниками права — в первом случае это Трудовой Кодекс РФ, а во втором — Гражданский.

Выбор между двумя нормативными источниками зависит от целей, которые преследует руководитель: если предполагается, что нужно будет подписывать внутрикорпоративную документацию, то оптимальное решение — издать приказ. Если же планируется подписывать и передавать бумаги за пределы компании (например, сопроводительные письма к отгрузке товара либо счета-фактуры), то предпочтительнее выбрать доверенность.

В целях безопасности и охраны коммерческой тайны многие опасаются передавать такие серьезные полномочия третьим лицам, не являющимся сотрудниками компании, поэтому практика с приказами является наиболее распространенной. Однако в случаях, если руководитель намерен поручить сотруднику ряд мелких задач и не готов наделять его правом подписи в глобальном смысле, то он также может оформить на него доверенность.

Предлагаем ознакомиться: Перепрописать ребенка в другую квартиру

Тем не менее, в обоих актах необходимо указать:

- персональные данные уполномоченного лица;

- наименования бумаг, которые оно сможет подписывать.

Также в обоих случаях руководителю фирмы следует удостоверить образец подписи уполномоченного лица, которая должна быть проставлена в отдельной графе бланка.

Подходит любой вариант, но необходимо прописать, какие именно бумаги может визировать сотрудник. Бывает, что бухгалтерия оформляет доверенность на подписание товарной накладной разово — для получения конкретной партии товара или продукции. Обычно речь идет о наделении полномочиями лица, которое выполняет подобные поручения эпизодически.

Директор должен утвердить перечень лиц, уполномоченных подписывать первичные документы, приказом.

https://www.youtube.com/watch?v=ytpressen-GB

Ответственность за оформление хозяйственной операции и достоверность данных лежит на лице, завизировавшем первичку, а не на том, кто ведет бухгалтерский учет.

Отличаются и сроки полномочий. Так, доверенность ограничена периодом, который в ней указан. Локальные акты действуют до расторжения трудовых отношений с сотрудником или до их отмены, принятия новой редакции. Можно прописать длительность полномочий и в самом документе, например, установить годичный срок. Нередко возлагают полномочия на период отсутствия сотрудника, срок в таком случае определяется периодом замещения.

Договор, счет, товарная накладная, счет-фактура — наиболее распространенные официальные бумаги первичного бухгалтерского учета. Перечень открыт: администрация может его расширить, закрепив другие формы в учетной политике.

Первичка в первую очередь подтверждает факт совершения хозяйственной операции. И она же выступает основанием для отражения операций на счетах. Оформляется при совершении факта или после окончания операции.

Требования к доверенности

Покупатель может использовать любую форму доверенности, но она должна отвечать требованиям ГК РФ (ст. 185–187 ГК РФ). Это:

- обязательная письменная форма;

- наличие даты выдачи (без даты выдачи доверенность считается недействительной);

- наличие подписи руководителя или подписи иного уполномоченного лица (на которого, в свою очередь, тоже должна быть доверенность);

- кем выдана доверенность: полное наименование юрлица (Ф. И. О. индивидуального предпринимателя), ИНН (ОГРН);

- кому выдана доверенность — Ф. И. О., паспортные данные;

- полномочия представителя (функции, которые возлагаются на него и список документов, который он уполномочен подписывать);

- срок действия доверенности (если срок действия доверенности не указан, то по умолчанию, она считается выданной на один год).

Кроме того, в доверенности обязательно должны быть подписи доверителя и того лица, кому доверено получение товара.

Любая доверенность от имени фирмы, включая ту, которая составлена в произвольной форме, составляется в письменном виде (желательно на фирменном бланке) с соблюдением этих требований.

Доверенность покупатель должен предъявить продавцу до начала отпуска товаров. Одновременно он показывает оригинал паспорта, данные в доверенности и в паспорте должны совпадать. Оригинал доверенности остается у поставщика.

Что писать в приказе

Формулировки на усмотрение администрации. Обычно образец приказа на право подписи документов содержит общие фразы, а доверенность детализирует права. Если речь идет о визировании договоров, представлении интересов бюджетной организации в сторонних учреждениях, государственных органах, то целесообразно оформить доверенность. Контрагенты всегда настаивают на подтверждении полномочий представителя, требуя именно доверенность.

Предлагаем ознакомиться: Отличие апартаментов от квартиры

При визировании кадровых документов ссылка на реквизиты не делается, а при визировании договоров, напротив, указывается дата, номер уполномочивающего акта.

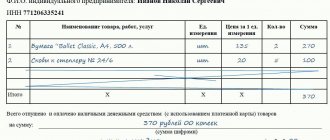

Доверенность по форме М-2

Из унифицированных форм полностью отвечает требованиям ГК РФ доверенность по форме М-2 (утв. постановлением Госкомстата РФ от 30 октября 1997 г. № 71а). Это документ, на основании которого уполномоченный организацией сотрудник получает товары и иные материальные ценности у поставщика, в том числе и в розничном магазине. Кроме того, она служит документом бухучета.

Форму М-2 выписывают для однократного получения товара. Для каждого поставщика выдают отдельную доверенность.

Компания, которая выдает такие доверенности своим сотрудникам-подотчетникам, ведет специальный журнал учета. Номер доверенности присваивают по порядку, согласно журналу.

Форма М-2 состоит из двух частей: отрывной и основной.

Отрывная часть бланка остается у бухгалтера. В ней указывают:

- номер, дату составления и срок действия доверенности;

- Ф. И. О. и должность сотрудника, которому выдана;

- наименование организации-продавца (поставщика), где нужно предъявить доверенность;

- номер и дату документа, подтверждающего выполнение поручения.

Основная часть бланка передается продавцу.

В ней указывают:

- название фирмы-доверителя, адрес, банковские реквизиты;

- номер, дату выдачи и срок действия доверенности;

- Ф. И. О., должность и паспортные данные сотрудника, который будет получать товары;

- название компании-продавца (поставщика) и информация о документе, на основании которого выдают товары (договор, счет, заявка и т. д.).

В бланке расписывается сотрудник, который получает ТМЦ, руководитель фирмы-доверителя и главный бухгалтер (печать ставят при наличии). Исправления в доверенности не допускаются.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Поступление товарно-материальных ценностей от поставщиков

Образец приказа о праве подписи счетов-фактур

Счет-фактура — это доказательство свершившейся отгрузки товара или оказания услуг. Указывается в нем и стоимость. Оформление регламентировано 169 статьей Налогового кодекса Российской Федерации, которая допускает следующие варианты подписания бумажного варианта:

- руководителем и главным бухгалтером;

- руководителем;

- иным лицом по приказу;

- лицом по доверенности.

Электронная версия визируется усиленной квалифицированной электронной подписью.

Заверение документа

Доверенность, выданная юридическим лицом, иногда действительна без нотариального заверения, но в некоторых случаях это необходимо. При передоверии первоначальный акт также должен быть заверен нотариусом.

Предприниматели без образования юридического лица также могут выдавать доверенности гражданину либо предприятию. По своей сути, доверенность от ИП мало отличается от такого же акта от организаций.

Предпринимателю необходимо обязательно удостоверить свою подпись у нотариуса. Без доверенности волен действовать лишь сам предприниматель.

Доверенность от лица ИП

Все выше перечисленное касается и индивидуальных предпринимателей, которые по каким-то причинам не имеют возможности подписывать или получать бухгалтерские документы самостоятельно, и передают такие полномочия своим сотрудникам. Однако если для организаций доверенность – это документ, оформляемый внутри фирмы, составляемый и подписываемый самим руководителем, то ИП может передоверить свои права на взаимодействие с контрагентами и контролирующими структурами только на основании нотариально заверенного документа. Оформленная без такого заверения доверенность на подписание бухгалтерских документов формально действующей не является.

Нужно ли подписывать счётфактуру заказчику

Учитывая, что плательщиком по описанной в вопросе ситуации вычет НДС осуществляется только после уплаты, программным обеспечением будет предоставлена возможность в отношении полученного ЭСЧФ проставлять конкретную дату наступления права на вычет, т.е. ту дату, когда будет осуществлена оплата за приобретенный товар.

При реализации объектов по договорам комиссии выставление ЭСЧФ покупателям осуществляется комиссионером на основании данных ЭСЧФ комитента, который может выставляться комитентом комиссионеру по итогам отчетного месяца на основании данных отчета комиссионера за указанный месяц.

Нужно ли подписывать счётфактуру заказчику

№ ВГ-6-03/404 высказано мнение, что в отдельных отраслях, связанных с непрерывными долгосрочными поставками в адрес одного и того же покупателя (например оказание услуг по транспортировке электроэнергии, нефти, газа, оказание услуг электросвязи и т.д.), допускается составление счетов-фактур в соответствии с условиями договора поставки, заключенного между продавцом и покупателем товаров (услуг), актами сверки осуществленных поставок и выставление счетов-фактур покупателям одновременно с платежно-расчетными документами, но не реже одного раза в месяц и не позднее 5 числа месяца, следующего за истекшим месяцем. А вот регистрировать такие счета нужно в месяце, в котором проводились первые продажи поступивших товаров. Ответственность за несоблюдение сроков В НК РФ не обозначены наказания за нарушение сроков выставления счетов-фактур.

Рекомендуем прочесть: Льготный стаж по списку 1 составляет 3 года 6 месяцев

Хотя указание в счете-фактуре даты, нарушающей установленные сроки ее выставления, не поименовано в перечне причин, делающих вычет невозможным (п. 2 ст. 169 НК РФ), и такой же позиции придерживаются суды (постановление ФАС Московского округа от 23.12.2021 № А40-142945/10-118-831), рекомендуем, во избежание споров, всегда указывать в счете-фактуре правильную дату. О вопросах, возникающих в связи с применением ст. 169 НК РФ, читайте в статье «Ст.