Как показать в РСВ возмещение из ФСС

Начиная с 2021 года при заполнении РСВ применяются Форма и Порядок, утвержденные Приказом ФНС России от 10.10.2016 № ММВ-7-11/[email protected]

Порядок заполнения РСВ 2021 (возмещение от ФСС) гласит, что суммы страховых взносов на ВНиМ (страхование в связи с временной нетрудоспособностью и в связи с материнством) отражаются в Приложении 2 к Разделу 1 Расчета.

В соответствии с пунктом 11.14 Порядка, в строке 080 Приложения 2 нужно указать сумму возмещения из ФСС в графе, соответствующей месяцу фактического возмещения.

Таким образом, если Фонд возместил расходы работодателя на выплату пособия в августе 2021, то отразить это нужно по строке 080 в графе для 2 месяца 3 квартала. Как это сделать, мы подробно опишем в примере.

В итоговой строке 090 Приложения 2 нужно указать сумму, рассчитанную по следующей формуле:

Так отражается разница между начисленными взносами и расходами на выплату пособий плюс сумма возмещения из ФСС за отчетный период.

В результате подсчета разницы может получиться либо отрицательное, либо положительное число.

ВАЖНО!

Сумму со знаком минус впереди в расчете указывать не нужно! Указывается только разница, а показать, отрицательная она или положительная, нужно при помощи цифр 1 или 2, проставляемых в графах «признак»:

- 1 — взносы больше затрат на страховые выплаты работникам;

- 2 — затраты на страховые выплаты больше начисленных взносов.

Итак, если получится отрицательная величина, ставим цифру 2 в графе «признак». Это будет означать, что величина перечисленных вами пособий больше, чем размер страховых взносов.

Обратите внимание, что по итогам отчетного периода получится или сумма к уплате в бюджет (положительная), или к возмещению из бюджета (отрицательная). Они будут указаны с признаками «1» и «2» соответственно. При этом нельзя одновременно заполнять строки расчета:

- 110 и 120;

- 111 и 121;

- 112 и 122;

- 113 и 128.

При получении величины к уплате заполняйте строку 110, а к возмещению — строку 120 и так далее.

Форма 4-ФСС, инструкция по заполнению, сроки сдачи в 2021 году

26 августа 2020

3890

1С-Старт

С 2021 года администрированием страховых взносов и приёмом отчётности по ним занимается налоговая служба. Исключением являются только отчисления на страхование работников от травм и профессиональных заболеваний – они по-прежнему остаются в ведении Социального фонда. Для отчётности по уплаченным взносам всеми работодателями подаётся форма 4-ФСС, о ней вы узнаете из нашей статьи.

Кто подаёт 4-ФСС

4-ФСС представляется всеми, кто использует труд физических лиц и уплачивает за них взносы «на травматизм». К этой категории относятся организации и предприниматели, а также граждане без статуса ИП, которые нанимают персонал, например, личного водителя.

4-ФСС подаётся ежеквартально. Его вид – бумажный или электронный – выбирается в зависимости от количества застрахованных. Если их более 25 человек, то необходимо направлять расчёт в ФСС в электронной форме. При меньшем количестве сотрудников можно выбрать форму подачи самостоятельно.

Состав и порядок заполнения формы

В настоящее время действует форма 4-ФСС, утверждённая приказом фонда от 26.09.2016 № 381. В этом же документе приводится и инструкция по заполнению расчёта. В соответствии с ней, обязательно заполнение следующих разделов: титульный лист, Таблица 1, Таблица 2 и Таблица 5. Данные в остальных таблицах указываются при наличии в отчётном периоде соответствующих операций:

- Таблица 1.1 – если персонал временно направлен к другому работодателю (взносы начисляются по его тарифам);

- Таблицы 3 и 4 – если были случаи профзаболеваний или травм.

Рассмотрим подробнее актуальную форму 4-ФСС и инструкцию по её заполнению в 2021 году.

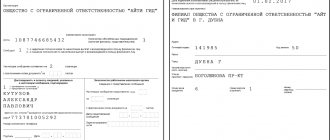

Титульный лист

На первом листе заполняются такие поля:

- номер страхователя в ФСС;

- код подчинённости – 5-значный код отделения ФСС;

- номер корректировки – при первичной подаче «000»;

- отчётный период. Заполняется поле так: если форма подаётся за 1 квартал, в первых двух ячейках прописывают «03», за полугодие – «06», за девять месяцев – «09», за год – «12». Если форма подаётся для возмещения расходов, то в двух последних ячейках проставляется порядковый номер обращения в формате «01».

- отчётный год;

- прекращение деятельности – если страхователь ликвидируется, указывается литера «Л»;

- наименование компании или имя предпринимателя;

- основные коды – ИНН, КПП (для организаций), государственный регистрационный номер, ОКВЭД. Если предприятие бюджетное, проставляется соответствующий код;

- телефон и адрес;

- среднесписочная численность персонала с выделением инвалидов и лиц, занятых на вредных и опасных производствах;

- количество страниц расчёта и приложений.

В нижнем блоке справа страхователь подтверждает верность внесённых сведений, ставит свою подпись и указывает дату. Тут нужно отразить:

- код лица, которое подписывает документ: 1 – директор компании или сам предприниматель, 2 – доверенное лицо, 3 – правопреемник;

- ФИО подписывающего форму лица;

- в последних строках – реквизиты доверенности (если подпись ставит представитель).

Таблица 1

Рассмотрим, как заполнить первую таблицу. В ней рассчитывается база для исчисления взносов. Строки 1-4 заполняются суммарно за период и с разбивкой за каждый из трёх последних месяцев. В них нужно указать:

- суммы выплат физлицам;

- необлагаемые взносами суммы;

- базу, то есть разницу между этими показателями;

- выплаты в пользу инвалидов.

В строках 5-9 рассчитывается страховой тариф:

- 5 – базовый размер тарифа;

- 6 – скидка к нему;

- 7 – надбавка;

- 8 – дата назначения надбавки;

- 9 – итоговый размер тарифа.

Таблица 1.1

Если в течение периода страхователь направлял своих сотрудников в другие компании, то в Таблице 1.1 он отражает данные, которые нужны для расчёта взносов за них. По строкам вносятся сведения по каждому субъекту, куда направлялись работники. По столбцам 1-5 таблицы указывают:

- 1 – порядковый номер записи;

- 2 – регистрационный номер принимающего сотрудников субъекта;

- 3 – его ИНН;

- 4 – его ОКВЭД;

- 5 – численность направленных работников.

В столбцах 6-12 рассчитывают базу по страховым взносам. Вносятся такие сведения:

- 6 – база с начала периода;

- 7 – база по инвалидам;

- 8-13 – разбивка сумм по каждому из трёх последних месяцев с выделением сумм по инвалидам.

В графе 14 указывают базовый, в графе 15 – итоговый тариф (с учётом скидок и надбавок).

Таблица 2

В этой таблице, состоящей из двух частей, отражаются расчёты по взносам «на травматизм». В левую часть таблицы вносится такая информация:

- 1 – задолженность страхователя перед ФСС на начало периода;

- 1.1 – задолженность перед ликвидированным лицом;

- 2 – суммы взносов, начисленных к уплате: на начало периода, суммарно за последние 3 месяца и с разбивкой по месяцам;

- 3 – доначисленные взносы после проверок;

- 4 – суммы, которые ФСС не принял к зачёту;

- 5 – начисленные взносы за прошлые периоды;

- 6 – суммы возмещения, полученные от ФСС;

- 7 – возвращённые в фонд либо зачтённые суммы;

- 8 – суммы всех перечисленных выше показателей;

- 9 – задолженность фонда на конец периода, в том числе: 10 – сумма превышения расходов;

- 11 – сумма переплаты страхователем отчислений.

Во второй части таблицы отражается задолженность фонда перед страхователем. Здесь построчно нужно отразить:

- 12 – задолженность на начало периода, в том числе:

- 13 – за счёт превышения расходов,

- 14 – за счёт переплаты;

- 14.1 – сумма задолженности ФСС страхователю;

- 15 – расходы по страхованию «на травматизм»: всего за период, за последние 3 месяца одной суммой и с разбивкой по каждому из них;

- 16 – суммы уплаченных взносов на начало периода и за последние 3 месяца единой суммой, а также за каждый месяц отдельно (нужно указать не только сумму, но ещё номер и дату платёжки);

- 17 – сумму задолженности, которую ФСС списал;

- 18 – сумму задолженности страхователя за период (нужно сложить показатели из строк 12, 14.1, 15-17);

- 19 – задолженность за страхователем на конец периода;

- 20 – недоимка по взносам (входит в сумму строки 19).

Таблицы 3 и 4

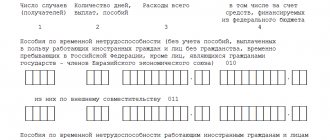

В Таблице 3 рассчитываются суммы пособий по профзаболеваниям и несчастным случаям, если они имели место. В строках нужно отразить:

- 1 – больничные по несчастным случаям, в том числе совместителей (строка 2) и лиц, которые получили травмы в другой организации (строка 3);

- 4 – больничные по профзаболеваниям, в том числе совместителей (строка 5) и работников, направленных к другим страхователям (строка 6);

- 7 – оплата санаториев (помимо ежегодного отпуска), в том числе пострадавшим на территории иных работодателей (строка 8);

- 9 – затраты на оплату мер по сокращению травм и профессиональных болезней;

- 10 – сумма расходов из строк 1, 4, 7 и 9;

- 11 – сумма пособий, которые начислены, но не выплачены.

При заполнении Таблицы 3 по строкам 1-8 указывается не только сумма, но и количество дней.

В Таблице 4 отражается количество пострадавших в отчётном периоде лиц. В строки вносятся такие данные:

- 1 – пострадавшие от несчастных случаев;

- 2 – в том числе погибшие;

- 3 – пострадавшие от профзаболеваний;

- 4 – суммарное количество пострадавших (строка 1 + срока 3);

- 5 – в том числе количество пострадавших, получивших временную нетрудоспособность.

Таблица 5

При заполнении Таблицы 5 формы 4-ФСС нужно указать результаты специальной оценки условий труда. В строке 1 в графы 3-6 вписываются итоги проведения СОУТ:

- 3 – общее число рабочих мест;

- 4 – количество мест, в отношении которых проведена СОУТ, в том числе отнесённых к классам опасности 3 (строка 5) и 4 (строка 6).

В строке 2 заполняются только графы 7 и 8:

- 7 – число сотрудников, которые должны проходить медосмотры (вредные и опасные условия труда);

- 8 – число работников, прошедших такие медосмотры на начало года.

Когда подавать 4-ФСС

Срок сдачи 4-ФСС зависит от формы подачи. Существуют две крайние даты представления расчёта: 20 и 25 число месяца, который следует за отчётным. Если форма подаётся на бумаге, то представить её в ФСС нужно до 20 числа, если в электронном виде – до 25 числа. При выпадении крайней отчётной даты на выходной день или праздник срок продлевается до ближайшего рабочего дня.

Однако в 2021 году свои коррективы в отчётные сроки внёс коронавирус. В связи с этим 4-ФСС за 1 квартал нужно было представить до 15 мая. Остальные крайние даты представления формы таковы: за полугодие – 20 / 27 июля, за 9 месяцев – 20 / 26 октября, за 2021 год – 20 /25 января 2021 года.

Если данные в РСВ расходятся с данными бухучета

Отражая возмещение ФСС расходов при заполнении РСВ, бухгалтеры замечают расхождение в величине страховых взносов, указанных в строке 090 расчета, с данными бухгалтерского учета. Такое расхождение вызывает сомнения и закономерный вопрос: правильно ли заполнена форма. Например, по факту ФСС возместил расходы компании, а при заполнении расчета выходит, что компания должна Фонду большую сумму, чем на самом деле. Так как деньги, которые Фонд уже возместил, прибавляются к начисленным за период взносам.

На самом деле никакой ошибки в этом нет. И заполнять расчет нужно именно так, как указывает Порядок.

Несмотря на то, что в итоговой строке 110 1-го раздела, а также в строке 090 Приложения 2 будет указана большая сумма, уплатить в Фонд нужно будет только сумму самих взносов.

После переноса всех сведений в карточку расчета с бюджетом, налоговикам будет видно, какие именно суммы являются недоимкой, а какие переплатой. И деньги, возмещенные Фондом страхователю, будут указаны как переплата. Долга перед ФСС у вас не возникнет.

Если расходы на выплату пособий учтены в прошлом году, а возмещение получено в текущем

В этом случае также соблюдается порядок заполнения и используется указанная выше формула. Независимо от того, за какой период ФСС возмещает затраты, за предыдущий квартал или за прошлый год, нужно отразить это в расчете непосредственно в месяц получения.

Об этом говорится в разъясняющем Письме ФНС России от 09.04.2018 № БС-4-11/[email protected]

К тому же такой вывод можно сделать из норм главы 34 НК РФ, в которых с января 2021 года предусмотрен зачет расходов, затраченных на пособия по ВНиМ, в счет предстоящих платежей.

Образец заполнения РСВ с возмещением из ФСС

Приведем пример заполнения РСВ при возмещении ФСС.

Исходные условные данные для нашего примера:

За полугодие начислено взносов:

| Всего (руб.) | Апрель | Май | Июнь |

| 150 000 | 50 000 | 50 000 | 50 000 |

За 2 квартал выплачено пособий:

| Всего (руб.) | Апрель | Май | Июнь |

| 350 000 | 100 000 | 100 000 | 150 000 |

Превышение пособий над взносами составило: 350 000 — 150 000 = 200 000 рублей.

Интересующие нас строки Приложения 2 к Разделу 1 в РСВ за 2 квартал при заполнении для этого примера выглядят так:

Предположим, что возместили выплату пособий организации в августе 2021.

Рассмотрим, где в РСВ отражается возмещение из ФСС при заполнении Приложения 2 Раздела 1 в расчете за 9 месяцев, если за 3 квартал начислено взносов:

| Всего (руб.) | Июль | Август | Сентябрь |

| 150 000 | 50 000 | 50 000 | 50 000 |

Всего с начала расчетного периода начислено (считаем нарастающим итогом: так как РСВ за 9 месяцев, то складываем сумму взносов за 1 , 2 и 3 квартал): 150 000 + 150 000 = 300 000 рублей.

За 3 квартал выплачено пособий:

| Всего (руб.) | Июль | Август | Сентябрь |

| 120 000 | 45 000 | 40 000 | 35 000 |

Всего с начала расчетного периода начислено (считаем нарастающим итогом: так как РСВ за 9 месяцев, то складываем сумму выплаченных пособий за 1, 2 и 3 квартал): 350 000 + 120 000 = 470 000 рублей.

В 3 квартале произошло возмещение из ФСС:

| Всего (руб.) | Июль | Август | Сентябрь |

| 100 000 | 0 | 100 000 | 0 |

Тогда интересующие нас строки Приложения 2 раздела 1 РСВ за 9 месяцев 2021 года будут выглядеть следующим образом:

Обратите внимание, что по итогам 9 месяцев получилась сумма к возмещению из бюджета.

При заполнении она указана с признаком «2» в графе 1. Это значит, что за 9 месяцев размер выплаченных сотрудникам пособий превысил страховые начисления.

А по итогам третьего квартала получилась сумма к уплате в бюджет. Она указана с признаком «1» в графе 3. То есть за 2 квартал размер страховых начислений превысил величину пособий.

Покажем для наглядности на картинках, как рассчитывались указанные в строках 090 значения.

Всего за 9 месяцев пособия превысили взносы на 170 000 руб. (300 000 — 470 000 = -170 000). Если прибавить перечисленные ФСС в августе 2021 средства в размере 100 000 руб., то получается, что ФСС остается должен организации 70 000 рублей. Указываем это значение в строке 090 с признаком «2».

За третий квартал страховые начисления с учетом полученного от ФСС возмещения превышают затраты на пособия. К уплате в бюджет — 130 000 руб. Заносим эту величину при заполнении с признаком «1».

В июле 2021 ФСС еще не возместил расходы организации, поэтому в расчет 100 000 р. не берутся. Указываем взносы к уплате в размере 5000 руб.

В августе 2021 прибавляем возмещенные 100 000 руб. к разнице строк 060 и 070, поскольку именно в этом месяце они были перечислены.

В сентябре указываем только разницу строк 060 и 070.

Надеемся, что теперь заполнение РСВ при возмещении из ФСС 2020 будет для вас простой задачей.

Напомним, что РСВ по итогам 9 месяцев 2021 года нужно сдать не позднее 30 октября.

Подробнее о заполнении РСВ можно прочесть в этом материале.

Возмещение расходов в фсс в 2021 году, список документов — Дело

К середине 2021 года все граждане Российской Федерации, которым полагаются выплаты социального характера, будут получать их напрямую из бюджета ФСС. Для работодателей изменения в отчетности ФСС наступили уже осенью текущего года. Начиная с октября 2021 года страхователи будут отчитываться по начисленным страховым взносам по новой форме.

Расходы превысят доходы

Проект бюджета Фонда социального страхования на 2020-2022 годы уже принят депутатами Государственной думы в первом чтении. Существенных изменений за время рассмотрения документа принято не было.

Как и прогнозировалось ранее, доходы внебюджетного фонда в 2020 году составят 811,6 млрд. руб. Из них большая часть — 604,348 млрд. руб. это взносы по обязательному социальному страхованию по временной нетрудоспособности и в связи с материнством.

Остальное — денежные средства по страхованию от несчастных случаев на рабочем месте и профессиональных заболеваний.

К 2022 году доходы значительно увеличатся и достигнут отметки 936,5 млрд. руб. По прогнозам, расходы ФСС также продолжат расти. В 2020 году на выплату гражданам РФ потребуется 788,1 млн. руб., а в 2022 году уже 873,9 млн.руб.

Таким образом, впервые за несколько лет в 2021 году доходы превысят расходы. Но к 2022 году бюджет фонда снова станет дефицитным. Как отмечают депутаты, дефицитная смета никаким образом не отразится на гражданах.

Путем перераспределения средств за счет доходности по другим статьям страхования «дыры в бюджете» будут капитально залатаны.

Таблица прямых выплат

Перечень пособий, выплачиваемых из государственного внебюджетного фонда в 2021 году не изменится. В него войдут, как и прежде, все «женские выплаты», пособие по временной нетрудоспособности и помощь на погребение.

При расчете соцвыплат с 1 января нового года будут учитывать новое значение МРОТ. Предположительно размер минимальной оплаты труда поднимется на 850 руб. и составит 12 130 руб. Повышение МРОТ отразится на минимальном размере выплат, они увеличатся.

Кроме того, с 1 февраля 2021 года будет проведена ежегодная индексация. По предварительным данным ее коэффициент составит 1,038.

Перечень пособий и их размер на 2021 год приведен в таблице.

Наименование пособияРазмер пособия в 2021 году

| Сумма с 1 января | Сумма с 1 февраля | |

| За постановку на учет в ранние сроки беременности (единовременное) | 655,49 руб. | 680,4 руб. |

| Декретные выплаты по беременности и родам | 100% среднего дневного заработка за предыдущие два года работы минимум 398,79 руб.предельный размер 2301,37 руб. | |

| На рождение ребенка (единовременное) | 17 479,73 руб. | 18 143,96 руб. |

| Пособие по уходу за ребенком до 1,5 лет | 40% от среднего заработка за два последних года | |

| на 2-го и последующих детей минимум 6554,89 руб. | ||

| максимум для всех категорий 27984,66 руб. | ||

| Социальное пособие на погребение (единовременное) | Выплачивается в размере равном стоимости услуг, предоставляемых согласно гарантированному перечню услуг по погребению, но не более чем 5946,47 руб. |

По инициативе Министерства труда в 2021 году могут измениться условия выплаты пособия по уходу за ребенком до полутора лет. Согласно проекту, право на получение пособия будет иметь лицо, осуществляющее непосредственный уход за ребенком.

То есть если мать, будучи в отпуске по уходу за ребенком, начинает работать, пусть и неполный рабочий день, то право на получение выплат она теряет.

Напомним, что оформить отпуск по уходу за ребенком может не только мать, но и ближайшие родственники.

Пилот ФСС

Пилотный проект государственного внебюджетного фонда «Прямые выплаты» в 2021 году охватит всю территорию России. Начавшая свою работу в 2011 году программа успешно реализована уже более чем в 50 субъектах РФ. С 1 января 2021 года проект будет запущен в следующих субъектах:

- Республика Коми;

- Республика Саха (Якутия);

- Удмуртская Республика;

- Кировская обл.;

- Кемеровская обл.;

- Оренбургская обл.;

- Саратовская обл.;

- Тверская обл.;

- Ямало-Ненецкий АО.

А начиная с 1 июля 2021 года новый порядок выплат пособий начнет действовать еще в 9 субъектах России:

- Республика Башкортостан;

- Республика Дагестан;

- Красноярский край;

- Ставропольский край;

- Волгоградская обл.;

- Иркутская обл.;

- Ленинградская обл.;

- Тюменская обл.;

- Ярославская обл.

После того, как все регионы России начнут работать по новой схеме, пилотный проект перестанет быть «экспериментальным». С 2021 года прямые выплаты пособий из ФСС, без работодателя в виде посредника, станут привычной рабочей нормой. Соответствующие поправки в действующие законы об обязательном социальном страховании подготовило Министерство труда.

За организациями остается закреплена лишь одна функция — передавать в фонд социального страхования нужные сведения и документы, являющиеся основанием для выплат. Согласно тексту законопроекта у ФСС появятся новые полномочия. Кроме прямого перевода денежных средств непосредственно на счета граждан, фонд сможет проводить проверки документов и сведений.

Суть механизма прямых выплат заключается в возможности застрахованного лица получить положенные деньги, независимо от финансового положения работодателя.

Рассчитывает и перечисляет пособия не бухгалтер организации, а фонд социального страхования. Поэтому ошибки и неточности в расчетах сведены к минимуму.

Для страхователей такая схема тоже удобна — им не требуется выводить деньги из оборота на выплату пособий.