Выплата матпомощи по инициативе работодателя

Наиболее распространенными случаями выплат материальной помощи являются назначение материальной помощи на усмотрение работодателя. Предоставление суммы носит адресный характер, предусматривающий оформление в каждом конкретном случае. Перечень оснований оговаривается в колдоговоре, положении об оплате труда либо ином внутреннем акте. Во избежание споров с ИФНС в положениях о предоставлении помощи необходимо закрепить порядок обращения, основания, суммы, перечень оправдательных документов.

Условия предоставления помощи:

- Сумма материальной помощи, выплачиваемая по распоряжению руководителя в пределах 4 000 рублей, не облагается взносами. Величина суммы свыше лимита облагается в обычном порядке.

- При назначении материальной помощи, не облагаемой взносами в пределах лимита, не имеет значение количество траншей в рамках одного приказа или число выплат по нескольким распоряжением работодателя. Размер денежной суммы и стоимостной оценки неденежной формы помощи определяется нарастающим итогом в течение календарного года.

- Предельная необлагаемая величина в 4 000 рублей не зависит от количества отработанных лицом месяцев в расчетном периоде.

Предоставление матпомощи не носит обязательного характера и является выплатой на основании добровольного решения руководителя либо иного лица, уполномоченного распоряжаться средствами предприятия. Размер суммы не ограничивается законодательством, за исключением позиции налогообложения.

Выплаты социального характера – это

В законодательстве нет четкого определения, что такое выплаты социального характера. Основные признаки социальных выплат можно найти в Постановлении Президиума ВАС РФ от 14.05.2013 № 17744/12 по делу № А62-1345/2012:

- не являются формой оплаты труда работников;

- не являются стимулирующими;

- не зависят от квалификации, разрядности, навыков и профессионализма работников;

- не зависят от сложности, количества, условий выполнения самой работы;

- осуществляются на основании коллективного договора.

Исходя из этих признаков получается, что социальные выплаты – это выплаты, которые напрямую не связаны с выполнением работниками своих должностных обязанностей, не зависят от количества и качества труда, не являются стимулирующими или компенсационными и входят в социальный пакет.

Перечень выплат, которые можно отнести к социальным, довольно большой. Это:

- выходное пособие при увольнении работника;

- компенсация стоимости проезда к месту работы и обратно;

- материальная помощь, выплачиваемая в связи со сложным финансовым положением работника по семейным обстоятельствам;

- разовые премии работникам за участие в конкурсах, соревнованиях, марафонах, премии в связи с праздничными и юбилейными датами;

- дотации работникам на питание;

- возмещение расходов работника на лечение и покупку лекарств;

- оплата работникам и семьям санаторных путевок;

- оплата за нахождение детей в дошкольных учреждениях;

- оплата по договорам личного, имущественного и иного добровольного страхования в пользу работников;

- компенсация стоимости аренды жилья;

- другие.

Ранее по теме:

Выплаты, с которых не нужно начислять взносы

Единовременные выплаты работникам в связи с особыми причинами

Отдельно законодательством оговорен перечень оснований предоставления единовременной матпомощи, при которых освобождение возникает вне зависимости от размера суммы (пп. 3 п. 1 ст. 422 НК РФ). Возникновение особых социальных причин требуется подтверждать документально.

| Основания выплаты матпомощи | Дополнительные условия |

| Ущерб в результате стихийного бедствия, террористического акта и других чрезвычайных обстоятельств | Выплата производится с целью компенсации финансового ущерба или нанесения вреда здоровью. К видам помощи относится выдача предметов в натуральной форме, оговоренные приказом |

| Смерть близкого родственника | Рассматриваются родственники, считающиеся близкими в соответствии с СК РФ – супруги, родители, дети и приравненные к ним. При определенных условиях (совместном проживании) к членам семьи причисляются братья и сестры |

| Рождение ребенка, усыновление, назначение опеки | Выплата производится каждому родителю или приравненному к нему лицу. Помощь предоставляется в пределах 50 000 рублей на каждого ребенка при обращении в течение года после возникновения события |

Работница К. ООО «Вымпел» получила от предприятия в феврале текущего года матпомощь к отпуску в размере 7 500 рублей. В мае т.г. работнице была предоставлена единовременная выплата 35 000 рублей в связи с рождением ребенка. При определении базы для обложения взносами помощь при рождении ребенка не учитывается в связи с выплатой по иному основанию. Обложению подлежит 3 500 рублей – часть суммы помощи к отпуску, превышающая 4 000 рублей.

Что не облагается страховыми взносами по НК РФ

В соответствии со статьей 421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных пунктом 1 статьи 420 и начисленных отдельно в отношении каждого работника с начала расчетного периода нарастающим итогом. Все исключения из этого правила приведены в статье 422 НК РФ. Здесь — обширный перечень выплат, не подлежащих обложению страховыми взносами:

- государственные пособия, в том числе пособия по безработице, и пособия по обязательному социальному страхованию;

- установленные законодательством компенсации:

- возмещение вреда, причиненного здоровью увечьем, иным профзаболеванием;

- возмещение расходов на оплату жилья, питания, топлива, расходов на оплату коммунальных услуг;

- возмещение или оплата натурального довольствия;

- оплата стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы работникам спорта;

- выходное пособие при увольнении работника свыше 3-х кратного для всех или 6-ти кратного месячного заработка для работников Крайнего Севера, за исключением компенсации за неиспользованный отпуск;

- возмещение расходов на профподготовку, переподготовку и повышение квалификации работников;

- компенсации стоимости переезда на работу в другую местность;

- единовременная материальная помощь работникам, не превышающая 4 000 рублей;

- страховые платежи по обязательному страхованию работников по договорам добровольного личного страхования со сроком не менее года;

- суммы единовременной материальной помощи, выплачиваемые организацией работникам при рождении ребенка в течение первого года после рождения, в размере не более 50 000 рублей на ребенка;

- дополнительные страховые взносы на накопительную пенсию, но не более 12 000 рублей в год;

- стоимость проезда работника к месту отпуска и обратно;

- суммы, выплачиваемые избирательными комиссиями;

- стоимость форменной одежды и обмундирования;

- стоимость льгот по проезду;

- оплата обучения работников по профобразовательным программам и дополнительным профессиональным программам;

- возмещение уплаты процентов по займам на приобретение или строительство жилья;

- денежное довольствие, продовольственное и вещевое обеспечение военнослужащих, сотрудников правоохранительных органов, таможни и противопожарной службы;

- выплаты по трудовым договорам и ГПД, в том числе по договорам авторского заказа иностранным работникам;

- возмещение фактически произведенных и документально подтвержденных расходов работника, связанных с выполнением работ, оказанием услуг по договорам.

Ранее по теме:

Нюансы уплаты страховых взносов с компенсационных выплат

Единовременный характер помощи, предоставляемой по социальным причинам

При издании приказа и выплатах по причинам, оговоренным в пп. 3. п. 1 ст. 422 НК РФ, требуется уделить внимание единовременному характеру предоставления помощи. Под единовременной выплатой понимают расчетные операции, совершенные по одному приказу. В случае осуществления выплат частями по разным приказам освобождение при последующей выдаче или перечислении средств будет распространяться на сумму, не превышающую 4 000 рублей.

Пример обложения взносов сумм, выплаченных разными частями

Предприятие ООО «Новость» по состоянию на начало года имело положение колдоговора о выплате помощи при рождении ребенка в размере 25 000 рублей. В марте возникло основание для выплаты работнице М., что было произведено в указанной сумме согласно распоряжения руководителя. В июне коллектив пересмотрел условия договора, увеличив сумму помощи в связи с рождением ребенка до 35 000 рублей. Работнице М. была произведена доплата в сумме 10 000 рублей. Поскольку сумма была перечислена частями на основании разных приказов, на выплату в размере 6 000 рублей было произведено начисление взносов, несмотря на то, что указанная сумма не превышает лимита в 50 000 рублей в соответствии с пп. 3. п. 1 ст. 422 НК РФ.

Оформление матпомощи

Чтобы получить выплату работнику или бывшему работнику, следует написать заявление в произвольной форме. В текстовой части заявления максимально подробно описать сложившиеся обстоятельства. Приложить документы, подтверждающие жизненную ситуацию (справка от МЧС о стихийном бедствии, свидетельство о смерти родственника, свидетельство о рождении или усыновлении ребенка, выписка из истории болезни, заключение врача).

Руководитель, рассмотрев обращение работника, принимает решение о размере матпомощи, исходя из финансового положения и сложности жизненной ситуации работника.

Выплата матпомощи производится на основании приказа (распоряжения) руководителя. Материалку разрешается разбить на несколько частей и выплатить несколькими платежами, например, из-за финансовых трудностей в организации. Но приказ делается только один. В нем следует указать периодичность осуществления перечислений. Если создано несколько распоряжений по одному поводу, то налоговики признают матпомощью только выплату по первому приказу, а остальные признают вознаграждением за труд.

Условия и процедура получения материальной помощи

Осуществление материальной помощи сотруднику и НДФЛ не связано с предпринимательской или иной деятельностью. Для получения финансового содействия от региональных или федеральных властей, а также работодателя необходимы основания.

Основную роль играет получение статуса малоимущей семьи, при которой:

- Член семьи не трудоустроен.

- Близкий родственник вышел на заслуженный отдых. По новым правилам пенсионной реформы для женщин возврат составляет 60 лет, мужчин — 65.

- Гражданин находится в статусе «пенсионер» и проживает отдельно от семьи один.

- Лицо имеет группу инвалидности, т. е. с ограниченными возможностями.

- В семье есть несколько детей малолетнего возраста.

Таким образом, финансовое содействие вправе оформить только действительно нуждающиеся граждане. Для прохождения процедуры привлекаются органы социальной защиты населения, проводится проверка уровня доходов и условий жизни.

Соискатели направляют в соответствующие ведомства пакет документации и заявление. По результатам рассмотрения учреждение оглашает вердикт о предоставлении или отказе в получении выплат материальной помощи. В ситуации неудовлетворения заявления ведомство обязано предоставить законные причины отказа в письменной форме.

Налог с материальной помощи

На заметку: перечисление средств для единовременной поддержки осуществляется при возникновении соответствующих обстоятельств. При этом содействие не имеет связи с выполнением лицом каких-то функций, действий и не влечет наложение обязательств.

Как отразить получение материальной помощи в налоговой отчетности?

Для понимания, как и когда, отражается материальная помощь и облагается ли НДФЛ, следует привести пример.

Семенов Ю. Г. официально обратился к работодателю 1 июня 19 года с заявлением о выплате финансового содействия в размере 50.000 руб. Руководитель принял решение 4 июня 19 г. об отчислении средств в адрес заявителя в полном объеме. Отдел бухгалтерии произвел соответствующее начисление, перечислил деньги на счет и отразил проводку в отчетности по налогам.

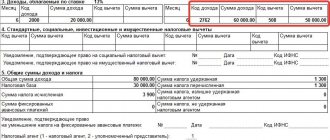

Форма 2-НДФЛ

Для отражения материальной помощи, НДФЛ и страховых взносов нужно учитывать, что сумма до 4.000 рублей, перечисленная на счет сотруднику должна иметь код 2760, а вычет показан, как 503 (статья № 217 пункт № 28 НК России). Для финансового содействия, оказанного при рождении ребенка, код дохода будет 2762, вычет — 504 — приказ ИФНС №ММВ-7-11/387.

Необлагаемая поддержка, невзирая на объем, не указывается в форме 2-НДФЛ. Например, сумму не нужно показывать в справке, выданной сотруднику, если в его доме возник пожар. Однако причины ЧС не должны относиться к действиям работника. Выплата котируется, как помощь в связи с возникновением чрезвычайных обстоятельств. В этой ситуации выплата не подлежит отражению, а значит, не облагается налогом.

Как получить?

Порядок получения указанной выплаты также должен фиксироваться в локальных актах предприятия (организации).

Любой из видов представленной поддержки предоставляется на сновании заявления от работника, которое составляется в произвольной форме.

Допускается как печатный вариант документа, так и написанный от руки.

В заявлении обязательно указывается на чье имя он составляется, а также данные самого заявителя (фамилия имя отчество работника, его должность).

В основной части следует отметить причину, в связи с которой подается обращение.

Ознакомиться с порядком получения мат.помощи можно в бухгалтерии предприятия (организации). Заполненное заявление подается руководителю напрямую или через бухгалтерский отдел.

К указанному документу в обязательном порядке прилагаются бумаги, подтверждающие причину его подачи. Если материальная помощь затребована в связи с юбилеем, следует подавать ксерокопию паспорта.

Дирекция рассматривает обращение и ставит отклоняющую или одобряющую визу. При решении о предоставлении выплаты, начальник издает отдельный приказ, который содержит сведения о назначении платежа, его сумме, а также основаниях выплаты.

Материальная помощь может быть выплачена наличными средствами через кассу предприятия или переведена на расчетный счет работника.

Выплачивается ли всем сотрудникам к праздникам?

Предприятия (организации) самостоятельно принимают решение о предоставлении работникам, с которыми заключены трудовые соглашения, материальной помощи на определенных основаниях.

Большинство работодателей прописывают в локальных нормативных актах предоставление указанного поощрения в связи с праздниками и значительными датами.

Перечень таких торжеств может включать:

- Международные праздники (Новый год, День матери);

- Общенациональные праздники (День конституции, Независимости);

- Профессиональные праздники (день учителя, день юриста, день работников банковской сферы и пр.);

- Личные праздники (День рождения, свадьба и др.).

Для работников бюджетной сферы право на материальную помощь может закрепляться на уровне закона.

Например, ФЗ № 79 (статья 50) предусматривает выплату указанного вида поддержки сотрудникам государственной службы из фонда оплаты труда.

Материальная помощь к праздникам может являться единоразовой (например, к юбилею) выплатой или иметь систематический характер (приуроченная к профессиональному празднику).

Размеры мат.помощи определяются самостоятельно работодателем и могут отличаться в зависимости от должности работника, его стажа на предприятии и оклада.

Налогообложение – облагается НДФЛ и страховые взносы?

В соответствии с налоговым законодательством все доходы граждан облагаются налоговыми платежами. Материальная помощь отнесена к выплатам стимулирующего характера, которые относятся к доходной части трудящихся граждан.

В зависимости от основания предоставления финансовой поддержки она может быть частично или полностью освобождена от страховых взносов и НДФЛ.

Материальная помощь к юбилею или празднику не облагается налогами, если ее размер не превышает 4 тысяч рублей в одном отчетном периоде (календарном году).

В случае выплаты, превышающей размер 4 тысячи рублей, страховые взносы и НДФЛ будут взыскиваться лишь с превышающей суммы.

Важно! При налогообложении материальная помощь, предоставленная работнику в одном отчетном периоде, суммируется – т.е. если трудящийся получил в апреле 4 000 пособия к юбилею, а в октябре 4 000 к профессиональному празднику, от налогов будет освобождаться только апрельская выплата.

Материальная помощь: налогообложение 2021, страховые взносы

Облагается ли материальная помощь страховыми взносами в 2020 году? Так как материальная помощь не относится к доходам, связанным с выполнением сотрудником своих трудовых обязанностей, то и взносами облагаться она не может. Однако это положение имеет ряд ограничений. То есть руководитель не может выплачивать своим работникам любую сумму в качестве матпомощи. С 2021 года вопросы, касающиеся сборов на страхование работников, разъясняются в главе 34 НК РФ. Ситуации, когда не надо платить, содержатся в ст. 422 кодекса. Не исчисляются суммы с единовременной материальной помощи, выплаченной при следующих обстоятельствах:

- работник получил деньги на возмещение ущерба от стихийного бедствия или чрезвычайного происшествия;

- пострадавшему в теракте на территории РФ компенсирован вред здоровью;

- работодатель помог деньгами в случае смерти члена его семьи;

- сумма до 50 000 рублей выплачена как поддержка при рождении ребенка. На нее имеет право не только каждый из родителей, но и усыновитель, и опекун;

- сумма материальной помощи не превышает 4000 рублей в течение года.

Напоминаем, что 4000 руб. — это матпомощь, не облагаемая налогами (2020). Если выплаты больше, они облагаются страховыми взносами. При этом цели могут быть разные, к примеру, на частичную компенсацию расходов на дополнительное образование, на покрытие затрат при приобретении медикаментов, к отпуску. Отметим, что перечисленные ситуации касаются всех существующих видов обязательного страхования: пенсионного, медицинского, социального, а также травматизма. Кроме того, они распространяются на помощь как в натуральной, так и в денежной форме. Итак, на материальную помощь 4000 руб. (налогообложение 2020) страховые взносы не начисляются

Что облагается страховыми взносами по мнению Минфина России

Если какой-то вид выплат прямо не указан в статье 422 НК РФ Минфин настаивает на уплате страховых взносов.

По мнению Минфина перечень выплат, освобожденных от страховых взносов, указан в статье 422, он исчерпывающий и расширенному толкованию не подлежит.

Минфин ежегодно выпускает по несколько писем с разъяснениями о том, облагается ли взносами тот или иной конкретный вид выплат.

В соответствии с письмами Минфина РФ от 12.01.2018 № 03-03-06/1/823, от 01.06.2016 №17-3/В-214 , облагаются страховыми взносами компенсационные выплаты в виде стоимости возмещения затрат сотрудника, переехавшего на работу в другую местность, по найму жилья или суммы арендной платы, произведенные организацией за своего работника, не предусмотрены статьей 169 ТК РФ.

В письмах Минфина РФ от 16.05.2018 № БС-4-11/9257, от 12.04.2018 № 03-15-06/24316, от 13.03.2018 № 03-15-06/15287, от 14.09.2018 № 03-04-05/66019 говорится, что оплата питания работников является инициативой работодателя, а не компенсационной выплатой, и она подлежит обложению страховыми взносами в общеустановленном порядке.

Ранее по теме:

ФНС России разъяснила нюансы обложения взносами компенсаций на питание и съем жилья

Компенсация питания и жилья работникам облагается взносами – считает ФНС

В письме Минфина от 23.04.2019 № 03-15-06/29511 сказано, что взносами облагаются:

В письме Минфина РФ от 14.12.2020 № 03-15-06/109203 говорится, что страховыми взносами облагаются:

- единовременная премия при выходе на пенсию свыше 3-х кратного месячного заработка работника (для Крайнего Севера 6-ти кратного);

- единовременное поощрение в связи с праздничными и юбилейными датами;

- возмещение платы за детей в дошкольных учреждениях;

- единовременное вознаграждение при поступлении на работу работникам в возрасте до 35 лет;

- частичная компенсация работникам стоимости путевок;

- оплата питания донорам в дни сдачи крови;

- доплаты работнику за время декретного отпуска его супруги, ежемесячное дополнительное пособие по уходу за ребенком до 3 лет.

Согласно письму Минфина РФ от 15.02.2021 № 03-15-06/10032 страховыми взносами облагаются:

- дотации на питание работникам, занятым на работах с вредными и тяжелыми условиями труда, а также работникам, занятым в многосменном режиме работы;

- компенсации работникам за проезд к месту работы и обратно;

- разовой премии за участие в конкурсах профессионального мастерства;

- премии в связи с праздничными и юбилейными датами.

При этом в случае передачи подарков работнику по договору дарения объекта обложения страховыми взносами на основании пункта 4 статьи 420 Налогового кодекса не возникает.

Как видим, наряду с теми выплатами, которые действительно не указаны в статье 422 НК РФ, Минфин РФ стремится обложить страховыми взносами и те, которые прямо указаны в ней.

Топ-10 практических ситуаций, вызывающих споры по уплате страховых взносов:

Подарки работникам: быть ли страховым взносам?

Налоги и взносы при прощение долга работнику

Подотчетные деньги без документов

Облагается ли взносами допкомпенсация за досрочное увольнение?

Командировка + отдых: что с НДФЛ и страховыми взносами?

Уплачивать ли НДФЛ и страховые взносы с материальной помощи работнику в связи с коронавирусом?

Уплата НДФЛ и взносов с материальной помощи при рождении ребенка

Компенсация оплаты детсадов, путевок и питания страховыми взносами не облагается

НДФЛ и взносы с аванса по гражданскому договору

Фирма кормит сотрудников по своей инициативе. Исчислять ли страховые взносы?

Материальная помощь до 4000 (налогообложение 2020)

Рассмотрим налогообложение материальной помощи в 2021 году сотруднику. Облагается ли материальная помощь НДФЛ (2020 год)? Об удержании НДФЛ указано в главе 23 НК РФ, а в статье 217 НК РФ уточняется, материальная помощь облагается ли НДФЛ. При внимательном ознакомлении с этой статьей станет понятно, что налог на доход физлиц не удерживается в тех же самых случаях, когда не берут страховые взносы. Речь идет о выплате денег при рождении ребенка или смерти члена семьи, суммах до 4000 рублей (для любых целей). При этом надо помнить, что в справке 2-НДФЛ будут каждый раз разные коды доходов и коды вычетов — в зависимости от вида оказываемой матпомощи и налогообложения либо взимания страховых взносов (Приказ ФНС России от 10.09.2015 № ММВ-7-11).

Вот еще несколько интересных моментов:

- по мнению Минфина, ежемесячную материальную помощь лицу, находящемуся в декретном отпуске, можно облагать НДФЛ с учетом стандартных налоговых вычетов, суммы которых содержатся в пп. 4 п. 1 статьи 218 НК РФ (Письмо от 17.02.2016 № 03-04-05/8718). Иными словами, если работодатель доплачивает каждый месяц женщине, сидящей в отпуске по уходу за ребенком, он может уменьшать размер доплаты на так называемый детский вычет. Так как такая форма поддержки может являться общим видом материальной помощи, а не единоразовой выплатой в связи с рождением, хотя одно основание — рождение малыша;

- материальная помощь, не облагаемая налогом 2021 года, предоставляется работодателем членам семьи умершего сотрудника или бывшего работника, ранее вышедшего на пенсию по инвалидности, возрасту или старости, либо самому работнику (пенсионеру), если у него скончался один из членов семьи (Письма Минфина от 16.12.2014 № 03-04-05/64847, от 02.12.2016 № 03-04-05/71785);

- если не подтвержден факт чрезвычайного происшествия или террористического акта, с компенсации работодатель берет НДФЛ (Письмо Минфина от 20.01.2017 № 03-04-06/2414).

Налогообложение материальной помощи

Автор : Л. В. Карпович, эксперт журнала «Актуальные вопросы бухгалтерского учета и налогообложения»

Наверное, почти каждый из нас не раз получал в организации материальную помощь на самые разные цели: в виде доплаты к отпуску, на лечение, приобретение имущества, в связи со смертью родственников и т.п. С точки зрения налогообложения все эти выплаты вызывают немало вопросов у работников бухгалтерских служб. В каких случаях и по каким основаниям нужно облагать материальную помощь НДФЛ, ЕСН и другими налогами? Надо ли ее включать в расходы по оплате труда? Что делать, если материальную помощь оказали лицу, не являющемуся сотрудником организации? Какие документы должны подтверждать ее выплату в каждом конкретном случае? Данная статья призвана помочь бухгалтеру разобраться в указанных вопросах и учесть по возможности все нюансы законодательства о налогах и сборах.

Материальная помощь и источники ее выплаты

Материальная помощь относится к выплатам непроизводственного характера и не связана с результатами деятельности организации. Оказывать материальную помощь организация может как сотрудникам, так и сторонним лицам по различным основаниям.

По одним — материальная помощь выплачивается всем или большинству работников, например при уходе в очередной отпуск. И тогда, согласно п. 12.7.5. Постановления Федеральной службы государственной статистики от 18.10.04 № 49 «Об утверждении Порядка заполнения и представления формы федерального государственного статистического наблюдения № 1-т «Сведения о численности и заработной плате работников по видам деятельности»

, она будет относиться к единовременным поощрительным выплатам. По другим — материальная помощь предоставляется при особых обстоятельствах отдельным работникам или другим лицам по их заявлению, например, на покупку медикаментов, погребение, другие бытовые нужды. В этом случае, в соответствии с

п. 13.20

вышеуказанного постановления, она будет являться выплатой социального характера

[1]

.

Сумма материальной помощи в общих случаях, как правило, прописывается в трудовом (коллективном) договоре в абсолютном выражении или в размере, кратном должностному окладу. В индивидуальных случаях ее устанавливает руководитель организации. Материальная помощь выплачивается на основании заявления работника с разрешительной надписью руководителя и приказа. В приказе о выплате материальной помощи необходимо указывать причину и сумму выплаты.

Порядок оказания материальной помощи может быть установлен в трудовом договоре (контракте) с сотрудником либо в коллективном договоре. В последнем случае она является одним из методов материального стимулирования работника и включается в состав оплаты его труда. В соответствии с п. 5, 7 ПБУ 10/99[2]

расходы на оплату труда признаются расходами по обычным видам деятельности и должны учитываться на счетах производственных затрат. Если материальная помощь не предусмотрена трудовым (коллективным) договором, то она считается внереализационным расходом

(п. 12 ПБУ 10/99)

и учитывается на счете 91-2 «Прочие расходы».

Из каких источников может выплачиваться материальная помощь? Таких источников два: либо нераспределенная прибыль прошлых лет, либо доходы от текущей деятельности организации. Здесь нужно помнить, что принять решение о выплате материальной помощи из чистой прибыли могут только собственники организации. Это решение должно быть утверждено на общем собрании участников общества (акционеров) и зафиксировано в протоколе. Такой порядок установлен ст. 28 Федерального Закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»

для обществ с ограниченной ответственностью и

пп. 11 п. 1 ст. 48 Федерального Закона от 26.12.95 № 208-ФЗ «Об акционерных обществах»

для акционерных обществ. Если письменное решение собственников есть, то в бухгалтерском учете сумма материальной помощи списывается со счета 84 «Нераспределенная прибыль (непокрытый убыток)».

На практике материальная помощь, конечно же, чаще всего выплачивается за счет текущих расходов. При этом, как было сказано выше, она, в зависимости от условий трудового (коллективного) договора, будет считаться либо расходом по обычным видам деятельности, либо внереализационным расходом.

Может случиться так, что деятельность организация убыточна. Как быть с материальной помощью в этом случае? Если ее суммы прописаны в трудовых и коллективных договорах, то выплатить их придется. Но до сдачи годовой бухгалтерской отчетности учредители должны принять решение о погашении расходов, не покрытых источником финансирования, либо за счет прямых инвестиций в предприятие, либо за счет привлечения на эти цели инвестиций со стороны, либо за счет дополнительных вкладов при увеличении уставного капитала.

Обратите внимание

на такой важный момент: при расчете налога на прибыль материальная помощь независимо от целей выдачи в расходы организации не включается. На это четко указывает

п. 23 ст. 270 НК РФ

. При этом неважно, предусмотрена выплата материальной помощи трудовым (коллективным) договором или нет.

Очевидно, что в целях избежания расхождений в бухгалтерском и налоговом учете целесообразно в документы, регламентирующие порядок оплаты труда, не включать материальную помощь.

Итак, мы выяснили, из каких источников выплачивается материальная помощь, как она отражается на счетах бухгалтерского учета и почему не уменьшает налогооблагаемую базу по прибыли. Далее разберем, в каких случаях и какие налоги надо начислять на ее выплату. Все это, прежде всего, будет зависеть от того, на какие цели выдается материальная помощь.

Налог на доходы физических лиц

Как указано в ст. 210 главы 23 «Налог на доходы физических лиц» НК РФ

, при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме. Исключение составляют лишь доходы, поименованные в

ст. 217 НК РФ

. Материальная помощь проходит по нескольким основаниям. Классифицируя эти основания, суммы материальной помощи условно можно разделить на две группы:

– материальная помощь, полностью освобождаемая от налогообложения, независимо от суммы (п. 8 ст. 217 НК РФ

); – материальная помощь, частично освобожденная от налогообложения, ограниченная суммой 2 000 рублей (

п. 28 ст. 217 НК РФ

).

Рассмотрим подробнее эти группы. На основании п. 8 ст. 217 НК РФ

единовременная материальная помощь может быть выдана в любом размере:

1. Работодателями сотруднику в связи со смертью члена (членов) его семьи или членам семьи умершего работника. В этом случае к заявлению с разрешением руководителя должна прилагаться копия свидетельства о смерти работника или члена его семьи, а при необходимости – копии документов, подтверждающих родство: свидетельство о браке или рождении.

К сведению:

в

Письме МФ РФ от 15.09.04 № 03-05-01-04/12

даны разъяснения, кто же является членами семьи работника. Согласно этому документу, на основании

ст. 2 Семейного кодекса РФ

к членам семьи относятся родители работника (как пенсионеры, так и работающие), а также дети работника независимо от возраста (как учащиеся, неработающие, так и работающие). Родители супруги сотрудника к членам семьи не относятся, при этом факт совместного проживания значения не имеет.

2. Организацией лицам, пострадавшим от террористических актов на территории РФ. Этот факт должен быть подтвержден соответствующими документами, например справкой органов МВД и т.п.

3. Российскими и иностранными благотворительными организациями гражданам в виде гуманитарной или благотворительной помощи (как в денежной, так и в натуральной форме), оказываемой в соответствии с законодательством РФ о благотворительной деятельности[3]

.

Обратите внимание:Федеральный закон от 30.12.04 № 212-ФЗ

устранил противоречие, содержащееся в абзаце четвертом

п. 8 ст. 217 НК РФ

. Суть его в том, что до 1 января 2005 года гуманитарная и благотворительная помощь освобождалась от обложения НДФЛ лишь в том случае, если организация, ее оказывающая, была включена в соответствующий перечень, утвержденный Правительством РФ. Однако этот перечень правительством так и не был утвержден. Поэтому вопрос о налогообложении такой материальной помощи оставался открытым, то есть она должна была облагаться НДФЛ на общих основаниях (разъяснения по этому поводу были даны в

Письме МФ РФ от 22.12.03 № 04-04-06/222

).

С 1 января 2005 года это требование отменено, и теперь деятельность благотворительных организаций регулируется лишь Федеральным законом от 11.08.95 № 135-ФЗ «О благотворительной деятельности и благотворительных организациях»

, а также актами субъектов РФ. Таким образом, с этого года суммы материальной помощи, оказываемой организациями, отвечающими положениям российского законодательства о благотворительности, освобождаются от НДФЛ.

4. Гражданам на основании решений органов законодательной и исполнительной власти в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда здоровью.

В этом случае действует Федеральный закон от 21.12.94 № 68-ФЗ «О защите населения и территорий от чрезвычайных ситуаций природного и техногенного характера»

. Согласно этому закону чрезвычайной признается ситуация,

сложившаяся на определенной территории в результате аварии, опасного природного явления, катастрофы, стихийного или иного бедствия, которые могут повлечь или повлекли за собой человеческие жертвы, ущерб здоровью людей или окружающей природной среде, значительные материальные потери и нарушение условий жизнедеятельности людей.

Факт наступления этого события также должен быть подтвержден соответствующими документами (решениями органов государственной власти, справками из ДЭЗ, СЭС и т.п.).

5. За счет средств бюджетов разных уровней и внебюджетных фондов в соответствии с программами, утверждаемыми ежегодно соответствующими органами государственной власти, малоимущим и социально незащищенным категориям граждан в виде сумм адресной социальной помощи как в денежной, так и натуральной формах.

6. Профсоюзными комитетами членам профсоюзов за счет членских взносов.

В соответствии с п. 28 ст. 217 НК РФ

материальная помощь, выдаваемая по любым другим основаниям работникам и бывшим работникам предприятия, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, не облагается налогом на доходы, если

не превышает в сумме 2 000 рублей за налоговый период (календарный год)

. Основаниями для выплаты могут служить, например, доплата к очередному отпуску, тяжелое материальное положение, лечение, приобретение имущества и другие социальные потребности.

Такое же ограничение по сумме установлено для материальной помощи, оказываемой инвалидам общественными организациями инвалидов[4]

.

Пример 1.

В марте 2005 г. сотрудник ООО «Вымпел» Петров И.А. подал заявление с просьбой оказать ему материальную помощь на лечение.Руководитель рассмотрел его заявление и принял решение оказать помощь сотруднику в размере 4 000 руб.Зарплата Петрова И.А. за март составила 5 000 руб. За три месяца с начала года его совокупный налогооблагаемый доход не превысил 20 000 руб. При удержании НДФЛ с зарплаты за март ему был предоставлен стандартный налоговый вычет в размере 400 руб.[5]

НДФЛ составил: (5 000 — 400) х 13% = 598 руб.

С суммы материальной помощи будет удержан НДФЛ в размере: (4 000 — 2 000) х 13% = 260 руб.

В бухгалтерском учете выдача материальной помощи будет отражена следующими проводками:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Начислена материальная помощь работнику | 91-2 | 70 | 4 000 |

| Удержан налог на доходы физических лиц (13%) | 70 | 68-1 | 260 |

| Выплачена из кассы материальная помощь | 70 | 50 | 3 740 |

К сведению:

кроме сумм материальной помощи

п. 28 ст. 217 НК РФ

освобождает от налогообложения, ограничивая суммой 2 000 рублей:

– возмещение или оплату работодателями стоимости приобретенных медикаментов, назначенных лечащим врачом, своим работникам, их супругам, родителям и детям, а также бывшим своим работникам (пенсионерам по возрасту) и инвалидам. Освобождение от налогообложения предоставляется при представлении документов, подтверждающих фактические расходы на приобретение этих медикаментов. Это могут быть рецепт врача, кассовый чек при оплате лекарств наличными, платежное поручение при безналичном расчете;

– стоимость подарков, полученных от организаций или индивидуальных предпринимателей и не подлежащих обложению налогом на наследование или дарение в соответствии с действующим законодательством. При этом важно, что согласно ст. 128, 130 и 572 ГК РФ

к подаркам относятся и денежные суммы. Такое разъяснение дано в

Письме МФ РФ от 08.07.04 № 03-05-06/176.

Таким образом, подводя итог вышесказанному, необходимо помнить, что при выплате материальной помощи сотрудникам или бывшим сотрудникам бухгалтер со всех сумм, превышающих 2 000 рублей (за исключением указанных в п. 8 ст. 217 НК РФ

), удерживает НДФЛ. Во всех остальных случаях, в частности при оказании материальной помощи гражданам, не являющимся работниками организации, и выплате сумм, не подпадающих под действие

п. 8 ст. 217 НК РФ

, налог на доходы физических лиц удерживается с общей суммы.

Единый социальный налог и страховые взносы в Пенсионный фонд РФ

При рассмотрении данного вопроса необходимо обратить внимание на то, что п. 1 ст. 236 НК РФ

четко определяет объект обложения ЕСН: это выплаты и иные вознаграждения сотрудникам организации, а также гражданам, работающим в организации по договору гражданско-правового характера, предметом которого является выполнение работ, оказание услуг, и авторскому договору. Получается, что материальная помощь входит в число таких выплат. Однако, как было сказано ранее, суммы материальной помощи независимо от ее формы и цели выдачи не уменьшают налоговую базу организации по прибыли. Поэтому, согласно

п. 3 ст. 236 НК РФ

, они не облагаются ЕСН. С них не будут начисляться и взносы в Пенсионный фонд РФ, так как в соответствии

со ст. 10 Федерального закона от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»

пенсионные взносы начисляются на ту же базу, что и ЕСН.

Но материальная помощь может предоставляться и физическим лицам, не связанным с организацией трудовым или гражданско-правовым договором (например, членам семьи сотрудника, бывшим работникам). В этих случаях, согласно п. 1 ст. 236 НК РФ

, она также не облагается ЕСН и пенсионными взносами. Дополнительные разъяснения по этому поводу были даны в

Письме МФ РФ от 03.04.03 № 04-04-04/32 «О выплатах гражданам, не работающим на предприятии»

.

Кроме того, в ст. 238 НК РФ

отдельно определены основания, по которым материальная помощь, независимо от источника выплаты, не подлежит обложению ЕСН и, соответственно, взносами в Пенсионный фонд. Это суммы единовременной материальной помощи, оказываемой организацией:

– физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории РФ; – членам семьи умершего работника или работнику в связи со смертью члена (членов) его семьи.

При этом факт произошедшего события подтверждается теми же документами, которые были перечислены ранее – при рассмотрении налогообложения материальной помощи НДФЛ в аналогичных случаях.

Отдельно хочется обратить ваше внимание на пп. 15 п. 1 ст. 238 НК РФ

. Он касается выплаты материальной помощи из бюджетных источников организациями, финансируемыми за счет средств бюджетов. По НК РФ с 1 января 2005 года освобождены от налогообложения суммы материальной помощи, выданные из таких источников,

в размере, не превышающем 3 000 рублей на одно физическое лицо за налоговый период[6]

. При этом нужно иметь в виду, что эта норма распространяется только на лиц, работающих в организации.

Обратите внимание

: в

Письме МНС РФ от 22.09.04 №05-1-05/501 «Об использовании арбитражной практики»

представители налогового ведомства настаивают на том, что

пп. 15 п. 1 ст. 238 НК РФ

нельзя применять к работникам органов государственных внебюджетных фондов. Свою позицию они объясняют тем, что средства этих фондов не входят в состав бюджетов всех уровней бюджетной системы РФ (

п. 4 ст. 143 Бюджетного кодекса РФ

). Противоположную точку зрения государственным внебюджетным фондам придется отстаивать в суде.

Если организация, финансируемая из бюджета, занимается еще и предпринимательской деятельностью, получая от нее доход, то она имеет право предоставлять материальную помощь из этих доходов, применяя к данным выплатам п. 3 ст. 236 НК РФ

, то есть не облагать их ЕСН. При этом ограничение материальной помощи суммой в 3 000 рублей, предусмотренное

пп. 15 п. 1 ст. 238 НК РФ

, уже не будет действовать. В данном случае организация должна вести раздельный учет как доходов, полученных из бюджета и от предпринимательской деятельности, так и расходов по этим видам деятельности.

Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

Определяя, по каким основаниям на материальную помощь нужно начислять эти взносы, следует прежде всего руководствоваться Правилами начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний,

утвержденными

Постановлением Правительства РФ от 02.03.00 № 184

. В

пункте 3

этого постановления указано, что страховыми взносами облагаются начисленные по всем основаниям суммы оплаты труда работников организации (в том числе внештатных, сезонных, временных, выполняющих работу по совместительству). Таким образом, материальная помощь, оказанная лицам, не состоящим в трудовых отношениях с предприятием, полностью исключается из налогооблагаемой базы.

Что касается материальной помощи, выдаваемой сотрудникам, то от налогообложения освобождаются лишь выплаты, поименованные в перечне,утвержденном Постановлением Правительства РФ № 765[7]

. Материальная помощь в нем проходит по следующим основаниям:

– материальная помощь, оказываемая работникам в связи с чрезвычайными обстоятельствами в целях возмещения вреда, причиненного здоровью и имуществу граждан, на основании решений органов государственной власти и органов местного самоуправления, иностранных государств, а также правительственных и неправительственных межгосударственных организаций, созданных в соответствии с международными договорами Российской Федерации (п. 7

); – материальная помощь, оказываемая работникам в связи с постигшим их стихийным бедствием, пожаром, похищением имущества, увечьем, а также в связи со смертью работника или его близких родственников (

п. 8

).

Следовательно, по всем остальным основаниям на выплачиваемые сотрудникам суммы материальной помощи необходимо начислять взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Пример 2.

Используем данные примера 1. В рассматриваемом случае на сумму материальной помощи необходимо начислить взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний и сделать следующую проводку:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Начислен взнос на страхование от несчастных случаев на производстве и профессиональных заболеваний в размере 0,3% (4000 руб. х 0,3%) | 91-2 | 69-11 | 12 |

Организация может сэкономить на этом налоге, выплачивая материальную помощь (например, на лечение, в связи тяжелым материальным положением) не самому сотруднику, а членам его семьи. В этом случае к приказу руководителя о выплате материальной помощи должно прилагаться заявление члена семьи сотрудника.

Особенности налогообложения материальной помощи при специальных налоговых режимах (УСНО и ЕНВД)

Напомним, что при специальных налоговых режимах налог на прибыль, налог на имущество и единый социальный налог заменяются уплатой единого налога. Начисление взносов в Пенсионный фонд производится в соответствии с действующим законодательством РФ. Согласно п. 2 ст. 10 Федерального закона № 167-ФЗ[8]

пенсионные взносы начисляются на те же суммы, что и ЕСН.

Как было сказано ранее, материальная помощь в расходы не включается, то есть она выплачивается из средств, которые остаются в распоряжении организации после уплаты единого налога. Казалось бы, в соответствии с п. 3 ст. 236 НК РФ

суммы материальной помощи не являются объектом налогообложения пенсионными взносами. Однако в

Письме МФ РФ от 05.07.04 № 03-03-05/2/44 «О выплатах физическим лицам, удержаниях, начислениях налогов и взносов с них в упрощенной системе налогообложения»

представители финансового ведомства разъясняют свою точку зрения:

«Следует учитывать, что положения пункта 3 статьи 236 Кодекса не распространяются на организации, не являющиеся плательщиком налога на прибыль, в том числе и на организации, применяющие упрощенную систему налогообложения.

Таким образом, на выплаты в пользу физических лиц, производимые за счет средств после уплаты единого налога, начисляются страховые взносы на обязательное пенсионное страхование в общеустановленном порядке без применения пункта 3 статьи 236 Кодекса»

. Как следует из текста письма, такой же подход они применяют и для фирм, использующих систему налогообложения в виде единого налога на вмененный доход.

Еще раз это мнение было подтверждено в более позднем Письме МФ РФ от 26.10.04 № 03-03-02-04/2/5 «По вопросу уплаты страховых взносов на обязательное пенсионное страхование организацией, применяющей упрощенную систему налогообложения»

. В нем сказано, что

выплаты и иные вознаграждения, указанные в пункте 1 статьи 236 Кодекса, начисляемые организацией, применяющей упрощенную систему налогообложения, в пользу физических лиц, в частности материальная помощь к отпуску, подарки, вознаграждения за выслугу лет, подлежат обложению страховыми взносами на обязательное пенсионное страхование без применения положений пункте 3 статьи 236 Кодекса»

.

Не начисляются страховые взносы в ПФР, по мнению Минфина, лишь на суммы единовременной материальной помощи независимо от ее размера по основаниям, указанным в пп. 3 ст. 238 НК РФ

(см.

Письмо МФ РФ от 12.05.04 № 04-04-04/57 «О налогообложении организации, применяющей упрощенную систему налогообложения»

).

Спорить с указанной точкой зрения можно только в суде, опираясь, например, на Письмо ВАС РФ от 12.07.00 № 55

. В решении суда говорится, что страховыми взносами в Пенсионный фонд облагаются суммы, начисленные сотруднику за определенный трудовой результат согласно трудовому договору, а также вознаграждения по гражданско-правовым договорам, предметом которых является выполнение работ, услуг. Материальная помощь является выплатой непроизводственного характера, поэтому она не должна быть объектом для начисления пенсионных взносов.

Справедливость данного мнения подтверждает и арбитражная практика. Так, в Постановлении ФАС Северо-Западного округа от 25.08.04 № А44-2004/04-С9

указано, что в соответствии с

п. 1 ст. 236

и

п. 1 ст. 237 НК РФбазой для начисления страховых взносов на обязательное пенсионное страхование являются выплаты и вознаграждения в пользу физических лиц, связанные с оплатой труда

. Выплаты, носящие разовый характер, не относятся к таковым, поэтому взносы в Пенсионный фонд на них начисляться не должны.

Таким образом, если вы решите отстаивать свою позицию в суде и не платить пенсионные взносы с материальной помощи, то обязательно позаботьтесь о том, чтобы она однозначно относилась к выплатам разового характера, не связанным с оплатой труда. Другими словами, чтобы она не упоминалась в трудовом (коллективном) договоре.

В заключение предлагаем вниманию читателей таблицу, в которой наглядно отражены основные моменты налогообложения материальной помощи. Надеемся, что она поможет бухгалтеру в практической работе[9]

.

| Основания для выплаты материальной помощи | Виды налогов и взносов | |||

| НДФЛ | ЕСН | ПФ | СНСП*> | |

| Материальная помощь выплачивается сотруднику организации | ||||

| В связи со смертью работника или членов его семьи | – | – | – | – |

| Пострадавшим от террористических актов на территории РФ | – | – | – | – |

| В связи со стихийным бедствием или другим чрезвычайным обстоятельством (исключая по решению органов государственной власти) | С суммы более 2 000 руб | – | – | – |

| Другие причины (доплата к отпуску, лечение, иные бытовые нужды) | С суммы более 2 000 руб. | – | – | + |

| Материальная помощь выплачивается сотруднику организации, использующей специальные налоговые режимы | ||||

| В связи со смертью работника или членов его семьи | – | – | – | – |

| Пострадавшим от террористических актов на территории РФ | – | – | – | – |

| В связи со стихийным бедствием или другим чрезвычайным обстоятельством (исключая по решению органов государственной власти) | С суммы более 2 000 руб | – | – | – |

| Другие причины (доплата к отпуску, лечение, иные бытовые нужды) | С суммы более 2 000 руб. | – | + | + |

| Материальная помощь выплачивается лицу, не являющему сотрудником организации | ||||

| В связи со смертью работника членам семьи | – | – | – | – |

| Пострадавшим от террористических актов на территории РФ | – | – | – | – |

| В связи со стихийным бедствием или другим чрезвычайным обстоятельством (исключая по решению органов государственной власти) | + | – | – | – |

| Другие причины (лечение, иные бытовые нужды) | + | – | – | – |

| Бывшим работникам, уволившимся в связи с выходом на пенсию или инвалидностью | С суммы более 2 000 руб. | – | – | – |

Взносы на социальное страхование от несчастных случаев на производстве. [1]

Для малых предприятий используется Постановление Федеральной службы государственной статистики от 09.02.05 № 14 «Об утверждении Порядка заполнения и представления формы федерального государственного статистического наблюдения № ПМ «Сведения об основных показателях деятельности малого предприятия», п. 16.7.5. и 17.21 соответственно.

Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. Приказом МФ РФ от 06.05.99. № 33н.

Новая редакция п. 8 ст. 217 НК РФ, действие которого распространяется на правоотношения, возникшие с 1 января 2005 года. Изменения внесены Федеральным законом от 30.12.04 № 212-ФЗ.

Изменения внесены Федеральным законом от 20.08.04 № 103-ФЗ, действие которого распространяется на правоотношения, возникшие с 1 января 2005 года.

Федеральным законом от 29.12.04 № 203-ФЗ изменен размер стандартного налогового вычета, предоставляемого налогоплательщику на содержание ребенка. С 01.01.05 он составляет 600 рублей в месяц на каждого ребенка и действует до тех пор, пока доход налогоплательщика не превысит 40 000 рублей.

Изменения в НК РФ внесены Федеральным законом от 20.07.04 № 70-ФЗ. Действие распространяется на правоотношения, возникшие с 1 января 2005 года.

Постановление Правительства РФ от 07.07.99 № 765 «О перечне выплат, на которые не начисляются страховые взносы в Фонд социального страхования Российской Федерации».

Федеральный закон от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

В таблице: «+» — налог начисляется, «-» — налог не начисляется.

Когда материальная помощь облагается страховыми взносами

Во всех остальных случаях, не указанных в предыдущем пункте, материальная помощь, если она выделена работникам, становится объектом обложения страховыми взносами. Данная норма содержится в подп. 11 п. 1 ст. 422 НК РФ.

Сроки для внесения вносов следующие: согласно п. 3 ст. 431 НК РФ плательщик страховых взносов обязан перевести их в бюджет не позднее 15 числа месяца, следующего за месяцем начисления.

Пример:

В коллективном договоре ООО «Омега» содержится положение, согласно которому сотрудники организации имеют право на получение материальной помощи. Решение о ее выделении — прерогатива руководителя, в приказе которого указываются соответствующие суммы.

В феврале 2021 года работнику предприятия Чижикову А. С. в соответствии с его заявлением была выделена материальная помощь в размере 29 000 руб. на платное лечение супруги в период беременности.

В мае 2021 года ему же, но уже в связи с рождением ребенка была выделена еще одна материальная помощь — в размере 30 000 руб.

В результате взносы на обязательное социальное страхование будут начислены только с 25 000 руб. (29 000 – 4 000), поскольку необлагаемая сумма в первом случае составляет 4 000 руб. А материальная помощь, выданная при рождении ребенка, вообще не подлежит обложению взносами, если она не превышает 50 000 руб. В данном случае она равна 30 000 руб.

Положена ли работнику в связи с юбилейной датой?

Выплата материальной помощи к юбилею является правом работодателя, а не его обязанностью.

Возможность получения дополнительного денежного пособия в связи с особым торжеством закрепляется на уровне локального нормативного регулирования и прописывается в коллективном трудовом договоре, Порядке предоставления работникам материальной помощи или индивидуальных трудовых соглашениях.

В случае отсутствия в перечне представленного основания для соответствующей выплаты дирекция имеет исключительное право принятия решения о ее предоставлении.

Возможность получения мат.помощи в связи с юбилеем зависит от:

- Стажа работника и его трудовых заслуг на предприятии (в организации);

- Финансового положения самой фирмы;

- Материального достатка работника – заявителя и пр.

Локальными актами могут закрепляться лишь определенные годовщины, которые послужат причиной к выплате материальной помощи, например, 50-тилетие.

Право на указанную поддержку имеют как действующие работники, так и трудящиеся, которые вышли на пенсию.

Помимо помощи от предприятия, такую выплату в связи с юбилеем можно получить от профессионального союза (в случае наличия членского билета и систематической уплаты предусмотренных взносов).

Как выплачивается материальная помощь работнику?

Надо ли облагать страховыми взносами выплаты, произведенные уже уволившимся сотрудникам

В некоторых случаях у организации возникает необходимость выплатить материальную помощь бывшим работникам, например, в связи со сложными жизненными обстоятельствами. В этом случае страховые взносы начислять не нужно, ведь в базу для начисления страховых взносов включаются вознаграждения, выплачиваемые в пользу физических лиц, подлежащих обязательному страхованию в рамках трудовых договоров или договоров гражданско-правового характера (п. 1 ст. 420 НК РФ). Поскольку между бывшими сотрудниками и организацией никаких из вышеприведенных договоров нет, то и оснований для исчисления взносов также не имеется.

Позиция судов об обложении страховыми взносами выплат работникам

Найм жилья

С обложением страховыми взносами компенсации стоимости переезда в другую местность и найма жилья судьи не согласились в Постановлении АС Поволжского округа от 21 ноября 2021 года по делу № А49-2007/2018.

Компенсация расходов за содержание в дошкольном учреждении детей

Выплаты, связанные с компенсацией, выплаченной за содержание в дошкольном учреждении детей работников, являются выплатами социального характера. Они относятся к доходам, получаемым работником в рамках трудовых отношений и, следовательно, не облагаются страховыми взносами. Вывод судей, изложенный в Постановлении АС ПО от 24.11.2020 № Ф06-67251/2020 по делу № А12-47264/2019.

Санаторно-курортные путевки для работника и его детей

Судьи не признали объектом обложения страховыми взносами стоимость путевок на оздоровительный отдых семьи работника в постановлениях:

АС ПО от 20.11.2020 по делу № А12-3728/2020.

АС ВСО от 09.12.2020 № Ф02-6381/2020 по делу № А33-4184/2020,

АС ВСО от 31.08.2020 № Ф02-3477/2020 по делу № А19-29685/2019.

АС ЗСО от 15.08.2018 № Ф04-3263/2018 по делу №А27-912/ 2018

Оплата питания работников

Судебные решения об уплате страховых взносов со стоимости компенсационных выплат на питание, чаще всего, в пользу компаний. Судьи согласны с тем, что компенсации, выплаченные работникам на питание, не облагаются страховыми взносами. Свою позицию судьи изложили в постановлении АС ВСО от 26.01.2021 № Ф02-5844/2020 по делу № А19-6508/2020, в Постановлении АС ВСО от 02.11.2020 по делу № А19-29229/2019.

Материальная помощь, облагаемая страховыми взносами частично

В некоторых случаях взносы начисляются на сумму, превышающую установленный лимит.

- Не облагаются страхвзносами единовременные выплаты каждому из родителей, связанные с рождением, усыновлением ребенка, установлением опекунства, назначенные в течение первого года жизни малыша (в течение года после усыновления, установления опеки), в размере до 50 000 рублей. Необлагаемая сумма установлена для каждого ребенка.

Пример

Супруги трудятся в одной организации. В коллективном договоре этой компании указано, что при рождении ребенка работнику выплачивается материальная помощь в размере 40 000 руб. Оба супруга написали заявление на получение денежных средств. Облагается ли страховыми взносами материальная помощь, выданная отцу и матери?

Несмотря на то, что общий размер помощи 80 000 руб. превысил установленный лимит, страховыми взносами средства не облагаются, так как сумма, выплаченная единовременно каждому родителю, менее 50 000 руб.

- Не начисляются взносы на иную матпомощь работнику в общей сумме до 4000 руб., выданную в течение календарного года.

Пример

За 2021 год сотруднику дважды выдали материальную помощь в связи с его тяжелым финансовым положением: 1-ый раз в феврале в размере 2000 руб., второй раз в июне в сумме 3000 руб. Облагается ли взносами материальная помощь, выданная сотруднику?

Первую выплату бухгалтерия не стала облагать взносами, так как выданная сумма была меньше лимита, установленного законодательством (2000В июне в компании начислили взносы с суммы материальной помощи, превысившей ограничение: (2000 + 3000) – 4000 = 1000 руб. – сумма матпомощи, облагаемая взносами.

Работодателям следует учитывать, что на материальную помощь свыше 4000 страховые взносы начисляются полностью.

Пример

Организация решила выделить сотруднику матпомощь к отпуску – в размере 80 000 руб. Страховые взносы бухгалтерия начислит на сумму, превысившую 4000 руб.:

80 000 – 4000 = 76 000 руб. Взносы бухгалтерия начислит с 76 000 руб.

При обложении страховыми взносами сумм выданной матпомощи лимит по разным ее видам учитывается отдельно.

Пример

Сотрудник в течение года получал от организации матпомощь дважды – первый раз в связи с усыновлением ребенка в сумме 30 000 руб., второй раз – к отпуску, в сумме 20 000 руб.

Матпомощь в сумме 30 000 руб., выданная при усыновлении, взносами не облагается, поскольку ее размер меньше лимита в 50 000 руб.

С матпомощи к отпуску в сумме 20 000 руб. не берется в расчет только сумма годового лимита — 4000 руб., а оставшаяся часть выплаты подлежит обложению страхвзносами. Взносы будут начислены бухгалтерией компании-работодателя с превышения лимита:

200 00 – 4000 = 16 000 руб. – матпомощь, облагаемая страхвзносами.

Общая информация о профсоюзах и формировании фонда денежных средств таких объединений

В силу ст. 2 ФЗ «О профессиональных союзах, их правах и гарантиях деятельности» от 12.01.1996 № 10-ФЗ профсоюз – это объединение граждан, связанных едиными профессиональными интересами, созданное с целью защиты таких интересов. Профсоюзы могут действовать в различных формах, в частности, в рамках одной организации, в рамках региона, или целой страны (объединения профсоюзов).

Такого рода организации действуют на основании принимаемых ими уставов, могут быть зарегистрированы, как юридические лица, однако это не является обязательным. Если в профсоюзе состоит более половины сотрудников фирмы, то объединение вправе представлять интересы всех сотрудников (ч. 3 ст. 37 ТК РФ).

Фонд денежных средств профсоюза формируется за счет членских взносов. Сотрудники, состоящие в профсоюзе вправе потребовать у работодателя перечисления части их заработной платы в счет членских взносов (ч. 5 ст. 377 ТК РФ). Кроме того, работодатель, на основании коллективного договора (ст. 40 ТК РФ) вправе финансировать деятельность профсоюзной организации.

Материальная помощь пенсионерам в 2021 году

Многих пенсионеров интересует вопрос о том, повторит ли правительство разовую выплату в размере 5000 рублей, как это было в 2017 году. Нет, такой выплаты не намечается. Это была единичная мера, принятая правительством для того, чтобы компенсировать потери от роста цен.

С 01.01.2018 состоялась индексация страховых пенсий, рост составил 3,7 процента. В денежном выражении это примерно 300-500 рублей.

Социальные пенсии, их получают те, кто не имеет ни дня трудового стажа (инвалиды, дети-инвалиды, те, кто потерял кормильца и т. д.), увеличились на 4,1 процента с 01.04.2018. В зависимости от группы инвалидности это от 175 до 500 рублей. Пенсионеры, которые официально трудоустроены, в 2021 году могут не рассчитывать на индексацию.

Материальная помощь малоимущим семьям в 2021 году

Материальная помощь малоимущим гражданам Российской Федерации на сегодняшний день предоставляется в нескольких формах. Наиболее распространенный вариант — это денежные выплаты, которые государство производит ежемесячно. Кроме этого, есть и единовременная денежная помощь в виде гранта на обучение, стипендию, помощи на приобретение предметов первой необходимости, помощь в натуральном выражении (продукты питания, лекарства и т. д.). Малоимущая семья может быть освобождена от уплаты всех налогов и сборов при начислении материальной помощи в виде пособий, дотаций.

Дети, которые воспитываются в семье, носящей статус малоимущей, имеют право на получение образования в высших и средних учебных заведениях, принимая участие в общем конкурсе для абитуриентов. Они могут рассчитывать и на помощь со стороны государства, но для этого должно выполняться хотя бы одно из перечисленных условий:

- если ребенок воспитывается только одним родителем, который признан инвалидом второй или первой группы;

- если ребенок из малоимущей семьи по результатам экзаменов набрал минимальное количество баллов, что позволяет ему принимать участие в конкурсе, так как считается, что экзамены были сданы успешно;

- возраст ребенка, который желает поступить в высшее учебное заведение, не превышает 20 лет.

Действует ряд нововведений специально для детей, которые воспитываются в малоимущих семьях:

- вне очереди дети должны быть приняты в образовательные дошкольные учреждения;

- в школах дети должны иметь двухразовое питание, которое оплачивается государством;

- бесплатно дети должны получать как форму для школы, так и одежду для занятий спортом;

- дети до 6 лет могут получать необходимые медикаментозные препараты бесплатно, но только по рецепту врача.

Родители, которые входят в состав малоимущей семьи, могут рассчитывать на следующие льготы:

- трудоустройство льготного характера;

- снижение уровня возраста выхода на пенсию;

- освобождение от уплаты регистрационного сбора;

- получение садового или дачного участка вне очереди;

- получение ипотечного кредита на льготных условиях.

Материальная помощь 4000 руб. — код дохода в справке 2-НДФЛ

Материальная помощь, выплачиваемая в связи со смертью работника или члена его семьи, НДФЛ не облагается, следовательно, в справке 2-НДФЛ отражать ее не нужно.

Матпомощь, выплачиваемая по другим поводам, отражается в 2-НДФЛ в полной сумме по кодам:

- 2762 — при рождении ребенка;

- 2760 — на лечение, юбилей, по иному поводу.

Одновременно указывается вычет для матпомощи со следующими кодами:

- 508 — при рождении ребенка (максимум 50 000 руб.);

- 503 — по иным основаниям (4000 руб.).

Сколько раз в год можно выдать материальную помощь в 4000

Число выплат материальной помощи одному работнику ничем не ограничено. Но нужно иметь в виду, что вычет предоставляется только в размере 4000 в год на все выплаты. Например: Иванову И.И. выплачена материальная помощь:

- в марте — 2000 руб.;

- в июне — 5000 руб.;

- в августе — 1000 руб.

Выплаченная материальная помощь в марте не будет облагаться НДФЛ, в июне обложить налогом нужно 3000 руб. (то есть предоставлен остаток годового вычета в размере 2000 руб.), а материальная помощь в августе будет облагаться в полном размере.

Как подстраховаться, что налоговики не доначислили взносы

С учетом правовой позиции ВАС РФ, изложенной в Постановлении от 14.05.2013 № 17744/12, не облагаются взносами выплаты социального характера, предусмотренные в локальном нормативном акте работодателя. Такие выплаты:

- не должны зависеть от квалификации работников;

- не должны зависеть от сложности, качества, количества, условий выполнения самой работы;

- не могут быть квалифицированы как часть оплаты труда сотрудников (т.е. не могут выплачиваться ежемесячно в фиксированной сумме), в том числе и потому, что не предусмотрены трудовыми договорами.