Материальная помощь при рождении ребенка от работодателя: налогообложение

Согласно Письму Минфина от 15.07.2016 № 03-04-06/41390, с суммы до 50 000 рублей на каждого малыша платить НДФЛ и страховые взносы не надо. Это предусмотрено в п. 8 статьи 217 НК РФ и п. 1 статьи 422 НК РФ. Как объяснил Минфин (см. Письмо от 16.05.2017 № 03-15-06/29546), страховые взносы не берут даже в том случае, если оба родителя получили максимально возможные суммы. С НДФЛ ситуация немного отличается: в целях налогообложения предусмотрен суммарный лимит для обоих родителей, усыновителей или опекунов. Этот лимит — 50 000 рублей. Если и отец, и мать получают такие выплаты, одному из работодателей придется выполнять функции налогового агента и удержать НДФЛ с суммы, превышающей 50 000 руб.

Налогообложение

С точки зрения налогообложения, материальная помощь рассматривается как экономическая выгода, а значит, облагается налогом (ст. 208, 209, 210 НК). Однако социальный характер целевого дохода позволил освободить от налогообложения отдельные виды матпомощи, либо отдельные ее суммы в пределах установленного лимита. Об этом мы писали в статье «Матпомощь в 6-НДФЛ».

Когда начисляется материальная помощь при рождении ребенка, налогообложение позволяет исключить из базы НДФЛ сумму до 50 000 руб. на каждого из детей (п. 8 ст. 217 НК). Этот лимит освобождается от НДФЛ в течение первого года с даты рождения (усыновления, удочерения). Причем предельно допустимая сумма в 50 000 устанавливается для каждого родителя. Такого мнения придерживаются чиновники (письмо Минфина РФ от 07.08.2017 № 03-04-06/50382). Напомним, что ранее лимит устанавливали на обоих родителей.

Приказ ФНС РФ от 10.09.2015 № ММВ-7-11/[email protected] устанавливает специальные коды доходов и вычетов, они отражаются в отчетных формах по НДФЛ:

- код дохода 2762 — сумма единовременной матпомощи, которую предоставляет работодатель;

- код вычета 508 — вычет из суммы матпомощи.

Эти коды должны указываться в отчетных формах: справка 2-НДФЛ и форма 6-НДФЛ.

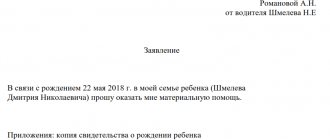

Заявление на материальную помощь при рождении ребенка и иные необходимые документы

Чтобы получить от работодателя доплату, работник обязан предоставить:

- заявление;

- копию свидетельства о рождении (об установлении опекунства, об усыновлении);

- документ, подтверждающий, что супруг (супруга) не получали никаких денег на малыша (из Письма Минфина от 01.07.2013 № 03-04-06/24978 следует, что к таким документам могут быть отнесены справка 2-НДФЛ от второго родителя, а если он не трудоустроен — копия трудовой или подтверждение из службы занятости);

- если второго родителя нет, работодателю предоставляются документы о разводе, смерти или иные бумаги, подтверждающие факт воспитания малыша единственным родителем.

Образец заявления от работника

«Реакцией» работодателя на заявление должен стать приказ о выдаче предусмотренных сумм. Вот как может он выглядеть:

Какие документы нужны

Как ранее уже отмечалось, матпомощь выплачивается после издания приказа руководством или по заявлению сотрудника, при наличии на нем положительной резолюции начальника.

В этом приказе, который составляется в свободной форме, в обязательном порядке указывают:

- паспортное данные получателя;

- причину, на основании которой выплачивается единовременное пособие;

- размер суммы.

К нему также непременно нужно приложить копию документа, подтверждающего факт рождения (или усыновления).

Относительно необходимости получения справки, подтверждающей, что второй родитель на своем месте работы, не получал матпомощь, стоит указать на письма Министерства финансов за номерами:

- 03-04-06/6-367;

- 03-04-05/8-67.

В них, в частности, содержится разъяснение этого момента. Там отмечается, что НДФЛ не удерживается с материальной единовременной помощи, размер которой не превышает 50 тысяч рублей. Ее могут начислить как одному из родителей, так и обоим, но в общей совокупности ее объем не должен превышать ранее упомянутый необлагаемый максимум.

Из всего этого следует, что освобождение от НДФЛ матпомощи применяется только к сумме в 50 тысяч на одного конкретного ребенка, и исключительно единожды. В то же время данной льготой может воспользоваться или один родитель, или же оба, если общий объем выплат не превысит указанной ранее потолок.

Между тем юристы отмечают, что такое разъяснение Минфина некорректное. Все дело в том, что в Налоговом кодексе нет никаких требований, согласно которым работник, по рождению у него ребенка, имеет право получить помощь только если второму родителю ее не давали. Также нет там и обязательного условия представления справки о выплате (невыплате) финансовой помощи другому супругу.

При этом в еще одном письме финансового министерства за номером 03-04-06/8-346 указывается, что невзирая на отсутствие требования предоставлять справку по форме 2-НДФЛ от второго родителя, ответственность лежит именно на организации, которая имеет статус налогового агента, а это значит, что с ее стороны данное требование вполне обоснованно. Это позволит в случае чего избежать неприятностей с ФНС.

Таким образом, если работник так и не предъявил справку от своего супруга, таковую руководство его организации имеет право затребовать самостоятельно.

В то же время иногда представить справку по форме 2-НДФЛ невозможно по причинам, не зависящим от второго родителя (он может не работать нигде, например).

Значит, с материальной помощи налог на доходы физлиц удерживаться не будет после получения от него написанного лично заявления, где указывается, что данного пособия ему не выдавали.

Матпомощь при рождении ребенка: 2021 г.

Поскольку дополнительные деньги выплачиваются по инициативе и желанию работодателя, нередко между ним и его подчиненными возникают споры, кому и какая сумма положена. Если в ЛНА организации предусмотрена поддержка молодых родителей, то на нее могут рассчитывать все без исключения сотрудники, у которых родились дети или которые взяли под опеку, усыновили малышей. Сумма и сроки выплаты также оговариваются в документах компании.

Надо помнить, что единовременная материальная помощь при рождении ребенка является необязательной выплатой, требовать ее от начальства нельзя. Но если эта выплата зафиксирована в ЛНА, трудовом или коллективном договорах, можно обратиться в профсоюз и трудовую инспекцию. Если мирным путем не удастся решить проблему, возможно также обращение в суд.

Что такое материальная помощь работнику

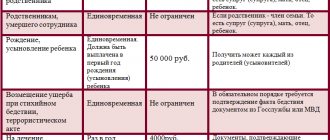

Материальная помощь работнику — это единоразовая финансовая выплата, которая предусмотрена в ряде исключительных случаев, таких как:

- помощь с лечением родственника сотрудника;

- помощь при рождении ребёнка;

- помощь при похоронах.

Относится к разряду СОТ (системы оплаты труда), выплачивается на усмотрение работодателя. Работник, прежде чем претендовать на материальную помощь, должен поинтересоваться включена ли такая выплата в перечень СОТ той организации, в которой он работает.

Материальная помощь матери и отцу

Мать может рассчитывать на 2 пособия: пособие при раннем обращении в женскую консультацию и описанное выше единовременное пособие. Отец также может рассчитывать на определенную поддержку. Для получения такой помощи ему потребуется предоставить следующие документы:

- копию документа о рождении;

- справку о том, что мать не получала аналогичную помощь на данного ребенка;

- справку о доходах.

В случае если мать получала матпомощь по месту своей работы, отец все равно может обратиться с просьбой об оказании ему помощи к руководству, которое может принять решение выплатить определенные денежные средства. Однако такая выплата отдается полностью на усмотрение руководителя.

Страховые взносы

В Федеральном законе, введенном в действие в 2009 году, за номером 212 отмечается, что взносы необходимо выплачивать со всех поступлений или иных вознаграждений, назначенных сотруднику согласно таким договорам:

- трудовой;

- авторский заказ;

- предоставление услуг;

- гражданско-правовой;

- лицензионный;

- об отчуждении эксклюзивного права и пр.

В 9-й статье указанного выше законодательного акта имеется перечень выплат, в отношении которых страховые взносы не начисляются. В числе прочих там также упоминается и матпомощь, выдаваемая работнику по случаю рождения (или же усыновления) ребенка.

Там же есть определенное условие: если помощь выплачивается в течение года после появления малыша на свет, в размере, не превышающем 50 тысяч рублей.

В ситуации если такая материальная поддержка была начислена позднее ранее упомянутого срока, становится актуальной норма, при которой страховые взносы не берутся с одноразовой выплаты помощи, если ее размер не более 4-х тысяч рублей на сотрудника в год.

Следовательно, в данном случае матпомощь на рождение ребенка в сумме 19 тысяч не облагается сборами в:

- ФСС;

- ПФР;

- ФОМС.

Главное, не следует забывать основное требование – заинтересованное лицо должно получить ее на протяжении года после появления дитя. В данном случае стоит отметить также – год истекает накануне 1-го дня рождения ребенка.

В противном случае обложению взносами подлежит вся сумма, превышающая минимальную (4 тысячи).

В какие сроки происходит уплата налога?

Согласно условиям и правилам, закрепленных в статье № 226 НК России уплата налога должна происходить в день перевода средств на счет нуждающемуся лицу. Допускается проведение операции в рамках 24 часов. При этом дата выплаты принимается, как:

- момент выдачи наличных денег через кассу организации;

- дата поступления средств на лицевой банковский счет работника;

- день получения содействия в имущественной форме.

На заметку: период возврата НДФЛ отличается от срока по уплате налога.

Общее время от даты направления заявления в ИФНС составляет порядка четырех месяце. При этом на период приходится:

- 90 дней для проведения камеральной проверки;

- 30 календарных суток на доставку извещения о результатах.

В действующих нормативно-правовых актах зафиксированы ситуации, когда НДФЛ с материальной помощи в 2021 г. не взимается. При других обстоятельствах гражданин или организация обязан уплатить ставку в установленные сроки. В противном случае будут вменены штрафные санкции.

Условия и процедура получения материальной помощи

Осуществление материальной помощи сотруднику и НДФЛ не связано с предпринимательской или иной деятельностью. Для получения финансового содействия от региональных или федеральных властей, а также работодателя необходимы основания.

Основную роль играет получение статуса малоимущей семьи, при которой:

- Член семьи не трудоустроен.

- Близкий родственник вышел на заслуженный отдых. По новым правилам пенсионной реформы для женщин возврат составляет 60 лет, мужчин — 65.

- Гражданин находится в статусе «пенсионер» и проживает отдельно от семьи один.

- Лицо имеет группу инвалидности, т. е. с ограниченными возможностями.

- В семье есть несколько детей малолетнего возраста.

Читать так же: Как сделать тест ДНК на отцовство

Таким образом, финансовое содействие вправе оформить только действительно нуждающиеся граждане. Для прохождения процедуры привлекаются органы социальной защиты населения, проводится проверка уровня доходов и условий жизни.

Соискатели направляют в соответствующие ведомства пакет документации и заявление. По результатам рассмотрения учреждение оглашает вердикт о предоставлении или отказе в получении выплат материальной помощи. В ситуации неудовлетворения заявления ведомство обязано предоставить законные причины отказа в письменной форме.

Налог с материальной помощи

На заметку: перечисление средств для единовременной поддержки осуществляется при возникновении соответствующих обстоятельств. При этом содействие не имеет связи с выполнением лицом каких-то функций, действий и не влечет наложение обязательств.