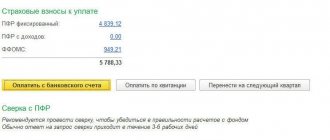

Сроки уплаты страховых взносов

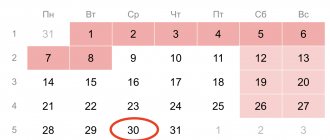

Страховые взносы платятся по итогам каждого месяца не позднее 15-го числа следующего месяца. Взносы на обязательное пенсионное, медицинское страхование, на случай временной нетрудоспособности и в связи с материнством (ВНиМ) нужно перечислять в налоговые органы, а «травматические» взносы — в ФСС РФ. Если срок платежа выпадает на выходной или нерабочий праздничный день, он переносится на ближайший следующий за ним рабочий день. Заплатить страховые взносы за июль компании должны не позднее 15 августа.

Сроки уплаты страховых взносов в 2021 году:

- за январь — 15.02.2018

- за февраль — 15.03.2018

- за март — 16.04.2018

- за апрель — 15.05.2018

- за май — 15.06.2018

- за июнь — 16.07.2018

- за июль — 15.08.2018

- за август — 17.09.2018

- за сентябрь — 15.10.2018

- за октябрь — 15.11.2018

- за ноябрь — 17.12.2018

- за декабрь — 15.01.2019

Ответственность за просрочку платежей по страхвзносам

При нарушении срока перечисления страховых взносов в 2021 г. предусмотрен штраф согласно ст. 75 НК РФ — 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки (до 30 дней) и 1/150 ставки при просрочке более 30 дней.

При неправильном расчете взносов из-за занижения облагаемой базы налоговая инспекция также начисляет штраф в размере 20% от неуплаченной суммы. При преднамеренной неуплате страхвзносов, если ИФНС докажет данный факт, организации грозит штраф — 40% от неуплаченной суммы. Эти моменты указаны в ст. 122 НК РФ.

В видео-материале представлена информация о страховых взносах:

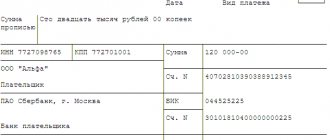

Как заполнить платежное поручение на уплату страховых взносов

При заполнении платежек на перечисление страховых взносов в налоговые органы в поле 101 компании, производящие выплаты физлицам, должны указывать статус плательщика «01».

ИП указывают одно из следующих значений в данном поле:

- 09 — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

- 10 — налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;

- 11 — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

- 12 — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства.

Данные положения предусмотрены Приказом Минфина РФ от 12.11.2013 № 107н.

При перечислении взносов на страхование от несчастных случаев в поле 101 проставляется «08».

КБК проставляется в поле 104. В этом поле нужно указать значение кода бюджетной классификации РФ, установленное для уплаты соответствующего вида страховых взносов.

Назначение платежа и другая необходимая информация указываются в поле 24. В этом поле следует отразить вид страховых взносов и период, за который они уплачиваются. При уплате «травматических» взносов можно указать регистрационный номер страхователя в ФСС РФ.

В полях 106—109 платежного поручения на перечисление взносов на страхование от несчастных случаев должен быть проставлен «0».

При перечислении взносов в налоговые органы нужно отразить в платежке:

- «ИНН» и «КПП» получателя средств — значение «ИНН» и «КПП» соответствующего налогового органа, осуществляющего администрирование платежа;

- «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование налогового органа, осуществляющего администрирование платежа.

В поле 106 при перечислении текущего платежа ставится ТП, в поле 107 — месяц, за который платятся взносы (например, МС.07.2018).

Какие выплаты облагаются взносами на ОМС

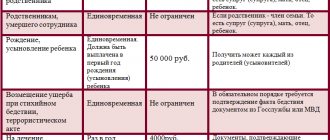

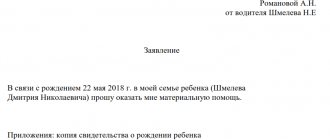

Страховыми взносами на ОМС облагаются практически все выплаты, произведенные в пользу работников и физлиц, с которыми заключены договоры ГПД на выполнение работ/оказание услуг (п. 1 ст. 420 НК РФ). Правда, некоторые выплаты взносами на ОМС все же не облагаются. Их полный перечень вы найдете в ст. 422 НК РФ. К необлагаемым выплатам, к примеру, относятся:

- пособия, выплачиваемые в соответствии с законодательством (к примеру, пособие по временной нетрудоспособности);

- суточные в пределах установленного лимита (700 руб. за каждый день командировки по России, 2500 руб. – за каждый день загранкомандировки);

- суммы материальной помощи, которую работодатель оказывает своим работникам, в пределах 4000 руб. на одного работника в год.

КБК по страховым взносам

ТАБЛИЦА: «Коды бюджетной классификации для уплаты взносов в 2021 году»

| Платеж | КБК для платежей по взносам (по основным тарифам) с 2018 года |

| Пенсионные | |

| Взносы | 182 1 02 02010 06 1010 160 |

| Пени | 182 1 02 02010 06 2110 160 |

| Штрафы | 182 1 02 02010 06 3010 160 |

| Социальное страхование (ВНиМ) | |

| Взносы | 182 1 02 02090 07 1010 160 |

| Пени | 182 1 02 02090 07 2110 160 |

| Штрафы | 182 1 02 02090 07 3010 160 |

| Медицинские | |

| Взносы | 182 1 02 02101 08 1013 160 |

| Пени | 182 1 02 02101 08 2013 160 |

| Штрафы | 182 1 02 02101 08 3013 160 |

Как перечислять

Платежи по СВ ежемесячно направляются в налоговую службу. Бухгалтер рассчитывает сумму взносов по учреждению, составляет платежное поручение, проверяет реквизиты и направляет платежку в ИФНС.

Инструкции, как совершить платеж:

- «Как перечислить страховые взносы бюджетной организации»;

- «Заполняем платежки по страховым взносам».

Кто может применять пониженный тариф

У ИП есть право на льготу при выполнении условий:

- применение УСН;

- годовой доход – не больше 79 миллионов рублей;

- осуществлять вид деятельности, указанный в списке, приведенном в п. 1 пп. 5 ст. 427 НК;

- доля прибыли от него – 70% или более от общей суммы дохода.

При таких условиях предприниматель имеет право использовать коэффициенты: в пенсионный фонд следует отчислить 20%, в ФСС – только на травматизм, а в ФФОМС сборы не уплачиваются.

Кому сколько платить

Начислением сумм взносов занимаются работники ФСС. Конкретные показатели зависят от:

- основного вида деятельности (указанного в регистрационных документах);

- права на льготы;

- тарифов по сборам.

Справка: деятельность Фонда в части аккумулирования и перераспределения средств плательщиков регулируется законом № 125-ФЗ, принятым в 1998 году.

При этому у Фонда такие полномочия:

- учитывать поступления от каждого плательщика;

- контролировать правильность внесения средств;

- предъявлять счета к оплате;

- требовать пояснений от страхователей по темам, касающимся перечислений.

Для сведения: ФСС имеет право провести проверку предприятия на месте или затребовать документацию для инспектирования. Скачать для просмотра и печати:

ФЗ от 24.07.1998 N 125-ФЗ (ред. от 29.07.2017) «Об обязательном соцстраховании от несчастных случаев на производстве и профзаболеваний»

Как узнать тариф

Законом № 179-ФЗ (2005 года) установлено 32 тарифных плана, зависящих от степени риска тружеников. Ставочные параметры в них распределены в диапазоне от 0,2% до 8,5%.

Справка: так как средства Фондом выплачиваются в связи с несчастными случаями на производстве, справедливо распределить отчисления по степени рисков для рабочих.

Таблица соответствия тарифов факторам риска

| Класс ПР | Тариф (%) | Класс ПР | Тариф (%) | Класс ПР | Тариф (%) | Класс ПР | Тариф (%) |

| I | 0,2 | IX | 1 | XVII | 2,1 | XXV | 4,5 |

| II | 0,3 | X | 1,1 | XVIII | 2,3 | XXVI | 5 |

| III | 0,4 | XI | 1,2 | XIX | 2,5 | XXVII | 5,5 |

| IV | 0,5 | XII | 1,3 | XX | 2,8 | XXVIII | 6,1 |

| V | 0,6 | XIII | 1,4 | XXI | 3,1 | XXIX | 6,7 |

| VI | 0,7 | XIV | 1,5 | XXII | 3,4 | XXX | 7,4 |

| VII | 0,8 | XV | 1,7 | XXIII | 3,7 | XXXI | 8,1 |

| VIII | 0,9 | XVI | 1,9 | XXIV | 4,1 | XXXII | 8,5 |

Справка: чтобы воспользоваться таблицей, необходимо заглянуть в регистрационные документы предприятия в части постановки на учет в Фонд. Там указывается шифр по ОКВЭД. А по нему определяется класс профриска. Скачать для просмотра и печати:

ФЗ № 179 от 22.12.05 «Об обязательном соцстраховании от несчастных случаев…»

Пример

Три предприятия решили узнать свои тарифные ставки:

- ООО «Сириус», занимающийся рыбным промыслом в пресной воде. ОКВЭД — 03.22.4.

- ООО «Дельта». Основной вид деятельности — добыча глины. ОКВЭД 08.12.2.

- ООО «Альфа» выращивает зерновые. ОКВЭД 01.11.1 17.

Определяем класс профриска по таблице:

| Наименование | Вид деятельности | ОКВЭД | Класс ПР | Тариф |

| ООО «Сириус», | Пресноводный рыбный промысел | 03.22.4 | I | 0,2 |

| ООО «Дельта». | Добыча глины | 08.12.2 | XIV | 1,5 |

| ООО «Альфа» | Выращивание зерновых | 01.11.1 | XVII | 2,1 |

Справка

Фонд рассчитывает суммы сборов за 2021 год на основании данных, поданных плательщиком. Предоставить информацию следовало до 15 апреля. В пакет включаются:

- заявление, которым подтверждается основной вид деятельности;

- пояснительная к балансу (для ООО);

- копия регистрационного документа.

Важно: если плательщик не передал пакет документов в положенные сроки, то работники Фонда ориентируются по имеющейся в их распоряжении информации.

Кроме того, Правительство постановлением за номером 551 запретило оспаривать тарифы, устанавливаемые ФСС по сборам за травматизм с 01.01.2017.

Скачать для просмотра и печати:

Постановление Правительства РФ от 17.06.2016 N 551 «О внесении изменения в Правила отнесения видов экономической деятельности к классу профессионального риска»

Формула подсчета

Обязанности распределены по состоянию на 2021 год следующим образом:

- Фонд устанавливает для плательщика тарифный план и сообщает об этом;

- бухгалтер последнего обязан произвести расчет суммы взноса и произвести перечисление средств;

- за госорганом остается право проверить правильность операций.

При подсчетах применяется простая формула:

Свз = Бн х Т, где:

- Свз — искомая сумма к перечислению;

- Бн — налогооблагаемая;

- Т — тариф.

Что входит во взносооблагаемую базу

Отчисления делаются с фонда оплаты труда. В него входят начисления в пользу лиц, с которыми составлены договора:

- трудовые;

- гражданско-правовые (есть исключения).

Во взносооблагаемую базу включаются:

- заработок;

- суммы премиальных и надбавок;

- компенсационные выплаты за неиспользованные дни отпуска.

Исключаются из базы такие платежи в пользу тружеников:

- госпособия;

- начисления при сокращении штатов;

- адресная матпомощь;

- надбавка за труд в особо опасных условиях;

- оплата за посещение курсов повышения квалификации.

Справка: плательщиками сборов по травматизму являются физические и юридические лица, использующие наемный труд.

Пример

ООО «Горный» занимается разведением лошадей. ОКВЭД — 01.43.1:

- Класс профриска — 25.

- В апреле бухгалтерия начислила заработок труженикам в размере 1 230 000 руб., в том числе: матпомощь — 35 000 руб.

- за прохождение курсов — 10 000 руб.

О льготах

Прилежным налогоплательщикам Фонд может установить льготную ставку по сборам за травматизм. Размер ее ограничивается 40% скидки. Кроме того, если на предприятии работают инвалиды, то по их взносам может действовать льгота в 60%.

Справка: для установления льготного тарифа на следующий год необходимо подать заявку до окончания ноября текущего периода. То есть в 2021 году ее получить уже не удастся.

Размер скидки зависит от таких показателей:

- количество травм на 1000 тружеников;

- число дней нетрудоспособности;

- наличие нарушений: порядка предоставления отчетности;

- сроков внесения обязательных платежей;

Пример

ООО «Гарант-Строй» занимается проектированием (ОКВЭД — 74.20). Предприятие на 2021 год получило скидку от ФСС в размере 20%. За апрель сделаны такие начисления:

- зарплата 400 000 руб.,

- в том числе инвалидам 85 тыс. руб.

Определение величины взноса:

- По классификатору ОКВЭД относится к 1 классу. Размер «травматической» ставки — 0,2%.

- с учетом скидки: общий: 0,2 — 0,2×20% = 0,16%.

- для инвалидов: 0,2 — 0,2×60% = 0,08%.

- Расчет взносов проводится в два этапа:

- общий: (400 000 руб. — 85 000 руб.) х 0,16% = 504 руб.

- за инвалидов: 85 000 руб. х 0,08% = 68 руб.

- Всего к перечислению: 504 руб. + 68 руб. = 572 руб.

Как выплачивает «травматический» сбор ИП

Законодательством установлено, что ИП в ФСС выплачивает следующие суммы:

- за себя в добровольном порядке на основании договора с Фондом;

- за наемных тружеников обязательно по ставке: общей;

- льготной.

Тарифные планы устанавливаются в таком размере:

| Категория | Тариф (%) |

| Страхователи, не получившие льготных прав | 2,9 |

| Те же после достижения предельной базы | 0 |

| ИП, работающие в особых экономических зонах | 2 |

ИП, осуществляющие деятельность в таких экономических зонах:

| 1,5 |

Платят ли ИП взносы в ФСС

Согласно Налоговому кодексу, индивидуальный предприниматель отчисляет на соцстрахование:

- Если выступает в качестве работодателя на основании трудового договора. Тогда бизнесмен уплачивает сборы на всех сотрудников и подает отчетность по форме 4-ФСС, согласно общим правилам.

- На себя взносы ИП может не делать, но в таком случае не стоит надеяться на пособие по нетрудоспособности или в связи с родами и материнством.

- По желанию отчисляются соцвзносы и на наемный персонал, принятый по гражданско-правовому соглашению.