Налоговый агент

Сумма материальной выгоды облагается НДФЛ (ст. 210, подп. 1 п. 1 ст. 212 НК РФ).

В отношении материальной выгоды, полученной сотрудником, организация (заимодавец) выступает налоговым агентом. Поэтому с суммы материальной выгоды она должна рассчитать НДФЛ и перечислить налог в бюджет. Об этом сказано в абзаце 4 пункта 2 статьи 212 Налогового кодекса РФ.

Ситуация: кто должен перечислить в бюджет НДФЛ с материальной выгоды – головное отделение организации или обособленное подразделение? Сотрудник получил беспроцентный заем в головном отделении организации, а работает он в обособленном подразделении.

Сумму НДФЛ должно перечислять головное отделение организации по местонахождению обособленного подразделения.

В данном случае не имеет значения, где сотрудник получил заем: в головном отделении или по месту своей работы в обособленном подразделении. Для расчета НДФЛ имеет значение только то, что заем получен в той же организации, в которой сотрудник работает (п. 3 ст. 55 ГК РФ, п. 1 ст. 226 НК РФ).

По общему правилу по всем выплатам в пользу сотрудников обособленного подразделения удерживает и перечисляет в бюджет НДФЛ головное отделение организации по местонахождению обособленного подразделения. Об этом сказано в пункте 7 статьи 226 Налогового кодекса РФ.

Головное отделение может возложить обязанности по удержанию и перечислению НДФЛ в бюджет на обособленное подразделение. Об условиях, которые необходимо при этом выполнить, см. Как налоговому агенту уплатить НДФЛ в бюджет.

Страховые взносы со стоимости питания работников

Если организация частично компенсирует затраты своих работников на питание, платить или не страховые взносы зависит от того, как это оформлено в документах.

Питание для сотрудников: что со страховыми взносами?

Фирма кормит сотрудников по своей инициативе. Исчислять ли страховые взносы?

Дата получения дохода

Материальную выгоду нужно рассчитывать на дату получения дохода. Такой датой будет последний день каждого месяца в течение срока, на который сотрудник получил заем. Поэтому размер материальной выгоды определяйте ежемесячно независимо от даты:

- уплаты процентов;

- получения и погашения займа.

Например, на 31 января 2021 года, на 29 февраля 2021 года и т. д. Даже если договор заключен до 2021 года.

Об этом сказано в подпункте 7 пункта 1 статьи 223 Налогового кодекса РФ и разъяснено Минфином России в письме от 18 марта 2016 г. № 03-04-07/15279 (доведено до сведения налоговых инспекций письмом ФНС России от 29 марта 2021 г. № БС-4-11/5338).

Удержать налог можно из очередной зарплаты. Сумма удержания не может превышать 50 процентов выплаты. Это следует из пункта 4 статьи 226 Налогового кодекса РФ.

Ситуация: в какой момент надо определять материальную выгоду от экономии на процентах по беспроцентному займу. Заем выдан сотруднику в 2015 году, погасят его в 2021 году?

Материальную выгоду определяйте на последний день каждого месяца начиная с 31 января 2021 года.

В рассматриваемой ситуации нужно применять новые правила, которые действуют с 1 января 2021 года. То есть доход в виде материальной выгоды по беспроцентным займам определять на последний день каждого месяца. Впервые это нужно сделать лишь начиная с января 2021 года, когда новый порядок уже вступил в силу.

В течение 2015 года дохода в виде материальной выгоды у человека не возникало. Поскольку по старым правилам до 2021 года доход в виде матвыгоды считали на дату погашения займа. Раз беспроцентный заем выдан в 2015 году, а срок его возврата приходится на 2021 год, то первой датой получения дохода будет 31 января 2021 года. Такое решение дали специалисты Минфина России.

Материальную выгоду, которую определяете первый раз в переходном периоде, считайте со дня выдачи займа и по 31 января 2021 года. В дальнейшем вплоть до даты погашения займа доход определяйте уже за каждый месяц в последний его день (29 февраля, 31 марта и т. д.).

Такой порядок следует из подпункта 7 пункта 1 статьи 223 Налогового кодекса РФ. Его подтверждают и представители Минфина России в частных разъяснениях.

Пример, как определить материальную выгоду по беспроцентному займу. Заем выдали в 2015 году со сроком погашения в 2016 году

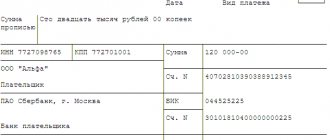

1 октября 2015 года ООО «Альфа» выдало сотруднику беспроцентный заем в размере 600 000 руб. Срок погашения займа – 31 марта 2016 года.

На 31 января 2021 года бухгалтер рассчитал НДФЛ с материальной выгоды за период с 1 октября 2015 года по 31 января 2021 года.

Количество дней в 2015 году – 365, в 2021 году – 366.

Ставка рефинансирования (условно) с 1 января 2021 года – 11 процентов.

31 января 2021 года:

Количество дней пользования займом для расчета процентов: – со 2 октября 2015 года по 31 декабря 2015 года – 91 день; – с 1 по 31 января 2021 года – 31 день.

Сумма материальной выгоды на 31января составила: 600 000 руб. × 2/3 × 11% : 365 дн. × 91 дн. + 600 000 руб. × 2/3 × 11% : 366 дн. × 31 дн. = 14 697 руб.

НДФЛ с материальной выгоды за январь: 14 697 руб. × 35% = 5144 руб.

В дальнейшем бухгалтер рассчитывает НДФЛ на конец каждого месяца пользования займом.

29 февраля 2021 года:

Сумма материальной выгоды на 29 февраля составила: 600 000 руб. × 2/3 × 11% : 366 дн. × 29 дн. = 3486 руб.

НДФЛ с материальной выгоды за февраль: 3486 руб. × 35% = 1220 руб.

31 марта 2021 года:

Сумма материальной выгоды на 31 марта, составила: 600 000 руб. × 2/3 × 11% : 366 дн. × 31 дн. = 3727 руб.

НДФЛ с материальной выгоды за март: 3727 руб. × 35% = 1304 руб.

Расчет материальной выгоды

При расчете ежемесячной материальной выгоды по займам, предоставленным сотрудникам, используйте следующие формулы.

Если заем в рублях выдан под проценты, но ставка процентов ниже 2/3 ставки рефинансирования, примените формулу:

| Материальная выгода по займу, выданному в рублях под проценты | = | 2/3 | × | Ставка рефинансирования на дату получения дохода | – | Ставка процентов по договору | × | Сумма займа | : | 365 (366) дней | × | Количество календарных дней в месяце или дней предоставления займа в календарном месяце |

Если заем в валюте выдан под проценты, но ставка процентов по договору займа ниже 9 процентов годовых, материальную выгоду рассчитайте по формуле:

| Материальная выгода по займу, выданному в валюте под проценты | = | 9% | – | Ставка процентов по договору | × | Сумма займа | : | 365 (366) дней | × | Количество календарных дней в месяце или дней предоставления займа в календарном месяце |

Материальную выгоду по беспроцентному займу, выданному в рублях, рассчитайте по формуле:

| Материальная выгода по беспроцентному займу, выданному в рублях | = | 2/3 | × | Ставка рефинансирования на дату получения дохода | × | Сумма займа | : | 365 (366) дней | × | Количество календарных дней в месяце или дней предоставления займа в календарном месяце |

Если беспроцентный заем выдан в валюте, материальную выгоду рассчитайте следующим образом:

| Материальная выгода по беспроцентному займу, выданному в валюте | = | 9% | × | Сумма займа | : | 365 (366) дней | × | Количество календарных дней в месяце или дней предоставления займа в календарном месяце |

Если заем в течение месяца возвращали частями, материальную выгоду рассчитайте следующим образом:

| Материальная выгода по займу, выданному в рублях под проценты при частичном погашении | = | 2/3 | × | Ставка рефинансирования на дату получения дохода | – | Ставка процентов по договору | × | Сумма займа до частичного погашения | : | 365 (366) дней | × | Количество календарных дней предоставления займа в календарном месяце до дня частичного погашения (включительно) | + | ||||||||

| + | 2/3 | × | Ставка рефинансирования на дату получения дохода | – | Ставка процентов по договору | × | Сумма займа после частичного погашения | : | 365 (366) дней | × | Количество календарных дней предоставления займа в календарном месяце со дня, следующего за днем частичного погашения, по день следующего частичного (полного) погашения или по последний день месяца |

В аналогичном порядке действуйте при частичном погашении займа в валюте и беспроцентного займа.

Такой порядок следует из положений пункта 2 статьи 212 Налогового кодекса РФ.

Ситуация: какую ставку рефинансирования использовать при расчете материальной выгоды (для целей НДФЛ), полученной сотрудником от пользования процентным займом? Проценты уплачены с просрочкой.

При расчете материальной выгоды используйте ставку рефинансирования, установленную на последний день каждого месяца пользования займом.

И даже если сотрудник просрочил уплату процентов, налогооблагаемый доход у него возникнет на эту дату. Такой порядок следует из подпункта 7 пункта 1 статьи 223 Налогового кодекса РФ.

Пример определения материальной выгоды по займу, предоставленному сотруднику. Проценты начисляются ежемесячно исходя из 1/2 ставки рефинансирования

28 мая ООО «Альфа» выдало одному из сотрудников заем в размере 1 800 000 руб. под 1/2 ставки рефинансирования (условно). По договору проценты начисляются ежемесячно и погашаются по окончании договора. Заем не связан с приобретением жилья. Сотрудник должен погасить долг 11 января следующего года.

Количество дней в 2021 году – 366.

Ставки рефинансирования (условно): – с 28 мая по 31 июля – 8 процентов; – с 1 августа по 30 ноября – 10 процентов; – с 1 декабря по 31 января – 12 процентов.

Бухгалтер рассчитывает НДФЛ на конец каждого месяца пользования займом.

Май

Сумма процентов, начисленных исходя из ставки рефинансирования, действующей на последний день мая, составила: 1 800 000 руб. × 2/3 × 8% : 366 дн. × 3 дн. = 787 руб.

Сумма процентов, начисленных исходя из фактической ставки по договору: 1 800 000 руб. × 1/2 × 8% : 366 дн. × 3 дн. = 590 руб.

Материальная выгода: 787 руб. – 590 руб. = 197 руб.

НДФЛ с материальной выгоды за май: 197 руб. × 35% = 69 руб.

Август

Сумма процентов, начисленных исходя из ставки рефинансирования, действующей на последний день августа, составила: 1 800 000 руб. × 2/3 × 10% : 366 дн. × 31 дн. = 10 164 руб.

Сумма процентов, начисленных исходя из фактической ставки по договору: 1 800 000 руб. × 1/2 × 10% : 366 дн. × 31 дн. = 7623 руб.

Материальная выгода: 10 164 руб. – 7623 руб. = 2541 руб.

НДФЛ с материальной выгоды за август: 2541 руб. × 35% = 889 руб.

Декабрь

Сумма процентов, начисленных исходя из ставки рефинансирования, действующей на последний день декабря, составила: 1 800 000 руб. × 2/3 × 12% : 366 дн. × 31 дн. = 12 197 руб.

Сумма процентов, начисленных исходя из фактической ставки по договору: 1 800 000 руб. × 1/2 × 12% : 366 дн. × 31 дн. = 9148 руб.

Материальная выгода: 12 197 руб. – 9148 руб. = 3049 руб.

НДФЛ с материальной выгоды за декабрь: 3049 руб. × 35% = 1067 руб.

Январь

Сумма процентов, начисленных исходя из ставки рефинансирования, действующей на последний день января, составила: 1 800 000 руб. × 2/3 × 12% : 365 дн. × 11 дн. = 4340 руб.

Сумма процентов, начисленных исходя из фактической ставки по договору: 1 800 000 руб. × 1/2 × 12% : 365 дн. × 11 дн. = 3255 руб.

Материальная выгода: 4340 руб. – 3255 руб. = 1085 руб.

НДФЛ с материальной выгоды за январь: 1085 руб. × 35% = 380 руб.

Подарки, займы, подотчетники и страховые взносы

При передаче подарков работнику по договору дарения объекта по страховым взносам у организации не возникает. Часто суды освобождают стоимость подарков от взносов по другому основанию.

Подарки работникам: быть ли страховым взносам?

Налоги и взносы при прощение долга работнику

Подотчетные деньги без документов облагаются страховыми взносами

Облагается ли взносами и НДФЛ допкомпенсация за досрочное увольнение?

Ставка НДФЛ

С материальной выгоды нужно удержать НДФЛ по ставке 35 процентов (п. 2 ст. 224 НК РФ). Если заем выдан нерезиденту, то ставка НДФЛ составляет 30 процентов (п. 3 ст. 224 НК РФ). Такая ставка применяется даже в том случае, если материальная выгода возникла у нерезидента, который является высококвалифицированным специалистом. Это объясняется тем, что по ставке 13 процентов облагаются доходы нерезидентов – высококвалифицированных специалистов, полученные ими от трудовой деятельности (абз. 4 п. 3 ст. 224 НК РФ).

Заем выдан на покупку жилья

Удержание НДФЛ с материальной выгоды по займам, которые выданы резидентам для покупки (строительства) жилья, земельного участка, производите в особом порядке.

Если расходы по займам не входят в состав имущественного налогового вычета, который получает сотрудник при покупке (строительстве) жилья, земельного участка, материальная выгода облагается НДФЛ у резидентов – по ставке 35, у нерезидентов – по ставке 30 процентов. Если сотрудник, являющийся резидентом, имеет право на получение имущественного налогового вычета, связанного с покупкой (приобретением) жилья (земельного участка), материальная выгода не признается доходом, облагаемым НДФЛ. Даже если на момент возникновения материальной выгоды имущественный налоговый вычет уже израсходован (или еще не использован). Поскольку обязательным условием для освобождения от НДФЛ является именно право гражданина на вычет в отношении жилья (земельного участка), под строительство или приобретение которого выделялся заем.

Такой порядок следует из положений подпункта 1 пункта 1 статьи 212 и пункта 2 статьи 224 Налогового кодекса РФ, а также письма Минфина России от 4 сентября 2009 г. № 03-04-05-01/671.

Не является целевым заем, предоставленный сотруднику на погашение ипотечного кредита на приобретение жилья. Если организация выдает такой заем сотруднику, у последнего возникает материальная выгода от экономии на процентах, облагаемая НДФЛ по ставке 35 или 30 процентов (письмо Минфина России от 7 октября 2009 г. № 03-04-05-01/727).

Ситуация: как рассчитать НДФЛ с материальной выгоды по беспроцентному займу, выданному на покупку жилья (земельного участка)? Сумма займа превышает предельный размер имущественного вычета (2 млн руб.).

Сумма материальной выгоды по беспроцентному займу, выданному сотруднику на покупку (строительство) жилья, земельного участка, не облагается НДФЛ. Такое правило действует только в отношении тех сотрудников, которые имеют право на получение имущественного налогового вычета. При этом, даже если сумма займа превышает предельный размер имущественного налогового вычета (2 млн руб.), доходы в виде материальной выгоды не облагаются НДФЛ в полном объеме. В законодательстве не предусмотрено такого условия освобождения материальной выгоды от НДФЛ, как предельный размер имущественного вычета. Это следует из положений подпункта 1 пункта 1 статьи 212 и подпункта 3 пункта 1 статьи 220 Налогового кодекса РФ.

Материальную выгоду по беспроцентному займу рассчитайте в порядке, предусмотренном пунктом 2 статьи 212 Налогового кодекса РФ.

Аналогичная точка зрения изложена в письмах Минфина России от 14 апреля 2008 г. № 03-04-06-01/85 и от 25 января 2008 г. № 03-04-06-01/20.

На выплаты из чистой прибыли по-прежнему можно не начислять страховые взносы

Раньше, до 2010 года, многие налогоплательщики пользовались положениями пункта 3 статьи 236 НК РФ, согласно которым ЕСН не взимался с выплат, которые не признавались в налоговых расходах. Однако с отменой налога и введением страховых взносов эта возможность, как говорили многие эксперты, была утрачена – в Федеральном законе от 24.07.09 № 212-ФЗ аналогичная норма отсутствует.

По мнению чиновников, это означает, что любые выплаты и вознаграждения в пользу работников облагаются страховыми взносами вне зависимости от того, учитываются они при налогообложении прибыли или нет.

Казалось бы, таким образом законодатель лишил налогоплательщиков выбора между снижением базы по страховым взносам или базы по налогу на прибыль. Но это не так – нормы законодательства о страховых взносах и сейчас позволяют не исчислять их с выплат работникам из чистой прибыли. Все дело в буквальном понимании положений закона № 212-ФЗ.

Ключевое значение имеет тот факт, упомянута ли выплата работнику в трудовом договоре

Объект обложения страховыми взносами определен в части 1 статьи 7 закона № 212-ФЗ.

дословно «Объектом обложения страховыми взносами <�…> признаются выплаты и иные вознаграждения, начисляемые <�…> в пользу физических лиц по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением <�…>), а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства» Часть 1 статьи 7 Федерального закона от 24.07.09 № 212-ФЗ.

Если не затрагивать экзотических выплат, например по авторским и лицензионным договорам, то в отношениях с работниками страховые взносы должны начисляться только на выплаты по трудовым или гражданско-правовым договорам. При буквальной трактовке этой нормы получается, что вознаграждение, не предусмотренное такими соглашениями, страховыми взносами не облагается.

На практике как раз выплаты сотрудникам из чистой прибыли никогда и не прописывались в трудовых договорах. Ведь чиновники неоднократно разъясняли, что к расходам на оплату труда, признаваемым в налоговом учете, можно отнести лишь те выплаты, которые упомянуты в коллективном или трудовых договорах (п. 2, 25 ст. 255 НК РФ). Если сумма предусмотрена другим локальным актом, то в трудовых договорах обязательно должна быть ссылка на него. Все иные вознаграждения признаются выплаченными из чистой прибыли (письма Минфина России от 05.02.08 № 03-03-06/1/81, от 19.03.07 № 03-03-06/1/158, УФНС России по г. Москве от 05.04.05 № 20-12/22796). Поэтому, если организация предполагала выплачивать суммы из чистой прибыли и не облагать их ЕСН, она старалась избежать упоминаний о них в трудовых или коллективном договорах. Такие выплаты устанавливались иными локальными актами компании без каких-либо ссылок на них.

Таким образом, налогоплательщики, которые исполняли эти разъяснения чиновников, могут по-прежнему не облагать выплаты из чистой прибыли страховыми взносами, как раньше не облагали их ЕСН. Хотя предъявление претензий здесь практически гарантировано.

Почему выгодно платить из чистой прибыли без начисления взносов

Выплаты из чистой прибыли, не облагаемые страховыми взносами, выгоднее с точки зрения общей налоговой нагрузки, если годовое вознаграждение одного сотрудника не превышает 415 тыс. рублей (п. 4 ст. 8 закона № 212-ФЗ). Дело в более высоком тарифе страховых взносов по сравнению со ставкой налога на прибыль (см. табл. ниже). Эффективная экономия при этом составит порядка 0,8% (2400 руб. : 300 000 руб. × 100%). Однако с 2011 года разница в налоговой нагрузке между этими вариантами составит уже 7,2% (21 600 руб. / 300 000 руб. × 100%).

Если же выплаты на одного сотрудника превышают упомянутый лимит, после которого страховые взносы не начисляются, то выгоднее всего становятся выплаты, которые уменьшают налогооблагаемую прибыль.

Минсоцздравразвития толкует закон по-своему

Чиновники явно не согласны с такой трактовкой. Они считают, что страховыми взносами должны облагаться любые выплаты работникам. Так, в письме Минздравсоцразвития России от 23.03.10 № 647-19 указано следующее. Согласно части 1 статьи 7 закона № 212-ФЗ, «к объекту обложения страховыми взносами относятся все выплаты в пользу работников, произведенные в рамках трудовых правоотношений, за исключением прямо освобожденных». В том числе суммы, предусмотренные трудовыми, коллективным договорами, соглашениями, локальными нормативными актами работодателя.

Хотя ничего подобного спорная норма не содержит, Минсоцздравразвития делает вывод, что выплаты сотрудникам, которые в трудовых договорах прямо не прописаны, но тем не менее производятся в рамках правоотношений работников с работодателем, облагаются страховыми взносами.

Оспаривать это мнение придется, скорее всего, в суде. В силу недавнего введения страховых взносов практика по этому вопросу пока еще не сложилась.

Норма об иных выплатах здесь тоже не работает

Представители фондов на местах могут привести еще один аргумент в пользу начисления страховых взносов. Согласно части 1 статьи 7 закона № 212-ФЗ, объектом их обложения также могут быть выплаты и иные вознаграждения, начисляемые в пользу физлиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования. Эту норму часто толкуют в том духе, что даже если работнику выплачиваются какие-либо суммы не на основании трудового или гражданско-правового договора, они все равно подлежат обложению страховыми взносами.

Однако сами же чиновники Минздравсоцразвития России разъяснили, что она относится только к тем работникам, которые могут выполнять в организации трудовую функцию и получать оплату труда без заключения с ними трудовых или гражданско-правовых договоров (письмо от 11.02.10 № 286-19). Например, депутаты, иные госслужащие или члены производственных кооперативов. Поэтому применять этот аргумент в отношении выплат из чистой прибыли обычным работникам неправомерно.

Какими документами можно предусмотреть выплаты

Убедительность позиции компании-работодателя полностью зависит от оформления документов по спорной выплате.

Оформить договор дарения.

Минздравсоцразвития России само подтверждает этот вариант. Так, в письмах от 05.03.10 № 473-19 и от 27.02.10 № 40619 чиновники указали, что не облагаются страховыми взносами подарки сотрудникам, которые передаются работникам по отдельному договору дарения. Они подчеркивают, что договор дарения – это гражданско-правовой договор, предметом которого является переход права собственности на имущество. А выплаты по таким соглашениям прямо освобождены от обложения страховыми взносами (ч. 3 ст. 7 закона № 212-ФЗ). Причем сами чиновники говорят, что ничто не препятствует компании дарить наличные денежные средства.

Из упомянутого письма Минздравсоцразвития России косвенно можно сделать вывод, что если подарок оформлен отдельным договором дарения, но при этом он предусмотрен трудовым договором, то страховых взносов также не возникнет. Это выгодно в отношении налога на прибыль, поскольку стоимость таких подарков можно включить в налоговые расходы (письмо Минфина от 22.04.10 № 03-03-06/2/79). Но риск претензий в этом случае существенно увеличивается.

Производить выплаты до заключения или после расторжения трудового договора.

Если основываться на позиции чиновников, то для освобождения выплаты от страховых взносов нужно доказать, что она в принципе не была связана с трудовыми отношениями.

На наш взгляд, это возможно, если выплаты работнику произведены до заключения или после расторжения с ним трудового договора. Например, подъемные, которые предназначены для помощи новому сотруднику обустроить быт. Или выходное пособие, выплачиваемое после расторжения трудового договора.

Тот факт, что подобные выплаты не связаны с трудовыми функциями, подтверждал еще Минфин России при рассмотрении вопроса, можно ли их признать налоговым расходом. Чиновники сочли, что если во время выплаты денег сотрудник не состоял с компанией в трудовых отношениях, то такое вознаграждение не связано с оплатой труда (письмо от 23.07.09 № 03-03-05/138).

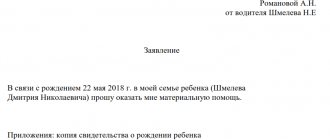

Оформить отдельным приказом.

Также не связана с исполнением сотрудником своей трудовой функции материальная помощь, выплачиваемая ему согласно приказу руководителя из чистой прибыли. Конечно, если она не предусмотрена трудовым договором. На практике очень распространена ежегодная материальная помощь к отпуску в сумме, зачастую превышающей оклад сотрудника.

Здесь у чиновников появляется дополнительный аргумент. Они могут указать, что в пункте 11 части 1 статьи 9 закона № 212-ФЗ прямо прописано, что не облагается страховыми взносами материальная помощь только в размере 4 тыс. рублей. Из этого следует, что все суммы, превышающие лимит, включаются в базу.

Однако освободить от обложения можно только те выплаты, которые были включены в базу. Если же матпомощь не упоминается в трудовом договоре, она в принципе не является объектом обложения. Независимо от своего размера. Вероятно, это придется доказывать в суде. Даже региональное управление вряд ли согласится с такой трактовкой.

Также, на наш взгляд, не связаны с трудовыми обязанностями работника различного рода премии, не привязанные к результатам труда и не упомянутые в трудовом договоре. Например, премия за выслугу лет, к юбилею, за победы в различных корпоративных и ведомственных соревнованиях и т. п.

Предусмотреть в коллективном договоре и учесть в налоговых расходах (самый рискованный способ).

Из буквальной трактовки статьи 7 закона № 212-ФЗ следует, что выплаты, предусмотренные исключительно коллективным договором, в объект обложения страховыми взносами не входят. Этим также можно воспользоваться. Главное, чтобы на эти положения не было указания в трудовом договоре с работником.

Это самый выгодный и самый рискованный вариант, поскольку он дает возможность и взносов избежать, и признать выплаты в налоговом учете. Дело в том, что пункты 5 и 25 статьи 255 НК РФ позволяют учитывать вознаграждения в пользу работников, предусмотренные трудовыми или коллективным договорами. А страховыми взносами облагаются лишь первые из них.

Отказывая в признании затрат только по коллективному соглашению, чиновники, конечно, могут сослаться на пункт 21 статьи 270 НК РФ. Согласно этой норме, выплаты помимо трудовых договоров не уменьшают налогооблагаемую прибыль. Но есть судебные решения в пользу того, что упоминания о выплате в коллективном договоре вкупе с другими документами компании достаточно для признания суммы налоговым расходом (постановление Федерального арбитражного суда Северо-Западного округа от 29.01.08 № А05-12892/2006, оставлено в силе определением ВАС РФ от 03.06.08 № 6669/08).

Выплачивать доходы группе лиц.

Чтобы начислять страховые взносы, необходимо определить доход конкретного сотрудника – базу для начисления взносов. Однако если это сделать невозможно, то и взносы платить не надо. По крайней мере, касательно ЕСН суды занимали именно такую позицию (например, постановление Федерального арбитражного суда Дальневосточного округа от 15.06.09 № Ф03-2484/2009 и п. 8 информационного письма Президиума ВАС РФ от 21.06.99 № 42).

К примеру, практически невозможно определить доход конкретного сотрудника, если компания в соответствии с условиями коллективного договора оплачивает работникам питание, проезд, занятия спортом и т. п. То есть выплачивает доход в натуральной форме группе лиц – вычислить долю расходов, приходящуюся на каждого при этом невозможно. НДФЛ у работников также не возникает по этой причине. Кроме того, эти расходы на обеспечение нормальных условий труда компания сможет учесть для целей налога на прибыль.

Налоговики могут заявить, что компания специально не вела учет потребления этих благ сотрудниками с целью сэкономить на взносах и НДФЛ. Мол, все это физически возможно сделать с помощью различных ведомостей, талонов и т. д. Здесь уже все будет зависеть от убедительности аргументации компании.

Сравнение вариантов оформления выплат, тыс. руб.

| Показатель | Выплаты включаются в расходы и облагаются взносами | Выплаты не признаются расходами и облагаются взносами | Выплаты из чистой прибыли без исчисления взносов |

| Выплаты в размере 300 тыс. рублей в год (2010 год) | |||

| Страховые взносы | 78 (300 тыс. руб. × 26%) | 78 (300 тыс. руб. × 26%) | – |

| Уменьшение облагаемой прибыли | 378 (300 + 78) | 78 (письмо Минфина России от 19.10.09 № 03-03-06/2/197) | – |

| Экономия по налогу на прибыль | 75,6 (378 тыс. руб. × 20%) | 15,6 (78 тыс. руб. × 20%) | – |

| Общие расходы | 302,4 (300 + 78 – 75,6) | 362,4 (300 + 78 – 15,6) | 300 |

| Изменение затрат в сравнении с последним вариантом | Увеличение на 2,4 (302,4 – 300) | Увеличение на 62,4 (362,4 – 300) | 0 |

| Выплаты в размере 600 тыс. рублей в год (2010 год) | |||

| Страховые взносы | 107,9 (415 тыс. руб. × 26%) | 107,9 (415 тыс. руб. × 26%) | – |

| Уменьшение облагаемой прибыли | 707,9 (600 + 107,9) | 107,9 | – |

| Экономия по налогу на прибыль | 141,58 (707,9 тыс. руб. × × 20%) | 21,58 (107,9 тыс. руб. × × 20%) | – |

| Общие расходы | 566,32 (600 + 107,9 – 141,58) | 686,32 (600 + 107,9 – 21,58) | 600 |

| Изменение затрат в сравнении с последним вариантом | Снижение на 33,68 (566,32 – 600) | Увеличение на 86,32 (686,32 – 600) | 0 |

| Выплаты в размере 300 тыс. рублей в год (2011 год) | |||

| Страховые взносы | 102 (300 тыс. руб. × 34%) | 102 (300 тыс. руб. × 34%) | – |

| Уменьшение облагаемой прибыли | 402 (300 + 102) | 102 | – |

| Экономия по налогу на прибыль | 80,4 (402 тыс. руб. × 20%) | 20,4 (102 тыс. руб. × 20%) | – |

| Общие расходы | 321,6 (300 + 102 – 80,4) | 381,6 (300 + 102 – 20,4) | 300 |

| Изменение затрат в сравнении с последним вариантом | Увеличение на 21,6 (321,6 – 300) | Увеличение на 81,6 (381,6 – 300) | 0 |

| Выплаты в размере 600 тыс. рублей в год (2011 год) | |||

| Страховые взносы | 141,1 (415 тыс. руб. × 34%) | 141,1 (415 тыс. руб. × 34%) | – |

| Уменьшение облагаемой прибыли | 741,1 (600 + 141,1) | 141,1 | – |

| Экономия по налогу на прибыль | 148,22 (741,1 тыс. руб. × 20%) | 28,22 (141,1 тыс. руб. × 20%) | – |

| Общие расходы | 592,88 (600 + 141,1 – 148,22) | 712,88 (600 + 141,1 – 28,22) | 600 |

| Изменение затрат в сравнении с последним вариантом | Снижение на 7,12 (592,88 – 600) | Увеличение на 112,88 (712,88 – 600) | 0 |

Имущественный вычет на жилье

Подтвердить право на освобождение от НДФЛ материальной выгоды, полученной от экономии на процентах за пользование заемными средствами, сотрудник может следующими документами из налоговой инспекции:

- уведомлением, форма которого утверждена приказом ФНС России от 14 января 2015 г. № ММВ-7-11/3;

- справкой, форма которой рекомендована письмом ФНС России от 27 июля 2009 г. № ШС-22-3/594.

Для получения уведомления (справки) сотрудник должен обратиться в налоговую инспекцию по местожительству с комплектом подтверждающих документов, требуемых при получении имущественного вычета (документы, подтверждающие право собственности на жилье или приобретение прав на строящееся жилье, а также оплату расходов на покупку (строительство) жилья, земельного участка). Получить подтверждающий документ (уведомление, справку) и представить его в организацию сотруднику достаточно один раз. Если организация выдала долгосрочный заем и материальная выгода от экономии на процентах возникает в разных налоговых периодах, то ежегодно требовать от сотрудника новый подтверждающий документ из налоговой инспекции не нужно.

Это следует из положений подпункта 1 пункта 1 статьи 212, пункта 3 статьи 220 Налогового кодекса РФ и разъяснений Минфина России в письмах от 17 сентября 2010 г. № 03-04-05/6-559, от 14 сентября 2010 г. № 03-04-06/6-211.

Рабочие ситуации, когда бухгалтеры сомневаются

Суточные выплачиваются работнику для возмещения дополнительных расходов, связанных со служебной командировкой. ТК РФ не устанавливает максимальный размер суточных. Эта величина определяется в локальном нормативном акте компании.

Суточные для командированного: что со страховыми взносами?

Командировка + отдых: что с НДФЛ и страховыми взносами?