Главная / Без рубрики / Заполнение 3 Ндфл Что Такое Инвестирование Или Договор Купли-Продажи

Если квартира куплена в новостройке на этапе строительства, по ДДУ, то способ приобретения ставим «инвестирование» в программе или «договор долевого участия» в ЛК налогоплательщика. При этом впервые вы сможете заполнить декларацию 3-НДФЛ на следующий календарный год после подписания акта приема-передачи.

Если квартира или дом куплены на вторичном рынке по ДКП, то датой с которой можно претендовать на вычет при покупке жилья считается дата постановки недвижимости на учет и выдачи выписки из ЕГРН (или свидетельства о праве собственности, если квартира зарегистрирована до 2021 года). Здесь все логично и интуитивно понятно: способ приобретения в 3-НДФЛ — договор купли-продажи.

Дата регистрации права собственности на квартиру в 3 ндфл

Это связано со вступлением в силу приказа, внесшего поправки в бланк НДС-отчетности. Правительство РФ утвердило перечень непродовольственных товаров, при реализации которых на розничных рынках, ярмарках, в выставочных комплексах и на прочих торговых территориях организации и ИП обязаны применять контрольно-кассовую технику.

- строительные и отделочные материалы (для квартиры и комнаты только отделочные);

- приобретение жилья (стоимость жилья по договору);

- разработку проектно-сметной документации;

- оплату услуги по строительству и отделке;

- подключение к сетям или создание автономных источников электро-, водо-, газоснабжения и канализации (только для жилого дома).

- стоимости жилья;

- расходов на: приобретение жилья (стоимость жилья по договору);

- строительные и отделочные материалы (для квартиры и комнаты только отделочные);

- оплату услуги по строительству и отделке;

- разработку проектно-сметной документации;

- подключение к сетям или создание автономных источников электро-, водо-, газоснабжения и канализации (только для жилого дома).

Дата регистрации права собственности на квартиру в 3 ндфл

Вычет можно получить не только по расходам на обучение в государственных ВУЗах, но и в коммерческих учебных заведениях (при наличии у них лицензии): детских садах и школах; центрах дополнительного образования взрослых (автошколы, курсы иностранных языков и т.д.); центрах дополнительного образования детей (музыкальные школы, спортивные секции и т.д.).

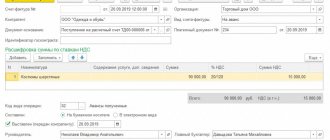

При заполнении необходимо указание даты регистрации, которая числится в свидетельстве права собственности на квартиру (строка 060), свидетельства на долю в праве на жилплощадь (строка 090), а также указывается первый год налогового вычета. Кроме того, в пункте 1.11 проставляется сумма в 2 миллиона рублей, если квартира стоила 2 000 000 рублей или дороже, либо точная сумма цены на квартиру при меньшей стоимости жилья. Если жилье приобреталось по программе ипотечного кредитования, необходимо указать процентную ставку в пункте 1.12.

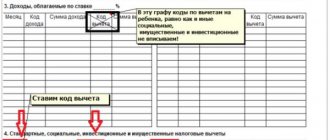

Инвестиционный вычет по НДФЛ для инвестора

ВАЖНО! Если бумаги куплены, но не проданы (даже если их стоимость возросла), то разница в цене не зафиксирована, поэтому дохода для целей налогообложения не возникает. Если бумаги проданы с убытком, то дохода также нет. В этих случаях речь об инвестиционном вычете не идет.

Есть единственный критерий, который позволяет сделать однозначный выбор. Если у физлица нет доходов, облагаемых НДФЛ (это могут быть пенсионеры; мамы в декрете; ИП, применяющие спецрежимы; лица, получающие низкую белую зарплату), то ему подходит только вычет по операциям, учитываемым на ИИС. Ведь вычет за внесение денежных средств возвращает налог, уплаченный с прочих доходов физлица, которые не имеют к инвестированию никакого отношения.

Дата регистрации права собственности на квартиру в 3 ндфл

При продаже вами квартиры, дома, земельного участка и пр. а также долей в них полученные доходы облагаются НДФЛ по ставке 13% (пп. 5 п. 1 ст. 208. п. 1 ст. 224 НК РФ). Однако закон предоставляет определенные льготы, которые связаны со сроком владения недвижимостью. Определить срок нахождения недвижимости в вашей собственности вам помогут следующие правила. Срок нахождения недвижимости в собственности определяется с даты государственной регистрации вашего права собственности на это имущество или долю в нем.

(Строка 260 листа И из 3-НДФЛ с последней сданной 3-НДФЛ). Поможем Иванову И.И. заполнить декларацию. Заходите на официальный сайт ФНС https://www.nalog.ru Выбираете раздел «Физические лица» Находите раздел «Программное обеспечение», выбираете «Декларации» Выбираете год за который подаете декларацию, далее выбираете «Программа установки. расширение EXE»,

Это интересно: Ветеран Купил Квартиру В Соскве И Переехал Сохранится Ли Льготы Как Веиеран Труда

Как правильно платить налоги – учимся заполнять 3 НДФЛ и подавать сведения в ФНС

- Ст. 119 НК РФ регламентирует санкции за непредставление налоговой декларации.

- В случае, если будет доказано, что вы умышленно уклонялись от уплаты налогов, штрафы возрастают до 20-40%. Подробнее об этом сказано в ст. 122 НК РФ.

- Затягивать время также не в ваших интересах, п. 4 ст. 75 НК РФ регламентирует размер пени, начисляемой за каждый день просрочки. Она привязана к ставке рефинансирования ЦБ РФ. На момент подготовки материала она составляет 7,75%, а это значит, что в сутки размер штрафа будет расти на 7,75/300 = 0,0258%.

Актуальную версию этого ПО можно бесплатно скачать на сайте налоговой , пользуйтесь только последней версией. Программа для заполнения 3 НДФЛ хороша тем, что в ней можно сохранять промежуточные результаты и потом возвращаться к работе с данными. При заполнении онлайн (через сайт ФНС) такой возможности нет и все нужно сделать за один заход.

Дата регистрации права собственности на квартиру

Очень актуальными сегодня стали электронные версии деклараций. Фактически, вы находите актуальный образец документа и заполняете его в онлайн режиме. Вы указываете все нужные данные, при этом, можете пользоваться пошаговой инструкцией. После чего, вы указываете все цифры, а расчеты будут произведены автоматически, так как программа оснащена нужным алгоритмом расчета. Все достаточно просто.

Каждый человек, который решает приобрести собственное жилье, пытается выяснить, сколько времени регистрируется право собственности на квартиру. Для начала нужно понять то, что это законная процедура, предполагающая документальное подтверждение факта перехода прав на недвижимость от одного лица к другому.

Общие условия

- Паспорт и ИНН;

- Справку о доходах по форме 2-НДФЛ (ее выдает работодатель в конце каждого года);

- Договор на покупку недвижимости и платежные документы;

- Акт приема-передачи или свидетельство о праве собственности (выписка из ЕГРН);

- Ипотечный договор и документы об уплаченных процентах.

Подготовительный этап

Заполнив данные по жилью, возвращаемся на общую вкладку. Если вычет запрашивается по нескольким объектам, повторяем все действия, начиная с п. 1. В любом случае, его общий размер не превысит 2 000 000 руб., даже если квартиры стоили дороже.

Налоговый вычет при продаже имущества предоставляет только налоговая инспекция по местожительству. Получение такого вычета у работодателя законодательством не предусмотрено. Туда же нужно обращаться и за уменьшением дохода от продажи имущества на сумму расходов на его приобретение. Такой порядок предусмотрен статьей 220 и пунктом 2 статьи 229 Налогового кодекса РФ.

Ответ: Налогоплательщики, подающие налоговую декларацию по форме 3-НДФЛ, заполняют лист «Л» декларации «Расчет имущественного налогового вычета по суммам, израсходованным на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли долей) в них» (утверждена приказом Минфина России от 31.12.2008 N 153н). Для заполнения указанного листа декларации следует учитывать следующие положения НК РФ. Пунктом 3 ст. 210 НК РФ установлено, что для доходов, в отношении которых предусмотрена налоговая ставка в размере 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст.ст. 218-221 НК РФ. Имущественный налоговый вычет налогоплательщику предоставляется путем уменьшения суммы доходов, облагаемых налогом по ставке в размере 13%, на сумму расходов, связанных с приобретением жилья (с учетом установленных законом ограничений). В соответствии с пп. 2 п. 1 ст. 220 НК РФ при определении размера налоговой базы налогоплательщик имеет право на получение имущественного налогового вычета, в частности, в сумме, израсходованной им на приобретение на территории РФ жилого дома, квартиры или доли (долей) в них, в размере фактически произведенных расходов. При этом общий размер налогового вычета, установленного пп. 2 п. 1 ст. 220 НК РФ, по правоотношениям, возникшим в 2008 году, не может превышать 2 000 000 рублей без учета сумм, направленных на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации и фактически израсходованным налогоплательщиком на новое строительство либо приобретение на территории РФ квартиры. По общему правилу указанный имущественный налоговый вычет предоставляется налогоплательщику на основании письменного заявления, а также платежных документов, оформленных в установленном порядке и подтверждающих факт уплаты денежных средств налогоплательщиком по произведенным расходам (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы). В случае, если квартира приобретена в общую совместную собственность, в соответствии с положениями пп. 2 п. 1 ст. 220 НК РФ размер имущественного налогового вычета распределяется между совладельцами в соответствии с их письменным заявлением. С учетом этого налогоплательщики, приобретшие имущество в общую совместную собственность, должны согласовывать между собой соотношение, пропорционально которому сумма имущественного налогового вычета будет распределяться между ними. Следует иметь в виду, что Минфин России разъясняет, что в случае, если жилье приобретается в собственность нескольких лиц, имущественный налоговый вычет не удваивается, а распределяется между его собственниками в установленном порядке (письмо Минфина России от 05.06.2009 N 03-04-05-01/436). Таким образом, кроме общего, установленного законом перечня документов, для получения вычета Вам необходимо представить в налоговые органы заявление, в котором следует указать, в каком соотношении собственники решили распределить вычет. Например, совладельцы имущества могут согласовать решение о распределении между собой имущественного налогового вычета в отношении — 50% и 50%. Возможно любое другое соотношение. В письме от 25.06.2009 N 3-5-04/888 ФНС разъяснила, что частным случаем такого распределения может быть заявление совладельцами жилого объекта сумм вычета на его приобретение в размерах, соответственно, 2 млн. рублей и 0 рублей. При этом, по мнению налоговых органов, независимо от размера вычета, указанного в упомянутом выше заявлении, совладелец такого объекта, лично не обратившийся за предоставлением ему имущественного налогового вычета по расходам на приобретение жилья, не может считаться воспользовавшимся своим правом на вычет в смысле положений абзаца 20 пп. 2 п. 1 ст. 220 НК РФ. Напомним, что согласно этому абзацу повторное предоставление налогоплательщику имущественного налогового вычета, предусмотренного пп. 2 п. 1 ст. 220 НК РФ, не допускается. Таким образом, при представлении в налоговые органы заявления на налоговый имущественный вычет в связи с приобретением квартиры и декларации по НДФЛ собственники общего имущества самостоятельно распределяют сумму установленного законом вычета, представив письменное заявление. В соответствии с п. 25.2 Порядка заполнения формы налоговой декларации по налогу на доходы физических лиц (утвержденного приказом Минфина России от 31.12.2008 N 153н) в подпункте 1.7 листа Л отражается сумма фактически произведенных налогоплательщиком расходов на новое строительство или приобретение жилого дома, квартиры, комнаты или доли (долей) в указанном имуществе (без учета сумм, направленных на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации), но не более 2 000 000 рублей. При приобретении указанного имущества в общую совместную собственность данный показатель указывается в размере фактически произведенных расходов, но не более размера имущественного налогового вычета, рассчитанного в соответствии с письменным заявлением налогоплательщиков. Иными словами, общая сумма вычета в рассматриваемом случае не будет превышать фактических затрат на приобретение квартиры, то есть 1 800 000 рублей. Распределение этой суммы будет зависеть от совместного решения сособственников. При распределении вычета, например, в равных долях в подпункте 1.7 листа Л каждый из налогоплательщиков указывает сумму в размере 900 000 рублей.

Вас может заинтересовать :: Льготы по стоматологии для ветеранов боевых действий

Датой Регистрации Права Собственности Для 3 Ндфл Считается

При этом до момента возникновения права собственности на квартиру у покупателя передачу им продавцу денежных средств в оплату стоимости приобретаемого недвижимого имущества следует рассматривать как получение аванса.

Если подаем работодателю, то с даты подачи заявления, бухгалтерия перестает удерживать подоходный налог до тех пор, пока сумма удержанного налога не превысит сумму исчисленного вычета. Но вместе с заявлением надо принести уведомление о подтверждении права на имущественный вычет из налоговой инспекции.

- номер отделения ФНС в которую обращаетесь;

- имя, отчество, фамилию;

- домашний адрес;

- ИНН налогоплательщика;

- год или годы (но не больше трех), за который желаете получить вычет;

- адрес имущества, взятого по ипотеке;

- дату, подпись;

- расчетные данные.

Где их взять?

Получить возврат налога за покупку квартиры в ипотеку достаточно просто. Главное, собрать все документы, и поход в налоговую инспекцию окажется кратковременным. Прежде чем идти надо подготовиться и собрать весь пакет бумаг, сделать ксерокопии требуемых и оформить их в надлежащем виде.

- в бумажном виде, то есть лично или по почте. Тогда рекомендуется установить указанную программу на компьютер, заполнить в ней декларацию, распечатать и отправить вместе с копиями всех необходимых документов ценным письмом с описью,

- в электронной форме. Это делается через онлайн-сервис «Личный кабинет налогоплательщика», прямо в нем сведения вносятся в декларацию, затем туда загружаются отсканированные документы, а потом все это отправляется в ФНС.

Как узнать дату регистрации права собственности на квартиру

Наиболее распространенным типом гражданских сделок считается договор купли-продажи недвижимости. Такой вид договора может предусматривать уплату налога, если сделка подпадает под ряд ограничений НК РФ, и тогда важно определить дату/день регистрации права собственности на квартиру в 3-НДФЛ.

Моментом возникновения права собственности является день смерти фактического владельца недвижимости или дата оглашения завещания. Как физическое, так и юридическое лицо обязано вступить в право наследования в течение 6 месяцев со дня оглашения завещания/смерти и за этот период пройти государственную регистрацию имущественного права. Если данная процедура не будет пройдена за полгода, вступление в собственнические взаимоотношения становится возможным только путем судебного разбирательства.

Продажа квартиры (дома) в 2021 году: налог в разных ситуациях и примеры 3-НДФЛ

В данном случае проще понимать, кому не нужно декларировать сделку по продаже недвижимости. К таким счастливчикам относятся те, кто владел объектом продажи достаточный срок, позволяющий вообще не считать и не уплачивать налог.

Если квартира или дом, в котором доли принадлежали разным собственникам, проданы новому покупателю как единый объект права собственности по одному договору, то и выручка от сделки, и вычет подлежат распределению пропорционально бывшим долям.

Регистрация права собственности на квартиру

В настоящий момент тема заголовка — юридически неверна. С 01.03.2013 года отменена регистрация договора купли-продажи квартиры, а сохранилась часть прежней регистрации — регистрация перехода права собственности. В связи с изменениями законодательства изменилось и содержание договоров купли-продажи и дарения квартир. Образцы из интернета брать не советуем.

1. Собрать необходимый пакет документов (лучше спросить у специалиста, в каждом случае пакеты — разные). Сроки действия документов — тоже в разных случаях — разные. Например, для заключения и регистрации договора купли-продажи в нотариальной форме — должен быть свеженький кадастровый паспорт и 10-дневная выписка из ЕГРП, для договора в простой письменной форме — можно использовать старый технический паспорт

Инвестиционный вычет по ндфл как отразить в 3 ндфл

Инвестиционный вычет является одной из форм поддержки гражданина государством. В благодарность за то, что физическое лицо помогает развивать экономику страны и вкладывает в разные ее отрасли собственные средства, законодатель разрешает возвращать часть потраченных средств. Инвестиционный вычет для физических лиц регламентируется статьей 219.1 НК РФ.

- Лицо, которое инвестирует средства должно иметь гражданство России и вклад делать именно в российскую экономику. В противном случае ни о каком вычете речи идти не может

- Гражданин может иметь только один инвестиционный счет, который должен функционировать не менее трех лет

- Такой счет должен ежегодно пополняться, но не более чем на 1 млн. рублей. В качестве доказательства взноса денег у инвестора должен быть на руках документ, подтверждающий оплату

- Для оформления вычета гражданин должен получать официальный доход и перечислять с его суммы НДФЛ

Вам может понравиться => Главный Инженер Не Может Быть Материально Ответственным

Дата регистрации права собственности на жилой дом квартиру комнату дду

- прием заявления о государственной регистрации права;

- правовая экспертиза поданных документов,

- проверка их подлинности, законность данной сделки,

- выявление или исключение обстоятельств, препятствующих совершению регистрации прав собственности на данный объект недвижимости;

- внесение необходимых сведений в Единый государственный реестр недвижимости (ЕГРН);

- выдача документов с регистрационной надписью на договоре или ином правоустанавливающем акте (в дальнейшем при необходимости собственник может получить выписку из ЕГРН на свой объект недвижимости, которая выдается при обращении в Росреестр или МФЦ с начала 2021 года).

- Если собственник одной доли в квартире наследует другую долю в результате смерти собственника, срок владения квартирой исчисляется с даты первоначальной регистрации собственности на долю в квартире (Письмо Минфина России от 24.10.2013 №03-04-05/45015). Пример: в результате приватизации, проведенной в феврале 2010 года, квартира была оформлена в долевую собственность бабушки и внука по ½ доли.

Налоговая декларация при продаже квартиры — заполнение и подача

– оформление отчета при продаже квартиры, находящейся в долевой собственности, например, мужа и жены. Отчитаться в налоговую инспекцию о полученной прибыли должны оба супруга. Если имеющиеся их доли недвижимости были неравными, имущественный вычет при исчислении налога будет применен пропорционально проданным долям.

- Возможность сэкономить личное время на поход в отделение и ожидание своей очереди.

- Факт подачи задокументирован и не может быть оспорен или отклонен. В случае необходимости налогоплательщику присылают официальное уведомление.

- Позволяет своевременно подать бумаги, даже не находясь в данный момент по месту регистрации.

Для подачи налоговой декларации обозначены четкие сроки, которые нельзя нарушать. Так вот, для уплаты налога также есть временной отрезок, за который деньги должны быть выплачены. Вы должны успеть это сделать до 15 июня того года, когда вы подали декларацию. Опоздания также приведут к увеличению размера налога.

После того как вы заполнили декларацию, необходимо подать её в налоговую контору по месту вашей официально регистрации. Вы можете заняться это лично или доверить это кому-либо другому. Обратите внимание, что в последнем случае для того, чтобы вас кто-то представлял в налоговой, вам нужно оформить доверенность, заверенную у нотариуса. Доставить документы в контору можно несколькими способами, вы вправе выбрать любой, который покажется вам удобным и наиболее подходящим.

Дата Регистрации Права Собственности На Квартиру Где Посмотреть Для 3 Ндфл

ЕГРН, а не право подтверждающий документ, как было ранее. Свидетельство о государственной регистрации права — это условно-достоверный документ, поскольку при внесении изменений в реестр недвижимости закон не обязывал Свидетельство менять. -Почему? -Ответ в статье: Свидетельство о государственной регистрации права собственности — условно достоверный документ. Самым достоверным документом о наличии зарегистрированных прав на недвижимость — является свежая выписка из ЕГРН.Поэтому в выписке из ЕГРН нет данных о ранее выданном Свидетельстве о государственной регистрации права.

- Свидетельство о государственной регистрации собственности Свидетельство о государственной регистрации права собственности Номер Свидетельства о государственной регистрации права собственности

- Отмена свидетельства о государственной регистрации права собственности

- Получить свидетельство о государственной регистрации права собственности

- Бланк Свидетельства о государственной регистрации права собственности

- Отсутствие свидетельства — отсутствие права собственности

Размер вычета

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

С чего начать?

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

17.1 ст. 217 НК не подлежат налогообложению НДФЛ доходы, получаемые физическими лицами, являющимися налоговыми резидентами РФ, за соответствующий налоговый период от продажи, в частности, квартир, комнат и долей в указанном имуществе, находившихся в собственности налогоплательщика три года и более.Это п.1.12 листа «И» налоговой декларации.

Дата регистрации права собственности на квартиру

Выдается это Свидетельство местными отделениями УФРС при оформлении ( точнее, при государственной регистрации ) права собственности гражданина на конкретный объект недвижимости. В обиходе эту бумагу называют Свидетельством о праве собственности на квартиру или « Титулом », так как этот документ содержит основные ( титульные ) сведения о квартире. Объект права ( т.е.

Наши юристы предоставляют юридические услуги по государственной регистрации прав на жилые и нежилые помещения (регистрация квартиры, дома или др. в собственность). А при возникновении проблем с регистрацией, мы поможем Вам решить их в судебном порядке. Право собственности и иные вещные права на жилые помещения, а именно их возникновение, ограничение, переход и прекращение права собственности, подлежат государственной регистрации. Право собственности относится к вещному праву.

Заполнение 3 Ндфл Что Такое Инвестирование Или Договор Купли-Продажи

4. Получить налоговый вычет станет проще. В России в 2021 году упростят получение налогового вычета при покупке квартиры, дома или земельного участка. По новым правилам, физлица смогут возмещать НДФЛ одним только заявлением — без составления декларации 3-НДФЛ. Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет. По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания.

3. Недвижимость не станут облагать повышенным НДФЛ. В прошлом году в России принята прогрессивная ставка НДФЛ — доходы свыше 5 млн руб. с 1 января 2021 года облагаются по ставке 15%. Это могло коснуться многих собственников недвижимости, но было принято решение не применять прогрессивную шкалу к разовым или нерегулярным доходам, в том числе доходам от продажи недвижимого имущества. Поэтому НДФЛ остается прежним — 13%.

Где посмотреть номер свидетельства о регистрации права собственности

Здесь фиксируются действия в отношении недвижимого имущества, относится к правоустанавливающему документу и имеет внешний вид ценного бланка, имеющего свой номер и всевозможные защитные знаки. Это выполнено для установления его уникальности и предотвращения всевозможных попыток обмана.

Стоит учитывать и тот момент, что реестр предоставляет нам информацию с опозданием, срок которого составляет приблизительно четырнадцать дней, в результате чего это следует учитывать при сделке, так как за такой срок квартиру уже могли продать кому-то другому.

Способ приобретения инвестирование или договор купли продажи

Приобретая вексель, покупатель строящейся квартиры подписывает соглашение о покупке у застройщика (векселедателя) ценной бумаги на сумму стоимости квартиры. При этом в предварительном договоре оговаривается, что оплата будущей сделки возможна путем погашения векселя.

Вас может заинтересовать :: Как Назначить Председателем Снт Не Члена Снт

Те лица, притязающие на недвижимость в новостройке, уже не станут разделять ответственности за предоставление услуг со стороны строительной компании. Поэтому они имеют полное право требовать исполнения уже принятых услуг, и тех, которые обозначены в соглашении обязательств. Что касается исполнителя услуг, то и он приобретает широкие полномочия.

Любые логотипы, иные чем логотипы ВТБ, если таковые приведены в материалах «Школы инвестора», используются исключительно в информационных целях, не имеют целью введение клиентов в заблуждение о характере и специфике услуг, оказываемых ВТБ, или получение дополнительного преимущества за счет использования таких логотипов, равно как продвижение товаров или услуг правообладателей таких логотипов, или нанесение ущерба их деловой репутации.

Никакие положения информации или материалов, представленных в «Школе инвестора», не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение ВТБ предоставить услуги инвестиционного советника, кроме как на основании заключаемых между инвестиционным советником и клиентами договоров. ВТБ не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в материалах «Школы инвестора», подходят всем лицам, которые ознакомились с такими материалами, и/или соответствуют их инвестиционному профилю. Финансовые инструменты, упоминаемые в информационных материалах, также могут быть предназначены исключительно для квалифицированных инвесторов. ВТБ не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Дата регистрации права собственности на квартиру

Договором купли-продажи квартиры предусмотрено, что право собственности переходит к покупателю после окончательного расчета. На момент регистрации этого договора в регистрационной палате жилье находится в собственности продавца менее трех лет. На момент же окончательного расчета с продавцом трехлетний срок истечет. Как будет определяться дата продажи квартиры? Можно ли считать доходы, полученные от ее продажи, не подлежащими налогообложению в соответствии с п.

Срок нахождения имущества в собственности налогоплательщика — это период его непрерывного нахождения в собственности вплоть до реализации (Письмо Минфина от 20.11.12 г. №03-04-05/9-1324). Если с концом периода все понятно, то с началом не всё так однозначно. В различных ситуациях начало периода может быть разным .

Как заполнить 3-НДФЛ для получения инвестиционного вычета

Вычет по НДФЛ предполагает возможность уменьшить налог. Глава 23 НК РФ предусматривает 5 разновидностей вычетов по налогу на доходы физических лиц. Возможность их применения зависит от различных факторов. Например, стандартный социальный вычет могут получить все, а имущественный — те граждане, которые покупают или продают имущество. Инвестиционный вычет применяется при получении дохода по операциям с ценными бумагами либо от доходов на индивидуальном инвестиционном счете (далее — ИИС) и по операциям на нем.

- Предоставляется по окончании договора на ведение ИИС, если период владения счетом составил не менее трех лет.

- Применение вычета возможно, только если за весь период ведения счета не был использован вычет на сумму денежных средств, внесенных на ИИС.

- Вычет можно получить как посредством представления налоговой декларации, так и при исчислении и удержании налога налоговым агентом.