Что такое налоговый вычет?

Налоговый вычет — сумма, которая уменьшает размер дохода (налогооблагаемую базу), с которого уплачивается налог. В некоторых случаях под налоговым вычетом понимается возврат части ранее уплаченного налога на доходы физического лица, например, в связи с покупкой квартиры, расходами на лечение, обучение и т.д.

Всего Налоговым кодексом предусмотрено 6 групп налоговых вычетов:

- Стандартные налоговые вычеты (ст. 218 НК РФ).

- вычет на налогоплательщика;

- вычет на ребёнка.

- Социальные налоговые вычеты (ст. 219 НК РФ).

- по расходам на благотворительность;

- по расходам на обучение;

- по расходам на лечение и приобретение медикаментов;

- по расходам на негосударственное пенсионное обеспечение и добровольное пенсионное страхование, добровольное страхование жизни;

- по расходам на накопительную часть трудовой пенсии.

- при продаже имущества;

- при приобретении имущества.

Сегодня расскажем про имущественные налоговые вычеты.

Кто не имеет права получить налоговый вычет

Нельзя рассчитывать на вычет:

- при заключении договора купли-продажи жилого помещения между близкими родственниками;

- при покупке квадратных метров на средства работодателя;

- при использовании на покупку средств так называемого материнского капитала.

Сидорова решила купить частный дом родителей. Отец и дочь взаимозависимые люди не только по крови, но и по закону. Ввиду этого оставшийся недополученный вычет с 0,5 миллиона рублей при покупке на свое имя Сидорова оформить бы не смогла.

К близким родственникам закон относит супруга/супругу, родителей, детей, братьев и сестер.

Дом был куплен на имя несовершеннолетнего сына Сидоровой, так как родство деда и внука не считается преступлением для налоговых служб. Вычет получила Сидорова, а сын не лишился права использовать имущественный вычет в будущем (п.6 ст. 220 НК РФ).

Не получит возврат пенсионер, если он не работает уже более трех лет. Налог не платил, пока не работал, государству нечего ему возвращать. Если же на пенсии работаешь, то, пожалуйста, оформляй вычет по общей схеме, если еще не получал его никогда.

Виды имущественного налогового вычета

При покупке жилья есть 2 вида имущественных вычетов:

- на покупку недвижимости.

- на выплату процентов по ипотечному кредиту.

| На покупку | На выплату % по ипотеке |

| Покупка после 01.01.2014 г. 13% с 2 млн. (на 1 чел.), но не более 260 тыс. руб. Остаток можно переносить на другие объекты. Вычет могут получить оба супруга. | 13% НДФЛ с 3 млн. руб. Вычет могут получить оба супруга. Остаток вычета перенести на другие объекты нельзя. |

Вычет по расходам на покупку недвижимости

Если покупка совершена после 01.01.2014 г., то вычет предоставляется в размере 13% с суммы 2 млн. руб. (лимит на одного человека). Возможен возврат налога с нескольких объектов недвижимости, но в пределах 260 тыс. руб. При этом вычет на один объект недвижимости могут заявить оба супруга.

Т.е. при покупке квартиры стоимостью 4 млн. руб. супруги могут получить на нее вычет в размере 260 тыс. х 2= 520 тыс. руб.

Пример: Супруги Сергей и Светлана в 2021 году купили квартиру в ипотеку за 5 млн. руб. Квартиру оформили на двоих в совместную собственность. У каждого из них 13% НДФЛ = 5 000 000/2*0,13 = 325 000 руб. Но получат они только по 260 000 руб., т.к. это максимальная положенная сумма.

Если квартира приобретена до 1 января 2014 года, и покупатель уже воспользовался правом на вычет, второй раз получить налоговый вычет невозможно.

По расходам на выплату процентов по ипотечному кредиту

Льгота предоставляется налогоплательщику на один объект недвижимости, остаток льготы перенести на другие объекты нельзя. Вернуть 13% НДФЛ можно с суммы, не превышающей 3 млн. руб.

Плательщик ипотеки может вернуть 3 млн. х 13% = 390 тыс. руб. с суммы выплаченных процентов. Заявить право на вычет по объекту недвижимости могут оба супруга в пределах реально уплаченных процентов по ипотеке, если они являются плательщиками НДФЛ.

Семья сможет вернуть до 780 тыс. руб. НДФЛ с суммы выплаченных процентов по ипотечному кредиту. Но остаток этого вычета перенести на другие объекты не получится.

Итого можно вернуть в семейный бюджет 520 000 + 780 000 = 1 300 000 руб.

Необходимые справки для имущественного возврата

Это поверите или нет, но прекрасный подарок от государства в тот момент, когда вы купили квартиру. Есть вычеты не только на покупку квартиры, но в этой статье я буду говорить только о них. Ведь расходы на покупку квартиры (строительство дома), ремонт и т.д., наверняка забрали практически все ваши свободные деньги.

Как получить остаток имущественного вычета При покупке жилой недвижимости физические лица могут получить имущественный налоговый вычет в размере произведенных расходов, но не более 2 млн. рублей (подп. 2 п. 1 ст. 220 НК РФ ). Если в течение первого периода (года) вычет использован не полностью, то его остаток можно переносить на следующие годы. При этом повторного представления документов, подтверждающих право на такой, не требуется.

Максимальный срок на выплату налогового вычета за квартиру и другое приобретенное имущество составляет 3 календарных месяца, именно после данного срока деньги должны поступить на ваш счет от налоговой службы, вы можете контролировать данный процесс зарегистрировавшись в личном кабинете на сайте налоговой службы России. В нашей налоговой говорят, что на проверку декларации 3-НДФЛ и прилагающихся к ней документов отводится три месяца, а на четвертый — перечисляют.

Хотя на практике у некоторых выходило быстрее. Ну и конечно самостоятельно проверять онлайн свой счет, на который должны перечислить вычеты Учтите, что возвращать налог за покупку квартиры можно как через работодателя, так и через налоговую службу. Если выберете второй способ, на все про все уйдет около 3 месяцев.

Для начала, после подачи пакета документов с декларацией у инспектора есть три месяца, согласно налоговому кодексу, что бы проверить правильность собранных документов, безошибочно заполненную декларацию и права у налоговика на такого рода льготу.

Как вернуть свои деньги

Если все вышесказанное было положительным, то налогоплательщику нужно передать в налоговую инспекцию номер расчетного счета по которому будет осуществлена выплата денежных средств. После этого, в течении одного месяца с момента подачи данных, казначейство ФНС обязано выплатить сумму. В результате, с момента подачи гражданином документов до начисления средств на его счет максимум может пройти четыре месяца.

Внимание! Если по истечении этого срока, денежного перевода не поступило может быть подана жалоба на бездействие инспекторов. Так же в заявлении можно предоставить расчет пени за просрочку. Эту жалобу обязаны рассмотреть в течении одного месяца, но обычно шевелиться начинают быстрее.

- Неверно прописанная сумма вычета. Например была совершена покупка квартиры за счет личных средств плюс материнский капитал. В декларации нужно указывать только сумму личных средств вложенных в покупку.

- Не достаточно подтверждающих документов, не верно оформленные. Во всех документах должны стоять даты, подписи, реквизиты продавца и так далее.

- У налогоплательщика обнаружили долг перед налоговой службой. В таком случае нужно закрыть задолженность или прописать сумму вычета отняв задолженность.

- Покупка квартиры, дома, комнаты у родни. К таким лицам относится муж(жена), дети(усыновленные), родители, братья и сестры (в том числе неполные, от одного родителя).

- Квартира была оформлена на заявителя, а в чеке указан покупатель иной человек (кроме супруга).

Проверяйте правильность заполнений документов

С появлением интернета отпала нужда ходить в налоговую инспекцию и тратить на это личное время. Это можно выяснить довольно просто через личный кабинет. Для того, что бы войти в него нужно сначала единоразово посетить любую доступную инспекцию с паспортом. Но если это инспекция где гражданин не стоит на учете, нужно с собой захватить еще копию свидетельства о получении ИИН.

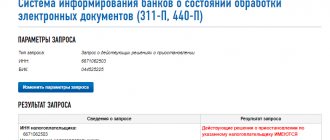

Получив реквизиты доступа нужно ввести их и войти в кабинет. Далее нужно перейти во вкладку «Налог на доходы физических лиц», затем выбираем «3 НДФЛ». Перед налогоплательщиком откроется страница, где будут указаны время подачи документов на имущественный возврат средств и статус проверки. Если, после очередной проверки, статус изменился с «начатой» на «завершенный», можно смело отсчитывать месяц и ждать отчислений.

Наверняка узнав о возможности получения возврата средств за покупку квартиры, встречалось понятие однократности этого права. Что же это означает?

Есть два варианта развития событий: покупка недвижимости до 1 января 2014 года с использованием права на налоговый возврат и покупка после этой даты.

В первом варианте, даже если покупка была меньше лимита на возврат (2 000 000 рублей), налоговик больше не имеет права на возврат денег. После внесения изменений в законодательство, с 1 января 2014 года, можно делать несколько покупок (например: комнату за 700 000 рублей, а потом еще квартиру за 130 000 рублей) и на обе покупки оформлять запрос на возврат средств.

- Вариант 1. Информация за 1 минуту из декларации.

Если на руках осталась копия прошлой декларации, то узнать остаток будет просто. На листе «И» в строке 2.10 обозначена сумма.

Предлагаем ознакомиться: Удостоверение налоговой службы

Четких инструкций о таком обращении в законе нет. Стоит лично прийти в инспекцию, сотрудник поможет составить заявление и в течение четырнадцати дней (но не больше чем тридцать) придёт отчет. Так же для обращения нужно иметь документ удостоверяющий личность.

Самый популярный в последнее время вид обращения в налоговую инспекцию через интернет посредством использования сайта ФНС. Не приходиться удивляться, данный метод имеет бесспорные преимущества:

- что бы оформить и подать документ, нужно выделить пол часа максимум личного времени.

- для заполнения декларации НДФЛ не нужно ехать в инспекцию, ждать очереди и так далее.

- при вписывании данных если произошла ошибка – система сразу сообщает о ней и тут же можно исправить.

- подачей декларации можно заняться хоть в три часа ночи.

Проверка данных

После сдачи декларации в инспекцию, многие люди задаются вопросом: как узнать, когда перечислят налоговый вычет за квартиру? Сроки выплат определены законодательством и за их нарушение гражданин может требовать от налогового органа материальную компенсацию.

С момента подачи декларации государственному органу отводится три месяца для камеральной проверки прикладываемых бумаг. По истечении этого срока, инспекция обязана вынести решение о предоставлении имущественного вычета при покупке жилья или отказать в предоставлении льготы. Каким бы не было решение государственного органа, налогоплательщик получает уведомление.

Если решение является положительным, то физическое лицо должно предоставить в инспекцию данные для перечисления суммы сверх уплаченного налога. В установленные законом сроки (один месяц) казначейство обязано перевести на расчетный счет гражданина начисленную денежную сумму. Таким образом, максимальное время выплаты налогового вычета при покупке квартиры или другого недвижимого имущества составляет 4 месяца.

При неправильно заполненной декларации или неполном пакете собранных бумаг инспектор вправе потребовать откорректированную форму 3 НДФЛ.

Чтобы получить право на вычет, налогоплательщик обязан предоставить в налоговую инспекцию полный пакет документов.

Рассчитать сумму излишне уплаченного налога можно, не обращаясь в инспекцию.

Законодательством определена максимальная величина от стоимости объекта недвижимости, от которой можно получить налоговый вычет – 2 млн рублей. Если стоимость приобретаемого жилья превышает этот показатель, за расчетную базу все равно принимается 2 миллиона.

При покупке жилья в ипотеку, с суммы уплаченных банку процентов также можно получить компенсацию. Максимальная сумма процентов по ипотеке для возврата имущественной льготы не должна превышать 1 млн рублей. Таким образом, расчетная база ипотечного жилья для возврата подоходного налога составляет 3 миллиона рублей.

Приведем пример стандартной покупки квартиры без долевого участия собственником, имеющим официальную заработную плату 40 тысяч рублей. Иванов А.П приобрел квартиру за 3,5 миллиона рублей. Так как законом установлена максимальная сумма для возврата имущественной льготы 2 миллиона, при зарплате 40000 в месяц, Иванов А.

К сожалению, не все граждане знают, что после покупки жилья можно вернуть небольшую часть от ее стоимости в виде имущественной льготы. Для ее получения необходимо иметь официальный заработок, отчислять от него 13% подоходного налога, заполнить декларацию и отнести ее в налоговую инспекцию с пакетом необходимых документов.

Камеральная проверка длится не более 3 месяцев, после чего казначейство в течение месяца переводит физическому лицу сумму имущественного вычета на расчетный счет. Если процедура проверки декларации превышает три месяца, налогоплательщик имеет право требовать от инспекции проценты за каждый день просрочки.

Покупка недвижимости – важный и желанный шаг в жизни каждой семьи. Но данное событие всегда связано с существенными финансовыми тратами. Для того чтобы поддержать семьи, решившие улучшить жилищные условия и обзавестись собственным жилье, государство предоставляет гражданам право вернуть часть потраченных средств.

Способ №1. Запрос данных в ФНС.

Если Вы сделали самостоятельный расчет остатка вычета, но хотите его проверить, то самый простой способ – лично явиться в налоговую по месту жительства.

В положениях законодательных акт нет четкого алгоритма подачи запроса на получение информации об остатке вычета, поэтому процедура осуществляется в общем порядке, в соответствии с требованиями конкретного органа ФНС. Во всех случаях документом, обязательным для предоставления, является паспорт. Также требуется Ваше личное присутствие.

Срок давности налогового вычета

Срока давности для имущественного налогового вычета нет. Если квартира приобретена более 3-х лет назад, то вычет можно получить с доходов, полученных за последние 3 года, предшествующие году обращения (подачи заявления).

Например, квартира куплена в 2004 году, а обращение за возвратом было в 2021 г., то в расчет берутся 2015 г., 2021 г., 2021 г.

Право на вычет при покупке квартиры в новостройке появляется с года подписания акта приема-передачи квартиры.

Что в итоге

- Купили квартиру — используйте право на налоговый вычет. Максимальная сумма, с которой вам отдадут назад 13%, 2000000 рублей. Не тяните больше трех лет с подачей документов в налоговую инспекцию.

- Покупать жилье у родственников или используя чужие/государственные деньги невыгодно. По таким сделкам вам не оформят возврат.

- Постарайтесь брать ипотечный кредит под самый низкий процент. Возвратный налог на кредитные проценты дополнительно поможет вам снизить финансовое бремя.

- Налоговый вычет только для тех, кто официально работает.

Можно ли получить вычет на покупку жилья по нескольким квартирам?

До 2014 г. лимит имущественного вычета был привязан не только к налогоплательщику, но и к объекту. Вычет давали один раз в жизни и только на один объект недвижимости. Перенести вычет на другой объект было нельзя.

С 01.01.2014 г. закон изменился. Если недвижимость приобретена после 1 января 2014 г., предельный размер вычета не привязан к объекту, остаток можно переносить на другие объекты.

Например, если в 2021 г. вы купили квартиру за 1,5 млн. руб. и вернули налог, то при покупке другой квартиры в 2021 г. вы сможете использовать остаток вычета и вернуть еще 65 тыс. руб.

А налог не только собирают, но иногда и возвращают

Поставил новые зубные протезы, была платная дорогостоящая операция, получили иные платные медицинские услуги — по предоставленным чекам возможно вернуть часть потраченных денег через налоговую службу.

Это относится и к платным образовательным программам, а с 2014 года и к продуктам страхования. Это социальный вычет. Но самый крупный возврат будет с сумм, потраченных на покупку жилья, — имущественный вычет.

Об этом мы и поговорим.

Когда вычет получить не удастся?

- Жилье построено или куплено за счёт средств работодателей, иных лиц, материнского (семейного) капитала, бюджетных средств;

- сделка купли–продажи заключена с взаимозависимым лицом.

Взаимозависимые лица — это физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный (ст. 105.1 НК РФ). Теща, свекровь – не взаимозависимые лица.

Пример: Петрова Г.Д. купила в 2021 г. квартиру за 2,1 млн. руб., из них 453 тыс. руб. были оплачены сертификатом материнского капитала. За 2021 г. ее доход — 650 000 руб., размер выплаченного НДФЛ — 84 500 руб.

Вычет по НДФЛ не может быть предоставлен физлицу на сумму материнского капитала. Значит, что итоговая сумма вычета равна:

2 100 000 – 453 000 = 1 647 000 руб., Петрова Г.Д. сможет получить: 1 647 000*0,13 = 214 110 руб.

В 2021 г. Петрова Г.Д. получит 84 500 руб. (сумма уплаченного в 2017 г. НДФЛ). Оставшаяся сумма0=129 610 руб. будет перенесена на последующие налоговые периоды.

Порядок получения вычета при покупке недвижимости можно посмотреть по ссылке.

Суммы налогового вычета и сроки его получения

Рассчитывать на какие-либо возвраты потраченных денег со стороны государства глупо тому, кто сам государству не платит.

Возвратить за год можно лишь сумму, которую вы отдали государству в качестве налога. Не со всех потраченных или заработанных денег, а только с определенной суммы (до 2008 г. — 13% с 1000000 руб., с 2008 г. по настоящее время 13% с 2000000 руб.). Максимум, что могут вернуть — 260 тысяч рублей.

Большой начальник купил в 2010 году квартиру за 7 миллионов. С месячного оклада 200 тысяч руб. за год он перечислил налога 312 тысяч рублей. Претендовать на получение вычета он может в 2011 году.

При таком раскладе вычет он получит в год подачи декларации сразу всей суммой, но не больше 260 тысяч.

Обычный сотрудник с небольшим окладом купил жилье за 2 миллиона. Перечисленные за год в казну государства 13% составят 100 тысяч рублей. Возврат 260 тысяч рублей возможен по трем вариантам.

Имущественный вычет при продаже имущества

Сумма, полученная при продаже любого имущества, находящегося в собственности физического лица менее 3-5 лет, подлежит обложению НДФЛ.

Налогоплательщик в срок до 30 апреля года, следующего за отчетным, должен предоставить в налоговый орган по месту жительства налоговую декларацию по форме 3-НДФЛ в отношении доходов, полученных от продажи такого имущества. За несвоевременное представление декларации — штраф в размере 5% от неоплаченной суммы налога, за каждый месяц просрочки предоставления декларации, но не более 30% указанной суммы и не менее 1 000 руб.

Срок владения имуществом отсчитывается с момента получения имущества в собственность. Для объектов, приобретенных до 01.01.2016 г., минимальный срок владения – 3 года. Для них после 3-х лет владения платить налог и подавать декларацию по НДФЛ при продаже имущества не нужно.

Например, в 2021 г. срок владения по объектам, купленным до 1 января 2021 г., будет 3 года. Если недвижимость куплена после 1 января 2021 г., действуют новые нормы.

Согласно ст. 217.1 Налогового кодекса РФ, доходы, получаемые налогоплательщиком от продажи объекта недвижимого имущества, освобождаются от налогообложения при условии, что такой объект находился в собственности налогоплательщика в течение минимального предельного срока владения объектом недвижимого имущества и более.

Минимальный предельный срок владения составляет 3 года для объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из условий:

- право собственности на объект получено налогоплательщиком в порядке наследования или по договору дарения от близкого родственника;

- недвижимость получена в результате приватизации;

- право собственности на объект получено налогоплательщиком — плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением.

В иных случаях минимальный предельный срок владения объектом недвижимого имущества — 5 лет.

Если применить освобождение от уплаты налога по сроку владения имуществом не получается, можно воспользоваться имущественным налоговым вычетом.

Размер имущественного вычета при продаже имущества

| Вид имущества | Максимальная сумма вычета, на который может быть уменьшен доход при продаже |

| Продажа жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли в них. | 1 000 000 руб. |

| Продажа другого имущества (автомобили, нежилые помещения, гаражи и прочие предметы). | 250 000 руб. |

Если налогоплательщиком за один год было продано несколько объектов имущества, указанные пределы применяются в совокупности по всем проданным объектам, а не по каждому объекту по отдельности. В течение одного календарного года можно одновременно использовать вычет в размере 1 000 000 руб. и вычет в размере 250 000 руб.

Если человек в одном календарном году продал 3 квартиры, которые были в собственности меньше пяти лет, он может воспользоваться вычетом в размере 1 000 000 руб. Вычет не утраивается из-за 3-х объектов недвижимости.

Если гражданин продает две машины, его общий имущественный вычет 250 000 руб., независимо от количества продаваемых машин.

Имущественный вычет, связанный с продажей имущества, можно применять в пределах установленного максимального размера такого вычета неограниченное число раз.

При продаже имущества у налогоплательщика есть выбор:

- воспользоваться имущественным вычетом;

- или уменьшить свой доход на сумму фактически произведенных и документально подтвержденных расходов, связанных с приобретением этого имущества.

Одновременно уменьшить доходы на сумму имущественного вычета и на сумму произведённых расходов в отношении одного объекта нельзя.

Поэтому считайте, что вам выгоднее. Пользуйтесь всеми полагающими вам налоговыми льготами и не упускайте выгоды для вашего бюджета!

Налоговые вычеты не распространяются на доходы, получаемые индивидуальными предпринимателями от продажи имущества в связи с осуществлением ими предпринимательской деятельности.

Порядок предоставления налогового вычета при продаже имущества можно посмотреть здесь.

Об авторе

Наталья Колбасина — высшее образование по специальности «Экономист по бухгалтерскому учету и аудиту» в Крымском государственном агротехнологическом университете. Повышала свою квалификацию в Московском государственном университете им. М.В. Ломоносова, АНО «Институт финансового планирования» и финансовом университете при Правительстве Российской Федерации. Является консультантом по финансовой грамотности проекта Минфина России Вашифинансы.рф. Опыт успешной работы в финансовой сфере – более 20 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Комментарии: 2

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Наталья Колбасина

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Галина

20.04.2021 в 09:56 У 2х братьев была в долевой собственности подаренная отцом квартира, уже соб рались её продать, как один братьев умирает. Во владение вступает сын умершего. Получаются разные сроки владения. Как продать целое, ждать ещё 3 года…?.

Ответить ↓ Анна Попович

20.04.2021 в 18:17Уважаемая Галина, если не выждать срок владения, то обязанность по уплате налога ляжет на плечи наследника.

Ответить ↓