Условия возвращения НДФЛ при покупке квартиры

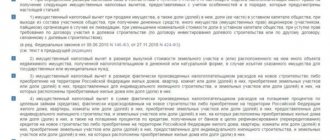

В случае покупки квартиры возможен возврат части вложенных средств за счет использования имущественных вычетов (ст. 220 НК РФ). Они существуют в двух видах, которые можно применить совместно:

- Непосредственные затраты на покупку или строительство:

- их объем ограничен пределом 2 000 000 руб.;

- вычет может быть отнесен не к одному, а к нескольким объектам;

- если квартиру продают без отделки (и это отражено в договоре), то в сумму затрат на покупку допустимо включать расходы на отделочные работы и материалы.

- Проценты по ипотеке. Этот вычет также ограничен по сумме (3 000 000 руб.). Кроме того, его можно применить только к одному объекту.

Порядок получения вычета при покупке квартиры в ипотеку детально описан у КонсультантПлюс. Посмотреть разъяснения экспертов и увидеть построчное заполнение декларации для ипотечника можно, бесплатно получив доступ к системе.

Использование вычетов возможно:

- по отношению к доходам, облагаемым по ставке 13%;

- при наличии права на собственность, которое подтвердит соответствующее свидетельство, оформленное при покупке объекта, или акт приемки-передачи при долевом участии в строительстве;

- по расходам, имеющим документальное подтверждение и осуществленным налогоплательщиком лично, не за счет бюджетных средств (или средств материнского капитала) и не при покупке у взаимозависимого лица;

- каждым из собственников на полную сумму при покупке в совместную или долевую собственность;

- при приобретении родителями жилья, оформляемого на детей, не достигших 18 лет.

Подробнее о вычетах при ипотеке читайте в материале «Налоговый вычет при покупке квартиры в ипотеку (нюансы)».

Как получить налоговый вычет

Человек может получить вычет двумя способами. Обратиться в региональный налоговый орган или подать заявку через компанию, в которой он работает. Тогда подать заявку можно после приобретения жилья, даже если сделка совершена в начале года. Дожидаться завершения отчетного периода не надо.

При выплате зарплаты не будет удерживаться подоходный налог, равный 13 процентам. В ситуациях, когда за один календарный год не может быть выплачена вся сумма возмещения, в следующем году заявление подается еще раз. И так до того момента, пока не будет выплачена вся компенсация.

При подаче декларации через налоговые органы, заявка размещается в следующем календарном году. Сумму возвращают за прошедший год, максимум за предыдущие 3 года. Оформить возмещение можно на всю сумму сразу, если позволяет официальный достаток. Если размера внесенного НДФЛ за год недостаточно, будет возмещена только часть суммы. Оставшаяся сумма может быть возвращена в следующем году.

Пошаговая инструкция:

- Для начала проверьте, подходите ли вы под требования для получения выплаты.

- Затем соберите нужные бумаги.

- Посчитайте на какую сумму возмещения можете рассчитывать.

- Выберите подходящий для вас способ возврата: налоговая или компания-работодатель.

- Подайте документы в налоговую онлайн или лично, если выбран подобный вариант.

- Дождитесь рассмотрения декларации.

- Дождитесь поступления денег.

Условия получения вычета

Чтобы оформить вычет, гражданин должен соответствовать нескольким критериям:

- являться налоговым резидентом РФ. По п.2 ст. 207 НК РФ физическое лицо должно проживать на территории Российской Федерации больше шести месяцев;

- квартира куплена из ваших средств, это подтверждают официальные документы. Оплатить сумму можно частично или полностью. Вычет будет рассчитываться в зависимости от фактической суммы расходов.

Евгений Байдалин

Практикующий юрист по гражданским и арбитражным делам. Опыт работы более 8 лет

Задать вопрос

Если квартира была получена в подарок или унаследована, вычет получить не выйдет, так как фактически вы не несли расходов на ее приобретение и не уменьшали налогооблагаемую базу

- на руках имеются правоустанавливающие документы. При покупке новостройки достаточно предоставить акт приема-передачи собственности. В данном случае договор ДУ не поможет, даже если выплачена вся сумма за квартиру. Для получения вычета нужно дождаться сдачи объекта;

- при покупке вторичного жилья предоставляется свидетельство или выписка из ЕГРН, договор КП и Акт ПП.

При этом документы на право собственности должны быть оформлены на ваше имя или супруга. Квартира родителей не подходит для получения вычета, даже если ее покупку оплатили вы.

- человек, продавший недвижимость, не должен являться близким родственником. При покупке жилья у взаимозависимого лица вычет законом не предусмотрен. Родство будет проверено налоговой по общей базе. При этом родственники супруги фактически не являются родственниками. В соответствии с письмом Минфина №03-04-07/40094 от 2015 года, к взаимозависимым лицам относят близких родственников, а также других людей, которые каким-либо образом могли повлиять на сделку. К таким лицам относят гражданского супруга, отца общего ребенка и т.д.;

- до этого не использовалось право на получение вычета. Имущественный вычет при покупке жилья имеет свой лимит, размеров в 260 000 рублей. Его можно получить только единожды, но в том числе с покупки разного жилья;

- жилье куплено на территории РФ.

Документы для оформления вычета за квартиру

Чтобы получить налоговый вычет, предъявляется список документов:

- ИНН;

- копия основной страницы паспорта и прописки;

- справка 2-НДФЛ. Обязательно предоставление оригинала;

- декларация 3-НДФЛ. Этот документ предоставляется только в налоговую. При получении вычета через работодателя, налоговая декларация не нужна. Подается только оригинал. На копии ставится отметка налогового инспектора о приеме декларации.

Правильно составить декларацию можно специальными программами, информацию по ним можно посмотреть здесь https://service.nalog.ru/ndfl/. В них документ составляется автоматически.

- Документ, подтверждающий передачу собственности: договор, акт приемки-передачи, выписку ЕГРН.

Кроме указанных документов важно доказать, что жилье приобретено за ваш счет. Если при расчете использовались собственные средства, владельцу к декларации нужно приложить следующие доказательства:

- квитанцию с приходным ордером;

- выписку из банка с отметкой о переводе средств на счет продавца;

- товарный и кассовый чек;

- при расчете за наличку главным подтверждение считается расписка, написанная от руки.

Какими документами подтверждать расходы

Перечень документов, которыми можно подтвердить выплату, указан в ст. 220 Налогового кодекса. Можно прикрепить:

- Расписку.

- Квитанцию.

- Банковские платежки и т.д.

Для подтверждения достаточно показать простую расписку. Ее не нужно заверять у нотариуса. Самое главное, чтобы в документе были указаны сведения о собственности и бывшем владельце, его подпись, дата передачи средств и сумма расчета.

Евгений Байдалин

Практикующий юрист по гражданским и арбитражным делам. Опыт работы более 8 лет

Задать вопрос

Расписка пишется только от руки. От отпечатанного варианта лучше отказаться, так как подобную расписку легко опровергнуть

Договор купли-продаже также подойдет для подтверждения выплаты, если в нем указан пункт о получении денежных средств продавцом. Этот документ заверяется нотариусом (если продается долевая собственность), который выступает гарантом передачи средств. В таком случае расписку предоставлять не надо.

Впрочем, Минфин может засчитать в качестве подтверждения расходов и не заверенный договор, если в нем указано, что расчет по объекту произведен полностью. Покупатель отдал деньги, а продавец получил всю сумму.

Мы рекомендуем брать расписку в любом случае. По мнению Верховного суда РФ пункт в договоре не является подтверждением факта оплаты. У продавца будет возможность потребовать возврата квартиры или повторной выплаты всей суммы по договору.

Подтвердить перевод средств также можно банковской выпиской или квитанцией. Информационное письмо для этого не подойдет.

Когда нужно подавать документы

Заявление, декларация и другие документы сдаются одновременно. Если имущественный вычет оформляется онлайн через личный кабинет в налоговой, достаточно прикрепить электронные версии документов (сканы). При личном обращении достаточно передать отксеренные копии бумаг, которые затем проверят работники налоговой инспекции.

Чтобы удостовериться в правдивости копий, служащие могут направить запрос в ответственные органы:

- Загс.

- Росреестр.

- Нотариусу.

- Пенсионный фонд РФ и другие.

Евгений Байдалин

Практикующий юрист по гражданским и арбитражным делам. Опыт работы более 8 лет

Задать вопрос

Если предоставленных документов окажется недостаточно, инспектор может связаться с заявителем и запросить их дополнительно. Чтобы быть на связи, в декларации указывается контактный номер телефона

Срок получения

Как такового срока давности у вычета нет. О нем можно заявить в любое время. При заявлении будут учитываться только последние три года. Фактически, вы можете вернуть только ту сумму налогов, которая уплачена за это время.

При этом декларация может рассматриваться до трех месяцев. После рассмотрения, заявителю поступят средства на расчетный счет. Если при составлении декларации были допущены ошибки или несоответствие сведений, документы вернут заявителю.

Пути возвращения налога

Вернуть налог можно следующими способами:

- В году возникновения права на вычет представить в ИФНС по месту постоянного проживания весь пакет документов, относящихся к нему, и получить от налоговой уведомление о праве на вычет для его применения по месту работы. Если за этот год сумма вычета не будет использована в полном объеме, то в следующем году надо снова обратиться в ИФНС за уведомлением на остаток вычета. И так каждый год до полного выбора его суммы.

Процедура предоставления вычета на покупку жилья на работе подробно описана у КонсультантПлюс. Получите пробный доступ к системе и переходите в материал.

- После окончания года возникновения права на вычет представить в ИФНС декларацию 3-НДФЛ за прошедший год, составленную с учетом суммы возможного за год вычета. Величина вычета не может быть больше объема годового дохода. К декларации надо приложить справки 2-НДФЛ, подтверждающие величину дохода и сумму удержанного с него налога, комплект документов, дающих право на вычет, и заявление на возврат НДФЛ за прошедший год. Если возникнет необходимость в возврате остатка вычета в следующие годы, налогоплательщик может выбрать один из 2 путей: ежегодное получение уведомления на текущий год для работодателя или ежегодное представление декларации за прошедший год в ИФНС. При выборе первого пути заявление на возврат НДФЛ работодателю подается вместе с полученным из ИНФС уведомлением о праве на вычет. В случае неиспользования вычета на работе можно будет снова представить декларацию в ИФНС по окончании года.

Образец заявления в ИНФС для получения уведомления о подтверждении права на имущественный вычет вы найдете в статье «Заявление о предоставлении имущественного налогового вычета».

Повторная подача комплекта документов, дающих право на вычет, не потребуется ни с одним из заявлений, относящихся к остатку вычета в следующие годы.

Возвращение НДФЛ через ИФНС возможно только при условии представления декларации за налоговый период (п. 7 ст. 220 НК РФ), т. е. по итогам года. Поданную декларацию ИФНС проверит в течение 3 месяцев (п. 2 ст. 88 НК РФ) и еще через 1 месяц (п. 6 ст. 78 НК РФ) вернет налог на банковский счет, который налогоплательщик укажет в заявлении.

О бланке декларации, используемом для отчета за 2020 год, смотрите в нашем материале.

При каких вычетах потребуется 3-НДФЛ?

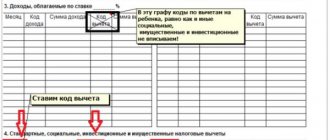

Декларация 3-НДФЛ в связи с вычетами заполняется, когда возникает необходимость возврата излишне уплаченного налога по ней при помощи ИФНС. Это могут быть вычеты:

- стандартные (персональные или детские) или социальные по расходам на лечение, обучение, если человек не воспользовался ими по месту работы;

- социальные (на благотворительность, по взносам в негосударственный пенсионный фонд или дополнительным взносам в ПФР), которые предоставляет только ИФНС;

- инвестиционный (по ценным бумагам), если он не использован в полном размере у налоговых агентов;

- имущественные (по продаже имущества, получению компенсации за недвижимость, покупке жилья и процентам по ипотеке), в отношении части которых сдача декларации в ИФНС является обязательной.

ИФНС вправе осуществить возврат налога только после проверки декларации, все данные которой подтверждены копиями документов, свидетельствующих о праве на применение нужного вычета (или вычетов).

О том, как следует заполнять декларацию 3-НДФЛ, читайте в статье «Заполнение декларации 3-НДФЛ на имущественный вычет».

Бланк декларации 3-НДФЛ за 2021 год, подаваемый в 2021 году, обновлен приказом ФНС от 28.08.2020 № ЕД-7-11/[email protected] Скачать его можно на нашем сайте, кликнув по картинке ниже.

Документы, свидетельствующие о праве на возврат

Право на возвращение налога по купленной квартире подтвердят следующие документы:

- свидетельство на право собственности, а при долевом участии в строительстве — акт приема-передачи;

- договор покупки или долевого участия в строительстве;

- при приобретении на ребенка — свидетельство о рождении;

- договор ипотеки при наличии;

- документы об оплате процентов;

- договор на отделочные работы, если квартира куплена без отделки;

- платежные документы на оплату стоимости квартиры, а при затратах на отделку — стройматериалов и выполненных отделочных работ.

О нюансах применения вычета для договоров долевого участия, предусматривающих разбивку стоимости на части, читайте в материале «Каков размер НДФЛ-вычета, если стоимость квартиры в ДДУ разбита на части?».

Заполнение заявления на возврат

Оформлять заявление на предоставление вычета по приобретенной квартире не нужно. По мнению ИФНС, достаточно подать декларацию, которая как раз и играет роль такого заявления. Однако для возврата налога заявление все-таки потребуется (п. 6 ст. 78 НК РФ). Тем более что именно в нем будут указаны реквизиты счета, на который следует вернуть деньги.

Для такого заявления существует определенная форма, утвержденная приказом ФНС России от 14.02.2017 № ММВ-7-8/[email protected] С 09.01.2019 она действует в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/[email protected]

На нашем сайте можно также увидеть образец заявления, оформленного на бланке действующей формы.

Может ли индивидуальный предприниматель воспользоваться налоговым вычетом при покупке квартиры и подать заявление на возврат НДФЛ, читайте в материале «Налоговый вычет при покупке квартиры для ИП (нюансы)».

Востребованы ли сейчас формы декларации за 2021 и 2018 годы?

Установленных законодательно сроков сдачи декларации по вычетам не существует. Сдать ее можно не только на протяжении всего года, непосредственно следующего за отчетным, но и в течение 2 последующих лет, пока не истечет срок давности для возврата налога (3 года).

То есть в 2021 году допустимо также представить декларацию по вычетам за 2021 и 2021 годы, если в силу каких-то причин они не были поданы в ИФНС своевременно. Оформить декларацию нужно за каждый год на том бланке, форма которого действовала в соответствующем году. Формы деклараций 2021 и 2021 годов также можно скачать у нас.

Образец заполнения 3-НДФЛ за 2021 год вы найдете здесь.

Ниже по ссылке вы можете скачать форму 3-НДФЛ за 2021 год.

Итоги

При покупке (или приобретении через долевое участие) квартиры физлицу можно воспользоваться двумя имущественными вычетами по НДФЛ:

- в сумме затрат на покупку или строительство (в пределах 2 000 000 руб., но с возможностью использования по нескольким объектам);

- в сумме процентов по ипотеке (в пределах 3 000 000 руб. и применительно только к одному из объектов).

Право на вычет проверяет и подтверждает ИФНС. А сам налог можно возместить либо по месту работы (путем уменьшения текущих начислений), либо получив излишне уплаченные за год суммы из ИФНС (после подачи туда декларации по завершении года приобретения права на вычет). Возмещение полной суммы налога может растянуться на несколько лет. Никакого заявления на возмещение писать не нужно. Но в случае получения налога от ИФНС потребуется подать заявление на его возврат. Для такого заявления существует бланк определенной формы.

Источники:

- Приказ ФНС России от 14.02.2017 N ММВ-7-8/[email protected]

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.