Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Декларация

Назад

Опубликовано: 09.08.2017

Время на чтение: 17 мин

0

294

Начиная с 1-го квартала 2021 года, декларация по НДС подается по форме, утвержденной приказом ФНС от 29.10.14 № ММВ-7-3/[email protected] в редакции от 20.12.2016. Приказ вступил в силу 12 марта. Он также устанавливает правила заполнения отчетности.

- Документация

- Порядок представления в электронной форме

- Представление на бумаге

- Сроки сдачи и уплаты НДС на 2021 год

- Плательщики НДС

- Новейшие изменения Ставка НДС

- Пояснения в электронном виде

- Другие изменения по НДС

- Изменения с июля 2017

Декларация НДС 2021 – бланк

С первого квартала 2021 г. применяется новая форма декларации по НДС. Бланк утвержден приказом ФНС РФ от 29.10.2014 № ММВ-7-3/558 в редакции от 20.12.2016.

По НДС отчетность «на бумаге» не сдается с 2014 г. – отчитываться в ИФНС нужно электронно по ТКС через спецоператора. Бумажный бланк могут использовать только налоговые агенты-неплательщики, и агенты-налогоплательщики, освобожденные от исчисления и уплаты НДС (п. 5 ст. 174 НК РФ, письмо ФНС РФ от 30.01.2015 № ОА-4-17/1350).

Сдается декларация по НДС в срок не позднее 25 числа после истекшего квартала. За 4 квартал 2021 г. нужно отчитаться до 25.01.2018 г., независимо от формы подачи отчета.

Заполнение титульного листа

Титульный лист является обязательным к заполнению даже при нулевой декларации. Он состоит из полей:

- ИНН – строка содержит 12 клеток. Если заполняется от ЮЛ путем внесения номера из 10 символов, то в двух пустых клетках ставятся прочерки;

- КПП – код причины постановки. При отсутствии ставят прочерки;

- заполняется трехзначная нумерация страницы документа по аналогии «001»;

- номер корректировки – при первой подаче декларации за определенный период ставится «0», в остальные клетки – прочерк, при первой подачи корректировки ставят 1—, далее 2—;

- налоговый период – вводится код, присвоенный отчетному кварталу;

- представляется в налоговый орган – код территориального отделения, в котором зарегистрирован ИП или ООО;

- отчетный год;

- по месту нахождения – код 120 (сдача отчета по месту проживания ИП), 210 (по месту нахождения организации) или 215 (по пребыванию организации-преемника);

- иные поля для данных идентификации предпринимателя и его деятельности – ФИО или название фирмы вписываются полностью, коды проставляются в соответствии с требуемыми системами кодовой идентификации (ОКВЭД), пустые клетки на заполненных страницах заполняются прочерками.

Состав декларации по НДС

Порядок заполнения декларации разработан ФНС РФ в приложении № 2 к тому же приказу № ММВ-7-3/558, которым был утвержден бланк.

Бланк НДС – это титульный лист и 12 разделов, из которых обязательным для всех является только раздел 1, а остальные заполняются лишь при наличии соответствующих данных.

Так, для налогоплательщиков, в отчетном квартале осуществлявших только необлагаемые НДС операции, обязательным к заполнению является раздел декларации НДС 7. «Спецрежимники», выделявшие в счетах-фактурах НДС, и лица, освобожденные от обязанностей налогоплательщика по статьям 145 и 145.1 НК РФ, но выставившие счета-фактуры с НДС, подают в составе декларации раздел 12. НДС-агенты заполняют раздел 3, если других операций по налогу, кроме агентских, у них не было. Для налогоплательщиков, ведущих книги покупок/продаж, предназначены разделы 8 и 9, а для посредников, заполняющих декларацию по данным журнала учета счетов-фактур – разделы 10 и 11.

Представление на бумаге

Декларацию по НДС могут подавать на бумаге:

- налоговые агенты-неплательщики НДС, работающие на специальном режиме, или освобожденные от уплаты налога;

- организации и , не являющиеся плательщиками НДС, или получившие освобождение от уплаты, если они: не являются крупными налогоплательщиками;

- не выставляли счета-фактуры с обозначенной суммой НДС;

- действовали на основе агентских соглашений в интересах других лиц, но применяли счета-фактуры;

- их число работников не превышает сотни.

Сервитутом может быть обременен любой участок – как предназначенный для ИЖС, так и для с/х земель. Как правильно составить заявление о предоставлении земельного участка? Образец вы найдете здесь.

Для приватизации земельного участка нужно собрать пакет определенных документов. Список вы найдете в нашей статье.

Декларация НДС-2017: заполнение обязательных разделов

Заполняется НДС-декларация на основании следующих документов:

- Книги покупок и книги продаж,

- Счета-фактуры от неплательщиков НДС,

- Журнал учета счетов-фактур (посредники),

- Регистры бухучета и налоговые регистры.

Титульный лист декларации вполне стандартный. В нем заполняются данные об организации/ИП:

- ИНН и КПП,

- Номер корректировки – «0» для первичной декларации, «1», «2» и т.д. для последующих уточненных,

- Код налогового периода, согласно приложения № 3 к Порядку заполнения, и год,

- Код ИФНС, куда подается отчетность,

- Наименование/Ф.И.О. плательщика НДС, как указано в уставе фирмы, или в паспорте физлица,

- Код ОКВЭД, как в выписке из ЕГРЮЛ/ЕГРИП,

- Количество страниц декларации и прилагаемых документов,

- Контактные данные, подпись руководителя/ИП.

Обязательный для всех раздел 1 налоговой декларации по НДС отражает сумму налога к уплате, или возмещению из бюджета. Данные вносятся в него после подсчета результатов в иных необходимых разделах декларации, и включают:

- Код территории по ОКТМО – его можно найти в классификаторе территорий, или на сайтах Росстата и ФНС;

- КБК, актуальный на данный период,

- По строкам 030-040 отражают итоговые суммы налога к уплате, а по строке 050 – сумму к возмещению,

- Строки 060-080 заполняются, если в строке «По месту нахождения» титульного листа указан код «227».

Титульный лист с разделом 1 подается в ИФНС и в случае, когда показатели для отражения в разделах 2-12 декларации отсутствуют, такая отчетность по НДС будет «нулевой».

Заполнение декларации: что нужно знать перед началом работы с документом?

Первое, что должен знать каждый начинающий бухгалтер – это сроки подачи отчетности. В соответствии с действующим законодательством РФ, отчеты по НДС сдаются в ФНС каждый квартал до 25 числа месяца, следующего за отчетным периодом. НДС попадает под «правило переноса», в соответствии с которым дата подачи документации переносится на следующий рабочий день, если крайний срок сдачи отчета попадает на выходной или праздничный день. До какого числа надо сдать НДС в 2021 году? Закон устанавливает такие сроки:

- 4-й квартал 2021 года — 25 января 2021 года

- 1-й квартал 2021 года — 25 апреля 2021 года

- 2-й квартал 2021 года — 25 июля 2021 года

- 3-й квартал 2021 года — 25 октября 2021 года

- 4-й квартал 2021 года — 25 января 2021 года

НК РФ обязывает налогоплательщиков подавать декларации в электронном виде, поэтому каждый бухгалтер должен знать, как сдать НДС по ТКС. Возникает вполне разумный вопрос – куда сдавать декларацию по НДС? В соответствии с действующим законодательством РФ декларации подаются через оператора цифрового документооборота, с которым у налогоплательщика должен быть заключен соответствующий договор. Существует исключение из правил. Подавать в органы ФНС бумажную форму могут налоговые агенты, которые не являются плательщиками НДС или освобождены от обязательного внесения этого бюджетного платежа. Как сдать отчет по НДС: пошаговая инструкция поможет справиться с этой задачей.

Образец заполнения

Рассмотрим пример заполнения декларации по НДС за II квартал 2016 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 18 %.

За период апрель — июнь 2021 года в Обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 228,81 рубля (счет-фактура № 1 от 02.06.2016).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 101,69 рубля (счет-фактура № 19 от 11.04.2016).

- Поступил счет-фактура № 5 от 12.02.2016 на сумму 5 600 рублей, в том числе НДС 854,24 рубля. Мебель по этому документу была принята к учету 12.02.2016. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. В данном примере нужно заполнить также разделы 3, 8 и 9.

Шаг 1. Заполняем титульный лист

Эта часть содержит общую информацию о налогоплательщике и отчетном периоде. Вверху указываются ИНН и КПП, которые затем отображаются на каждом листе декларации. Указывается полное или краткое наименование отчитывающейся организации, номер корректировки. Если отчет первый, то номер корректировки — 0. Затем вносится кодировка налоговой инспекции, индекс по месту учета в соответствии с приложением 3 порядка заполнения (для общих случаев — 214), отчетный год и код налогового периода (для 4 квартала 2020 — 24). Специалист указывает контактный номер телефона.

ВАЖНО!

В обновленной декларации за 4 квартал 2021 код ОКВЭД не указывается!

В завершение полностью указываются фамилия, имя и отчество руководителя или иного уполномоченного лица и дата предоставления отчета. Документ заверяется подписью и печатью руководителя в случае подачи декларации на бумаге или электронной цифровой подписью — для онлайн-отчетности.

Шаг 2. Заполняем раздел 1

В строку 010 декларации вписывают ОКТМО налогоплательщика, в 020 — КБК для перечисления налога на добавленную стоимость. В порядке заполнения указано: в поле 030 сумму НДС, подлежащего перечислению в бюджет, вносят только ИП и организации, работающие по п. 5 ст. 173 НК РФ. В 040 — юридические лица, уплачивающие налог на общих основаниях.

ВАЖНО!

В раздел 1 добавили информацию о налогоплательщиках, заключивших соглашение о защите и поощрении капиталовложений (СЗПК). Теперь необходимо указать, является ли организация стороной СЗПК.

Шаг 3. Заполняем раздел 2

По установленному порядку в эту часть декларации вносят сведения только налоговые агенты.

Шаг 4. Заполняем раздел 3 и приложения к нему

В табличной части третьего блока указывают налоговую базу и исчисленный налог в соответствии с применяемой ставкой. В форме за 4 квартал это будут значения 20%, 10% и выделенные суммы 20/120 и 10/110, для некоторых налогоплательщиков есть возможность отражения старых ставок — 18% и 18/118.

Поле 070 предназначено для информации о частичной оплате или предоплате.

В ячейках с 080 по 100 проставляются взносы, подлежащие восстановлению, в 105–109 — сведения о корректировке, а в 110 — НДС с учетом произведенного восстановления.

Поля со 120 по 185 отражают взнос, подлежащий вычету по ст. 171 и 172 НК РФ, а в 190 суммируются проставленные значения.

В ячейку 200 вносится та величина НДС, которую налогоплательщик перечисляет в бюджет по итогам отчетного периода, в 210 — итог к возмещению.

Приложение 1 к разделу 3 отведено для заполнения плательщиками НДС, которые восстанавливают уплаченные взносы при покупке объекта недвижимости.

Приложение 2 к разделу 3 составляют иностранные компании, ведущие свою деятельность в России через постоянные представительства.

Раздел 3 декларации по НДС

В этом разделе собираются все данные для расчета налога.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период.

Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 110 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

Шаг 5. Заполняем специальные разделы

Раздел 4 предназначен для индивидуальных предпринимателей и учреждений, получивших или подтвердивших право на применение НДС по ставке 0%.

Раздел 5 аналогичен разделу 4, он только для тех налогоплательщиков, которые ранее подтвердили льготу по налогу на добавленную стоимость.

Раздел 6 заполняется теми организациями, которые в отчетном периоде проводили операции с НДС по ставке 0%, но не подтвердили льготу.

В разделе 7 сведения указывают учреждения, которые осуществляли не облагаемые налогом операции.

Шаг 6. Заполняем раздел 8 и приложения к нему

Эта часть отражает данные, указанные в книге покупок по тем операциям, по которым в отчетном периоде появилась возможность применения вычета. Порядок заполнения таков:

- в строке 005 указывается номер операции;

- в 010 — ее код;

- в 020 — номер счета-фактуры;

- в 030 — дата, когда сформировался платежный документ;

- в полях с 040 по 090 указываются аналогичные данные по корректирующим счетам-фактурам;

- в 100 и 110 — реквизиты платежного поручения;

- в 120 — дата, когда продукция поступила на учет;

- в строках 130, 140 — ИНН и КПП продавца, посредника;

- в 160 поле указывается код валюты (для расчетов в национальной валюте — 643);

- в 170 — денежные средства с учетом налога на добавленную стоимость, перечисленные продавцу за покупку;

- в 180 — отдельно величина НДС;

- итоги подводятся в ячейке 190.

Приложение 1 к разделу 8 формируется в случае подачи уточняющей декларации, которая составляется, если в книгу покупок вносились изменения по прошествии отчетного периода.

Шаг 7. Заполняем раздел 9 и приложения к нему

Аналогичная 8 блоку часть по операциям из книги продаж. Строки заполняются так же, как и в предыдущем разделе. Исключение — заполнение полей с 170 по 190, в которых указывается стоимость продукции без налогового бремени по ставкам 20%, 18%, 10% и 0%, а в ячейках 200, 205, 210 выделяется сумма НДС по соответствующим ставкам. Итоги по этой части подводятся в строках 230, 235, 240 и 250 по суммам без налога, и в 260, 265, 270 — результат по НДС. В строке 280 указывается величина, соответствующая сумме освобождения от взносов.

В приложении 1 к разделу 9 указываются данные уточняющей декларации при внесении коррективов в книгу продаж после завершения налогового периода, за который налогоплательщик уже отчитался и подтвердил цифры первичными документами.

Шаг 8. Заполняем остальные разделы декларации

Раздел 10 — для посредников, у которых в выставленных счетах-фактурах указан налог на добавленную стоимость.

В раздел 11 вносится подробная информация и реквизиты документов из предыдущего блока.

В разделе 12 отражаются сведения об ИП и юридических лицах, находящихся на специальных режимах налогообложения (п. 5 ст. 173 НК РФ), но направлявших счета-фактуры с выделенным НДС.

Распечатать

Задавайте вопросы, и мы дополним статью ответами и пояснениями!

Поделитесь с друзьями:

Вместе с эти материалом часто ищут:

Шаблоны и формы

Инструкция: заполняем декларацию о плате за негативное воздействие на окружающую среду (НВОС)

Декларация о плате за негативное воздействие на окружающую среду — это обязательный документ, который предоставляется в Росприроднадзор для определения размера пошлины за загрязнение природы. Расскажем, кто и как ее оформляет, куда сдает.

Как проверить декларацию

Прежде чем отправлять готовую декларацию в ИФНС, необходимо проверить корректность ее заполнения. Это можно сделать с помощью «Контрольных соотношений показателей декларации», опубликованных в письме ФНС РФ от 06.04.2017 № СД-4-3/6467. Соотношения проверяются не только внутри декларации по НДС, а сверяются с показателями других отчетных форм и бухгалтерской отчетностью.

Если какое-либо контрольное соотношение по НДС будет нарушено, декларация не пройдет камеральную проверку, налоговики сочтут это ошибкой и направят требование о предоставлении в течение 5 дней соответствующих пояснений. Пояснения налогоплательщики обязаны представлять, как и декларацию, в электронном виде по ТКС (п. 3 ст. 88 НК РФ). Электронные форматы для таких пояснений были утверждены приказом ФНС РФ от 16.12.2016 № ММВ-7-15/682.

Как заполнить декларацию правильно?

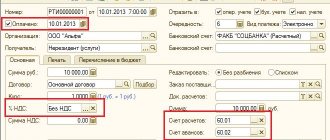

Чтобы подготовить отчет, нужно скачать его актуальный бланк с официального сайта ФНС. Другой вариант – заполнить форму в учетной программе, используемой организацией (например, в 1С).

Основные правила заполнения декларации сводятся к следующему:

- Цифровые и буквенные значения вносятся по направлению слева направо.

- В отчете не остается пустых ячеек: если данные для внесения в поле отсутствуют, в нем делается прочерк.

- В каждом поле бланка указывается один показатель.

- Суммы указываются без копеек, при округлении действуют стандартные математические правила.

- Страницы формы обязательно нумеруются по порядку в трехзначном формате, например, «001».

- Данные о налогоплательщике вносятся в соответствии с его учредительными документами.

- На титульном листе прописывается ОКВЭД в соответствии с классификатором, действующим с 2021 года. Для трансформации старых значений в актуальные можно воспользоваться различными интернет-программами.

Готовый отчет направляется в ИФНС посредством методов интернет-связи. Он заверяется усиленной ЭЦП, сделанной на гендиректора компании, частного предпринимателя или иное должностное лицо коммерческой структуры. Об оформлении подписи нужно позаботиться заблаговременно.

Если хозяйствующий субъект вправе подавать отчетность на бумажном носителе, он должен заполнить ее синими, черными или фиолетовыми чернилами. Не допускается двусторонней печати и использования корректирующих средств для исправления ошибок. Готовая декларация заверяется собственноручной подписью первого лица компании и оттиском печати.

Образец заполнения декларации по НДС

ООО «Астра» применяет ОСНО и занимается оптовой торговлей продуктами. Допустим, что в 4 квартале 2021 г. у «Астры» было всего три операции:

- Реализовано товара одному покупателю на сумму 1 млн. руб. без учета НДС. Проданный товар облагается НДС по ставке 18%.

- Приобретен товар на сумму 1416 тыс. руб. с учетом НДС 18% (216 тыс. руб.). Этот налог, согласно документам, можно принять к вычету.

- От покупателя получен аванс в счет будущих поставок в сумме 531 тыс. руб. с учетом НДС 18% (81 тыс. руб.).

В данном случае нужно заполнить следующие разделы декларации:

- титульный лист,

- раздел 1 – сумма НДС к перечислению в бюджет;

- раздел 3 – расчет налога за отчетный квартал;

- раздел 8 – показатели из книги покупок по полученному счету-фактуре, чтобы вычесть предъявленный НДС из общей суммы налога;

- раздел 9 — данные из книги продаж по выставленным счетам-фактурам. В нашем случае этот раздел нужно заполнить дважды, т.к. операций по продаже было две, а итоговые строки 230-280 заполним только один раз.

Общие сведения о НДС

Для начала разберемся что же такое НДС. Налог на добавленную стоимость — это так называемый налог на потребление. По сути такой налог является надбавкой к цене реализуемого товара, то есть, платит его покупатель, совершая покупку. Именно предприятие, эту продукцию реализующее, подает декларацию в инспекцию.

Различные ставки

Величина ставки регулируется , она не фиксированная и отличается для разных видов товаров.

Например, для большинства услуг и продукции налог на добавленную стоимость составляет 18%.

Исключение составляют некоторые виды услуг и товаров: детская продукция, книжная продукция и периодические печатные издания образовательного характера, а также некоторые из медицинских товаров имеют сниженную ставка в 10%. Существует также нулевая ставка, касаемая экспортируемых товаров, некоторых перевозок пассажиров и других.

Отдельные нюансы налоговой отчетности по НДС (последние изменения и разъяснения)

Перед заполнением декларации требуется корректно сформировать налоговую базу по НДС за 2 квартал 2021 года.

Сформировать налоговую базу по НДС без ошибок вам поможет Готовое решение от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к указаниям и подсказкам от экспертов.

Также нужно учитывать разъяснения, которые регулярно дают чиновники. Ведь декларация по НДС состоит из целых 12 разделов, и в процессе заполнения каждого из них могут возникнуть затруднения. В таблице ниже вы можете найти ссылки на полезные разъяснения и материалы, которые помогут вам безошибочно исчислить базу по НДС:

| Проблемный вопрос | Ссылки |

| Можно ли применить вычет по дубликату счета-фактуры? | Письма Минфина от 02.04.2019 № 03-07-09/22581, от 14.02.2019 № 03-07-09/9057 Подробнее |

| Как посчитать НДС, если он не указан в договоре? | Письмо Минфина России от 20.04.2018 № 03-07-08/26658 Подробнее |

| Возможен ли вычет по НДС по работам, не облагаемым НДС, если в счете-фактуре продавца налог указан? | Определение КС РФ от 18.04.2018 № 307-КГ17-3553 Подробнее |

| Откажут ли в вычете, если в счете-фактуре нет указания на утвердивший его форму НПА? | Письмо Минфина России от 16.04.2018 № 03-07-09/25153 |

| Стоит ли принимать НДС к вычету, если в счете-фактуре есть погрешности в части адреса? | Письма Минфина от 02.04.2019 № 03-07-09/22679, от 23.11.2018 № 03-07-11/84720, от 30.08.2018 № 03-07-14/61854 и др. Подробнее |

| Где узнать коды видов операций по НДС? | Приказ ФНС России от 14.03.2016 № ММВ-7-3/[email protected] Письма ФНС России от 16.01.2018 № СД-4-3/[email protected], от 16.01.2018 № СД-4-3/[email protected] Подробнее |

| Нужно ли восстанавливать НДС при списании ОС раньше срока окончания начисления амортизации? | Письмо Минфина России от 16.04.2018 № СД-4-3/[email protected] Подробнее |

| Можно ли получить вычет по НДС на основании акта сдачи-приемки, содержащего все обязательные реквизиты счета-фактуры? | Письмо Минфина России от 30.03.2018 № 03-07-11/20234 Подробнее |

| Возможен ли вычет по НДС, если при отсутствии счетов-фактур от подрядчика факт выполнения работ подтвержден судом? | Письмо Минфина России от 05.04.2018 № 03-07-11/22147 Подробнее |

| Можно ли принять к вычету НДС с аванса иностранному исполнителю? | Письмо Минфина России от 20.03.2018 № 03-07-08/17279 Подробнее |

| Возможен ли вычет НДС при ремонте объектов общего пользования? | Позицию ФНС по этому вопросу см. здесь |

| Должен ли покупатель уплатить НДС, если продавец оплатил уничтожение некачественных товаров? | Письмо Минфина России от 14.03.2018 № 03-07-11/15622 Подробнее |

| Включать ли возмещение расходов на оплату услуг третьих лиц, полученное от заказчика транспортных услуг сверх цены договора, в базу по НДС? | Письмо Минфина России от 22.02.2018 № 03-07-09/11443 Подробнее |

| Облагается ли НДС компенсация контрагента за невыполнение договора? | Письмо Минфина России от 22.02.2018 № 03-07-11/11149 |

| Можно ли принять входной НДС к вычету в период простоя производственной деятельности? | Письмо Минфина России от 21.02.2018 № 03-07-07/11012 |

| Когда с дивидендов уплачивается НДС? | Письмо Минфина России от 07.02.2018 № 03-05-05-01/7294 Подробнее |

| Нужно ли дожидаться окончания монтажа оборудования для вычета НДС? | Письмо Минфина России от 16.02.2018 № 03-07-11/9875 Подробнее |

Не забывайте отслеживать налоговые новости — законодатели планируют откорректировать порядок заполнения декларации по НДС.