Дата публикации 07.04.2021

12407 просмотра

Полезное для ИП и ТОО С апреля 2021 г. в Казахстане увеличилось значение МРП: показатель вырос почти на 5%. А поскольку к величине МРП привязано множество расчетов, закономерно возник вопрос –какое значение необходимо использовать, в частности при расчете сумм суточных?

Напомним, что значение МРП составляет:

- до 01.04.2020 г. -2 651 тг.;

- с 01.04.2020 г. -2 778 тг.

Вопрос актуален для тех командировок, в которые работники направляются с апреля по декабрь 2021 г.

Суточные выплачиваются командированному работнику (п 2 ст.127 ТК РК) в размере, установленном самой организацией (пп.3 п.1 ст. 244 НК РК). Однако, в части того, какую сумму суточных следует признавать доходом работника, НК РК устанавливает ограничения, в привязке в значению МРП.

Так, согласно пп.2 п.2 ст.319 НК РК доходом физлица не признаются, а следовательно и не облагаются ИПН, следующие размеры выплат в качестве суточных:

- 6 МРП в день, при командировке не более 40 дней (по территории страны);

- 8 МРП в день (при зарубежных командировках).

При этом отдельно оговаривается, что к расчету принимается МРП, действующий на 1 января текущего года. Относительно 2021 г. этот показатель равен 2 651 тг.

Следовательно, как по командировкам, в которые работник отправлялись до апреля 2021 г., так и по остальным командировкам до конца года при расчете нужно использовать значение МРП 2 651 тг. Увеличение показателя в течение года на размер рассчитанных суточных не влияет.

Ставка 1 МРП в Казахстане с 1996 года, подробнее

Проголосовать

| (0) |

Похожие статьи

Выплата суточных за дни, проведенные в дороге

Таким образом, для исчисления налога на транспортные средства за 2021 год применяется МРП, действующий на 1 января 2021 года, то есть 2651 тенге.

В Казахстане подписаны несколько постановлений и законов, которые привнесли в жизнь всех граждан ряд изменений.

Индивидуальный подоходный налог в РК регламентирован рядом документов, главный из которых — Налоговый кодекс. Ежегодно происходят определенные изменения в его расчетах, так как меняются показатели, которые при этом используются. Не стал исключением и 2021 год. Рассчитайте без помощи бухгалтера, какой сейчас подоходный налог в Казахстане.

Наша команда обладает большим практическим опытом и постоянно повышает и совершенствует свою эффективность.

Возмещение командировочных расходов

Расходы, связанные с выполнением производственных заданий в другой местности, возмещаются в полной мере на основании предоставленных документов, подтверждающих затраты работника во время поездки. В случаях, когда работник по каким-то причинам не предоставляет договор найма жилого помещения или гостиничный чек, возмещение расходов на проживание производится согласно ч. 2 ст. 168 ТК РФ, ст. 217 НК РФ и письму Минфина России № 03−04−06−01/30 и не превышает 700 рублей за ночь. Также некоторые расходы, если они превышают общепринятые нормы, должны быть обусловлены внутренними актами и договорами, одобренными коллективом и руководством. Это касается суточных, если локальным договором предусмотрена сумма свыше 700 рублей.

При возмещении расходов работнику должны учитываться все способы оплаты. Если командируемый расплатился за жильё наличными, то в свою организацию он предоставляет акт, счёт-фактуру и гостиничный чек (или договор найма). При оплате банковской картой, по прибытии необходимо предъявить гостиничный чек и фискальный.

Даты на проездных документах должны согласовываться с датами убытия из организации, прибытия на место назначения и возможных перемещений во время командировки. Кроме проезда туда и обратно, возмещаются и не подлежат налогообложению комиссионные сборы и сборы за услуги аэропорта, затраты на проезд к месту отправления, провоз багажа, услуги связи.

Чем грозит физлицу неуплата налогов.

Из проездных документов следует, что 17 мая работник выехал на поезде из Москвы в 19 часов 20 минут. На границу с Казахстаном (станция «Петухово») поезд прибыл 19 мая в 09 часов 00 минут. Значит, даты 17 мая и 18 мая считаются днями, проведенными на территории России.

Поездка длится один день. Согласно п. 11 Постановления Правительства № 749, за однодневные поездки не положены суточные и иные гарантии. Но списать расходы, документально подтвержденные и обоснованные, работодатель имеет право (Письмо Минфина России от 16.07.2015 № 03-03-07/40892).

Таким образом, при заполнении авансового отчета расходы на наем жилища и проезд следует отразить во вкладке «Оплата» по документам-поступления, суточные – во вкладке «Прочее».

Размер минимальной заработной платы останется прежним – 42 500 тенге (чуть более 100 долларов. Здесь и далее расчеты производились по курсу 420 тенге за доллар).

Нормы командировочных расходов

Все предприятия, будь то государственная организация, частная фирма или компания, независимо от деятельности и формы собственности, осуществляют контроль над расходом командировочных средств, подчиняясь Трудовому законодательству России (ст. 167−168).

Командировочные расходы подразумевают следующие начисления:

- суточные командировочные расходы до 700 рублей за каждый день нахождения в командировке налогообложению не подлежат, однако если организация каким-то внутренним актом установила другой размер суточных, то налог с физических лиц взимается с суммы, превышающей 700 рублей;

- транспортные расходы — стоимость билетов на все виды транспорта, которыми работник может воспользоваться, добираясь до места назначения и обратно, фиксированных значений не имеют и зависят от стоимости проездного документа, также снижающего налоговую базу. Однако, если станция, аэропорт или причал находятся на отдалённом расстоянии от места работы командируемого, то дополнительные затраты на дорогу к месту отправления также войдут в транспортные расходы. Кроме этого, если коллективный договор предполагает возмещение сотрудникам расходов не только на общественный транспорт, но и на такси или аренду автомобиля в процессе командировки, то письмо Минфина № 03−03−06/4/80 от 21.07.2011 г. предусматривает такой вариант и делает возможным учёт этих возмещений при налогообложении прибыли.

- расходы на проживание учитывают все возможные способы оплаты и категории жилья. Кроме того, может иметь место бронирование жилья, которое к числу дополнительных услуг не относится и после возврата денежных средств работнику может быть включено в расчёт при налогообложении. Дополнительные услуги (косметические процедуры, сауна, бассейн, тренажёрный зал, обслуживание и одежда для отдыха) на налоговую базу не влияют. Если организация приобретает жильё внаём, расходы оформляются в соответствии с договором найма. В таком случае расходы относятся к категории «прочие» и уменьшат налоговую базу.

Пчеловодство как бизнес — очень прибыльное дело в России и Украине.

Что нужно учесть, перед тем как отправиться в деловую поездку? Об этом мы создали интересный обзор.

Штраф за неуплату ВОСМС и ООСМС в 2021 г.

Согласно пункту 2 статьи 683 Налогового кодекса, в целях применения СНР для субъектов малого бизнеса доход за налоговый период не должен превышать для СНР:

- на основе патента – 3528-кратный размер МРП, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

- на основе упрощенной декларации – 24 038-кратный МРП, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

- с использованием фиксированного вычета – 144 184-кратный размер МРП, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года;

Если перейти по вкладке «Аналитика затрат БУ» – «Субконто БУ 1» – «Статьи затрат» –в открывшемся окне по данной статье затрат во вкладке «Отражение в декларации по налогу на прибыль» можно просмотреть код строки декларации. Такие часы в соответствии со статьёй 153 ТК России оплачиваются в двойном размере или в однократном с предоставлением дополнительного выходного.

В некоторых ситуациях сотрудник может получить доплату в командировке — обычно при существенной разнице между среднегодовым заработком и окладом.

Мы реализуем комплексный подход к развитию бизнеса, обеспечиваем максимальное качество и удобство при оказании бухгалтерских услуг своим клиентам.

В типовых решениях при обновлении на релизы, содержащие «новогодние» изменения, с 01.01.2021 года 90% уменьшение облагаемого дохода применяется только при расчете ИПН.

Издать отдельный распорядительный документ – приказ об утверждении положения о командировках. В нем нужно указать при каких условиях и с какой даты положение начинает действовать.

На основании приведенных расчетов, мы видим, что в 2021 году в сравнении с предыдущим годом, увеличилась налоговая нагрузка как на работника, так и на работодателя.

Издать отдельный распорядительный документ – приказ об утверждении положения о командировках. В нем нужно указать при каких условиях и с какой даты положение начинает действовать.

Настоящее постановление вводится в действие по истечении десяти календарных дней после дня его первого официального опубликования.

Другие виды вычетов, которые сократят сумму ИПН, потребуют непосредственного участия лица, доход которого облагается налогом.

Так, для расчета предельного дохода плательщика ЕСП применяется МРП, действующий на 1 января 2021 года, то есть 2651 тенге (размер предельного дохода на 2021 год – 3 114 925 тенге).

Ежегодно происходят определенные изменения в его расчетах, так как меняются показатели, которые при этом используются. Не стал исключением и 2021 год.

Величина суточных не ограничена. Каждый работодатель может установить тот размер суточных, который считает нужным. Главное, отразить выбранный вариант в локальном нормативном акте организации, например, в положении о командировках.

Как рассчитать суточные для загранкомандировок в страны СНГ

Со странами СНГ у России заключены межправительственные соглашения о безвизовом режиме, при котором в загранпаспорт не вносится отметка о пересечении границы. Для правильного расчета суточных дата пересечения границы определяется по проездным билетам.

При расчете необходимо определить количество дней командировки всего, и сколько из них проведено на территории России, а сколько – за границей. Суточные по поездкам в СНГ считают по-особому (п.19 Положения № 749):

- даты определяются по проездным документам;

- день пересечения границы иностранного государства при въезде считается за день пребывания за рубежом;

- день пересечения границы при выезде из чужой страны считается за день командировки в России.

Компания может установить свою методику расчета, но для целей включения суточных в расходы по налогу на прибыль стоит руководствоваться общим порядком.

ООО «Краски» г. Москва направило своего сотрудника Лотова М.А. в Беларусь в г. Минск. Он выехал из Москвы поездом 18.10.2018 г. в 22.55. Пересек границу и въехал на территорию Беларуси 19.10.2018. Обратно из Минска Лотов выехал 23.10.2018 г. в 08.00 часов, пересек границу и вернулся в Москву в 17.00 часов того же дня. В Положении о командировках ООО «Краски» указало, что при командировках в Беларусь размер суточных 2021 г. равен 2500,00 рублей, для российских поездок суточные – 700 рублей.

Начисляем суточные:

18.10.2018 – день в России,

19.10.2018 – день въезда (день пересечения границы) считается как день за рубежом,

21.10.2018 – 22.10.2018 – дни, проведенные за границей,

23.10.2018 – день выезда (день пересечения границы) считается как день в России.

Итого дней в командировке: 2 дня в России (18.10.2018, 23.10.2018), 3 дня за рубежом (19.10.2018, 21.10.2018, 22.10.2018).

2 дня х 700 рублей = 1400 рублей суточные по территории России,

3 дня х 2500 рублей =7500 рублей суточные по Беларуси.

Всего ООО «Краски» начислило суточных Лотову М.А.:

1400 + 7500 = 8900 рублей.

Для точного подсчета необходимо обращать внимание не только на даты отъезда-приезда, но и на даты/время пересечения границ.

При отсутствии билетов подтвердить даты могут другие документы – путевой лист ТС с чеками заправки по маршруту следования, счета из гостиниц и так далее (п.7 Положения № 749).

командировки внутри РК в 2021г

Суточные освобождаются от НДФЛ и взносов в пределах 2 500 руб. за каждый день нахождения в зарубежной командировке.

При направлении таких работников принудительно работодатель будет отвечать по части 1 ст.5.27 КоАП РФ, а при повторном нарушении — по ч.2 этой статьи.

И также вопросы оплаты командировочных можно прописать в коллективном трудовом договоре или индивидуальных трудовых соглашениях.

Это противоречит здравому смыслу, поэтому на предприятиях часто предусмотрены доплаты до текущего оклада.

Сотрудник вправе самостоятельно выбрать, что ему важнее — двойная зарплата или дополнительный выходной.

И хотя единых правил о сроках выплаты не существует, компания может установить их самостоятельно и закрепить во внутренних актах. Например, в положении о командировках допустимо указать не только период, но и конкретный способ зачисления аванса: наличными или переводом на банковскую карту.

Соответственно, на вычеты по КПН можно относить расходы по суточных в тех размерах, которые утверждены самостоятельно на основании внутренних положений компании.

Однако суточные придется включить в авансовый отчёт — это понадобится, чтобы обосновать затраты на командировку в налоговом и бухгалтерском учётах.

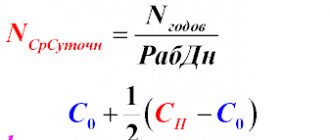

Для того, чтобы верно рассчитать командировочные бухгалтеру не нужно придумывать какие-то формулы и схемы, потому что существует подробно разработанный определенный алгоритм действий. Пойдем по порядку.

- Для начала нужно вычислить количество дней, фактически отработанных командировочным в расчетном периоде. Если сотрудник давно работает на предприятии, то за расчетный период берем год, то есть 12 месяцев перед отъездом работника в командировку. Если он работает меньше года, то расчетным периодом будет считаться время с момента трудоустройства;

Внимание: Каждый бухгалтер должен помнить о том, что при расчете командировочных можно учитывать только рабочие дни!Календарные дни, как при расчете, например, отпускных, учитывать не нужно. Также из расчетного периода необходимо исключить время, проведенное в предыдущих командировках, в отпусках, на больничных, в отгулах и т.п.

- Следующее, что нужно сделать для правильного расчета командировочных – определить величину среднего заработка в расчетный период. Сюда включаются все выплаты по системе оплаты труда, принятой на предприятии, за минусом выплат на социальную и материальную помощь, а также отпускных и больничных – их при вычислении средней з/п учитывать не надо;

Важно! Бывает, что в то время, пока сотрудник компании находится в командировке, руководство предприятия принимает решение о пересмотре тарифов и окладов в сторону повышения.В этом случае для верного расчета командировочных, необходимо обязательно проиндексировать и средний заработок командировочного.

- Третьим пунктом будет вычисление средней заработной платы за день и, в конечном итоге, суммы командировочных. Здесь все просто: з/п за расчетный период надо поделить на те дни, которые были фактически отработаны, опять же, в расчетный период. После этого результат деления нужно умножить на то количество дней, которые были проведены в командировке. Полученная в итоге сумма и будет являться суммой командировочного.

Правительства Республики Казахстан от 8 декабря 2015 года № 975 «О внесении изменений в постановление Правительства Республики Казахстан от 6 февраля 2008 года № 108 «О возмещении государственным служащим расходов на служебные заграничные командировки за счет средств республиканского и местных бюджетов» (САПП Республики Казахстан, 2015 г., № 62, ст. 490).

Расчет суточных при командировках в страны СНГ и среднего заработка при командировках — эти вопросы по-прежнему остаются самыми актуальными.

Правительства Республики Казахстан от 6 февраля 2008 года № 108 «О возмещении государственным служащим расходов на служебные заграничные командировки за счет средств республиканского и местных бюджетов» (САПП Республики Казахстан, 2008 г., № 5, ст. 60).

В какой валюте выдавать суточные

Организация вправе решить сама, выдаст она аванс на суточные в конвертируемой валюте, валюте страны направления либо в рублях по курсу на день отъезда. Если деньги были выданы в валюте, то после возвращения из командировки сотрудника и составления авансового отчета, суточные и расходы за рубежом в иностранной валюте пересчитываются по курсу Центробанка на дату утверждения авансового отчета (п. 7 и приложение к ПБУ 3/2006).

ООО «Ива» направило в командировку Карпова П.В. в Казахстан 10.01.2019. В день отъезда Карпову П.В. выдали аванс — суточные в командировке в Казахстан 2021 года в общей сумме 170 000 тенге. Вернувшись, Карпов составил авансовый отчет. Отчет утвержден руководителем 23.01.2019 г.

Курс тенге, установленный Центробанком, на 10.01.2019 — 17,80 руб. за 100 тенге; на 23.01.2019 г.- 18,00 руб. за 100 тенге.

Для учета суточных бухгалтер 10.01.2019 перевела выданный аванс в рубли:

курс: 100 тенге = 17,8 руб., 1 тенге = 0,178 руб.

170 000 х 0,178 = 30260 руб. – выдан аванс на командировку в пересчете на рубли.

На день утверждения авансового отчета 23.01.2019 бухгалтер пересчитала суточные по текущему курсу Центробанка:

аванс выданный в валюте 170 000 тенге, пересчитан на рубли по курсу 23.01.2019,

курс: 100 тенге = 18,0 руб., 1 тенге = 0,18 руб.

170 000 х 0,180 руб. = 30 600 руб. – размер аванса в рублях на дату утверждения отчета.

При этом образуется положительная курсовая разница в размере 340 руб. (30 600 – 30 260).

Командировочные расходы в Казахстане

В Республике Казахстан также как и в России, и в Беларуси оформляются и возмещаются командировочные расходы при наличии отметок в командировочном удостоверении и предоставлении всех необходимых документов. Норма суточных определяется исходя из месячного расчётного показателя (МРП) и составляет:

- для командировок внутри РК — 6 МРП за каждый день;

- при выезде за пределы государства — 8 МРП ежедневно.

Командировочные расходы регулируются статьёй 152 ТК РК, пересчитываются на тенге и требуют предоставления подтверждающих документов на проезд и проживание.

Таким образом, порядок расчёта командировочных расходов по России, Беларуси и Казахстане не имеет существенных различий и предусматривает:

- работодатель определяет задание и сроки его выполнения;

- командируемый работник перед поездкой должен ознакомиться с приказом, утверждённым руководителем, в котором чётко определены задачи и цели командировки, получить командировочное удостоверение, где указаны номер приказа и цель поездки, паспортные данные и должность сотрудника, место назначения и сроки пребывания. Также работнику выдаётся аванс, предварительно рассчитанный, исходя из суточных норм, транспортных расходов и расходов на проживание.

- авансовый отчёт работника и предоставление всех необходимых документов;

- информирование работодателя в случае возникновения нестандартных ситуаций и согласования с ним действий и поступков.

Расчет суточных при командировках: по новому или старому МРП?

Рациональное использование времени сотрудника направленного в командировку при ее кратковременной продолжительности (отсутствие необходимости оформления документов на проживание);3. Минимизация финансовых нарушений со стороны работодателя при возмещении работникам командировочных расходов;4.

Полностью исключается такое понятие, как регистрация иностранца. Теперь это – обязанность принимающей стороны. В течение 3х календарных дней гражданин республики (владелец личного жилья или гостиницы) обязан уведомить миграционную службу о том, что у него гости – иностранцы. При отсутствии зарегистрированной электронной подписи регистрация граждан России в Казахстане в 2021 году осуществляется принимающей стороной путем подачи заявления о прибытии иностранца непосредственно в миграционную службу.

По решению юридического лица-резидента его филиалы и представительства могут рассматриваться в качестве самостоятельных плательщиков отчислений и взносов.

Норма командировочных расходов за границу

Общим для всех командировочных расходов при выполнении служебного задания за границей является то, что и суточные, и расходы по найму жилого помещения должны находиться в рамках внутреннего нормативного акта. Транспортные расходы имеют такие же положения, как и затраты на передвижение в пределах РФ. Однако затраты на проезд дополнены расходами на оформление выездных документов и медицинской страховки, обязательные сборы и платежи (консульские, аэродромные, въездные для автотранспорта).

Норма суточных расходов для заграничной командировки также имеет лимит для начисления налога на НДФЛ и составляет 2500 рублей, которая перечисляется и выплачивается в иностранной валюте. Аванс работник также получает в иностранной валюте из расчёта количества дней пребывания за рубежом, при этом, за время нахождения в пути по территории России, денежные средства выдаются в российских рублях, при пересечении границы за пределы России — в иностранной валюте, а при въезде в РФ опять в рублях Банка России.

Если командируемый покидает пределы РФ на один день, то выплата командировочных расходов в инвалюте сокращается на 50%, а если это командировка в страны Содружества, то даже отметка о пересечении границы не производится.

Как открыть частный детский сад — всё, что вы хотели узнать о самом востребованном образовательном бизнесе в России.

Государство может профинансировать ваши начинания в бизнесе. Хотите узнать как — читайте в нашей статье.

Торговлю через интернет-магазины теперь можно вести в социальных сетях, например Вконтакте: https://bsnss.net/internet-biznes/internet-magaziny/kak-otkryt-magazin-v-kontakte.html