Что изменилось в правилах по СЗВ-М

Унифицированная форма ежемесячной пенсионной отчетности по форме СЗВ-М знакома всем бухгалтерам без исключения. Отчет сдается в ПФ РФ уже более двух лет. С 01.10.2018 чиновники утвердили ряд нововведений в порядок подготовки и сдачи пенсионной отчетности. Ключевое изменение — скорректирован порядок предоставления отчетной информации в Пенсионный фонд. Теперь отчет считается сданным, если получено официальное уведомление от ПФР о его приеме. То есть если организация сдала отчет в срок (до 15 числа месяца, следующего за отчетным), но уведомление получено не было, то СЗВ-М считается несданным. В таком случае учреждению грозят штрафы за исправления в СЗВ-М — 500 рублей за каждое застрахованное лицо в непринятой отчетной форме.

Еще одно важное нововведение: Минтруд России разрешил споры, которые длились несколько лет. В Письме от 16.03.2018 № 17-4/10/В-1846 чиновники утвердили, что сведения по единственному учредителю компании сдаются в ПФР. То есть если в организации нет наемных работников, а числится только один гендиректор, который является единственным учредителем, то на него подают сведения в обязательном порядке.

Действующий порядок, утвержденный Приказом Минтруда от 21.12.2016 № 766н, скорректирован Приказом Минтруда России от 14.06.2018 № 385н. Изменения вступили в силу 01.10.2018.

Инструкция по корректировке СЗВ-М

Можно ли сдать корректировку по СЗВ-М и как внести корректировку в СЗВ-М? С такими вопросами рано или поздно сталкиваются все специалисты, в обязанности которых входит ежемесячное оформление и представление этого отчета в ПФР.

Если у вас появилась необходимость подправить данные СЗВ-М, предлагаем следующую последовательностью действий:

Шаг 1: предварительный

Прежде чем решать, как сделать корректировку СЗВ-М, убедитесь, что данные персонифицированного учета, которые вы собираетесь корректировать, приняты в ПФР:

Ранее мы рассказывали, какими способами можно представить СЗВ-М.

Шаг 2: выбор типа формы

Если вы убедились, что исходный отчет принят фондом, можно приступать непосредственно к корректировочным процедурам.

Корректировка СЗВ-М в 2021 году производится по тем же правилам, что действовали в предыдущие периоды.

Сначала определите, что следует сделать:

- дополнить сведения в исходном СЗВ-М;

- отменить (обнулить) сведения из представленного в ПФР отчета.

В зависимости от этого выбирайте необходимый тип формы СЗВ-М для корректировки:

Тип формы «Дополняющая» выбирается в том случае, когда вы забыли отразить в исходном СЗВ-М данные по застрахованному лицу (или нескольким лицам), а все остальные сведения исходного отчета верны (не содержат ошибок).

Тип формы «Отменяющая» применяется при обнаружении в исходном СЗВ-М:

- лишних данных (например, указаны данные по сотруднику, который давно уволен);

- ошибочной/неточной информации (к примеру, неверные персональные сведения сотрудников).

Шаг 3: заполнение корректировочной формы

После того как вы определились с объемом исправлений и выбрали нужный тип формы, можно приступать к оформлению корректировочной СЗВ-М.

Для корректировки используйте тот бланк, на котором подавали исходный отчет:

- с мая 2021 года — утв. постановлением Правления ПФ РФ от 15.04.2021 № 103п;

- по апрель 2021 года — постановлением Правления ПФ РФ от 01.02.2016 № 83п.

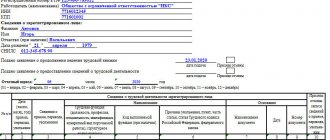

В уточненке:

- в разделах 1 и 2 заполните реквизиты страхователя и отчетный период аналогично исходному СЗВ-М, который корректируете;

- в разделе 3 «Тип формы (код)» проставьте выбранный тип формы (например, вам нужно отменить ранее представленные сведения):

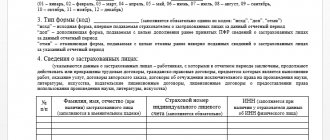

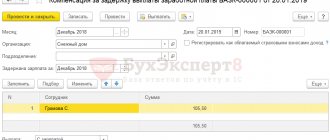

Корректировка сведений в СЗВ-М в части персональных данных застрахованных лиц производится в разделе 4 «Сведения о застрахованных лицах». В этом разделе укажите сведения, которые нужно отменить. К примеру, так выглядит раздел 4 корректировочного отчета, если в исходный СЗВ-М включен лишний сотрудник:

В такой ситуации следует продублировать данные о лишнем сотруднике из исходного СЗВ-М.

Скачайте образец корректирующей СЗВ-М

Если же необходимо исправить ошибочные данные о сотруднике, сначала нужно представить форму СЗВ-М с типом «Отменяющая» (аналогично представленному выше образцу), а затем — форму СЗВ-М с типом «Дополняющая», в которой указать верные сведения. Так следует поступать, к примеру, если причиной оформления корректировки СЗВ-М явилась ошибка в фамилии застрахованного лица.

В корректирующую форму СЗВ-М включаются сведения только по тем, сотрудникам, данные по которым подлежат исправлению. Сведения по остальным сотрудникам, включенным в исходную СЗВ-М и изначально указанные верно, повторно вносить не нужно.

Посмотрите, как и какие ошибки можно исправить в отчете СЗВ-М.

Как теперь исправлять ошибки

Ошибки и неточности исправляются только в принятом отчете. То есть после получения уведомления от ПФР. Причем избежать штрафа в некоторых ситуациях не получится.

Например, учреждение при подготовке отчетности не указало в СЗВ-М сведения о вновь принятом работнике. В таком случае придется подать дополняющую форму. За такое нарушение представители Пенсионного фонда выпишут штрафные санкции. Оспорить это наказание практически невозможно.

А вот ошибки в Ф.И.О. или СНИЛС работника штрафами не грозят. Допустим, в мае бухгалтер обнаружил, что в СЗВ-М за апрель не указал отчество иностранного сотрудника, который устроился на работу в апреле. Как исправить ошибку:

- Подать в ПФР отменяющую форму.

- Направить дополняющий бланк.

Информация готовится только по тому сотруднику, в персональных сведениях которого была допущена неточность.

Ключевые правила заполнения отчетности и унифицированный бланк остались прежними. О них подробно мы рассказали в специальном материале «Сдаем отчетность: инструкция по заполнению СЗВ-М».

При сдаче СЗВ-М указан не тот отчетный период

К сожалению, иногда бухгалтер, формируя отчет в программе, отправляет его, не проверив, правильно ли там указан отчетный период. Иногда случается, что отчет отправлен за текущий месяц, а не за прошедший.

В такой просак попадали и наши читатели.

Пришел штраф по СЗВ-М за май на сумму 22.000 (по 500 за каждого). При формировании отчета не обратил внимание за какой период его сдаю. По умолчанию Специалисты (буду век помнить) фирмы 1С устанавливают период равный дате заполнения. В общем на ровном месте 22000 рублей штрафа как здрасте, я даже не успеваю сообразить А ЗА ЧТО? У меня сейчас настроение резко в минус, чуть кондратий не хватил. Напридумывают законов ну полбеды, так еще и смягчающие обстоятельства поубирают. —

Александр 28

Будьте внимательны при заполнении формы отчета!

Коды ошибок ПФР

| Код ошибки | В чем проблема |

| 20 | Контрольные цифры ИНН физического лица — это число, подсчитанное по алгоритму формирования контрольного числа ИНН. |

| Элемент ИНН застрахованного лица заполняется. | |

| 30 | Указывается СНИЛС, содержащийся в страховом свидетельстве. |

| Указывается Ф.И.О., содержащееся в страховом свидетельстве. | |

| Статус ИЛС в реестре застрахованного лица на дату проверяемого документа не должен быть равен значению УПРЗ. | |

| Необходимо указать хотя бы один из элементов «Фамилия» или «Имя». | |

| 50 | Проверяемый файл отправляется в виде корректно заполненного XML-документа. |

| Проверяемый файл не соответствует XSD-схеме. | |

| Электронная подпись некорректна. | |

| Элемент «Регистрационный номер». Указывается номер, под которым страхователь зарегистрирован как плательщик страховых взносов, с указанием кодов региона и района по классификации, принятой в ПФР. | |

| Идентификационный номер налогоплательщика не соответствует данным ПФР. | |

| При предоставлении сведений о застрахованных лицах с типом формы «исходная» не допускается наличие ранее предоставленных сведений с типом «исходные» за отчетный период, за который предоставляются сведения. | |

| Период предоставления СЗВ-М — не ранее апреля 2021 года. | |

| Для всех типов форм СЗВ-М отчетный период, за который подается форма, меньше либо равен месяцу, в котором проводится проверка. |

Итоги

СЗВ-М с неверными, неполными или отсутствующими данными необходимо скорректировать. Сделать это следует на обычном бланке отчета, проставив в разделе 3 нужный тип формы: дополняющая или отменяющая. При этом в разделе 4 отражаются данные о застрахованных лицах, которые подлежат корректировке. За представление в ПФР корректировочного отчета финансовые санкции не предусмотрены, если работодатель выявил и устранил ошибки самостоятельно или не позднее 5 рабочих дней с момента получения от фонда уведомления.

Источники:

- федеральный закон от 01.04.1996 № 27-ФЗ (ред. от 01.04.2019) «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

- постановление Правления ПФ РФ от 15.10.2019 № 519п «Об утверждении Порядка осуществления корректировки сведений индивидуального (персонифицированного) учета и внесения уточнений (дополнений) в индивидуальный лицевой счет»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что будет, если отправить исправления до уведомления ПФР

Ошибку в отчетности исправляют двумя способами:

- по собственной инициативе, то есть когда учреждение самостоятельно выявило неточность и направило корректирующую информацию в ПФР;

- либо ошибку выявил ПФР, тогда неточность исправляется в течение 5 рабочих суток — вот сколько дней есть у компании, чтобы без штрафов исправить ошибки в СЗВ-М, по которым ПФР прислал уведомление.

ВАЖНО!

Правило 5 рабочих дней теперь касается только тех ошибок, на которые указали контролирующие органы. Исправить другие недочеты не получится. За вновь выявленные ошибки будут наказания.

Самостоятельно выявленные неточности исправляются только при соблюдении двух условий: отчет с ошибкой предоставлен своевременно и принят в Пенсионном фонде, организация самостоятельно направила корректирующую информацию в ПФР до уведомления. Вот как без штрафа исправить ошибки в СЗВ-М, если не указал сотрудника:

- Сформировать дополнительную отчетную форму по конкретному служащему.

- Отправить регистр в ПФР до 15 числа.

Если сдать СЗВ-М позже, штрафа не избежать.

Совет: формируйте и сдавайте отчетность по форме СЗВ-М раньше установленного срока (15 число месяца, следующего за отчетным). У организации появляется больше времени на исправление неточности и ошибки без применения штрафных санкций.

Если исполнитель ошибся в СНИЛС, всплывает код 30 (статус неточности — ВСЗЛ.Б-АНКЕТА.1.1). Специалисты ПФР примут бланк СЗВ-М, но не полностью, а частично. Корректировку надлежит исправить до 15 числа. Вот как подать новую, если СЗВ-М сдан в СНИЛС с ошибками и частично принят:

- Создать новый файл. Если в Пенсионный фонд предоставить тот же файл, система автоматически откажет в его приемке и обработке.

- Указать корректный СНИЛС работника и сверить его со страховым свидетельством.

- Сформировать новые отчеты с информацией о сотрудниках, по которым допущена ошибка.

- Отметить на титульном листе тип отчета «дополняющая».

- Отправить исправления до 15 числа.

А что бюджету ото всего этого?

С момента внедрения СЗВ-М бухгалтерское сообщество недоумевает из-за абсурдности сдачи этой формы в части сотрудников, не достигших пенсионного возраста. Ведь смысл этого отчета – выявить работающих пенсионеров. В этой связи становится очевидным, что поздняя сдача СЗВ-М на молодых сотрудников никакого урона бюджету не наносит.

А вот если в компании работают пенсионеры, опоздание со сдачей формы может привести к неприятным последствиям. Дело в том, что не получив отчет, в котором фигурирует пенсионер, ПФР автоматически переводит его в разряд неработающих и индексирует ему пенсию. В отчете за следующий месяц этот пенсионер снова фигурирует, но пенсия будет и дальше выплачиваться ему в проиндексированном размере. Однако после того, как ПФР получит от работодателя отчет за пропущенный месяц, ошибка вскроется и станет ясно, что индексация проведена неправомерно, бюджетные средства потрачены зря.

Кто в этом случае должен компенсировать потери бюджета? ПФР предъявляет претензии как к пенсионеру, так и к работодателю. С таким явлением уже столкнулись наши читатели.

Согласно ст.1102 Гражданского кодекса РФ, лицо, которое без установленных законом оснований приобрело имущество, обязано возвратить неосновательно приобретенное имущество (неосновательное обогащение). В случае отказа добровольно произвести возмещение ПФР будет вынужден обратиться в суд для принудительного взыскания указанной суммы (с пенсионера или с организации

).

Штрафы за СЗВ-М в 2021 году

Ответственность за несвоевременную сдачу СЗВ-М и ошибки в форме установлена статьей 17 Закона № 27-ФЗ. ПФР штрафует за:

- непредставление отчета;

- нарушение срока сдачи;

- непредставление сведений о застрахованном лице;

- неполное или недостоверное представление сведений о застрахованном лице.

За любое из указанных нарушений установлен штраф в размере 500 руб. за каждого работника, сведения о котором подлежат включению в форму за отчетный период.

Помимо штрафа на компанию КоАП устанавливает административную ответственность для директора — штраф от 300 до 500 руб. Если фирме удается снизить или отменить штраф, директора, все равно, оштрафуют.

Возьмите на заметку:

Как изменится форма СЗВ-М

Ошибки в СЗВ-М, за которые придется заплатить штраф

Даже за самостоятельно исправленные ошибки в СЗВ-М ПФР часто штрафует организации.

За что точно привлекут организацию?

1. Организация не представляла сведения по форме СЗВ-М в течение нескольких месяцев.

Организации следует представить сведения по форме СЗВ-М за все месяцы непредставления таких сведений (за каждый период — месяц) за каждое застрахованное лицо.

При этом отсутствие согласно позиции ПФР выраженной в письме ПФР от 06.05.2016 N 08-22/6356 — «факта начисления выплат и иных вознаграждений за отчетный период не является основанием для непредставления отчетности по форме СЗВ-М».

И как следствие, организации следует представить сведения по форме СЗВ-М за все месяцы непредставления таких сведений за каждое застрахованное лицо.

Согласно ч. 3 ст. 17 Федерального закона N 27-ФЗ финансовые санкции в размере 500 руб. применяются в отношении каждого застрахованного лица по каждому месяцу, за который нарушен срок сдачи сведений по форме СЗВ-М.

Пенсионным законодательством не предусмотрено освобождение от ответственности в случае нарушения страхователем требований п. 2.2 ст. 11 Федерального закона N 27-ФЗ.

2. Физическое лицо проходит в организации обязательные бесплатные общественно полезные работы. Организация указала сведения о таком физическом лице в форме СЗВ-М. Считается ли указание такого работника ошибкой, влекущей наложение штрафа?

Если физическое лицо проходит в организации обязательные бесплатные общественно полезные работы, то сведения о нем не подлежат указанию в форме СЗВ-М.

В соответствии с ч. 1 ст. 3.13 КоАП обязательные работы заключаются в выполнении физическим лицом, совершившим административное правонарушение, в свободное от основной работы, службы или учебы время бесплатных общественно полезных работ. Обязательные работы назначаются судьей.

Вид обязательных работ и перечень организаций определяются органами местного самоуправления по согласованию с территориальными органами федерального органа исполнительной власти, уполномоченного на осуществление функций по принудительному исполнению исполнительных документов и обеспечению установленного порядка деятельности судов.

Согласно ч. 2 и 4 ст. 32.13 КоАП РФ — судебные приставы-исполнители ведут учет лиц, которым назначено административное наказание в виде обязательных работ, разъясняют таким лицам порядок и условия отбывания обязательных работ, согласовывают с органами местного самоуправления перечень организаций, в которых лица, которым назначено административное наказание в виде обязательных работ, отбывают обязательные работы, контролируют поведение таких лиц, ведут суммарный учет отработанного ими времени.

При этом согласно ч. 11 ст. 32.13 КоАП РФ на администрацию организации, в которой лицо, которому назначено административное наказание в виде обязательных работ, отбывает обязательные работы, возлагаются контроль за выполнением этим лицом определенных для него работ, уведомление судебного пристава-исполнителя о количестве отработанных часов или об уклонении лица, которому назначено административное наказание в виде обязательных работ, от отбывания обязательных работ.

В соответствии с ч. 5 ст. 32.13 КоАП РФ лица, которым назначено наказание в виде обязательных работ, обязаны соблюдать правила внутреннего распорядка организаций, в которых отбывают обязательные работы, добросовестно работать на определяемых для них объектах в течение установленного судом срока обязательных работ, ставить в известность судебного пристава-исполнителя об изменении места жительства, а также являться по его вызову.

Под работающими гражданами понимаются лица, указанные в ст. 7 Федерального закона от 15.12.2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», к которым относятся работающие по трудовому договору.

А также в п. 4 самой формы СЗВ-М сказано, что следует указывать данные о застрахованных лицах — работниках, с которыми в отчетном периоде заключены, продолжают действовать или прекращены трудовые договоры, гражданско-правовые договоры.

Однако физическое лицо, направленное в организацию для прохождения обязательных общественно полезных работ, не является штатным работником организации, в которую оно направлено, и не состоит с работодателем в трудовых отношениях, ему не выплачивается заработная плата, то есть привлечение гражданина к прохождению обязательных бесплатных общественно полезных работ не образует трудовых отношений.

Таким образом, сведения о физическом лице, направленном в организацию для прохождения обязательных бесплатных общественно полезных работ, не подлежат указанию в отчете по форме СЗВ-М.

В рассматриваемой ситуации работодателю необходимо заполнить форму СЗВ-М с кодом «отмн» (отменяющая форма) на физическое лицо, сведения о котором необходимо удалить из исходных данных, загруженных в базу ПФР.

По нашему мнению, подача отменяющей формы позднее установленного срока представления сведений по форме СЗВ-М может повлечь штраф.

3. С несовершеннолетним работником (15 лет) заключен трудовой договор для выполнения легкого труда на два месяца в период каникул.

Согласно ч. 1, 3 ст. 63 ТК РФ заключение трудового договора допускается с лицами, достигшими возраста 16 лет, за исключением случаев, предусмотренных ТК РФ, другими федеральными законами. С письменного согласия одного из родителей (попечителя) и органа опеки и попечительства трудовой договор может быть заключен с лицом, получающим общее образование и достигшим возраста 14 лет, для выполнения в свободное от получения образования время легкого труда, не причиняющего вреда его здоровью, и без ущерба для освоения образовательной программы.

Под работающими гражданами понимаются лица, указанные в ст. 7 Федерального закона N 167-ФЗ, к которым относятся работающие по трудовому договору.

Исходя из вопроса с несовершеннолетним заключен трудовой договор на два месяца. Законодательно не установлено исключений для несовершеннолетних работников.

Статьей 17 Закона N 27-ФЗ за несвоевременное представление либо представление работодателем неполных и (или) недостоверных сведений в том числе по форме СЗВ-М предусмотрена ответственность в виде финансовых санкций в сумме 500 руб. в отношении каждого застрахованного лица.

Таким образом, сведения о несовершеннолетнем работнике, с которым заключен трудовой договор для выполнения легкого труда на два месяца в период каникул, подлежат обязательному включению в отчет по форме СЗВ-М за эти два месяца. Работодателю может быть предъявлен штраф в размере 500 руб.

4. Представление СЗВ-М на единственного участника, если с ним договор не заключался.

СЗВ-М на учредителя необходимо представлять, если участник работает в организации на основании трудового договора или по гражданско-правовому договору, а также если единственный участник является директором организации без оформления договора. Отсутствие факта начисления в его пользу выплат за отчетный период не является основанием для непредставления отчетности по форме СЗВ-М.

В соответствии п. 1 ст. 7 Федерального закона от 15.12.2001 N 167-ФЗ застрахованными признаются лица, работающие по трудовому договору, в том числе руководители организаций, являющиеся единственными участниками (учредителями), или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг.

Таким образом, если участник является работником организации на основании трудового договора (в том числе если единственный участник является директором), работает в организации по гражданско-правовому договору, то он является застрахованным лицом и о нем работодатель обязан подавать сведения по форме СЗВ-М.

При этом необходимо учесть, что, по мнению Роструда в выраженное в письме от 06.03.2013 N 177-6-1, на отношения единственного участника общества с учрежденным им обществом трудовое законодательство не распространяется. Единственный участник общества в данной ситуации должен своим решением возложить на себя функции единоличного исполнительного органа — генерального директора. Управленческая деятельность в этом случае осуществляется без заключения какого-либо договора, в том числе трудового.

Таким образом, из буквального толкования следует, что единственный участник осуществляет деятельность в должности директора без заключения договора и форму СЗВ-М на него организация сдавать не обязана.

Но, согласно ст. 15 ТК РФ трудовые отношения — отношения, основанные на соглашении между работником и работодателем о личном выполнении работником за плату трудовой функции (работы по должности в соответствии со штатным расписанием, профессии, специальности с указанием квалификации, конкретного вида поручаемой работнику работы) в интересах, под управлением и контролем работодателя, подчинении работника правилам внутреннего трудового распорядка при обеспечении работодателем условий труда, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами, трудовым договором.

В соответствии со ст. 16 ТК РФ — трудовые отношения между работником и работодателем возникают на основании фактического допущения работника к работе с ведома или по поручению работодателя или его уполномоченного на это представителя в случае, когда трудовой договор не был надлежащим образом оформлен.

Согласно письму ПФР от 13.07.2016 N ЛЧ-08-26/9856, если физические лица (в том числе руководитель организации, в случае когда он является ее единственным учредителем) состоят с данной организацией в трудовых отношениях, такие лица в целях Закона N 167-ФЗ относятся к работающим лицам.

Следовательно, согласно письму Минтруда России от 16.03.2018 N 17-4/10/В-1846 СЗВ-М, на учредителя необходимо представлять даже в случае, если единственный участник является директором организации без заключения договора.

При этом отсутствие факта начисления в пользу вышеуказанных лиц (работающих на основании договора или без него) выплат и иных вознаграждений за отчетный период не является основанием для непредставления в отношении этих лиц отчетности по форме СЗВ-М (письма ПФР от 27.07.2016 N ЛЧ-08-19/10581, от 06.05.2016 N 08-22/6356).

5. Ошибка в номере отчетного периода.

Данная ситуация была рассмотрена в Определении ВС от 22.01.2018 N 301-КГ17-20650.

Организация в установленный срок представила в Пенсионный фонд форму СЗВ-М. Однако после истечения срока подачи сведений была обнаружена ошибка: в поле для номера отчетного периода вместо «08» (август) указано «07» (июль). Организация представила форму СЗВ-М с верным номером отчетного периода. Так как срок для представления отчета уже прошел, ПФ РФ оштрафовал организацию за несвоевременное представление формы СЗВ-М.

В связи с тем, что организация не исполнила в установленный срок заявленное ПФ РФ требование по уплате штрафа, фонд обратился в суд. Частично удовлетворяя заявленное требование, суд первой инстанции признал правомерным привлечение организации к ответственности, посчитав при этом возможным уменьшить размер штрафа. При определении размера штрафа суд принял во внимание правовую позицию, выраженную в Постановлении КС РФ от 19.01.2016 N 2-П.

В большинстве случаев суды существенно снижают сумму штрафа, опираясь на позицию КС РФ.

При обращении в суд можно указать и на иные обстоятельства, помешавшие вовремя сдать отчет (выход из строя компьютера, болезнь бухгалтера).

Организация, в свою очередь, не согласившись с таким решением суда, обратилась в апелляционную инстанцию, которая в дальнейшем отменила решение суда первой инстанции и отказала в удовлетворении требования ПФ РФ.

Апелляционный суд исходил из того, что организацией были представлены достоверные сведения по форме СЗВ-М за август 2016 года в установленный срок, в связи с чем оснований для ее привлечения к ответственности у ПФ РФ не имелось.

В кассационной жалобе ПФ РФ просил отменить постановление суда апелляционной инстанции как незаконное и необоснованное, ссылаясь на несоответствие изложенных в нем выводов обстоятельствам дела.

Однако Верховный Суд не нашел оснований для пересмотра судебного акта в кассационном порядке.

Следует обратить внимание на ряд моментов, отмеченных судом апелляционной инстанции, которые повлияли на исход дела:

— ПФ РФ ранее были получены сведения за июль;

— первоначально представленный отчет с ошибкой в поле для номера отчетного периода был обозначен как «исхд»;

— организация представляла возражения на акт проверки с пояснениями, почему исправила ошибку.

В такой ситуации контролеры имели возможность идентифицировать своевременно представленные сведения по форме СЗВ-М с номером отчетного периода «07» как отчет за август. Следовательно, основания для штрафа отсутствовали.

Отметим, что Определение от 22.01.2018 N 301-КГ17-20650 является не единственным решением, в котором суд не считает нужным начислять штраф за то, что организация перепутали месяц в поле «Отчетный период». К таким выводам, в частности, пришли арбитры в постановлениях АС ПО от 11.12.2017 N Ф06-27663/2017 по делу N А65-15614/2017, Восьмого арбитражного апелляционного суда от 05.10.2017 N 08АП-11145/2017 по делу N А81-3334/2017.

6. Представление дополняющих сведений.

Бывает так, что после своевременного представления отчета у организации появилась необходимость направить в ПФ РФ дополняющую форму СЗВ-М еще на некоторых сотрудников. В ряде решений суды признали за организацией право дополнять и уточнять сведения о застрахованных лицах.

Обратимся к Постановлению Двадцатого арбитражного апелляционного суда от 18.10.2017 по делу N А54-3773/2017. Арбитры согласились с выводом суда первой инстанции о том, что оспариваемое организацией решение ПФ РФ о наложении штрафа не соответствует действующему законодательству, а также нарушает права и законные интересы организации.

В рассматриваемом решение, по мнению фонда, двухнедельный срок может применяться только в случае представления недостоверных сведений и не может быть применим к правонарушению, выраженному в представлении неполных сведений. Особо было отмечено, что в числе лиц, сведения за которых поданы в дополняющей форме СЗВ-М, имелись три пенсионера, получающих страховую пенсию по старости, как следствие, несвоевременное представление индивидуальных сведений по форме СЗВ-М может повлечь перерасходование бюджетных средств.

Таким образом, исправления и корректировки сведений вносятся в форму в особом порядке при выявлении страхователем ошибки в ранее представленных сведениях в отношении застрахованного лица.

Судьи отметили, что организация до момента обнаружения фондом несоответствия между представленными индивидуальными сведениями и данными по результатам проверки и, соответственно, до вынесения оспариваемого решения передала необходимые корректирующие сведения. При этом представление корректирующих сведений позже установленного срока не образует состава вмененного обществу правонарушения (представление сведений, являющихся неполными и (или) содержащими недостоверные сведения).

Итак, установив изложенные обстоятельства, суд сделал верный вывод, что первоначально своевременно представленные страхователем сведения персонифицированного учета, содержащие недочеты, впоследствии самостоятельно исправленные обществом, не могут расцениваться как неполные сведения, поскольку они скорректированы в соответствии с действующим законодательством.

Аналогичная позиция изложена в Определении ВАС РФ от 11.02.2013 N ВАС-1010/13 по делу N А76-7462/2012, Постановлении АС ДВО от 10.04.2017 по делу N А16-1601/2016.

Следует отметить, что с учетом положений новой Инструкции о порядке ведения индивидуального (персонифицированного) учета сведений о застрахованных лицах, утвержденной Приказом Минтруда РФ от 21.12.2016 N 766н, а также того, что с 01.01.2017 ст. 17 Федерального закона N 27-ФЗ определен порядок применения финансовых санкций за непредставление страхователем в установленный срок либо представление им неполных и (или) недостоверных сведений индивидуального (персонифицированного) учета, доказать право дополнять и уточнять сведения о застрахованных лицах по истечении срока будет сложней. Однако на сегодняшний день уже есть решения, в которых арбитры руководствуются нормами действующих документов.

В Постановлении Девятого арбитражного апелляционного суда от 31.01.2018 N 09АП-68324/2017 по делу N А40-179114/2017 суд отметил, что согласно п. 39 новой Инструкции страхователь вправе при выявлении ошибки в ранее представленных индивидуальных сведениях в отношении застрахованного лица до момента обнаружения ошибки территориальным органом ПФ РФ самостоятельно представить уточненные (исправленные) сведения о данном застрахованном лице за отчетный период, в котором эти сведения уточняются, и финансовые санкции к такому страхователю не применяются.