С 18 % на 20 %

Налоговая ставка по НДС в размере 20 % применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года.

При этом исключений по договорам, заключенным в этом году и имеющим длящийся характер с переходом на 2021 и последующие годы, не предусмотрено.

Следовательно, в отношении отгрузок начиная с 1 января 2019 года, применяется ставка НДС в 20 %, независимо от даты и условий заключения договоров.

При этом продавец дополнительно к цене отгружаемых начиная с 01.01.2019 товаров (работ, услуг) обязан предъявить к оплате покупателю сумму налога, исчисленную по ставке 20 %.

В этой связи внесение изменений в договор в части изменения размера ставки НДС не требуется. Вместе с тем, стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

Также необходимо учитывать, что изменение налоговой ставки не изменяет для налогоплательщика порядок и момент определения налоговой базы по НДС.

Договориться с контрагентом, кто платит разницу в ставке

Поставщику и покупателю нужно согласовать в дополнительном соглашении, кто берет на себя убытки от повышения ставки НДС — эти положения в Налоговом кодексе не прописаны. Когда возникает разница в оплате по поставке из-за смены ставки НДС, у продавца будет только два варианта действий:

- Передать покупателю меньшее количество товара (аванс минус подросший налог).

- Отгрузить товар в первоначальном/полном объеме. В своей отчетности отразить дебиторскую задолженность и доплатить НДС за свой счет. Если контрагент не согласится оплатить разницу, то эта задолженность будет числиться три года (п. 1 ст. 196 ГК). Затем ее просто можно будет списать.

Вывод: изменение ставки НДС увеличит суммы на выставляемые продавцами товары (работы, услуги), вне зависимости от того, какая формула стоимости описана в договоре. Любое повышение цены, даже если в ее рост вмешивается третья сила в виде государства, не вызовет восторга у бизнеса.

Большая часть возникших ценовых противоречий будете решена до конца 2018 года. В основном через закрытие договорных обязательств при НДС в 18 процентов. Именно такой способ решения предпочтителен для большей части руководителей, с которыми мы пообщались, пока готовили этот материал. В любом случае, найдутся те, кто не успеет или не сможет договориться, поэтому уже в первой половине 2021 года у нас будет первая судебная практика по ситуациям с НДС в переходном периоде.

Аванс получен в 2021, а отгрузка — в 2021

При получении до 01.01.2019 предоплаты в счет предстоящих поставок с 01.01.2019 исчисление НДС с аванса производится по ставке 18/118 %.

При отгрузке с 01.01.2019 вышеуказанных товаров (работ, услуг) в счет поступившей ранее предоплаты, налогообложение НДС производится по ставке 20 %.

Вычеты сумм НДС, исчисленных по налоговой ставке в размере 18/118 % с предоплаты, полученной до 01.01.2019, производятся продавцом в 2021 году с даты отгрузки в размере налога, ранее исчисленного по налоговой ставке 18/118 %.

При этом суммы налога, принятые к вычету покупателем при перечислении аванса продавцу до 01.01.2019, подлежат восстановлению покупателем в размере налога, исчисленного исходя из ставки 18/118 %.

В случае, если до даты отгрузки покупатель дополнительно доплатит продавцу сумму НДС в размере 2-х процентных пунктов в связи с изменением ставки НДС, то ФНС России рекомендует руководствоваться следующим:

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем с 01.01.2019, то такую доплату не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120, а следует рассматривать в качестве доплаты суммы налога. В этой связи, продавцу при получении доплаты налога следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118 процента, и показателем суммы налога, рассчитанной с учетом размера доплаты налога (пример 1).

В случае, если доплата НДС в размере 2-х процентных пунктов осуществляется с 01.01.2019 лицами, не являющимися плательщиками НДС, которым счета-фактуры не выставляются, то отражение в книге продаж сумм доплаты налога осуществляется на основании отдельного корректировочного документа, содержащего суммарные (сводные) данные о всех случаях доплат налога, полученных продавцом от указанных лиц в течение календарного месяца (квартала) независимо от показаний ККТ.

В случае, если доплата налога в размере 2-х процентных пунктов осуществляется покупателем до 31.12.2018 включительно, то в связи с отсутствием оснований в 2021 году рассматривать указанную доплату в качестве доплаты суммы НДС в размере 2-х процентных пунктов (поскольку действующая ставка НДС в 2021 году — 18 %), такую доплату следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 18/118. В этой связи, продавцу при получении доплаты налога возможно выставить корректировочный счет-фактуру на разницу между показателями счета-фактуры, составленного при получении предоплаты по ставки 18/118 %, и показателями после изменения стоимости товаров (работ, услуг), имущественных прав с применением налоговой ставки в размере 18/118 % (пример 2).

Таким образом, в указанных случаях, если продавцом получена доплата НДС в размере 2-х процентных пунктов, и, соответственно, выставлены корректировочные счета-фактуры, то при отгрузке товаров (работ, услуг), имущественных прав начиная с 01.01.2019 исчисление НДС производится по ставке 20 %, а сумма НДС, исчисленная на основании вышеуказанных корректировочных счетов-фактур, подлежит вычету с даты отгрузки указанных товаров (работ, услуг).

Налогоплательщик вправе также составить единый корректировочный счет-фактуру к двум и более счетам-фактурам, составленным этим налогоплательщиком ранее.

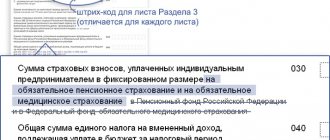

Разница между суммами налога, указанная в корректировочных счетах-фактурах, отражается по строке 070 в графе 5 налоговой декларации по НДС и подлежит учету при расчете общей суммы налога, исчисленной по итогам налогового периода. При этом по строке 070 в графе 3 налоговой декларации по НДС указывается цифра «0».

В случае, если до 01.01.2019 налогоплательщиком получена предоплата с учетом налога по ставке 20 %, то исчисление НДС с предоплаты производится по ставке в размере 18/118 %. В этом случае корректировочные счета-фактуры не составляются. При отгрузке указанных товаров (работ, услуг), имущественных прав начиная с 01.01.2019, исчисление НДС производится по ставке 20 %.

Налоговый учёт по новым правилам с 2021 года

В 2021 году в России приняли несколько федеральных законов, согласно которым в НК РФ внесены изменения. Новшества в области фискальной политики государства вступили в силу с 1 января 2021 года. В этой статье рассмотрим те изменения, которые обязательно учитывать в работе.

НДС

Основная ставка НДС равна 20%

Для отгрузок, которые придутся на январь 2021 года или позже, применяются следующие новые ставки (ст.1 Федерального закона от 03.08.2018 № 303-ФЗ):

— 20% – основная ставка (вместо 18%);

— 20/120 – расчётная ставка (вместо 18/118);

— 16,67 – расчётная ставка (вместо 15,25).

По другим налоговым ставкам изменений нет.

Если договор предусматривал предоплату в 2021 году, а отгрузку в 2019 году, то НДС с предоплаты надо считать по расчётной ставке 18/118, а с отгрузки – 20%.

Кто из сторон договора заплатит за повышение ставки, зависит от того, как установлена цена:

- «цена, кроме того НДС» – дополнительные затраты у покупателя. Если он имеет право на вычет, то сможет компенсировать доплату;

- «цена, в том числе НДС» или просто «цена» – повышение ставки оплатит продавец, если он не смог договориться с покупателем об увеличении цены.

В госконтрактах за повышение ставки заплатит продавец, потому что по Закону № 44-ФЗ изменить цену нельзя. А вот Закон № 223-ФЗ, по мнению Минфина РФ, не запрещает изменять цену договора. Пересмотреть стоимость товаров, работ, услуг из-за повышения НДС можно, если это не запрещено положением о закупке (Информационное письмо Минфина России от 28.08.2018 № 24-03-07/61247 «По вопросу изменения цены контрактов после повышения ставки налога на добавленную стоимость»).

Если налоговую разницу в 2% оплатит продавец, то включить эту сумму в расходы по налогу на прибыль нельзя.

Если продавец смог договорится с покупателем о доплате сверх установленной цены и налоговая доплата 2% будет получена им в 2019 году отдельно от аванса, то ФНС советует продавцу выставить корректировочный счёт-фактуру. В декларации по НДС разницу между суммами налога продавец отразит в графе 5 строки 070 раздела 3 декларации и необходимо учесть при расчёте общей суммы налога. В графе 3 укажет «0» (Письмо ФНС России от 23.10.2018 № СД-4-3/[email protected] «О порядке применения налоговой ставки по НДС в переходный период»).

При закупке товаров (работ, услуг) за счёт средств, выделенных из бюджета, НДС восстанавливать не нужно

С 2021 года входной НДС по приобретённым за счёт субсидий и бюджетных инвестиций товарам, работам и услугам, а также имущественным правам можно принять к вычету, если деньги выделены без учёта НДС. Об этом должно быть указано в документах о предоставлении субсидии или бюджетных инвестиций (п. 2.1 ст.170 НК РФ).

Если товары, работы, услуги, а также имущественные права приобретены частично за счёт субсидий или бюджетных инвестиций, то для вычета необходимо рассчитать соответствующую долю (п. 4 ст. 2 ФЗ от 27.11.2018 № 424-ФЗ).

Суммы налога, не подлежащие вычету в соответствии с настоящим пунктом, не включаются в стоимость указанных товаров (работ, услуг), в том числе основных средств, нематериальных активов, имущественных прав, а учитываются единовременно в составе прочих расходов в соответствии со статьёй 264 НК РФ.

Новшества касаются субсидий и бюджетных инвестиций, полученных начиная с 2021 года (п. 7 ст. 9 ФЗ от 27.11.2018 № 424-ФЗ).

Заявительный порядок возмещения НДС могут применять большее число компаний

По новым правилам (п. 10 ст. 2 ФЗ от 03.08.2018 № 302-ФЗ), чтобы получать возмещение по НДС в ускоренном порядке, сумма НДС, акцизов, налога на прибыль и НДПИ перечисленных за три прошлых года должна составлять не 7 млрд (как раньше), а не менее 2 млрд руб. Чиновники смягчили и требования к поручителям: минимальный размер уплаченных налогов сократили с 7 млрд до 2 млрд руб., обязательства по поручительствам могут составлять не 20%, а 50% от стоимости чистых активов.

Подпункт 1 пункта 2 статьи 176.1 (в ред. ФЗ от 03.08.2018 № 302-ФЗ) применяется в отношении операций по реализации товаров (работ, услуг), совершённых начиная с 01.10.2018, поэтому уже начиная с 4 квартала 2021 года большее число организаций может рассчитывать на заявительный порядок возмещения НДС.

Действие льготы по НДС при реализации макулатуры закончилось

В соответствии с Налоговом кодексом РФ под макулатурой понимаются бумажные и картонные отходы производства и потребления, отбракованные и вышедшие из употребления бумага, картон, типографские изделия, деловые бумаги, в том числе документы с истекшим сроком хранения.

В 2021 году реализация макулатуры не облагалась НДС (пп. 31 п. 2 ст. 149 НК РФ, был введён ФЗ от 02.06.2016 № 174-ФЗ). Но действие льготы закончилось (ст. 2 ФЗ от 02.06.2016 № 174-ФЗ «О внесении изменения в статью 149 части второй НК РФ»). С 2021 года реализация макулатуры будет облагаться НДС по ставке 20%.

Однако теперь налог придётся исчислять не продавцам, а покупателям макулатуры. Они станут налоговыми агентами. На них распространят правила, которые действуют при реализации сырых шкур, металлолома и алюминия вторичного и его сплавов (п. 8 ст. 161 ФЗ от 27.11.2018 № 424-ФЗ).

От льготы по НДС по услугам гарантийного ремонта можно отказаться

До 31 декабря 2021 года включительно с услуг по гарантийному ремонту не нужно было платить НДС, если одновременно соблюдались определённые условия (пп. 13 п. 2 ст. 149 НК РФ, п. п. 1, 2, 6, 7 ст. 5, п. п. 1–3 ст. 18 Закона о защите прав потребителей). С 1 января 2021 года применять или не применять льготу по НДС по услугам гарантийного ремонта станет правом, а не обязанностью налогоплательщика. Законодатели указанную льготу перенесли в пункт 3 статьи 149 НК РФ (п. 3 ст. 9 ФЗ от 27.11.2018 № 424-ФЗ).

Отказ от льготы позволит налогоплательщику применять вычет по НДС в общем порядке (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Чтобы отказаться от льготы с первого квартала 2021 года, нужно подать заявление в ФНС не позднее 9 января (п. 5 ст. 149 НК РФ). Заявление об отказе от освобождения по НДС составляется в произвольной форме. Утверждённой формы нет, но из заявления должно быть понятно, по каким операциям налогоплательщик отказывается от освобождения и на какой срок. Срок действия отказа от освобождения не может быть менее одного года (п. 5 ст. 149 НК РФ).

При возврате товара оформляется только корректировочный счёт-фактура

Налоговики в своём письме от 23.10.2018 № СД-4-3/[email protected] рекомендовали продавцам, начиная с 1 января 2021 года, при возврате товара оформлять корректировочные счета-фактуры независимо от того:

- принял ли покупатель товары на учёт;

- когда была отгрузка: до нового года или после;

- возвращается вся партия товара или её часть.

В корректировочный счёт-фактуру вносится та же ставка, что была указана в первоначальном документе. Один экземпляр корректировочного счёта-фактуры передаётся покупателю, если он плательщик НДС.

В случае если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учёт товарам, то восстановление сумм НДС согласно подпункту 4 пункта 3 статьи 170 Кодекса производится покупателем на основании корректировочного счёта-фактуры, полученного от продавца.

Российским организациям и ИП не надо перечислять НДС со стоимости иностранных услуг, полученных в электронной форме

Если иностранная организация реализует электронные услуги в России, то с 2021 года она должна будет сама платить НДС (п. 3 ст. 174.2 НК РФ в ред. ФЗ от 27.11.2017 № 335-ФЗ). Российские организации и ИП, которые покупают услуги, перестанут быть налоговыми агентами. Чтобы получить вычет, им понадобится договор или расчётный документ с указанием суммы НДС, ИНН и КПП продавца, а также документы на перечисление оплаты. При этом сведения о таких иностранных организациях должны быть размещены на сайте ФНС России.

Организации и ИП на ЕСХН стали плательщиками НДС

Применение ЕСХН больше не освобождает этих спецрежимников от уплаты НДС (п. 12 ст. 9 ФЗ от 27.11.2017 № 335-ФЗ). Данные налогоплательщики в 2021 году могут получать вычеты, а вот учесть входной НДС в составе расходов нет.

На 2021 год данные спецрежимники могут получить освобождение от НДС в следующих случаях (п. 1 ст. 2 ФЗ от 27.11.2017 № 335-ФЗ):

- начало применения ЕСХН приходится на 2021 год;

- ЕСХН применялся и раньше, за 2021 год выручка не превысила 100 млн руб.

Если налогоплательщик хочет применять освобождение от уплаты НДС с начала 2021 года, ему нужно подать уведомление в инспекцию по месту учёта не позднее 21 января (с учётом переноса) (ст. 145 НК РФ в ред. ФЗ от 27.11.2017 № 335-ФЗ).

Если среди ваших контрагентов есть плательщики ЕСХН, уточните, планируют ли они работать с НДС. Если нет, то запросите у них документы о праве на освобождение.

Пояснения к декларации по НДС необходимо предоставлять по новому формату

ФНС России обновила xsd-схему ответа на требование о представлении пояснений к налоговой декларации по НДС (Информация ФНС России от 30.10.2018 на сайте https://www.nalog.ru/rn77/rn77/rn77/rn77/news/activities_fts/7933143/). В частности, добавлен перечень новых кодов видов операций – 33–44 в связи с вступлением в силу с 01.01.2018 федеральных законов от 27.11.2017 № 335-ФЗ, № 341-ФЗ и № 350-ФЗ.

Кроме того, изменён формат требований о представлении пояснении (Письмо ФНС России от 16.07.2013 № АС-4-2/12705). В новом требовании налогоплательщику могут прийти новые коды ошибок:

— код «5» – в декларации нет даты счёта-фактуры или указана дата после отчётного периода;

— код «6» – в разделе 8 или приложении к нему заявлен вычет за пределами трёх лет;

— код «7» – в разделе 8 или приложении к нему заявлен вычет по счёту-фактуре, который был составлен до даты госрегистрации;

— код «8» – неверный код вида операции;

— код «9» – ошибка при аннулировании записей в разделе 9 или приложении к нему.

Обновлённые формат и xsd-схемы необходимо применять уже с 25 января 2021 года.

Налог на прибыль

Организации могут учитывать расходы на отдых в России работников и их семей

С 1 января 2021 года в расходах на оплату труда можно учитывать отпускные затраты (п. 24.2 НК РФ, введённый ФЗ от 23.04.2018 № 113-ФЗ):

- на проезд;

- проживание и питание, если оно включено в стоимость;

- санаторно-курортное обслуживание;

- экскурсии.

Согласно разъяснениям Минфина России, для учёта затрат нужен договор между работодателем и туроператором или турагентом. Если организация заключит договор напрямую с исполнителем услуг, например с отелем, учесть расходы будет нельзя (Письмо Минфина России от 02.07.2018 № 03-03-20/45524).

Путевку можно приобрести для работников, их супругов, родителей, а также детей или подопечных в возрасте до 18 лет (если они учатся на очной форме – до 24 лет).

Затраты нормируются: не более 50 000 рублей в год на каждого отдыхающего. При этом общая сумма затрат организации на путёвки, ДМС и оплату медуслуг работникам не должна превысить от суммы расходов на оплату труда.

Сэкономить за счёт снижения региональной ставки по налогу на прибыль не получится

Раньше регионы по своему желанию могли снижать ставки ниже 17%. С 2021 года введено ограничение: принимать законы о новом снижении ставки регионы вправе, только если об этом указано в главе 25 НК РФ (например, для резидентов ОЭЗ, для участников региональных инвестиционных проектов) (п. 15 ст. 2, ч. 2 ст. 4 ФЗ от 03.08.2018 № 302-ФЗ; п. 21 ст. 2, ч. 3 ст. 9 ФЗ от 27.11.2018 № 424-ФЗ).

Пониженные ставки, которые были введены до 3 сентября 2021 года, будут действовать максимум до конца 2022 года. Но у региона есть право передумать и поднять их раньше. Если срок действия льготы закончится, например, 31 декабря 2021 года, то регион вправе своим решением продлить её ещё на три года. Поэтому необходимо следить за изменениями в региональных законах.

Если льгот нет, то в федеральный бюджет необходимо перечислить сумму налога на прибыль, исчисленную по ставке 3%, в бюджеты субъектов РФ – по ставке 17%. Это распределение, временно введённое с 2021 года, законодатели продлили до 2024 года включительно (п.15 ст. 1, ч. 4 ст. 2 ФЗ от 03.08.2018 № 301-ФЗ).

Доход, полученный при выходе из организации или при её ликвидации, приравнен к дивидендам

Раньше этот вопрос был спорным. Сначала ФНС разъясняла, что установленное статьёй 43 НК РФ определение дивидендов не позволяет в целях налогообложения рассматривать получаемое участниками ликвидируемого общества имущество (в т. ч. деньги) дивидендами. (Письмо ФНС РФ от 13.04.2009 № 3-2-06/39).

Позднее Минфин России в своём Письме от 16.02.2017 № 03-03-06/1/8913л сделал вывод, что превышение стоимости полученного при ликвидации имущества над взносом в уставный капитал признаётся дивидендами.

Теперь законодатели поставили точку в данном споре. С 2021 года к дивидендам приравнивается разница между доходом, который получен при выходе из компании (при её ликвидации), и фактически оплаченной стоимостью акций, долей или паев (п. 1 ч. 2 ст. 250 НК РФ в ред. ФЗ от 27.11.2018 № 424-ФЗ).

При ликвидации участник, получивший доход, должен будет исчислять налог на прибыль самостоятельно по ставкам для дивидендов.

Имущество, полученное при выходе из общества или при его ликвидации, нужно принимать к учёту по рыночной стоимости на момент получения.

Убыток, полученный при выходе из организации или при её ликвидации, можно учесть в расходах

С 2021 года убыток участника, полученный при ликвидации организации или при выходе из неё, можно включать в расходы по налогу на прибыль. Размер убытка – разница между рыночной ценой полученного имущества и фактически оплаченной стоимостью доли. Убыток определяется на дату ликвидации или выхода из организации (п. 2 ст. 265 НК РФ в ред. ФЗ от 27.11.2018 № 424-ФЗ).

Технологическое оборудование, которое используется в наилучших доступных технологиях, можно амортизировать быстрее

Согласно статье 1 Закона об охране окружающей среды (ФЗ от 10.01.2002 № 7-ФЗ «Об охране окружающей среды») наилучшая доступная технология – технология производства продукции (товаров), выполнения работ, оказания услуг, определяемая на основе современных достижений науки и техники и наилучшего сочетания критериев достижения целей охраны окружающей среды при условии наличия технической возможности её применения.

С 2021 года к норме амортизации данных видов основного технологического оборудования можно применять повышенный коэффициент 2 (п. 1 ст. 259.3 НК РФ в ред. ФЗ от 21.07.2014 № 219-ФЗ). Перечень такого оборудования определён Правительством РФ в Распоряжении от 20.06.2017 № 1299-р.

Владельцы большегрузов вправе включать в расходы всю сумму платы в системе «Платон»

С 2021 года отменён вычет по транспортному налогу в размере платы за вред, который дорогам федерального значения причиняют большегрузы – автомобили с разрешённой максимальной массой свыше 12 т.

В связи с этим отменили и ограничение на учёт расходов по налогу на прибыль. Ранее в расходы по налогу на прибыль включали только сумму превышения. Теперь всю сумму платы в системе «Платон» можно учитывать в составе прочих расходов (п. 4 ст. 2 ФЗ от 03.07.2016 № 249-ФЗ).

Критерии контролируемых сделок изменили

По новым правилам внутрироссийские сделки считаются контролируемыми, только когда превышен порог доходов по сделке в 1 млрд руб. В противном случае сделка не контролируется, даже если она отвечает признакам пункта 2 статиь 105.14 НК РФ.

Сами признаки также изменили:

- убрали самостоятельный критерий в виде порога по доходам в 1 млрд руб. Сделка, не отвечающая признакам, которые остались в пункте 2 статьи 105.14 НК РФ, не контролируется, даже если доходы по ней превышают 1 млрд руб.;

- добавили критерий: стороны применяют разные налоговые ставки к прибыли от деятельности, в рамках которой заключена сделка. Это не касается ряда ставок, например для дивидендов;

- убрали критерий участия стороны в региональном инвестиционном проекте и др.

В связи с внесёнными изменениями сделки из пункта 1 статьи 105.14 НК РФ (например, через посредников) контролируются, если доходы по ним за год превышают 60 млн руб. Эта норма относится и к сделкам с взаимозависимыми иностранными лицами. По прежним правилам такие сделки контролировались независимо от размера дохода.

Новые правила касаются сделок, доходы и расходы по которым налогоплательщики признают начиная с 2021 года. Дата заключения договора не важна (ст. 105.14. НК РФ в ред. ФЗ от 03.08.2018 № 302-ФЗ и от 19.07.2018 № 199-ФЗ).

За 2021 год налогоплательщикам нужно отчитаться по старым правилам.

Транспортный налог

Владельцы большегрузов налог не только начислят, но и уплатят

С 2021 года нельзя применять вычет по транспортному налогу в размере платы за вред, который дорогам федерального значения причиняют большегрузы – автомобили с разрешённой максимальной массой свыше 12 т (плата через систему «Платон»).

Поэтому налогоплательщики в новом году должны не только считать, но и платить авансовые платежи по транспортному налогу (п. 2 ст. 363 НК РФ в ред. ФЗ от 03.07.2016 № 249-ФЗ).

Срок уплаты транспортного налога установлен законом субъекта РФ, в котором зарегистрирован автомобиль (ст. 356 НК РФ). Налоговым периодом признаётся календарный год, отчётными периодами – I, II и III кварталы (ст. 360 НК РФ).

Авансовые платежи за I, II и III кварталы надо платить, если это предусмотрено законом субъекта РФ (п. 2 ст. 363 НК РФ).

Напоминаем! В Москве налогоплательщики-организации уплачивают налог не позднее 5 февраля года, следующего за истекшим налоговым периодом. В течение налогового периода уплата авансовых платежей по налогу налогоплательщиками-организациями не производится (п.1 ст. 3. Закона г. Москвы от 09.07.2008 № 33(ред. от 29.11.2017) «О транспортном налоге»).

В Московской области уплата налога производится не позднее 28 марта года, следующего за истекшим налоговым периодом, а уплата авансовых платежей не позднее последнего числа месяца, следующего за истекшим кварталом (ст. 2 Закона Московской области от 16.11.2002 № 129/2002-ОЗ «О транспортном налоге в Московской области»).

Налог на имущество организаций

За движимое имущество теперь налог платить не нужно

С 2021 года налог на имущество надо платить только по недвижимости. Движимое имущество перестало быть объектом обложения независимо от того, подпадало ли оно под льготу раньше (п. 1 ст. 374 НК РФ в ред. ФЗ от 03.08.2018 № 302-ФЗ).

Новые правила расчёта налога на имущество при изменении кадастровой стоимости недвижимости в течение года

По общему правилу, изменённая кадастровая стоимость применяется при расчёте налога на имущество за будущие годы, но в некоторых случаях возможен пересчёт за текущий или предыдущие. С 1 января 2019 года эти исключения скорректировали (п. 15 ст. 378.2 ФЗ от 03.08.2018 № 334-ФЗ).

Налог на имущество можно пересчитать за все периоды, когда применялась прежняя стоимость, если в 2021 году кадастровая стоимость:

- изменится из-за исправления технической ошибки в величине кадастровой стоимости;

- уменьшится из-за исправления ошибок, допущенных при определении кадастровой стоимости;

- изменится из-за решения комиссии или суда об установлении рыночной стоимости;

- уменьшится из-за решения комиссии или суда, подтвердивших недостоверность сведений.

С 2021 года при изменении характеристик объекта налог на имущество рассчитывается по новой кадастровой стоимости со дня внесения сведений в ЕГРН. Таким образом, по старой оценке налог придётся платить за полные месяцы с начала года до изменения стоимости, по новой оценке – с изменения и до конца года. Месяц считается полным, если право собственности возникло не позднее 15-го числа или прекратилось после 15-го числа

Изменения в правилах уплаты налогов и взыскания пени

При просрочке уплаты считать пени нужно иначе

Пени рассчитываются исходя из суммы недоимки, количества дней просрочки и размера ставки рефинансирования Банка России (п. 3 ст. 58, п. п. 4, 7 ст. 75 НК РФ, п. п. 5, 6 ст. 26.11 Закона № 125-ФЗ).

Согласно изменениям, внесённым в пункт 3 статьи 75 НК РФ Федеральным законом от 27.11.2018 № 424-ФЗ, пени не могут быть больше недоимки, на которую их начисляют. Раньше такого ограничения не было. И пени нужно начислять и за день, когда недоимку погасили. До 27 декабря 2021 года его в расчёт не брали.

Таким образом, по недоимке, возникшей до 27.12.2018 включительно, пени начисляются до дня уплаты задолженности. А по недоимке, возникшей после этой даты, пени начисляются по день уплаты недоимки включительно. При этом сумма пеней не может превышать сумму недоимки, на которую они начислены.

Если ставка рефинансирования в периоде просрочки менялась, пени за периоды с разной ставкой нужно рассчитывать отдельно.

При обнаружении ошибки можно уточнить счёт УФК по платежам в бюджет

С 2021 года налогоплательщик при обнаружении ошибки вправе уточнить счёт Федерального казначейства в платёжке по налогам, страховым взносам, сборам, пеням, а также штрафам (п. 7 ст. 45 НК РФ в ред. ФЗ от 29.07.2018 № 232-ФЗ). Есть три условия:

- с даты платежа прошло не больше трёх лет;

- уточнение не приведёт к образованию недоимки;

- деньги поступили в бюджет, несмотря на ошибку в платёжке. Это можно проверить при сверке расчётов с инспекцией.

При уточнении платежа налоговый орган обязан осуществить пересчёт пеней, начисленных на сумму налога, за период со дня его фактической уплаты в бюджетную систему Российской Федерации до дня принятия налоговым органом решения об уточнении платежа.

Налоговый орган уведомляет налогоплательщика о принятом решении об уточнении платежа в течение пяти дней со дня принятия этого решения.

Как видим, изменения в Налоговом кодексе РФ неглобальные, но их много. Их необходимо учитывать при планировании финансовой деятельности организации на 2021 год.

В 2021 меняется стоимость товаров, отгруженных ранее

В соответствии с пунктом 3 статьи 168 НК при изменении стоимости отгруженных товаров (работ, услуг), в том числе в случае изменения цены или уточнения количества, продавец выставляет покупателю корректировочный счет-фактуру.

В том случае, если товары (работы, услуги) отгружены до 01.01.2019, то при изменении их стоимости в сторону увеличения или уменьшения с 01.01.2019, применяется налоговая ставка, действовавшая на дату отгрузки (передачи), в связи с чем в графе 7 корректировочного счета-фактуры указывается та налоговая ставка по НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура.

Ставка НДС при реализации по государственным контрактам

ФНС России в письме от 10 сентября 2021 г. N СД-4-3/17537 разъяснила, что исключений по товарам (работам, услугам), имущественным правам, реализуемым по договорам (государственным контрактам), заключенным до принятия Федерального закона № 303-ФЗ и переходящим на 2021 год, не предусмотрено.

Следовательно, при реализации товаров (работ, услуг), имущественных прав, отгруженных с 1 января 2021 года, применяется ставка НДС в размере 20 процентов.

Что касается порядка предъявления НДС заказчику в рамках государственного контракта в связи с изменением ставки НДС с 18 до 20 процентов, то за разъяснениями по этому вопросу следует обратиться в Минфин России.

Исправление счета-фактуры по отгрузкам до 2021

Исправления в счета-фактуры вносятся продавцом путем составления новых экземпляров счетов-фактур.

В новом экземпляре счета-фактуры не допускается изменение показателей (номера и даты), указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления.

В связи с этим в случае внесения исправлений в счет-фактуру, выставленный при отгрузке товаров (работ, услуг) до 01.01.2019, в графе 7 исправленного счета-фактуры указывается ставка, действовавшая на дату отгрузки указанных товаров (работ, услуг) и отраженная в графе 7 счета-фактуры, выставленного при отгрузке.

Возврат товаров в 2021. Учет у продавца

В соответствии с пунктом 5 статьи 171 НК вычетам подлежат суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них.

Согласно пункту 4 статьи 172 НК вычет НДС производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров, но не позднее 1 года с момента возврата или отказа.

На основании положений пункта 13 статьи 171 и пункта 10 статьи 172 НК при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества отгруженных товаров, основанием для принятия к вычету НДС у продавца является выставленный продавцом корректировочный счет-фактура.

В связи с изложенным, при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями рекомендуется продавцу выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

При этом, если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18 %, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18 %.

При возврате с 01.01.2019 товаров, оплаченных лицами, не являющимися плательщиками НДС, которым счета-фактуры не выставляются, и отгруженных указанным лицам до 01.01.2019, в книге покупок регистрируется корректировочный документ, содержащий суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала), независимо от показаний ККТ.

Ставка НДС 18% в договоре

Если в вашем договоре прописана ставка НДС 18%, то менять ее не нужно. С 01.01.2019 вы отгружаете товар/оказываете услуги по ставке 20%, согласно п. 4 ст. 168 НК РФ.

Если же вас все-таки смущает такая ситуация, то составьте допсоглашение к договору, в котором будут прописаны все «неудобные» моменты.

Смущение эта ситуация может вызвать потому, что нигде в НК РФ не сказано, что должно быть прописано в договоре и как действовать, если ситуация изменилась.

Судебная практика показывает, что покупатель может подать в суд на поставщика и выиграть дело, если в договоре прописана одна сумма контракта, а вы вдруг в одностороннем порядке в накладной указали другую цену и требуете уплаты именно такой суммы. Ситуация в данном случае скользкая, ведь НДС поднять нас обязал закон.

В Письме Минфина РФ от 28.08.2018 № 24-03-07/61247 сказано, что согласно ч. 2 ст. 34 Закона о контрактной системе цена контракта не подлежит изменению на весь срок его действия. Но в том же письме, несколькими абзацами ниже, цитируется Постановление Правительства № 1186 от 19.12.2013 , в которое гласит, что существенные условия контракта могут быть пересмотрены в том случае, если изменения произошли по независящим от сторон обстоятельствам.

Так что, если у вас возникнет ситуация, когда вы можете потерять большую сумму из-за изменения ставки, обратитесь к этому постановлению.

Возврат товаров в 2021. Учет у покупателя

Согласно подпункту 4 пункта 3 статьи 170 НК суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), подлежат восстановлению в случае изменения стоимости отгруженных товаров (работ, услуг) в сторону уменьшения, в том числе в случае уменьшения цены или уменьшения количества отгруженных товаров (работ, услуг).

Учитывая изложенное, в случае, если покупатель принял к вычету предъявленные ему суммы налога по принятым им на учет товарам, то восстановление сумм НДС производится им на основании корректировочного счета-фактуры, полученного от продавца, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты.

Как согласовать с покупателем повышение цен

Чтобы не потерять в прибыли после повышения НДС, продавцы повышали цены. Например, в 2021 году товар стоил 118 рублей, 100 рублей — цена без НДС. С новой ставкой налога он будет стоить 120 рублей, и покупателю придется платить на 2 рубля больше.

Поясните покупателю: зато у него увеличится сумма НДС к вычету. Это понятно контрагентам на общем налоговом режиме. А вот упрощенцы или вмененщики не заявляют вычеты, поэтому им придется платить больше. И если такие покупатели против повышения цен, возможно это вам придется взять на себя лишние расходы.

Налоговые агенты при покупках у инофирм

Согласно положениям пунктов 1 и 2 статьи 161 НК при реализации налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах, товаров (работ, услуг), местом реализации которых признается территория РФ, налоговая база определяется как сумма дохода от реализации этих товаров (работ, услуг) с учетом НДС, который исчисляется и уплачивается в бюджет налоговым агентом, приобретающим данные товары (работы, услуги) у иностранного лица.

Уплата налога производится налоговыми агентами одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам.

Таким образом, исчисление суммы налога налоговым агентом, указанным в пункте 2 статьи 161 НК, производится при оплате товаров (работ, услуг), т.е. либо в момент перечисления предоплаты, либо в момент оплаты принятых на учет товаров (работ, услуг).

При отгрузке товаров (работ, услуг) в счет оплаты, ранее перечисленной налоговым агентом, момент определения налоговой базы у такого налогового агента не возникает.

Учитывая изложенное, если оплата в счет предстоящих поставок товаров (работ, услуг), отгружаемых с 01.01.2019, перечислена иностранному лицу, не состоящему на учете в налоговых органах, до 01.01.2019, то исчисление НДС налоговым агентом производится на дату перечисления указанной оплаты с применением налоговой ставки 18/118 %. При отгрузке указанных товаров (работ, услуг) в счет перечисленной ранее оплаты исчисление НДС налоговым агентом не производится.

Если оплата за товары (работы, услуги), отгруженные до 01.01.2019, производится налоговым агентом с 01.01.2019, то учитывая, что налоговая ставка по НДС в размере 20 % применяется в отношении товаров (работ, услуг), отгруженных начиная с 1 января 2019 года, исчисление НДС производится налоговым агентом с применением налоговой ставки 18/118 %.

Аналогичный порядок исчисления НДС производится налоговым агентом, указанным в пункте 3 статьи 161 НК.

Длительный договор

Договор на поставку товаров или выполнение работ заключен до вступления в силу Федерального закона № 303-ФЗ, то есть до 2021 года, и имеет длительный характер с переходом на 2021 и последующие годы. В связи с этим возникает закономерный вопрос: какую ставку НДС следует применять при длительном договоре?

ФНС России в пункте 1 письма от 23 октября 2021 г. N СД-4-3/[email protected] «О порядке применения налоговой ставки по НДС в переходный период» разъяснила, что каких-либо исключений в этом случае для налогоплательщиков не предусмотрено. Дата и условия заключения договора (2018 год) в этом случае значения не имеют.

На основании пункта 1 статьи 168 НК РФ продавец дополнительно к цене отгружаемых начиная с 1 января 2021 года товаров (работ, услуг), передаваемых имущественных прав обязан предъявить к оплате покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную по налоговой ставке в размере 20 процентов.

Вносить изменения в договор не нужно, но по желанию стороны договора вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), передаваемых имущественных прав в связи с изменением налоговой ставки по НДС.

Аналогичное мнение по данному вопросу высказано и Минфином России в письмах от 7 сентября 2021 г. № 03-07-11/64049, от 7 сентября 2021 г. № 03-07-11/64178, от 10 сентября 2021 г. N 03-07-11/64576.

Электронные услуги инофирм

Согласно пункту 3 статьи 174.2 НК иностранные организации, оказывающие услуги в электронной форме, указанные в пункте 1 данной статьи, местом реализации которых признается территория РФ, производят исчисление и уплату налога, если обязанность по уплате налога в отношении операций по реализации указанных услуг не возложена на налогового агента, то есть иностранную организацию-посредника, осуществляющую предпринимательскую деятельность с участием в расчетах непосредственно с покупателями услуг на основании договоров поручения, договоров комиссии, агентских договоров или иных аналогичных договоров с иностранными организациями. Вышеуказанная норма вступает в силу с 1 января 2021 года.

Таким образом, при оказании начиная с 1 января 2021 года иностранными организациями услуг в электронной форме, указанных в пункте 1 статьи 174.2 НК, местом реализации которых признается территория РФ, обязанность по исчислению и уплате НДС в бюджет возлагается на иностранную организацию, независимо от того, кто является покупателем этих услуг, физическое или юридическое лицо.

В соответствии с пунктом 2 статьи 174.2 НК при оказании иностранными организациями ряда услуг в электронной форме, местом реализации которых признается территория РФ, налоговая база определяется как стоимость услуг с учетом суммы налога, исчисленная исходя из фактических цен их реализации. При этом моментом определения налоговой базы является последний день налогового периода, в котором поступила оплата (частичная оплата) таких услуг.

На основании пункта 5 статьи 174.2 НК сумма налога исчисляется иностранными организациями, подлежащими постановке на учет в налоговых органах в соответствии с пунктом 4.6 статьи 83 НК, и определяется как соответствующая расчетной налоговой ставке в размере 16,67 % процентная доля налоговой базы.

Учитывая изложенное, в случае, если при оказании иностранными организациями услуг в электронной форме оплата (частичная оплата) за эти услуги поступила начиная с 01.01.2019, то налогообложение таких услуг производится иностранными организациями с учетом следующих особенностей:

- если услуги в электронной форме оказаны до 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 15,25 %.

- если услуги в электронной форме оказаны начиная с 01.01.2019, то исчисление НДС производится по расчетной налоговой ставке в размере 16,67 %.

В случае, если оплата получена иностранными организациями до 01.01.2019 в счет оказания услуг в электронной форме начиная с указанной даты, исчисление НДС иностранными организациями не производится. В этом случае обязанности по исчислению и уплате в бюджет НДС возлагаются на покупателя — организацию (ИП), являющуюся налоговым агентом.

Новые правила идентификации клиентов при обмене валюты

Гульнара Ручкина

доктор юридических наук, профессор, руководитель департамента ПРЭД Финансового университета при правительстве РФ

— С 27 декабря 2021 года вступили в силу новые правила идентификации банками клиентов. При покупке или продаже валюты на сумму до 15 тысяч рублей (или их эквивалента в другой валюте) идентификация клиента по-прежнему не требуется. Если сумма операции больше, то клиент предоставляет паспорт, данные которого кредитная организация самостоятельно заносит в анкету.

То есть, если вы захотите поменять более 15 тысяч рублей, вам не придется самому заполнять анкеты, опросные листы и так далее. А кредитной организации не придется требовать дополнительной информации по идентификации клиентов, помимо той, что предусмотрена законом «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».