Фото с сайта отдых-кавказ.рф Предоставление сотрудникам займов может сыграть вам на руку дважды — повысит вашу конкурентоспособность как работодателя и станет эффективным инструментом для удержания ценных кадров. На что нужно обратить внимание при оформлении таких займов — рассказала начальник отдела заработной платы бухгалтерского сервиса «Делай Свое Дело» Алеся Третьякевич.

— На собеседованиях специалисты, знающие себе цену, часто интересуются, какие еще «плюшки» может предложить компания, кроме стандартного соцпакета.

Алеся Третьякевич Начальник отдела заработной платы бухгалтерского сервиса «Делай Свое Дело», соавтор выпусков «Шпаргалки руководителя»

Под социальным пакетом понимают все не предусмотренные законодательством бонусы, которые наниматели предлагают сотрудникам, чтобы повысить привлекательность компании как работодателя. Это может быть: оплата питания, занятия спортом, обучение за счет компании, премии к праздникам и т.п.

Но иногда помимо стандартного набора бонусов все чаще можно услышать и такой — предоставление займов сотрудникам.

В большинстве случаев займы воспринимаются как дополнительный плюс в пользу работодателя, в то время как наниматели используют их для удержания сотрудников на рабочем месте.

Поэтому, если у компании есть свободные денежные средства и желание удержать ценные кадры, договор займа может быть отличным (взаимовыгодным) инструментом. В этой статье я расскажу о том, как грамотно выдать займ сотруднику.

Порядок действий

Алгоритм предоставления беспроцентного займа следующий:

- Сотрудник фирмы подает заявление на получение займа.

- Руководство организации устраивает собрание учредителей и принимает решение о выдачи займа.

- Составляется договор, по которому будет проводиться сделка.

Письменное заявление с просьбой о предоставлении займа имеет свободный вид, в нем в обязательном порядке нужно указать:

- сумму займа;

- срок погашения;

- указание на отсутствие процентов;

- порядок возврата;

- цели (если займ целевой);

- реквизиты сторон.

Важно знать: если в заявлении не указать на то, что заем беспроцентный, то проценты будут начисляться по ставке рефинансирования, на момент возврата долга или части долга.

Ставка рефинансирования — это процент, который берут центральные банки и другие государственные органы за кредиты, которые они предоставляют.

Каковы налоговые последствия прощения займа и процентов сотруднику?

Налоговые последствия в данном случае следует рассматривать раздельно для прощения:

- Основной суммы долга.

На нее нужно будет начислить НДФЛ в обычном размере — 13% для резидентов, 30% для нерезидентов (п. 1 ст. 210 НК РФ). Из суммы долга, как мы отметили выше, может быть вычтено до 4 тыс. руб. в год.

- Процентов.

Если проценты договором займа предусмотрены, то их можно разделить на 2 разновидности:

- проценты в величине, больше либо равной 2/3 ключевой ставки Банка России;

- проценты в величине менее 2/3 ключевой ставки Банка России.

В первом случае с прощенных (подаренных) процентов уплачивается НДФЛ в обычном размере — 13%.

Во втором случае формируется материальная выгода работника, которая рассчитается по формуле (пп. 1, 2 ст. 212 НК РФ):

МВ = (ЗАЕМ × (2/3 × КС – СТ) / ГОД) × ДНИ,

где:

- МВ — материальная выгода;

- ЗАЕМ — прощаемая сумма займа;

- КС — ключевая ставка ЦБ по состоянию на конец месяца;

- СТ — ставка по договору займа;

- ГОД — количество дней в году;

- ДНИ — количество дней между началом месяца и днем прощения долга.

Если проценты на заем не были предусмотрены договором, то неосуществление их начисления и, соответственно, неуплата признаются материальной выгодой работника, исчисляемой по формуле:

МВ (БЕСПРОЦ) = (ЗАЕМ × 2/3 × КС / ГОД) × ДНИ.

На сумму материальной выгоды начисляется НДФЛ в размере 35% для резидентов, 30% — для нерезидентов в конце каждого месяца (подп. 7 п. 1 ст. 223, п. 2, 3 ст. 224 НК РФ).

договора прощения долга работнику в виде договора дарения вы можете на нашем сайте.

Особенности договора

Договор вступает в силу не в момент его подписания, а в момент получения ссуды. Для подтверждения получения денег нужно предоставить платежное поручение и расходный кассовый ордер, дополнительно заемщик может предоставить расписку о получении займа.

Любой беспроцентный заем можно погасить досрочно(в отличие от займа с процентами). Нужно указать срок возврата долга и порядок возврата, если срок займа не указан или заем бессрочный, то деньги должны быть возвращены по прошествии 30 дней после первого требования заимодателя.

Возможно, Вас заинтересует статья о микрозайме и улучшении кредитной истории. Как оформить потребительский займ, читайте в этой статье.

Если в договоре не предусмотрена форма возврата займа, то сотрудник может возвращать деньги по его выбору — внести их в кассу заимодателя или на его расчетный счет.

Как оформить прощение работодателем (учредителем) долга по договору займа с работником?

Займодавцами и заемщиками денежных средств (либо товарно-материальных ценностей) могут быть любые лица (п. 1 ст. 807 ГК РФ), в том числе:

- работодатели и их работники;

- учредители фирм-работодателей и работники данных компаний.

Долги заемщика (и проценты по ним, при наличии) также во всех случаях могут быть прощены займодавцем посредством:

- заключения соглашения о списании долга;

- заключения договора дарения суммы, соответствующей величине долга.

Оба варианта полностью легальны и одинаково просты в осуществлении. Однако второй имеет преимущества, поскольку:

- при начислении НДФЛ на подарок всегда можно применить вычет в сумме 4 тыс. руб. в год (п. 28 ст. 217 НК РФ);

- на подарки, которые переданы от одного лица к другому в рамках гражданско-правовых отношений, не начисляются страховые взносы по нетрудоспособности и материнству (п. 4 ст. 420 НК РФ), а взносы на травматизм с подарков законом не предусмотрены.

Стоит отметить, что и при первом варианте прощения долга фирма может рассчитывать на законную неуплату социальных взносов (определение ВАС РФ от 26.09.2014 № 309-КГ14-1674).

Вместе с тем это далеко не все нюансы, характеризующие налогообложение прощаемого долга.

Целевая ссуда

При указании целей получения ссуды, заемщик может быть освобожден от НДФЛ, но накладываются ограничения.

Такой договор предусматривает только целевое расходование средств, при этом нужно будет предоставить документы, подтверждающие соблюдение условий договора.

Полезно знать: заемщик освобождается от НДФЛ на материальную выгоду только если он расходует все заемные средства на строительство нового объекта или приобретение жилья или его доли на территории России.

Документы, которые нужно предоставить для освобождения от НДФЛ:

- договор займа;

- справка 2-НДФЛ;

- документы, удостоверяющие расходование средств;

- при строительстве зданий, покупке земельных участков или квартиры, предоставить права на собственность и договор купли-продажи;

- письмо, подтверждающее право на имущественный налоговый вычет.

Итоги

Прощение займа учредителем фирмы или ее руководителем работнику осуществляется в рамках правовых норм, установленных ГК РФ, а именно посредством заключения договоров прощения или дарения. В обоих случаях начисляется НДФЛ с прощаемого долга (по ставке 13%), а также проценты (по ставке 13% или 35%, если будет исчислена материальная выгода).

Узнать больше о налоговом учете задолженности работника, прощенной работодателем, вы можете в статьях:

- «Убытки от прощения долга не уменьшают прибыль»;

- «При возврате “физиком” прощенной задолженности 6-НДФЛ придется уточнить».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

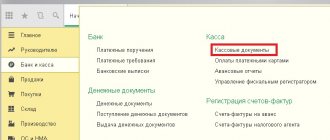

Выдача денег

Организация может выдать сотруднику беспроцентный займ двумя способами:

- перечислением на расчетный счет (или оформленную ранее банковскую карту) сотрудника;

- наличными средствами непосредственно из кассы предприятия.

В обоих случаях в своей бухгалтерии специализированные сотрудники обязаны отразить перевод средств.

В первом случае предприятие списывает выдаваемые заемные средства со счета Дебет 71 и переводит указанную сумму на счет Кредит 51. Во втором случае бухгалтерская проводка будет выглядеть следующим образом: Дебет 73 – Кредит 50.

Погашение задолженности работником может осуществляться одним из следующих способов:

- переводом суммы задолженности или ее части на расчетный счет организации, реквизиты которого выдаются сотруднику заранее;

- внесением наличных денежных средств в кассу предприятия;

- удержанием определенной ранее суммы с заработной платы сотрудника.

Если в договоре займа четко определен какой-либо способ погашения задолженности, то займодавец не вправе самовольно взимать средства другим способом.

Например, договором обусловлено, что сотрудник возвращает долг частями, внося определенные суммы в кассу предприятия.

Если сотрудник пропустил или систематически пропускает выплаты по займу руководство организации не вправе в одностороннем порядке удерживать указанную сумму с заработной платы работника.

Все изменения в договор займа вносятся исключительно по согласию обеих сторон и утверждаются подписанием дополнительных соглашений к основному договору займа.

Что нужно знать нанимателю

Чтобы оформить займ правильно, работодателю нужно знать следующее:

1. Займы сотрудникам могут быть двух видов:

- Беспроцентные: сотрудник вернет только ту сумму, которую взял у нанимателя, и не выплачивает по ней ничего сверху (никаких процентов)

- Процентные: сотрудник вернет сумму, которую занял у нанимателя, а также выплатит проценты за пользование средствами.

2. Чаще всего наниматели выдают займы на:

- Строительство (покупку) жилья

- Покупку автомобиля

- Оплату обучения

- Покупку бытовой техники

- Лечение/оздоровление

- Другое (в списке приведены наиболее распространенные примеры, то есть это не значит, что займ не может быть выдан под любую другую потребность человека).

Фото с сайта popmech.ru

3. Сотрудникам выгодно получать займ от компании. Такие займы — это всегда более гибкие условия по сравнению с банками (срок займа, порядок возврата, оценка дохода сотрудника и т.п.). Более того — ставки по процентам ниже, чем в банках, или вовсе отсутствуют.

4. Наниматель и сам получает выгоду. И вот какую:

- Как я уже говорила, у нанимателя появляется инструмент, с помощью которого можно удержать сотрудника в компании. В некотором роде это дополнительная страховка стабильности в кадрах. Например. Сотрудник обратился к нанимателю с просьбой предоставить ему беспроцентный займ на покупку авто сроком на 2 года. Наниматель согласился на беспроцентный займ с условием, что в случае увольнения сотрудника оставшийся долг по займу должен быть возвращен не позднее дня увольнения. Также были согласованы штрафные санкции за нарушение условий договора. Условия приняли все стороны, договор займа был заключен. В итоге сотрудник приобрел авто дешевле, чем сделал бы это, взяв кредит в банке, а наниматель снизил риск незапланированного увольнения сотрудника.

- Что касается денежной выгоды: если наниматель предоставляет займ под проценты, то получает выгоду в сумме уплаченных сотрудником процентов за пользование средствами.

Стоит иметь в виду, что предоставление займов сотрудникам никак не помогает экономить на налогах:)

5. Какие налоги возникают при выдаче займа в денежной форме. НДС на выдачу денежного займа работнику не начисляется. Прибыль по займу (процент, который сотрудник выплачивает компании по договору) включается во внереализационные доходы и облагается налогом на прибыль. Деньги, которые были перечислены работнику как займ, затратами для налога на прибыль не являются.

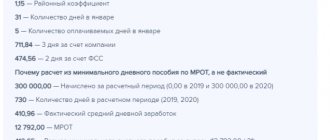

ФСЗН и Белгосстрах при выдаче займов работнику не начисляются. Подоходный налог при выдаче займа работнику организация обязана уплатить. Он рассчитывается так:

Подоходный налог с займа = сумма займа х 13%. Подоходный налог уплачивает организация за счет своих средств не позднее дня, следующего за днем выдачи займа. В дальнейшем по мере возврата займа работником сумма налога возвращается пропорционально погашенной задолженности. Возврат идет за счет общей суммы налога, начисленной организацией к оплате в бюджет в текущем месяце.

Разберем это на примере:

03.01.2019 организация выдала работнику займ 10 000 белорусских рублей ($ 5000) и заплатила подоходный не позднее 04.01.2019: 10 000×13% = 1300 белорусских рублей ($ 650). В феврале работник вернул 1000 белорусских рублей ($ 500). У организации в феврале был начислен подоходный с 5000 белорусских рублей ($ 2500). Значит, она может зачесть 1000 р. х 13% = 130 белорусских рублей ($ 65) подоходного из-за возврата займа и оплатить подоходный с ЗП в сумме 5000 − 130 = 4870 белорусских рублей ($ 2435).

Если работник не возвращает (или не полностью возвращает) займ в установленный договором срок, возврат подоходного налога с займа организации идет за счет его удержания у работника. То есть если работник просрочил платеж по займу (к примеру, 700 белорусских рублей ($ 350), то компания подоходный налог с платежа (700 * 13%) 91 белорусский рубль ($ 45) будет возвращать, не оплачивая меньше подоходного с зарплаты, а удерживая эту сумму подоходного из дохода сотрудника (к примеру, из его заработной платы). Чтобы компания не удерживала подоходный из зарплаты, сотрудник может внести его в кассу организации.

Если это невозможно (например, работник уволился), возврат налога производится налоговым органом в течение месяца после проведения проверки по заявлению организации.

Обратите внимание, что подоходный налог не надо платить с займа, выданного на:

- Строительство или покупку жилья работникам, стоящим на учете нуждающихся в улучшении жилищных условий

- Оплату обучения в белорусских учреждениях образования при получении первого высшего, среднего специального, профессионально-технического образования.

6. Компаниям — резидентам ПВТ тоже можно выдавать займы собственным сотрудникам (п. 19. гл. 4 Декрета «О Парке высоких технологий»). При выдаче займа резидент ПВТ также обязан уплатить подоходный налог по ставке 13% (льготную ставку подоходного налога применить нельзя). НДС на выдачу денежного займа работнику не начисляется. Проценты по договору займа, которые причитаются нанимателю, включаются во внереализационные доходы и облагаются налогом на прибыль.

Документальное оформление займов в компаниях — резидентах ПВТ будет таким же, как и в любой другой компании — об этом я расскажу далее.

Фото с сайта dev.by

Как правильно оформить беспроцентный займ сотруднику

Получить беспроцентный заем на месте работы может абсолютно любой сотрудник. Главное, достижение полного согласия с дирекцией предприятия. У организаций так же нет законодательных ограничений, влияющих на возможность выдать займ.

Беспроцентный займ сотруднику оформляется при помощи стандартного договора займа денежных средств, в котором присутствуют:

- время и место заключения договора;

- полные реквизиты сторон договора (наименование предприятия, юридический адрес компании, банковские реквизиты, паспортные данные заемщика, адрес его фактического проживания и места, в котором он прописан);

- сумма, подлежащая выдаче заемщику, а так же сроки погашения задолженности;

- ответственность сторон, их права и обязанности;

- иные пункты, достигнутые в процессе переговоров;

- подписи сторон, а так же печать предприятия, выдающего займ.

Дополнением к договору беспроцентного займа, выданного организацией своему сотруднику, служит график погашения задолженности. Данный документ составляется в том случае, если размер задолженности достаточно большой и погасить его за один раз не получиться.

На составление графика погашения задолженности так же влияет срок, на который выдается займ и договоренность, ранее достигнутая между заемщиком и займодавцем об условиях погашения займа.

Порядок оформления займа Легко на карту, описан в статье: займ Легко. Образец договора цессии по договору займа, найдёте здесь.

Налог для физических лиц

Предприятие – займодавец, так же как и заемщик обязаны выплатить в пользу государства определенные налоги.

Основным документом, регламентирующим налогообложение, является Налоговый Кодекс Российской Федерации. Беспроцентный займ сотруднику облагается налогом НДФЛ.

При выдаче беспроцентного займа НДФЛ возникает в момент возвращения задолженности целиком или ее части. Предприятие обязано заплатить налог за работника, то есть подавать налоговую декларацию самостоятельно физическому лицу не требуется (статья 212 НК РФ).

Удержать налог можно непосредственно с заработной платы сотрудника, но сумма налога не должна превышать 50% суммы, начисленной к выплате.

Если по каким-либо причинам организация не может удержать сумму НДФЛ со своего работника, то она обязана сообщить об этом в соответствующие налоговые органы, которые в каждом отдельном случае будут принимать индивидуальные решения.

НДФЛ взимается с суммы, которую сотрудник – заемщик экономит на выплате процентов, так называемой материальной выгоды. Как правильно рассчитать суммы выгоды будет рассказано далее.

С 1 января 2008 года ставка налога, взимаемого с материальной выгоды, составляет 35%. Бывают ситуации, когда сотрудник организации освобождается от уплаты НДФЛ в связи с получением налогового вычета.

К таким ситуациям относится займы, которые выдаются на приобретение или строительство жилья или погашение задолженности по ранее полученному ипотечному кредиту.

Следует отметить, что налоговым вычетом может воспользоваться любой человек, но только один раз в жизни (статья 212 НК РФ).