Главная — Статьи

Большинство производственных и торговых организаций предоставляют покупателям гарантию на продаваемые товары. Учет расходов на гарантийный ремонт для целей налогообложения прибыли проблем не вызывает. Их можно учесть как прочие расходы, связанные с производством и реализацией (Подпункт 9 п. 1 ст. 264 НК РФ). Что касается НДС, то гарантийный ремонт и обслуживание, оказываемые в период гарантийного срока эксплуатации товаров без взимания дополнительной платы, НДС не облагаются (Подпункт 13 п. 2 ст. 149 НК РФ). Но применение освобождения от НДС связано со сложностями и спорами с налоговиками. Поэтому рассмотрим подробнее, кто и как может его применять.

Порядок обложения НДС услуг по проведению ремонта

На примере гарантийного ремонта автотранспортных средств рассмотрим налогообложение НДС при проведении работ (оказании услуг). Обложение НДС зависит от видов операций, производимых мастерскими. Предприятия, оказывающие услуги по ремонту транспорта и применяющие общеустановленную систему налогообложения, должны уплачивать НДС по всем видам ремонтов, за исключением гарантийного. При проведении гарантийных ремонтов не возникает реализации и объекта налогообложения по НДС.

Предприятия, оказывающие услуги населению по ремонту, имеют право в ряде случаев применять ЕНВД. Услуги по гарантийному ремонту и обслуживанию автотранспортных средств физических лиц, не относятся к видам деятельности, переводимых на вмененный доход (абз. 9 ст. 346.27 НК РФ). В отношении данных видов деятельности применяется УСН или ОСНО. Стоимость гарантийного ремонта физических также не облагается НДС.

Услуги по гарантийному ремонту и техническому обслуживанию: как не платить НДС

15.10.2009

Примерное время чтения: 10 мин.

Сергей Савсерис 520

Среди современных способов доведения товара до конечного покупателя модель, в которой не участвует специализирующийся на продажах субъект, — исключение. Нередко продавцы стимулируют продажи реализуемого товара путем предоставления покупателям дополнительных преференций. Одна из них — увеличение гарантийного срока, установленного изготовителем.

В этой статье рассматривается вопрос о возможности освобождения от обложения НДС реализации услуг по гарантийному ремонту и техническому обслуживанию в пределах срока, установленного продавцом товара сверх гарантийного срока, установленного изготовителем.

Течение гарантийного срока — условие освобождения от обложения НДС (1 ур)

По смыслу подп. 13 п. 2 ст. 149 Налогового кодекса РФ для применения освобождения от обложения НДС в связи с оказанием услуг по гарантийному ремонту и техническому обслуживанию (далее — услуги по гарантийному ремонту) необходимо выполнение следующих условий:

— оказываемая услуга должна заключаться в проведении ремонта и технического обслуживания;

— указанный ремонт и техническое обслуживание должны производиться в период гарантийного срока эксплуатации товаров;

— оказание данной услуги должно производиться без взимания дополнительной платы с покупателя товара.

Точно так же эти условия воспринимаются и в арбитражной практике (см. постановление ФАС Московского округа от 10.12.2007 № КА-А40/12621-07).

Понятие гарантийного срока в отраслевом законодательстве (1 ур)

В НК РФ понятие «гарантийный срок» специально для применения в налоговых отношениях не определено. Поэтому в целях налогообложения использовать его нужно в том значении, в котором оно употребляется в отраслевом законодательстве (п. 1 ст. 11 НК РФ).

К профильным нормативно-правовыми актам, на которые можно ориентироваться при выборе применимого к налоговым правоотношениям значения понятия «гарантийный срок», следует отнести Гражданский кодекс РФ и Закон РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» (далее — Закон о защите прав потребителей).

Из буквального содержания норм Закона о защите прав потребителей следует, что гарантийный срок может устанавливаться изготовителем (п. 6 ст. 5) и продавцом — только если он не установлен изготовителем (п. 7 ст. 5). При этом указанный закон предусматривает возможность принятия продавцом на себя обязательства в отношении недостатков товаров, обнаруженных по истечении гарантийного срока, установленного изготовителем, однако такое обязательство не входит в объем понятия «гарантийный срок» и обозначается как «дополнительное обязательство продавца».

С точки зрения Закона о защите прав потребителей, различия в правовом режиме гарантийного срока и дополнительного обязательства обусловлены различным регулированием отношений между сторонами. При установлении гарантийного срока требования потребителя должны быть удовлетворены в соответствии с нормами Закона о защите прав потребителей, а при принятии на себя дополнительного обязательства его содержание, срок действия и порядок осуществления потребителем прав по нему определяются договором между потребителем и продавцом (абз. 2 п. 7).

Гражданское законодательство под гарантийным сроком подразумевает установленный в договоре купли-продажи (т.е. в договоре между продавцом и покупателем) отрезок времени, в течение которого переданный продавцом покупателю товар должен соответствовать законодательным требованиям к качеству товара (п. 2 ст. 470 ГК РФ). Понятие «дополнительное обязательство» в ГК РФ вообще не предусмотрено.

Таким образом, в гражданском законодательстве термин «гарантийный срок» может применяться к различным предметам регулирования. Можно выделить «гарантийный срок» в узком смысле (как определяет его Закон о защите прав потребителей) и в широком смысле (как определяет его ГК РФ).

Какой термин «гарантийный срок» применять в налоговых правоотношениях? (1 ур)

Для того чтобы понять, какое значение нужно вкладывать в термин «гарантийный срок» при рассмотрении налоговых отношений, нужно правильно определить нормы, которыми должны регулироваться те гражданско-правовые отношения, для которых подп. 13 п. 2 ст. 149 НК РФ предусмотрено освобождение от обложения НДС.

Закон о защите прав потребителей регулирует отношения, одной стороной в которых всегда является потребитель, а в качестве другой могут выступать изготовитель, исполнитель и продавец. Иными словами, данным законом регулируются отношения, вытекающие из таких разновидностей договоров купли-продажи, одной стороной в которых всегда выступает гражданин, приобретающий или использующий товары (работы, услуги) исключительно для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности.

Нормами главы 30 ГК РФ, которыми установлено одно из вышеприведенных определений «гарантийного срока», регулируются отношения, вытекающие из договора купли-продажи. Причем ст. 470 ГК РФ, содержащая это определение, вынесена в параграф, который включает общие для всех разновидностей договора купли-продажи положения (в частности, как для поставки, так и для розничной купли-продажи).

С точки зрения налогового законодательства, не имеет значения, по какому гражданско-правовому договору был реализован товар — по договору поставки или розничной купли-продажи. В любом случае реализация товара облагается НДС в одном порядке. Это соответствует общим принципам налогообложения — налоги имеют экономическое основание и не могут быть дискриминационными. Если предположить, что освобождение от обложения НДС услуг по гарантийному ремонту применяется только в течение гарантийного срока в узком смысле (т.е. только в течение срока, который установлен изготовителем товара), то такой подход и будет означать наличие дискриминации и нарушение экономического принципа при установлении налогов.

Действительно, в эквивалентных условиях может быть допущено различное налогообложение в зависимости от того, кто является покупателем — гражданин (потребитель) или коммерческая организация (т.е. возникает дискриминация). Кроме того, различный порядок налогообложения возможен и в отношении одинаковых экономических ситуаций — во всех случаях гарантийный ремонт выполняется без взимания платы с покупателя. Однако, в одном случае (при использовании термина «гарантийный ремонт» в узком значении) происходит обложение НДС, а в другом (при использовании термина «гарантийный ремонт» в широком значении) — нет.

Следовательно, в целях применения подп. 13 п. 2 ст. 149 НК РФ следует использовать термин «гарантийный срок» в том значении, в котором он используется в главе 30 ГК РФ (в широком значении). Иначе говоря, услуги по гарантийному ремонту, оказываемые покупателям в течение гарантийного срока, установленного продавцом, должны освобождаться от обложения НДС.

Анализ правоприменительной практики (1 ур)

Минфин России. Изложенная выше позиция находит подтверждение в отдельных письмах финансовых органов. Минфин России в письме от 05.02.2008 № 03-11-04/2/26 указал, что «услуги по гарантийному ремонту товаров (транспортных средств), оказываемые организацией, заключившей договоры как с заводом — изготовителем данных товаров, так и с торгующей организацией, освобождены от обложения налогом на добавленную стоимость при условии фактического выполнения данных услуг в период гарантийного срока эксплуатации указанных товаров».

Налоговые органы. В письме УФНС России по г. Москве от 16.05.2007 № 19-11/045476 указано, что освобождение или неосвобождение от обложения НДС операций, подобных предусмотренным п. 3 ст. 149 НК РФ, не может быть поставлено в зависимость от того, «кто является покупателем соответствующих товаров (работ, услуг)». Этот довод также может быть использован в пользу применения освобождения от обложения НДС услуг по гарантийному ремонту в рамах гарантийного срока, установленного продавцом, а не изготовителем.

Арбитражный суд. Кроме того, есть позиция Федерального арбитражного суда Московского округа, в соответствии с которой положения Закона о защите прав потребителей не исключают возможности установления гарантийного срока любым третьим лицом (не изготовителем и не продавцом, реализующим товар конечному покупателю). Так, в постановлении от 30.10.2003 № КА-А40/8536-03 названный суд указал, что «право потребителя требовать от конечного продавца или изготовителя товара устранения недостатков товара (на что ссылается Инспекция, приводя положения Закона РФ «О защите прав потребителей») не означает запрета на установление гарантийного срока любым третьим лицом». Данной позицией, во-первых, подтверждается возможность установления гарантийного срока в смысле, придаваемом ему Законом о защите прав потребителей, не только изготовителем и даже не только продавцом, который реализует товар конечному покупателю, но и субъектами, которые играют роль связующего звена между этими участниками отношений, а во-вторых, позволяет отходить от буквального толкования норм Закона о защите прав потребителей при применении термина «гарантийный срок» к налоговым правоотношениям.

Варианты аргументов для налогового спора (1 ур)

Ранее действовавшая инструкция Госналогслужбы России от 11.10.1995 № 39 «О порядке исчисления и уплаты налога на добавленную стоимость» (утратила силу в связи с вступлением в силу главы 21 «Налог на добавленную стоимость» НК РФ) (далее — инструкция) содержала указание на то, что услуги по гарантийному ремонту и обслуживанию товаров выполняются за счет средств, учтенных изготовителем в цене товара (абз. 3 п. 39 инструкции). Тогда льготирование стоимости услуг по гарантийному ремонту объясняется тем, что с нее изготовителем уже уплачен налог, так как расходы на гарантийный ремонт изначально были учтены в стоимости реализуемого товара.

После отмены инструкции законодательное регулирование обязательства, возникающего вследствие передачи продавцом (изготовителем) некачественного товара, не претерпело сколько-нибудь существенных изменений. Следовательно, поскольку сохраняется императивная обязанность продавца (изготовителя) по устранению недостатков в переданном товаре (ст. 475 ГК РФ, ст. 18 Закона о защите прав потребителей), продавец экономически учитывает предстоящие расходы на гарантийный ремонт в стоимости реализуемых товаров.

Применение этого подхода подтверждает возможность применения освобождения к реализации услуг по гарантийному ремонту, оплачиваемых продавцом, т.к. в его рамках не имеют значения различия в субъекте оплаты услуг и источниках регламентации содержания отношений между сторонами в ходе гарантийного срока и в рамках дополнительного обязательства. Рассмотрим вариант такой защиты.

Вариант 1. Налогообложения не возникает, поскольку налог уже уплачен (2 ур)

Разумно предполагать, что стоимость понесенных расходов на организацию гарантийного обслуживания экономически закладывается в разницу между ценой приобретения продавцом товаров у изготовителя и ценой, по которой эти товары в дальнейшем им отчуждаются. Эта разница подлежит обложению НДС у продавца, соответственно, обложение НДС реализации услуг по гарантийному ремонту при взятом на себя продавцом дополнительном обязательстве приведет к двойному налогообложению у него одних и тех же сумм, что является недопустимым.

Этот вывод следует из сути рассматриваемых правоотношений, однако «слепое следование» этому аргументу в случае возникновения спора может привести к тому, что изготовитель или продавец должен доказывать, что стоимость гарантийного ремонта фактически включена в стоимость товара. Если это утверждение не будет доказано, то налоговый орган сможет отказать в применении освобождения только лишь на том основании, что двойного налогообложения не возникает, поскольку стоимость гарантийного ремонта не закладывалась в стоимость товара.

Вариант 2. Получение счета-фактуры с НДС от сервисной организации (2 ур)

Если организация принимает решение о том, что реализация услуг по гарантийному ремонту и обслуживанию в течение срока, установленного продавцом, подлежит обложению НДС, ей стоит обратить внимание на следующее.

С одной стороны, формулировка п. 5 ст. 149 НК РФ позволяет предположить, что налогоплательщики, оказывающие услуги, предусмотренные подп. 13 п. 2 ст. 149 НК РФ, не вправе отказаться от данной льготы и, соответственно, не имеют права выставлять НДС за свои услуги. Эта позиция подтверждается в письме УФНС России по г. Москве от 16.05.2007 № 19-11/045476: применение освобождения от обложения НДС операций по реализации товаров (работ, услуг), предусмотренных п. 2 ст. 149 НК РФ (в т.ч. услуг по гарантийному ремонту), является обязательным для налогоплательщиков.

С другой стороны, п. 5 ст. 173 НК РФ предусматривает, что налогоплательщики, имеющие право на льготу, но все же выставившие счет-фактуру покупателю с выделением суммы налога, обязаны уплатить этот НДС в бюджет. Таким образом, налицо законодательная коллизия о налоговых последствиях предъявления и оплаты НДС по счету-фактуре за гарантийный ремонт.

Если счет-фактура все же выставлен организацией, непосредственно оказывающей услуги по гарантийному ремонту (далее — сервисная организация), и «входной» НДС уплачен продавцом, то это обстоятельство не лишает его возможности применить налоговый вычет по таким услугам. Основанием принять к вычету предъявленный налог будет являться счет-фактура сервисной организации и принятие к учету оказанных услуг.

Предложенный подход согласуется с позицией высшей судебной инстанции, изложенной в постановлении Президиума ВАС РФ от 30.01.2007 № 10627/06. По данному делу ВАС РФ признал правомерность применения покупателем налогового вычета в случае предъявления продавцом счета-фактуры с выделенной суммой НДС по необлагаемым операциям (услуги вневедомственной охраны). Аналогичные выводы содержат постановления ФАС Волго-Вятского округа от 28.12.2006 № А82-15226/2005-99, Московского округа от 20.11.2006, 27.11.2006 № КА-А40/11296-06, Северо-Западного округа от 14.08.2008 по делу № А56-1302/2006, от 24.11.2006 № А56-13319/2006.

Однако в связи с рассмотренной выше неопределенностью в нормах ст. 149 НК РФ возможно предъявление налоговыми органами претензии к организации, которая оплачивала услуги по гарантийному ремонту товаров по счетам, включающим НДС, в том случае, если налоговый орган займет позицию, согласно которой обязательному применению подлежала льгота, предусмотренная подп. 13 п. 2 ст. 149 НК РФ. В подобной ситуации в применении вычета НДС может быть отказано (незаконно, по их мнению, предъявленного сервисными центрами).

Условия, обеспечивающие освобождение от налогообложения

Среди производимых ремонтов техники значительное место занимают работы или услуги, предоставляемые по гарантии. Условием для предоставления услуги является наличие договора купли-продажи автотранспортного средства, гарантийного талона. У владельца техники должна быть сервисная книжка, указывающая на соблюдение условий содержания автомобиля.

Гарантийный ремонт транспортных средств освобожден от налогообложения при соблюдении ряда условий.

| Условие | Пояснения |

| Законодательная норма | Освобождение от обложения операций в периоде гарантии установлено в пп. 13 п. 2 ст. 149 НК РФ |

| Период действия освобождения | Услуги и работы проводятся в периоде действия гарантии, установленной производителем |

| Взимание платы | Стоимость гарантийного обслуживания не облагается НДС при условии отсутствия взимания дополнительной платы с конечного потребителя |

| Область распространения | Условие освобождения распространяется на сами работы либо услуги, использованные в процессе проведения ремонта или обслуживания запчастей |

| Лица, имеющие право на освобождение | Работы производятся лицом, имеющим право на проведение гарантийных ремонтов (изготовителем) или уполномоченным производителем согласно договору |

На суммы, оплаченные владельцем транспорта свыше гарантии либо по отдельно приобретаемым в сервисе запчастям, НДС начисляется в общем порядке. Для получения освобождения от налогообложения НДС требуется наличие всех условий.

При оформлении ремонтных работ используют бланк-заказ, претензию покупателя, дефектную ведомость, заказ-наряд на проведение работ, акт рекламации, расходные накладные на передачу з/части, другие первичные документы. Стороны заключают двусторонний акт о приемке работ, один экземпляр которого направляется производителю.

Проведение гарантийного ремонта силами дилеров

Производители могут передать полномочия на проведение ремонтных работ лицам, исполняющими обслуживание – автосервисам, сервисным мастерским. Предприятия осуществляют работы с одновременным несением затрат, обеспечивающих:

- Содержание недвижимого имущества, инструмента и оборудования, используемых при проведении работ.

- Оплату труда работников – рабочих, вспомогательного и управленческого состава.

- Коммунальные платежи, взимаемые для обеспечения нужд зданий.

- Налоги общего характера, взносы на вознаграждения работников.

- Прочие расходы, возникающие при ведении деятельности.

Предполагается, что стоимость гарантийного ремонта, оплачиваемого производителем, содержит в составе компенсации сумму затрат мастерской. Дилеры наравне с производителями имеют право на освобождение от НДС при соблюдении ряда условий. Рекомендация по применению нормы законодательства представлены в письме Минфина РФ от 28.02.2013 № 03-07-07/5908.

Услуги по гарантийному ремонту, оказываемые без взимания дополнительной платы, не облагаются НДС. Право на проведение работ должно быть подтверждено договором и осуществляться в период действия гарантии.

Зам. директора Департамента налоговой и таможенно-тарифной политики С.В.Разгулин

Предприятия при получении компенсации затрат имеют право на освобождение от налогообложения только в части стоимости ремонта и запчастей, используемых в работе. Если возникает компенсации, направляемая на погашение текущих расходов сверх прямых затрат на ремонт или обслуживание, сумма является доходом предприятия (

Какие документы подтверждают оказание гарантийных услуг

Для того, чтобы подтвердить права на освобождение от НДС, организации потребуются следующие документы:

- Если компания самостоятельно проводит гарантийный ремонт, то подтверждающими документами являются: гарантийный талон (договор купли-продажи, техническая документация), сервисная книжка клиента, акт сдачи-приемки работ с подписью владельца неисправного товара и т. п. Информация, которая потребуется для получения льготы — подтверждение того, что ремонт проводился именно в период гарантии.

- Если компания самостоятельно проводит гарантийный ремонт, то подтверждающими документами являются: договор, предусматривающий обязанность проведения гарантийного ремонта, счета-фактуры и акты выполненных работ от сервисных центров, а также документальное подтверждение того, что ремонт является именно гарантийным (например, копии гарантийных талонов).

Ведение раздельного учета по облагаемым и необлагаемым НДС операциям

Когда предприятие осуществляет несколько видов ремонта с использованием ОСНО, необходимо выделить запчасти, при установке которых в рамках гарантийного ремонта не требуется уплата НДС. Суммы вычета налога, начисленного поставщиком при продаже запчастей, восстанавливаются с одновременной уплатой в бюджет.

Предприятия, оказывающие услуги, облагаемые и освобожденные от НДС, обязаны вести раздельный учет доходов, расходов и обязательств. Для определения потребности в разделении показателей учитывается правило 5 процентов:

- Если доля расходов на необлагаемые операции за налоговый период не превысила 5 процентов величины совокупных расходов предприятия, раздельного учета можно избежать (п. 4 ст. 170 НК РФ).

- Учет расходов для определения пятипроцентного порога осуществляется в пределах квартала – налогового периода для исчисления НДС.

- При осуществлении расходов по гарантийному ремонту в пределах 5% предприятие может поставить всю сумму входящего НДС к вычету.

Ряд производителей полностью обеспечивает дилеров запасными частями и материалами. Раздельный учет деталей и материалов не требуется при целевой поставке производителем запчастей, используемых в гарантийном ремонте. НДС по остальным затратам по облагаемым и необлагаемым операциям осуществляется с ведением раздельного учета.

ОСНО и ЕНВД

Организация может выполнять гарантийный ремонт одной и той же продукции, реализованной в рамках разных налоговых режимов. В этом случае расходы на гарантийный ремонт, которые одновременно относятся к различным видам деятельности, нужно распределять (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ). Например, следует распределить стоимость услуг сервисного центра, который проводил гарантийный ремонт товаров, проданных оптом (общая система налогообложения) и в розницу (ЕНВД). Подробнее о том, как распределить расходы, относящиеся к разным налоговым режимам, см. Как учесть расходы при совмещении ОСНО с ЕНВД.

Учет операций по гарантийному ремонту у продавца

Обязанность осуществления продавцом (производителем) техники гарантийные ремонты установлена законодательными нормами. Предприятие, предоставляющее гарантию и оплачивающее исполнителю расходы по ремонту, должно создавать резервы в бухгалтерском учете. Резерв учитывается до прекращения срока действия гарантии.

Пример учета операций у производителя

Предприятие ООО «Сельмаш» производит технику с предоставлением периода гарантийного обслуживания. Сумма резерва на 2021 год составила 780 000 рублей. Расходы сервисного центра на осуществление ремонтов по гарантии составили 920 000 рублей, из них 320 000 рублей составляет компенсация работ. В учете производителя осуществляются записи:

- Отражена сумма начисленного резерва: Дт 20 Кт 96 на сумму 780 000 рублей;

- Учтены расходы в размере стоимости установленных запчастей: Дт 96 Кт 10 на сумму 320 000 рублей;

- Учтены затраты сервисного центра: Дт 96 Кт 76 на сумму 600 000 рублей;

- Отражена сумма затрат, превышающая величину резерва: Дт 20 Кт 76 на сумму 140 000 рублей;

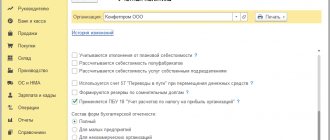

В учете предприятие применяет требования ПБУ 8/2010. Резерв на осуществление ремонта создается по всем видам техники, на который производителем предоставлена гарантия.

Бухгалтерский учет расходов на гарантийное обслуживание

Сервисные центры, фактически осуществляющие гарантийный ремонт и обслуживание и получающие возмещение своих расходов, не подпадают под требования ПБУ 8/2010, для них эта деятельность относится к обычным видам деятельности. А вот у изготовителей и продавцов, устанавливающих гарантийные сроки на свои товары, работы или услуги и возмещающих исполнителям их расходы на гарантийный ремонт и обслуживание, по нашему мнению, возникает именно не право, а обязанность создания резерва на гарантийный ремонт в бухгалтерском учете. При этом, в соответствии с положениями ПБУ 8/2010 (подп. «б» п. 19 ПБУ 8/2010), обязанность создания резерва не ставится в зависимость от того, получает торговая организация компенсацию расходов на гарантийный ремонт или нет.

При создании резерва на гарантийный ремонт и гарантийное обслуживание отчисления учитываются в составе расходов по обычным видам деятельности или в составе прочих расходов (п. 5 ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 № 33н, п. 8 ПБУ 8/2010):

ДЕБЕТ 20 (23, 44, 91-2) КРЕДИТ 96 — начислен резерв.

Отметим, что величина оценочного обязательства определяется на основе имеющихся фактов хозяйственной жизни, опыта в отношении исполнения аналогичных обязательств, а при необходимости — мнения экспертов.

Если срок исполнения гарантийного обязательства меньше либо равен 12 месяцам, то резерв начисляется в полной сумме обязательств. Если срок исполнения гарантийного обязательства больше 12 месяцев, то сумма резерва определяется по дисконтированной величине (приведенной стоимости).

Приведенная стоимость гарантийного обязательства (сумма резерва, которую можно списать в расходы текущего периода) определяется по формуле:

Приведенная стоимость оценочного обязательства = Размер оценочного обязательства х Коэффициент дисконтирования

В свою очередь, коэффициент дисконтирования определяют следующим образом:

Коэффициент дисконтирования = 1 : (1 + ставка дисконтирования) х N

где N — количество лет дисконтирования оценочного обязательства.

Ставка дисконтирования определяется экспертным путем, например, в зависимости от прогнозируемого уровня инфляции.

Фактические расходы изготовителя (продавца), устанавливающего гарантийный срок на товары (работы), отражаются в учете следующим образом:

ДЕБЕТ 96 КРЕДИТ 10, 69, 70 — списаны фактические затраты на гарантийный ремонт.

Если гарантийный ремонт производит сервисный центр, то расходы принимаются в размере затрат сервисного центра, указанных в отчете. Бухгалтер компании-изготовителя (продавца) делает запись:

ДЕБЕТ 96 КРЕДИТ 76 — затраты, связанные с возмещением расходов сервисного центра по гарантийному ремонту, списываются за счет созданного резерва.

Если фактические затраты на гарантийный ремонт превысили сумму резерва, сумма превышения относится на затраты:

ДЕБЕТ 20 (23, 44, 91-2) КРЕДИТ 10 (69, 70, 76) — отражены расходы на ремонт, превышающие величину установленного резерва.

Восстановление суммы неиспользованного резерва на конец года осуществляется следующим образом:

ДЕБЕТ 96 КРЕДИТ 91-1 — сумма неиспользованного резерва включается в состав прочих доходов.

Если компания учитывает сумму резерва по дисконтированной величине, то расходы по увеличению размера гарантийного обязательства в связи с ростом приведенной стоимости по мере приближения срока исполнения обязательства (проценты) учитываются в составе прочих расходов (п. 20 ПБУ 8/2010).

В учете делается следующая запись:

ДЕБЕТ 91-2 КРЕДИТ 96 — отражена сумма увеличения приведенной стоимости.

Расходы по увеличению гарантийного обязательства (проценты), которые списывают в следующих отчетных периодах, считаются следующим образом:

Расходы по увеличению оценочного обязательства (проценты) = Приведенная стоимость оценочного обязательства на конец предыдущего отчетного периода х Ставка дисконтирования

Такой порядок предусмотрен пунктом 20 ПБУ 8/2010. В Приложении № 2 к ПБУ 8/2010 приведен подробный пример расчета сумм резерва для организации, осуществляющей продажи товаров с обязательством их гарантийного обслуживания.

Что касается создания резерва на гарантийный ремонт и обслуживание в условиях, когда договором с производителем предусмотрено возмещение расходов, то следует отметить, что положения ПБУ 8/2010 (подп. «в» п. 19 ПБУ 8/2010) позволяют в исключительных случаях признавать в бухгалтерском учете также и суммы требований к другим лицам о возмещении расходов, которые организация понесет при исполнении оценочного обязательства. Это возможно, только если организация уверена в поступлении экономических выгод. При этом отмечено, что данные требования признаются в учете в качестве самостоятельного актива (абз. 5 п. 19 ПБУ 8/2010). Что касается их отражения в отчетности, то в бухгалтерском балансе такие актив и оценочное обязательство показываются отдельно (сумма актива не уменьшает величину оценочного обязательства), а в отчете о прибылях и убытках — свернуто (то есть расходы, отражаемые при признании оценочных обязательств, представляются за вычетом доходов, признаваемых при принятии к бухгалтерскому учету в качестве актива ожидаемых поступлений от встречных требований и требований к другим лицам). Актив в этом случае признается в сумме, не превышающей величину оценочного обязательства.

Учет запчастей при проведении гарантийного ремонта

Сервисные центры, производящие гарантийные ремонты, используют запчасти, поступившие из различных источников. В зависимости от условий поставки определяются правила учета запчастей. Предприятия, использующие только покупные запчасти и в различных видах ремонта, часто определяют соотношение затрат по пропорции стоимости ремонта. Удельный вес деятельности гарантийного ремонта в общем объеме позволяет определить суммы, не учитываемые в вычете по НДС.

Рассмотрим оформление операций, когда запчасти поступают от производителя и приобретаются дилером самостоятельно. Порядок ведения учетных операций закрепляется в учетной политике предприятия.

| Условие | Запчасти, полученные от производителя | Запчасти, приобретенные сервисным центром |

| Оприходование | Не производится, учитываются за балансом | Производится на складе предприятия |

| Счет учета | 003 | 10, 41 |

| Документы при поступлении запчастей | Дилерский договор с производителем, акт приема-передачи | Договор поставки, товарная накладная, платежные документы |

| Списание запчастей | Отчет о расходе, акт рекламации, требование-накладная М-11 | М-11 при отпуске в производство и М-15 при отпуске на сторону |

Запчасти должны учитываться на отдельном субсчете, открытого к счету либо учитываются за балансом. Учет за балансом запчастей возможен как передача на давальческой основе, при этом права собственности у получателя не возникает. Детали не должны быть реализованы в розницу или использованы для текущих ремонтов.

Восстановление НДС при реорганизации

Если правопреемник работает на общем режиме и получает при реорганизации ТРУ, которые ранее реорганизованная компания учла в вычетах по НДС, то восстанавливать ничего не нужно.

Если организация-правопреемник получила от реорганизованной компании ТРУ и будет эти ТРУ использовать либо в другой деятельности, которая не подпадает под налогообложение, или в другой деятельности, которая не подлежит обложению НДС, тогда ей в обязательном порядке нужно восстановить не свой НДС, который был заявлен к вычету, а НДС реорганизованной компании (п. 3.1 ст. 170 НК РФ).

Поэтому при реорганизации правопреемник в первую очередь должен разобраться, был ли заявлен вычет реорганизованной компанией, а также куда будут направляться ТРУ, в какую деятельность — облагаемую или не облагаемую НДС.

Согласно изменениям, восстановление сумм налога правопреемником производится на основании счетов-фактур, выставленных такой организации и прилагаемых к передаточному акту или разделительному балансу, исходя из стоимости указанных в них переданных товаров (работ, услуг), имущественных прав, а в отношении переданных основных средств и нематериальных активов — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

Сдача любых видов отчетности во все контролирующие органы: ФНС, ПФР, ФСС, Росстат, РАР, РПН.

Узнать больше

Если счетов-фактур нет, то восстановление сумм налога производится правопреемником на основании бухгалтерской справки-расчета с применением налоговых ставок, действовавших на момент приобретения ТРУ, имущественных прав, основных средств указанной организацией, к стоимости ТРУ, имущественных прав, а в отношении основных средств и нематериальных активов — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки, указанной в передаточном акте или разделительном балансе.

НДС по учету дефектных запчастей, полученных в результате проведения ремонта

После замены запчастей вышедшие из строя дефектные детали подлежат утилизации или восстановлению потребительских качеств. Сервисный центр может произвести сортировку деталей на основании экспертной оценки, их ремонт с последующей реализацией. Предприятия сервисного обслуживания:

- Заключают договор с производителем на право распоряжения выбывшими из строя запчастями после их замены.

- Ставят на учет запчасти как безвозмездно полученные, включаемые в бухгалтерском учете как прочие доходы, в налоговом – как внереализационные.

- Определяют стоимость запчасти для приема на учет на основании проведенной экспертизы.

При реализации запчастей НДС начисляется в общем порядке. Входящий НДС к вычету не принимается в связи с его отсутствием, за исключением налога, полученного от поставщиков материалов, используемых в ремонте.

Ошибки, возникающие в учете

Сложность в учете операций по проведению ремонта по гарантии у производителя и исполнителя влечет вероятность допущения ошибок.

| Условие ведения учета | Неверная позиция | Верная позиция |

| Обложение операций НДС | Предприятие отказывается от предоставленного законом освобождения | Отказ от льготы, предоставленной п. 2 ст. 149 НК РФ, не допускается |

| Ведение раздельного учета | Раздельный учет операций не ведется при одновременном применения вычета по облагаемым операциям | Если пятипроцентный порог будет превышен, при отсутствии раздельного учета не удастся принять соответствующие суммы НДС к вычету |

| Создание резерва на проведение ремонта | Резерв создается исполнителем – лицом, с которым производителем заключен договор на проведение работ | Резерв на осуществление затрат по предстоящему ремонту и обслуживанию по гарантии создает производитель |

Вопрос № 1. В каком периоде производится восстановление НДС по запчастям, если исполнителем работ по гарантийному ремонту суммы налога поставщика были ранее правомерно приняты к вычету?

Восстановление налога и уплата ранее поставленного к вычету НДС осуществляются в периоде передачи запчастей со склада на установку для проведения ремонта – операций, не облагаемых налогом.

Вопрос № 2. Имеются ли четко определенные законодательством нормы, определяющие порядок ведения раздельного учета при наличии облагаемых и необлагаемых НДС операций?

Законодательством не установлен порядок ведения раздельного учета доходов и расходов для исчисления НДС. Принципы раздельного учета, позволяющие исчислять НДС и учитывать входящие суммы в вычете, должны быть разработаны предприятием и закреплены в учетной политике.

УСН

Если организация применяет упрощенку и платит единый налог с доходов, то расходы на гарантийный ремонт при расчете налоговой базы не учитывайте (п. 1 ст. 346.14 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, затраты на гарантийный ремонт уменьшают налоговую базу (подп. 25 п. 1 ст. 346.16 НК РФ). Налоговую базу уменьшайте по мере возникновения и оплаты расходов на гарантийный ремонт (п. 2 ст. 346.17 НК РФ). Например, если организация выполняет ремонт собственными силами, то стоимость запчастей включайте в расчет по мере их замены и оплаты поставщику (подп. 3 п. 1 ст. 346.16, п. 2 ст. 346.17, п. 2 ст. 346.16, п. 1 ст. 252 НК РФ), а зарплату сотрудников – по мере ее выплаты (п. 2 ст. 346.17 НК РФ).

Если для проведения гарантийного ремонта организация приобретает запчасти (комплектующие), то сумму входного НДС нужно учесть в составе расходов (подп. 8 п. 1 ст. 346.16 НК РФ). Подробнее об этом см. Как на УСН учесть входной НДС, уплаченный поставщикам.