В какой валюте резиденты могут осуществлять расчеты

Обратимся к ст. 140 Гражданского кодекса РФ (далее — ГК РФ). По установленному в ней общему правилу все платежи и расчеты в России можно осуществлять 2 способами:

- наличным, при котором единственные допустимые платежные средства — монета и банкнота Банка России (ст. 29 закона «О ЦБ РФ» от 10.07.2002 № 86-ФЗ, далее — закон № 86-ФЗ);

- безналичным.

В обоих случаях законодатель назначил рубль в качестве основного законного платежного средства. В рублях же выражаются все денежные обязательства (ч. 1 ст. 317 ГК РФ).

Допустимо установить сумму платежа в иностранной валюте (ИВ), если по факту расчет будет в рублях. Перевод в рубли по умолчанию происходит исходя из официального курса валюты, действующего на день платежа (в договоре можно согласовать иной порядок).

Кроме того, в весьма узких рамках, установленных законодательством, допустимо осуществление расчетов по обязательствам на территории РФ с использованием ИВ, а также платежных документов в ИВ.

Общий порядок производства безналичных валютных расчетов

Указанный порядок определен в ст. 14 закона «О валютном регулировании…» от 10.12.2003 № 173-ФЗ (далее — закон № 173-ФЗ). Расчеты на своих банковских счетах резиденты имеют право производить в любой иностранной валюте. Не имеет значения, в какой валюте был открыт банковский счет, — при возникновении необходимости будет проведена конверсионная операция по курсу соответствующего банка.

Для физических лиц порядок проведения безналичных расчетов в ИВ схож с порядком для юрлиц.

Ряд подзаконных актов устанавливает особенности:

- покупки иностранной валюты юрлицами и предпринимателями (инструкция Банка России от 04.06.2012 № 138-И);

- оплаты валютой уставного капитала кредитной организации (п. 4.3 инструкции Банка России от 02.04.2010 № 135-И).

Процедура открытия валютного счета

Для юридических лиц

Если в выбранном банке у компании уже имеется р/с, то для открытия дополнительных достаточно подготовить заявление, отнести его в отделение банка и заполнить предложенный договор.

В остальных случаях банковское учреждение запрашивает определенный пакет документов, включающий:

- уставные документы;

- свидетельство о государственной регистрации в качестве юридического лица;

- образцы подписей сотрудников, допущенных к управлению счетом;

- свидетельство о постановке на учет в госстатистике и налоговых органах.

Обратите внимание: все копии следует предварительно заверить у нотариуса.

В некоторых случаях банки требуют дополнительные документы, подтверждающие законность источников поступления валютных средств, а также информацию о перспективах (целях, направлениях и объеме) будущей внешнеторговой и экономической деятельности.

Не стоит удивляться, если в списке документов появится ревизорский акт или бухгалтерский отчет за последний период, контракты и соглашения с контрагентами, подтверждающие факт перевода денег из-за рубежа в ближайшее время.

Как правило, комиссии за открытие валютного счёта для компаний на РКО нет. Для новых клиентов банковские учреждения вводят сбор (около 1000 рублей), а обслуживание и интернет-банкинг предоставляют бесплатно. Об этих нюансах сотрудники учреждения предупреждают заранее.

Для физических лиц

Для открытия счёта гражданину РФ достаточно предъявить паспорт и заполнить заявление, чтобы банк предложил договор на открытие и обслуживание валютного счёта. В редких случаях для этого потребуются дополнительные документы (зависит от внутренней политики коммерческой структуры).

В результате по распоряжению гражданина деньги могут быть переведены:

- на другие счета за границу, а также на счета магазинов, компаний, реализующих товары и услуги с оплатой в виде валюты;

- на депозиты, срочные вклады.

Как и в случае с рублевыми счетами, банки начисляют проценты исходя из условий договора. При необходимости за определенное вознаграждение банки помогают с покупкой или реализацией валютных средств (причем разница курсов на момент приобретения и списания — не более 10 %).

Порядок безналичных расчетов в иностранной валюте между резидентами

Открывать валютные счета в уполномоченных банках РФ резиденты могут без каких-либо ограничений. Однако валютные операции между резидентами п. 1 ст. 9 закона № 173-ФЗ запрещает. Но ряд послаблений, касающихся безналичных расчетов между ними, все же есть. Это операции:

- по переводам ИВ и валюты РФ между счетами резидентов в банках, расположенных на территории РФ и за ее пределами (подп. «ж» и «з» п. 9 ч. 1 ст. 1 закона № 173-ФЗ);

- обязательным платежам в бюджеты и связанным с их исполнением расчетам и переводам;

- расчетам и переводам валюты иностранного государства для целей осуществления деятельности диппредставительств, консульств и иных официальных представительств РФ, а также связанных с содержанием их сотрудников;

- безналичным переводам между физлицами-резидентами со счетов банков за пределами РФ в российские уполномоченные банки;

- безналичным переводам между физлицами-резидентами, являющимися одновременно супругами либо близкими родственниками, со счетов банков на территории РФ в банки за ее границами;

- расчетам, которые связаны с получением коммерческого либо банковского кредита от уполномоченного банка.

Разрешенные законом валютные операции

Все граждане России, ИП, а также компании с разной формой хозяйствования имеют право открыть валютные счета для хранения средств, осуществления расчетов и операций, а также получения процентов (также в валютном виде).

При этом законодательством оговаривается список операций, которые можно проводить без каких-либо санкций или ограничений.

Текущие операции включают:

- денежные переводы по России или за её пределы в рамках расчетов по покупке или реализации товаров, услуг или иных видов работ;

- переводы в обе стороны, связанные с предоставлением кредитных средств для осуществления операций импорта и экспорта (на срок менее полугода);

- кредиты, выдаваемые в виде наличных или безналичных средств, сроком до 6 месяцев (получение и предоставление);

- начисление или получение доходов, связанных с движением капитала (например, процентов по вкладам);

- социальные выплаты — пенсии, оплата труда, стипендии, алименты.

Помимо этого, закон отдельно рассматривает операции, связанные с движением средств:

- любые инвестиции в иностранные компании;

- приобретение ценных бумаг;

- денежные переводы для покупки объектов недвижимости (включая здания разного назначения, землю и недра);

- предоставление кредита на срок более 6 месяцев для осуществления деятельности, связанной с экспортными и импортными операциями, реализацией товаров, услуг и работ;

- кредиты в виде безналичных или наличных средств (получение и предоставление) на срок более полугода;

- иные валютные операции, не включенные в список текущих.

Сегодня банки могут предложить как отдельные счета по каждому виду валюты, так и мультивалютные, позволяющие работать с денежными единицами разных государств.

Важно! Несоблюдение требований по хранению и операциям с иностранными банковскими билетами влечет за собой штраф в размере всей валютной выручки.

Порядок наличных расчетов в национальных и иностранных валютах в РФ

В отношении физлиц действуют особые правила: они вправе производить перечисленные в п. 3 ст. 14 закона № 173-ФЗ валютные операции наличными (например, дарение валюты супругу или ее передачу по завещанию, покупку монет для коллекции нумизматами и др.).

Правила, по которым на территории РФ производятся наличные расчеты как в национальной, так и в ИВ, установлены указанием Банка России «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У (далее — указание № 3073-У). Они распространяются на физических лиц и ряд исключительных случаев, когда наличные в валюте вправе расходовать юрлицо или предприниматель (п. 2 указания № 3073-У).

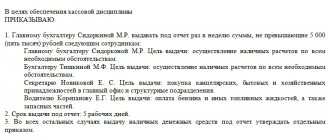

П. 5 указания № 3073-У позволяет осуществлять наличные расчеты в национальной и иностранной валюте между участниками расчетов и физлицами в любых суммах. Но уже в следующем, п. 6 пределы все же устанавливаются. Они распространяют свое действие на наличные расчеты в вышеназванных валютах, производимые юрлицами и ИП, а выражаются в ограничении размера суммы — не более 100 000 руб. (для инвалюты — эквивалентная данной сумма по курсу ЦРБ на дату проведения наличных расчетов). Это так называемый предельный размер наличных расчетов.

Он действует:

- для таких расчетов, которые производятся в рамках 1 договора;

- исполнения гражданско-правовых обязательств, предусмотренных договором, который был заключен между участниками наличных расчетов, и вытекающих из него;

- выдачи кредитной организацией наличных денежных средств, когда такая выдача производится по требованию о возврате остатка денежных средств, перечисленных на специальный счет в Банке России.

Без исключений не обходится и в этом случае. О них — в последнем абзаце п. 6 указания № 3073-У.

Как происходит получение средств на валютный счёт в российском банке?

После того как резидент РФ по договору, акту или иному официальному документу получает оплату за товар, оказанные услуги или работу, формируется валютная выручка. Чтобы перевести и легализовать ее, следует открыть специальный счёт в банке (текущий, транзитный и специальный транзитный).

Далее алгоритм действий выглядит следующим образом:

- отправляется уведомление в ФНС об открытии счета — при нарушении сроков подачи уведомления законом предусмотрены штрафы в размере до 5000 рублей;

- каждый отдельный счёт предусматривает отдельное уведомление;

- также следует сообщить о счетах филиалов (для юридических лиц);

- в банк представляется пакет документов для легализации полученной суммы (обычно достаточно контракта и его копии, заверенной у нотариуса);

- если сумма сделки составляет более $ 50 000, банк оформляет паспорт сделки (ПС).

Существует несколько причин, по которым банк отказывается оформлять ПС, а значит, и признавать валютную выручку законной:

- расхождение сведений в контракте (договоре) и ПС;

- несоблюдение требований законодательства в отношении разрешенных валютных операций;

- неправильное оформление ПС;

- отсутствие в контракте (договоре) пункта, предусматривающего факт поступления средств на р/с;

- отсутствие заверенного перевода контрактной документации.

На каждого владельца валютного счета после оформления ПС составляется так называемое досье резидента, где учитываются все операции по средствам, пересекающим границу в том или ином направлении.

Для юридических компаний досье содержит следующие документы:

- паспорт сделки (в оригинале);

- нотариально заверенные копии контракта;

- учетные карточки товаров;

- заверенная у нотариуса копия таможенной декларации на груз;

- иные документы, связанные с экспортом или импортом продукции.

Уточнить подробный перечень необходимых бумаг можно в справочной службе конкретного банка.

Осуществление расчетов в иностранной валюте за рубежом

Порядок расчетов через счета, открытые за пределами РФ, оговорен законодателем в ст. 12 закона № 173-ФЗ.

По общему правилу п. 6 ст. 12 без всяких ограничений могут осуществляться расчеты между резидентами (юр- и физлицами) со средствами, зачисленными на их счета в банках за пределами РФ. Но ряд исключений все же есть. Их полный перечень приведен в п. 1 ст. 9 закона № 173-ФЗ.

Одновременно законодатель предусмотрел и ряд изъятий из установленного запрета. Что касается валютных операций между резидентами за пределами РФ, эти исключения перечислены в п. 6.1 ст. 12 закона № 173-ФЗ.

Обо всех действиях с ИВ по счету в банке за пределами РФ (открытии, закрытии, изменении реквизитов) резидент в срок не позднее месяца обязан уведомить территориальный налоговый орган (по месту собственного учета).

Расчеты резидентов с нерезидентами в иностранной валюте: особенности и нюансы процедуры

Ст. 6 закона № 173-ФЗ позволяет осуществлять валютные операции между резидентами и нерезидентами. Однако не без некоторых оговорок. Они перечислены в ст. 11 указанного закона, а именно:

- Производить процедуру купли-продажи ИВ и чеков (в т. ч. дорожных) с указанной в них номинальной стоимостью, выраженной в иностранной валюте, могут только специально уполномоченные на это банки.

- При купле-продаже иностранной валюты в наличном выражении, а также чеков с номиналом в ИВ орган валютного регулирования (ЦБ РФ) предъявляет особые требования к кредитным организациям по оформлению документов (например, см. ст. 20 закона № 173-ФЗ).

Кроме того, об отдельных правилах, по которым производятся наличные расчеты в валюте РФ и иностранной валюте между резидентами-юрлицами и нерезидентами, ведется речь в ч. 2 ст. 14 закона № 173-ФЗ.

Особенности прохождения транзитного счёта

В инструкции, опубликованной Центробанком еще в 1992 году, а также в последующих дополнениях для юридических и физических лиц вводится обязанность зачисления любой выручки, полученной из-за рубежа, на транзитный счёт. Для этого требуется представить:

- справку о валютных операциях;

- заявление на перевод или продажу средств с транзитного счёта;

- обоснование поступившей суммы (договор или контракт, акт выполненных работ, инвойс и т. д.).

Обратите внимание! Если основанием перевода служит договор с указанной суммой более $ 50 000 (или эквивалентной ей), необходимо дополнительно оформить паспорт сделки с присвоением индивидуального номера и визированием банковской службы. Законом определен крайний срок оформления — не позднее 2 недель с момента поступления средств. Он также прилагается к вышеперечисленным документам.

После проверки бумаг банк либо проводит разблокировку средств для дальнейших операций, либо запрашивает дополнительную информацию (или окончательно блокирует средства в случае подозрений в законности операции). Важно, что каждый раз при зачислении средств банк получает определенное вознаграждение (комиссию) за осуществление функций валютного контроля.

Если проверка не выявила нарушений, клиент может реализовать валютную сумму или перевести её на текущий счёт.

Важно! Так как курсы валют постоянно меняются, на всех валютных счетах производится регулярная переоценка остатков в перерасчете на рубли. Курсовая разница, возникающая при проведении операций, зачисляется на счёт в виде дебетовых или кредитовых поручений (авизо).

Принцип репатриации

Режим специальных условий действует при производстве расчетов резидентами в ИВ в рамках внешнеторговой деятельности (ст. 19 закона № 173-ФЗ). Это так называемый принцип репатриации, который накладывает на резидентов определенные обязанности (чч. 1 и 1.1 указанной статьи):

- обеспечение получения на свои счета причитающейся в соответствии с условиями договоров и контрактов валюты (национальной и иностранной);

- репатриация в РФ денежных средств, уплаченных нерезидентами за товары, работы, услуги и информацию, которые так и не были ввезены в Российскую Федерацию, исполнены, переданы (за неисполнение указанного условия даже предусматривается ответственность по ст. 193 УК РФ).