Трудовой кодекс РФ

Как закреплено в Трудовом кодексе РФ, необходимость профессиональной подготовки и переподготовки кадров для собственных нужд определяет сам работодатель. И если формы профессиональной подготовки, переподготовки и повышения квалификации работников, перечень необходимых профессий и специальностей определяются работодателем самостоятельно, то повышение квалификации работников в первую очередь продиктовано нормами федеральных законов, иных нормативных правовых актов Российской Федерации. Например, согласно Таможенному кодексу РФ специалисты по таможенному оформлению обязаны каждые два года проходить обучение по федеральным программам повышения квалификации (п. 3 ст. 147 Таможенного кодекса РФ), или, к примеру, повышение квалификации работников железнодорожного транспорта. Аттестацию, а значит, и повышение квалификации систематически должны проходить работники, производственная деятельность которых непосредственно связана с движением поездов и маневровой работой на железнодорожных путях общего пользования, ответственные за погрузку, размещение, крепление грузов в вагонах, контейнерах и выгрузку грузов (п. 4 ст. 25 Федерального закона от 10.01.2003 N 17-ФЗ «О железнодорожном транспорте в Российской Федерации»).

ПРИМЕР ИЗ СУДЕБНОЙ ПРАКТИКИ

В соответствии со ст. 198 ТК РФ между И. и ООО «СПГ» был заключен ученический договор на профессиональную подготовку с отрывом от производства. В соответствии с ученическим договором организация сохранила И. среднюю заработную плату на период обучения. Нарушив ученический договор, И. отработал лишь три месяца после обучения вместо двух лет, т. к. был уволен за систематическое нарушение трудовой дисциплины. Следовательно, он нарушил обязательства по договору. ООО «СПГ» обратилось в суд с иском к И. о возмещении затрат на обучение. Но суд в иске отказал. Кассационная инстанция сочла решение незаконным. Согласно ч. 2 ст. 207 ТК РФ по требованию работодателя обучающийся обязан возвратить полученную за время ученичества стипендию и другие затраты на обучение (определение Нижегородского областного суда от 07.06.2011 по делу № 33-5712/2011).

ПОЛЕЗНО ЗНАТЬ

Чтобы соответствовать должности «главный бухгалтер» (п. 3.2 Стандарта, утв. приказом Минтруда России от 22.12.2014 № 1061н), необходимо обладать высшим или средним профессиональным образованием, дополнительными профессиональными программами (повышения квалификации, профессиональной переподготовки) и опытом практической работы, связанной с ведением бухгалтерского учета, составлением бухгалтерской (финансовой) отчетности либо с аудиторской деятельностью, – не менее пяти лет из последних семи (при наличии высшего образования – не менее трех лет из последних пяти).

Налоговый кодекс РФ

Как отмечено в опубликованном Письме, расходы на профподготовку, переподготовку и прочее обучение учитываются у налогоплательщика в составе прочих расходов, связанных с производством и реализацией (пп. 23 п. 1 ст. 264 Налогового кодекса РФ). При этом такие расходы должны удовлетворять требованиям, изложенным в п. 3 ст. 264 НК РФ. В первую очередь укажем, что согласно ст. 264 НК РФ разрешено учитывать расходы на обучение по основным и дополнительным профессиональным образовательным программам, профессиональную подготовку и переподготовку работников (далее — обучение). Одно из основных требований предъявлено к учебному заведению, в котором проводится обучение. Российское учебное заведение должно иметь соответствующую лицензию, иностранное — соответствующий статус. Обучение проводится на договорной основе с российскими или иностранными образовательными учреждениями. Обратите внимание: ни пп. 23 п. 1, ни п. 3 ст. 264 Налогового кодекса РФ не содержат прямых указаний на то, что договор с учебным заведением должен заключаться работодателем. Поэтому наличие договора обязательно, а кто заключил его — работодатель или сам обучающийся работник, не важно. Разрешено учитывать в прочих расходах на производство и реализацию затраты на указанное выше обучение, которое проходят сотрудники, работающие у налогоплательщика по трудовому договору. Либо обучение проходят такие не работающие в организации лица, которые заключили с фирмой обязательство, предусматривающее после окончания этого обучения отработку этим лицом у налогоплательщика не менее одного года. Таким образом, работодатель (организация или предприниматель) может учитывать расходы на обучение как собственных сотрудников, так и потенциальных, которые обязуются после обучения работать у него. Есть и ограничения по включению в состав затрат некоторых сопутствующих обучению расходов. Так, не признаются расходами на обучение расходы, связанные с организацией развлечения, отдыха или лечения, с содержанием образовательных учреждений, а также с выполнением для них бесплатных работ или оказанием им бесплатных услуг (п. 3 ст. 264 Налогового кодекса РФ). С этим вопросом тесно связаны общие требования к признанию расходов.

Гарантии и компенсации

Работодатели обязаны предоставить сотруднику определенные гарантии в зависимости от вида обучения. К примеру, направив сотрудника на профессиональное основное или дополнительное обучение с отрывом от работы, за ним сохраняют его должность и платят средний заработок. Если при этом сотрудник учится в другой местности, то работодатель оплачивает ему расходы как при служебной командировке (ст. 177, 187, 196 ТК РФ).

Перечень гарантий и компенсаций сотрудникам, которые совмещают работу с учебой, можно посмотреть в статьях 173–176, 187 Трудового кодекса РФ. Среди них:

- оплата дополнительного учебного отпуска;

- оплата расходов на проезд к месту учебы и обратно;

- сохранение среднего заработка на период освобождения от работы в связи с обучением.

Ситуация: можно ли удержать с уволенного сотрудника сумму, израсходованную на его обучение?

Да, можно.

Для этого, перед тем как оплатить обучение сотрудника, с ним нужно заключить соответствующий договор (ст. 197 ТК РФ). В этом договоре следует оговорить условие об обязательной отработке сотрудником определенного срока после окончания обучения. Если такое условие прописано в трудовом договоре (абз. 5 ч. 4 ст. 57 ТК РФ), заключать дополнительное соглашение не требуется.

Если сотрудник увольняется, не выполнив условий, предусмотренных соглашением или трудовым договором, он должен компенсировать расходы организации на его обучение (ст. 249 ТК РФ).

Ситуация: должна ли организация оплатить сотруднику дни повышения квалификации, если они выпали на выходные?

Нет, не должна. Такой обязанности в трудовом законодательстве нет.

Ведь Трудовой кодекс РФ предусматривает гарантии, если сотрудника направляют на обучение с отрывом от работы (ст. 187 ТК РФ). А в рассматриваемой ситуации курсы повышения квалификации пришлись на выходные. Получается, что сотрудник учится без отрыва от работы (но при этом в свои выходные дни). А значит, положения статьи 187 Трудового кодекса РФ применять нельзя.

Исходя из этого ни средний заработок, ни компенсация расходов сотруднику не положены.

Кроме того, повышение квалификации не является трудовой функцией сотрудника, а время обучения не считается рабочим временем (ст. 91 ТК РФ). Поэтому работодатель не обязан оплачивать время обучения сотрудника в выходные дни (ст. 153 ТК РФ).

Добавим, что случаи, когда повышение квалификации выпадает на выходные дни сотрудника, очень редки. Следует избегать таких ситуаций. Но, если это невозможно, решение данного вопроса необходимо отразить в приказе. В нем предусмотрите другие дни отдыха. Иначе сотрудники откажутся от повышения квалификации в выходные дни.

Как осуществлять учет расходов на обучение сотрудников

Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденное приказом Минфин РФ № 33н. от 6.05.1999 г. (конкретно пп. 5, 6, 6.1, 7), относит расходы предприятия на обучение сотрудников (в любой форме) к расходам по обычным видам деятельности. Их сумма должна быть отражена в договоре на обучение.

В п. 16 ПБУ 10/99 перечислены следующие критерии, при соответствии которым расходы фирмы, в том числе и затраты на обучение сотрудников, могут быть признаны в бухгалтерском учете:

- Основание для расхода – договор, нормативно-правовой акт или обычаи делового оборота.

- Сумма четко определена.

- Расход является частью операции, однозначно приводящей к снижению экономических выгод предприятия (это характерно для случаев, когда компания фактически передает свой актив кому-либо или есть полная определенность в отношении того, что актив будет передан).

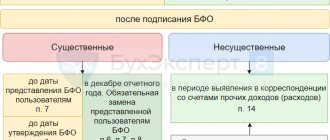

Расходы, связанные с обучением и переобучением сотрудников компании, отвечают всем этим условиям и поэтому могут быть засчитаны в период, соответствующий оказанию образовательных услуг, а именно – дате подписания акта о выполненных работах (вне зависимости от того, когда за обучение была фактически переведена оплата) – см. п. 18 ПБУ 10/99.

Расходы фирмы на обучение сотрудников в бухучете отражаются:

- В дебете счета 60 («Расчеты с поставщиками и подрядчиками»).

- В корреспонденции по счету 50 («Касса»).

- На счете 51 («Расчетный счет»), если за обучение сотрудника компания платит по безналу.

- На счете 71 («Расчеты с подотчетными лицами»), если выплата производилась наличными.

Эти затраты отражаются в виде дебиторской задолженности, если за обучение сотрудника переводилась предоплата образовательному учреждению (см. пп. 3, 16 ПБУ 10/99). Но это уже не является расходом, в отличие от вышеперечисленных случаев. Данные по предоплате должны присутствовать в кредите счета 50 («Касса»), 51 или 71 (в зависимости от того, по наличному или безналичному расчету осуществляется предоплата), а также в дебете счета 60 («Расчеты с поставщиками и подрядчиками») и аналитического счета 60-ва («Расчеты по выданным авансам и предоплатам»).

Как только был получен документ приемки-передачи образовательной услуги, траты на обучение сотрудника следует отразить по дебету затратных счетов 20, 25, 26, 44, по кредиту счета 60 и, одновременно с этим, зачесть величину предоплаты в счете за оказание услуги, сделав внутреннюю запись в аналитическом учете на счете 60 (дебет 60, кредит 60-ва).

В более сложных ситуациях, когда компания берет на себя расходы по обучению граждан, с которыми не подписан трудовой договор, – детей штатных сотрудников и т. д. – эти суммы относят к прочим расходам (что регламентировано пп. 2, 11 ПБУ 10/99). Их нужно внести в дебет счета 91 («Прочие доходы и расходы»), субсчета 91.2 («Прочие расходы»), а также в корреспонденцию с кредитом счета 60.

Читайте материал по теме: Как принять на работу сотрудника

Какие нужны документы для обоснования расходов

Из содержания документов должно быть видно, как расходы на повышение квалификации связаны с деятельностью фирмы, и какую пользу принесет обучение сотрудников для компании.

Среди них могут быть утвержденные директором планы подготовки (переподготовки) кадров, в которых предусмотрены цели повышения квалификации и сроки направления на обучение тех или иных сотрудников.

Хорошо, если возможность повышения квалификации работника отражена в его трудовом договоре, а результаты повышения квалификации – в допсоглашении к нему о присвоении новой квалификации, изменении обязанностей и повышении зарплаты.

Перед направлением на обучение издайте приказ руководителя о направлении работников на курсы. В нем укажите, что сотрудники учатся в связи с производственной необходимостью и по инициативе компании в целях:

- внедрения нового оборудования;

- расширения производства;

- совершенствования бизнес-процессов и др. (см. выше).

Документами, которые подтверждают обучение работника в интересах фирмы, будут:

- договор об оказании образовательных услуг, заключенный между организацией и образовательным учреждением;

- учебная программа с курсов повышения квалификации;

- акт об оказании образовательных услуг;

- документ (диплом, свидетельство, аттестат, сертификат и др.), выданный сотруднику по окончании обучения.

Документальное оформление

Направляя сотрудника на обучение, работодатель заключает договор с учебным заведением (организацией, осуществляющей образовательную деятельность). Примерные формы договоров на оказание образовательных услуг приведены в приказах Минобрнауки России от 9 декабря 2013 г. № 1315 и от 21 ноября 2013 г. № 1267.

Ситуация: какими документами можно подтвердить факт оказания образовательных услуг сотруднику организации для целей бухучета?

Законодательство не содержит перечня документов, которыми можно подтвердить, что образовательная услуга была оказана. В бухучете есть только требование о том, что каждый факт хозяйственной жизни должен быть оформлен первичным учетным документом (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Подтвердить факт оказания образовательных услуг можно, например, двусторонним актом. Этот документ по окончании обучения сотрудника или в другой срок, установленный договором, должны подписать работодатель и учебное заведение (организация, осуществляющая образовательную деятельность).

Главное, чтобы подтверждающий документ содержал все обязательные реквизиты, поименованные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

В дополнение к этим документам можно приложить копию документа об образовании (например, копию диплома, свидетельства или академической справки). Их учебные заведения выдают в большинстве случаев (ст. 60 Закона от 29 декабря 2012 г. № 273-ФЗ).

Зачем повышать квалификацию персонала

Повышение квалификации — это актуализация знаний и навыков сотрудника по имеющейся специальности.

Для чего это нужно?

Во-первых, квалифицированные сотрудники лучше справляются со своими обязанностями, делают это быстро и качественно. Поэтому улучшается качество выпускаемого продукта или оказываемой услуги. Цепочку можно продолжить: растет количество клиентов, становится больше прибылей и т. д.

Во-вторых, уменьшаются расходы компании. Отпадает необходимость привлекать сторонних специалистов. Кроме того, снижается объем потерь из-за ошибок, допускаемых из-за нехватки знаний.

В-третьих, обучение сотрудников свидетельствует о заботе со стороны фирмы, улучшается микроклимат, сокращается текучесть кадров.

Как видите, все это имеет прямое отношение к производственной деятельности компании. А это одно из условий для признания расходов.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Расходы, которые уменьшают прибыль

Кого и в какой форме обучать – решает фирма. Это зависит от поставленных целей — повысить узнаваемость бренда, повысить конкурентоспособность, увеличить производительность труда, улучшить качество услуг, внедрить новые технологии и др.