Договор ГПХ, заключенный между организацией и физическим лицом, предусматривает компенсацию исполнителю расходов, возникающих в связи с оказанием услуг по договору.

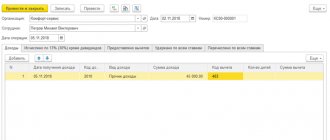

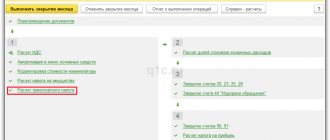

Сумма возмещенных расходов не подлежит обложению НДФЛ и страховыми взносами, однако должна быть учтена в Расчете по страховым взносам в общей сумме доходов физического лица, а также в составе необлагаемых выплат. Указание суммы расходов в реквизите Сумма вычета документа Договор (работы, услуги) (Зарплата – Договоры (в т.ч. авторские) – Договор (работы, услуги)) в данном случае не подходит, потому что при таком варианте отражения выплата будет облагаться страховыми взносами.Сведения об отражении компенсации расходов в бухгалтерском учете предполагается формировать на стороне ЗУП 3, поэтому документ Операция учета взносов (Налоги и взносы – Операции учета взносов) также не является решением в данной ситуации.

Рассмотрим, какими документами можно отразить возмещение расходов исполнителю по договору ГПХ в программе.

Решать данную задачу можно по-разному в зависимости от дополнительных условий. В качестве вариантов решения можно использовать:

- Документ Разовое начисление (Зарплата – Разовые начисления). Применять данный документ удобно, если:

- в бухгалтерском учете компенсация расходов отражается на счетах 70 или 73;

- необходимо видеть сумму возмещения в аналитических Отчетах по зарплате (Зарплата – Отчеты по Зарплате);

- необходимо в ЗУП 3 отражать выплату компенсации расходов документом Ведомость…

- Документ Начисление прочих доходов (Выплаты – Прочие доходы – Начисление прочих доходов). Этот вариант удобен:

- если в бухгалтерском учете расчеты с договорником отражаются на 76 счете;

- когда нет необходимости отражать выплату в зарплатной программе.

Рассмотрим оба способа решения на примерах.

Что все-таки можно компенсировать

По гражданско-правовым договорам на выполнение работ или оказание услуг подрядчик может рассчитывать (Пункт 2 ст. 709, ст. 783 ГК РФ): — на вознаграждение за свои услуги или работы. Это и будет собственно его экономическая выгода; — на компенсацию своих издержек.

Предупреждаем руководителя Если решили компенсировать подрядчику его издержки, то лучше указать в договоре отдельно размер вознаграждения и отдельно — четкий перечень компенсируемых издержек и порядок их возмещения (Пункт 4 ст. 709 ГК РФ). Можно указать и пределы («норматив») компенсируемых издержек. Это нужно для избежания конфликтов и с подрядчиком, и с налоговиками.

А теперь очертим этот самый перечень компенсируемых издержек применительно к подрядчику-гражданину. Это могут быть только издержки, непосредственно связанные с выполнением договора. При этом товары, работы и услуги, стоимость которых ваша компания готова компенсировать подрядчику, должны быть использованы для выполнения нужных вам работ (оказания услуг). Вы, конечно, можете компенсировать подрядчику и приобретение дорогостоящего оборудования. Но контролирующие органы (налоговая инспекция и внебюджетные фонды) могут небезосновательно посчитать, что это уже не компенсация издержек, а способ выплаты части вознаграждения или даже подарок подрядчику. А значит, будут доначисления НДФЛ и страховых взносов. Ведь это оборудование он может использовать и для выполнения заказов других компаний. С таким же успехом можно компенсировать подрядчику покупку машины, которую он также частично использует на благо заказчика. Так что для целей налогообложения безопаснее ограничиться компенсацией расходов: — на материалы, работы и услуги, необходимые для выполнения вашего заказа. Например, подрядчик закупает древесину и обрабатывает ее в соответствии с вашими нуждами; — на проезд до места фактического выполнения работ и проживание там. Это характерно для ситуаций, когда вы нанимаете иногороднего гражданина и ему приходится добираться до вашего города и снимать там жилье. Или, наоборот, вы посылаете местного исполнителя для оказания услуг в другой город.

А компот?

Вот, пожалуй, и все обычно компенсируемые расходы. Но некоторые компании выплачивают частным подрядчикам еще и «суточные», обычно в том же размере, что и своим штатным командированным сотрудникам. Сразу отметим, что суточные положены только «штатникам», направляемым в служебные командировки (Статьи 166, 168 ТК РФ). И вас ожидает спор с инспекторами и из ИФНС (по поводу удержания НДФЛ), и из внебюджетных фондов (по поводу начисления страховых взносов). Кроме того, налоговики не дадут учесть такие «суточные» и при налогообложении прибыли. Так что лучше не называть эти выплаты именно суточными, а компенсировать подрядчику неудобства от пребывания в другом городе: (или) под видом компенсаций издержек физического лица — подрядчика на питание, если они, конечно, документально подтверждены подрядчиком. Вы хоть и не обязаны по ГК РФ обеспечивать питание подрядчика, в частности, при выполнении работы в другом населенном пункте, но вправе возложить на себя такую обязанность договором. Правда, и в этом случае вероятен спор с налоговиками, которые вряд ли сочтут такие расходы подрядчиков непосредственно связанными с выполнением вашего договора; (или) повышенным размером вознаграждения. То есть вы просто увеличиваете его на примерную сумму «накладных» расходов подрядчика. Тогда оплату по договору вы без проблем учтете в расходах. Но, разумеется, с суммы вознаграждения придется заплатить страховые взносы и удержать НДФЛ. По сходной причине не стоит компенсировать подрядчику «представительские расходы». Даже если предметом договора является деятельность, сопряженная со встречами. Ведь представительские расходы предполагают участие во встречах ваших сотрудников, а в данном случае это не так. Так что такие компенсации не получится учесть при налогообложении прибыли, и на их сумму придется начислить НДФЛ и страховые взносы (Пункт 2 ст. 264, пп. 6 п. 1 ст. 208 НК РФ; ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ). Как и в случае с «суточными», лучше не называть такие выплаты компенсацией именно представительских расходов, а оформлять их как компенсацию конкретных расходов подрядчика при выполнении вашего договора (например, на аренду зала для ведения переговоров с потенциальными контрагентами) или просто повысить ему вознаграждение.

Минусы оформления по договору (объясните)

Во первых нужно внимательно прочитать договор подряда . Договор составляется в 2-х экземплярах. Один ваш его нужно хранить,чтобы в дальнейшем предоставить для начисления пенсии.Отчисления в пенсионный делаются и это можно проверить.Ваша организация ежегодно предоставляет данные на каждого сотрудника в пенсионный фонд.

Я ищу работу. Есть предложение, которое меня устраивает всем практически и местоположением, и графиком и з/пл. Но они не оформляют по трудовой книжке. Сказали, что они не оплачивают больничный (у меня маленький ребенок и придется брать иногда), нет отпуска и отпускных, т.е. в графике будет стоять, что я работала эти дни.

Налог на прибыль и налог при УСНО

Компенсации материальных расходов подрядчиков вы с равным основанием можете учитывать в качестве (Пункт 4 ст. 252 НК РФ): (или) прочего расхода (Подпункт 49 п. 1 ст. 264 НК РФ); (или) расхода того же вида, к которому отнесено вознаграждение подрядчику (например, расход на ремонт ваших ОС (Статья 260 НК РФ)). Ведь мы помним, что такие компенсации являются частью цены договора подряда. Этот способ, кстати, больше всего подойдет упрощенцам с объектом «доходы минус расходы». Ведь прочие расходы (не упомянутые в закрытом перечне) они учитывать не вправе, а вот расходы на ремонт — пожалуйста (Подпункт 3 п. 1 ст. 346.16 НК РФ); (или) материального расхода. Например, компенсацию стоимости запчастей для ремонта вполне допустимо учитывать как расходы на приобретение материалов, используемых для содержания и эксплуатации основных средств (Подпункт 3 п. 1 ст. 254, пп. 5 п. 1 ст. 346.16 НК РФ). И в любом случае помним, что необходимо получить от подрядчика подтверждающие его расходы документы (договоры на закупку, кассовые и товарные чеки, накладные и т.д.).

Внимание! Необходимо получить от подрядчика документы, подтверждающие его расходы. Иначе выплаты ему нельзя расценивать как компенсации расходов.

Компенсацию расходов на проезд и проживание подрядчика-гражданина также можно учесть: (или) по тому же основанию, что и вознаграждение подрядчика. Именно такую позицию (правда, в спорах по компенсациям организациям, а не «физикам») занимают суды (Постановления ФАС УО от 30.04.2009 N Ф09-2594/09-С3; ФАС ПО от 05.03.2009 по делу N А57-12814/2006); (или) как прочий обоснованный расход, связанный с производством или реализацией. Правда, у упрощенцев с объектом «доходы минус расходы» учесть расходы по этому основанию не получится.

Примечание А вот учитывать такие компенсации как собственно расходы на командировки категорически не стоит! Ведь возмещать командировочные расходы необходимо только штатным работникам (Статьи 166, 168 ТК РФ). Так что налоговики однозначно «снимут» такие расходы при проверке вашей компании (Письмо Минфина России от 19.12.2006 N 03-03-04/1/844), а кроме того, у вас будут проблемы и с НДФЛ. Ведь даже некоторые суды считают, что «командировочные выплаты» не состоящим в штате работникам надо облагать НДФЛ (Постановление ФАС ПО от 01.06.2009 по делу N А12-15743/2008).

Какими взносами облагается договор гражданско-правового характера

В табеле учета рабочего времени физлица, с которыми заключены договоры ГПХ, не отражаются.

Такие лица не подчиняются правилам внутреннего трудового распорядка организации, и нормы трудового права на них не распространяются (ч. 8 ст. 11 ТК РФ). Расчет сумм вознаграждений «договорников» производится отдельно от штатных сотрудников без использования расчетной или расчетно-платежной ведомости.

С вознаграждений по договорам подряда в ИФНС платятся лишь пенсионные и медицинские взносы (подп. 2 п. 3 ст. 422 НК). Взносы в налоговую на социальное страхование, дающие право на получение соцпособий (больничные, декретные, детские), не начисляются и соответственно не уплачиваются. В этом одно из формальных отличий между трудовым договором и соглашением ГПХ.

Взносы в ФСС по травматизму (от несчастных случаев и профзаболеваний) тоже не платятся по общему правилу. Но тут стороны могут условиться и включить положение о ФСС-страховании в текст соглашения (абз. 4 п. 1 ст. 5 Закона от 24.07.98 № 125-ФЗ). На случай, а вдруг что-то произойдет с работником. Такая договорная норма актуальна для небезопасной занятости. Например, в строительстве, вредном производстве и т. п.

Внимание! Роструд научил работников отличать договоры ГПХ от трудовых. Если если работник пожалуется на подмену одного договора другим, то компанию оштрафуют, а бухгалтеру придется пересчитать страховые взносы. Редакция журнала «Зарплата» подготовила таблицу, которая покажет все отличия ГПД от трудовых договоров. Таблицу можно будет скачать в виде памятки.Скачать

Отметим, что под обложение попадают сделки с простыми физлицами. Если контрагентом выступает физлицо в качестве ИП, то страховые отчисления не возникают. Подобные платежи за себя осуществляет сам бизнесмен.

Также от взносов компания свободна, когда ГПД заключен не на выполнение работ (оказание услуг), а на передачу права собственности или иных прав на имущество (п. 4 ст. 420 НК). Например, это может быть заем, аренда или купля-продажа.

Если начислить лишнее, то ошибки перед государством, конечно, не будет. Но потратятся деньги компании. Учесть такие переводы в бюджет в расходах тоже не получится.

Вычеты по НДФЛ для подрядчиков (исполнителей)

Резиденту РФ, привлеченному к работе по гражданско-правовому договору, можно предоставить следующие вычеты по НДФЛ.

Стандартные вычеты. Например, детский (на первого ребенка в 2018 году — в размере 1400 руб.). Только вычет возможен лишь за те месяцы, в течение которых договор действует. И нужно учитывать весь доход, полученный физиком с начала года.

Если соглашение действует в течение нескольких месяцев, а вознаграждение выплачивается не ежемесячно (например, единовременно по истечении срока действия договора), то порядок такой. Стандартные налоговые вычеты предоставляйте за каждый месяц действия договора, включая те месяцы, в которых вознаграждение не выплачивалось.

Для оформления вычета с вашей стороны нужно:

- получить все необходимые документы — ориентируйтесь на привычный пакет, который нужен и в случае со штатниками (п. 3 ст. 218 НК РФ);

- определить размер вычета (п. 1 ст. 218 НК РФ) — например, при разном количестве детей в семье детский вычет у разных людей будет разным.

Профессиональный вычет. Работник может получить таковой по заявлению (п. 2 и 3 ст. 221 НК РФ). Вычет предоставляется (выбирается один вариант из двух указанных):

- в сумме расходов, фактически понесенных для исполнения договора;

- в сумме норматива, приведенного в таблице в статье 221 НК РФ.

- При трудовом договоре стороны, их права и обязанности определяются в соответствии с действующим Трудовым кодексом. В соответствии с ним производятся различные выплаты и начисления.

- При заключении договора гражданско-правового характера сторонами становятся работник и исполнитель, поэтому построение правоотношений базируется в рамках Гражданского кодекса.

- Предметом договорных отношений при работе по трудовой книжке – длительное выполнение работ в рамках штатного расписания. При договоре ГПХ – временная работа или оказание одной услуги.

Поэтому уплата налогов и взносов несколько отличается.

Вознаграждение по договору гражданско-правового характера – это доход физического лица, который он получает от компании. В соответствии с подпунктом 6 пункта 1 статьи 208 НК РФ такой вид дохода облагается налогом на доходы физ.лиц.

Если человек-работник не является индивидуальным предпринимателем, то исчислять и уплачивать налог должна организация, которая выплачивает вознаграждение за выполненные работы. При невыполнении такого обязательства на компанию возлагается ответственность в соответствии с действующим Налоговым кодексом.

Если человек является индивидуальным предпринимателем, то компания не должна удерживать налог на доходы физических лиц.

В данном случае компания не выступает налоговым агентом. При общей системе налогообложения индивидуальный предприниматель обязуется оплатить налог самостоятельно на основании статьи 227 Налогового кодекса.

В договоре на оказание услуг указывается, что работу будет осуществлять индивидуальный предприниматель. Также стоит указать реквизиты юридического лица, тогда у налогового органа не возникнет вопросов касаемо уплаты взноса.

Вычеты

Все налогоплательщики вправе получить вычет при уплате должным образом платежей в государственную казну. Работники, которые оформлены по договору НПХ, получающие оплату за оказание услуг, вправе получить профессиональный вычет, что предусмотрено статьей 221 Налогового кодекса. При этом сумма будет зависеть от документально подтвержденного расхода.

Иными словами, физическое лицо должно подтвердить расходы, понесенные по договору. Например, часто таким пользуются граждане, которые уезжают в командировку. Ведь в договоре ГПХ невозможно прописать направление в командировку с оплатой проезда.

Компания, предоставляющая работы по договору ГПХ, может оформить работнику стандартные налоговые вычеты, которые прописаны в статье 218 Налогового кодекса. Условие – доход должен облагаться ставкой в 13%.

Налогоплательщик самостоятельно подает заявление одному из налоговых агентов. Чаще таковым выступает работодатель.

Работодатель также вправе предоставить своему работнику имущественный налоговый вычет. Предоставляется он в связи с приобретением недвижимости в конце налогового периода или в течение его. Если работник предоставляет услуги в рамках договора ГПХ, работодатель не вправе предоставить ему такие вычеты.

Страховые взносы

Все выплаты, начисленные по договорам ГПХ, признаются объектом обложения страховыми взносами. В этом случае присутствует несколько отличий от трудового договора. Например, взнос в ФСС не будет начисляться.

Травматизм

Работодатель обязуется уплачивать сумму за травматизм только в случае, когда это прописано в договоре.

Налог на прибыль

Учет налогов на прибыль зависит от норм и вида расхода, а также от статуса физического лица. Предусматриваются такие правила в главе 25 Налогового кодекса.

Исполнитель или подрядчик – физическое лицо, не являющееся индивидуальным предпринимателем и не состоящее в основном штате компании. В данном случае расход включается в статью 255 НК РФ. Данная расходная операция квалифицируется как затраты на оплату труда.

Другое

- Исполнитель – ИП, не состоящий в основном штате компании. Расход отражается в составе прочего расхода, связанного с реализацией.

- Исполнитель – штатный работник. Расходы учитываются как прочие, связанные с производством.

Часто между физическим и юридическим лицом заключается договор подряда (глава 37 ГК РФ). По этому договору подрядчик (физическое лицо) берет на себя обязательства выполнить по заданию другой стороны – заказчика (юридического лица) — какую-то конкретную работу и сдать ее результат заказчику. В свою очередь согласно п. 1 ст. 702 ГК РФ заказчик (юридическое лицо) берет на себя обязательства принять результаты работы и оплатить их.

Если туристическая компания применяет не общую систему налогообложения (рассмотрено выше), а находится на упрощенной системе налогообложения, то ситуация несколько меняется. А дело все в том, что в ст. 346.16 НК РФ напрямую такой вид расходов, как оплата по гражданско-правовым договорам, не указан. В соответствии с пп. 6 п. 1 ст. 346.

16 НК РФ в состав расходов для целей УСН включаются расходы на оплату труда в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 255 НК РФ (п. 2 ст. 346.16 НК РФ). На основании п. 21 ст. 255 НК РФ расходы на оплату услуг (работ), осуществленных в пользу организации индивидуальными предпринимателями, а также штатными работниками организации на основании гражданско-правовых договоров, не включаются в состав расходов на оплату труда.

На основании этого можно прийти к выводу, что такие расходы не могут быть учтены налогоплательщиком, находящимся на УСН, по пп. 6 п. 1 ст. 346.16 НК РФ в качестве расходов на оплату труда. К расходам на оплату труда относится только плата работникам, не состоящим в штате организации, за выполнение ими работ по договорам гражданско-правового характера (включая договоры подряда), за исключением оплаты труда по таким договорам, заключенным с ИП (п. 21 ст. 255 НК РФ).

Таким образом, работы (услуги), выполняемые (оказываемые) для организации на УСН физическими лицами по гражданско-правовым договорам (за исключением договоров со «штатниками» и ИП), уменьшают налогооблагаемую базу по УСН в качестве расходов на оплату труда по пп. 6 п. 1 ст. 346.16 НК РФ (Письмо УФНС России по г. Москве от 14.09.

2006 N 18-12/3/). Однако помимо пп. 6 п. 1 ст. 346.16 НК РФ в Кодексе можно найти и другие нормы, по которым расходы на оплату услуг (выполнение работ), оказываемых налогоплательщику-«упрощенцу» индивидуальными предпринимателями, все-таки учесть можно. Так, в соответствии с пп. 5 п. 1 ст. 346.

16 НК РФ при определении объекта налогообложения налогоплательщик, применяющий упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, уменьшает полученные доходы на сумму материальных расходов. Согласно п. 2 ст. 346.16 НК РФ расходы, указанные в пп. 5 п.

1 указанной статьи НК РФ, принимаются в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 254 НК РФ. Подпунктом 6 п. 1 ст. 254 НК РФ установлено, что к материальным расходам, в частности, относятся затраты налогоплательщика на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика.

Таким образом, расходы на оплату услуг по гражданско-правовому договору, заключенному с ИП, учитываются при исчислении налоговой базы по налогу, уплачиваемому при применении УСН, в составе материальных расходов (Письмо Минфина России от 18.01.2010 N 03-11-11/03). Помимо этого учесть расходы на оплату услуг (выполнение работ), оказываемых налогоплательщику-«упрощенцу» ИП либо штатными работниками организации на основании гражданско-правовых договоров, можно и по другим основаниям.

Порядок оплаты налогов по договору ГПХ

- в тексте должен быть четко указан период, в течение которого работы должны быть выполнены;

- сумма вознаграждения должна быть отражена за весь объем работ и не делиться по временным периодам;

- в договоре не должно быть ссылок на должностные инструкции либо на режим работы предприятия;

- факт выполнения полного объема работ должен подтверждаться актом приема выполненных работ, подписанным обеими сторонами;

- работа должна носить разовый характер, а после выполнения всего объема отношения между сторонами должны прекратиться.

- Предприятия, имеющие статус участников научно-технического проекта «Сколково», уплачивают только страховые взносы в ПФР в размере 14%.

- Организации, ведущие деятельность в свободной экономической зоне — на территории Республики Крым и города Севастополя, — делают отчисления на ОПС в объеме 6%, на ОМС — 0,1%.

НДФЛ

С выплачиваемой подрядчику компенсации его расходов не нужно удерживать НДФЛ по следующим основаниям. Если речь идет о компенсации за материалы, то они приобретаются в интересах вашей компании и их стоимость компенсируется подрядчику без какой-либо наценки. Так что можно говорить об отсутствии экономической выгоды, а значит, и дохода (Статья 41 НК РФ). Те же выводы применимы и для компенсации расходов на проезд и проживание — подрядчик ведь едет в другой город и проживает там по инициативе и в интересах прежде всего заказчика. Ну и наконец, главный аргумент — налоговики теперь тоже считают, что компенсация расходов исполнителя, произведенных в интересах заказчика, не является облагаемым НДФЛ доходом, так как не является его доходом в принципе (Письмо ФНС России от 25.03.2011 N КЕ-3-3/926).

Примечание Минфин, кстати, придерживается совсем иной позиции (Письмо Минфина России от 05.03.2011 N 03-04-05/8-121). Он считает, что компенсации физическим лицам — подрядчикам нужно включить в их налогооблагаемый доход, так как они не указаны в ст. 217 НК РФ. Но на сумму компенсированных расходов тут же можно предоставить налоговый вычет (Пункты 1, 3 ст. 210, п. 2 ст. 221 НК РФ). Дополнительного налога к уплате, таким образом, не возникнет.

У судов единой позиции тут нет. Некоторые, как и теперь налоговики, считают, что компенсация издержек в принципе не является доходом гражданина (Постановление ФАС ДВО от 16.12.2008 N Ф03-5362/2008). Другие суды все-таки предлагают льготировать такие компенсации по п. 3 ст. 217 НК РФ как возмещение расходов в связи с исполнением трудовых обязанностей (Постановление ФАС ВВО от 14.05.2007 по делу N А43-7991/2006-30-215). Но раз уж сами налоговики готовы признать такие выплаты необлагаемыми и не «засорять» форму 2-НДФЛ, то что нам еще нужно?!

Договор ГПХ: налоги и взносы

По нормам статьи 226 Налогового кодекса РФ организация или ИП, которые осуществляют выплаты в пользу физических лиц, становятся их налоговым агентом. Это значит, что они должны удержать из выплаченного дохода НДФЛ и заплатить его в бюджет. Поэтому если организация заключила гражданско-правовое соглашение о выполнении работ (оказании услуг) с обычным гражданином (не ИП), то с суммы выплачиваемого ему вознаграждения она должна будет удержать и уплатить в бюджет НДФЛ. При этом если даже условиями контракта предусмотрено, что исполнитель самостоятельно должен уплатить НДФЛ, это не отменяет обязанность налогового агента удерживать налог. Ведь нормы НК РФ, как напомнил Минфин России Письме от 09.03.2016 № 03-04-05/12891, в этом случае имеют большую юридическую силу, чем договоренность между сторонами.

Ставка налога на доходы физических лиц в этом случае стандартная — 13 %. В некоторых отдельных ситуациях нужно применять повышенные ставки. Работников в рамках ГПХ также нужно включать во все отчеты: форму 6-НДФЛ и справки 2-НДФЛ.

Кроме того, у заказчика, который заключил гражданско-правовой договор, возникает обязанность платить за исполнителя страховые взносы. Правда, договор ГПХ взносы обязывает платить не такие, как с заработной платы, а в урезанном варианте. Как это происходит?

Страховые взносы

Тут все просто. Установленные законодательством компенсационные выплаты, связанные с расходами физического лица в связи с выполнением работ или оказанием услуг по договорам гражданско-правового характера, прямо названы в качестве не облагаемых страховыми взносами (Подпункт «ж» п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ). Разъяснения Минздравсоцразвития на этот счет также пока (!) недвусмысленны — такие компенсации «не подлежат обложению страховыми взносами» при наличии подтверждающих документов (Пункт 6 Письма Минздравсоцразвития России от 06.08.2010 N 2538-19).

Таблица отличий

Как правильно поступить в сложившейся ситуации? С физическим лицом заключен договор гражданско — правового характера на выполнение работ. Стоимость по договору составляет 850000 руб. Предусмотрена выплата аванса в размере 40% стоимости договора. Окончательный расчет будет производиться в 2015 году. Как и когда правильно произвести и перечислить взносы на страхование.

Выплаты и вознаграждения по гражданско-правовым договорам включаются в расчетную базу по обязательным страховым взносам на дату их начисления (п. 1 ст. 11 Закона от 24 июля 2009 г. № 212-ФЗ). При этом база для начисления взносов определяется ежемесячно по каждому физическому лицу, в пользу которого были произведены выплаты (ч. 3 ст. 8 Закона от 24 июля 2009 г. № 212-ФЗ).

Трудовые отношения с сотрудниками, трудоустроенными на основании трудового договора, регулируются Трудовым кодексом, а отношения по договору ГПХ — Гражданским. В вопросе уплаты страховых взносов по договору ГПХ важно, чтобы при подписании такого контракта были исключены любые намёки на его схожесть со стандартным трудовым договором, поскольку в судебной практике были случаи, когда договор ГПХ признавали трудовым контрактом, и впоследствии принуждали компанию доплачивать страховые взносы и платить штраф за просрочку платежа.

- В качестве предмета договора должны быть указаны работы, услуги или передача прав на имущество, но никак не исполнение должностных функций. Ожидаемым результатом работы должен быть законченный проект, оборудование в состоянии качественной сборки, аренда помещения и пр. Как основание для осуществления оплаты укажите приказ, акт, заявление (не табель учёта рабочего времени).

- К сотруднику нельзя предъявлять требования по следованию трудовой дисциплине в компании, внутреннему распорядку, субординации, которые приняты в отношении штатных служащих. К условиям оплаты труда нельзя применять те же стандарты расчёта, что применяются к работникам.

- То, каким образом и в каком размере будет оплачен труд работника по договору ГПХ, не нормируется Трудовым законодательством, а утверждается путём соглашения сторон. Деньги выплачиваются по окончании работ, если только соглашение не предполагает выплату аванса.

- Договор ГПХ носит единовременный характер и ограничен во времени, поэтому пропишите, за какой срок работа должна быть выполнена.

- Заранее убедитесь, что договор ГПХ не предполагает выполнения регулярного оказания услуг организации за одинаковую плату, иначе контролирующие органы могут признать соглашение замаскированным трудовым контрактом.

Пример. ООО «Версаль» заключило с Р.П. Чернышевым (1961 г. р.) договор авторского заказа. Предмет договора — написание статьи для публикации в журнале. Чернышев не является сотрудником организации. Авторское вознаграждение составляет 8000 руб. В марте 2011 г. Чернышев передал организации статью (был подписан акт приемки-передачи).

В этом же месяце бухгалтер начислил Чернышеву вознаграждение в указанной выше сумме. Расходы на написание статьи Чернышев документально не подтвердил, поэтому при расчете страховых взносов сумма вознаграждения была уменьшена на 20%. База для начисления страховых взносов по авторскому договору составила 6400 руб. (8000 руб. — 8000 руб. x 20%).

Таким образом, на выплаты по авторскому договору в марте 2011 г. бухгалтер ООО «Версаль» начислил страховые взносы в размере 1990 руб., в т.ч.: — в ПФР на финансирование страховой части трудовой пенсии — 1664 руб. (6400 руб. x 26%); — в ФФОМС — 198 руб. (6400 руб. x 3,1%); — в ТФОМС — 128 руб. (6400 руб. x 2%). Взносы на обязательное социальное страхование в ФСС РФ с выплат по договору о передаче авторских прав бухгалтер не начислял.

Пример. В январе 2011 г. Р.В. Фатеев (1974 г. р.) выполнял в ООО «Тантал» монтаж оборудования по договору подряда. Стоимость работ составила 150 000 руб. Фатеев сотрудником организации не является, в качестве предпринимателя не зарегистрирован. Начисление взносов на страхование от несчастных случаев и профзаболеваний заключенным с ним договором не предусмотрено.

Таким образом, база для начисления страховых взносов за январь 2011 г. меньше 415 000 руб. (150 000 {amp}lt; 415 000). Поэтому бухгалтер начислил на них следующие страховые взносы:— в ПФР на финансирование страховой части трудовой пенсии — 30 000 руб. (150 000 руб. x 20%); — в ПФР на финансирование накопительной части трудовой пенсии — 9000 руб. (150 000 руб. x 6%);

Предлагаем ознакомиться: Трудовой договор управляющего и жск

— в ФФОМС — 4650 руб. (150 000 руб. x 3,1%); — в ТФОМС — 3000 руб. (150 000 руб. x 2%). Страховые взносы в ФСС РФ бухгалтер не начислил. В марте 2011 г. по новому договору подряда Р.В. Фатеев выполнил для ООО «Тантал» ремонт офисного помещения. Стоимость работ составила 300 000 руб. Общая сумма выплат в пользу Фатеева с начала года превысила 415 000 руб. (415 000 {amp}lt;

(150 000 300 000)). Сумма превышения составила 35 000 руб. (150 000 300 000 — 415 000). Поэтому при выплате вознаграждения по второму договору бухгалтер организации начислил страховые взносы только с суммы 265 000 руб.0). При этом страховые взносы начисляются по тем же тарифам, что и при выплате вознаграждения по первому договору.

Отличен и предмет договора: для трудового – это личное продолжительное выполнение работы согласно штатному расписанию, профессии и должности (ст. ст. 15; 57 ТК РФ), за что работнику регулярно выплачивается заработная плата. Для ГПХ-договора предмет – выполнение работы, или услуги к конкретному сроку, то есть какой-то результат в пользу заказчика (ст. 702 ГК РФ), который он принимает по акту, и выплачивает вознаграждение за весь объем работ.

- по трудовому договору отношения сторон (работника и работодателя) будут регулироваться положениями Трудового кодекса,

- по договору ГПХ, сторонами которого являются заказчик и исполнитель, отношения можно строить только на основании положений гражданского законодательства.

Судьи указали, что, если физическое лицо работает в организации по гражданско-правовому договору, отношения такого лица и организации регулируются нормами ГК РФ, в связи с чем гарантии и компенсации, предусмотренные ст. 164, 168.1, 313 ТК РФ, в том числе связанные с разъездным характером работы, на этих лиц не распространяются.

- взносы в ПФР и ФФОМС начисляются по общим правилам и по тем же тарифам, что и в отношении трудовых договоров;

- взносы в ФСС не начисляются на любые вознаграждения, выплачиваемые физическим лицам по ГПД (п. 2 ч. 3 ст. 9 Федерального закона № 212-ФЗ);

- не подлежат обложению страховыми взносами все виды компенсационных выплат, связанных с расходами физического лица в связи с выполнением работ, оказанием п. 2 ч. 1 ст. 9 этого закона);

- страховые взносы начисляются на дату начисления вознаграждения за выполненные работы и оказанные услуги (п. 1 ст. 11 Федерального закона № 212-ФЗ), а в случае выплаты аванса, предусмотренного договором, – на дату выплаты аванса.

Работодателю, который заключает с работником договор подряда вместо трудового договора, нужно иметь в виду, что трудовое законодательство стоит на страже интересов работника. Если судом установлено, что договор ГПХ фактически регулирует трудовые отношения между работником и работодателем, к этим отношениям будут применяться положения трудового законодательства и иных актов, которые содержат нормы трудового права. Об этом говорится в статье 11 ТК РФ.

Следовательно, само по себе наименование договора не может служить достаточным основанием для отнесения его к трудовым или гражданско-правовым договорам. Основное значение имеет содержание договора.

Если судебное решение подтвердит наличие трудовых отношений, работодатель обязан оформить с работником трудовой договор (п. 8 Постановления Пленума ВАС РФ от 17.03.2004 № 2). Датой начала трудовых отношений между работником и работодателем будет считаться день вступления в силу гражданско-правового договора. Порядок переквалификации договора ГПХ в трудовой договор регулируется статьей 19.1 ТК РФ. Договор может быть переквалифицирован:

- заказчиком на основании письменного заявления исполнителя;

- заказчиком на основании не обжалованного предписания инспектора труда;

- судом по обращению исполнителя;

- судом по материалам государственной инспекции труда и иных уполномоченных органов.

Следовательно, работодателю придется оплачивать работнику периоды временной нетрудоспособности, предоставить ежегодный оплачиваемый отпуск и доплатить страховые взносы.

Кто же может обратиться в суд с заявлением о переквалификации договора подряда в трудовой договор?

Договор ГПХ — это договор гражданско-правового характера, т. е. гражданско-правовой договор (ГПД). Стороной этого договора может выступать одно или несколько физических и/или юридических лиц. ГПД — это любой договор, заключенный согласно ГК РФ и не противоречащий действующему гражданскому законодательству.

Гражданско-правовые договоры условно делятся:

- на связанные с передачей имущества (дарение, мена, купля-продажа и др.);

- договоры на выполнение работ (подряд, НИОКР и др.) согласно гл. 37 ГК РФ;

- договоры на оказание услуг (перевозка, хранение, комиссия и др.) согласно гл. 39, 51 ГК РФ.

Предлагаем ознакомиться: Гарантийный срок по договору строительного подряда

Отличие трудового договора от ГПХ прежде всего в том, что трудовой договор регулируется нормами Трудового кодекса РФ, а ГПД — гражданского права. В ГПД нельзя использовать термины и формулировки трудового законодательства.

Много вопросов возникает в ситуации, когда создается служебное изобретение (образец или модель). Если согласно трудовым функциям, закрепленным в трудовом договоре или должностной инструкции, прописано создание данного изобретения, то данный случай рассматривается в плоскости трудового законодательства.

Следует учитывать, что ч. 2 ст. 15 ТК РФ прямо запрещает заключение гражданско-правовых договоров, которые по своему смыслу регулируют трудовые отношения.

Верховный суд РФ пришел к выводу, что в ряде случаев заключаемые ГПД с ИП, в которых предусмотрено ежемесячное вознаграждение, соблюдение трудового распорядка и т. п., должны быть переквалифицированы в трудовые договоры, т. к. они противозаконны и ущемляют права работников (определение ВС от 27.02.17 № 302-КГ17-382). Значит, компании очень сильно рискуют, когда заключают ГПД, очень похожие на трудовые договоры.