Вексельный долг – вопрос не простой. Денежное обязательство, оформленное документально, называется вексель. Сегодня данная форма отношений между контрагентами не очень популярна, поэтому о многих правовых тонкостях участники процесса не знают. В законодательстве существует целый раздел, посвященный данному вопросу, он регулирует отношение сторон, а также описывает взыскание долга по векселю.

Наш адвокат в гражданском судопроизводстве проконсультирует Вас, составит исковое заявление, а также примет участие в суде и на стадии исполнения решения суда.

Характеристика

Вексель – разновидность ценных бумаг, наделяющая держателя правом требования денежных средств от собственника в установленные документом сроки. Важно понимать, что вексель не относится к долговым сделкам, не предполагает заключение отдельного договора и возникновение сторонних обязательств. Говоря простым языком, вексельный бланк – свидетельство существования непогашенного долга и поручение должника погасить его к определенному моменту.

Эмитент или векселедатель – кредитор, осуществляющий выпуск ценной бумаги. Взыскатель, получивший в ограниченное пользование вексель – векселедержатель. Согласно ст. 128, 130 ГК РФ вексельные формуляры признаются движимым имуществом, относятся к объектам гражданских правоотношений. Процедура издания, передачи векселей регламентируется ФЗ №39 от 22.04.1996 г., №48 от 11.03.1997 г.

Перечислим отличительные особенности вексельных операций:

- Обязательство имеет исключительно денежное выражение, не связано с основным предметом сделки и условиями базового соглашения.

- Требования носят безусловный характер, подлежат удовлетворению полным объемом.

- Ответственность распределяется солидарно между всеми участниками процедуры выпуска бумаги.

- Носитель существует в бумажном виде с элементами защиты, учитывается как бланк строгой отчетности.

Вексель дает его владельцу права истребования задолженностей

Порядок выпуска

Действующее законодательство ограничивает организации и граждан в праве выпускать векселя и использовать их для ведения взаиморасчетов с контрагентами. Физические лица могут стать эмитентами этой разновидности бумаг только при наступлении полной дееспособности по гражданскому законодательству, то есть после совершеннолетия. Юридические лица производят погашения долгов перед кредиторами векселем в рамках законной правоспособности.

Муниципальные образования, органы государственной исполнительной власти лишены возможности оформлять и применять в деятельности вексельные бумаги.

Классификация

Различают четыре разновидности векселей:

- Простой.

- Переводной.

- Именной.

- Ордерный.

Первый вид является наиболее популярным, предполагает прямую передачу обязательств от должника к взыскателю. Переводной вексель (тратта) – по сути, также простой бланк, но он предполагает замену лица в обязательстве. Векселедатель погашает прямую задолженность перед держателем и переводит ему кредиторскую задолженность своего контрагента. Процедура возможна исключительно с согласия последнего.

Неплательщик может издать вексель, указав на бланке конкретное имя держателя, тогда только он сможет предъявить документ к исполнению. Если бумага не содержит имени взыскателя, обладатель может использовать ее по собственному усмотрению: обналичивать в установленный срок или передавать в счет долгов другому контрагенту.

Вексели могут быть различного типа

Именной вексель может быть переквалифицирован в ордерный путем проставления специальной надписи (индоссамент) на оборотной стороне. При этом прежний владелец бланка указывает сведения о новом держателе, и выражает согласие собственноручной подписью.

Дополнительно в финансовом обороте участвуют казначейский, дружеский, бронзовый, встречный векселя. В зависимости от использования залога выделяют обеспеченный (аваль) и необеспеченный вексельный бланк. По методу начисления процентов различают дисконтный, процентный, беспроцентный долговой формуляр.

Указание на несколько мест платежа влечет недействительность векселя

Место платежа может быть указано определенным населенным пунктом или в виде конкретного адреса (п. 23 постановления № 33/14). Это необязательный реквизит. Если он особо не отмечен в простом векселе, то местом платежа считается место составления документа. А если и оно не указано, то адрес, проставленный рядом с наименованием векселедателя (ст. 75 Положения № 104/1341). При отсутствии места платежа в переводном векселе таковым признается адрес, указанный рядом с наименованием плательщика (ст. 2 Положения № 104/1341).

Таким образом, вексель признается недействительным из-за отсутствия места платежа только в случае, когда в документе это место не указано и при этом нет адресов, которые могут его восполнить. Такие ситуации встречаются редко.

Чаще бывает другая ошибка: когда в векселе указано несколько мест платежа (то есть векселедержатель может предъявить его по одному из указанных в документе адресов). Этот недостаток уже нельзя восполнить, обратившись к месту составления векселя или адреса плательщика. То есть вексель считается дефектным по форме, а значит, недействительным (п. 23 постановления № 33/14). Но если векселедатель или плательщик просто исправил один адрес, первоначально указанный в векселе, на другой, то это не считается множественностью мест платежа и пороком векселя (постановление Девятого арбитражного апелляционного суда от 08.02.08 по делу № 09АП-140/2008-ГК).

Закрываем долги векселями

Ценная бумага должна содержать следующие обязательные реквизиты:

- Наименование.

- Сумма обязательства.

- Место и дату составления.

- Обещание погасить долг в установленные сроки и размере.

- Реквизиты векселедателя.

- Подпись должника.

- Если бланк именной, обязательно указывается контактная информация получателя.

Многие векселедатели издают бланк исключительно на специальной бумаге или используют собственную форму с ограничительной рамкой. Граница необходима для защиты носителя от исправлений. Допускается включение дополнительных полей, примечаний и иных реквизитов, необходимых для урегулирования взаимоотношений по сделке.

Образец простого векселя приведен на рисунке:

В финансовой практике векселя применяются для решения следующих задач:

- Гарантия безусловной оплаты покупателем поставленных товаров, оказанных услуг, выполненных работ.

- Исключение авансовых платежей, факторинга при ведении сделок.

- Форма является платежным средством для осуществления расчетов между юридическими и физическими лицами (в том числе по займам, ссудам и т. п.).

- Признается отдельным объектом контракта, служит залогом.

- Выдача коммерческого кредита на взаимовыгодных условиях.

Замена обязательств

По соглашению стороны текущего взаимоотношения приходят к решению выпуска и принятия векселя в счет уплаты задолженности. Документ имеет силу только при условии обозначения порядка исчисления сроков погашения: конкретное время, день, число месяцев с момента передачи или по предъявлении. Последний тип предполагает возврат векселедателю бланка на протяжении года для исполнения обязательств.

Период обналичивания бумаги смещается при оформлении индоссамента. Важно понимать, что условия сделки могут ограничивать взыскателя на досрочное погашение кредиторской задолженности полученным векселем. Срок закрытия обязательств, выпадающий на выходной или праздничный день, переносится на ближайший рабочий. В период действия документа включаются календарные дни, но все операции с ним, предъявление и протест ведутся только по будням.

Векселя используются для оформления кредитных обязательств как надежная альтернатива долговой расписке. Финансово-кредитные учреждения выдают физлицам бланки с целью привлечения дополнительного капитала. Предприятия применяют ценные бумаги для привлечения инвестиций, увеличения оборотных фондов.

Перед проведением операций по векселю сначала необходимо убедиться в его подлинности

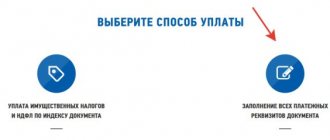

Регламент закрытия долгов

Опишем базовые этапы оборота ценной бумаги:

- Выпуск бланка.

- Оформление акта приема-передачи или вексельного договора.

- Предъявление к оплате.

- Экспертиза.

- Погашение или отказ.

- Протест или возврат по акту эмитенту.

Если расчеты ведутся с участием представителей сторон взаимоотношения, обязательно предъявление доверенности по передаче полномочий. Векселедатель обязан провести анализ предъявленного бланка за кратчайшие сроки любым возможным методом.

Для взыскателя должно сохраниться время для подачи протеста на случай отказа должника от выплат. При передаче документа посредством почты или курьерской службы рекомендуется оставлять у себя нотариально заверенную копию формы. Такие меры позволят избежать риска утраты документов и отказа удовлетворения требований по иску через суд.

Итак, после подтверждения подлинности векселя, плательщик производит безналичное перечисление денежных средств или предлагает принять в собственность иное имущество, права. Векселедержатель вправе поступить по своему усмотрению: отказаться от предложений активов, отличных от финансов, или принять их в качестве отступного.

Отказ должника от погашения задолженности выражается в письменной форме посредством составления расписки. Получив данный документ, векселедержатель может обратиться к нотариусу с протестом. Нельзя отказать в удовлетворении требований взыскателя, если бланк не утратил активной векселеспособности, а дефекты не лишают его читабельности. По вексельному праву держателю выдается судебный приказ, позволяющий принудительно взыскать долг с неплательщика через пристава.

После осуществления платежа на бланке проставляется соответствующая отметка. Для исключения вероятности повторного предъявления на бумаге делаются надрезы или иные дефекты. Например, на сберегательном векселе после погашения обязательств банком вырезаются символы наименования. Плательщик может потребовать от получателя расписку для подтверждения произведенных расчетов.

Примерная схема движения векселей изображена на рисунке:

Бухгалтерский учет

В таблице приведены типовые проводки по операциям с векселями:

Когда компания получает вексель третьего лица в счет погашения задолженности, бухгалтер оформляет аналогичные проводки. Если по условиям новой сделки идет начисление процентов, специалист использует для их учета сч. 76. Важно, что получить вычет по НДС с вексельного бланка, полученного в качестве предоплаты, не получится (ст.171-172 НК РФ).

При передаче векселя в счет оплаты предстоящих поставок фирма на УСН не учитывает расходы в налогооблагаемой базе до момента фактического погашения долга и исполнения обязательств. Аналогичная картина складывается при передаче или продаже вексельной формы третьему лицу: до момента зачисления оплаты доходы не увеличиваются.

Задолженность по векселям, выданным поставщикам, исполнителям учитывается на отдельном субсчете сч.60 и увеличивает пассив компании, а полученные бланки учитываются в бухгалтерии в составе активов. В балансе первая группа отражается по строке 1520, вторая -1230, 1240.

ОСНО

Приобретенные товары (работы, услуги), обеспеченные собственным векселем, учтите при расчете налога на прибыль в зависимости от следующих факторов:

- правил налогового учета, которые применяются для соответствующего вида расходов;

- метода, который использует организация при расчете налога на прибыль (метод начисления или кассовый метод).

Это следует из статей 252, 272 и 273 Налогового кодекса РФ.

Входной НДС по приобретенным товарам (работам, услугам) примите к вычету в общем порядке – после принятия товаров на учет, при наличии счета-фактуры и выполнении других необходимых условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ). Подробнее об этом см. Как платить НДС при расчетах векселем.