Интернет-магазины — это предприятия и организации, осуществляющие торговлю через сеть Интернет. Продажа через интернет-магазины относится к электронной розничной торговле, осуществляемой через телемагазины и компьютерные сети (код по ОКВЭД — 52.61.2 или код по ОКВЭД2 – 47.91). В настоящее время продажа товаров через Интернет получила широкое распространение. Использование такой возможности существенно сокращает расходы продавцов (не нужно покупать торговые помещения, оборудование, нет необходимости пользоваться услугами посредников и т.д.), дает возможность установить доступные цены на реализуемые товары. Несмотря на всю «виртуальность», интернет-магазину необходимо вести бухгалтерский и налоговый учет.

Обратимся к законодательству

Продажа товаров дистанционным способом — это продажа по договору купли-продажи, заключаемому на основании ознакомления покупателя с предложенным продавцом описанием товара, содержащимся в каталогах, проспектах, буклетах, исключающими возможность непосредственного ознакомления покупателя с товаром, а также с использованием информационно-телекоммуникационной сети «Интернет» (п. 2 ст. 497 ГК РФ, постановление Правительства РФ от 27.09.2007 № 612 «Об утверждении правил продажи товаров дистанционным способом», ст. 26.1 Закона от 07.02.1992 № 2300-1 «О защите прав потребителей» (далее — Закон № 2300-1)).

На сайте интернет-магазина, с которого покупатели будут делать заказ, должна быть представлена информация не только о полном фирменном наименовании продавца и его местонахождении, но и данные о товаре: потребительские свойства, место его изготовления, цена, гарантия, срок годности, условия приобретения, способ оплаты и доставки (п. 2 ст. 26.1 Закона № 2300-1, п. 8 Правил продажи).

Магазин на диване

Сейчас не обязательно даже выходить из дома, чтобы полностью обеспечить свое существование: любой товар, начиная от мыла и заканчивая мебелью и техникой, привезут по указанному адресу.

Чаще всего дистанционная торговля ведется при помощи:

- Сайта.

- Телемагазина.

- Телефона.

- Почтовой отправки.

- Торговой площадки в интернете (так называемые маркетплейсы).

В зависимости от варианта можно сделать заказ самостоятельно, зарегистрировавшись на сайте, оформив его по телефону, согласившись с предложением о покупке после рекламного звонка или сделав заказ у продавца с доставкой через почтовое отделение.

В большинстве случаев продажу осуществляет непосредственно поставщик или производитель, что позволяет купить товар дешевле. Что касается маркетплейсов, то это, как правило, посредническая торговля. Среди наиболее известных на рынке можно выделить Ozon, Wildberries, Aliexpress и другие. Принцип работы с ними прост: площадка предлагает поставщику агентский договор и реализует через себя его товары.

Есть и еще вариант, когда товары не передаются посреднику, а отгружаются с собственного склада, тогда договор может быть не агентский, а об оказании услуг (например, информационных – площадка дает возможность размещать информацию о товаре, привлекать покупателей и получает оплату за эту услугу).

Поскольку каждый такой агент имеет свои особенности работы и требования, то внимательное изучение предложенного договора — это первое правило для продавца. Плюс придется все же отслеживать состояние страниц с товарами на сайте, отзывы, ведь за товар продолжает нести ответственность сам продавец, хотя у покупателя и возникает впечатление, что за все отвечает маркетплейс.

Так как вести учет?

При дистанционной торговле перечень расходов отличается от затрат обычных розничных магазинов. Например, отсутствуют расходы на аренду торговых площадей для обслуживания покупателей, но могут арендоваться складские помещения. В штате могут отсутствовать продавцы, но имеется много работников, занятых доставкой товаров. Транспорт может быть как собственным, так и арендованным, в том числе у работников. Значительную долю расходов компаний, занятых интернет-торговлей, занимает реклама, расходы на маркетинговые исследования, доставку, поддержание работы сайта, содержание службы, принимающей заказы (в том числе call-центра), и др.

Денежные средства, попавшие в электронный кошелек продавца, следует отражать на специальном субсчете «Электронные деньги» к счету 55 «Специальные счета в банках». В этом случае денежные средства из электронного кошелька будут отражены в форме бухгалтерского баланса по строке «Денежные средства».

Для учета расчетов с покупателем используется счет 62 «Расчеты с покупателями и заказчиками». При поступлении денежных средств на расчетный счет интернет-магазина необходимо произвести запись по дебету счета 51 «Расчетные счета» и кредиту счета 55 «Специальные счета в банках».

Выручка от реализации товара включается в состав доходов от обычных видов деятельности. При этом производится запись по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 90 «Продажи», субсчет «Выручка».

Одновременно продажная стоимость товара списывается со счета 41 «Товары» в дебет счета 90 субсчет «Себестоимость продаж». Кроме того, производится сторнировочная запись по дебету счета 90 субсчет «Себестоимость продаж» и кредиту счета 42 «Торговая наценка» на сумму торговой наценки, относящейся к проданному товару.

Сумма причитающегося электронной платежной системе (ЭПС) агентского вознаграждения (за вычетом возмещаемого НДС) признается расходом по обычным видам деятельности и отражается в составе расходов на продажу записью по дебету счета 44 «Расходы на продажу» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Важно знать

При продаже товаров организация обязана распечатывать и выдавать покупателю чек ККТ не ранее чем за пять минут до реального совершения покупки. При дистанционной торговле организация обязана применять ККТ непосредственно в момент оплаты товаров (письмо ФНС России от 10.07.2013 № АС-4-2/12406).

При продаже товаров через интернет-магазин существуют следующие способы расчетов с покупателями:

- оплата наличными курьеру. Покупатель производит оплату наличными денежными средствами за товар курьеру, который, в свою очередь, выдает чек ККТ;

- расчеты посредством банковской карты. Продавец должен зарегистрироваться в системе электронных платежей и заключить с обслуживающим банком договор интернет-эквайринга, на основании которого кредитная организация откроет продавцу специальный счет, куда будут поступать денежные средства от покупателей;

- переводы с использованием ЭПС. Для использования данной системы расчетов, продавец должен зарегистрироваться в выбранной платежной электронной системе (Webmoney, Яндекс Деньги, Rupya, LigPay и т.п.) и заключить посреднический договор с агентством, которое в дальнейшем будет осуществлять перевод электронных денег. Далее продавец размещает на своем сайте информацию для покупателей, о том через какую систему следует производить расчеты за товар;

- оплата наложенным платежом при доставке товаров по почте. Продавец передает товары в почтовую службу. Денежные средства, которые покупатель вносит в кассу почтового отделения при получении товара, сотрудник почтовой службы оформляет как платеж в адрес продавца товаров. Далее деньги переводятся продавцу в безналичном порядке. Если продавец получает денежный перевод наличными, при его получении он должен оприходовать наличную выручку в общем порядке и отпечатать чек контрольно-кассовой техникой.

Рассмотрим их подробнее.

Бухгалтерский и налоговый учет торговли через интернет

Принципы бухучета едины, в общем-то, для любой деятельности и от вида торговли — через магазин, прилавок или с сайта — не меняются. Отчасти особенности учета будут зависеть от установленной системы налогообложения и в первую очередь от учетной политики.

УСН применяют часто субъекты малого предпринимательства, поэтому для них типично применение упрощенной системы бухгалтерского учета. Значит, необязательно применять полностью или частично некоторые ПБУ, можно использовать сокращенный план счетов и вести более простой учет. На ОСНО чаще работают организации, не подходящие под критерии для использования упрощенного учета, им придется испытать на себе всю мощь бюрократии.

Подробнее о БУ в торговле вы можете прочитать в статьях «Особенности ведения учета в торговле» или «Как вести учет поступления товаров». На Ассистенусе много подобных статей, и в них вы найдете нужную информацию, поэтому повторяться не буду.

Стоит остановиться только на специфических затратах, которые несет интернет-магазин и их учете:

- Создание сайта.

- Расходы по содержанию сайта.

- Операции по доставке курьером и принятие им оплаты.

Создание НМА

Создание сайта, когда компания получает на его использование исключительные права, относится к созданию НМА (нематериального актива). Причем в бухучете НМА принимается как амортизируемое имущество независимо от стоимости. В БУ проводки будут выглядеть следующим образом:

ОСНО

- Д 08 К 60 – отражено создание сайта магазина специализированной организацией.

- Д 19 К 60 – отражен НДС.

- Д 04 К 08 – после ввода сайта в работу.

- Д 44 К 05 – амортизация.

УСН

Аналогично, только сумма НДС включается в стоимость актива, а не выделяется.

Срок полезного использования НМА желательно установить одинаковый в БУ и НУ, тогда вести учет (особенно на ОСНО) будет намного легче. Определяется, как правило, на основе соглашения с правообладателем. Особенности определения СПИ указаны в п. 2 ст. 258 НК РФ.

Что касается налогового учета, то он зависит от стоимости объекта и системы налогообложения. На общей системе НМА стоимостью более 100 000 включаются в расходы частями (амортизация), а меньшей стоимостью — единовременно (пп. 26 п. 1 ст. 264 НК).

На УСН также подобные затраты включаются в расходы (пп. 2 п. 1 ст. 346.16 НК РФ) с момента принятия их на учет (разумеется речь о «доходно-расходной» упрощенке). Для этого услуга по созданию сайта должна быть не только оказана и документально подтверждена, но и оплачена. Списание будет проходить по иной схеме: равными частями в течение года (каждый квартал), т.е. по аналогии с основными средствами.

Если сайт как НМА создается самостоятельно, то проводки практически не изменятся. Просто вместо Д 08 К 60 будет: Д 08 К 76,70,69,10. Другая ситуация, если создание сайта не влечет перехода на него прав. Тогда такой актив не относится к НМА.

На ОСНО учитывается в прочих расходах, а в БУ отражается такими проводками:

- Д 97 К 60 – отражены расходы по приобретению неисключительных прав. Списание будет происходить в течение времени использования, определенного соглашением с правообладателем.

- Д 19 К 60 – отражается НДС.

- Д 68 К 77 – отражаются временные разницы. Появляются, если объект стоимостью менее 100 000, т.к. в БУ он учитывается как амортизируемый актив, а в НУ – нет.

При УСН операция более проста и отражается как расходы на продажу: Д 44 К 60. В налоговом учете на УСН в этом случае расход списывается единовременно согласно пп. 19 п. 1 ст. 346.16 НК.

Текущие расходы

Что касается расходов на содержание сайта, то это доработка, внесение изменений в текстуру, добавление новых страниц, оформление, а также оплата доменного имени (адрес сайта в сети, например, assistentus.ru) и хостинга (это фактически предоставление места для размещения и хранения файлов сайта, почтовой службы, обеспечение их сохранности и возможности восстановления).

По мнению Минфина подобные затраты необходимо равномерно включать в течение всего срока полезного использования сайта как в бухгалтерском, так и в налоговом учете. При этом в учете указываются проводки:

- Д 97 К 60 (76) – стоимость оказанных услуг.

- Д 26 (25, 44,20) К 97 – ежемесячно в течение СПИ.

Альтернативно можно включить в учетную политику возможность признания расходов в течение срока, на который предоставлен хостинг или домен (обычно это 12 месяцев).

Оплата наличными

Если товары продаются через интернет-магазин за наличный расчет на основании статьи 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт», применение ККТ обязательно (письмо Минфина России от 27.09.2013 № 03-01-15/40098).

Пример 1

11 октября 2014 года ООО «Копия плюс» реализовала товары через интернет-магазин. Покупатели–физические лица заказали через интернет-магазин принтер стоимостью 10 400 рублей (в т.ч. НДС 18% — 1586,44 руб.) и электронную книжку стоимостью 5999 рублей (в т.ч. НДС 18% — 915,10 руб.). Стоимость доставки включена в цену товаров. Доставка товаров осуществляет курьер, который выдает покупателю чек ККТ в момент оплаты товаров и принимает наличные денежные средства. Выручка сдана курьером в кассу организации 11 октября 2014 года. В соответствии с учетной политикой товары учитываются по продажным ценам с использованием счета 42 «Торговая наценка», расчет которой осуществляется в конце месяца. В бухгалтерском учете ООО «Копия плюс» будут сделаны следующие проводки:

ДЕБЕТ 50 КРЕДИТ 90 субсчет «Выручка»

— 16 399 руб. – отражена розничная выручка, полученная наличными, от реализации продукции;

ДЕБЕТ 90 субсчет «НДС» КРЕДИТ 68

— 2501,54 руб. (16399 руб. x 18/118) – начислен НДС на сумму выручки;

ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 41

— 16 399 руб. – списана стоимость товаров по розничной цене;

ДЕБЕТ 90 субсчет «Себестоимость продаж» КРЕДИТ 42

— (-2779,49) руб. – рассчитана торговая наценка по проданным товарам (в конце месяца).

Обратите внимание: при продаже товаров организация обязана распечатывать и выдавать покупателю чек ККТ не ранее чем за пять минут до реального совершения покупки. При дистанционной торговле организация обязана применять ККТ непосредственно в момент оплаты товаров. За нарушение вышеуказанного порядка предусмотрен штраф.

Оплата банковской картой

Организации-продавцу достаточно заключить договор с одним из процессинговых центров, чтобы получить возможность принимать платежи от покупателей, которые расплачиваются банковскими пластиковыми картами.

Основанием для использования услуг по осуществлению электронных платежей является договор интернет-эквайринга, на основании которого банк переводит на расчетный счет организации-клиента определенную часть денежных средств. За осуществление операций банк получает комиссионное вознаграждение. Ежедневно банк направляет продавцу выписку о проведенных за день операциях (отчет о выполненных транзакциях). После получения выписки с суммой оплаченного товара продавец доставляет его покупателю.

Перевод денежных средств регулируется Федеральным законом от 27.06.2011 № 161-ФЗ «О национальной платежной системе». Перевод денежных средств осуществляется в срок не более трех рабочих дней начиная со дня списания денежных средств с банковского счета плательщика.

На заметку

Услуги банка-эквайера по проведению расчетов не подлежат налогообложению НДС (подп. 3 п. 3 ст. 149 НК РФ).

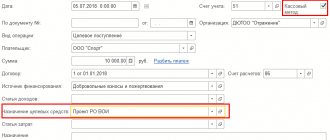

Так как денежные средства поступают на расчетный счет организации более одного дня, в бухгалтерском учете для контроля за движением денег используется счет 57 «Переводы в пути» субсчет «Продажи по платежным картам» в соответствии с Инструкцией по применению плана счетов бухгалтерского учета (утв. приказом Минфина России от 31.10.2000 № 94н). Расчеты с банком-эквайером можно учитывать на счете 76 «Расчеты с разными дебиторами и кредиторами».

Оплата банковской картой должна отражаться как предоплата. Это необходимо учитывать при исчислении суммы НДС.

Пример 2

1 октября 2014 года в ООО «Вектор» от покупателей через систему электронных платежей с использованием банковских карт поступила оплата за спортивные костюмы на сумму 46 830 рублей (в т.ч. НДС 18% — 7143,56 руб.). С обслуживающим банком заключен договор интернет-эквайринга, на основании которого на расчетный счет организации за вычетом вознаграждения перечислена сумма выручки за проданные товары. Размер вознаграждения составляет 1,2% от суммы поступившей выручки. После получения выписки, подтверждающей, что покупатель оплатил заказанный товар, организация-продавец доставляет товар покупателю. Учетной политикой организации предусмотрено, что товары учитываются по продажным ценам с использованием счета 42 «Торговая наценка». В бухгалтерском учете ООО «Вектор» будут сделаны следующие проводки:

ДЕБЕТ 57 субсчет «Продажи по платежным картам» КРЕДИТ 62 субсчет «Авансы полученные»

— 46 830 руб. – отражена предоплата, полученная от покупателя за товары с использованием банковской карты;

ДЕБЕТ 76 субсчет «НДС по авансам полученным» КРЕДИТ 68 субсчет «НДС»

— 7143,56 руб. (46830 руб. x 18/118) – начислен НДС на сумму выручки;

ДЕБЕТ 51 КРЕДИТ 57 субсчет «Продажи по платежным картам»

— 46 830 руб. – поступили денежные средства на расчетный счет;

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 57 субсчет «Продажи по платежным картам»

— 561,96 руб. – учтены услуги банка-эквайера;

ДЕБЕТ 62 субсчет «Расчеты с покупателями» КРЕДИТ 90 субсчет «Выручка»

— 46 830 руб. – отражена розничная выручка от реализации товаров;

ДЕБЕТ 90 субсчет «НДС» КРЕДИТ 68 субсчет «НДС»

— 7143,56 руб. (46830 руб. x 18/118) – начислен НДС на сумму выручки;

ДЕБЕТ 90 субсчет «Себестоимость» КРЕДИТ 41

— 46 830 руб. – списана стоимость товаров по розничной цене;

ДЕБЕТ 62 субсчет «Авансы полученные» КРЕДИТ 62 субсчет «Расчеты с покупателями»

— 46830 руб. – зачет аванса покупателя;

ДЕБЕТ 68 субсчет «НДС» КРЕДИТ 76 субсчет «НДС по авансам полученным»

— 7143,56 руб. – вычет НДС по полученному авансу.

Обратите внимание: услуги банка-эквайера по проведению расчетов не подлежат налогообложению НДС (подп. 3 п. 3 ст. 149 НК РФ). Следовательно, стоимость услуг банка не содержит «входного» НДС.