Продолжаем рассказывать о поддержке эквайринговых операций в «1С:Бухгалтерии 8» редакции 3.0*. В этой статье читайте об особенностях учета эквайринговых операций у «упрощенцев», в том числе при совмещении специальных налоговых режимов, а также при торговле собственными и комиссионными товарами.

*Какие настройки необходимо выполнить в программе для учета оплат банковскими картами, каким образом отражаются такие оплаты в оптовой и розничной торговле при применении общей системы налогообложения, в том числе и для целей учета НДС, читайте в статье Учет эквайринговых операций в «1С:Бухгалтерии 8».

Что такое эквайринг

Эквайринг в целом — это система, позволяющая бизнесменам принимать оплату на расчетный счет с банковских карт покупателей или заказчиков.

Эквайринг состоит из двух взаимосвязанных частей:

- Оборудования и (или) программного обеспечения:

А. Кассовый аппарат с функцией эквайринга или отдельный терминал, установленный в торговой точке, кафе и т.п.

Б. При курьерской доставке товаров применяют мобильный эквайринг. Терминал для приема платежей подключают к смартфону или планшету курьера. С помощью мобильного эквайринга платежи по картам можно принимать в любом месте, где есть доступ к интернету.

В. При онлайн-торговле используют интернет-эквайринг. В этом случае терминал или другое оборудование не нужно. Покупатель производит оплату, внося данные своей карты в специальную форму на сайте продавца.

- Договоров между несколькими участниками:

— продавцом товара или исполнителем услуги;

— покупателем или клиентом — владельцем карты;

— банком – эквайером, в котором открыт счет продавца;

— банком – эмитентом, который выпустил карту покупателю.

Для продавца важно заключить договор с банком-эквайером на выгодных условиях. На все остальные взаимодействия здесь он, как правило, повлиять не может. Покупатели рассчитываются той картой, какой хотят, и договорные отношения между банками тоже никак не связаны с продавцом.

Сравнение комиссий банков ТОП-15

Чтобы подобрать недорогой тариф, рекомендуем использовать таблицу. В ней указаны процентные ставки по транзакциям и стоимость оборудования.

| Организация | Процент | Стоимость оборудования | |

| Сбербанк | 1,8-2,5% | 1 700-2 200 руб./мес. | |

| Точка | 1,3-2,3% | От 5 000 до 20 000 руб. + 500 руб. мес. – для онлайн-зачислений | |

| Тинькофф | 1,59-3,6% Отдельно предусмотрены тарифы для транспортной сферы и услуг ЖКХ | 1 990-3 990 руб./мес. | |

| Альфа | От 2% и выше | Бесплатная аренда. Тариф подбирается индивидуально | |

| ВТБ | 1,8-3,5% | Обговаривается индивидуально+3 месяца бесплатного обслуживания РС | |

| Открытие | 1,9-2,5% | Тариф подбирается индивидуально (нет интернет-эквайринга) | |

| Райффайзен | От 1,99% и выше | От 23 000 до 33 000 руб. | |

| РФИ | 1,8% и выше | От 20 000 до 23 000 руб. | |

| УБРиР | От 1 и до 2,5% | 25 900 руб. – единая цена | |

| Модуль | От 1,5 и до 2% | Аренда терминала бесплатно. Купить можно от 16 до 27 тыс.руб. | |

| Русский стандарт | 1,8-2,2% | От 13 300 до 42 000 руб. | |

| Уралсиб | 1,65-2,6% (2600 руб. в месяц минимум) | Терминал выдается в аренду бесплатно | |

| МТС | 1,69% + 499 руб. за обслуживание | Бесплатная аренда | |

| МКБ | 1,6-1,95%, либо 2500 руб. | Аренда бесплатно | |

| Авангард | 1,7-2,3% | Аренда от 200 до 750 руб. мес. Первые 4 года, потом бесплатно | |

Чтобы выбрать подходящий эквайринг, нужно учесть все нюансы и особенности вашего бизнеса. Если для одной организации условия Сбербанка станут подходящими, то другая выберет Авангард.

Не всегда самый низкий процент может принести выгоду предпринимателю. Выбирайте банк с учетом стоимости оборудования и обслуживания расчетного счета.

Кому необходим эквайринг

На сегодня (май 2021 года) все бизнесмены с годовой выручкой до 30 млн руб. обязаны обеспечить покупателям возможность рассчитываться с помощью банковских карт. С 1 июля 2021 года этот лимит будет снижен до 20 млн руб. в год (закон от 31.07.2020 № 290-ФЗ).

Но и бизнесменам с меньшими оборотами в большинстве случаев лучше не отказываться от эквайринга.

Покупатели уже давно оценили удобство безналичных расчетов. Поэтому торговая точка, где нельзя расплатиться картой, может быстро столкнуться с оттоком клиентов, которые уйдут к конкурентам.

А если речь идет об интернет-торговле, то эквайринг — это вообще единственный вариант, который позволит продавцу получить деньги.

Сколько стоит эквайринг и как выбрать выгодный вариант

Стоимость эквайринга складывается из двух составляющих:

- Затраты на приобретение оборудования.

Большинство банков, которые оказывают услуги по эквайрингу, продают или сдают в аренду терминалы. Также эти устройства можно купить или арендовать у специализированных компаний. Стоимость терминала начинается примерно от 15 000 рублей, а ставки по аренде — от 1 500 — 2 000 рублей в месяц.

Вариант с арендой выгоден, например, при сезонной работе. Также аренда эквайринга удобна в случае, если бизнесмен пока не уверен в выгоде сотрудничества с конкретным банком и хочет провести «тестирование».

- Оплата комиссии банку.

Комиссия за эквайринг бывает в двух вариантах: процент от оборота или фиксированная сумма.

Ставка при процентном варианте зависит от вида эквайринга, категории клиента, отрасли, оборотов и других факторов. Обычно банки устанавливают процент индивидуально для каждого клиента. Как правило, ставка по эквайрингу тем ниже, чем больше поступления по счету.

Самый дешевый эквайринг — торговый, с установкой стационарного терминала. Процент по нему в среднем колеблется в диапазоне от 1% до 2,5%.

Дороже всего обойдется продавцу интернет-эквайринг. Ставки по нему могут достигать 3-4% и даже более. Это связано с тем, что при переводе средств через интернет в процедуре обычно участвует дополнительный сервис — платежный шлюз, который также получает свою долю от комиссии.

Мобильный эквайринг по уровню комиссии в среднем занимает промежуточное положение между интернет-продажами и стационарной торговлей.

Также банки иногда предлагают и фиксированную оплату за эквайринг вне зависимости от оборотов по счету. Здесь бизнесмен должен сравнить фиксированный и процентный вариант с учетом планируемой выручки.

От чего зависит комиссия эквайринга

Владельцы ИП ищут дешевый и качественный эквайринг для малого бизнеса для приемы платежей. И тут полезно знать, от чего зависит размер комиссии.

Как и в случае со ставкой, комиссия зависит от величины выручки. Это первый показатель, по которому определяется процент.

Бюджетные ставки доступны для организаций с большим ежемесячным оборотом. Поскольку банки действуют по принципу – чем ниже оборот, тем выше комиссия.

Допустим, ваш ежемесячный доход составляет 50 000 рублей, тогда для вас предусмотрена ставка в 2,5%. Это будет 1250 рублей.

Для организации, чья выручка составляет 100 000 рублей, процент будет другим – 2,2%. Тогда нужно отдать в банк 2200 рублей.

Как видите, низкая процентная ставка не гарантирует того, что вы будете платить меньше. В обоих случаях сумма почти одинакова, несмотря на то, что вторая организация в два раза опережает первое по показателям прибыли.

Как отразить в бухучете операции по эквайрингу

Эквайринг — это способ зачисления выручки на расчетный счет. Поэтому здесь используют стандартные проводки, которые связаны с расчетами:

ДТ 62 – КТ 90 — начислена выручка.

Далее операции по счетам зависят от сроков перевода денег. Если банк зачисляет выручку на расчетный счет продавца «день в день», то используют прямую проводку:

ДТ 51 – КТ 62 — деньги поступили на счет;

ДТ 91 — КТ 51 — комиссия банка за эквайринг списана на прочие расходы.

Но часто банк переводит средства продавцу не сразу, а через 2-3 дня и сразу удерживает свою комиссию из этой суммы. Тогда необходимо задействовать дополнительный счет 57 «Переводы в пути»:

ДТ 57 — КТ 62 — средства списаны с карты покупателя;

ДТ 91 — КТ 57 — банк удержал комиссию;

ДТ 51 — КТ 57 — банк перечислил выручку на счет продавца за вычетом комиссии.

Реализация товаров в розницу (АТТ) по ЕНВД

При продаже товара через АТТ реализация оформляется документом Отчет о розничных продажах вид операции Розничный магазин в разделе Продажи – Продажи – Отчеты о розничных продажах.

Рассмотрим особенности заполнения документа Операция по платежной карте по данному примеру.

В заголовке документа указывается:

- Склад – склад, с которого проводится реализация товара. Выбирается из справочника Склады, при реализации в розницу он должен иметь тип Розничный магазин;

- Тип цен – тип розничных цен, выбирается из справочника Типы цен номенклатуры. Цены выбранного типа будут автоматически подставляться при подборе номенклатуры в табличную часть документа Отчет о розничных продажах.

На вкладке Товары подбирается номенклатура, вводится цена и количество.

На вкладке Безналичные оплаты необходимо заполнить Вид оплаты и сумму, которую покупатель оплачивает картой. Вид оплаты выбирается из справочника Виды оплат.

Проводки по документу

Как эквайринг влияет на расчет налогов

При общей налоговой системе (ОСНО) выручку для налога на прибыль в общем случае учитывают по начислению. Т.е. налоговая база формируется при передаче товара покупателю или подписании акта об оказании услуг, вне зависимости от порядка оплаты.

Исключение здесь относится к компаниям с оборотами до 1 млн руб. в квартал, которые теоретически могут считать доходы и расходы для налога на прибыль кассовым методом, т.е. по факту оплаты (ст. 273 НК РФ). Но на практике подобные ситуации встречаются нечасто.

Поэтому для компаний на ОСНО использование эквайринга в большинстве случаев никак не влияет на налоговый учет выручки.

А вот при УСН или ЕСХН, выручку, напротив, нужно считать только «по оплате». Это же относится и к предпринимателям на ОСНО, которые платят НДФЛ.

Возникает вопрос: как определять дату получения выручки, если банк перечисляет средства продавцу через несколько дней после списания с карты покупателя?

По мнению Минфина, дата получения выручки для УСН — это день зачисления средств на расчетный счет продавца (письмо от 28.07.2014 № 03-11-06/2/36926).

Для единого сельхозналога или НДФЛ подобных писем Минфин не выпускал, но по аналогии можно распространить указанное разъяснение и на эти налоговые режимы.

Реализация товаров по УСН

Реализация товаров отражается документом Реализация (акт, накладная) вид операции Товары в разделе Продажи – Продажи – Реализация (акты, накладные) – Реализация – Товары (накладная).

Проводки по документу

Поступление оплаты от покупателя по платежной карте оформляется документом Операция по платежной карте вид операции Оплата от покупателя в разделе Банк и касса – Касса – Операции по платежным картам.

Проводки по документу.

Пример 2

Покупатель расплатился картой 30 июня, а банк перечислил деньги на счет продавца 2 июля. В этом случае считается, что доход получен в июле, и поступившая сумма войдет в налоговую базу 3 квартала.

Также есть неясность с определением суммы дохода, если банк сразу удерживает комиссию и на счет продавца поступает меньше денег, чем заплатил покупатель. Минфин указал, что в данном случае доход продавца — это вся сумма, которую перечислил покупатель, без вычета комиссии банка (письмо от 19.09.2016 № 03-11-11/54526).

Пример 3

У торговой по договору с банком установлена комиссия за эквайринг 1,5% от суммы поступлений на счет. Покупатель заплатил по карте 10 000 рублей. На счет продавца банк перечислил 9 850 рублей. Но в облагаемый доход для УСН необходимо включить 10 000 рублей.

С расходами ситуация несколько проще. Комиссия банка уменьшает облагаемую базу при всех налоговых режимах, где учет расходов в принципе предусмотрен: ОСНО, УСН «Доходы минус расходы» и ЕСХН.

При учете по методу начисления комиссию нужно включить в расходы в том месяце, к которому она относится по условиям договора с банком. При учете «по оплате» расход нужно признавать в дату фактического списания или удержания комиссии банком.

А вот уменьшить налоговую базу по НДС в данном случае нельзя. Комиссии банков, связанные с обслуживанием счетов и расчетами по картам, не облагаются НДС (пп. 3 п. 3 ст. 149 НК РФ). Поэтому бизнесмен не может возместить этот налог по комиссии за эквайринг.

Из всех затрат, связанных с эквайрингом, возместить НДС можно только по покупке или аренде терминала. Конечно, при условии, что продавец или арендодатель сам платит этот налог.

Учет эквайринговых операций при совмещении УСН и ПСН

Порядок отражения оплат банковскими картами у «упрощенцев» при совмещении с патентной системой налогообложения рассмотрим на следующем примере.

Пример 1

| ИП Шилов С.А. занимается розничной торговлей обуви, применяет УСН с объектом «доходы, уменьшенные на величину расходов». Кроме этого, ИП Шилов С.А. оказывает услуги по ремонту обуви и является плательщиком патента в отношении данного вида деятельности. ИП Шилов С.А. использует ККТ при получении наличных денежных средств и расчетах платежными картами. Вознаграждение банка-эквайера составляет 2 % от суммы поступившей выручки. ИП Шилов С.А. 13.03.2016 оказал услуг на сумму 50 000,00 руб. и продал товаров на сумму 150 000,00 руб. Товары и услуги были оплачены покупателями наличными денежными средствами в сумме 170 000,00 руб. и платежными картами в сумме 30 000,00 руб. (в т. ч.: за товары 20 000,00 руб., за услуги 10 000,00 руб.). На расчетный счет ИП Шилова С.А 15.03.2016 банком-эквайером зачислены денежные средства в сумме 29 400,00 руб. В соответствии с учетной политикой ИП Шилова С.А. товары учитываются по покупным ценам. И товары, и услуги реализуются через автоматизированную торговую точку. |

Прежде чем приступать к работе, пользователь должен включить необходимую функциональность программы «1С:Бухгалтерия 8» редакции 3.0, а также настроить учетную политику по бухгалтерскому учету и параметры налогового учета. Доступ к указанным настройкам осуществляется из раздела Главное -> Настройки по соответствующим гиперссылкам.

Перейдем по гиперссылке Функциональность и выполним настройки для Примера 1.

На закладках:

- Банк и касса устанавливаем флаг Платежные карты;

- Торговля -> флаг Розничная торговля.

Перейдем по гиперссылке Учетная политика в одноименный регистр и установим реквизит Способ оценки товаров в рознице в положение: По стоимости приобретения.

Начиная с версии 3.0.44.94 выбор системы налогообложения, настройка параметров налогового учета и списка предоставляемых отчетов осуществляется в отдельной форме Настройка налогов и отчетов, доступ к которой осуществляется по гиперссылке Налоги и отчеты.

В разделе Система налогообложения с помощью переключателя необходимо указать применяемую ИП Шиловым С.А. основную систему налогообложения — Упрощенная (доходы минус расходы), а также установить флаг Патент (рис. 1). Для хранения в учетной системе информации о видах деятельности, в отношении которых уплачивается патент, предназначен справочник Патенты. Доступ к справочнику также осуществляется из формы Настройка налогов и отчетов в разделе Патенты. Помимо этого, сведения о патентах можно указывать непосредственно из документов учетной системы, отражающих реализацию товаров (работ, услуг).

Рис. 1. Система налогообложения

В форме элемента справочника Патенты указывается следующая информация:

- рабочее наименование патента;

- номер и дата выдачи;

- срок действия патента (при утрате права на применение патентной системы налогообложения или прекращении предпринимательской деятельности указывается фактический срок действия патента);

- налоговая база (денежное выражение потенциально возможного к получению годового дохода) и сумма налога;

- КБК платежа.

В сворачиваемых группах:

- Оплата — указываются суммы и сроки оплаты стоимости патента;

- Налоговая инспекция — хранятся сведения о налоговом органе, в котором организация зарегистрирована в качестве налогоплательщика ПСН.

Для отражения розничных продаж через автоматизированную торговую точку в программе используется документ учетной системы Отчет о розничных продажах (раздел Продажи) с видом операции Розничный магазин.

Данный документ позволяет вести раздельный учет доходов в бухгалтерском и налоговом учете, полученных в рамках основной системы налогообложения (УСН) и по деятельности с особым порядком налогообложения (переведенной на уплату патента).

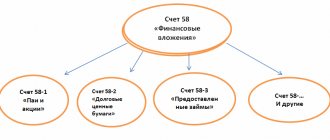

Для формирования финансовых результатов по основному виду деятельности и по деятельности с особым порядком налогообложения в «1С:Бухгалтерии 8» к счету 90 открыты отдельные субсчета.

Доходы от розничной продажи обуви должны учитывается по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения».

Доходы от деятельности, переведенной на уплату патента (ремонт обуви), должны учитываться по кредиту счета 90.01.2 «Выручка по отдельным видам деятельности с особым порядком налогообложения».

Учет расходов нужно вести по дебету счетов 90.02 «Себестоимость продаж», 90.07 «Расходы на продажу», 90.08 «Управленческие расходы» по счетам третьего порядка (рис. 2):

- «1» — для учета расходов по основному виду деятельности (УСН);

- «2» — для учета расходов по деятельности с особым порядком налогообложения.

Рис. 2. Счета доходов и расходов по деятельности с особым порядком налогообложения

Для хранения списка счетов, на которых учитываются операции по деятельности с особым порядком налогообложения (например, по деятельности, облагаемой ЕНВД или ПСН), предназначен регистр сведений Счета доходов и расходов по деятельности с особым порядком налогообложения. Доступ к регистру осуществляется из регистра План счетов бухгалтерского учета по гиперссылке Еще -> Счета доходов и расходов по деятельности с особым порядком налогообложения.

Для того, чтобы в документах счета доходов и расходов от реализации по разным видам деятельности подставлялись автоматически, будет полезно настроить регистр Счета учета номенклатуры, который доступен по одноименной гиперссылке из справочника Номенклатура, размещенного в разделе Справочники.

Создадим новый документ Отчет о розничных продажах. В шапке документа укажем счет кассы, в корреспонденции с которым будет отражена розничная выручка, полученная наличными. Поле Склад заполняется значением по умолчанию. Если в организации несколько складов, то для выбора доступны только склады с типом Розничный магазин и Оптовый склад.

Если в организации ведется деятельность с особым порядком налогообложения (ЕНВД, патентная система или деятельность, подпадающая под уплату торгового сбора), в документе появляется поле Доходы в НУ, где нужно указать порядок учета доходов от реализации. Исходя из условий Примера 1, пользователь выбирает в поле Доходы в НУ значение:

- УСН, если данным документом отражается продажа обуви;

- наименование патента (например, Ремонт обуви), если отражаются услуги в рамках деятельности на патенте. При необходимости здесь же можно добавить и выбрать новый патент (Создать патент…).

На закладке Товары указываются реализованные розничному покупателю за день товары и услуги: их номенклатурный состав, количество, цена и сумма.

По умолчанию все оплаты считаются наличными. Если в течение дня осуществлялись оплаты платежными картами, банковскими кредитами или подарочными сертификатами, то необходимо заполнить закладку Безналичные оплаты (рис. 3).

Рис. 3. Указание способа безналичной оплаты в документе «Отчет о розничных продажах»

После проведения документа Отчет о розничных продажах, где реквизит Доходы в НУ принимает значение Ремонт обуви, сформируются следующие бухгалтерские проводки:

Дебет 62.Р Кредит 90.01.2 — на сумму выручки от реализации услуг по патенту (50 000,00 руб.); Дебет 57.03 Кредит 62.Р — на сумму оплаты платежными картами (10 000,00 руб.); Дебет УСН.03 — на сумму выручки от реализации по деятельности на патенте, оплаченной по карте (10 000,00 руб.); Дебет 50.01 Кредит 62.Р — на сумму полученной наличной оплаты (40 000,00 руб.);

Обращаем внимание, что при наличии нескольких вариантов оплаты от покупателей розничная выручка отражается на промежуточном счете 62.Р «Расчеты с розничными покупателями», после чего распределяется по способам оплаты.

Забалансовый счет УСН.03 «Расчеты с покупателями по деятельности на патенте» предназначен для хранения информации о том, какая часть дебиторской задолженности при ее погашении должна быть отнесена к доходам по деятельности на патенте.

Помимо регистра бухгалтерии, вводятся записи в специальные регистры накопления для налогового учета УСН и для учета доходов по патенту. Так, полученные за ремонт обуви наличные денежные средства в сумме 40 000,00 руб. будут отражены в составе доходов по патенту в регистре Книга учета доходов (патент). Напоминаем, что учет доходов при применении ПСН нужен только для одной цели — для контроля условия применения ПСН (доходы по всем видам предпринимательской деятельности на патенте не должны превышать 60 млн руб. — подп. 1 п. 6 ст. 346.45 НК РФ).

В регистре Книга учета доходов и расходов (раздел I) сумма 40 000,00 руб. справочно отразится в колонках Доход ЕНВД и Доходы всего. Поле Доход ЕНВД предназначено для отражения доходов по деятельности с особым порядком налогообложения с целью ведения раздельного учета.

После проведения документа Отчет о розничных продажах, где реквизит Доходы в НУ принимает значение УСН, сформируются следующие бухгалтерские проводки:

Дебет 90.02 Кредит 41.02 — на себестоимость проданных товаров (112 500 руб.); Дебет 62.Р Кредит 90.01.1 — на сумму выручки от реализации товаров (150 000,00 руб.); Дебет 57.03 Кредит 62.Р — на сумму оплаты платежными картами (20 000,00 руб.); Дебет 50.01 Кредит 62.Р — на сумму полученной наличной оплаты (130 000,00 руб.);

Помимо регистра бухгалтерии, вводятся записи в специальные регистры накопления, в том числе отражаются следующие суммы:

- 130 000,00 руб. — в регистре Книга учета доходов и расходов (раздел I) в составе доходов УСН;

- 112 500,00 руб. — в регистре Книга учета доходов и расходов (раздел I) в составе расходов УСН.

Сформируем документ Поступление на расчетный счет с видом операции Поступления от продаж по платежным картам и банковским кредитам на сумму 29 400,00 руб. Если документ вводится вручную, то в поле Сумма услуг нужно ввести сумму комиссии банка (600,00 руб.).

После проведения документа в регистр бухгалтерии вводятся следующие записи:

Дебет 51 Кредит 57.03 — на сумму поступивших денежных средств от банка-эквайера (29 400,00 руб.); Дебет 91.02 Кредит 57.03 — на сумму вознаграждения, удержанного банком-эквайером (600,00 руб.); Кредит УСН.03 — на зачисленную на расчетный счет сумму оплаты по деятельности на патенте (10 000,00 руб.).

Помимо регистра бухгалтерии вводятся записи в специальные регистры накопления, в том числе отражаются следующие суммы:

- 10 000,00 руб. — в регистре Книга учета доходов (патент) в составе доходов по патенту;

- 20 000,00 руб. — в регистре Книга учета доходов и расходов (раздел I) в составе доходов УСН;

- 400,00 руб. — в регистре Книга учета доходов и расходов (раздел I) в составе расходов УСН.

Как видим, программа «1С:Бухгалтерия 8» редакции 3.0 автоматически распределила по разным видам деятельности не только поступившие денежные средства в рамках договора эквайринга, но и сумму комиссии банка, отраженной в составе расходов при УСН.

Сформируем оборотно-сальдовую ведомость по счету 57.03. Отсутствие сальдо свидетельствует о полном завершении расчетов с банком-эквайером.

Вывод

Эквайринг — это система приема безналичных платежей при розничной торговле и оказании услуг физическим лицам.

Чтобы организовать расчеты по эквайрингу продавец должен приобрести оборудование и (или) программное обеспечение и заключить договор с банком.

Комиссия за услуги по эквайрингу зависит от категории клиента и параметров его бизнеса. Она может составлять в среднем от 1% до 4% от оборота или выражаться в фиксированной сумме.

При бухучете эквайринга нужно учитывать порядок зачисления средств на счет — сразу или через несколько дней.

При налоговом учете «по оплате» нужно включать в облагаемую базу всю сумму, которую перечислил покупатель, без вычета комиссии. Признавать выручку следует в дату фактического зачисления денег на счет продавца.

Комиссии за эквайринг можно включить в расходы для налогового учета. Возместить НДС по ним нельзя.

Создание нового документа «Отчет о розничных продажах»

В его шапке нужно поставить счет кассы, с которым в корреспонденции будет отражаться розничная выручка в виде наличных. Поле «Склад» будет заполнено значением по умолчанию. В том случае, когда у компании есть сразу несколько складов, для выбора окажутся доступными лишь склады типа «Розничный магазин», «Оптовый склад».

При ведении хозяйственной деятельности с особым порядком налогообложения – это может быть патентная система, ЕНВД или бизнес, подпадающий под торговый сбор), в документе в НУ становится активным поле доходов. В него нужно внести регламент учета доходов от продаж. В нашем примере пользователь выбирает в нем значение:

- УСН – в случае, когда этот документ отражает реализацию одежды;

- название патента (в данном случае «Ремонт одежды»), если отображаются услуги в рамках работы на патенте. Если понадобится, тут же добавляются и выбираются новые патенты (нужно нажать «Создать патент).

Закладка «Товары» содержит проданные покупателям в розницу за день услуги и товары, включая их номенклатурный состав, число, стоимость и сумму. По умолчанию любая оплата считается полученной наличными деньгами. Если же в течение дня проводились оплаты банковскими картами, кредитками либо подарочными сертификатами, нужно провести заполнение закладки безналичных оплат.