Участие в торгах проводки

Хорошо ещё, что сегодня в законе прописывается оплата за выполнение контракта максимум 30 суток. Раньше предприятия вообще могли ждать оплату за выполненные работы или поставку контракта по полгода и более. Авансовая система оплаты для госпредприятия – большая редкость. И как в таких условиях работать малому бизнесу? Брать кредит? А кто будет компенсировать расходы на проценты?

Посмотрим, что же происходит на коммерческих площадках. Там есть плата за абонентское обслуживание клиентов. Да, денег за победу не берут, но платить-то всё равно придётся. А для малого бизнеса каждая копейка на счету. Выиграешь ты или нет – это ещё под вопросом, а денежки отстегни.

Расходы на участие в аукционе проводки

Рассмотрев вопрос, мы пришли к следующему выводу: В бухгалтерском учете бюджетного учреждения расходы по приобретению права на заключение договора водопользования следует отразить с применением кода видов расходов 244 «Прочая закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд» в увязке с подстатьей 224 «Арендная плата за пользование имуществом» КОСГУ.

————————————————————————- *(1) Выбор счета учета расчетов зависит от сроков принятия решения о зачете предоставленного обеспечения в счет оплаты обязательств по контракту. В случае если решение принято ранее даты возникновения обязательств в рамках контракта, то некассовая операция отражается с применением счета 4 206 24 000).

Бухучет: неисполнение обязательства за счет задатка

Неисполнение договора по вине контрагента, выдавшего задаток, влечет за собой следующие последствия:

- полученный задаток остается у организации;

- контрагент, выдавший задаток, обязан возместить организации возникшие у нее убытки с зачетом суммы задатка (если договором не предусмотрено иное). При этом убытки возмещаются только в части, превышающей перечисленную ранее сумму задатка.

Такой вывод следует из положений пункта 2 статьи 381 ГК РФ.

Причитающиеся к получению суммы отразите в составе прочих доходов на дату отказа от исполнения обязательств по договору (п. 7, 10.2, 16 ПБУ 9/99). Если у организации не возникли убытки, сделайте следующую проводку:

Дебет 62 (76) субсчет «Расчеты по полученным задаткам» Кредит 91-1 – отражен доход в сумме полученного задатка.

Если сумма убытков, возмещаемых в связи с неисполнением обязательств по договору, превышает полученную ранее сумму задатка, то сумма дохода будет равна сумме убытков, возмещаемых в связи с неисполнением обязательств по договору.

Если сумма убытков не превышает сумму задатка, то сумма дохода будет равна сумме задатка, полученной в счет исполнения обязательств по договору.

Возмещение контрагентом суммы убытка отразите следующей проводкой:

Дебет 62 (76) субсчет «Расчеты по претензиям» Кредит 91-1 – отражен доход в сумме возмещаемого убытка.

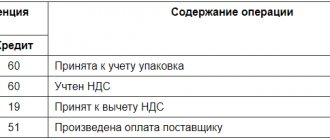

Бухгалтерский учет обеспечения участия в электронных торгах

- Дт 76 Кт 51 — перечислен обеспечительный платеж.

- Дт 009 — зафиксирована сумма обеспечения.

- Дт 51 Кт 76 — возвращен обеспечительный платеж.

- Дт 009 — списана сумма обеспечения.

Рекомендуем прочесть: Трудовой кодекс выходной день в день рождения

Обеспечительные платежи отражаются в бухгалтерском учете с использованием счета 76, к которому рекомендуется открыть субсчет «закупки». Сумма обеспечения одновременно отражается на забалансовом счете 009. Расходы на использование электронной площадки могут отражаться по счетам 20, 26, 44 и т.д.

Расходы на участие в электронных торгах

Следовательно, «упрощенец» не вправе учитывать расходы не только на получение электронной цифровой подписи, но еще и на оплату услуг удостоверяющего центра и оформление сертификата ключа ЭЦП, если они были произведены для участия в электронных торгах.*

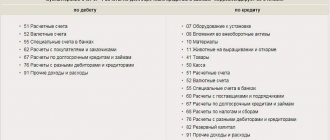

В целях бухгалтерского учета понесенные на участие в торгах расходы, по сути, являются не чем иным, как авансом, поэтому они отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» до момента окончания торгов и оглашения итогового решения.

Вознаграждение оператора электронной площадки бухучет

Однако, поскольку указанные расходы обусловливают получение выручки доходов в течение целого года, ООО может признавать их путем их обоснованного распределения между отчетными периодами. Выбранный метод признания рассматриваемых расходов следует закрепить в учетной политике ООО для целей бухгалтерского учета.

Содержание страницы Электронные торги и их обеспечение Бухгалтерский учет обеспечительных платежей Затраты по обеспечению электронных торгов. Торги — одна из эффективных форм заключения сделок, которой гарантируются их максимальная прозрачность и максимальная выгода для обеих сторон. Это касается как организаторов, так и участников. В некоторых случаях договор можно заключить только через участие в процедуре закупки посредством торгов, например, если речь идет о покупателях: МУП, госучреждениях, госкорпорациях.

Проводки по учету средств для обеспечения участия в открытых аукционах

Цитата (Elena—): Здравствуйте! Подскажите пожалуйста проводки: — для обеспечения участия в открытых аукционах в электронной форме, через оператора ЗАО «Сбербанк — АСТ», — а также в качестве обеспечения исполнения государственного контракта, через Государственное казенное учреждение.

Почитала форумы разные, кто-то говорит, что надо 55 использовать счет, кто-то 76. Мой вариант такой, подскажите пожалуйста верно ли это? 1. 55-4 51 38000 2. 55 (субсчет заблокированные) — 55-4 37150 3. 55-4 — 55 (субсчет заблокированные) 37150 4. 76 — 55-4 2000 5 . 51 — 55-4 36000

ОСНО

Поступление задатка по договору доходом при расчете налога на прибыль не признается (подп. 2 п. 1 ст. 251 НК РФ). Когда организации исполнят свои обязательства по договору, сумма полученного задатка засчитывается в счет оплаты товаров (работ, услуг) (п. 3 ст. 380 ГК РФ, ст. 249 НК РФ). Если организация рассчитывает налог на прибыль кассовым методом, сумму полученного задатка включите в доходы на дату исполнения обязательств по договору (перехода права собственности на товары (работы, услуги)) (п. 3 ст. 273 НК РФ). Если организация рассчитывает налог на прибыль методом начисления, то независимо от получения задатка доходы признавайте с учетом положений статьи 271 Налогового кодекса РФ (п. 1 ст. 271 НК РФ).

Неисполнение обязательств по договору, в счет которого организация получила задаток, приводит к возникновению у нее либо расходов, либо доходов (п. 2 ст. 381 ГК РФ).

Если неисполнение обязательств произошло по вине организации, получившей задаток, в состав внереализационных расходов включите:

- сумму, превышающую сумму полученного задатка;

- сумму возмещения убытков в части, превышающей сумму полученного задатка.

Возвращаемая сумма ранее полученного задатка расходом не признается. Возврат этой суммы не приводит к уменьшению экономических выгод у организации, получившей задаток. Такой порядок следует из положений подпункта 13 пункта 1 статьи 265 и пункта 1 статьи 252 Налогового кодекса РФ.

При методе начисления расходы учитывайте на дату отказа от исполнения обязательств по договору (подп. 8 п. 7 ст. 272 НК РФ). При кассовом методе – на дату фактического перечисления средств в возмещение убытков, возникших у контрагента в связи с отказом от исполнения договора (п. 3 ст. 273 НК РФ).

Если неисполнение обязательств произошло по вине организации, выдавшей задаток, в состав внереализационных доходов нужно включить:

- сумму полученного задатка, который признается безвозмездно полученным имуществом (письма Минфина России от 18 января 2008 г. № 03-03-06/1/12, от 8 сентября 2005 г. № 03-03-04/2/56);

- сумму убытков, возмещаемых контрагентом в части, превышающей сумму полученного задатка (п. 3 ст. 250 НК РФ).

Порядок учета указанных доходов зависит от метода, который организация использует при расчете налога на прибыль. Если организация рассчитывает налог на прибыль методом начисления, увеличьте налоговую базу на дату отказа контрагента от исполнения обязательств по договору (подп. 4 п. 4 ст. 271 НК РФ). Если организация применяет кассовый метод, налоговая база увеличивается:

- на сумму полученного задатка – на дату отказа контрагента от исполнения обязательств;

- на сумму убытков, возмещаемых контрагентом в части, превышающей сумму полученного задатка, – на дату поступления денежных средств от контрагента.

Это следует из пункта 2 статьи 273 Налогового кодекса РФ.

Ситуация: нужно ли организации начислить НДС с суммы полученного задатка?

Да, нужно, если задаток получен в качестве обеспечения исполнения обязательств по договору, предметом которого является реализация, облагаемая НДС.

Представители финансового ведомства настаивают, что основная функция задатка – платежная. Поэтому они требуют, чтобы со всей его суммы организации начисляли НДС в том же порядке, что и с сумм поступившей предоплаты. То есть налоговую базу по НДС на сумму задатка нужно увеличить в том квартале, в котором поставщик (исполнитель, подрядчик) получил его от покупателя (заказчика) (письмо Минфина России от 2 февраля 2011 г. № 03-07-11/25).

Если задаток получен как средство обеспечения исполнения обязательств по операциям, которые объектом обложения НДС не являются, платить с него налог не нужно (письмо ФНС России от 17 января 2008 г. № 03-1-03/60).

Совет: чтобы не начислять НДС, вместо задатка предусмотрите в договоре обеспечительный платеж.

Обеспечительный платеж – это сумма, которую вносят в обеспечение денежного обязательства. Например, обязанности возместить убытки или уплатить неустойку.

Особенность такого платежа, в отличие от задатка, в том, что обеспечительный платеж обеспечивает обязательство, которое возможно, но не гарантированно, возникнет в будущем. Кроме того, если обстоятельства, в обеспечение которых вносился платеж, не наступили, то его нужно вернуть. Поэтому с полученного обеспечения как с аванса начислять НДС не нужно. Ведь по своей сути обеспечительный платеж авансом не является.

Однако начислить НДС придется в том случае, если обеспечительный платеж будет зачтен в счет аванса. Ведь это может быть установлено договором. Тогда в налоговом периоде, в котором это произошло, с суммы платежа нужно начислить НДС как с полученной предоплаты.

Такой вывод следует из совокупности положений статьи 381.1 Гражданского кодекса РФ и пункта 1 статьи 154 Налогового кодекса РФ.

При погашении неустоек, штрафов и т. п. за счет обеспечительного платежа НДС не начисляйте. Подробнее об этом см. Как начислить НДС при получении сумм, связанных с расчетами по оплате товаров (работ, услуг).

Ситуация: нужно ли при расчете налога на прибыль включать в состав доходов сумму полученного задатка? Выдача задатка оформлена с нарушением норм гражданского законодательства.

Да, нужно, но только при расчете налога на прибыль кассовым методом.

Если организация не соблюдает нормы законодательства в отношении формы выдачи задатка (выдача задатка в неденежной форме, отсутствие письменного соглашения о задатке), то сумма, поступившая в качестве задатка, признается полученной в качестве аванса (п. 3 ст. 380 ГК РФ). В этом случае организации, которые рассчитывают налог на прибыль кассовым методом, учитывают полученный аванс в составе доходов (п. 1 ст. 273 НК РФ). Если организация рассчитывает налог на прибыль методом начисления, авансы в составе доходов не учитывайте (п. 1 ст. 271 НК РФ).

Пример отражения в бухучете и при налогообложении операций, связанных с получением задатка. Стороны договора своевременно и в полном объеме выполнили свои обязательства по договору

ООО «Торговая » (поставщик) в апреле получило от ООО «Альфа» (покупателя) задаток в сумме 30 000 руб. в счет исполнения обязательств по договору поставки оргтехники. Выдачу задатка стороны договора оформили соглашением о задатке. В этом же месяце «Гермес» отгрузил «Альфе» товары на сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.). Фактическая себестоимость реализованных товаров – 90 000 руб.

«Гермес» применяет общую систему налогообложения и рассчитывает налог на прибыль ежемесячно, методом начисления.

Операции, связанные с получением задатка и исполнением обязательств по договору, бухгалтер «Гермеса» отразил в учете следующим образом:

Дебет 51 Кредит 62 субсчет «Расчеты по полученным задаткам» – 30 000 руб. – получена от покупателя сумма задатка;

Дебет 76 субсчет «Расчеты по НДС с полученных задатков» Кредит 68 субсчет «Расчеты по НДС» – 4576 руб. (30 000 руб. × 18/118) – начислен НДС с суммы полученного задатка;

Дебет 008 – 30 000 руб. – отражена сумма полученного задатка;

Дебет 62 Кредит 90-1 – 118 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 18 000 руб. – начислен НДС с выручки от реализации товаров;

Дебет 90-2 Кредит 41 – 90 000 руб. – списана фактическая себестоимость реализованных товаров;

Дебет 62 субсчет «Расчеты по полученным задаткам» Кредит 62 – 30 000 руб. – зачтена сумма задатка в оплату стоимости реализованных товаров;

Дебет 68 субсчет «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с полученных задатков» – 4576 руб. – принят к вычету НДС, уплаченный при получении задатка;

Дебет 51 Кредит 62 субсчет «Расчеты с покупателями и заказчиками» – 88 000 руб. – получена от покупателя оплата товаров (за вычетом суммы задатка);

Кредит 008 – 30 000 руб. – списана сумма полученного задатка.

При расчете налога на прибыль в апреле бухгалтер «Гермеса» учел в составе доходов выручку от реализации товаров в размере 100 000 руб. (118 000 руб. – 18 000 руб.), а в расходы включил себестоимость реализованных товаров (90 000 руб.).

Пример отражения в бухучете и при налогообложении операций, связанных с получением и возвратом задатка. Задаток возвращается организацией, которая отказалась от исполнения своих обязательств по договору поставки

ООО «Торговая » (поставщик) в апреле получило от ООО «Альфа» (покупателя) задаток в сумме 30 000 руб. в счет исполнения обязательств по договору поставки оргтехники. Выдачу задатка стороны договора оформили соглашением о задатке.

Получив задаток, «Гермес» отказался исполнить свои договорные обязательства. Поскольку «Альфа» уже заключила договор на реализацию оргтехники с ООО «Производственная », за отказ от поставки ей была выставлена претензия на сумму 70 000 руб.

Претензия «Мастера» была переадресована «Гермесу». При этом «Альфа» потребовала от «Гермеса» вернуть ей выданный ранее задаток в двойном размере (60 000 руб.) и возместить убытки, связанные с отказом «Гермеса» от исполнения договора. Сумма убытка (с зачетом ранее выданного задатка) составила: 70 000 руб. – 30 000 руб. = 40 000 руб.

В апреле «Гермес» удовлетворил претензию «Альфы» и перечислил на ее расчетный счет 100 000 руб. (30 000 руб. × 2 + 40 000 руб.).

«Гермес» применяет общую систему налогообложения и рассчитывает налог на прибыль ежемесячно, методом начисления.

Операции, связанные с получением и возвратом задатка, бухгалтер «Гермеса» отразил в учете следующим образом:

Дебет 51 Кредит 62 субсчет «Расчеты по полученным задаткам» – 30 000 руб. – получена от покупателя сумма задатка;

Дебет 76 субсчет «Расчеты по НДС с полученных задатков» Кредит 68 субсчет «Расчеты по НДС» – 4576 руб. (30 000 руб. × 18/118) – начислен НДС с суммы полученного задатка;

Дебет 008 – 30 000 руб. – отражена сумма полученного задатка.

После отказа «Гермеса» от исполнения договора в учете организации были сделаны следующие записи:

Дебет 91-2 Кредит 62 субсчет «Расчеты по претензиям» – 70 000 руб. – отражен прочий расход в сумме возмещаемого убытка;

Дебет 62 субсчет «Расчеты по полученным задаткам» Кредит 51 – 30 000 руб. – отражен возврат ранее полученного задатка;

Кредит 008 – 30 000 руб. – списана сумма полученного задатка;

Дебет 62 субсчет «Расчеты по претензиям» Кредит 51 – 70 000 руб. – погашена претензия, предъявленная «Альфой»;

Дебет 68 субсчет «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с полученных задатков» – 4576 руб. – принят к вычету НДС, уплаченный при получении задатка.

При расчете налога на прибыль в апреле бухгалтер «Гермеса» учел в составе внереализационных расходов компенсацию убытков в сумме 70 000 руб.

Пример отражения в бухучете и при налогообложении операций, связанных с получением задатка. Контрагент отказался от исполнения своих обязательств по договору

ООО «Торговая » (поставщик) в апреле получило от ООО «Альфа» (покупателя) задаток в сумме 30 000 руб. в счет исполнения обязательств по договору поставки оргтехники. Выдачу задатка стороны договора оформили соглашением о задатке.

Выдав задаток, «Альфа» отказалась принять товары. Поскольку «Гермес» уже заключил договор на транспортировку оргтехники с ООО «Производственная », за отказ от услуги ему была выставлена претензия на сумму 40 000 руб.

Претензия «Мастера» была переадресована «Альфе». «Гермес» потребовал от «Альфы» возместить убытки, связанные с отказом от исполнения договора. Сумма убытка (с зачетом ранее выданного задатка) составила: 40 000 руб. – 30 000 руб. = 10 000 руб.

В апреле «Альфа» удовлетворила претензию «Гермеса» и перечислила на его расчетный счет 10 000 руб.

«Гермес» применяет общую систему налогообложения и рассчитывает налог на прибыль ежемесячно, методом начисления.

Операции, связанные с получением задатка, бухгалтер «Гермеса» отразил в учете следующим образом:

Дебет 51 Кредит 62 субсчет «Расчеты по полученным задаткам» – 30 000 руб. – получена от покупателя сумма задатка;

Дебет 76 субсчет «Расчеты по НДС с полученных задатков» Кредит 68 субсчет «Расчеты по НДС» – 4576 руб. (30 000 руб. × 18/118) – начислен НДС с суммы полученного задатка;

Дебет 008 – 30 000 руб. – сумма полученного задатка отражена за балансом.

После отказа «Альфы» от исполнения обязательств по договору в учете «Гермеса» были сделаны следующие записи:

Дебет 62 субсчет «Расчеты по претензиям» Кредит 91-1 – 40 000 руб. – отражен доход в сумме возмещаемого убытка;

Дебет 62 субсчет «Расчеты по полученным задаткам» Кредит 62 субсчет «Расчеты по претензиям» – 30 000 руб. – зачтена сумма выданного задатка в счет погашения претензии;

Дебет 51 Кредит 62 субсчет «Расчеты по претензиям» – 10 000 руб. – погашена претензия, предъявленная «Альфе»;

Кредит 008 – 30 000 руб. – списана сумма задатка;

Дебет 68 субсчет «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с полученных задатков» – 4576 руб. – принят к вычету НДС, уплаченный при получении задатка.

При расчете налога на прибыль в апреле бухгалтер «Гермеса» учел в составе внереализационных доходов компенсацию убытков на сумму 40 000 руб.

Как учесть расходы на участие в аукционе

Расходы участника, связанные с тендерными торгами (уплата сбора за участие в конкурсе, приобретение тендерной документации, приобретение банковской гарантии и прочие), в бухгалтерском учете до объявления результатов конкурса первоначально учитываются на счете 97 «Расходы будущих периодов» как расходы, понесенные в связи с предстоящей продажей товаров, выполнением работ, оказанием услуг. В случае признания участника победителем данные затраты признаются прямыми расходами по договору и списываются в дебет счетов затрат. В случае проигрыша все расходы, связанные с подготовкой тендерной документации, признаются прочими расходами и списываются на счет 91-2 «Прочие расходы» в месяце объявления результатов конкурса (https://www.5188888.ru/tender/pub_detail.php? >

Рекомендуем прочесть: Кто Может Получить 13 Процентов От Покупки Квартиры

«До тех пор, пока результаты конкурса не станут известны, в бухгалтерском учете все затраты, связанные с тендерными торгами, относят к будущему. Поэтому их отражают на счете 97 «Расходы будущих периодов» (п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина от 29 июля 1998 г. N 34н). Затем, в месяце объявления о проигрыше компании, расходы списывают с кредита счета 97 в дебет счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы» (п. п. 11, 19 ПБУ 10/99, утв. Приказом Минфина от 6 мая 1999 г. N 33н).

УСН

Получение задатка по договору доходом для целей расчета единого налога не признается. Поэтому полученные задатки не увеличивают налоговую базу ни у организаций, которые платят единый налог с доходов, ни у организаций, которые платят единый налог с разницы между доходами и расходами. Это следует из положений пункта 1.1 статьи 346.15, подпункта 2 пункта 1 статьи 251 Налогового кодекса РФ.

При исполнении обязательств по договору сумму полученного задатка можно зачесть в счет оплаты товаров (работ, услуг) (п. 1 ст. 408 ГК РФ, п. 2 ст. 249, п. 1 ст. 346.15 НК РФ). В таком случае сумму задатка включите в состав доходов при расчете единого налога при упрощенке на дату проведения зачета (удержания) суммы задатка в счет погашения задолженности по договору. Такой вывод следует из пункта 1 статьи 346.17 Налогового кодекса РФ и подтверждается в письмах Минфина России от 24 октября 2012 г. № 03-11-06/2/135, ФНС России от 30 декабря 2014 г. № ГД-4-3/27235.

Пример учета при расчете единого налога при упрощенке задатка, полученного в счет исполнения обязательства по договору поставки товаров. Организация исполнила обязательство по договору в полном объеме

ООО «Торговая » (поставщик) в апреле получило от ООО «Альфа» (покупателя) задаток в сумме 30 000 руб. в счет исполнения обязательств по договору поставки товаров. Общая стоимость товаров по договору – 230 000 руб. Выдачу задатка стороны договора оформили соглашением о задатке.

13 апреля «Гермес» выполнил обязательства по договору в полном объеме (отгрузил товары).

В этот же день «Гермес» отразил сумму ранее полученного задатка в размере 30 000 руб. в составе доходов.

13 мая «Альфа» перечислила «Гермесу» оставшуюся сумму задолженности за поставленные товары в размере 200 000 руб. В этот же день эту сумму бухгалтер «Гермеса» учел в составе доходов.

Неисполнение обязательств по договору, в счет которого организация получила задаток, приводит к возникновению у нее либо расходов, либо доходов (п. 2 ст. 381 ГК РФ).

Расходы, которые возникают, если неисполнение договора произошло по вине организации, получившей задаток, при расчете единого налога не учитываются:

- у организаций, которые платят единый налог с доходов, – потому что налоговую базу не уменьшают никакие расходы (п. 1 ст. 346.18 НК РФ);

- у организаций, которые платят единый налог с разницы между доходами и расходами, – потому что в закрытом перечне расходов, который приведен в статье 346.16 Налогового кодекса РФ, не поименованы ни задатки, подлежащие возврату, ни штрафные санкции за неисполнение условий договора, ни суммы возмещения ущерба, нанесенного контрагенту отказом от исполнения договора.

Если неисполнение обязательств произошло по вине контрагента, в состав внереализационных доходов нужно включить:

- сумму удержанного задатка;

- сумму возмещения убытков в части, превышающей сумму выданного задатка.

Такой порядок следует из положений пункта 1 статьи 346.15, пункта 3 статьи 250 Налогового кодекса РФ. Аналогичные разъяснения дают и представители налоговой службы (см., например, письма УФНС по г. Москве от 28 сентября 2006 г. № 18-11/3/85458, от 19 апреля 2006 г. № 18-12/3/32797).

Независимо от выбранного объекта налогообложения при расчете единого налога доходы учитывайте:

- в сумме удержанного задатка – на дату отказа контрагента от исполнения обязательств;

- в сумме возмещения убытков (в части, превышающей сумму выданного задатка) – на дату поступления денежных средств от контрагента.

Это следует из пункта 1 статьи 346.17 Налогового кодекса РФ.

Торги: как учесть расходы на проведение или на участие

У победителя торгов после подписания договора учет будет зависеть от того, что именно выиграно. Если это право заключить договор аренды, то в дальнейшем вы будете отражать операции по аренде. Если вы выиграли подряд на строительство, значит, у вас будут «строительные» проводки.

Участнику аукциона надо быть готовым повышать цену, а участнику конкурса — разрабатывать какой-то особенный проект, для чего, возможно, придется привлекать новых работников и приобретать дополнительные материалы.

Расходы на участие в открытых электронных аукционах

Чтобы стать участником электронного аукциона, организации необходимо пройти аккредитацию у оператора электронной площадки. Аккредитация осуществляется сроком на три года (с возможностью ее прохождения на новый срок). Ее наличие дает право участнику размещения заказа участвовать во всех открытых аукционах в электронной форме, проводимых на такой электронной площадке. Это следует из ч. 9 и 13 ст. 41.3 Закона N 94-ФЗ.

Обратите внимание! Плата за аккредитацию на электронной площадке и за участие в открытом аукционе в электронной форме с участников размещения заказа не взимается (ч. 4 ст. 41.1 Закона N 94-ФЗ). Плата взимается только с лица, с которым заключается контракт, в случаях, предусмотренных гл. 3.1 Закона N 94-ФЗ.