- застройщиками, экспедиторами, посредниками подаются журналы учета полученных/выставленных счетов-фактур не позднее 20 числа месяца, следующего за отчетным периодом;

- при наличии облагаемых операций и если выставлялись счета-фактуры с НДС, подается декларация не позднее 25 числа месяца, следующего за отчетным периодом

Нарушение сроков сдачи той или иной отчетности не проходит бесследно. Государственные органы применяют санкции различного рода к непунктуальным предпринимателям. В таблице ниже отражена вся информация по штрафам, которые вы можете получить за нарушение сроков сдачи отчетности. Таблица 2 — штрафы за нарушение сроков сдачи отчетности

Отчет

| Размер штрафа | |

| Налоговая декларация, расчеты по страховым взносам (НДС, 3-НДФЛ, УСН) | 5% от суммы налога по декларации или суммы взносов в расчете за каждый месяц просрочки, но не более 30% и не менее 1 000 рублей + блокировка расчетного счета за опоздание более чем на 10 дней. |

| Расчет 6-НДФЛ | 1 000 рублей за каждый месяц просрочки + блокировка счета за опоздание более чем на 10 дней. |

| Справки 2-НДФЛ | 200 рублей за каждую справку. |

| СЗВ-М и СЗВ-СТАЖ | 500 рублей за каждого сотрудника. |

| Статистическая отчетность | От 10 000 до 20 000 тысяч рублей, за повторное нарушение от 30 000 до 50 000 рублей. |

Кто может применять патентную систему налогообложения?

Только ИП, которые купили патент или несколько патентов в установленном порядке. Патентная система доступна для разных видов деятельности.

Кому подходит патентная система налогообложения:

- разработчикам программного обеспечения;

- розничным торговцам на площадях не более 150 м2;

- представителям общепита;

- владельцам салонов красоты и парикмахерских;

- арендодателям;

- мастерским по ремонту/пошиву одежды и обуви или бытовой техники;

- владельцам автостоянок;

- частным репетиторам, получающим оплату официально;

- языковым школам и переводчикам и т.п.

Все виды деятельности описаны в ст. 346.43 НК РФ. Но субъекты РФ вправе расширять этот список, поэтому ознакомьтесь также с региональным законодательством по ПСН.

Для применения патента есть и ограничения. Перейти на ПСН не смогут предприниматели, которые ведут бизнес по договору товарищества или по договору доверительного управления имуществом, занимаются оптовой торговлей, оказывают кредитные и финансовые услуги, совершают сделки с ценными бумагами. Также есть ряд ограничений по физическим показателям:

- для розничной торговли — площадь торгового зала не должна быть больше 150 м² по каждому объекту;

- для общепита — площадь зала обслуживания не должна быть больше 150 м²;

- для грузоперевозок и пассажироперевозок — в собственности ИП не должно быть больше 20 автомобилей.

Регионы могут ввести дополнительные ограничения по физическим показателям. Например, не разрешать покупать патент уже тем ИП, у которых 15 автомобилей для перевозки грузов.

На патенте нельзя продавать подакцизные товары, перечисленные в пп. 6-10 п. 1 ст. 181 НК РФ, и некоторые виды товаров, подлежащих обязательной маркировке: лекарства, обувь и меховые изделия. Пиво и сигареты продавать можно.

Как перейти на патентную систему налогообложения?

Порядок действий для перехода на патент следующий:

- Подайте заявление в ИФНС по месту учета ИП за 10 и более рабочих дней до того, как начнете применять ПСН. Можете подать заявление по почте или в электронном виде. Форма заявления утверждена приказом от 09.12.2020 № КЧ-7-3/[email protected]

2. Через пять рабочих дней после получения заявления ИФНС должна вам выдать патент или уведомить об отказе под расписку.

Почему могут отказать:

- Указан вид деятельности, не включенный в список подходящих для патента.

- Ошибочный срок действия патента.

- Вы уже потеряли в этом году право применять патент, и это ваша повторная заявка.

- У вас есть долги по налогу на патент.

Сколько длится патент

На этой системе налогообложения вы можете находиться от месяца до года, но в пределах одного календарного года. То есть вы не можете получить патент с 10 марта 2021 по 10 марта 2022 года, максимум до 31 декабря 2021 года. Затем нужно получать новый патент. Как вы, наверное, догадались, на неполный месяц получить патент можно.

Доменное имя как объект интеллектуальной собственности

Доменное имя также может относиться к нематериальным активам. Однако учет такой собственности осуществляется только в том случае, если она соответствует этим критериям:

- Использование для извлечения выгоды.

- Наличие полного права на актив.

- Продолжительность полезного использования больше года.

- Право не планируется передавать другим фирмам.

- Известна фактическая стоимость объекта.

Если все эти признаки отсутствуют, доменное имя не может считаться нематериальным активом.

Как рассчитать стоимость патента?

Для расчета существует определенная формула ст. 346.51 НК РФ:

Стоимость патента = потенциальный доход (ПД) за год / 365 (366) × количество дней, на которое получен патент × 6 %.

6 % — это налоговая ставка по патенту, согласно ст. 346.50 НК РФ. В Крыму и Севастополе ставка по патенту не может быть выше 4 % до 2021 года. А субъекты РФ могут установить налоговую ставку 0 % для впервые зарегистрированных ИП, работающих в сферах производства, науки, социальных и бытовых услуг.

Потенциальный доход определяет субъект РФ. Ограничений по его суммам на данный момент нет, поэтому в разных регионах потенциальный доход может отличаться в разы. Срок, на который устанавливается потенциальный доход, — 1 год. Если изменений не было, то по умолчанию действует предельная норма прошлого года. Раньше НК РФ ограничивал потенциальный доход суммой в 1 млн рублей, а регионы могли его увеличивать, теперь это правило убрали — ограничений нет.

Стоимость патента можно рассчитать на сайте налоговой службы.

Пример. ООО «Пышка» — кафе в Екатеринбурге. Его площадь — 50 м². Региональные власти установили потенциальный доход на 1 м² зала обслуживания посетителей в сумме 29 137 рублей в год. Чтобы посчитать стоимость патента на март-декабрь 2021 года, воспользуемся данной выше формулой:

Потенциальный доход за год = 29 137 рублей × 50 м² = 1 456 850 рублей.

Стоимость патента за год = 1 456 850 / 365 × 306 × 6 % = 73 282 рубля.

С 2021 года стоимость патента можно уменьшить на вычет, аналогичный существующему на УСН «доходы» и ЕНВД. Предприниматели смогут уменьшить стоимость патента на:

- сумму страховых взносов за себя и работников,

- сумму больничных за первые три дня болезни сотрудников;

- сумму взносов на добровольное личное страхование работников.

При этом есть ограничение для ИП с сотрудниками — они уменьшают патент максимум на 50 %, даже если сумма вычета превышает стоимость патента. Предприниматели без наемных работников могут уменьшить стоимость патента вплоть до нуля, если суммы вычета для этого хватает.

Раздельный учет доходов при совмещении УСН и патента в 1С: Бухгалтерии ред. 3.0.

Создано 11.02.2021 06:55 Опубликовано 11.02.2021 06:55 Автор: Administrator В 2021 году многие индивидуальные предприниматели перешли на патентную систему налогообложения, а некоторым пришлось совмещать УСН и патент. На сайте ФНС России в разделе «Патентная система» имеются разъяснения и образцы документов, необходимые для оформления патента. И если с законодательной стороны более-менее понятно, то с точки зрения программы 1С у пользователей возникают вопросы: как вести учет выручки, зарплаты, доходов и расходов при совмещении этих режимов? У нас уже была статья «Ведение учета в 1С при патентной системе налогообложения» (ПСН). В ней мы рассмотрели теоретические аспекты ПСН и стартовые настройки в программе. А как быть дальше? Галочку-то поставить любой может! Как при совмещении режимов налогообложения настроить программу 1С: Бухгалтерия предприятия и корректно отражать операции? Будем разбираться вместе. В данной публикации затронем тему раздельного учета доходов.

Настройка совмещения режимов налогообложения: УСН + патент

Рассмотрим условный пример: ИП Грищенко И.С. ранее применял УСН 15% (доходы минус расходы), занимаясь торговлей бытовой техники и запчастями к ней. В 2021 году он открыл ремонтную мастерскую по устранению неполадок в этой бытовой технике, и на выполнение данных услуг он взял патент. Кроме того, он занимается установкой и подключением продаваемой техники: сплит-систем, стиральных машинок и т.п.

У ИП Грищенко имеются три наемных работника: продавец в магазине, мастер по ремонту оборудования и бытовой техники и специалист по монтажу оборудования и бытовой техники.

Рассмотрим примеры отражения операция в программе 1С: Бухгалтерия ред. 3.0 при совмещении двух режимов налогообложения: УСН и патент.

Настройка системы налогообложения производится в карточке организации переходом по одноименной гиперссылке.

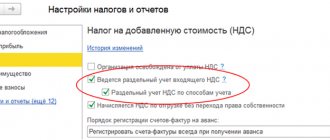

Шаг 1. В разделе «Главное» запустите гиперссылку «Налоги и отчеты».

В разделе «Системы налогообложения» установите дополнительно к имеющейся УСН галочку «Патент». Выше в области значения «Применить с января 2021 года» нажмите кнопку «ОК».

Шаг 2. В разделе «УСН» заданы настройки для упрощенной системы налогообложения:

• ставка налога;

• порядок отражения авансов от покупателя;

• порядок признания расходов.

Шаг 3. Перейдите в раздел «Патент» и нажмите на гиперссылку «Список патентов».

Шаг 4. В открывшемся окне нажмите кнопку «Создать» и внесите список патентов, полученных на осуществление отдельных видов деятельности.

В нашем примере это «Ремонт электронной бытовой техники, бытовых приборов по индивидуальному заказу населения».

Шаг 5. Заполните данные из патента:

• Номер и дату выдачи патента – указан в шапке документа;

• Налоговая база указана в строке 010 на оборотной стороне патента;

• Сумма налога по патенту указана в строке 040 оборотной стороны документа.

После указания суммы патента разбивка суммы платежа и их даты заполнятся автоматически.

Потенциальный доход устанавливается в регионах РФ в зависимости от конкретного вида деятельности. При исчислении стоимости патента на год берется в расчет налоговая база, умноженная на ставку 6%.

Если вы планируете перейти на патент и предварительно хотите оценить его стоимость, сделать это можно с помощью онлайн сервиса на сайте ФНС России.

Задав запрашиваемые параметры, нажмите «Рассчитать» и в нижней части окна отобразится стоимость патента по заданному виду деятельности и разбивка по срокам платежей.

После заполнения всей информации о патенте в 1С нажмите «Записать и закрыть». Сведения о патенте сохранены.

По условию нашего примера ИП Грищенко занимается установкой кондиционеров и стиральных машин. А это уже другой вид деятельности, не попадающий под патент «Ремонт электронной бытовой техники, бытовых приборов по индивидуальному заказу населения».

Согласно разъяснениям Минфина (Письмо Минфина РФ от 22 апреля 2011 г. №03-11-11/102), установка кондиционеров относятся к санитарно-техническим работам, что попадает под другой патент «Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ».

Внесем второй патент в справочник – «Установка и монтаж», аналогично как рассмотрено выше.

Итак, в справочнике «Патенты» у ИП Грищенко И.С. внесено 2 патента.

При отражении операций в программе 1С эти патенты будут детализировать операции и таким образом разделять их.

Например, при отражении доходов от ремонта бытовой техники указывается патент «Ремонт бытовой техники», при отражении услуг по установке и монтажу указывается соответствующий патент «Установка и монтаж». Аналогично обстоит дело и с расходами.

Перейдем к раздельному учету доходов в программе 1С: Бухгалтерия предприятия ред. 3.0.

Отражение доходов от реализации товаров при УСН

Отразим операции по реализации бытовой техники.

Покупателю реализованы товары на общую сумму 30900 руб.:

1. Сплит-система Centek CT-65V12 – стоимость 30000 руб.;

2. Электрочайник Aceline G-3000 белый – стоимость 900 руб.

Оплата за товары получена наличными в кассу магазина.

Шаг 1. Перейдите в раздел «Продажи» — «Реализация (акты, накладные, УПД)» и сформируйте документ «Реализация товаров: Накладная». Заполните документ.

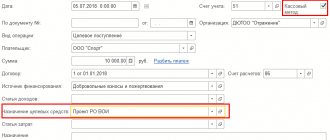

Обратите внимание, что при применении двух режимов в документе появилось дополнительное поле «Патент».

Так как реализация относится к УСН, то никаких отметок по патенту мы не ставим.

Шаг 2. Проведите реализацию по кнопке «Провести» и сформируйте отчет о движении документов, щелкнув .

Сформированы бухгалтерские записи и записи регистров по УСН.

Расходы по реализации товаров отражены в Книге учета доходов и расходов (КУДиР). Условие отражения в книге покупок и продаж выполнено: товары, приобретенные у поставщика, оплачены и реализованы.

Шаг 3. Сформируйте на основании реализации документ поступления оплаты по кнопке «Создать на основании».

Для примера создадим «Поступление наличных».

Аналогично можно сформировать «Поступление на расчетный счет» или «Операцию по платежной карте».

Шаг 4. Документ заполнился автоматически. Обратите внимание, что для счета учета авансов также появилось дополнительное поле уточнения режима налогообложения.

Шаг 5. Посмотрите проводки и записи документа после проведения – нажмите кнопку «Провести», затем .

В КУДиР отражен доход от реализации: товар реализован и оплачен покупателем.

Рассмотрим пример далее.

Отразим доходы от услуг, относящихся к патенту.

Отражение доходов от услуг на патенте

Продолжим наш пример: покупатель, купивший сплит-систему, заказал услугу по ее установке. Стоимость услуги составила 3500 руб. Оплата за установку произведена наличными в кассу.

Отразим данный факт в программе 1С.

Шаг 1. Создайте документ «Услуги (акт, УПД)» в разделе «Продажи» — «Реализации (акты, накладные, УПД)».

Шаг 2. Заполните документ данными и установите о, указав к какому патенту относится данная услуга.

В нашем примере это патент «Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ», который для краткости мы назвали «Установка и монтаж». Шаг 3. Проведите документ и посмотрите проводки и записи регистров по кнопке .

В дополнение к бухгалтерской проводке, отражающей выручку от реализации услуги, этим документом отражена проводка по счету УСН.03 с о.

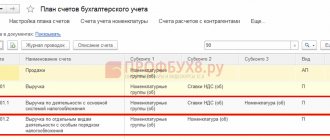

Программой предусмотрены вспомогательные счета по упрощенной системе налогообложения с выделением счетов для разных налоговых режимов, в т.ч. для патента – УСН.03 – «Расчеты с покупателями по деятельности на патенте».

Шаг 4. Отразите поступление оплаты за оказанную услугу, создав документ оплаты на основании «Реализации .

Шаг 5. Документ заполнится автоматически. Хоть у нас и не авансовый платеж, укажите в поле «Учет авансов» — «Доход по патенту», задав патент «Установка и монтаж». Хотя при проведении документа в нашей ситуации это не играет роли, т.к. счет 62.02 не задействован в проводках.

Шаг 6. Проведите документ и сформируйте отчет о проводках по кнопке .

Кроме бухгалтерской проводки, отражающей поступление оплаты, формируется проводка по кредиту счета УСН.03 – «Расчеты по деятельности на патенте».

Так, при реализации услуг на патенте в 1С отражена проводка по дебету счета УСН.03, а при поступлении оплаты – по кредиту счета УСН.03.

Кроме этого, документ произвел запись в регистр «Книга учета доходов (патент)».

Посмотрим, как отразились операции в отчетах.

Отчеты по УСН и патенту в 1С: Бухгалтерия предприятия ред. 3.0

Шаг 1. Перейдите в раздел «Отчеты».

Так как ИП Грищенко применяет с 2021 года две системы налогообложения УСН и патент, то в разделе отчеты появился дополнительный раздел.

Кроме «Книги доходов и расходов УСН» в подразделе «Отчеты для ИП» можно сформировать отчет «Книга доходов по патенту».

Шаг 2. Откройте КУДиР – подраздел «УСН». Установите период и нажмите «Сформировать».

В разделе I. «Доходы и расходы за 1 кв.» отражена сумма выручки (графа 4) и сумма расходов (графа 5) по проданным товарам, в частности себестоимость товаров.

Шаг 3. Откройте отчет «Книга доходов по патенту».

Отчет формируется по каждому патенту отдельно.

«Книга доходов по патенту» состоит из титульного листа и самого отчета по доходам.

Выберите патент «Установка и монтаж». Нажмите «Сформировать».

Чтобы посмотреть данные отчета, задайте лист книги «Доходы». В отчете отражена сумма выручки, полученная от покупателя от услуги по установке сплит-системы.

Кроме расходов, связанных непосредственно с приобретением товаров, могут быть и другие расходы ИП: заработная плата, страховые взносы, коммунальные платежи и т.п. Как отразить такие расходы при совмещении режимов мы разберем в следующей статье.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 Наталья 26.05.2021 17:58 Статью Вашу прочитала спасибо, жду теперь как правильно отражать расходы, хочется быть уверенной в правильности действий. Спасибо!

Цитировать

0 Андрей 25.05.2021 19:32 Цитирую Ирина Плотникова:

Цитирую Ольга: Добрый день. Подскажите,пожалуйста, а если часть оплаты налично, а часть безналично по карте покупателя. Как правильно отразить в учете?

Ольга, добрый день. В двух словах это не описать, так что следите за обновлениями на нашем сайте, подготовим публикацию на эту тему! Должна быть возможность указания патента в документе поступления ДС на расчётный счёт для отражения безналичных оплат в качестве дохода, а её нет… Цитировать

+9 Ирина 07.04.2021 17:24 Рассмотрите пожалуйста пример когда деньги поступают в банк. На УСН и на патенте через терминал. Где настроить патент? Все на УСН разносится.

Цитировать

0 Наталья 02.04.2021 22:56 Статья понравилась, жду продолжение!

Цитировать

+1 Ирина Плотникова 20.02.2021 17:34 Цитирую Ольга:

Добрый день. Подскажите,пожалуйста, а если часть оплаты налично, а часть безналично по карте покупателя. Как правильно отразить в учете?

Ольга, добрый день. В двух словах это не описать, так что следите за обновлениями на нашем сайте, подготовим публикацию на эту тему! Цитировать

0 Ольга 18.02.2021 14:33 Добрый день. Подскажите,пожа луйста, а если часть оплаты налично, а часть безналично по карте покупателя. Как правильно отразить в учете?

Цитировать

0 Ирина Плотникова 11.02.2021 20:53 Цитирую Анна:

Подскажитете, в режимах налогообложения нет Патента. Это может быть связано с тем что у меня базовая версия 1с бухгалтерия или какая может быть ещё причина (версия конфигурации обновлена до последней 3.0.89.34)

Анна, добрый день. Нет, дело не в версии 1С. Подскажите, с Патентом какую систему налогообложения совмещаете? Цитировать

0 Анна 11.02.2021 18:27 Подскажитете, в режимах налогообложения нет Патента. Это может быть связано с тем что у меня базовая версия 1с бухгалтерия или какая может быть ещё причина (версия конфигурации обновлена до последней 3.0.89.34)

Цитировать

Обновить список комментариев

JComments

Как уменьшить патент на взносы

Чтобы уменьшить на взносы налог по УСН, мы направляем в налоговую декларацию, но на патенте декларации не предусмотрены. Чтобы патентщики могли уменьшать свой налог, ФНС разработала специальную форму уведомления — письмо ФНС от 26.01.2021 № СД-4-3/[email protected] Уведомление состоит из титульника и двух разделов. Одно уведомление подавайте сразу по всем патентам из одной инспекции, стоимость которых хотите уменьшить.

Срок подачи не утверждён. Если вы уже оплатили патент и не учли вычет, переплату по налогу вернут или зачтут в счёт будущих платежей. Уведомление направьте в налоговую, в которой состоите на учёте как плательщик патента и в которую платите этот налог.

Как можно оплатить патент?

Для оплаты вам нужно знать реквизиты налоговой инспекции, выдавшей вам патент. Способ оплаты зависит от срока патента:

- Менее полугода. Если вы получили патент, и он будет действовать от 1 до 6 месяцев, то за него нужно внести оплату полностью до окончания его срока действия.

- От полугода до года. Если вам разрешили находиться на патенте в течение 6–12 месяцев, то оплатить его можно в два транша: треть оплачиваете в период до 90 дней, а остальную часть — до конца действия патента.

Когда утрачивается право на применение ПСН в 2021 году?

Индивидуальный предприниматель потеряет право на нахождение на патентной налоговой системе, когда он:

- увеличит среднюю численность работников, занятых в патентной деятельности, до 16 человек;

- получит доход более 60 млн рублей — это предельно допустимый доход для применения ПСН. Если по иным видам деятельности вы находитесь на УСН или, к примеру, на ОСНО, то суммарный доход по всем видам не должен быть более чем 60 млн рублей;

- будет продавать подакцизные товары, меха, обувь или лекарства;

- нарушит сроки оплаты патента, установленные ст. 346.51 НК РФ.

В случае если вы потеряете право на нахождение на ПСН в течение одного календарного года, перейти на ПСН еще раз можно только в следующем году. После того как вы потеряли право на ПСН, вам нужно написать соответствующее заявление в ИФНС в патентный отдел. Срок — не позже 10 календарных дней. Права на патент прекращаются с момента, когда начинается налоговый период, то есть с начала действия патента.

Если вы утрачиваете право на ПСН, вы не переходите автоматически на общую систему. То есть если у вас до ПСН была ЕСХН или УСН, то вы в дальнейшем будете применять ее, и вам нужно посчитать налог за период патента по правилам ЕСХН или УСН.

Первичная документация

Основа бухгалтерского и налогового учета – наличие первичной документации. Она подтверждает наличие права собственности на интеллектуальный объект. Именно на основании сведений из первичной документации формируются бухгалтерские проводки. Рассмотрим бумаги, которые нужны при учете интеллектуальной собственности:

- Соглашение об отчуждении ИС на объект.

- Патент.

- Свидетельство о регистрации.

- Соглашение о подряде.

- Внутренние нормативные акты.

Как учесть исключительные права на объекты интеллектуальной собственности?

Также существует минимальный перечень первичной документации на интеллектуальную собственность:

- Акт сдачи-приемки, в котором есть информация о начальной стоимости объекта.

- Положение о коммерческой тайне, нужное для установления собственности на ноу-хау.

- Приказ об отнесении сведений к тайне.

- Акт начала применения интеллектуальной собственности в деятельности фирмы.

- Протоколы со сроками полезной эксплуатации.

- Протоколы об амортизации (особенности начисления амортизационных отчислений и прочее).

- Акт временного завершения эксплуатации объектов.

- Акт выбытия интеллектуальной собственности после завершения ее амортизации.

- Акт выбытия по причине передачи прав на объект другой компании.

Учитываться могут только те объекты, которые соответствуют ряду признаков: использование собственности с целью получения дохода, наличие первичных документов. Данные требования указаны в ПБУ 14/2007.

Вопрос: Включается ли в расходы на оплату труда в целях налогообложения прибыли вознаграждение, выплаченное работнику (автору) за созданный им в рамках исполнения трудовых обязанностей объект интеллектуальной собственности (служебное произведение, изобретение) (ст. 255 НК РФ)? Посмотреть ответ

Тот или иной документ должен храниться на протяжении определенного времени. К примеру, соглашение об отчуждении исключительных прав должно храниться до смерти автора, а также 70 лет после смерти. Этот период, по сути, является сроком полезного использования объекта. Протяженность полезного использования, указываемая в учете, не может превышать срок хранения документов.

ВАЖНО! ПБУ 14/2007 – это не единственный документ, который регулирует учет активов. Учет отдельных форм объектов устанавливается другими документами. К примеру, для трат на исполнение научных работ актуален ПБУ 17/02.

Как вести налоговый учет и сдавать отчетность на ПСН?

Предприниматели на ПСН ведут учет по книге учета доходов ИП на ПСН. По каждому отдельно взятому патенту вам придется вести свою отдельную книгу. Метод учета доходов: кассовый. Все правила ведения учета описаны в ст. 346.53 НК РФ.

Важно! Если вы ведете бизнес только на патенте, то вам не нужно сдавать декларацию. Но если у вас имеются иные системы налогообложения по другим видам бизнес-деятельности, вам придется по ним сдавать даже нулевые декларации.

Бухгалтерский учет на патенте можно не вести, так как от него освобождены все предприниматели. Подготовка бухгалтерского баланса, отчета о финрезультатах, разарботка учетной политики и пр. не требуется. Но без бухучета будет сложно, если вы совмещаете патент с УСН или другим режимом.

По наемным работникам отчетность нужно будет сдавать в стандартном порядке: РСВ, 6-НДФЛ, 4-ФСС, СЗВ-М и прочие бумаги.

Вам нужна удобная и простая бухгалтерия? Облачный веб-сервис Контур.Бухгалтерия позволяет вести все необходимые операции через интернет. Познакомьтесь с возможностями сервиса бесплатно в течение 14 дней, ведите учет, начисляйте зарплату, отчитывайтесь онлайн и работайте в сервисе совместно с коллегами.

Попробовать бесплатно

Отчетность ИП на ПСН с работниками и без них

Итак, давайте выясним, какая существует налоговая отчетность ИП на патенте в 2021 году.

Отчетность ИП на патенте без наемных работников:

1. В ФНС — декларация не сдается. 2. В ПФР — отчеты не сдаются 3. В ФСС — отчеты не сдаются.

Отчетность ИП на патенте с работниками:

1. В ФНС — декларация не сдается. Но необходимо предоставлять отчеты:

2-НДФЛ — за работников, с которых удержан налог, предоставляется один раз по итогам года до 1 апреля года, следующего за отчетным. За 2021 год — до 1 апреля 2021 года.

2-НДФЛ за работников, с доходов которых не получилось удержать НДФЛ, необходимо подать до 1 марта 2021 года.

6-НДФЛ — ежеквартальный отчет. Он сдается до последнего числа первого месяца следующего квартала.

С 2021 года планируется слияние справок 2-НДФЛ с расчетом 6-НДФЛ в одном отчете, срок предоставления которого пока не установлен.

2. В ПФР сдаются следующие отчеты:

СЗВ-М — ежемесячно в срок до 15 числа месяца, следующего за отчетным;

РСВ-1 — ежеквартально в срок до 15 числа второго месяца, следующего за отчетным, на бумажном носителе, и до 20 числа в электронном формате.

СЗВ-СТАЖ — ежегодно в срок до 31 марта, года следующего за отчетным.

СЗВ-ТД — ежемесячно в срок до 15 числа месяца, следующего за отчетным. Это новая форма отчетности, введенная с 2021 года в связи с переходом на электронные трудовые книжки.

3. В ФСС — предоставляется ежеквартальный отчет 4-ФСС, в срок до 20 числа месяца, следующего за отчетным на бумажном носителе, и до 25 числа в электронном формате.

Законодательством установлено, что если численность наемных работников превышает 25 человек, то все отчеты, кроме 6-НДФЛ и 2-НДФЛ необходимо предоставлять только в электронном виде. Для отчетов 6-НДФЛ и 2-НДФЛ в 2021 году порог численности работников для сдачи отчетов на бумажном носителе – 10 человек.

Предпринимателей, применяющих ПСН, это не касается по умолчанию, так как работников у ИП, применяющих патент, не может быть более 15 человек. Но для удобства ИП может подключиться к электронной отчетности, это сэкономит его время и позволит проверить правильность заполнения отчета перед отправкой, тем более для двух отчетов 6-НДФЛ и 2-НДФЛ, как было сказано выше, с 2021 года электронный отчет необходимо сдавать, при численности более 10 человек.

Все необходимые формы отчетов для ИП на ПСН, а также порядок их заполнения, вы можете скачать со страниц нашего сайта.