Учетная политика (УП) представляет собой «особо важный» документ, в котором собрана совокупная информация о ведении способов бухгалтерского и налогового учета на предприятии (первичного наблюдения, стоимостного измерения, текущая группировка и обобщение результатов фактов хозяйственной деятельности).

Целью создания УП, является обеспечение возможности объединения всей бухгалтерской информации о ситуации дел в компании. УП содержит финансово-экономические показатели компании, порядок их формирования и, что данные показатели отражают.

В нормативных актах законодательства РФ закреплено, то что УП формирует главный бухгалтер, либо лицо, ответственное за данный участок работы.

Каждый отдельный субъект экономической деятельности самостоятельно формирует свою УП, в основу которой входят факты/условия ведения хозяйственной деятельности.

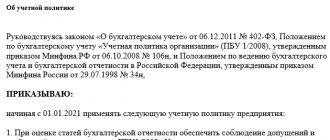

При составлении УП необходимо применять следующие нормативные акты:

| • закон «О бухучете» от 06.12.2011 № 402-ФЗ; • ПБУ 1/2008 «Учетная политика организации», утвержденное приказом Минфина России от 06.10.2008 № 106н; • НК РФ (ст. 313); • иные нормативные акты (Типовые рекомендации по организации бухгалтерского учета для субъектов малого предпринимательства, утвержденные приказом Минфина России от 21.12.1998 № 64н, письма и разъяснения Минфина и др.); |

В данных нормативных актах изложены основные принципы и требования по составлению учетной политики необходимые для осуществления определенной деятельности субъекта.

Многие компании учетную политику формируют в отдельности, т.е. по налоговому учету и бухгалтерскому учету, но законодательством не запрещено формировать единую УП, поэтому можно сформировать одну политику с разделами налогового и бухгалтерского учета.

| Следует отметить, что в статье 313 НК РФ содержатся требования о необходимости установления в УП порядка ведения налогового учета и утверждении УП для НУ приказом (распоряжением) руководителя фирмы. При этом закон № 402-ФЗ определяет, что в УП по БУ необходимо сконцентрировать применяемые субъектом способы бухгалтерского учета. Однако четкие указания о том, какова должна быть структура этого документа, кем, когда и в какой форме он должен утверждаться, отсутствуют. Эти вопросы рассмотрены в ПБУ 1/2008, но о необходимости ежегодного утверждения УП в нем не упоминается. ПБУ 1/2008 предписывает применять УП последовательно от года к году, сохраняя ее преемственность и сопоставимость с данными предшествующих лет. То есть если отсутствуют факторы, вынуждающие субъекта менять политику принятого им бухучета (новшества в законодательстве, новые виды деятельности), то необходимости в смене ее нет. УП для целей налогового учета в НК РФ (ст. 11) охарактеризована как система учета показателей, значимых для правильного определения налоговой базы. Соответственно, если не требует изменений методология учета этих показателей, то не потребуются и изменения в налоговой УП. |

Учетную политику организации надо менять каждый год

Это неправда. Меняют учетную политику по мере необходимости. Для этого не обязательно ежегодно утверждать новую учетную политику. Достаточно внести дополнения или изменения в действующую учетную политику, издав соответствующий приказ.

Конечно, если есть желание, можно утверждать учетную политику и каждый год. В таком случае дата утверждения должна быть не позднее 31 декабря предшествующего года. Например, учетную политику на 2017 год следует утвердить до 31 декабря 2021 года включительно. То есть дата утверждения должна стоять именно 31 декабря или раньше.

Но еще раз повторим – достаточно составить учетную политику один раз при создании организации, а затем лишь вносить дополнения или изменения.

Принципы формирования приказа по учетной политике

Приказ по учетной политике организации формируется в соответствии с:

Законом Республики Беларусь «О бухгалтерском учете и отчетности» (далее — Закон) в редакции, вступившей в силу с 1 января 2014 года;

Национальным стандартом бухгалтерскому учету и отчетности «Учетная политика организации, изменения в учетных оценках, ошибки», утвержденному постановлением Министерства финансов Республики Беларусь от 10.12.2013 № 80 (введен в действие с 21 февраля 2014 года) (далее — НСБУ).

Учетную политику достаточно утвердить один раз. Не надо утверждать новую учетную политику на каждый год или ежегодно издавать приказ руководителя о продлении действия «старой» учетной политики.

Если у организации имеются филиалы, представительства или иные подразделения, то все они обязаны руководствоваться единой политикой, принятой организацией.

Все остальные внутренние организационно – распорядительные документы, регулирующие финансово – хозяйственную деятельность, должны формироваться именно на основе учетной политики.

Организация в соответствии с законодательством пересматривает свою учетную политику если:

1) внесены изменения в законодательство, в т.ч. налоговое законодательство, правила бухгалтерского учета, а также на основании решений собственника;

2) требуется изменить способ ведения бухгалтерского учета, применение которого приведет к повышению качества информации об объекте бухгалтерского учета.

Не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации. Это означает, что организация может вносить дополнения в учетную политику по мере возникновения новых фактов хозяйственной деятельности, не имевших места ранее, а не пытаться при формировании учетной политики предугадать все возможные операции, которые будут осуществляться ею в будущем. Например, если организация, оказывающая услуги, начинает продавать покупные товары, ей потребуется установить порядок их учета.

Принятая организацией учетная политика должна применяться последовательно из года в год. Однако в процессе функционирования организации нередко возникает необходимость внесения изменений в избранную учетную политику. Причинами для этого могут быть (ч. 7 ст. 9 Закона, п. 3 НСБУ):

Дополнения, внесенные в учетную политику, вводятся в действие с момента возникновения факта хозяйственной жизни, потребовавшего их внесения.

Изменения же можно ввести в учетную политику лишь с начала финансового года. Допустим, если организация, которая оценивает МПЗ при их списании по средней стоимости, решит перейти на способ по стоимости каждой единицы.

Изменение же учетной политики, вызванное поправками в законодательство, применяется с момента вступления в силу соответствующего нормативного акта. Причем если изменившийся закон обязывает организацию применять какой-то способ учета, то она обязана это делать, даже если изменения в ее учетную политику не вносились.

Последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение, финансовые результаты деятельности организации и (или) движение денежных средств, отражаются в бухгалтерской отчетности ретроспективно.

При ретроспективном отражении последствий изменения учетной политики исходят из предположения, что измененный способ ведения бухгалтерского учета применялся с момента возникновения фактов хозяйственной деятельности данного вида. Такое отражение последствий изменения учетной политики заключается в корректировке входящего остатка по статье «Нераспределенная прибыль (непокрытый убыток)» за самый ранний представленный в бухгалтерской отчетности период.

Кроме корректировки показателя «Нераспределенная прибыль (непокрытый убыток)» также пересчитывают значения связанных статей бухгалтерской отчетности за каждый отчетный период, представленный в отчетных формах. Эти показатели корректируются таким образом, как если бы измененная учетная политика применялась с начала возникновения соответствующих фактов хозяйственной деятельности.

Если же оценка в денежном выражении последствий изменения учетной политики в отношении периодов, предшествовавших отчетному, не может быть произведена с достаточной надежностью, то измененный способ ведения бухгалтерского учета применяется в отношении соответствующих фактов хозяйственной деятельности, свершившихся после его введения (перспективно).

Изменения или дополнения в учетную политику утверждаются приказом руководителя.

Учетная политика организации формируется главным бухгалтером или иным лицом, на которое в соответствии с законодательством возложено ведение бухгалтерского учета организации (п. 1 ст. 9 Закона) и утверждается руководителем организации. При этом утверждаются:

применяемые организацией виды учетной оценки активов и обязательств, способы ведения учета доходов и расходов, капитала в соответствии с нормами ст.12 Закона и национальных стандартов по бухгалтерскому учету и отчетности;

план счетов бухгалтерского учета организации, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

формы, разработанных организацией для применения первичных учетных документов и регистров бухгалтерского учета, а также документов для внутренней бухгалтерской отчетности;

порядок проведения инвентаризации активов и обязательств организации в той части, которая не определена Законом и нормативными правовыми актами Министерства финансов Республики Беларусь;

иные способы оценки активов и обязательств, влияющие на формирование достоверной бухгалтерской отчетности.

Про учет страховых взносов обязательно писать очень подробно

Это неправда, но кое-что прописать в учетной политике все же придется. Бесспорно, самое важное изменение 2021 года – администрировать страховые взносы теперь будет ФНС вместо ПФР и ФСС. Речь идет о двух федеральных законах от 03.07.2016: № 243-ФЗ и № 250-ФЗ.

Читайте также «Лимиты и база по страховым взносам на 2021 год»

Единственное, что обязательно прописать в учетной политике – утвердить форму карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов. Сейчас все применяют форму карточки, приведенную в совместном письме ПФР, ФСС РОССИИ от 09.12.2014 № АД-30-26/16030, 17-03-10/08/47380. Налоговая служба не планирует разрабатывать форму карточки. Дескать, это обычный налоговый регистр, который каждая компания может вести как ей удобней. То есть все по аналогии с НДФЛ – когда-то была форма 1-НДФЛ, потом ее отменили и налогоплательщики стали использовать новый регистр, взяв за основу 1-НДФЛ.

Вести учет сумм начисленных выплат страховых взносов и иных вознаграждений, сумм страховых взносов, относящихся к ним, в отношении каждого физического лица-получателя выплат обязывает пункт 4 статьи 431 Налогового кодекса РФ. Поэтому надо дополнить учетную политику, издав приказ.

Читайте также «Учетную политику организаций готовят к изменениям»

Образец приказа о внесении дополнений в учетную политику для целей бухгалтерского учета и налогообложения

За основу можно взять тот же регистр, который рекомендовали ПФР и ФСС. На проверках налоговики при необходимости тоже будут требовать у компаний карточки учета. За отсутствие – штраф 200 рублей за каждый регистр (ст. 126 НК РФ).

Еще один момент. Если ваша компания не практикует виды работ, которые влияют на стаж для досрочной пенсии и облагаются пенсионными взносами по доптарифам, карточку можно сократить. Оставьте только разделы про выплаты и страховое обеспечение.

В какие сроки утверждается учетная политика

По общим правилам у каждой организации есть 90 дней или 3 месяца со дня создания, чтобы разработать и утвердить УП. Днем создания считается регистрация организации в ЕГРЮЛ. Это касается вновь созданных и реорганизованных компаний.

Для уже действующих организаций порядок другой. Руководитель должен издать приказ об утверждении новой УП не позднее последнего дня уходящего года, так как правила бухучета применяются со следующего за утверждением года. Поэтому датировать приказ об УП на 2019 год не стоит более поздней датой, чем 29.12.2018.

В маленьких компаниях УП может быть неизменна годами. Ее можно разработать один раз и применять из года в год, хоть до ликвидации. Утверждать новый документ ежегодно не требуется. Но изменения и дополнения в документ вносить нужно.

Учетная политика – железный аргумент в случае споров

Распространенное заблуждение заключается в следующем: если прописать определенные положения в учетной политике, это гарантирует победу в споре с налоговиками. К сожалению, это не так.

Действительно, учетная политика может стать дополнительным аргументом по принципу «все неясности трактуются в пользу налогоплательщиков». Но в случае спора надо упирать именно на нормы законодательства.

Обратите внимание

Малые предприятия могут не формировать в бухучете резерв под снижение стоимости МПЗ, если пропишут это в учетной политике (п. 25 ПБУ 5/01).

Например, сейчас есть некая «спорность» вокруг того, облагать или нет страховыми взносами компенсацию за задержку зарплаты. По мнению Минтруда и проверяющих, это иная выплата в рамках трудовых отношений. То есть формально подпадает под объект обложения взносами.

Читайте также «Страховые вносы с компенсаций за задержку зарплаты»

При этом судьи хором говорят – не все выплаты в пользу работника подпадают под взносы.

В частности, компенсация за задержку зарплаты не связана с тем, как работает человек. Это выплата за то, что работодатель плохо исполнил свою обязанность вовремя выдавать заработную плату. При этом по НДФЛ чиновники уже давно признают – компенсация не облагается налогом. Но пока нет официальных писем и судебной практики, прописывать в учетной политики что-то насчет страховых взносов и задержки зарплаты не надо.

Следует быть очень внимательным: если что-то прописали в учетной политике, обязательно строго этому следовать. Тоже самое касается норм, которые применяют по выбору. Например, стали использовать амортизационную премию или резерв по сомнительным долгам в налоговом учете. А в учетной политике возможность применять это не упомянули. Тогда даже и судьи не помогут (постановление ФАС Московского округа от 19 ноября 2013 г. № А40-17925/13).

Кто разрабатывает и утверждает учетную политику

УП формирует главный бухгалтер компании или другой сотрудник, на которого возложено ведение бухучета. В соответствии с ПБУ 1/2008 в УП прописывают:

- рабочие счета, которыми организация будет пользоваться для ведения учета;

- формы первичных документов, внутренних документов и учетных регистров;

- порядок проведения инвентаризации;

- методы оценки имущества и обязательств;

- порядок документооборота;

- основы контроля за операциями;

- другие решения для организации бухучета.

Руководитель в разработке не участвует, если только сам не захочет. Но он должен прочитать и утвердить готовый документ.

Налоговая просит показать учетную политику при проверке. И у компаний нередко появляются проблемы с контролирующими органами, когда выясняется, что приказа об утверждении УП нет и не было. При этом приказ не только подтверждает согласие руководителя на применение УП, но и определяет лиц, ответственных за соблюдение правил, утвержденных в политике.

Стандартной формы приказа нет, поэтому составить его можно произвольно. Но в нем должны быть обязательные реквизиты: наименование документа, дата составления, подпись. Положения учетной политики прописываются в тексте приказа или прикрепляются к нему в виде приложений.

Малые предприятие могут вообще не составлять учетную политику

Увы, но это не так. Для малых предприятий существует множество поблажек в части бухгалтерского учета и отчетности. В частности, они могут вести учет и составлять отчеты по упрощенной форме. Но возможность воспользоваться этой поблажкой следует прописать в учетной политике.

Кстати, летом 2021 года вступили очередные поправки-послабления в части бухучета. И воспользоваться ими удобней как раз с начала года. Напомним, речь о поправках, которые внесены в ПБУ приказом Минфина России от 16.05.2016 № 64н.

Во-первых, учитывать сырье и материалы теперь можно по цене поставщика. Раньше в стоимость активов дополнительно включали транспортные расходы, плату посредникам и т. д. Более того, по новым правилам все МПЗ можно списывать единовременно, если деятельность малого предприятия не предполагает существенных остатков по ним. Уровень существенности каждая компания определяет самостоятельно. Для микропредприятий нет и этих дополнительных условий, они могут списывать любые МПЗ без ограничений (п. 13.2 ПБУ 5/01).

Во-вторых, амортизацию по основным средствам можно начислять раз в год – 31 декабря. При этом амортизацию по производственному и хозяйственному инвентарю можно списать единовременно (п. 19 ПБУ 6/01).

Читайте также «Малым предприятиям придется сдать статформу № ТЗВ-МП »

Учетную политику надо сдавать в налоговую инспекцию

На самом деле представлять учетную политику в ИФНС не нужно. Это не нужно делать ни при создании фирмы, ни после каждого дополнения/изменения учетной политики. Такой обязанности попросту нет в налоговом законодательстве.

Однако это не значит, что учетная политика может вообще отсутствовать. Ведь право выбора дается по многим вопросам. Это и амортизация, и списание товаров с материалами, и резервы, и прочее. Соответственно, без учетной политики невозможно проконтролировать правильность расчета налогов. А поэтому в рамках выездной проверки инспекция вправе потребовать этот документ. Форма требования приведена в приложении 15 к приказу ФНС России от 08.05.2015 № ММВ-7-2/189. В течение 10 рабочих дней со дня получения такого запроса обязательно представить инспекторам копию приказа об утверждении учетной политики (п. 1-3 ст. 93 НК РФ).

Вы решили проигнорировать требование инспекторов? Тогда готовьтесь заплатить штраф в размере 200 рублей за каждый непредставленный документ. Это предусмотрено пунктом 1 статьи 126 Налогового кодекса РФ.

Вдобавок по заявлению ИФНС суд может применить к ответственным сотрудникам организации (например, к ее руководителю) меры административной ответственности. Размер штрафа составит от 300 до 500 рублей (ч. 1 ст. 23.1, ч. 1 ст. 15.6 КоАП РФ).

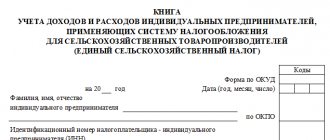

Что такое учетная политика

Учетная политика (далее — УП) — это документ-основа, на котором строится бухгалтерский и налоговый учет компании. Иногда для каждого вида учета делают отдельную УП, но это не обязательно — можно объединить их в один документ. УП должна быть в каждой организации, независимо от:

- организационно-правовой формы;

- вида деятельности;

- системы налогообложения;

- масштабов производства;

- других условий.

Учетное законодательство не всегда трактуется однозначно, а по отдельным вопросам дает право выбора. В УП нужно отразить, какого варианта организация будет придерживаться в работе. Например, способы списания МПЗ — по ФИФО, по себестоимости единицы или по средней себестоимости. Обязательные правила учета в УП включать не нужно.

Налоговая часть УП регламентирована ст. 313 НК РФ, бухгалтерская — ПБУ 1/2008. В законах содержится требование об обязательном утверждении УП приказом или распоряжением руководителя организации.