До начала нового года необходимо утвердить учётную политику на следующий. Но в реальности руки главбуха часто доходят до этого только после сдачи годового отчёта. Рассматриваем правила составления учётной политики и рассказываем, что нужно поменять в 2021 году. В конце статьи — примеры учётных политик для разных отраслей.

Каждая коммерческая организация должна разработать и утвердить правила ведения бухгалтерского и налогового учёта под свои особенности деятельности. За разработку учётной политики (УП) обычно отвечает тот, кто ведет бухгалтерию: главбух или внешний аутсорсер. Утверждает УП руководитель организации:

- для бухгалтерского учёта — не позднее 90 дней со дня государственной регистрации организации;

- для налогового учёта — не позднее срока окончания первого налогового периода.

Что такое учетная политика на УСН?

Следование компании нормам учетной политики подлежит контролю налоговыми органами. В связи с этим важно грамотно составить документ. Учетная политика фирмы должна включать в себя спорные вопросы по отчетности и их решение, способы и методы списания расходов и издержек компании, а также компетенцию предприятия при регулировании нюансов.

Учетная политика на фирме позволяет показать соответствие деятельности компании законодательным нормам. Если возникнет ситуация, в которой потребуется привлечь судебные органы, с помощью учетной политики можно решить спор с налоговой инспекцией в свою пользу.

Законодательно установленной формы учетной политики нет. Ее состав произвольный, но учитывать при этом нормы права необходимо. Состав документа разрабатывается компанией самостоятельно. Формирование учетной политики компании находится в ведомстве главного бухгалтера.

Распоряжение на составление документа должно быть выдано руководителем компании. Форма бланка по учетной политике и разделы, которые будут в нее включены, должны быть согласованы руководителем и выступать в качестве приложения к распорядительному документу.

В учетной политике должны быть перечислены основные позиции и методы организации учета, установленные законодательно, а также обоснование выбора компании способа ведения отчетной документации. В том числе уточнений по документообороту, если таковых нет в законодательных нормах. Сами по себе нормативные законодательные акты описывать в учетной политике компании не нужно.

У предприятия могут быть филиалы и подразделения. Если головная компания приняла учетную политику, то этот документ будет действовать и для остальных отделений.

Как внести изменения в учётную политику

Вот что нужно сделать для изменения учётной политики на 2021 год.

- Проверить, были ли в деятельности организации изменения, которые требуют правки учётной политики.

- Проанализировать изменения законодательства и определить, какие из них имеют отношение к организации.

- Сформулировать текст изменений и дополнений со ссылкой на пункт нормативного документа.

- Установить с какой даты изменения начинают действовать в организации.

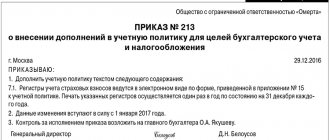

- Утвердить изменения и дополнения приказом руководителя организации. Приказ можно составить в произвольной форме, например так. Если изменений много, можно утвердить не отдельные пункты учётной политики, а учётную политику в новой редакции.

Для чего нужна учетная политика на УСН?

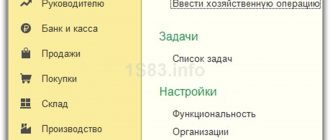

Документ об учетной политике компании требуется для создания обобщенного регламента составления отчетной документации и ведения налогового и бухгалтерского учета. Основная часть этого документа содержит сведения о первичных бланках, применяемых на фирме для отражения финансовых операций по счетам. Сведения и регламент учета первичных документов также учитывается и налоговыми органами при проверке.

Компания может применять на выбор:

- унифицированные формы бланков первичной документации;

- бланки, разработанные компанией (предварительно эта форма должна быть утверждена территориальным органом ФНС).

Однако собственные бланки разрешены не для всех форм первичной документации. Самостоятельно созданные документы не допускаются, касательно форм:

- кассовых документов и бланков банковских учреждений (например, расчетно-кассовые ордера, книга кассира-операциониста и иные формы утвержденных законодательно форм);

- учета денежных вознаграждений сотрудникам (формы этих документов утверждены Госкомстатом);

- документов, которые используются в кадровом делопроизводстве.

Кроме того, существуют реквизиты компании, которые необходимо вносить в формы, даже установленных на фирме документов. К ним относится:

- название документа;

- календарная дата его составления;

- наименование компании;

- описание операции производимой в отношении счета фирмы;

- сумма, в отношении которой составляется документ;

- лицо, ответственное за проведение операции (необходимо указание занимаемой должности и ФИО).

Заполненный документ всегда должен резервироваться личной подписью. Формы первичных документов могут проводится как на бумажном носителе, так и в электронном варианте.

Выбранная форма «первички» должна быть закреплена в учетной политике компании. Чтобы закрепить правила налогового учета, в документе об учетной политике регламентируются правила налогообложения.

Как правило, форма документа об учетной политике на УСН должна включать следующие разделы:

- Описание общего документооборота, принятого на фирме.

- Политика компании касательно составления бухгалтерской отчетности.

- Процесс налогообложения и порядок составления документации для ФНС.

Произвольное составление учетной политики компании создает массу возможностей для фирмы. На некоторых предприятиях размер документа об учетной политике составляет 60 и более страниц.

Учетная политика обязательна для фирм. Это обосновано законодательно (ФЗ №402-ФЗ от 6 декабря 2011 г.). Это требование касается в том числе и компаний, которые осуществляют финансово-хозяйственную деятельность на упрощенной системе с объектом «доходы».

Законодательством не установлен конкретный перечень разделов в составе документа об учетной политике. Рекомендации перечислены в ПБУ 1/2008 «Учетная политика».

Что нужно утвердить в учётной политике

Для бухгалтерского учёта

Положением о бухгалтерском учёте ПБУ 1/2008 «Учётная политика организации» определено, что в УП необходимо утвердить следующие составляющие.

- Рабочий план счетов бухгалтерского учёта — выбранный из общего Плана счетов перечень синтетических и аналитических счетов, которыми организация действительно планирует пользоваться. Неиспользуемые счета и субсчета стоит исключить. Если организация относится к субъектам малого предпринимательства и имеет право на применение упрощённых способов бухгалтерского учёта, синтетические счета можно объединять. Подробнее об этом читайте в нашей статье.

- Формы первичных учётных документов, регистров бухгалтерского учёта и бухгалтерской отчётности. Если планируете пользоваться только унифицированными формами первички — укажите это. Если в соответствии со статьей 9 закона «О бухгалтерском учёте» № 402-ФЗ разрабатываете свои формы — приведите их в приложениях к УП. Если будете сдавать бухгалтерскую отчётность по упрощённым формам — не забудьте упомянуть об этом.

- Порядок проведения инвентаризации активов и обязательств организации. Определите перечень имущества и обязательств, которые вы будете проверять, установите ситуации, в которых проводится инвентаризация и сроки проверки, утвердите перечень первичных документов, которые будете использовать для оформления инвентаризации, и распишите процедуру проведения инвентаризации от приказа руководителя и создания инвентаризационной комиссии до утверждения инвентаризационных описей.

- Способы оценки активов и обязательств. Если бухгалтерские стандарты допускают выбор из альтернативных методов оценки или самостоятельную разработку метода, в УП нужно закрепить этот выбор. Определите какой способ оценки вы будете применять для запасов при их списании в производство или реализации: ФИФО, по средней стоимости или по стоимости единицы запасов. Выберите методы амортизации основных средств и нематериальных активов: линейный, уменьшаемого остатка или пропорционально объему выпуска. И так по всем видам активов и обязательств.

- Правила документооборота и технологию обработки учётной информации: кто и какие первичные документы составляет и подписывает, количество составляемых экземпляров, порядок и сроки передачи документов между исполнителями, какие документы составляются в бумажном виде, а какие в электронном.

- Порядок контроля за хозяйственными операциями. Здесь нужно предусмотреть, какие контрольные мероприятия будет проводиться и кто отвечает за них. В крупном бизнесе это может быть служба внутреннего аудита, на малом предприятии — руководитель и главный бухгалтер. В УП утверждается порядок формирования комиссии по приёму и списанию основных средств, перечень лиц, ответственных за бланки строгой отчётности, список материально-ответственных работников и сотрудников, которые могут подписывать доверенности от имени организации.

- Другие решения, необходимые для организации бухгалтерского учёта. Это любая информация, которая имеет значение для организации учёта, но не раскрыта в предыдущих пунктах. Например, периодичность составления бухгалтерской отчётности или применяемые программные продукты.

Для налогового учёта

Формировать УП для целей налогообложения обязаны налогоплательщики, которые применяют ОСНО. Упрощенцам этот документ важен, когда нужно выбирать способ учёта конкретных операций при применении УСН или ЕСХН.

УП для целей налогообложения предполагает выбор из возможных вариантов налогового учёта, предложенных законом, например:

- метод определения доходов и расходов (кассовый или начисления);

- способы признания, оценки и распределения доходов и расходов;

- выбор других показателей, без которых учёт будет неполным или неверным. Например, показателя для расчёта доли прибыли по обособленному подразделению.

Пример 1.

Организация в бухучёте применяет унифицированные бланки документов, а налоговый учёт ведет в самостоятельно разработанных регистрах. Поэтому в её УП будет записано: «Налоговый учёт ведётся обособленно от бухгалтерского в аналитических регистрах налогового учёта, разработанных организацией самостоятельно. Перечень регистров налогового учёта и их формы приведены в приложении № 1 к Учётной политике для целей налогообложения».

Также в УП для целей налогообложения определяется порядок налогового учёта в тех случаях, когда Налоговый кодекс отдаёт его «на откуп» налогоплательщику. Например:

- состав прямых расходов, уменьшающих выручку от реализации;

- порядок формирования стоимости незавершенного производства;

- организация раздельного учёта при исчислении НДС.

Обязан ли ИП формировать учётную политику

Предприниматели не обязаны вести бухгалтерский учёт и не обязаны формировать учётную политику для бухгалтерского учёта. В налоговом учёте таких исключений нет ни для кого. Если ИП платит налоги в рамках ОСНО, он обязан формировать учётную политику.

И только если деятельность ИП не предполагает использования разных вариантов учёта и ведения раздельного учёта, предприниматель вправе не утверждать учётную политику для целей налогообложения. Например, такое может быть при применении УСН (доходы) или патентной системы налогообложения (ПСН).

Учетная политика для

Документация об учетной политике в компании отражает ее учетную политику и процесс заполнения отчетности. На упрощенном режиме исчисления налогов работают, как правило, малые предприятия. Для них оформление документа об учетной политике также обязательно.

Это же касается ТСЖ (ТСН). Учетная политика таких компаний будет аналогичной. Документ в ТСЖ (ТСН) должен содержать общеустановленные нормы ведения учета в компании.

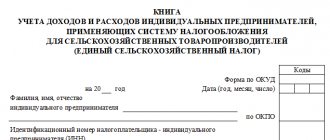

В учетной политике следует закрепить также и процедуру сдачи отчетности в контролирующие органы. В приложении к документу должны быть указаны бухгалтерские регистры по учету недвижимого имущества и иных активов. Единым налоговым реестром для налогового учета является КУДиР.

Учетная политика для ИП

Предпринимателям не обязательно вести бухгалтерский учет. ИП может не составлять бухгалтерского баланса и оформлять проводки по методу двойной записи. Счета ИП не обязаны подвергаться тотальной проверке на предмет соответствия нормам бухгалтерского учета.

Однако налоговый учет должен вестись компаниями не зависимо от вида прав собственности и юридической формы ведения деятельности. Индивидуальные предприниматели должны регламентировать в учетной политике только отчетность для целей налогообложения.

В учетной политике ИП должно быть отражено:

- система налогообложения, которая была принята организацией (УСН);

- выбранный объект исчисления налоговой базы;

- процесс ведения учета кассовым методом, а также учет активов.

В учетной политике компании принимается документация для учета как в электронном, так и в бумажном варианте.

Учетная политика для ООО

Если организация начинает деятельность на УСН, ей необходимо отразить процесс ведения отчетной документации в компании в учетной политике. Для организаций, осуществляющих деятельность на упрощенной системе налогообложения, установлены следующие варианты ведения бухгалтерского учета:

- при соблюдении законодательных норм ведения бухгалтерского учета;

- в условиях применения норм ведения учета для малых предприятий.

В соответствующем разделе документа необходимо указать выбранную систему налогообложения, по которой компания будет осуществлять свою деятельность. Кроме того, потребуется указание объема прибыли и иные нюансы. Чтобы налоговые платежи и их исчисление можно было контролировать, необходимо вести КУДиР.

Как формируется учетная политика на УСН?

Документ об учетной политике подлежит формированию при создании юридического лица и начале его деятельности. Изменение утвержденной формы возможно по веским основаниям, среди которых:

- изменение норм действующего законодательства (если они непосредственно касаются деятельности предприятия);

- масштабные изменения установленного процесса ведения учета;

- изменения характеристик компании (смена вида деятельности, налогового режима и т.д.).

Если произошли какие-либо изменения, их необходимо внести до начала календарного года.

Состав документа должен максимально отражать правила ведения учета и документооборота в компании. Как правило, обязанность составления учетной политики возлагается на главного бухгалтера, но ответственным лицом может быть назначен и другой сотрудник.

Порядок действий при составлении документа об учетной политике:

- Составление плана счетов. Список должен учитывать необходимость проведения в дальнейшем аналитического анализа деятельности. Сведения проверяются на соответствие деятельности компании.

- Составление списка документов, которые будут задействованы в первичном учете.

- Составление перечня документации по всем участкам с указанием уполномоченного за ведение учета лица.

- Определение сроков сдачи отчетности и каждого документа для дальнейшей обработки.

- Разработка инструкций для должностных лиц, которые имеют отношение к учету.

Документ утверждается руководителем компании и начинает действовать с момента составления соответствующего приказа. Ежегодно, если в учетную политику не вносились корректировки, срок ее действия переносится на следующий год распорядительным документом от руководителя.

Образец учетной политики на УСН «доходы» или иных режимов налогообложения будет включать стандартные разделы. Документ об учетной политике ООО включает три раздела. Учетная политика ИП, поскольку бухгалтерский учет им не ведется – два. Не зависимо от режима налогообложения учетная политика разрабатывается, согласовывается и вступает в силу в организации в общем порядке. Образец документа можно посмотреть ниже.

Когда нужно вносить изменения в учётную политику

Для бухгалтерского учёта

Правилам внесения изменений в УП в целях бухгалтерского учёта посвящён третий раздел ПБУ 1/2008. Корректировать учётную политику нужно, если:

- изменилось законодательство или бухгалтерская нормативка. Изменения в УП действуют с момента вступления в силу измененных норм;

- существенно изменились условия хозяйствования организации, например, произошла реорганизация или изменились виды деятельности. Изменения в УП действуют с момента изменения условий хозяйствования;

- организация разработала новый способ учёта, который повышает качество бухгалтерской информации. Изменения в УП действуют с начала следующего года.

Пример 2.

C 1 января 2021 года вступил в силу ФСБУ 5/2019 «Запасы». Этот факт нужно отразить в УП организации следующим образом.

- Исключить упоминание нормативных актов, которые утратили силу: ПБУ 5/01 «Учёт материально-производственных запасов», Методические указания по бухгалтерскому учёту материально-производственных запасов (приказ Минфина от 28.12.2001 № 119н), Методические указания по бухгалтерскому учёту специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (приказ Минфина от 26.12.2002 № 135н).

- Выбрать метод перехода на новый стандарт. Пунктом 47 ФСБУ 5/2019 предусмотрен ретроспективный (корректировка входящих остатков по новым правилам как если бы новый стандарт применялся всегда) и перспективный (новые правила применять только к новым фактам хозяйственной деятельности) варианты перехода.

- Указать какие отступления от требований стандарта будут использоваться, если организация имеет право на такие отступления. Например, пункт 2 ФСБУ 5/2019 разрешает не применять стандарт для запасов, которые предназначены для управленческих нужд, и списывать их стоимость на расходы периода. Если такое решение принято, нужно отразить его в учётной политике.

- Скорректировать правила признания и оценки запасов в соответствии с новым стандартом. Например, если незавершенное производство в 2021 году оценивалось по стоимости сырья, материалов и полуфабрикатов, нужно выбрать другой метод, так как в ФСБУ 5/2019 этот способ отсутствует. То же относится к списанию общехозяйственных расходов на себестоимость выпуска.

Для налогового учёта

В соответствии со ст. 313 НК РФ, корректировать учётную политику для налогового учёта нужно, если:

- изменилось законодательство о налогах и сборах. Изменения в УП действуют с момента вступления в силу измененных норм;

- появились новые виды деятельности. Изменения в УП действуют с момента появления новых видов деятельности;

- изменились методы учёта. Изменения в УП действуют с начала следующего года.

Пример 3.

С 1 января 2021 года действует дополнение к ст. 288 НК РФ о том, что если налогоплательщик применяет пониженные ставки налога на прибыль и у него есть обособленные подразделения, нужно определять долю прибыли каждой обособки для каждой налоговой базы отдельно. Поэтому в УП необходимо внести дополнительный пункт о выборе показателя для расчёта:

- среднесписочная численность;

- расходы на оплату труда.