От налогов, как ни крути, никуда не деться. Платить их должны все и, что особенно важно, вовремя. При этом если физические лица в большинстве случаев перекладывают эту обязанность на работодателя, то юридическим лицам необходимо самостоятельно следить за правильностью и своевременностью совершения того или иного платежа в бюджет.

Период заполнения декларации и уплаты налогов — довольно стрессовый момент в организации, особенно в бухгалтерии: нужно все тщательно рассчитать, учесть все доходы и расходы, правильно определить налоговую базу, а на ее основе — НДС, который компания и будет уплачивать, подавая документы в налоговую инспекцию. Не всегда все бывает гладко.

В силу разных причин нередко случаются ситуации, когда компании несвоевременно или не полностью исполняют свои обязанности перед бюджетом. В результате возникает просрочка платежа. Чтобы не попасть в разряд недобросовестных налогоплательщиков и не подвергнуться «карательным мерам» со стороны налоговиков, нужно оперативно исправить обнаруженную ошибку, доплатив недостающую часть налога и пени по НДС, возникшие в результате несвоевременной его уплаты. Как это сделать правильно, вы узнаете из данной статьи.

За какой период производится расчет пеней по налогам

Если организацией или индивидуальным предпринимателем не уплачен налог в установленный законодательством срок, то начиная со следующего дня по окончании этого срока на сумму недоимки начисляются пени согласно п. 3 ст. 75 НК РФ.

О правилах, которым подчиняются сроки уплаты налогов, читайте в материале «Что нужно знать о сроках уплаты налогов».

Период начисления суммы пеней заканчивается днем перечисления недоимки в бюджет. Таким образом, на следующий день после погашения задолженности начисление пеней прекращается.

Что такое пени и как они рассчитываются

Страховые взносы с 2021 года разделены по отношению к законодательным нормам, устанавливающим правила работы с ними:

- основная масса взносов (на ОПС, ОМС, ОСС по нетрудоспособности и материнству) стала подчиняться НК РФ и тем требованиям, которые применяются к налоговым платежам;

- взносы на травматизм остались под нормами закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Однако требования к их оплате сохранились неизменными: страховые взносы должны быть уплачены плательщиком в необходимый срок и в полной мере. Если в силу каких-либо обстоятельств они не уплачены или оплачены не полностью, с плательщика взыскивается не только недоимка, но и санкция за просрочку оплаты, которая называется пеней.

Основанием для уплаты пеней (если они не уплачены добровольно) являются требования, выставленные плательщику органом, курирующим соответствующие взносы (ИФНС или ФСС). Таким образом, пени — это расчетная сумма, которую должен уплатить плательщик, нарушивший сроки уплаты взносов. Их расчет осуществляется в процентах за каждый день просрочки начиная со дня, следующего за крайним сроком оплаты, который установлен законодательно.

Посчитать пени вы можете с помощью нашего калькулятора.

Об особенностях расчета пени читайте в материале «Как правильно рассчитать пени по налогу (нюансы)».

КБК по взносам и по налогам, вы всегда найдете в КонсультантПлюс. Получите бесплатный пробный доступ и переходите в материал.

По какой формуле можно посчитать пени по налогу

Чтобы организации посчитать пени при несвоевременном перечислении платежей в бюджет, необходимо воспользоваться следующей формулой:

При расчете пеней для ИП и физлиц за весь период просрочки применяется только первая часть формулы — без увеличения ставки после 30-го дня. Удвоение ставки предусмотрено только для организаций.

При расчете к уплате пеней бухгалтер в данной формуле должен использовать те фактические значения ставки рефинансирования, которые действовали в период просрочки платежа по налогу (п. 4 ст. 75 НК РФ). Т. е. если ставка рефинансирования меняется в течение этого периода, нужно рассчитывать пени отдельно по периодам действия каждой ставки рефинансирования, а затем складывать полученные суммы.

Если налоговики решат округлить процентную ставку начисления пеней, например, до целых значений, что приведет к увеличению платежа, то подобные действия инспекторов можно обжаловать либо в вышестоящем налоговом органе, либо в суде (ст. 137, п. 1 ст. 138 НК РФ). Причем суды зачастую принимают сторону налогоплательщиков, как, например, в постановлении ФАС Северо-Западного округа от 09.11.2005 № А42-5178/04-29 или постановлении 14-го Арбитражного апелляционного суда от 21.01.2011 № А05-9658/2010. Связано это с тем, что текстом ст. 75 НК РФ округление процентной ставки не предусмотрено.

Для расчета пеней рекомендуем вам воспользоваться нашим сервисом Калькулятор пеней.

Какие объекты подлежат налогообложению

В соответствии со статьей 401 Налогового Кодекса РФ объектом налогообложения признаются, те объекты, которые расположены в пределах муниципального образования. К таким объектам относятся:

- Жилые дома, к ним можно отнести дома и жилые строения, которые располагаются на земельных участках, предназначенных для ведения личного подсобного, дачного хозяйства, огородничество, садоводства и т.д.;

- Квартиры, комнаты;

- гараж, парковочное место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные здание, строение, сооружение, помещение.

Имущество, которое находится, которое входит в состав общего многоквартирного имущества не является объектом налогообложения.

Пример исчисления пеней по налогу

Рассмотрим, как рассчитываются пени по налогу на конкретном примере.

ИП Серебрякову Ю. В., применяющему УСН, нужно было заплатить авансовый платеж за 2-й квартал в размере 48 000 руб. не позднее 25 июля. ИП Серебряков перечислил налог в бюджет только 2 августа. То есть просрочка по авансовому платежу у предпринимателя составила 8 дней (с 26 июля по 2 августа включительно), и на весь этот период в 8 дней нужно начислить пени.

Допустим, что в данный период времени ставка рефинансирования была установлена в размере 7,5%.

Рассчитаем сумму подлежащих оплате пеней:

Пени = 48 000 × 8 × 1/300 × 7,5% = 96 руб.

Итак, перечислению в бюджет подлежат пени в размере 96 руб.

Перечисление пеней в бюджет и проводки для отражения их в учете

После того, как размер санкции определен, необходимо внести соответствующие коррективы в бухгалтерскую и налоговую отчетность.

Для того, чтобы отразить начисление пеней в бухучете, используется такой вид проводки: «99-68». То есть операция отражается дебетом счета 99 (Прибыли и убытки) и кредитом счета 68 (Расчеты по налогам и сборам), для НДС здесь лучше открыть отдельный субсчет. Помимо этой проводки используется еще одна — для перечисления в бюджет начисленной суммы: «68-51». Здесь отражается перевод налоговых санкций по дебету 68-го счета и кредиту 51-го (Расчетные счета).

В налоговом учете пеня, штраф и другие санкции в расчетах не отражаются. Таким образом, их величина не учитывается при определении налоговой базы (п. 2 ст. 270 Налогового кодекса Российской Федерации).

Что касается перечисления пени в бюджет отдельным платежом, то используется тот же КБК, актуальный на 2014 год, что и для уплаты налога на добавленную стоимость. Единственное отличие — 14-я цифра в нем будет изменена на «2». Если дополнительно устанавливается штраф, то для его перечисления цифра в КБК меняется на «3». В настоящий момент действует следующий код для пеней по НДС — 182 1 03 01000 01 2000 110 (согласно справочнику кодов бюджетной классификации, утвержденному на 2014 год).

Как правильно писать: пеня или пени, уплачивает пеню, уплата пеней или оплата пени

Если есть сомнение при составлении платежного документа, как правильно — пеня или пени, то лучше обратиться к словарю. Так, в словаре Ожегова слово «пеня» используется для обозначения штрафа за невыполнение каких-либо установленных обязательств.

С другой стороны, если оснований для начисления пени несколько либо если за некоторое число дней начисляется эта неустойка, то принято использовать слово во множественном числе — пени. Кроме того, слово «пеня» на сегодняшний день считается устаревшим — вместо него широко используется слово во множественном числе – пени, это современный приоритет.

Поэтому, выясняя, как правильно писать — пеня или пени, сумма пеней или сумма пени, уплачивает пеню или пени, уплата пени или пеней, расчет пени или пеней — желательно остановить свой выбор на использовании слова «пеня» во множественном числе.

Что представляет собой налог на имущество физических лиц

Налог на имущество физических лиц – это прямой налог, который устанавливается на имущество физических лиц. Носителем налоговых обязательств выступают физические лица, которые имеют в своей собственности какое либо имущество.

Важно!!! Платить налог на имущества должны все, вне зависимости от возрастной категории. За владельцев, которым еще не исполнилось 18-ть лет, должны уплачивать налог их законные представители, а именно родители, опекуны и пр.

Итоги

Расчет пеней по налогам делается по формуле, приведенной в ст. 75 НК РФ. В ней задействованы сумма не оплаченного в срок налога, число дней задержки и ставка, определяемая как доля действующей в периоде просрочки ставки рефинансирования. Эта доля в общем случае составляет величину 1/300. Но для юрлиц, допускающих задержку свыше 30 календарных дней, применяется еще одно значение этой доли — 1/150.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

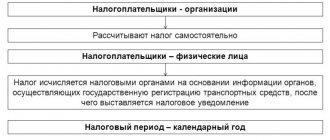

Кто должен платить налог на имущество

Налог на имущество должны платить такие лица как:

- Юридические лица – это организации, которые имеют в своей собственности, на праве доверительного управления, распоряжении имущество, которое является объектом налогообложения;

- Физические лица – это граждане, которые владеют имуществом на праве собственности и оно является объектом налогообложения;

- Индивидуальный предприниматель – платят только за то имущество, которое используется для осуществления предпринимательской деятельности. Налог уплачивается по ставки, которая предназначена для юридических лиц.

Сроки уплаты

Сроки уплаты налогов и страховых сборов, подачи налоговых деклараций и отчетов.

День который указан в НК и есть последний день уплаты налога. Не важны формулировки «до» или наречие «не позднее» (письмо Минфина от 30.04.2019 № 03-02-08/32422) и (определение Верховного суда от 16.10.2018 № 304-КГ18-7786).

НалоговаяПлатежи налога УСН(раз в квартал): I кв. — до 25 апреляII кв. — до 25 июляIII кв. — до 25 октябряIV кв. — до 30 апреля(для ИП) до 31 марта(для организаций) Платежи налога ЕНВД(раз в квартал): I кв. — до 25 апреляII кв. — до 25 июляIII кв. — до 25 октябряIV кв. — до 25 января Платежи НДФЛ (13%)(раз в год): до 30 апреля Платежи Налог на прибыль (раз в квартал): I кв. — до 28 апреляII кв. — до 28 июляIII кв. — до 28 октябряIV кв. — до 28 января Платежи НДС (раз в квартал): I кв. — до 20 апреляII кв. — до 20 июляIII кв. — до 20 октябряIV кв. — до 20 января С 2015 года декларация НДС подается до 25 числа. Но срок оплаты всё равно до 20 числа. НДФЛ 13% за сотрудников (до 15 числа следующего месяца) | ПФРФиксированный платёж в ПФР ИП(платится, раз в год, до 31 декабря) в 2021 и 2021 году — 40 874 р. (для дохода до 300 т.р. в год. и + 1% от дохода с суммы свыше 300 т.р.), Взносы в Пенсионный Фонд на ОПС(платятся ежемесячно не позднее 15-го числа следующего календарного месяца) За наемных работников: 26% (или Пеню в пенсионный также необходимо разбивать на пеню на страховую и накопительную часть, ФФОМС, ТФОМС Смотрите: Калькулятор зарплаты и взносов ПФР(бесплатно) При этом можно попробовать снизить штраф и подать в суд. Например, компания снизила штраф в 2 раза, ссылаясь на то, что просрочка отчета была с небольшим количеством дней (см. постановление Арбитражного суда Московского округа от 1 апреля 2016 г. № А41-30902/2015). Сам ПФР штрафы снижать не может, только через суд. | ФССПлатёж в ФСС: I кв. — до 15 апреля II кв. — до 15 июля III кв. — до 15 октября IV кв. — до 15 января Заполненный образец 4-ФСС 2015 года. Смотрите: Калькулятор зарплаты и взносов ФСС(бесплатно) |

Когда штрафы незаконны

В отличие от споров с налоговой инспекцией, с фондами компании разбираются суде гораздо реже. Тем не менее, спорные ситуации есть. Самые распространенные случаи, когда фонд назначает штраф, а суд его отменяет, приводим ниже.

- Штрафы филиалу

ФСС может прийти с проверкой в филиал компании, который самостоятельно платит взносы, но потребовать заплатить недоимку, пени и штраф чиновники вправе только от самой компании. Если же решение выписали на имя филиала, то такие штрафы являются незаконными – это подтвердили судьи (см. Определение ВАС РФ от 4 сентября 2013 г. № ВАС-7713/13). То же самое касается и пенсионных взносов (см. постановление Президиума ВАС РФ от 25 января 2011 г. № 12902/10). Аргумент такой: если страхователем является именно организация, то только ее и могут привлечь к ответственности.

- Опоздание с уплатой

Оштрафовать компанию за просрочку платежа можно, только если она занизила базу по страховым взносам. То есть когда компания не отразила их суммы в отчетности. Если же речь идет лишь о несвоевременной уплате начисленных взносов, то штраф применить нельзя. К такому выводу пришли судьи, когда ПФР оштрафовал компанию, которая несвоевременно уплатила страховые взносы (определение ВАС РФ от 13 февраля 2014 г. № ВАС-808/14). Получается, что если взносы уплачены с опозданием, но при этом исчислены правильно, то работники фондов не вправе предъявить штраф за неуплату взносов по статье 47 Закона 212-ФЗ. Несвоевременная уплата правильно исчисленных страховых взносов влечет за собой только пени по взносам в ПФР (пени по взносам в ФСС). Уплата штрафа в ПФР или ФСС в данной ситуации не предусмотрена.

- Занижение авансов

Фонд не вправе штрафовать компанию за занижение взносов по итогам промежуточного периода – квартала, полугодия, девяти месяцев. Компания рассчитывает взносы нарастающим итогом. Пока не закончится год, контролеры не вправе заявлять о занижении базы (ч. 1 ст. 47 Закона № 212-ФЗ). Значит, если в годовой отчетности все взносы начислены, то оснований для штрафа нет (Определение ВС РФ от 13.03.15 № 310-КГ15-1761).

| Уважительные причины, которые снижают штраф При расчете суммы штрафа фонды обязаны выявлять смягчающие обстоятельства. И если они действительно есть, то снижать штраф на сумму по своему усмотрению, но не ниже 1000 руб. (ч. 1 ст. 46 Закона № 212-ФЗ). Перечень смягчающих обстоятельств является открытым, поэтому компания вправе приводить любые объективные причины, которые помешали вовремя представить отчетность. К таким обстоятельствам можно отнести болезнь бухгалтера, а также другие рабочие и личные неурядицы (например, семейные проблемы, кадровые перестановки, непредвиденные командировки и проч.). |

Ошибки в персучете

С 2014 года данные персонифицированного учета по работникам, так называемые индивидуальные сведения, сдаются в составе РСВ-1 (раздел 6 расчета). Так вот, если вдруг в них закрадется ошибка, компанию оштрафуют. Штраф пенсионного фонда за персучет – 5% от суммы, начисленной к уплате в ПФР за последние три месяца отчетного периода, за который не представлены в установленные сроки либо представлены неполные и (или) недостоверные сведения о застрахованных лицах. Однако взыскать этот штраф сотрудники фонда могут только в судебном порядке (ст. 17 Федерального закона от 1 апреля 1996 г. № 27-ФЗ, письмо Минтруда России от 8 апреля 2014 г. № 17–3/В-142).

Опоздание со взносами на травматизм

При опоздании с 4-ФСС также будет штраф и за несвоевременную сдачу расчета взносов на травматизм – так как он включен в эту отчетность (ч. 1 ст. 19 Федерального закона от 24 июля 1998 г. № 125-ФЗ). Размер штрафа – 5% от суммы, подлежащей уплате или доплате на основе опоздавшего расчета за каждый полный или неполный месяц просрочки. Но не более 30% и не менее 100 руб. Если вы затянете со сдачей расчета более чем на полгода, то штраф для организации составит уже 30% от суммы взносов, подлежащей уплате. Плюс по 10% за каждый полный или неполный месяц, начиная со 181-го календарного дня. Минимум – 1000 руб.

Штраф за непредоставление ФСС документов

Компании, которые по тем или иным причинам платят взносы по пониженным тарифам (например, за временно пребывающих иностранцев), могут получить запрос от ФСС предоставить документы, подтверждающие право на льготу. На письменный запрос фонда надо ответить не позднее чем через 10 рабочих дней после получения требования. За непредставление документов, связанных с расчетом и уплатой взносов, либо опоздание с их подачей будет штраф в размере 200 руб. за каждый документ (ст. 48 Закона № 212-ФЗ). А руководителя могут оштрафовать на сумму от 300 до 500 руб. (ч. 3 ст. 15.33 КоАП РФ).

Когда компания обращается в фонд за возмещением пособий, ФСС запрашивает документы, связанные с их расчетом и уплатой. Если документы не представить или подать с опозданием, т.е. позднее чем через 10 рабочих дней после получения требования, то компании будет штраф в размере 200 руб. за каждый непредставленный документ (ст. 48 Закона № 212-ФЗ). А руководителю – штраф от 300 до 500 руб. (ч. 4 ст. 15.33 КоАП).

Налоговая база

Для физических лиц налоговой базой является инвентаризационная стоимость самого объекта недвижимости.

Если физическое лицо имеет в собственности несколько объектов, тогда для расчета налога необходимо сложить инвентарную стоимость всех объектов, и эта общая стоимость будет служить налоговой базой в данном случае.

Инвентарная стоимость объекта недвижимости указана в документах БТИ. Налоговая служба рассылает всем физическим лицам уведомление с уже указанной суммой, которую необходимо уплатить в бюджет.

Ответственность

Неуплата

Уголовная

Такая ответственность наступает при накоплении определённой суммы неуплаты.

ИП

| Нарушение | — Сумма недоплаченных налогов — Сумма доходов (уклонения) | Возможные наказания |

| Уклонение от уплаты налогов(сборов) в крупном размере (Ст. 198 п.1 УК) | – от 0,9 млн руб. за три года, и при этом сумма недоимки превышает 10 процентов от налога к уплате; – от 2,7 млн руб. | – штраф от 100 тыс. до 300 тыс. руб. или в размере зарплаты виновника за 1-2 года; – принудительные работы на срок до 2 лет); –арест на срок до 6 месяцев; –лишение свободы на срок до 1 года Если ИП полностью уплатит суммы недоимки(налогов) и пеней, а также суммы штрафа, то он освобождается от уголовного преследования(но только если это его первое подобное обвинение) (Ст. 198 п.3. УК) |

| Уклонение от уплаты налогов(сборов) в особо крупном размере (Ст. 198 п.2. (б) УК) | – от 4,5 млн руб. за три года, и при этом сумма недоимки превышает 20 процентов от налога к уплате; – от 30,5 млн руб. | – штраф от 200 тыс. до 500 тыс. руб. или в размере зарплаты виновника за 1,5-3 года; – принудительные работы на срок до 3 лет; –лишение свободы на срок до 3 лет |

Юр.лица

| Нарушение | — Сумма недоплаченных налогов — Сумма доходов (уклонения) | Возможные наказания |

| Уклонение от уплаты налогов(сборов) в крупном размере (Ст. 199.1 УК) | – от 5 млн руб. за три года, и при этом сумма недоимки превышает 25 процентов от налога к уплате; – от 15 млн руб. | – штраф от 100 тыс. до 300 тыс. руб. или в размере зарплаты виновника за 1-2 года; – принудительные работы на срок до 2 лет с лишением права занимать определенные должности на срок до 3 лет (или без него); –арест на срок до 6 месяцев; –лишение свободы на срок до 2 лет с лишением права занимать определенные должности на срок до 3 лет (или без него) Если директор полностью уплатит суммы недоимки(налогов) и пеней, а также суммы штрафа, то он освобождается от уголовного преследования(но только если это его первое подобное обвинение) (Ст. 199 п.2. УК) |

| Уклонение от уплаты налогов(сборов), совершенное группой лиц по предварительному сговору (Ст. 199.2 (a) УК) | – от 5 млн руб. за три года, и при этом сумма недоимки превышает 25 процентов от налога к уплате; – от 15 млн руб. | – штраф от 200 тыс. до 500 тыс. руб. или в размере зарплаты виновника за 1-3 года; – принудительные работы на срок до 5 лет с лишением права занимать определенные должности на срок до 3 лет (или без него); –лишение свободы на срок до 6 лет с лишением права занимать определенные должности на срок до 3 лет (или без него) |

| Уклонение от уплаты налогов(сборов) в особо крупном размере (Ст. 199.2 (б) УК) | – от 15 млн руб. за три года, и при этом сумма недоимки превышает 50 процентов от налога к уплате; – от 45 млн руб. |

Налоговая

Статья 122 НК РФ — Неуплата или неполная уплата сумм налога (сбора)

1. Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия) влекут взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора).

Пени

Штрафы бывают за декларацию и другие нарушения. За просроченные платежи(если отчетность сдана) — только пени(исключение: когда был специально скрыт налог).

При неуплате налогов или платежей в ПФР в срок предусмотрена пеня в размере 1/300, умноженная на ставку рефинансирования в день.

НДФЛ

Неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный настоящим Кодексом срок сумм налога(НДФЛ за работника или при аренде у физ.лица и пр.), подлежащего удержанию и перечислению налоговым агентом, влечет взыскание штрафа в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению(ст. 123 НК).

Не подача отчетности

ЕРСВ

Штраф за отчетность Единый расчет по страховым взносам(ЕРСВ)

«1)

если прошло менее 180 дней

5 процентов неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.» 2)

если прошло более 180 дней

30% от суммы + 10% за каждый месяц (27.07.2010 № 229-ФЗ). Т.е. если вы налог УСН заплатили, а декларацию не сдали то штраф — 1000 рублей. Штрафы и пени в декларации не отображается.

Сумму штрафа за несвоевременную сдачу ЕРСВ нужно рассчитывать и распределить отдельно по каждому виду обязательного страхования в соответствии с тарифом (письмо ФНС России от 5 мая 2021 г. № ПА-4-11/8641). Например штраф 1000 руб а страховые взносы 30%(1000 р.) — 22 процента относим на обязательное пенсионное страхование(733,33 руб), 5,1 процента — на обязательное медицинское страхование(170 руб) и 2,9% — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством(96,67 руб).

4-ФСС

Штраф за отчетность в ФСС

5 % суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Декларации в налоговую

Штраф за несвоевременно сданную Декларации в налоговую

: «1)

если прошло менее 180 дней

5 процентов неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.» 2)

если прошло более 180 дней

30% от суммы + 10% за каждый месяц (27.07.2010 № 229-ФЗ). Т.е. если вы налог УСН заплатили, а декларацию не сдали то штраф — 1000 рублей. Штрафы и пени в декларации не отображается.

Штраф за не предоставленную в срок декларацию рассчитывается из суммы неоплаченного в срок налога. Минфин считает, что если налог оплачен, то штраф за просроченную отчетность не взимается, однако, налоговые и ФАС считают, что тогда должен взиматься минимальный штраф — 1000 рублей.(ст. 119 НК)

Также на должностных лиц: Штраф за несвоевременно сданную Декларацию в налоговую

: «Нарушение установленных законодательством о налогах и сборах сроков представления налоговой декларации в налоговый орган по месту учета — влечет предупреждение или наложение административного штрафа на должностных лиц в размере от трехсот до пятисот рублей.»(статья 15.5 КОАП). Отметим, что ИП также несут административную ответственность как должностные лица.

Через 10 дней просрочки налоговая вправе заблокировать расчетный счет (п. 3 ст. 76 НК РФ).

Другие

Штраф за Среднесписочную в налоговую не в срок: 200 рублей(она относится к статистическим данным).

Штраф за 2-НДФЛ не в срок — 200 рублей за каждую справку (НК статья 126 п.1). С 2021 года вводят новый штраф 500 рублей за каждый документ для налоговых агентов, предоставивших недостоверные данные. Однако, если ошибка была обнаружена и исправлена(подана уточнёнка) до решения о штрафе, то данный штраф ИФНС применять не вправе. Штраф за непредставление(опоздание) с формой 6-НДФЛ — 1000 рублей за каждый месяц. Через 10 дней после просрочки ИФНС вправе заблокировать расчетный счет приостановив по нему операции. С 2016 года вводят новый штраф 500 рублей за каждый документ(2-НДФЛ и 6-НДФЛ) для налоговых агентов, предоставивших недостоверные данные. Однако, если ошибка была обнаружена и исправлена(подана уточненка) до решения о штрафе, то данный штраф ИФНС применять не вправе.

Срок давности

Согласно статье 113 НК РФ срок давности по штрафам перед налоговой составляет три года со дня его нарушения, либо со дня окончания налогового периода. Также налоговая не может требовать для проверки отчетность сроком более трех лет со дня окончания налогового периода. Т.е. в 2021 году это года — 2021, 2021, 2021, 2015.

Налоговый кодекс не распространяется на ПФР и ФСС и для этих фондов(их взносов) сроков исковой давности не существует. По таким взносам требование об уплате предъявляется «не позднее трех месяцев со дня выявления недоимки»(ст. 70 НК РФ). Могут попросить долг за любой период.

Организацию ждет штраф, если она в течение 5 дней не подаст разъяснения или уточненку если:

- нашли расхождения между отчетностью и другими данными, которые есть у ИФНС либо другие ошибки, противоречивые данные в отчетности;

- организация уменьшила налог(сбор) в уточненке;

- просят обосновать убыток в декларации (п. 3 ст. 88 НК РФ).

Штраф 5 000 за первое нарушение и 20 000 за последующие в течение календарного года(п. 1 и п. 2 ст. 129.1 НК РФ).

Если физическое лицо не получило уведомление из ФНС

Иногда бывают случаи, когда из-за большого количества налогоплательщиков и плохой логистики, ФНС не имеет возможности вовремя всем разослать уведомления. Тогда физическому лицу необходимо обратиться в налоговую инспекцию и уточнить, какую сумму налога ему необходимо оплатить. Но есть и другой вариант, зайти на официальный сайт ФНС в личный кабинет, где доступна регистрация аккаунта через ресурс Госуслуг и там, в личном кабинете будет отражена сумма налога, которую необходимо оплатить. Так же там есть возможность, и сразу оплатить имеющийся налог с помощью банковской карточки.

Каждый налогоплательщик должен уведомлять ФНС об объекте, который подлежит налогообложению. Сообщение направляется в налоговую инспекцию до 31 декабря года, следующим за отчетным. Но есть и исключения, к примеру, сообщать в ФНС не нужно в том случае, если применялась налоговая льгота либо если уведомление было получено ранее.

Начисляемые штрафы

Кроме пени, налоговая инспекция может наложить еще штраф, который представляет собой денежную сумму в размере 20% от общего долга по налогу. К слову, если налоговики докажут умысел в уклонении, то штраф за неуплату налога на имущество физических лиц вырастет до 40%, причем заявить о нарушении и взыскать деньги могут в течение трех лет с момента окончания отчетного периода. К примеру, при задолженности за 2021, ФНС может налагать санкции на протяжении 2021-2021 годов, после этого периода давность истечет.

Обязательно нужно быть готовым к тому, что налоговик могут предоставить ряд бумаг, которые будут доказательством о совершении правонарушения физическим лицом. К примеру, пригодятся документы о законном расчете размера налога, а также подтверждающие направление уведомления в адрес плательщика. Немаловажно и то, что должник должен был получить сообщение, и если этого не произошло, решение можно оспаривать в суде.