При ликвидации своего предприятия многих предпринимателей достаточно часто беспокоит вопрос, как закрыть ИП в ПФР. Спешим успокоить – данная процедура происходит в обычном порядке, независимо от размеров задолженности предпринимателя.

Как правило, сложности при ликвидации бизнеса не должны возникнуть. Есть разница при закрытии статуса индивидуального предпринимателя для тех, кто заключал трудовые договора и тех, кто работал самостоятельно (без наемных рабочих либо заключал только договора гражданско-правового характера). Ознакомиться с различиями можно далее в этой статье.

Как рассчитать сумму

Много проблем появляется, если закрытие ИП происходит не в конце года. Тогда размер считают пропорционально календарным месяцам до момента закрытия. Если один месяц неполный – то считают отдельные дни, на протяжении которых деятельность велась. Страховые взносы платятся за все дни, когда функция ИП вместе со статусом сохранялась.

Если сумма прибыли за неполный налоговый период превысила 300 тысяч рублей – начисляется дополнительный взнос в ПФР в размере 1%. Перечисление идёт не в конце периода, а на протяжении максимум 15 дней. При сумме меньше 300 тысяч рублей взнос вообще отсутствует.

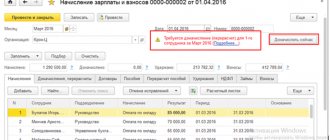

Например, сотрудник отработал полный февраль с окладом в 60 тысяч рублей. Взносы за него считаются следующим образом:

- ФСС: сумму умножают на 0,2%.

- ОМС: умножают на 5,1%.

- В случае с ФСС коэффициент для перемножения – 2,9%.

- ОПС – 60 тысяч умножают на 22%.

Полученные цифры складывают друг с другом для определения итоговой суммы.

Когда деятельность прекращена

Обязанность по уплате страховых взносов возникает с момента приобретения статуса индивидуального предпринимателя и до момента исключения из ЕГРИП в связи с прекращением деятельности физического лица в качестве индивидуального предпринимателя.

Это значит, если ИП прекратил деятельность, но не подал документы в ИФНС на исключение из ЕГРИП, то страховые взносы нужно уплачивать независимо от факта получения дохода.

Если ИП снимается с учета до окончания года, то уплатить взносы за себя на ОПС и ОМС необходимо пропорционально количеству календарных месяцев, включая месяц прекращения регистрации в качестве ИП. При этом за неполный месяц деятельности размер взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения статуса ИП (п. 5 ст. 430 НК РФ).

В соответствии с пунктом 5 статьи 432 Налогового кодекса в случае прекращения деятельности уплата страховых взносов осуществляется не позднее 15 календарных дней с даты снятия его с учета в качестве индивидуального предпринимателя.

Сроки уплаты

ЕНВД, УСН и патент – специальные режимы, которыми пользуются в большинстве случаев. Порядок расчётов с контролирующими органами меняется в зависимости от того, как именно работает тот или иной участник рынка.

- Не позднее 5 дней после аннулирования передают 3НДФЛ при использовании ОСН. В течение 15-дневного периода осуществляют оплату. Не позднее 25-ого числа в месяце, который следует за закрытием ИП, передают декларацию относительно НДС. Сбор перечисляют сразу в полной сумме, либо делят его на три части.

- 25 число в месяце после ликвидации – время уплаты в случае с УСН. Декларацию нужно предоставить до наступления крайних сроков. Кардинально отличается ситуация, когда речь идёт о патенте. В этом случае обязанность подавать декларацию отсутствует. Нужно только рассчитаться за срок действия до того, как он кончается. Налог будет пересчитан, если заявление о прекращении деятельности ИП подают в момент, когда документ ещё действует.

- 25 число следующего месяца после закрытия применяется в отношении работающих на ЕНВД. До 20 числа в том же месяце предприниматель обязан подавать декларацию.

Внимание! Налоговую документацию рекомендуется сохранять на протяжении 4 лет после ликвидации. На протяжении 6 лет хранятся квитанции по взносам.

В какие сроки оплачивать взносы

Если субъект прекращает ведение деятельности в середине календарного года, то на дату оплаты влияет дата внесения информации о ликвидации ИП. Срок уплаты – 15 календарных дней с момента наступления данного события. Например, в рассматриваемом случае дата внесения информации в реестр – 15 мая. Следовательно, оплатить взносы нужно до 30 мая 2021 года. Но это выходной. Поэтому руководствуемся правилами переноса на первый рабочий день. Таким образом, взносы уплатить нужно до 31 мая 2021 года. Если же предприниматель прекращает свою деятельность по итогу календарного года, то сроки уплаты взносов автоматически меняются. На основании Налогового Кодекса необходимо успеть до 30 апреля следующего года. Например, при закрытии ИП по итогу 2021 года, нужно уплатить взносы до 30 апреля 2022 года. Плюс также в том, что для ИП без наемных работников предусмотрена льгота – им не нужно формировать отчетность и подавать ее в соответствующие органы. Важно и то, что предпринимателям уже не нужно самостоятельно обращаться в Пенсионный фонд и сообщать им о ликвидации ИП. Это выполнить налоговая инспекция автоматически. Достаточно в ФНС подать заявление по форме. И уже через несколько дней получить соответствующее письмо с внесенной записью в ЕГРИП. Подать заявление сейчас можно через личный кабинет налогоплательщика, по электронной почте и лично.

Сервис для студентов

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Что учесть при корректировке «упрощённого» налога на страховые взносы при закрытии ИП

Обычно это касается ИП, которые применяют ОСНО с объектом налогообложения в виде доходов. В этом случае имеется право уменьшать итоговую сумму по сборам. При наличии работников такое уменьшение достигает 50% максимум. Если же их нет – то уменьшение происходит и на полную сумму.

Момент перечисления денег чаще всего приходится на время уже после того, как в ЕГРИП появилась запись, подтверждающая прекращение деятельности.

То есть, платит уже физическое лицо, не в рамках действующей системы налогообложения. Это значит, что нельзя учитывать платежи, которые осуществлялись уже после такого момента.

При закрытии организация может столкнуться с задолженностями не только перед пенсионным фондом, но и перед другими организациями, частными и государственными. Долги по налогам – ситуация, с которой сталкиваются многие. Закрывать организацию можно только после того, как все соответствующие платежи перечислены. В связи с этим вопросом часто возникают дополнительные траты.

Поэтому обязательным требованием остаётся предоставление налоговой декларации за весь период, пока велась предпринимательская деятельность. Это делается, даже если сама деятельность фактически отсутствовала.

В графе по доходам и расходам компании в этом случае просто ставят нули. Нужен отчёт только по последнему налоговому периоду, если ранее документы подавались своевременно. Можно решить вопрос максимум спустя 5 дней после ликвидации, если в другие сроки вопрос не решили по тем или иным причинам.

В качестве оплаты за долги могут использовать собственность бывшего предпринимателя, если финансов у него сейчас не хватает.

Что еще должен сделать ИП во время ликвидации бизнеса с долгами перед ПФР?

Субъект предпринимательской деятельности во время прохождения ликвидационной процедуры должен не забыть о следующих важных моментах:

- Сдать налоговые декларации (на сайте ФСН можно узнать сроки подачи налоговой декларации в 2021 году для ИП).

- Сдать отчеты во все внебюджетные фонды (где он зарегистрирован в качестве плательщика страховых сборов).

- Снять с государственной регистрации кассовый аппарат.

- Закрыть банковские и карточные счета (уведомить контролирующие органы о совершенном действии с течение 3-х дней).

- Погасить долги перед кредиторами.

- Продать оборудование для малого бизнеса в домашних условиях (если оно использовалось в коммерческой деятельности).

Что ещё надо делать после закрытия

Есть целый ряд дополнительных мероприятий, связанных с фактом закрытия предпринимательской деятельности:

- Подача декларации за последний отчётный период. Даже при нулевых показателях документ остаётся обязательным.

- Снятие с учёта контрольно-кассовой техники. Порядок решения вопроса может отличаться в зависимости от того, на какой территории всё происходит. Лучше заранее уточнить требования у представителей контролирующих органов.

- Закрытие расчётного счёта. Оптимально, когда этим занимаются после получения всех необходимых документов. С 1 января 2021 года запретили прекращать деятельность без письменного уведомления в адрес налоговой. Нарушение правил приводит к достаточно серьёзным штрафам.

Важно! Пенсионный фонд не предполагает уведомлений. Информация передаётся службам благодаря межведомственному взаимодействию. После ликвидации большую часть отчётностей хранят на протяжении 3 лет. При необходимости за это время организуются дополнительные проверки с отправкой запросов.

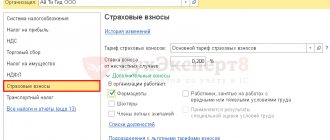

Какие взносы необходимо уплатить:

1. Взносы на обязательное пенсионное страхование – ОПС; 2. На обязательное медицинское страхование – ОМС. По каждому из данных видов взноса существуют лимиты и определенные алгоритмы расчета: • ОПС: если доход за год не превышает 300 000 рублей, то тогда предприниматель оплачивает фиксированную величину – 32 448 рублей; если доход составляет больше указанной суммы, то тогда необходимо уплатить 32448 рублей в рамках 300 000 рублей и еще дополнительно 1% от суммы, превышающей данный лимит. • ОМС: размер по медицинскому страхованию уплачивается в фиксированном размере и не зависит от величины дохода. На 2021 год его величина 8426 рублей. Для более лучшего понимания алгоритма начисления взносов рассмотрим пример. Пример 1. Предприниматель работает без наемных сотрудников. Он решает закрыть свой бизнес. Соответствующая запись в реестр о ликвидации ИП вноситься 15 мая 2021 года. Необходимо определить, какую же сумму должен уплатить человек государству, чтобы он не считался должником. Расчет: 1. Сначала рассчитывается сумма взносов на общеобязательное пенсионное страхование – ОПС. Взнос за календарный год 2021 составит 32448 рублей. Но предприниматель работает не весь год, а только первые 4 месяца – с января по апрель, а также еще 15 дней мая. Получаем: 32248/12 *4 + 32248/12/30*15 = 10749,33+1343,67 = 12093 руб. 2. Аналогичным образом рассчитываются страховые взносы по ОМС: 8426 рублей (фиксированная величина)/12*4 + 8426/12/30*15 = 2808,67 + 280,87=3089,54 руб. 3. Определяем общую совокупную величину страховых взносов с 1 января 2021 года по 15 мая (дату ликвидации): 12093 + 3089,54 = 15182,54 руб. Важно понимать: 15182, 54 рубля – это минимальная сумма для индивидуального предпринимателя, который решил закрыть свой бизнес. Такой расчет актуален в том случае, если сумма полученного дохода будет меньше, нежели 300 000 рублей. Если же сумма полученного дохода даже за первые 4,5 месяца будет больше такой суммы, то размер взноса будет рассчитываться совсем по-другому. Пример 2 (по аналогии с предыдущим): предприниматель решает закрыть ИП 15 мая 2021 года. С начала года и до момента, когда соответствующая запись внесена в реестр, компания получила доход в размере 500 00 рублей. Необходимо определить, какую сумму субъект должен уплатить в бюджет. Расчет: 1. Начнем расчет с конца. Величина дохода не влияет на взносы по медицинскому страхованию. Поэтому используем базовую величину – 8426 рублей. Исходя из этого, получаем аналогичный расчет: 8426 рублей/12*4 + 8426/12/30*15 = 2808,67 + 280,87=3089,54 руб. 2. Определяем величину взносов по общеобязательному пенсионному страхованию: в рамках лимита – до 300 000 рублей: 32248/12 *4 + 32248/12/30*15 = 10749,33+1343,67 = 12093 руб. сверх установленного лимита: (500 000 – 300 000)*1%/100/12*4 + (500 000 – 300 000)*1%100/12/30*15 = 666,67+83,33 = 750 руб. 3. Совокупная величина взносов составляет: 3089,54+12093,00+750 = 15932,54 руб. Таким образом, в данном случае при ликвидации предприниматель вынужден будет заплатить 15932,54 рубля. Важная информация: вне зависимости от суммы полученного дохода, максимальный размер страховых взносов по итогу 2021 года по ОПС не может быть более 259 584 рублей (лимит рассчитывается по формуле = 8*установленный показатель страховых взносов на год или 8*32448 руб.)

Как закрыть ИП в 2021 с долгом и списать его

Единственный законный способ ликвидировать убыточное ИП без выплаты долгов — это инициировать процедуру банкротства. Согласно закону № 127-ФЗ можно подать заявление в Арбитражный суд о присвоении статуса несостоятельного, если соблюдается 2 и более требуемых условий:

- задолженность по налоговым отчислениям составляет более 10 000 рублей;

- более 10 % обязательств перед контролирующими органами не уплачены в установленные законом сроки;

- последний платеж по банковскому кредиту был внесен более 3 месяцев назад;

- сумма долговых обязательств предпринимателя превышает рыночную цену недвижимости или имущества, которое находится в его собственности;

- финансовый прогноз показывает отрицательную тенденцию и покрытие долгов в ближайшие 3 месяце невозможно;

- погашение задолженности перед одним из кредиторов исключают возможность погашения остальным обязательств.

Процедура банкротства предполагает реструктуризацию долгов. Если урегулировать вопрос с кредиторами не удастся, суд назначит конкурсное производство для реализации имущества. Если у физического лица, носившего статус предпринимателя, нет собственности или денег, вырученных от ее продажи, не достаточно для покрытия всех долговых обязательств, — они списываются под ноль.