Срок уплаты транспортного налога

Организация платит транспортный налог за каждый зарегистрированный на нее автомобиль. Эта обязанность сохраняется до снятия машины с учета в ГИБДД, даже если вы ее не используете (п. 1 ст. 358 НК РФ, письмо Минфина РФ от 18.02.2016 № 03-05-06-04/9050).

Налог по автомобилю, зарегистрированному на обособленное подразделение, оплачивается по месту нахождения ОП (п. 1 ст. 363 НК РФ, письмо Минфина РФ от 29.10.2013 № 03-05-04-04/45850).

Налог перечисляют по итогам года, а в некоторых регионах есть и квартальные авансы.

КБК — 182 1 0600 110.

Транспортный налог является региональным, поэтому:

- ставку налога в пределах, установленных гл. 28 НК РФ;

- порядок и сроки уплаты налога;

- налоговые льготы и основания для их использования определяют законы субъектов РФ, на территории которых зарегистрирован автомобиль.

Нулевой отчет

Утвержденный ФНС порядок заполнения декларации по транспортному налогу за 2021 год подразумевает заполнение всех её составных частей:

- титульного листа;

- раздела 1 – сумма налога к перечислению в бюджет;

- раздела 2 – расчет налога по каждому ТС.

Напомним, что заполнение налоговой декларации по транспортному налогу регламентирует приказ ФНС от 20 февраля 2012 года № ММВ-7-11/99. Это своего рода инструкция по заполнению декларации по транспортному налогу.

Уже достаточно давно утвердилось правило, что нулевую декларации по транспортному налогу подавать не нужно, если:

- на фирму не зарегистрирован транспорт;

- на фирму транспорт зарегистрирован, что в силу ст. 358 НК РФ он не отнесен к объектам обложения данным налогом.

Раз нет объектов по транспортному налогу, значит организация не относится к его плательщикам. Важно, что Минфин всецело поддерживает такой подход (письмо от 04.03.2008 № 03-05-04-02/14). Разумеется, штраф за несданную декларацию по транспортному налогу в этом случае будет вне закона.

Порядок расчета транспортного налога

Согласно ст. 362 НК РФ организации рассчитывают сумму налога самостоятельно.

Налоговый период – календарный год.

Налог рассчитывается за год по каждому автомобилю, зарегистрированному на организацию (пп. 1 п. 1 ст. 359 НК РФ).

Налог по автомобилю = мощность двигателя в л.с. х ставка налога.

Мощность двигателя берется из ПТС или свидетельства о регистрации. Если мощность указана в кВт, ее следует перевести в лошадиные силы, умножив на 1,35962. Результат округляется до второго знака после запятой. Например, 150 кВт — это 203,94 л.с. (150 кВт x 1,35962) (п. 19 Методических рекомендаций по применению гл. 28 НК РФ).

Ставки устанавливаются законом субъекта РФ, в котором зарегистрирован автомобиль (п. 1 ст. 361 НК РФ).

Если ставка зависит от возраста машины, то рассчитать ее необходимо с года, следующего за годом выпуска (п. 3 ст. 361 НК РФ). Например, год выпуска автомобиля — 2021. Тогда в 2021 году ему 0 лет, в 2017-м — 1 год и т.д.

Если автомобиль эксплуатировался не целый год, налог следует скорректировать на коэффициент Кв. Значение коэффициента определяется с точностью до 4-го знака после запятой по формуле (п. 5.15 Порядка заполнения декларации):

Коэффициент Кв = количество полных месяцев эксплуатации автомобиля / 12.

Месяц приобретения включается в расчет, если автомобиль поставлен на учет до 15-го числа включительно. А месяц выбытия автомобиля — если он снят с учета после 15-го числа (п. 3 ст. 362 НК РФ).

Рассчитав налог по каждому автомобилю, результаты суммируют. Таким образом, получается исчисленный налог за год. Если в вашем регионе нет авансовых платежей, эту сумму и надо заплатить в бюджет. Если же вы оплачивали авансовые платежи, по итогам года доплатите разницу между исчисленным налогом за год и авансами.

Примерный образец декларации на транспортное средство

Расскажем в общих чертах, как заполнить декларацию по транспортному налогу. При этом учтите: каждый пример заполнения декларации по транспортному налогу должен отвечать определенным требованиям ФНС.

- Все стоимостные значения приводят в целях рублях: до 50 копеек – во внимание не берут, а от 50 копеек считают за 1 рубль.

- Сквозная нумерация, начиная с первого листа: 00001, 00010 и т. д.

- Использовать корректоры и подобные им средства – нельзя.

- Двусторонняя распечатка – под запретом.

- Нельзя скреплять листы степлером.

- При заполнении полей формы Декларации должны использоваться чернила черного, фиолетового или синего цвета.

- При отсутствии какого-либо показателя во всех местах соответствующего поля проставляют прочерки.

- Все символы – только ЗАГЛАВНЫЕ ПЕЧАТНЫЕ.

- При распечатке декларации по транспортному налогу за 2021 год – шрифт Courier New 16 – 18 кегля.

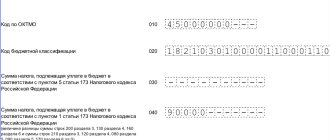

Для примера налоговой декларации по транспортному налогу введем следующие условия. На ООО «Гуру» 10 марта 2021 года был зарегистрирован грузовик ЗИЛ 432930. Место его налогового учета – ИФНС № 18 г. Москвы (ОКТМО района Сокольники). По Закону г. Москвы от 09.07.2008 № 33 «О транспортном налоге» льгот и освобождений по данному транспорту фирме не положено.

Налоговая база по грузовику составляет 136 л.с. Ставка по московскому закону – 26 руб. за каждую лошадиную силу. Число полных месяцев владения ТС в 2021 году – 10 (январь и февраль исключаем).

Также см. «Ставки транспортных налогов по регионам в 2021 году: таблица».

I квартал: 136 л.с. ×26 руб. × 1/4 = 884. Однако число месяцев владения в этом квартале: 1 : 3 = 0,3333. Поэтому: 884 ×0,3333 ≈ 295 руб.

II квартал: 136 л.с. ×26 руб. × 1/4 = 884 руб.

III квартал: 136 л.с. ×26 руб. × 1/4 = 884 руб.

Исчисленный налог составит: 136 л.с. × 26 руб. × 0,8333 (Кв, стр. 130) ≈ 2947 руб.

В итоге, сумма транспортного налоге к уплате за год составит: 2947 – (295 884 884) = 884 руб. (стр. 030).

Далее показан пример заполнения декларации по транспортному налогу за 2021 год бухгалтерией ООО «Гуру».

В каких случаях не нужно платить транспортный налог

Платить транспортный налог не нужно, если регистрация и снятие с учета автомобиля произошли:

- в период с 1-го по 15-е число месяца;

- в период с 16-го по 30-е число месяца;

- при регистрации после 15-го числа одного месяца и снятии с регистрации до 15-го числа следующего месяца;

- в один день.

Такие разъяснения даны в письме ФНС РФ от 19.06.2017 № БС-4-21/[email protected]

Кроме того, не платится налог в случае угона автомобиля (письмо Минфина РФ от 03.10.2017 № 03-05-06-04/64192).

Ведомство разъяснило, какие документы могут освободить хозяина авто от уплаты транспортного налога в случае его угона.

Согласно пп. 7 п. 2 ст. 358 НК РФ средство передвижения не будет облагаться налогом при условии предоставления в ИФНС подтверждающих документов правоохранительных органов. Ими могут быть:

- справка об угоне;

- постановление о возбуждении уголовного дела.

Кроме того, ведомство напомнило, что утраченную машину можно снять с учета в ГИБДД (Приказ МВД РФ от 24.11.2008 № 1001). Для этого собственнику потребуется направить заявление в соответствующее отделение ГИБДД.

Отметим, что ст. 85 НК РФ обязывает ГИБДД самостоятельно, без участия обладателя транспорта, сообщать в ИФНС о факте снятия с учета похищенного авто. Это делается в течение 10 дней. Если угнанный автомобиль найдут, его снова можно поставить на учет.

Транспортный налог при использовании системы «Платон»

Организации могут уменьшать транспортный налог, исчисленный по итогам года в отношении каждого зарегистрированного в «Платоне» 12-тонника, на сумму, уплаченную по такому грузовику в счет возмещения вреда автотрассам в течение года (п. 2 ст. 362 НК РФ). Преференции распространяются на правоотношения, возникшие с 1 января 2021 года.

Кроме того, транспортный налог является региональным налогом. При введении его в действие на территории своего региона законодательные (представительные) органы субъекта РФ могут установить дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса. Дополнительные налоговые льготы могут предусматриваться в том числе владельцам большегрузов.

Письмо Минфина РФ от 03.05.2017 № 03-05-06-04/27086

Примечание редакции:

для подтверждения права на вычет по транспортному налогу по большегрузу можно использовать специальный отчет, который собственник машины получает, обратившись к своей персонифицированной записи в системе «Платон» (письмо ФНС РФ от 26.08.2016 № БС-4-11/15777).

Как применять повышающий коэффициент по транспортному налогу

Перечень легковых автомобилей средней стоимостью от 3 млн рублей, подлежащий применению в очередном налоговом периоде, размещается не позднее 1 марта очередного налогового периода на официальном сайте Минпромторга РФ в сети Интернет. Это следует из п. 2 ст. 362 НК РФ. Стоимость автомобиля и момент его постановки на учет роли не играют.

Особое внимание следует уделить последней колонке перечня, где указан возраст автомобиля, который отсчитается с года выпуска. Например, автомобилю, который выпущен в 2021 году, в 2016-м 1 год, в 2021 году — 2 года и т.д. (письма Минфина РФ от 18.05.2017 № 03-05-04/30334, ФНС РФ от 02.03.2015 № БС-4-11/[email protected]).

Если в перечне автомобиль есть, но возраст у него другой, повышающий коэффициент не применяется (письмо ФНС РФ от 11.01.2017 № БС-4-21/149).

Если ваш автомобиль есть в перечне, то за 2021 году налог платите с повышающим коэффициентом.

| Группа автомобилей по перечню | Год выпуска автомобиля | Коэффициент Кп |

| От 3 до 5 млн руб. | 2017 | 1,5 |

| 2016 | 1,3 | |

| 2015 | 1,1 | |

| Свыше 5 до 10 млн руб. | 2013 и позже | 2 |

| Свыше 10 до 15 млн руб. | 2008 и позже | 3 |

| Свыше 15 млн руб. | 1998 и позже |

Особенности некоторых реквизитов

Обратим внимание, что порядок заполнения декларации по транспортному налогу, говорит об отдельных реквизитах этого отчета.

Налоговая база

Один из основных показателей для расчетов в декларации по транспортному налогу – налоговая база. Ее отражают в строках 070 и 080 второго раздела отчета.

Что считать налоговой базой, изложено в ст. 359 НК РФ. В подавляющем большинстве случаев на организацию зарегистрировано ТС с двигателем. Значит, в строке 070 необходимо отразить его мощность в лошадиных силах.

Следующий показатель – единицу измерения налоговой базы (поле 080) – берут из Общероссийского классификатора единиц измерения ОК 015-94 (МК 002-97). Он принят постановлением Госстандарта России от 26.12.1994 № 366. И опять же: в большинстве случаев речь идет о лошадиных силах. Поэтому код для этого поля будет 251.

Также см. «Ставки транспортного налога в России».

Месяцы владения

Число полных месяцев владения конкретным транспортом показывают в строке 110 декларации по транспортному налогу.

На практике заполнение этого поля обычно вызывает сложности. К тому же с 01 января 2021 года Федеральный закон от 29.12.2015 № 396-ФЗ изменил порядок учета месяца регистрации и снятия с регистрации ТС (п. 3 ст. 362 НК РФ).

Расставим все точки над «ё». При подсчете полных месяцев исходите из 4х основных правил (см. таблицу).

| Как посчитать строку 110 | ||

| № | Ситуация | Решение |

| 1 | ТС зарегистрировано до 15-го числа месяца включительно | Месяц регистрации – это полный месяц |

| 2 | ТС снято с регистрации/учета после 15-го числа месяца | Месяц снятия с регистрации – это полный месяц |

| 3 | ТС зарегистрировано после 15-го числа месяца | Месяц регистрации не учитывают |

| 4 | ТС снято с регистрации/учета до 15-го числа месяца включительно | Месяц снятия с регистрации не учитывают |

Особый характер имеет строка 130 декларации по транспортному налогу. Она производна от других величин, но посчитать ее достаточно просто.

Кв = Строка 110/12

Получившееся значение, скорее всего, будет не целым, поэтому всю дробь указывают целиком с четырьмя знаками после запятой (точки).

Организации, которые имеют легковые авто примерной средней стоимостью от 3 млн рублей, вдобавок к умножению налоговой базы на ставку применяют коэффициент Кп. В декларации по транспортному налогу для него отведено поле 150.

Данный повышающий коэффициент имеет значение от 1,1 до 3 (п. 2 ст. 362 НК РФ). Он зависит от цены авто и его года выпуска.

Если сомневаетесь, должна ли ваша компания применять этот повышающий налог коэффициент, загляните в информацию Минпромторга России от 26 февраля 2021 года. В ней приведен Перечень легковых авто средней стоимостью от 3 млн рублей для налогового периода 2016 года. Ежегодно на 1 марта чиновники его обновляют.

Подробнее об этом см. «Повышающие коэффициенты по транспортному налогу».

Декларацию по транспортному налогу за 2021 год нужно сдавать по новой форме

Приказ ФНС РФ от 05.12.2016 № ММВ-7-21/[email protected] утвердил новую форму, формат представления декларации по транспортному налогу в электронной форме, а также порядок ее заполнения.

Начиная с отчета за налоговый период 2021 года следует применять уже обновленную версию декларации.

Что изменилось в декларации:

- раздел 2 «Расчет суммы налога по каждому транспортному средству»: появились новые строки (070, 080, 130) для отражения даты регистрации транспортного средства, даты прекращения регистрации и года выпуска транспортного средства;

- для владельцев большегрузов, вносящих плату за вред дорогам, в обновленной декларации предусмотрены специальные строки (280 и 290) для отражения кода налогового вычета и суммы вычета, исчисленного в рублях;

В связи с этими новшествами ФНС РФ разработала контрольные соотношения, с помощью которых можно проверить правильность заполнения отчетности. В частности, появилась новая контрольная связь между налоговым вычетом (стр. 290) и данными, полученными из реестра системы взимания платы в счет возмещения вреда, причиняемого большегрузами автотрассам (письмо ФНС РФ от 03.03.2017 № БС-4-21/[email protected]).

Ранее налогоплательщики отчитывались по транспортному налогу по форме, утвержденной Приказом ФНС РФ от 20.02.2012 № ММВ-7-11/[email protected]

Ответственность

Учтите, что несвоевременная сдача декларации по транспортному налогу (даже на 1 день) крайне нежелательно, поскольку автоматически наступает ответственность по ст. 119 Налогового кодекса.

Данная статья предусматривает только один вид ответственности – штраф за несдачу декларации по транспортному налогу от 1000 рублей. Его итоговый размер будет зависеть от суммы транспортного налога, которую компания должна была вовремя задекларировать. А точнее: от 5 до 30% от неё.

Порядок заполнения декларации

Сначала заполняется раздел 2 декларации по каждому автомобилю. Код вида транспортного средства (строка 030) указан в приложении к порядку заполнения декларации. Данные об автомобиле — идентификационный номер (VIN), марка, регистрационный номер, дата регистрации, год выпуска берутся из ПТС или свидетельства о регистрации. Дата прекращения регистрации (строка 080) указывается только по автомобилям, которые сняты с учета в отчетном году.

Налоговая база (строка 090) — это мощность двигателя в лошадиных силах. В строке 100 указывается код лошадиных сил — 251.

Экологический класс (строка 110) отражен в ПТС. Если его там нет, в строке 110 ставится прочерк.

Строка 120 заполняется, только если ставка налога зависит от количества лет с года выпуска авто.

В строке 140 указывается количество полных месяцев владения автомобилем в течение отчетного года, а в строке 160 – коэффициент Кв. Если автомобилем вы владели весь год, в строке 140 ставьте 12, а в строке 160 — 1.

В строке 150 ставится 1/1.

Коэффициент Кп (строка 180) указывается только по дорогим автомобилям.

В строках 190 и 300 отражается исчисленный налог.

Строки 200–290 заполняются в случае использования льгот.

После заполнения раздела 2 по всем автомобилям можно перейти к раздел 1.

В строках 021 и 030 отображается общая сумма налога по всем автомобилям, если не оплачиваются авансы.

Если авансы оплачиваются, их следует указать в строках 023–027, а в строке 030 – налог к оплате по итогам года.