В данной статье речь идет о порядке заполнения отчета 4-ФСС за 3 квартал 2021 года. Напомним, что с 2021 года контроль за страховым взносами был передан в налоговую инспекцию. Отчетность по ним тоже теперь сдается налоговикам. Однако один из видов взносов остался «под управлением» внебюджетного фонда. Речь идет о платежах на страхование от несчастных случаев и профессиональных заболеваниях или, как их часто коротко называют – взносах «за травматизм». Соответственно – и отчетную форму 4-ФСС по этим платежам по-прежнему нужно сдавать в Фонд социального страхования (ФСС). Рассмотрим, как следует заполнять и сдавать отчет 4-ФСС за 9 месяцев 2021 года и предложим для скачивания новый бланк 4-ФСС за 3 квартал 2021 года. Также в статье приводятся сроки сдачи отчета 4-ФСС за 9 месяцев 2021 года. Сразу скажем, что отчет 4-ФСС заполнения нарастающим итогом с начала 2021 года. Поэтому при при необходимости, вы можете ознакомиться с образцом 4-ФСС за 2 кв. 2021 года.

Правовые основания для заполнения формы 4-ФСС

Обязанность сдавать форму 4-ФСС установлена п. 1 ст. 24 закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании…». Предоставлять отчет должны все юридические и физические лица, пользующиеся услугами застрахованных лиц, т.е. наемных работников, которые подлежат социальному страхованию.

К застрахованным лицам относятся (п. 1 ст. 5 закона № 125-ФЗ):

- Работники, с которыми заключен трудовой договор.

- Физические лица, привлекаемые к труду в рамках исполнения наказания, назначенного судом.

- Физические лица, с которыми заключены гражданско-правовые (авторские) договора. В последнем случае исполнитель является застрахованным лицом, если это предусмотрено условиями договора.

Форма отчета 4-ФСС за 9 месяцев 2021 года и порядок ее заполнения утверждены приказом ФСС РФ от 26.09.2016 № 381. Последние актуальные на сегодня изменения были внесены приказом ФСС РФ от 07.06.2017 № 275.

Актуальный бланк отчета 4-ФСС за 3 квартал 2021 года можно бесплатно скачать здесь.

Курс, семинар, тренинг Отчетность за 9 месяцев. Бухгалтерский и налоговый учет в 2021 году

— Изменения в системе бухгалтерского учета и отчетности: новое в законодательстве, ориентиры развития.

— Актуальные обновления нормативной правовой базы по бухгалтерскому учету: комментарии к законодательным актам и разъясняющим документам Минфина России.

— Программа разработки федеральных стандартов бухгалтерского учета (Приказ Минфина России от 07.06.2017 № 85н). Новые и проектируемые ФСБУ, вводимые в действие в соответствии с Программой в первую очередь: что и как изменится.

— Рекомендации Минфина России по практическим аспектам составления бухгалтерской (финансовой) отчетности.

— Влияние ПБУ (ФСБУ) на бухгалтерскую (финансовую) отчетность.

— НДС в 2021 году: последние изменения в законодательстве, методология и практика исчисления.

- Обновление законодательной базы по НДС.

- Инструктивные и разъясняющие письма Минфина и ФНС России по вопросам исчисления и уплаты НДС: правовое значение. На что необходимо обратить особое внимание при расчете НДС в 2017 году.

- Особенности формирования налоговой базы при реализации товаров (работ, услуг), в т.ч. при безвозмездной передаче товаров и в других ситуациях

- Вычеты: условия и период возникновения права на вычет, применение вычетов в отдельных ситуациях.

- Случаи и порядок восстановления НДС, ранее принятого к вычету.

- Сложные ситуации и нюансы при работе со счетами-фактурами Ошибки в оформлении счетов-фактур, не препятствующие вычету. Представление пояснений по результатам камеральных проверок.

- Сложные ситуации при исчислении НДС.

- Новое в администрировании НДС. Налоговые проверки полноты исчисления и своевременности уплаты НДС.

- Проблемные вопросы исчисления НДС с учетом сложившейся арбитражной практики и разъяснений Минфина России.

— Налог на прибыль: методологи и практика исчисления в 2018 году.

- Обновление законодательной базы по налогу на прибыль: разъяснения эксперта.

- Требования к документальному оформлению расходов для целей налогового учета.

- Амортизируемое имущество в налоговом учете: сложные вопросы.

- Порядок признания в расходах стоимости имущества, не признаваемого амортизируемым.

- Резервы в налоговом учете, различия между правилами налогового и бухгалтерского учета резервов.

- Операции, по которым убытки учитываются в особом порядке (уступка права требования, продажа основных средств).

- Учет доходов и расходов в виде процентов по займам (кредитам).

- Учет курсовых и суммовых разниц.

- Исправление ошибок в бухгалтерском и налоговом учете (ПБУ 22/2010, нормы п. 1 ст. 54 НК РФ).

- Учет расходов и необоснованная налоговая выгода.

— Налог на имущество организаций: принципиальные изменения в методологии и практике исчисления.

- Новеллы гл. 30 НК РФ: экспертный обзор.

- Общие принципы налогообложения движимого и недвижимого имущества.

- Раздельный учет движимого имущества с целью правильного определения налоговой базы.

- Налогообложение недвижимости по балансовой и по кадастровой стоимости, применение коэффициентов.

— НДФЛ: практика исчисления и уплаты с учетом последних изменений.

— Страховые взносы (гл. 34 НК РФ): новое в администрировании, правила исчисления, порядок и сроки уплаты, отчетность.

— Сложные и спорные ситуации при ведении учета, составлении отчетности, исчислении налогов в разъяснениях специалистов.

— Ответы на вопросы, практические рекомендации.

Порядок представления отчета установлен ст. 24 закона № 125-ФЗ.

Форма его подачи зависит от численности застрахованных лиц. Если она превышает 25 человек, то отчет необходимо сдавать только в электронном виде.

Небольшие организации с численностью до 25 человек могут сдавать форму на бумажном носителе.

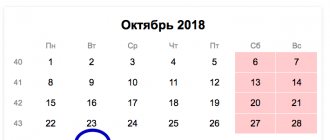

В «бумажном» виде 4-ФСС за предоставляется до 20 числа месяца, следующего за отчетным периодом, а электронную версию данного отчета нужно предоставлять не позднее 25 числа. Т.е. отчет 4-ФСС за 9 месяцев 2021 года нужно сдать до 22.10.2018 «на бумаге» (т.к. 20 октября – выходной день) и до 25.10.2018 – в электронном виде.

Также см. “Сроки сдачи 4-ФСС в 2021 году“.

Сроки сдачи формы 4-ФСС за 2021 год

Компании подают форму 4-ФСС в отделение ФСС РФ по месту своей регистрации в следующие сроки:

- не позднее 25-го числа месяца, следующего за отчетным периодом, если отчетность направляется в электронном виде;

- не позднее 20-го числа месяца, следующего за отчетным периодом, если она сдается в бумажном виде.

Таким образом, сдать расчет по форме 4-ФСС за 9 месяцев 2021 год нужно не позднее:

- 22 октября 2021 года (с учетом выходных), если страхователь отчитывается на бумажном носителе;

- 25 октября 2021 года, если страхователь сдает отчетность в электронном виде.

Напомним, что страхователи, среднесписочная численность работников которых превышает 25 человек, направляют форму 4-ФСС в соцстрах в электронном виде. Страхователи, у которых данный показатель составляет 25 человек и менее, могут сдавать форму на бумаге.

Обратите внимание: для сдачи отчетности в ФСС РФ за 9 месяцев 2018 года нужно обновить сертификат ключа. Скачать обновленный сертификат можно на сайте ФСС РФ.

ФЕДЕРАЛЬНЫЙ ЗАКОН от 24.07.1998 № 125-ФЗ (ред. от 29.07.2017) «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

А если организация не ведет деятельность?

«Нулевой» 4-ФСС за 3 квартал 2021 года нужно сдать, даже если в течение отчетного периода (с января по сентябрь 2021 года включительно) организация не вела деятельность. Никаких исключений для таких случаев в действующем законодательстве нет. В «нулевом» расчете по форме 4-ФСС заполните только титульный лист и таблицы 1, 2, 5.

Выплаты по гражданско-правовым договорам отражайте в таблице 1 формы 4-ФСС, только когда начисляли взносы в пользу физлиц-исполнителей. Начисляйте взносы на травматизм, если такую обязанность предусмотрели в договоре. Когда в договорах подряда или оказания услуг такого условия нет, взносы не начисляйте и выплаты в таблице 1 формы 4-ФСС не отражайте.

Также см. “Нулевой 4-ФСС в 2021 году: образец заполнения“.

Заполнение 4-ФСС

Порядок заполнения расчета 4-ФСС остался прежним, его можно найти в приложении № 2 к приказу № 381 с изм. от 07.06.2017 г. Если страхователь зарегистрирован там, где действует пилотный проект ФСС, ему нужно учитывать и особенности заполнения, утвержденные приказом ФСС РФ от 28.03.2017 № 114.

Более подробно о заполнении отчетности по «травматизму» мы уже рассказывали в наших материалах, а здесь напомним основные требования инструкции, которые следует соблюдать при подготовке расчета 4-ФСС за 3 квартал 2021:

- бланк заполняется на компьютере, либо вручную, но только печатными буквами и черными или синими чернилами,

- на каждой странице указывается номер страхователя в ФСС и код подчиненности, внизу страницы ставится подпись и дата,

- денежные показатели не округляются – они отражаются в рублях и копейках, вместо нулевого значения ставится прочерк,

- показатели вносят нарастающим итогом с начала года,

- все страницы формы нужно пронумеровать и указать их количество, а также страницы приложений, на титульном листе.

Какие разделы расчета 4-ФСС должен представить страхователь за 9 месяцев 2021 г:

- титульный лист и таблицы 1, 2 и 5 – обязательные, их нужно сдать, даже если начислений по «травматизму» в отчетном периоде не было вовсе, то есть отчетность «нулевая»,

- таблицы 1.1, 3 и 4 сдаются, только когда в них имеются соответствующие показатели.

Скачать форму 4-ФСС 2021 можно ниже.

Куда сдавать 4-ФСС за 9 месяцев 2018 года

Если у организации нет обособленных подразделений, то расчет 4-ФСС за 3 кв. 2021 года сдавайте в территориальное отделение ФСС по её местонахождению (п. 1 ст. 24 Закона от 24.07.1998 № 125-ФЗ). Это место регистрации организации.

Если же обособленные подразделения есть, то форму 4-ФСС нужно сдавать в следующем порядке. Расчет представьте в территориальное отделение ФСС по местонахождению обособленного подразделения, если у такого подразделения есть расчетный (лицевой) счет и оно самостоятельно начисляет зарплату сотрудникам. В форме 4-ФСС укажите адрес и КПП обособленного подразделения.

Новая форма 4-ФСС: что изменилось в отчете за 9 месяцев 2018 г.

Изменений в бланке расчета 4-ФСС немного, все они коснулись титульного листа и таблицы 2:

- на титульном листе появилось поле, предназначенное для бюджетников — «Бюджетная организация», в котором указывается код источника финансирования,

- в таблицу 2, где отражаются расчеты с Фондом соцстрахования, добавлена строка 1.1 о задолженности, перешедшей к страхователю-правопреемнику от реорганизованного юрлица, либо задолженности обособленного подразделения, снятого с учета,

- соответственно, в строке 8 «Всего» отчета формы 4-ФСС новая формула расчета – в нее добавлен показатель строки 1.1,

- в таблицу 2 добавлена строка 14.1, отражающая задолженность за Фондом соцстраха перед реорганизованным юрлицом, или обособленным подразделением, снятым с учета,

- в строке 18 «Всего» изменилась формула в связи с включением в нее показателя строки 14.1.

Соответствующие дополнения внесены и в Порядок заполнения формы 4-ФСС. Новая форма 2021 г. с изменениями от 07.06.2017г. применяется, начиная с отчета за 9 месяцев 2021 г. Уточненные расчеты 4-ФСС за периоды ранее 2021 года подаются на бланке, действовавшем в том расчетном периоде, за который вносится корректировка (п. 1.5 ст. 24 закона от 24.07.1998 № 125-ФЗ).

Как заполнять 4-ФСС 9 месяцев 2018 года

Форма состоит из титульного листа и нескольких таблиц, каждая из которых содержит отдельный блок информации.

В составе отчета 4-ФСС за 3 квартал 2021 года обязательными для заполнения являются только основные листы, содержащие общие сведения о плательщике, страховых взносах и мероприятиях по охране труда:

- Титульный лист.

- Таблица 1, содержащая расчет базы для исчисления взносов.

- Таблица 2, в которой отражается состояние расчетов с подразделением ФСС.

- Таблица 5, включающая сведения о проведенной спецоценке условий труда и медосмотрах.

Остальные таблицы применяются только, если у страхователя есть данные для их заполнения:

- Таблица 1.1 используется, если страхователь временно направляет своих работников для работы у другого юридического лица или ИП.

- Таблица 3 содержит сведения о расходах по обязательному страхованию (например – оплата больничных по несчастным случаям на производстве).

- Таблица 4 отражает информацию о количестве несчастных случаев и профессиональных заболеваний.

По такому же принципу будем рассматривать порядок заполнения отчета – сначала все «обязательные» листы, а затем – «дополнительные».

Образец заполнения формы 4-ФСС за 9 месяцев 2021 года можно скачать здесь.

Форма 4-ФСС в 2021 году

Если раньше отчет 4-ФСС предназначался для всех страховых взносов, уплачиваемых в Фонд соцстраха, то с начала 2021 года в нем отражаются исключительно взносы на «травматизм». За первый квартал и полугодие 2021 г. страхователи отчитывались по измененной форме 4-ФСС, из которой были исключены разделы, касающиеся страхвзносов на случай временной нетрудоспособности и материнства.

Форма 4-ФСС 2021 года, новый бланк которой был утвержден приказом ФСС РФ от 26.09.2016 № 381, применялась для отчетности за первый квартал и полугодие. Для отчета за 9 месяцев 2021 года она заполняется на бланке с изменениями, внесенными приказом ФСС РФ от 07.06.2017 № 275.

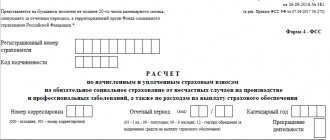

Титульный лист 4-ФСС

Данный раздел 4-ФСС включает в себя общую информацию о страхователе и самой форме.

| Название поле | Что указывать |

| Регистрационный номер | Это идентификатор страхователя, который присваивается при постановке на учет в отделении ФСС |

| Код подчиненности | Показывает, в каком подразделении ФСС страхователь зарегистрирован в настоящее время |

| Номер корректировки | Указывает на то, является ли отчет первичным, или в него уже вносились изменения. Первый вариант отчета содержит в данном поле код «000», последующие – соответственно «001», «002» и т.д. Если после сдачи отчета форма была изменена, то исправленный отчет предоставляется в формате, актуальном на тот период, за который была выявлена ошибка |

| Поле «Отчетный период» | Служит одновременно для заполнения сведений о периоде, за который сдается отчет и для информации о заявках на выделение средств для выплаты страхового возмещения. При «обычной» подаче отчета период заносится в две левые ячейки: девять месяцев – «09» (с января по сентябрь 2021 года). Если же страхователь обращается за получением денежных средств, то заполняются только две правые ячейки поля. В них заносится количество обращений – от 01 до 10. |

| Поле «Календарный год» | Заносится год, к которому относится отчетный период, в четырехзначном формате. Т.е. в данном случае – 2021. |

| Поле «Прекращение деятельности» | Заполняется только в том случае, когда страхователь находится в стадии ликвидации и отчет предоставляется в соответствии с п.15 ст.22.1 Закона № 125-ФЗ. Тогда в поле проставляется буква «Л». Если же страхователь ведет деятельность и предоставляет отчетность в текущем режиме, то данное поле не заполняется |

| Поле «Полное наименование / ФИО» | Для юридического лица указывается наименование организации (обособленного подразделения, отделения иностранной организации) в соответствии с учредительными документами. Для физического – ФИО предпринимателя либо другого страхователя в соответствии с документом, удостоверяющим личность. ФИО указывается без сокращения (отчество – при наличии). |

| Поля «ИНН» и «КПП» | Проставляются соответствующие коды для юридического или физического лица в соответствии со свидетельством о постановке на налоговый учет. ИНН физического лица содержит 12 знаков, а юридического – 10, поэтому для организации в первых двух ячейках следует проставить нули. Поле «КПП» заполняется только для юридических лиц и их обособленных подразделений. |

| Название поле | Что указывать |

| Поля «ОГРН/ОРГНИП» | Указывается основной государственный регистрационный номер юридического лица или ИП в соответствии со свидетельством о государственной регистрации. Номер юридического лица содержит на две цифры меньше, чем у ИП. Поэтому для организации две первые ячейки поля, аналогично ИНН, будут содержать нули. |

| Поле «Код ОКВЭД» | Указывается код вида экономической деятельности по классификатору ОК 029-2014 (КДЕС Ред. 2) с учетом отнесения этого вида к соответствующему классу профессионального риска (постановление Правительства РФ от 01.12.05 № 713). Начиная со второго года деятельности страхователь указывает код, подтвержденный ФСС РФ (приказ Минздравсоцразвития РФ от 31.01.2006 № 55). |

| Поле «Бюджетная организация» | Заполняют страхователи, получающие финансирование из бюджета, в соответствии с источником: – федеральный бюджет – «1»; – бюджет субъекта РФ – «2»; – муниципальный бюджет – «3»; – смешанное финансирование – «4» |

| Поле «Номер контактного телефона» | Указывается телефон для связи страхователя, его представителя или правопреемника, в зависимости от того, кто именно сдает отчет |

| Поля «Среднесписочная численность работников», «Численность работающих инвалидов» и «Численность работников, занятых на работах с вредным или опасными производственными факторами» | Указываются соответствующие показатели, рассчитанные в соответствии с приказом Росстата от 22.11.2015 № 772. |

| Поля «Расчет предоставлен на» и «С приложением подтверждающих документов и их копий на» | Указываются соответственно количество листов самого отчета и подтверждающих документов (при их наличии). |

| поле «Достоверность и полноту сведений подтверждаю» | Указываются: – категория лица, предоставившего отчет; это может быть сам страхователь (1), его представитель (2) или правопреемник (3); – ФИО руководителя предприятия, ИП, физического лица или представителя страхователя; – подпись, дата и печать (при наличии); – если отчет сдает представитель, то указываются реквизиты документа, подтверждающего его полномочия. |

| Поле «Заполняется работником фонда» | Указывается: – способ предоставления (1 – лично на бумажном носителе, 2 – по почте); – количество листов самого отчета и приложений; – дата приемки, ФИО и подпись сотрудника ФСС. |

Таблица 1: расчет базы для начисления взносов за 9 месяцев 2021 года

Таблица 1 называется «Расчет базы для начисления страховых взносов». Она содержит информацию о выплатах в пользу физических лиц, облагаемых взносами и о страховом тарифе с учетом надбавок и скидок (за период с января по сентябрь 2021 года).

- В строке 1 указываются все суммы выплат сотрудникам по трудовым, гражданско-правовым или авторским договорам в соответствии со ст. 20.1 закона № 125-ФЗ. Сведения заносятся нарастающим итогом с начала отчетного периода (столбец 2) и за каждый их трех последних отчетных месяцев, т.е. в данном случае – за июль-сентябрь 2021г. (столбцы 4-6). Аналогично заполняются данные в строках 2 – 3, рассмотренные ниже.

- Строка 2 содержит информацию о суммах выплат, не облагаемых взносами (ст. 20.2 закона № 125-ФЗ). Это могут быть пособия, материальная помощь, компенсация затрат на проезд и т.п.

- Строка 3 отражает базу для начисления взносов и представляет собой разность между соответствующими показателями строк 1 и 2.

- В строке 4 из общей суммы выделяются выплаты в пользу работающих инвалидов.

- В строке 5 указывается страховой тариф. Он определяется индивидуально, в зависимости от класса профессионального риска страхователя.

- В строках 6 и 7 содержится информация о скидках и надбавках к страховому тарифу, которые устанавливаются в соответствии с постановлением Правительства РФ от 30.05.12 № 524.

- В строке 8 содержится дата приказа территориального органа ФСС об установлении надбавки к тарифу.

- В строке 9 указывается итоговый тариф с учетом всех скидок и надбавок. Все данные по тарифам показываются в процентах с двумя знаками после запятой.

Таблица 2: расчеты с ФСС за 9 месяцев 2018 года

В таблице 2«Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» отражаются сведения о расчетах между страхователем и подразделением ФСС РФ.

- Строка 1 содержит текущую задолженность страхователя по взносам на начало отчетного периода, т.е. на 01.01.2018. Она должна соответствовать показателю строки 19 таблицы 2 отчета за 2017 год.

- Строка 1.1 используется для отражения задолженности на начало периода, если отчет заполняет правопреемник реорганизованного страхователя или «головная» компания по ликвидированному обособленному подразделению.

- Строка 2 содержит суммы начисленных взносов. Отдельно показываются взносы нарастающим итогом с начала периода и за три последних месяца (июль – сентябрь) помесячно.

- Если за отчетный период подразделение ФСС проводило выездные или камеральные проверки страхователя, то их результаты отражаются в следующих строках:

– в строке 3 – суммы доначисленных взносов;

– в строке 4 – суммы не принятых к зачету расходов за прошедшие периоды.

- По строке 5 указываются самостоятельно доначисленные страхователем взносы за прошлые периоды

- По строке 6 показывают суммы возмещения расходов страхователя, полученные от отделения ФСС.

- По строке 7 отражают суммы, полученные от ФСС РФ в рамках возврата излишне уплаченных или взысканных взносов.

- Строка 8 содержит контрольную сумму показателей строк с 1 по 7.

- Строки 9 – 11 отражают сумму задолженности за подразделением ФСС РФ на конец периода – 30.09.2018, а именно:

– строка 9 – общую сумму;

– строка 10 – в т.ч. за счет превышения расходов;

– строка 11 – в т.ч. за счет переплаты.

- Строки 12 -14 отражают сумму задолженности за подразделением ФСС РФ на начало периода – 01.01.2018, а именно:

– строка 12 – общую сумму, ее показатель должен соответствовать строке 9 отчета за 2021 год;

– строка 13 – в т.ч. за счет превышения расходов;

– строка 14 – в т.ч. за счет переплаты.

- Строка 14.1 содержит сведения о задолженности за подразделением фонда перед реорганизованным страхователем или ликвидированным обособленным подразделением.

- В строке 15 отражаются расходы предприятия, связанные со страхованием от несчастных случаев и профессиональных заболеваний. Суммы указываются за весь отчетный период и за июль-сентябрь помесячно.

- Строка 16 содержит сведения о фактически уплаченных страховых взносах. Они также показываются за период целом и помесячно за три последних месяца. Информация за июль-сентябрь должна содержать даты оплаты и номера платежных поручений.

- В строке 17 отражается информация о списанной задолженности страхователя (в соответствии с ч. 1 ст. 26.10 закона № 125-ФЗ либо другими федеральными нормативными актами).

- Строка 18, аналогично строке 8, является контрольной. Она содержит сумму показателей строк 12, 14.1, 15, 16, 17.

- В строке 19 указывается задолженность за страхователем на конец отчетного периода – 30.09.2018. При наличии недоимки она выделяется в строке 20.

Отчетность за 9 месяцев 2021 года: готовимся и систематизируем

А. Е. Кочерженко автор статьи, консультант по вопросам бухгалтерского учета и налогообложения

Приближается сдача отчетности за 9 месяцев 2021 года, и снова бухгалтеры задаются извечными вопросами – как угодить проверяющим органам и соблюсти все сроки и требования? Как учесть все изменения законодательства по отношению к каждому отчету?

В этой статье мы подготовили для вас краткую сводную инструкцию, которая поможет подать все необходимые отчеты грамотно и своевременно – без лишней тревоги и стресса. Поговорим об основных отчетах, которые нужно будет подать по итогам третьего квартала, и выделим наиболее важные аспекты, на которые необходимо будет обратить внимание.

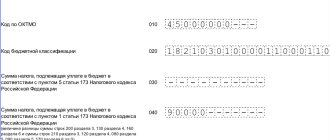

НДС

Согласно требованиям Налогового кодекса, декларация по НДС подается не позднее 25-го числа месяца, который следует за истекшим налоговым периодом (кварталом). Поэтому для НДС за 3 квартал 2018 года срок сдачи 25 октября. Сроки уплаты НДС за 3 квартал 2021г. — 25 октября, 26 ноября, 25 декабря (по 1/3 от суммы налога, начисленного за 3 квартал).

В отношении заполнения декларации остановимся на наиболее спорном вопросе – а именно на отражении в декларации данных о сделках с ломом черных и цветных металлов и напомним, что:

— Операции по реализации лома и т.п. товаров в разделе 3 налоговой декларации по НДС налогоплательщиками – продавцами не отражаются, за исключением случаев, предусмотренных абз. 7-8 п. 8 ст. 161 Налогового кодекса, а также при реализации таких товаров физическим лицам, не являющимся ИП. Вместе с тем, указанные операции отражаются налогоплательщиками-продавцами в книге продаж, и соответственно, в разделе 9 декларации по НДС (в книге покупок и разделе 8 налоговой декларации по НДС в случае выставления корректировочных счетов-фактур).

— Сумма НДС, исчисленная покупателями – налоговыми агентами, являющимися плательщиками НДС, а также вычеты сумм налога, указанные в пунктах 3, 5

, 8, 12 и 13 ст. 171 НК РФ, отражаются покупателями – налоговыми агентами в соответствующих строках разделов 3, 8 и 9 декларации по НДС.

Также напомним о некоторых изменениях законодательства в области НДС.

С 1 июля 2021 изменился порядок налогообложения НДС для ряда товаров и услуг.

В частности, вступил в силу перечень сырьевых товаров, облагаемых экспортной нулевой ставкой налога, согласно Постановлению Правительства РФ от 18.04.2018 № 466.

Создатели российского кино и мультипликации освобождаются от НДС при передаче прав на использование результатов интеллектуальной деятельности, входящих в состав национального фильма (Федеральный закон от 23.04.2018 № 95-ФЗ)

Больше не облагаются налогом услуги, связанные с обслуживанием авиатранспорта, указанные в перечне, утвержденном Постановлением Правительства РФ от 23.05.2018 № 588, в том числе услуги обеспечения авиационной безопасности, навигационное обслуживание полетов и организации взлета, посадки, заправки и стоянки воздушных судов.

Налог на прибыль

Срок подачи декларации по налогу на прибыль — 28 числа месяца, следующего за отчетным периодом. 28 октября в 2021 году приходится на воскресенье, поэтому срок подачи отчета переносится на следующий рабочий день – то есть на 29 число.

Отчитываться за 9 месяцев 2021 года необходимо по той же форме, что и за полугодие. Она утверждена приказом ФНС от 19.10.2016 № ММВ-7-3/[email protected] ФНС разработала новый бланк декларации, но пока не утвердила его приказом. (планируется, что по обновленной форме компании будут сдавать отчетность по итогам 2021 года.)

Напомним, что отражение в отчете по налогу на прибыль организаций за 3 квартал ежемесячных авансов имеет одну особенность, благодаря которой этот отчет существенно отличается от иной промежуточной отчетности. Заключается эта особенность в том, что в этом отчете предстоит сделать начисления сумм помесячно уплачиваемых авансов не только на ближайший следующий квартал (четвертый), но и на первый квартал следующего года (п. 2 ст. 286 НК РФ).

Для этого в листе 02 необходимо задействовать не только строки 290–310, обычно заполняемые в промежуточном отчете, но и строки 320–340, название которых прямо указывает на внесение в них сумм авансов, начисляемых за 1 квартал следующего года. Чаще всего цифры в наборах строк 290–310 и 320–340 оказываются одинаковыми, и в этом случае нет необходимости формировать сведения в подразделе 1.2 раздела 1 на двух листах применительно к разным кварталам (п. 4.3.1 приложения № 2 к приказом ФНС от 19.10.2016 № ММВ-7-3/[email protected]).Здесь достаточно заполнить один лист, причем номер квартала указывать не надо.

Но если данные по начислению авансов за четвертый квартал текущего года и первый квартал следующего окажутся разными (а это возможно в случае планируемой реорганизации, закрытия обособленных подразделений, вхождения в консолидированную группу), то заполняются два листа подраздела 1.2 раздела 1 и каждый из них получает свой код квартала, к которому относятся соответствующие начисления (21 — первый, 24 — четвертый).

Возможна также ситуация, когда данные в подразделе 1.2 раздела 1 будут заполнены только в отношении первого квартала следующего года. Она возникает, когда плательщик налога, выполнявший исчисление авансов ежемесячно от фактических оборотов, хочет перейти со следующего года на ежеквартальные расчеты.

Налог на имущество

Срок подачи отчета по налогу на имущество за 9 месяцев 2018 (налогового расчета по авансовым платежам) — 30 октября 2021г.

Напомним, что льгота по движимому имуществу отменена. Право устанавливать льготу на движимое имущество передано региональным властям. С 1 января 2021 года, если законодатели субъектов РФ не установят льготу, организации будут платить налог на имущество со всех основных средств (кроме относящихся к 1 и 2 группе). При этом ставка налога в 2021 году по движимому имуществу не может быть более 1,1% (Федеральный закон от 27.11.2017 № 335-ФЗ). По основным средствам 1–2 амортизационных групп все остается по-старому — они не относятся к объектам налогообложения (пп. 8 п. 4 ст. 374 НК РФ).

Законодательное собрание Санкт-Петербурга установило льготу в отношении движимого имущества, приняв закон от 29.11.2017 № 785-129.

Однако обратите внимание, что пользоваться данной льготой имеют право только те организации, у которых средняя месячная заработная плата работников списочного состава превышает трехкратный размер минимальной заработной платы в Санкт-Петербурге, действующей в течение указанного налогового периода. Если показатели по заработной плате меньше, то компания не сможет воспользоваться льготами по налогу на имущество.

ЕНВД

Отчетность по ЕНВД в 3 квартале 2021 года сдается 22 октября (поскольку 20 октября приходится на субботу). Срок уплаты налога — до 25 октября 2021 года.

Декларация ЕНВД за 3 квартал 2021 года изменена, новый рекомендованный налоговиками шаблон приведен в письме ФНС от 25.07.2018 г. № СД-4-3/[email protected] Корректировки понадобились, чтобы у налогоплательщиков была возможность отразить в отчетности использование вычета на ККТ: с переходом на онлайн-кассы предпринимателям, применяющим ЕНВД и патентную систему налогообложения, разрешено уменьшать налог на сумму стоимости приобретенного кассового оборудования. Максимальная сумма льготы равна 18 000 руб. на каждую единицу ККТ.

Однако заметим, что с точки зрения законодательства сдавать декларацию по ЕНВД за 3 квартал 2021 года можно как по новой, так и по старой форме.

Новая декларация ЕНВД содержит дополнительную строку 040 в разделе 3, обозначающую сумму применяемого вычета на ККТ. В числе нововведений – появление раздела 4. В нем приводится информационная справка по каждому кассовому аппарату, по которому предприниматель заявляет вычет. Образец декларации ЕНВД в этом разделе предусматривает указание модели ККТ, ее заводского и регистрационного номера, стоимости приобретения. Обязательно прописывается дата постановки оборудования на учет.

РСВ

С 2021 года взносы на пенсионное, медицинское и социальное страхование проходят под администрированием ФНС. Расчет по страховым взносам за 3 квартал 2021 года необходимо сдать в ФНС в срок до 30 октября 2021 года. Организации и ИП, у которых среднесписочная численность работников за 2021 год превышает 25 человек, обязаны отчитываться в фонды в электронной форме по телекоммуникационным каналам связи.

В 2021 году ФНС опубликовала проект изменений в Приказ от 10.10.2016 № ММВ-7-11/[email protected] Ведомство намеревалось обновить бланк расчета и внести изменения в порядок его заполнения. Однако документ не был принят. Поэтому за 3 квартал 2021 года подавать отчет по взносам надо по форме, которая утверждена приказом от 10.10.2016 № ММВ-7-11/[email protected] Этим же приказом утвержден электронный формат.

Обратите внимание, что, согласно мнению Минфина, сдавать расчет по взносам должны компании, даже если не ведут деятельность или не выплачивают сотрудникам вознаграждения.

Представить нулевой расчет в интересах самой компании. Если так поступить, то это поможет налоговикам отличить организацию без выплат от тех, кто забыл представить расчет. А значит, убережет от штрафа минимум в 1000 руб. Вправе или нет ИФНС заблокировать расчетный счет за такое нарушение – спорно.

ФСС

С 2021 года в ведении ФСС остаются взносы на профзаболевания и травматизм.

Форму 4-ФСС необходимо представить: бумажном виде — не позднее 22 октября 2021г, в электронном виде — не позднее 25 октября 2021г. Хотя на бумажном носителе крайняя дата сдачи отчета приходится на 20 число, сдача 4-ФСС за 9 месяцев 2021 года выпадает на выходной — субботу, соответственно крайняя дата за этот отчетный период перемещается на 22.10.18.

Бланк 4-ФСС, который должны использовать страхователи для формирования отчета, утвержден приказом ФСС от 26.09.16 № 381 с поправками от 07.06.17.

Обратите внимание, что, согласно Определению ВС от 29.06.2018 N 309-КГ18-8391, если компания сдала расчет 4 — ФСС вовремя, но по неактуальной форме, штрафовать фирму за несвоевременное представление отчетности нельзя.

6-НДФЛ

Организации и индивидуальные предприниматели, являющиеся налоговыми агентами по НДФЛ, представляют Расчет 6 НДФЛ за 3 квартал 2021 года не позднее 31 октября 2021г.

Напомним, что при формировании отчета 6-НДФЛ в раздел 2 необходимо включить только выплаты за 3 квартал. Для каждой указывается дата получения дохода (строка 100), дата удержания налога (строка 110) и срок его перечисления, установленный НК (строка 120).

При этом доходы, у которых все три даты совпадают, включаются в один блок строк 100 — 140. Например, вместе можно показать зарплату и выплаченную с ней премию за месяц. А вот отпускные или пособия по больничным показывать вместе с зарплатой нельзя, даже если они выплачены одновременно с зарплатой.

Если срок перечисления налога по ст. 226 НК наступит в 4 квартале 2021 г., показывать доход в разд. 2 не нужно, даже если он отражен в разделе 1. Так, не надо включать в разделе 2 6-НДФЛ за 9 месяцев 2021 г. зарплату за сентябрь, выплаченную в октябре.

Также не нужно показывать в разделе 2 отчета 6-НДФЛ за 9 месяцев 2018 г. отпускные и пособия, выплаченные в сентябре 2021 г. Срок перечисления НДФЛ для них — 01.10.2018.

Единая упрощенная декларация

Налогоплательщик, решивший представлять единую (упрощенную) декларацию при отсутствии деятельности в 2021 году, должен делать это не позднее 20-го числа месяца, следующего за истекшим кварталом, полугодием, 9 месяцами, календарным годом (п. 2 ст. 80 НК РФ).

При этом если 20-ое число придется на выходной или нерабочий праздничный день, сдать декларацию можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ). Поэтому, например, единая (упрощенная) декларация по итогам 9 месяцев 2018 года сдается не позднее 22.10.2018.

Право сдать единую (упрощенную) налоговую декларацию имеют те организации и предприниматели, у которых в течение отчетного (налогового) периода одновременно:

— не было движения денежных средств на расчетных счетах и в кассе;

— не возникало объектов налогообложения по тем налогам, плательщиками которых они признаются.

УСН

Организации и предприниматели, применяющие УСН, должны уплатить авансовый платеж по налогу не позднее 25 октября 2021г. Представление квартальной отчетности по налогу при УСН не предусмотрено.

Земельный налог

Налоговая декларация представляется налогоплательщиками-организациями раз в год, по итогам года.

Сроки уплаты авансовых платежей по земельному налогу установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

В Санкт-Петербурге налогоплательщики-организации уплачивают авансовые платежи по налогу не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Т.е., срок уплаты авансового платежа по земельному налогу за 3 квартал в Санкт-Петербурге (для ООО) – не позднее 31 октября 2021г. (Закон Санкт–Петербурга от 23.11.2012 №617-105 «О земельном налоге в Санкт–Петербурге»)

Транспортный налог

Сроки уплаты авансовых платежей по транспортному налогу устанавливаются законами субъектов Российской Федерации.

В Санкт-Петербурге срок уплаты авансовых платежей по транспортному налогу для организаций за 3 квартал 2021г. – не позднее 31 октября 2021г. (Закон Санкт-Петербурга от 4 ноября 2002 года N 487-53).

***

В данной статье мы рассмотрели основные отчеты, которые предстоит сдать налогоплательщикам по итогам 9 месяцев 2021 года. Надеемся, что наш краткий обзор поможет Вам встретить конец третьего квартала во всеоружии и отчитаться перед проверяющими органами грамотно и в срок.

Таблица 5: информация о специальной оценке

По строке 1 таблицы 5 «Сведения о проведенной специальной оценке условий труда и медосмотрах» указывается информация о проведенной спецоценке условий труда (СОУТ):

- В графе 3 указывается общее количество рабочих мест страхователя

- В графе 4 – количество рабочих мест, в отношении которых проведена СОУТ на начало 2021 года.

- В графах 5 и 6 из показателя графы 4 указывается количество оцененных рабочих мест с вредными и опасными условиями труда (3 и 4 класс опасности).

Если на начало года не истек срок действия ранее проведенной аттестации рабочих мест (ст. 27 закона от 28.12.2013 № 426-ФЗ «О СОУТ»), то строка 1 заполняется по результатам аттестации. Если ни спецоценка, ни аттестация не проводилась, то в соответствующих графах проставляются нули.

По строке 2 приводится информация об обязательных медосмотрах работников, которые трудятся во вредных или опасных условиях.

- В графе 7 указывается общее количество таких работников, подлежащих медосмотру, на начало года.

- В графе 8 отражается количество работников, фактически прошедших медосмотры на начало года.

Сведения о медосмотрах заносятся в соответствии с п. 42, 43 Порядка, утвержденного приказом Минздравсоцразвития от 12.04.11 № 302н.

Таблица 1.1: информация о заемном персонале

Таблица 1.1«Сведения, необходимые для исчисления взносов страхователями, указанными в п. 2.1 ст. 22 закона № 125-ФЗ» – первая из «необязательных» частей отчета. Ее заполняют только те страхователи, которые временно направляют своих сотрудников для работы у другого юридического лица или ИП.

Каждая строка таблицы соответствует одному предприятию (ИП), на которое направлены работники

- Графы 2,3,4 содержат соответственно номер в ФСС, ИНН и ОКВЭД принимающего субъекта.

- В графе 5 указывается общая численность временно направленных работников.

- Графы 6 – 13 содержат базу для начисления страховых взносов, т.е. выплаты в пользу указанных работников. Суммы показываются за весь отчетный период и отдельно – помесячно за июль-сентябрь. Из каждого показателя выделяется сумма выплат в пользу инвалидов.

- В графах 14 и 15 указывается размер страхового тарифа принимающего субъекта, без учета и с учетом скидок (надбавок).

Когда сдавать расчет по «травматизму»

Если у страхователя среднесписочное число работников, за которых производятся отчисления, в прошлом году превысило 25 человек, он может подать расчет только в электронном виде. Срок подачи электронной формы 4-ФСС – не позже 25 числа месяца, следующего за отчетным периодом. За несоблюдение электронного формата отчетности страхователю грозит штраф в 200 рублей.

При среднесписочной численности в 25 и менее человек, у страхователя есть возможность отчитаться как электронно, так и на бумаге. Но для подачи «бумажного» расчета установлен меньший срок – 20 число месяца, следующего за отчетным периодом.

Таким образом, за 9 месяцев 2021 г. электронную форму 4-ФСС нужно предоставить не позднее 25.10.2018г., а «бумажную» — 22.10.2018г. (20 октября — выходной день).

Таблица 3: расходы на обязательное социальное страхование

Эту часть отчета заполняют те страхователи, которые самостоятельно производят расходы по страхованию от несчастных случаев и профессиональных заболеваний.

В графах 3 и 4 указывается соответственно количество оплаченных дней (там, где это применимо) и сумма выплаты. По строкам таблицы отражаются виды расходов:

- По строкам 1 и 4 – пособия по временной нетрудоспособности в связи с несчастными случаями на производстве и профессиональными заболеваниями.

- По строкам 2, 3, 5, 6 из строк 1 и 4 выделяются выплаты внешним совместителям и пострадавшим в другой организации.

- По строке 7 указываются расходы на оплату дополнительного отпуска для санаторно-курортного лечения.

- По строке 8 из строки 7 выделяются затраты на отпускные работникам, пострадавшим в другой организации

- В строке 9 отражается финансирование предупредительных мер по сокращению травматизма и профессиональных заболеваний в соответствии с Правилами, утвержденными приказом Минтруда от 10.12.12 № 580н.

- В строке 10 суммируются все виды расходов. Она представляет собой сумму строк 1,4,7,9.

- В строке 11 справочно отражаются суммы начисленных, но не выплаченных на отчетную дату пособий. Пособия, начисленные за последний месяц (сентябрь 2021г.), если по ним еще не истек срок выплаты, в данную строку не включаются.

Таблица 4: сисленность пострадавших в связи со страховыми случаями

Эту таблицу заполняют только те страхователи, у которых в 2018 году происходили несчастные случаи на производстве или были выявлены профессиональные заболевания.

- По строке 1 заполняются данные об общем количестве несчастных случаев на основании актов по форме Н-1 (постановление Минтруда от 24.10.2002 № 73)

- По строке 2 выделяются несчастные случаи со смертельным исходом.

- По строке 3 отражаются сведения о зарегистрированных случаях профессиональных заболеваний (постановление Правительства РФ от 15.12.2000 № 967).

- По сроке 4 указывается общее количество пострадавших, т.е. суммируются показатели строк 1 и 3.

- По строке 5 выделяется количество пострадавших по случаям, закончившимся только временной нетрудоспособностью.

Несчастные случаи и профессиональные заболевания относят к отчетному периоду, исходя из даты проведения экспертизы по проверке указанных фактов.

Возможные штрафы

Штрафы за нарушения при сдаче отчета 4-ФСС за 9 месяцев 2018 года установлены ст. 26.30 закона № 125-ФЗ.

Непредставление отчета за 3 квартал 2021 года наказывается штрафом в размере 5% суммы страховых взносов за последние три отчетных месяца за каждый полный или неполный месяц просрочки. Минимальная сумма штрафа – 1000 рублей, максимальная – 30% от указанной суммы взносов.

Также страхователь может быть оштрафован за сдачу отчета «на бумаге», если он обязан сдавать форму в электронном виде. В данном случае размер штрафа составит 200 руб.

Кроме того, на ответственных должностных лиц может быть дополнительно наложен административный штраф в размере от 300 до 500 руб. (ст. 15.33 КоАП).

А вот правовые основания для блокировки счетов налогоплательщика у контролирующих органов в данном случае отсутствуют. Форма 4-ФСС не является налоговой декларацией, поэтому положения п. 3 ст. 76 НК РФ на нее не распространяются. Эта позиция изложена в письме Минфина РФ от 21.04.2017 N 03-02-07/2/24123.

Изменения в страховой отчетности

Как уже стало известно, в 2021 году предпринимателей ожидают нововведения. Они коснутся количества отчетных форм. Из всех ныне существующих останутся только две — 4-ФСС и РСВ-1. Первая форма будет включать в себя данные о выплатах по травматизму и временной недееспособности сотрудников, по их профессиональным заболеваниям. Эта форма, как и соответствующие выплаты, останется под контролем ФСС.

Старую форму РСВ-1 упразднили. Ей на смену пришел обновленный бланк, в котором выполнено перераспределение разделов и изменение нумерации таблиц. Так как выплаты сократились вместе с документами, теперь страховые взносы объединятся в единый социальный страховой сбор, то есть ЕССС. Это поможет сгруппировать большие денежные суммы и упростит контроль над ними. РСВ-1 будет подаваться в Федеральную Налоговую службу.

Все нововведения вступают в силу с нового года. Остается неизвестным, будет ли это эффективным и выгодным для предпринимателей и налоговых служб.

Ожидаемые результаты изменений по отчетности ФСС и их причины

Изменения обусловлены следующими факторами:

1.Желанием улучшить экономическую ситуацию в стране. Правительством было принято решение, хотя и не единогласное (по этому поводу ещё ведутся споры), вернуться к системе, которой пользовалось государство до 2010 года.

2.Усилием контроля над страховыми взносами за счет их объединения. Это должно улучшить финансовую ситуацию, но и одновременно сократить штат работников пенсионных фондов.

3.Передачей в ведомство Федеральной Налоговой службы страховой отчетности вместе со всеми необходимыми выплатами.

Ожидаемые результаты таких изменений:

1.Уменьшение документальной нагрузки на предпринимателей. Количество отчетов уменьшается вдвое. Остаются формы РСВ-1 и 4-ФСС, заполнение которых станет более простым.

2.Увеличение контроля налоговых служб над выплатами за счет единого социального страхового взноса. Это позволит увеличить объем сборов.

3.Улучшение экономической ситуации в стране.

Сроки квартальной отчетности в 2021 году

Следует учитывать, что и обновленная форма 4 ФСС сдается в двух вариантах, которые предусматривают как бумажную, так и электронную форму со сроками подачи до 20-го и 25-го числа соответственно. Ограничение заключается в том, что предприятие, штат которого включает в себя более двадцати пяти человек, обязано предоставлять отчетность только в электронном виде.

Периодичность приема ФСС рассчитана на 1 квартал, 6 месяцев, 9 месяцев и год.

Стоит помнить, что предприятие должно в том числе и подтвердить основной вид своей деятельности. Это должны сделать все организации, работающие с сотрудниками.