Форма сдачи — электронная, если у вас от 25 и более сотрудников. Если меньше, то сдать отчет можно “на бумаге”.

| Не сдаем. | |

| Декларация по налогу на прибыль | Не сдаем. |

| 4-ФСС (при наличии сотрудников) | Сдаем ежеквартально. Срок зависит от способа подачи. Отчет в бумажной форме (если у вас меньше 25 сотрудников):

Отчет в электронной форме (если у вас больше 25 сотрудников):

Если сотрудников меньше 25 человек, это не мешает вам отчитываться в электронной форме. |

| Подтверждаем основной вид деятельности | Не сдаем. |

| Расчет по страховым взносам (при наличии сотрудников) | Это ежеквартальный отчет. Сроки сдачи следующие:

Форма подачи — электронная. Если сотрудников меньше 10 человек, то можно сдавать “на бумаге”. |

| Налог на имущество ООО | Не сдаем. |

| Отчетность по НДФЛ (при наличии сотрудников) | По НДФЛ сдают 2-НДФЛ и 6-НДФЛ. Первая сдается один раз в год, вторая — ежеквартально. Сдать 2-НДФЛ за 2021 год нужно до 1 марта 2021 года. В следующие года сдавать справку больше не нужно, она войдет в состав отчета 6-НДФЛ. 6-НДФЛ сдавайте в следующие сроки:

Сдать отчет “на бумаге” можно, если в течение года численность ваших сотрудников не превышала 10 человек. Для всех остальных предусмотрена электронная форма. |

| Бухотчетность 2020 | Не сдаем. |

| СЗВ-М (при наличии сотрудников) | Сдают ООО и ИП с сотрудниками ежемесячно в срок до 15-го числа месяца, следующего за отчетным. Если крайний срок выпадает на выходной или праздник, то срок сдачи переносим на следующий рабочий день. Форма сдачи — электронная, если у вас от 25 и более сотрудников. Если меньше, то сдать отчет можно “на бумаге”. |

| СЗВ-СТАЖ (при наличии сотрудников) | Сдаем один раз в год. За 2021 год отчитайтесь до 1 марта 2021 года. Форма сдачи — электронная, если у вас от 25 и более сотрудников. Если меньше, то сдать отчет можно “на бумаге”. |

| СЗВ-ТД (при наличии сотрудников) | Срок сдачи аналогичен отчету СЗВ-М при условии, что произошло одно из кадровых мероприятий:

В случае увольнения или приема на работу сдать отчет СЗВ-ТД нужно не позднее следующего рабочего дня. Форма сдачи — электронная, если у вас от 25 и более сотрудников. Если меньше, то сдать отчет можно “на бумаге”. |

Что такое декларация?

Налоговая декларация содержит в себе информацию о доходах, источниках их возникновения, имуществе, расходах и прочих фактах хозяйственной жизни юридического лица, которые могут повлиять на величину исчисленного и уплаченного налога. Может предоставляться как на бумажном носителе, так и в электронной форме.

Индивидуальный предприниматель, как и прочие юридические лица, должен своевременно предоставлять в налоговою инспекцию декларации.

Характер декларации будет зависеть от режима налогообложения, на котором будет осуществлять свою деятельность ИП. Выбор режима, в свою очередь, определит периодичность представления отчётности в налоговые органы.

Когда нужно сдать 4-ФСС за 9 месяцев 2020

Крайний срок представления отчета в ФСС по-прежнему зависит от того, в каком виде его сдают:

- 4-ФСС на бумаге – нужно направить в ФСС не позднее 20 октября 2020. Выбрать бумажный вариант вправе только те работодатели, у которых численность работающих не превысила 25 человек;

- электронный 4-ФСС за 3 квартал 2021 – сдают не позже 26 октября 2020 (т. к. последний день подачи – 25.10.2020 – попал на воскресенье.

Обратим внимание на то, что отношения с ФСС по сдаче отчетности регулирует Закон «О соцстраховании от несчастий на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ, а не НК РФ.

В отличие от НК РФ в Законе № 125-ФЗ не прописан отдельно перенос сроков сдачи отчетности, если последний день выпадает на выходной. Поэтому рекомендуем не затягивать со сдачей точно до 26.10.2020 во избежание претензий со стороны ФСС.

важно

При ликвидации компании отчет нужно подать в ФСС не в обычный срок, а до уведомления ИФНС о ликвидации. Расчет в таком случае должен содержать данные с начала года до момента его сдачи.

ИП на ОСНО

Если индивидуальный предприниматель выберет для себя общий режим налогообложения, то представлению в налоговую инспекции подлежат:

- декларации по НДФЛ

- декларации по НДС

Декларация по доходам физических лиц в рамках предпринимательской деятельности утверждена приказом ФНС от 3 октября 2021 года № ММВ-7-11/[email protected] Сведения подаются ежегодно до 30 апреля. В текущем году в рамках мер поддержки бизнеса в связи с распространением коронавирусной инфекции срок был продлён до 30 июля.

По налогу на добавленную стоимость предпринимателю придётся отчитываться в течение года ежеквартально. Форма утверждена приказом ФНС от 29 октября 2014 года № ММВ-7-3/[email protected]

В соответствии с вышеизложенными фактами, за III квартал ИП, находящемуся на общем режиме налогообложения, необходимо представить единственную декларацию по НДС. Срок сдачи не позднее 25 октября, эта же дата является крайней при уплате исчисленного налога.

Сроки сдачи отчетности в 2021 и 2021 году

У ИП на патентной системе без сотрудников никаких отчетов нет.

| Отчетность | Срок и периодичность сдачи |

| Декларация по НДС | Не сдаем. |

| Декларация по налогу на прибыль | Не сдаем. |

| 4-ФСС (при наличии сотрудников) | Сдаем ежеквартально. Срок зависит от способа подачи. Отчет в бумажной форме (если у вас меньше 25 сотрудников):

Отчет в электронной форме (если у вас больше 25 сотрудников):

Если сотрудников меньше 25 человек, это не мешает вам отчитываться в электронной форме. |

| Подтверждаем основной вид деятельности | Не сдаем. |

| Расчет по страховым взносам (при наличии сотрудников) | Это ежеквартальный отчет. Сроки сдачи следующие:

Форма подачи — электронная. Если сотрудников меньше 10 человек, то можно сдавать “на бумаге”. |

| Налог на имущество ООО | Не сдаем. |

| Отчетность по НДФЛ | По НДФЛ сдают 2-НДФЛ и 6-НДФЛ. Первая сдается один раз в год, вторая — ежеквартально. Сдать 2-НДФЛ за 2021 год нужно до 1 марта 2021 года. В следующие года сдавать справку больше не нужно, она войдет в состав отчета 6-НДФЛ. 6-НДФЛ сдавайте в следующие сроки:

|

| Бухотчетность за 2021 год | Не сдаем. |

| СЗВ-М (при наличии сотрудников) | Сдают ООО и ИП с сотрудниками ежемесячно в срок до 15-го числа месяца, следующего за отчетным. Если крайний срок выпадает на выходной или праздник, то срок сдачи переносим на следующий рабочий день. Форма сдачи — электронная, если у вас от 25 и более сотрудников. Если меньше, то сдать отчет можно “на бумаге”. |

| СЗВ-СТАЖ (при наличии сотрудников) | Сдаем один раз в год. За 2021 год отчитайтесь до 1 марта 2021 года. Форма сдачи — электронная, если у вас от 25 и более сотрудников. Если меньше, то сдать отчет можно “на бумаге”. |

| СЗВ-ТД (при наличии сотрудников) | Срок сдачи аналогичен отчету СЗВ-М при условии, что произошло одно из кадровых мероприятий:

В случае увольнения или приема на работу сдать отчет СЗВ-ТД нужно не позднее следующего рабочего дня. Форма сдачи — электронная, если у вас от 25 и более сотрудников. Если меньше, то сдать отчет можно “на бумаге”. |

На смену декларациям по транспортному и земельному налогам придут уведомления из налоговых органов о рассчитанной сумме налога (п. 17 и 26 ст. 1 от 15.04.2019 Закона № 63-ФЗ, Приказ ФНС от 04.09.2019 № ММВ-7-21/440).

Пока вопросов больше, чем ответов: как будет вестись учет объектов в налоговом органе, какие акты сверки предусмотрены для таких расчетных начислений, как будет реализован межведомственный обмен. На данный момент никаких дополнительных разъяснений ИФНС не дало, остается ожидать реализации данного проекта.

Кстати, от оплаты авансовых платежей организации никто не освобождал. И рассчитывать данные авансовые платежи компании должны самостоятельно. Нужно ли говорить, что рассчитанные суммы налога могут не сойтись с суммами из уведомлений, и данные расхождения придется обосновывать.

Данные о численности сотрудников будут включены в состав расчета по страховым взносам (РСВ) с 1 января 2021 г. (п. 2 ст.1 Закона от 28.01.2020 №5-ФЗ).

Как известно, с 2021 года ЕНВД прекратит свое существование. А вместе с отменой режима налогообложения аннулируется и подача декларации. В последний раз плательщикам по ЕНВД придется отчитаться до 20 января 2021 г. – за IV квартал 2021.

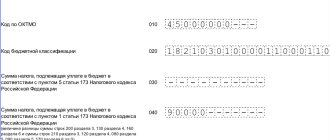

В соответствии с приказом ФНС от 19.08.2020 № ЕД-7-3/ в декларацию по НДС внесены изменения, которые учитывают поправки в главу 21 НК РФ, внесенные Федеральными законами от 26.03.2020 № 68-ФЗ, от 08.06.2020 № 172-ФЗ.

Таким образом, в порядок заполнения декларации по НДС внесены новые коды операций:

1010831 – передача на безвозмездной основе имущества, предназначенного для использования в целях предупреждения и предотвращения распространения, а также диагностики и лечения коронавируса, органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям;

Утвержден новый бланк налоговой декларации 3-НДФЛ для ее подачи в 2021 г. (Приказ ФНС от 28.08.20 № ЕД-7-11/). По данной форме сдают отчет ИП на ОСНО, а также все физические лица для уплаты подоходного налога и получения вычетов по НДФЛ.

Изменения в новой форме декларации по НДФЛ:

- Новая страница — Приложение к Разделу 1 «Заявление о зачете/возврате суммы излишне уплаченного НДФЛ». Теперь заявление в ИФНС не подается отдельно. Данный лист оформляется физическими лицами для возврата или зачета переплаты по подоходному налогу.

- Новая страница — Расчет к Приложению 3 «Расчет авансовых платежей, уплачиваемых по п. 7 ст. 227 НК РФ», заполняются суммы доходов от деятельности ИП, адвокатов, частнопрактикующих лиц, суммы учитываемых вычетов при расчете авансов, налоговая база для авансов и непосредственно рассчитанные авансовые платежи за 3, 6 и 9 месяцев. Данный лист заполняют все ИП, адвокаты, нотариусы.

- Изменился Раздел 1 — поделился на два подраздела, в которых разделяется налог для уплаты/возврата по п. 7 ст. 227 НК РФ и налог по остальным основаниям.

- Обновлены штрихкоды страниц декларации 3-НДФЛ.

Кто в какой срок отчитывается по 3-НДФЛ:

- ИП на ОСНО отчитывается о предпринимательской деятельности до 30 апреля 2021 г.;

- физические лица для самостоятельной уплаты налога с полученного дохода — до 30 апреля 2021 г.;

- физические лица для получения вычета и возврата ранее уплаченного НДФЛ — в любой день 2021 г.

Сведения о доходах физлица (2-НДФЛ) подаются в составе расчета 6-НДФЛ.

Данные о доходах физлица нужно отражать в приложении 1 к новому расчету 6-НДФЛ. Приложение заполняется только в годовом отчете 6-НДФЛ. Квартальные же отчеты сдаются в прежнем режиме, их никто не отменял. Из расчета исключают данные о дате фактического получения дохода и удержания налога, но включают поля для даты и суммы возвратного НДФЛ, излишне удержанном налоге, а также для информации за прошлые периоды (рис. 3).

Пока данный законопроект находится на рассмотрении в Госдуме. Если он будет принят, то для ИП и ООО будет предусмотрен новый отчет об операциях с прослеживаемыми товарами. Данный отчет станет обязательным для предприятий на спецрежимах, освобожденных от НДС. В отдельных случаях отчет придется сдавать и плательщикам НДС.

Срок сдачи отчета – ежеквартально, не позднее 25 числа месяца, следующего за отчетным периодом.

| Дата сдачи отчетности | Какая отчетность сдается | Куда сдается | Кто должен сдать |

| 15 января | СЗВ-М, СЗВ-ТД за период с 1.12.2020 по 31.12.2020* | ПФР | Все страхователи |

| 20 января | Единая упрощенная налоговая декларация за 2021 год | ИФНС | Юридические лица, у которых отсутствуют объекты налогообложения, а также обороты по банкам и кассе |

| Декларация по водному налогу за четвертый квартал 2020 года | Все, кто платит водный налог | ||

| Декларация по ЕНВД за четвертый квартал 2021 года | Страхователи, выбравшие системой налогообложения ЕНВД | ||

| 4-ФСС за 2021 год. Бумажный формат | ФСС | Все страхователи, которые выбрали бумажный вид отчетности и имеют менее 25 человек в штате | |

| 25 января | Декларация по НДС за четвертый квартал 2021 года | ИФНС | Все, кто платит НДС, а также налоговые агенты |

| 4-ФСС за 2021 год. Электронный формат | ФСС | Все страхователи, имеющие в штате более 25 сотрудников, а также с численностью до 25, но выбравшие электронный вид отчетности | |

| 1 февраля | Расчет страховых взносов за 2021 год | ИФНС | Все страхователи |

| 15 февраля | СЗВ-М, СЗВ-ТД за январь | ПФР | Все страхователи |

| 1 марта | Декларация по налогу на прибыль за январь | ИФНС | Все организации на ОСНО, подающие отчетность каждый месяц |

| Расчет по налогу на прибыль за январь | Налоговые агенты, которые каждый месяц исчисляют авансовые платежи на фактически полученную прибыль | ||

| СЗВ-СТАЖ | ПФР | Все страхователи | |

| 6-НДФЛ за весь 2021 год | ИФНС | Налоговые агенты | |

| 15 марта | СЗВ-М, СЗВ-ТД за февраль | Пенсионный фонд России | Все страхователи |

| 29 марта | Декларации по налогу на прибыль за 2021 год | ИФНС | Организации на ОСНО |

| Декларации по налогу на прибыль за февраль | Организации на ОСНО, подающие отчет каждый месяц | ||

| Налоговый расчет по налогу на прибыль за февраль | Налоговые агенты, которые ежемесячно исчисляют авансовые платежи по фактической прибыли | ||

| 30 марта | Декларация по налогу на имущество компании за 2021 год | ИФНС | Организации, имеющие на балансе имущество |

| 31 марта | Бухгалтерская отчетность за 2021 год | ИФНС | Организации, имеющие на балансе имущество |

*Отчет СЗВ-ТД сдается:

- При кадровых переводах – до 15 числа следующего месяца;

- Прием или увольнение сотрудников – в день утверждения кадрового приказа или на следующий рабочий день;

- При отсутствии кадровых мероприятий отчет не сдается.

Такие правила распространяются на весь 2021 год.

| Дата сдачи отчетности | Какая отчетность сдается | Куда сдается | Кто должен сдать |

| 15 июля | СЗВ-М, СЗВ-ТД за июнь | ПФР | Все страхователи |

| 20 июля | 4-ФСС за первое полугодие 2021 года. Бумажный формат | ФСС | Все страхователи, которые выбрали бумажный вид отчетности и имеют менее 25 человек в штате |

| Декларация по водному налогу за 2 квартал | ИФНС | Плательщики водного налога | |

| Единая упрощенная налоговая декларация за 2 квартал | Юридические лица, у которых отсутствуют объекты налогообложения, а также обороты по банкам и кассе | ||

| 26 июля | Декларация по НДС за 2 квартал | ИФНС | Все, кто платит НДС, а также налоговые агенты |

| 4-ФСС за первое полугодие 2021 года. Электронный формат | ФСС | Все страхователи, имеющие в штате более 25 сотрудников, а также с численностью до 25, но выбравшие электронный вид отчетности | |

| 28 июля | Декларация по налогу на прибыль за 1 квартал | ИФНС | Организации на ОСНО |

| Декларация по налогу на прибыль за март | Организации на ОСНО, подающие отчетность каждый месяц | ||

| Налоговый расчет по налогу на прибыль за март или 1 квартал | Налоговые агенты | ||

| 30 июля | Расчеты по страховым взносам за полугодие | ИФНС | Все работодатели |

| 2 августа | 6-НДФЛ за полугодие | ИФНС | Налоговые агенты по НДФЛ |

| 16 августа | СЗВ-М, СЗВ-ТД за июль | ПФР | Все работодатели |

| 30 августа | Декларация по налогу на прибыль за июль | ИФНС | Организации, подающие отчет каждый месяц |

| Налоговый расчет по налогу на прибыль за июль | Налоговые агенты по налогу на прибыль | ||

| 15 сентября | СЗВ-М, СЗВ-ТД за август | ИФНС | Все работодатели |

| 28 сентября | Декларация по налогу на прибыль за август | ИФНС | Организации, подающие отчет каждый месяц |

| Налоговый расчет по налогу на прибыль за август | Налоговые агенты по налогу на прибыль |

Сроки сдачи отчетов за 3 квартал 2021 года выпадают на вторую половину октября. Не позднее 15.10.2020 нужно сдать в ПФР форму СЗВ-М, а к 20.10.2020 подготовить целый комплект отчетов, объем которого зависит от того, какой режим налогообложения применяется, есть ли в штате сотрудники и т. д. Особое внимание нужно обратить на бланки отчетных форм, также обновились бланки многих статистических отчетов.

- В 2021 году не сдается отчет о численности сотрудников. Информация о численности за 2021 год сдается в составе РСВ за 2020 год.

- С 2021 года также отменена обязанность по представлению налоговых деклараций по транспортному и земельному налогам за 2020 год и последующие периоды (Федеральный закон от 15.04.2019 № 63-ФЗ). Минюст зарегистрировал приказ ФНС от 04.09.2019 № ММВ-7-21/ о признании утратившими силу приказов об утверждении форм деклараций по транспортному и земельному налогам.

- В 2021 году действуют специальные сроки сдачи СЗВ-ТД. Так, при приеме на работу или увольнение отчет подается по данному работнику не позднее рабочего дня, который следует за днем издания приказа об оформлении или прекращении трудовых отношений. А при переводе на другую постоянную работу или подачи заявления о выборе формы трудовой книжки отчет подайте не позднее 15-го числа месяца, следующего за месяцем данных кадровых решений.

- В 2021 году режим ЕНВД отменен, поэтому отчетность нужно сдать только за 4 квартал.

Перечень отчетов, в соответствии с календарем бухгалтера и с распределением по органам контроля:

| Контролирующий орган | Какие отчеты сдавать |

| ИФНС | Декларации по налогам Бухотчетность Расчет по страховым взносам Отчеты по НДФЛ и прочая налоговая отчетность |

| ПФР | СЗВ-М СЗВ-СТАЖ СЗВ-ТД |

| ФСС | 4-ФСС Подтверждение вида основной деятельности |

| Орган Росстата | Формы отчетности, запрашиваемые в рамках сплошного или выборочного статнаблюдения |

С отчёта за 2021 год действует обновлённая форма декларации. Новую редакцию утвердили приказом ФНС № ЕД-7-3/ от 11.09.2020. Отчитаться нужно не позднее 29 марта 2021 г.

Что изменилось:

- В листе 02 строки 350 и 351 объединили в один подраздел и добавили новый блок — для участников специальных инвестиционных контрактов (строки 352, 353, 357–359).

- Появились новые коды признака налогоплательщика: «15» и «16» — для организаций с льготными тарифами из п. 1.8-1 и 1.8-2 ст. 284 НК РФ, «17» — для IT- — для резидентов Арктической зоны РФ и др.

- В приложении № 7 к листу 02 в раздел А добавили строку 017, а в раздел Г — 024. Они нужны для заполнения сумм инвестиционного налогового вычета из п. 2 и 3 ст. 286.1 НК РФ.

- В листе 04 появился новый код «09» для доходов, полученных акционерами, участниками или правопреемниками от распределения имущества при ликвидации организации.

- Уточнили название листа 08 и ввели новый код «6» для вида корректировки по результатам взаимосогласительной процедуры (п. 1 ст. 105.18-1 НК РФ).

- Поменяли приложение № 2 к декларации. Теперь в нём отражают доходы и расходы, налоговую базу и исчисленный налог, связанные с выполнением соглашений о защите и поощрении капиталовложений.

Обновлённую форму РСВ в редакции Приказа ФНС России № ЕД-7-11/751 от 15.10.2020 начинают применять с отчётности за 2020 год. Сдать её нужно до 1 февраля 2021 г. включительно (с учётом переноса срока сдачи с субботы 30 января на понедельник).

Что изменилось:

- На титульном листе появилась строка для среднесписочной численности.

- Добавили новые коды тарифа плательщика, которые нужно указывать отчёте за 2021 год в строках 001 приложений 1 и 2 к разделу 1:«20» – для организаций и ИП из реестра МСП; «21» – для субъектов МСП, которых освободили от уплаты страховых взносов за 2 квартал 2020 года.

- Для IT-компаний ввели новый код тарифа плательщика «22» и несколько кодов категорий застрахованных лиц.

- Добавили приложение № 5.1, которое нужно заполнять IT-компаниям начиная с отчёта за 1 квартал 2021 год.

С 2021 года сдавать сведения о среднесписочной численности за предшествующий год больше не нужно. Отчёт отменили приказом ФНС № ЕД-7-11/ от 15.10.2020.

С отчётности за 2021 год среднесписочная численность работников указывается в расчёте по страховым взносам (РСВ), поэтому лишнюю форму убрали.

Формы 2-НДФЛ и 6-НДФЛ

Форму 2-НДФЛ за 2021 год нужно сдать в последний раз (пп. «а» п. 19 ст. 2 Закона № 325-ФЗ от 29.09.2019). Срок сдачи — до 1 марта 2021 г. включительно.

С отчётности за 2021 год её объединили с ежеквартальным расчётом 6-НДФЛ. Новую форму утвердили приказом ФНС № ЕД-7-11/753 от 15.10.2020. Впервые отчитаться нужно не позднее 30 апреля 2021 г.

Что изменилось:

- Раздел 1 теперь называется «Данные об обязательствах налогового агента». В нём указывают сроки перечисления и суммы НДФЛ. Появилась строка для налога, удержанного за последние 3 отчётных месяца. Даты получения и удержания НДФЛ больше не указывают.

- Раздел 2 — обобщённая информация об исчисленном, удержанном и перечисленном налоге. Появились строки для доходов по трудовым и гражданско-правовым договорам.

- В оба раздела добавили поле для КБК, так как в 2021 году появился ещё один код — для уплаты НДФЛ с доходов свыше 5 млн руб. по повышенной ставке 15 %. Для каждого КБК нужно заполнять отдельные разделы.

- Приложение к расчёту — это справки 2-НДФЛ. Их заполняют при составлении отчёта за календарный год.

С 2021 года их отменили (Федеральный закон № 63-ФЗ от 15.04.2019). За 2021 год отчитываться по транспортному и земельному налогам уже не надо. Организации будут получать из налоговой сообщения с рассчитанными суммами налогов.

Но не нужно дожидаться информации от ИФНС, чтобы оплатить. Если вы не получили сообщение, рассчитайте налоги самостоятельно.

Сроки уплаты теперь одинаковы для всех регионов:

- Налог за 2021 г. — не позднее 01.03.2021.

- Авансовые платежи — не позднее последнего числа месяца, следующего за отчётным кварталом. С учётом переносов из-за выходных дней в 2021 году это 30.04.2021, 02.08.2021 и 01.11.2021.

У организаций появилась новая обязанность — отправлять в ИФНС сообщение о наличии транспортных средств и (или) земельных участков. Это нужно сделать, если налоговики не прислали сообщения с суммами налогов.

Форма сообщения утверждена приказом ФНС № ЕД-7-21/ от 25.02.2020. К нему нужно приложить копии документов, подтверждающие право владения транспортом и (или) земельным участком.

Срок подачи – до 31 декабря года, следующего за истёкшим налоговым периодом. За нарушение – штраф 20 % от неуплаченной суммы налога с объекта, о котором надо было сообщить.

Начиная с отчётности за 2021 год стала обязательной обновлённая форма отчёта о финансовых результатах. Изменения утвердили приказом Минфина № 61н от 19.04.2019.

Что изменилось:

- Строка 2410 теперь называется «Налог на прибыль».

- Убрали строки 2421, 2430 и 2450, но добавили новые:

- 2411 — «Текущий налог на прибыль»;

2412 — «Отложенный налог на прибыль»;

- 2530 — «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода».

Организации, у которых есть право на упрощённый бухучёт, могут применять специальную форму отчёта о финансовых результатах из приложения № 5 Приказа Минфина № 66н от 02.07.2010. Но в строку «Налоги на прибыль (доходы)» им тоже нужно включать текущий и отложенный налог.

Другие формы бухотчётности тоже изменились, но незначительно:

- коды ОКВЭД заменили на ОКВЭД 2;

- убрали единицу измерения «млн руб.», заполнять отчёт нужно только в тысячах рублей;

- в бухгалтерский баланс добавили строку, в которой нужно отметить, подлежит ли организация обязательному аудиту.

Начиная с отчёта за 2021 год бухотчётность нужно сдавать только в электронном виде через операторов ЭДО. Это касается всех организаций, включая субъекты малого предпринимательства. Срок сдачи — до 31 марта 2021 г.

В 2021 году Росстат проводит сплошное статистическое наблюдение. Все без исключения представители малого бизнеса сдают отчёты, утверждённые приказом Росстата № 469 от 17.08.2020:

- ИП — по форме 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2021 год»;

- организации — по форме МП-сп «Сведения об основных показателях деятельности малого предприятия за 2020 год».

Это разовые отчёты. Срок сдачи — до 1 мая 2021 г., если отправлять отчётность через портал госуслуг. При других способах сдачи нужно отчитаться до 1 апреля 2021 г. (приказ Росстата № 864 от 30.12.2020).

Статистическую отчётность теперь нужно сдавать только по электронным каналам связи через операторов ЭДО (Федеральный закон № 500-ФЗ от 30.12.2020). Отчитаться на бумаге смогут только субъекты малого предпринимательства. Для них электронная статотчётность станет обязательной с 1 января 2022 г.

Это ежемесячные отчеты кадровика как в 2021, так и 2021 году. Организации отчитываются о вакантных должностях и квотируемых рабочих местах для инвалидов. Формы и требования к кадровой службе по заполнению сведений устанавливает каждый регион.

Кадровый отчет сдают все предприятия, у которых в штате есть вакантные должности, даже если их заполнять не планируется. Даты сдачи утверждает регион.

Такой отчет сдают отделы кадров тех предприятий, которым установлена обязанность по резервированию рабочих мест для инвалидов. Это организации, где количество работников больше 100 человек. Но есть регионы, где квотирование устанавливается при численности сотрудников от 35.

| Периодичность, форму и график сдачи отчетности кадровикам устанавливают региональные органы власти. |

Рекомендуем сформировать персональный календарь бухгалтера на 3 квартал 2021 года, сроки сдачи отчетности в котором будут соответствовать выбранной системе налогообложения и организационно-правовой форме с учетом наличия (отсутствия) работников. Учитывайте не только федеральные налоговые отчеты, но и региональные, в частности, по земельному, транспортному и имущественному налогам, торговому сбору (введен пока только в столице).

Узнать, какие формы сдавать и как их заполнить, поможет таблица сроков сдачи отчетности, 3 квартал 2021 года: в ней приведены основные квартальные отчеты (за II квартал).

| Наименование отчета | Кто сдает | Куда сдавать | Последний срок (до какой даты надо сдать) | Полезные материалы |

| Единая (упрощенная) налоговая декларация | Все организации и ИП, у которых не было хозяйственных операций и движения денег по счетам с начала года | ФНС | До 20.07.2020 | Единая (упрощенная) декларация: особенности заполнения |

| Декларация по ЕНВД | Все, кто платит вмененный налог | ФНС | До 20.07.2020 | Налоговая декларация по ЕНВД Образец нулевой декларации по ЕНВД для ИП |

| 4-ФСС | Все организации и ИП, которые являются страхователями по взносам на травматизм | ФСС | До 20.07.2020 (на бумаге) До 27.07.2020 (в электронном виде) | Образец заполнения формы 4-ФСС |

| Декларация по НДС | Все, кто платит НДС | ФНС | До 27.07.2020 | Декларация по НДС: инструкция по заполнению Вам может быть интересно:

|

| 6-НДФЛ | Налоговые агенты по НДФЛ | ФНС | До 31.07.2020 | Как заполнить обновленную форму 6-НДФЛ. Полное руководство Основные нарушения в форме 6-НДФЛ. Таблица от ФНС России |

| Расчет по страховым взносам (РСВ) | Все, кто платит страховые взносы | ФНС | До 30.07.2020 | Образец заполнения формы РСВ |

| Отчет по форме ДСВ-3 | Страхователи (работодатели) | ПФР | До 20.07.2020 | Как заполнить форму ДСВ-3 |

Обратите внимание: бухгалтерские отчеты в 3 квартале 2021 года — это еще и ежемесячные отчеты. Организации, а в некоторых случаях и индивидуальные предприниматели обязаны регулярно отчитываться:

- по НДПИ;

- по косвенным налогам;

- по акцизам;

- по налогу на прибыль (декларация или расчет).

Если хозяйствующий субъект является работодателем, ежемесячно необходимо сдавать в ПФР еще формы СЗВ-М и СЗВ-ТД на всех подчиненных.

ИП на спецрежимах

В соответствии с Налоговым кодексом РФ специальными налоговыми режимами признаются:

- УСН – упрощённая система налогообложения

- ПСН – патентная система налогообложения

- ЕСХН – единый сельскохозяйственный налог

- ЕНВД – единый налог на вменённый доход

При упрощённой системе налогообложения по общим правилам предусмотрено представление соответствующей декларации по итогам года до 30 апреля.

Декларация по ЕНВД представляется ежеквартально.

Патентная система налогообложения освобождает предпринимателя от представления отчётности в рамках патента.

Если индивидуальный предприниматель, находясь на режиме ЕСХН, планирует прекратить деятельность внутри квартала, то он обязан уведомить об этом инспекцию не позднее 25 числа месяца, следующего за месяцем прекращения деятельности. По итогам деятельности должна быть представлена заключительная декларация. Соответственно, если решение о прекращении сельскохозяйственной деятельности принято в июле, то сообщить об этом инспекцию и подать соответствующую декларацию нужно до 25 августа.

Кто должен отчитываться в ФСС

Несчастные случаи при выполнении сотрудниками трудового функционала случаются везде. Причём не только на производствах, классифицируемых как опасные.

Поэтому общаться с ФСС на предмет уплаты взносов на НПС и отчетов нужно всем, у кого есть наемные сотрудники.

ВАЖНО!

Обязанность страховать в ФСС работников, нанятых по трудовым договорам, возникает и у физических лиц, не зарегистрированных в качестве ИП. В качестве примеров можно привести:

- родителя, заключившего трудовой договор с няней;

- человека, нанявшего по трудовому договору водителя, тренера и т. п.

Разница в степени опасности тех или иных работ – это различные классы риска, присваиваемые рабочим местам и соответствующей величиной страхового тарифа.

В каких случаях сдаётся единая упрощённая декларация

Существует единая упрощённая декларация, которая используется лицами, которые в отчётном периоде не осуществляли деятельность, также на их лицевом счёте не было движения денежных средств.

На практике данной декларацией могут воспользоваться только индивидуальные предприниматели на ОСНО при соблюдении вышеуказанных условий. Причины, по которым ЕУД используется только ИП на общей системе налогообложения:

- Сдача декларации по НДС осуществляется только в электронной форме, однако, если у предпринимателя отсутствуют телекоммуникационные каналы связи с инспекцией, своевременная подача сведений находится под угрозой. Но предприниматель имеет право представить ЕУД, которая может быть представлена на бумажном носителе. Срок сдачи сведений за III квартал до 20 октября текущего года.

- Предпринимателям на УСН и ЕСХН нет необходимости пользоваться ЕУД, поскольку отчётность за III квартал ими вовсе не представляется. Да сроки годовой отчётности им комфортнее по применяемым режимам. ЕУД нужно сдать до 20 января, тогда как отчётность по УСН и ЕСХН представляется весной.

- Индивидуальные предприниматели на ЕНВД и вовсе не имеют права использовать ЕУД.

Назначение отчета 4-ФСС

Чтобы ничего не перепутать при подготовке и сдаче формы 4-ФСС в 2020 году, разберемся с ее назначением и некоторыми понятиями.

Когда страховые взносы в фонды перевели в ведение ФНС, это не коснулось взносов и выплат на:

- обязательное страхование от несчастных случаев на производстве и от профзаболеваний;

- страховое обеспечение по таким случаям, которые все-таки состоялись.

СПРАВКА

Несчастный случай на производстве (далее также – НСП) – это получение работником травмы, увечья, иного повреждения здоровья при выполнении им трудовых обязанностей. Последствиями НСП могут быть утрата трудоспособности (полная или частичная), а также смерть.

Профессиональное заболевание (далее также – ПС) – это функциональное расстройство организма, возникшее в результате того, что работник в процессе своей трудовой деятельности вынужден контактировать с вредными (опасными) факторами.

Страховое обеспечение по НСП и ПС – это выплаты работникам-застрахованным лицам, которые производят при наступлении страхового случая: несчастного случая или появления профзаболевания.

Как мы уже сказали выше, данный вид страхования остался в ведении соцстраха. Поэтому и платить взносы, и отчитываться надо в ФСС.

В 2021 году фонд утвердил новую форму отчета 4-ФСС. Из нее исключили разделы, посвященные уплате взносов на страхование по временной нетрудоспособности и в связи с материнством, и оставили только то, что относится к страхованию НСП и ПС.

Пример заполнения 4-ФСС за 3 квартал 2020

4-ФСС состоит из 6 таблиц, из которых всем отчитывающимся нужно заполнять:

- титульный лист;

- Таблицу 1 – расчет базы;

- Таблицу 2 – расчеты с Фондом по взносам на НПС и ПФ;

- Таблицу 5 – сведения о СОУТ и обязательных медосмотрах.

Оставшиеся таблицы страхователи заполняют, если на то есть соответствующие основания:

- Таблицу 1.1 – если направляли своих сотрудников для временной работы на другом предприятии;

- Таблицы и – предназначены для отражения данных о произошедших несчастных случаях на производстве или обнаружении профзаболеваний и суммах пособий в связи с этим выплаченных.

Формирование отчета 4-ФСС в 2021 году начинают с титульника, в который традиционно вносят:

- присвоенный Фондом страхователю регистрационный номер и код подчиненности;

- номер корректировки («000» – первичный отчет, «001», «002» и т. д. – уточненные варианты);

- отчетный период – для 3-го квартала указывают код «09»;

- название и реквизиты страхователя;

- для бюджетных организаций – код бюджета (по признакам, указанным рядом с данным полем);

- телефон для контактов;

- данные о среднесписочной численности;

- код страхователя и Ф.И.О. руководителя или доверенного лица.

В Таблицу 1 вписывают данные об установленном размере тарифа и фонда оплаты труда за отчетный период – нарастающим итогом за 9 месяцев и за 3 квартал.

В Таблицу 2 вносят информацию по уплате взносов с начала года и расчет сумм задолженности перед Фондом.

Таблица 5 содержит данные о числе рабочих мест, по которым проводилась СОУТ и числе проведенных периодических медосмотров в предшествующих отчетному периоду годах. Эти сведения указывают на начало года. Они остаются неизменными на протяжении всего 2021 года, т. е. одинаковы во всех 4-х кварталах.