Если организация производит какие-то действия с наличными деньгами, она обязана регистрировать их в учете согласно утвержденному в РФ Порядку кассовых операций. Каждое движение «налички» должно фиксироваться кассовым документом – приходным или расходным кассовым ордером.

Кроме того, необходимо вести кассовую книгу по форме КО-4, в которой будут записаны операции за каждый «кассовый день» (то есть за каждый день, когда имело место получение наличных денег и/или их выдача). Каждый лист книги оформляется в двух одинаковых экземплярах: вкладной лист кассовой книги и отчет кассира.

Кассовую книгу можно вести как вручную (в этом случае листы перед началом ведения прошиваются и опечатываются), так и в программе компьютерного учета. В «1С Бухгалтерия 8.3» кассовая книга реализована как отчет. Бухгалтеру или кассиру не нужно делать для нее отдельные записи, тем более в двойном варианте. Достаточно заносить в программу первичные документы по поступлению и выдаче наличных. Кассовая книга в 1С сформируется автоматически на их основании.

Где находится кассовая книга в 1С 8.3

Кассовая книга в 1С 8.3 расположена в меню Банк и касса – в разделе Кассовые документы:

Кассовая книга в 1С – это отчетная форма. Её основу составляют документы приходных и расходных кассовых ордеров, а также другие документы, оформляемые одновременно с первичными кассовыми ордерами.

Обратите внимание! Не только ПКО и РКО формируют движение денег в кассовой книге. Позднее мы к этому факту вернемся:

ФНС о новом порядке ведения кассовых операций

Письмом от 22.12.2011 № АС-4-2/[email protected] ФНС России напомнила налоговым инспекторам, а также всем налогоплательщикам (юридическим лицам и индивидуальным предпринимателям) о том, что в России с 1 января 2012 года действует новый порядок ведения кассовых операций.

Новый порядок вводится Положением о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации, утвержденным Банком России 12.10.2011 № 373-П.

Новое для индивидуальных предпринимателей

ФНС обращает внимание на то, что индивидуальные предприниматели обязаны:

— определять лимит остатка наличных денег;

— хранить на банковских счетах в банках наличные деньги сверх установленных лимитов;

— оформлять кассовые операции приходными кассовыми ордерами 0310001 и расходными кассовыми ордерами 0310002;

— обеспечивать наличие кассовых документов и других документов, оформляемых при ведении кассовых операций, в течение сроков, установленных законодательством об архивном деле в Российской Федерации;

— вести кассовую книгу 0310004.

На заметку

Унифицированные формы по учету кассовых операций утверждены Постановлением Госкомстата РФ от 18.08.1998 № 88:

— приходный кассовый ордер (форма по ОКУД 0310001) – унифицированная форма № КО-1;

— расходный кассовый ордер (форма по ОКУД 0310002) – унифицированная форма № КО-2;

— кассовая книга (форма по ОКУД 0310004) – унифицированная форма № КО-4.

Сроки хранения кассовых документов

Сроки хранения документов, образующихся в деятельности организаций, установлены в Перечне, утвержденном приказом Минкультуры РФ от 25.08.2010 № 558. Этот приказ принят на основании п. 2 ч. 1 ст. 4 и ч. 3 ст. 6 Федерального закона от 22.10.2004 № 125-ФЗ «Об архивном деле в Российской Федерации».

Согласно пункту 362 Перечня кассовые документы и книги подлежат хранению не менее 5 лет. При этом уничтожить их можно при условии проведения проверки (ревизии) за этот 5-летний период. Документы за необревизованный период, даже если он превышает 5-летний срок, не могут быть уничтожены.

Отсчет сроков хранения документов начинается с 1 января года, следующего за годом окончания их делопроизводством.

Административная ответственность

В письме ФНС указано, что административная ответственность за нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций предусмотренная частью 1 ст. 15.1 КоАП РФ, в равной степени распространяется и на организации, и на индивидуальных предпринимателей.

К нарушениям кассовой дисциплины относятся:

— осуществление расчетов наличными деньгами с другими организациями сверх установленных размеров;

— неоприходование (неполное оприходование) в кассу денежной наличности;

— несоблюдение порядка хранения свободных денежных средств;

— накопление в кассе наличных денег сверх установленных лимитов.

На заметку

Согласно Указанию ЦБ РФ от 20.06.2007 № 1843-У расчеты наличными деньгами между организациями, индивидуальными предпринимателями, а также между организацией и индивидуальным предпринимателем не могут превышать 100 тыс. руб. в рамках одного договора, заключенного между указанными лицами.

Вышеперечисленные нарушения влекут наложение штрафа:

— на должностных лиц в размере от 4 000 до 5 000 рублей;

— на юридических лиц – от 40 000 до 50 000 рублей.

Кого будут проверять в первую очередь

ФНС России обратила внимание налоговых инспекторов, что приоритетным является налоговый контроль за применением контрольно-кассовой техники и полноты учета выручки налогоплательщиками, не применяющими систему налогообложения в виде ЕНВД.

Особенности для платежных агентов

Платежный агент обязан вести раздельный учет:

— наличных денег, кроме денег, принятых им в качестве платежного агента;

— наличных денег платежного агента.

В связи с этим платежный агент:

а) при определении лимита остатка наличных денег не учитывает денежные средства, принятые им при осуществлении деятельности в качестве платежного агента;

б) на поступившие через ККТ денежные средства оформляет в конце дня два приходных кассовых ордера 030001:

— на сумму без учета наличных денег, принятых им как платежным агентом;

— на сумму денег, принятых им как платежным агентом;

в) ведет две кассовые книги 030004: без учета деятельности платежного агента и по деятельности платежного агента.

На заметку

Платежный агент – это юридическое лицо, за исключением кредитной организации, или индивидуальный предприниматель, осуществляющие деятельность по приему платежей физических лиц, направленных на исполнение денежных обязательств плательщика денежных средств перед поставщиком по оплате товаров (работ, услуг), в том числе внесение платы за жилое помещение и коммунальные услуги. За счет полученных от физических лиц денежных средств платежный агент осуществляет расчеты с поставщиками от имени физических лиц (статьи 2, 3 Федерального закона от 03.06.2009 № 103-ФЗ).

Настройка и формирование кассовой книги в 1С 8.3

Кассовая книга формируется в двух режимах:

- По собственной деятельности. Операции с наличностью по своей основной деятельности отображаются на счетах 50.1 Касса организации, 50.21 Касса организации в валюте.

- По деятельности платежного агента. Агентские операции попадают на счет 50.4 Касса по деятельности платежного агента.

Формирование кассовой книги происходит по настройкам:

- Выбрать период;

- Режим формирования: по основной деятельности или по деятельности платежного агента;

- Если нужно, выводить основания кассовых ордеров;

- Когда кассовая книга готовится в конце отчетного (налогового) периода отметить галочкой формирование обложки и завершающего листа:

Особенности налогового учета кассовых операций

Статьей 313 НК РФ установлено, что налоговый учет — система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным налоговым кодексом.

В случае, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы в соответствии с требованиями НК РФ, налогоплательщик вправе самостоятельно дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета, либо вести самостоятельные регистры налогового учета.

Налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога на прибыль.

Система налогового учета организуется налогоплательщиком самостоятельно и применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом либо распоряжением руководителя. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета.

Изменение порядка ведения налогового учета осуществляется налогоплательщиком в случае изменения законодательства о налогах и сборах или применяемых методов учета. Решение о внесении изменений в учетную политику для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода, а при изменении законодательства о налогах и сборах не ранее чем с момента вступления в силу изменений норм указанного законодательства.

Если налогоплательщик начал осуществлять новые виды деятельности, не осуществляемые им ранее, он также обязан определить и отразить в учетной политике для целей налогообложения принципы и порядок отражения для целей налогообложения таких видов деятельности.

Данные налогового учета должны отражать порядок формирования суммы доходов и расходов, порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде, сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах, порядок формирования сумм создаваемых резервов, а также сумму задолженности по расчетам с бюджетом по налогу.

Подтверждением данных налогового учета являются:

- первичные учетные документы (включая справку бухгалтера);

- аналитические регистры налогового учета;

- расчет налоговой базы.

Формы аналитических регистров налогового учета в обязательном порядке должны содержать следующие реквизиты:

- наименование регистра;

- период (дату) составления;

- измерители операции в натуральном и в денежном выражении;

- наименование хозяйственных операций;

- подпись и расшифровку подписи лица, ответственного за составление указанных регистров.

Содержание данных налогового учета, в том числе данных первичных документов, является налоговой тайной. Лица, получившие доступ к информации, содержащейся в данных налогового учета, обязаны хранить налоговую тайну. За ее разглашение они несут ответственность, установленную действующим законодательством.

Одновременное использование первичных документов для целей бухгалтерского учета и для целей налогообложения, возможно, но на практике такое не всегда может быть реализовано. В первую очередь это связано с тем, что документальное оформление бухгалтерских операций жестко регламентировано с документами системы нормативного регулирования бухгалтерского учета и действующим Законом о бухгалтерском учете. В отношении первичных документов налогового учета НК РФ ограничивается чаще всего только общими рекомендациями.

Следовательно, в качестве первичных учетных документов в налоговом учете могут выступать копии соответствующих первичных документов, используемых в бухгалтерском учете.

Более рациональной является перегруппировка данных первичных бухгалтерских документов в соответствии с целями и задачами налогового учета и оформление их в виде бухгалтерских справок.

При разработке аналитических регистров налогового учета следует основываться на требованиях установленных статьями 313 и 314 НК РФ.

Статьей 314 НК РФ определено, что аналитические регистры налогового учета это сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями 25 главы НК РФ, без распределения по счетам бухгалтерского учета.

Данные налогового учета — данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет).

Аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

Аналитические регистры предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы.

Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и любых машинных носителях.

Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивают лица, составившие и подписавшие их.

При хранении регистров налогового учета должна обеспечиваться их защита от несанкционированных исправлений.

Исправление ошибки в регистре налогового учета должно быть обосновано и подтверждено подписью ответственного лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления.

При разработке форм первичного налогового учета, следует исходить из того, что в них должны отдельно отражаться данные, принимаемые к бухгалтерскому и к налоговому учету в полном размере, и данные о доходах и расходах организации, которые для целей налогообложения и для целей бухгалтерского учета принимаются в различных суммах. Налоговым Кодексом РФ предложено дополнять применяемые регистры бухгалтерского учета дополнительными реквизитами — в случае, если в регистрах бухгалтерского учета содержится недостаточно информации для определения налоговой базы. На практике может оказаться целесообразным составление отдельных бухгалтерских справок по всем видам доходов и расходов организации, участвующим в расчете налоговой базы — вне зависимости от того, принимаются ли они к налоговому учету в суммах, отраженных в бухгалтерском учете, или принимаются в полном размере.

Кассовая книга обособленного подразделения в 1С 8.3

Часто возникает вопрос, как вести кассовую книгу по подразделениям в 1С 8.3, если на предприятии фактически две кассы: центральная и обособленного подразделения.

В 1С Бухгалтерия 8.3 для не очень крупных предприятий не предусмотрено ведение двух касс. Таким образом, в базе организации с обособленным подразделением будет формироваться только кассовая книга «головы». Возможность вести несколько касс в одной базе по основной деятельности предоставляет только 1С Бухгалтерия 8.3 КОРП.

А в базовой версии и версии ПРОФ 1С Бухгалтерия 8.3, имеющийся в плане счет 50.02, предназначен для накопления и передачи денежных средств по кассе обособленного подразделения, но ни одна проводка с участием счета 50.02 в кассовую книгу не попадет. Более того, если необходимо, чтобы документы по центральной кассе нумеровались подряд непрерывно, придется вручную корректировать номера кассовых документов со счетом 50.02.

Как восстановить хронологическую нумерацию кассовых документов в 1С 8.3 с помощью Экспресс проверки читайте в нашей статье.

Вот как это выглядит. Рассмотрим в базовой версии и версии ПРОФ 1С Бухгалтерия 8.3 получение выручки обособленного подразделения и сдачу её в головное подразделение, а далее – в банк за один день:

- ПКО 9: Дт 50.02 Кт 90.01.1 – 26 000 руб. (получена выручка обособленного подразделения);

- РКО 11: Дт 57.01 Кт 50.02 – 26 000 руб. (выручка ОП передана в центральную кассу);

- ПКО 10: Дт 01 Кт 57.01 – 26 000 руб. (выручка ОП оприходована в центральную кассу);

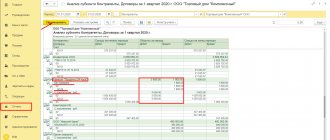

- РКО 12: Дт 51 Кт 01 – 26 000 руб. (выручка ОП из центральной кассы внесена в банк):

Обратите внимание! Четыре документа: ПКО 9, ПКО 10, РКО 11 и РКО 12, но в кассовой книге отразились только два: ПКО 10 и РКО 12:

Кассу обособленного подразделения придется вести в отдельной базе или вручную.

Итоги

Возможны два способа вести кассовую книгу на ПК: с распечаткой, последующим сшитием и хранением на бумаге или полностью электронно с использованием определенных механизмов от несанкионированного доступа и электронных подписей. Какой выбрать, зависит от ваших технических возможностей и готовности использовать в работе новые технологии.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Если обороты по документам и проводкам не совпадают в 1С 8.3

Часто, когда 1С 8.3 вывела на экран кассовую книгу, можно увидеть сообщение: «Обороты по документам и проводкам за «чч.мм.гггг ч.мм.сс» не совпадают!»

В этом случае необходимо проверить, все ли кассовые ордера сформировали проводки по операциям с денежными средствами.

Например, поступление оплаты при розничной продаже, если такая происходила не по складу НТТ (неавтоматизированной торговой точки), то необходимо зафиксировать двумя документами: ПКО и отчетом о розничных продажах. ПКО создает запись в кассовой книге, а Отчет о розничных продажах формирует проводки по соответствующим счетам.

Профилактика ошибок в кассовой книге

Кассовая книга в 1С 8.3 – это отчет. Но контроль над правильным ведением кассовых операций он не осуществляет. И если не соблюдается лимит остатка денежных средств в кассе или, наоборот, образуется отрицательное сальдо на какую-то дату, сформированная кассовая книга об этом не «просигналит».

Из списка кассовых документов можно выполнить печать формы КО-3 «Журнал регистрации кассовых документов». Данный отчет позволит проверить ошибки в нумерации кассовых документов.

Поэтому, чтобы избежать ошибок в кассовой книге, необходимо провести Экспресс-проверку ведения учета по кассовым операциям. Проверка запускается из меню Отчеты – Экспресс-проверка ведения учета, закладка Операции по кассе:

Что делать, если экспресс-проверка в 1С 8.3 выдает ошибку по кассовым операциям читайте в нашей статье.

Результаты проверки отражаются в таблице, там же даются рекомендации по устранению:

Правильно созданную кассовую книгу остается только распечатать!

Каким образом можно отследить правильность соблюдения лимита кассы, установленного банком в 1С 8.2 рассмотрено в следующем видео:

Кассовую книгу в электронном виде не нужно распечатывать каждый день

Придя с проверкой ККТ, инспекторы не обнаружили у компании распечатку кассовой книги на интересующий их период. Они попытались наложить штраф. Но суд сделал другой вывод: если кассовая книга ведется в электронном виде, распечатывать ее каждый день не обязательно.

Аргументы налоговиков Компания не оприходовала денежные средства в сумме более 500 000 руб., полученные в кассу за период с 1 по 3 сентября 2008 года.

Такой вывод делается из-за того, что на момент прихода инспекторов имелись расхождения между информацией на ленте фискального отчета и выручкой, отраженной в кассовой книге организации.

То есть нарушен Порядок ведения кассовых операций, утвержденный решением совета директоров Центробанка РФ от 22 сентября 1993 г. № 40. Это влечет за собой санкции по статье 15.1 Кодекса РФ об административных правонарушениях. В данном случае размер штрафа — 40 000 руб.

Аргументы налогоплательщика

На самом деле кассовая книга велась, информация туда заносилась своевременно и в полном объеме. Другой вопрос, что распечатывался документ только один раз в неделю, а сведения по итогам дня отражались в электронном варианте.

Однако это не является нарушением. Согласно пункту 25 Порядка ведения кассовых операций… кассовая книга на предприятии может вестись автоматизированным способом — при условии полной сохранности кассовых документов, то есть в электронном виде. В тот момент, когда налоговики пришли с проверкой, неделя еще не закончилась, именно поэтому компания не смогла представить им распечатки. Но это и не является ее обязанностью.

Выводы суда

Кассовая книга действительно может вестись в электронном виде. Тот факт, что инспекторам не представили распечатанные листы, не является нарушением.

Главное, чтобы электронный вариант содержал актуальную и достоверную информацию. Так и было, по крайней мере налоговики не доказали обратное.

Соответственно, их постановление о привлечении к ответственности за нарушение порядка работы с наличностью по статье 15.1 Кодекса РФ об административных правонарушениях незаконно.

От редакции

Перед нами редкая ситуация, когда благоприятное для компании мнение суда еще и полностью разделяет вышестоящий налоговый орган.

Еще в феврале 2006 года в письме УФНС России по г. Москве была рассмотрена аналогичная ситуация: инспекторы пришли с проверкой 13 декабря 2005 года и получили все необходимые документы, кроме кассовой книги и первичных кассовых документов за период с 1 по 8 декабря 2005 года.

Реакцией стала попытка оштрафовать компанию по статье 15.1 Кодекса РФ об административных правонарушениях, хотя главбух и пояснил, что нужные документы ведутся в электронном виде, распечатываются один раз в неделю и к приходу проверяющих просто не были распечатаны.

Налоговое управление посчитало, что в данном случае нет повода штрафовать компанию по данной статье, так как отсутствует событие административного правонарушения (письмо УФНС России по г. Москве от 27 февраля 2006 г. № 09-24/14819).

В целом вести кассовую книгу в электронном виде, конечно, очень удобно, и вряд ли кто-то захочет ежедневно ее распечатывать, тратя на это время и ресурсы.

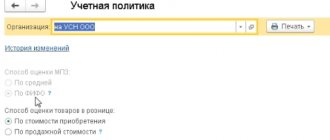

Однако, если ваша компания решила перейти на электронный документооборот, мы советуем прописать это в учетной политике. В случае спора это станет еще одним аргументом в вашу пользу.

Источник: постановление ФАС Московского округа от 11 марта 2009 г. № КА-А40/1416-089