2-НДФЛ при реорганизации и ликвидации – 2021

Обязанностью компаний, как налоговых агентов, является подача сведений по выплате доходов персоналу и иным физлицам в справках 2-НДФЛ. Представить их за прошедший налоговый период необходимо в срок до 1 апреля следующего года по месту учета в ИФНС (п. 2 ст. 230 НК РФ).

В ситуациях, когда компания перестает существовать или реорганизуется до окончания года, формы 2-НДФЛ следует представить за расчетный налоговый период, т. е.

за то время, пока предприятие функционировало – с начала года по дату зарегистрированного в госреестре факта прекращения работы компании в прежнем статусе (п. 3.5 ст. 55 НК РФ).

О нюансах заполнения справок 2-НДФЛ в ситуациях, связанных с прекращением деятельности или реорганизацией предприятия пойдет речь в статье.

2-НДФЛ при изменении статуса компании

Как правило, фирма прекращает свое существование, предварительно полностью сдав всю отчетность, в т. ч. справки 2-НДФЛ по сотрудникам.

Ведь после прекращения деятельности у нее не возникает преемников, которые могли бы отчитаться по данным о начислениях и удержании налога.

Закрываемые компании, сдавая 2-НДФЛ до момента ликвидации, заполняют справки по привычному алгоритму – название компании указывается в строке «налоговый агент», а ее реквизиты – в предназначенных соответствующих полях.

При реорганизации («перекраивании» фирмы по выбранному критерию и регистрации ее в новом качестве) диапазон действий шире.

Если в силу каких-либо обстоятельств фирма не сдала 2-НДФЛ до изменений в статусе, отчитаться за нее обязан правопреемник. Это требование действует с начала 2021 года (п. 5 ст. 230 НК).

Поэтому компания-правопреемник в этом случае дважды сдаст сведения по доходам физлиц:

- как преемник налогового агента – за период с начала года по дату зафиксированной реорганизации;

- как налоговый агент – за время с начала функционирования измененной компании до конца года.

Изменения формы 2-НДФЛ в 2021 году

Для обеспечения правильности составления форм на основе права преемственности и последующей сдачи их в ИФНС законодателем обновлена справка 2-НДФЛ. С 2021 года в нее внесены изменения, впрочем, не влияющие на порядок отражения доходов, вычетов и налогов.

В 1-й раздел «Данные о налоговом агенте» введены две новых строки:

- «Форма реорганизации/ликвидации», где проставляют код, соответствующий виду проводимых изменений:

– 0 – ликвидация;

– 1 – преобразование;

– 2 – слияние;

– 3 – разделение;

– 5 – присоединение;

– 6 – разделение с одновременным присоединением;

- «ИНН/КПП реорганизованной компании»

В 5-й раздел, в поле удостоверяющей подпись расшифровки подписанта, введена запись о возможности удостоверения справки правопреемником. В поле «налоговый агент» этого раздела преемник проставляет код «1», а его представитель – «2».

Таким образом, новые поля формы заполняются исключительно правопреемниками. Справки 2-НДФЛ за преобразованную фирму подаются ими в ИФНС по месту своего территориального учета. При этом в них обозначают:

- код ОКТМО реформированной компании;

- в строке «налоговый агент» – ее название;

- в поле «ИНН/КПП реорганизованной организации» – именно ИНН/КПП преобразованной фирмы.

Разберемся с заполнением справки 2-НДФЛ на примерах.

Пример 1. Оформление 2-НДФЛ до ликвидации

, функционирующая с 2010 года, ликвидируется с 1 декабря 2021 и оформляет все необходимые документы, в т.ч. справки 2-НДФЛ до указанной даты. Их заполнение осуществляется по традиционной схеме, а новые строки для преемников, введенные с 2021 г., не заполняются.

Пример 2. Заполнение 2-НДФЛ правопреемником при реорганизации

Предприятие ООО «МИР», находящееся в Челябинске (ОКТМО 75712000, ИНН 7404215894, КПП 740445028) преобразуется, сливаясь с ООО «Тополь» из Екатеринбурга (ОКТМО 65701000, ИНН 6612456456, КПП 661200012) с 1 декабря 2021 г. В госреестре этой датой зафиксировано окончание деятельности ООО «МИР» и передача ее активов по праву преемственности .

Сведения 2-НДФЛ по ООО «МИР» не были поданы в ИФНС. ООО «Тополь» отчитается:

- в качестве правопреемника преобразованной компании, заполнив 2-НДФЛ за период с 1 января по 30 ноября 2021:

- в качестве налогового агента с 1 декабря по 31 декабря 2021:

Источник: //spmag.ru/articles/2-ndfl-pri-reorganizacii-i-likvidacii-2021

Декларирование доходов, полученных участником после ликвидации общества

Правила налогообложения доходов, полученных акционером (участником, пайщиком) организации в случае ее ликвидации неоднозначны из-за постоянных изменений, вносимых в Налоговый Кодекс РФ. Давайте попробуем разобраться в бесспорных и спорных моментах.

Налоговая база (что считать доходом): При получении денежных средств (имущества) акционером (участником, пайщиком) организации в случае ее ликвидации доходом признается действительная стоимость доли ( пп.10 п.1 ст.208, п.1 ст.209) НК РФ).

Например, гражданин был участником в двух ООО — «А» и «В». Обе организации были ликвидированы. В «А» он внес первоначальный взнос в УК в размере 15000 руб. При ликвидации была рассчитана действительная стоимость доли и он получил выплату в размере 150000 руб. В этом случае доход (налоговая база) для дальнейшего расчета НДФЛ составит 150000 руб. В «В» он внес первоначальный взнос в УК в размере 15000 руб. А получил денежных средств после расчета действительной стоимости доли – 1500 руб. Соответственно, доход (налоговая база) для расчета НДФЛ составит 1500 руб.

Налоговая база (что считать расходом, каким вычетом воспользоваться):

А) воспользоваться правом на имущественный вычет предусмотренный подп.2 п.2 ст.220 НК РФ – уменьшить доходы на сумму фактически произведенных и документально подтвержденных расходов, связанных с оплатой уставного капитала. К таким расходам относятся суммы, внесенные в качестве оплаты в УК. А в случаях, когда такие оплаты производились за счет кредитных средств, то суммы процентов, оплаченных по кредитному договору (см. Письмо Минфина России от 10.11.2015 N 03-04-07/64620). Для «А» налоговая база = 135000 (150000-15000); для «В» налоговая база = 0 (1500-15000).

Обратите внимание, что расходом считается только оплата (денежными средствами или имуществом) уставного капитала. Если стоимость вашей доли возросла путем увеличения уставного капитала за счет чистой прибыли, то «прирост за счет чистой прибыли» в расход не попадет.

Б) в случае, когда у вас не осталось документов, подтверждающих расходы на приобретение доли, у вас есть право воспользоваться имущественным вычетом в размере, не превышающем 250 000 рублей, в соответствии с абз. 2 подп.1 п.2 ст. 220 НК РФ. Для «А» налоговая база = 0 (150000-250000); для «В» налоговая база = 0 (1500-250000).

Срок владения: Минимальный срок владения на доходы, полученные в результате ликвидации организации, не установлен, поэтому вне зависимости от срока владения, декларировать доход придется.

Декларацию подаем самостоятельно, т.к. в любом случае возникает необходимость использовать один из вычетов, а их вправе предоставить только налоговый орган на основании декларации 3-НДФЛ. Разъяснения по этому вопросу содержаться в Письме Минфина России от 27.05.2016 N 03-04-06/30627.

Особенности получения справки 2 НДФЛ при ликвидации или реорганизации предприятия

Наверное, каждый, работающий человек, хоть раз в жизни брал справку 2 НДФЛ.

Это обязательный счет для банков при оформлении кредита, налоговой инспекции при получении вычетов, социальных служб при назначении пособий.

Справка отражает официальные доходы гражданина и налоги, которые он уплатил государству. Как правило, получение справки не проблема, но случаются и сложные случаи, например при ликвидации ООО.

Для чего нужна справка и как предоставляется

Справка 2 НДФЛ содержит в себе информацию о выплаченных работнику доходах, налоговых вычетах, а также налогах удержанных и уплаченных в бюджет.

Справка содержит реквизиты (дату выдачи и номер) и пять разделов. В двух первых указываются сведения о работнике и налоговом агенте. Третий раздел отражает ставку налога и доходы сотрудника.

Декларация выдается за один календарный год. Вознаграждения, полученные сотрудником, отражаются в справке с присвоенным кодом дохода по месяцам. В разделе 4 показываются общие сведения по налоговым вычетам, в разделе 5 – единая информация о доходах и уплаченных налогах.

Как правило, справку о доходах запрашивают следующие организации:

- Банки – при оформлении кредита;

- налоговая инспекция – при получении права на налоговые вычеты и возврат уже уплаченного НДФЛ;

- соцзащита – при назначении пособий;

- посольства и консульства других государств – при оформлении визы;

- новый работодатель и другие организации.

Работающие граждане получают справку только у работодателя, для этого обращаются в бухгалтерию организации. Важно официальное трудоустройство в компании.

По трудовому кодексу на выдачу справки отводится 3 дня. Заполняет справку бухгалтер. Справка заверяется подписью руководителя и печатью организации.

Часто необходимость в справке возникает уже после увольнения, в этом случае человек получает справку уже бывшего работодателя в отведенное законодательством время – отказать в выдаче справки не вправе.

Где взять справку 2 НДФЛ работнику, если организация ликвидирована

Что делать, если организации уже нет или произошла реорганизация. В этом случае обращаются в налоговую службу. Дело в том, что справка 2 НДФЛ выдается работникам и относится к отчетности.

Каждая организация в обязательном порядке сдает подобный отчет на работников до 1 апреля, года, следующего за отчетным периодом. При ликвидации фирмы 2 НДФЛ также сдается в надзорные органы.

Гражданин для получения справки обращается в инспекцию по месту регистрации предприятия. Эта информация размещена на сайте ФНС по ИНН компании и расположена на печати организации.

Выдают справку также в течение 3-х дней на основании заявления. Заявление составляется в свободной форме и двух экземплярах. Второй экземпляр с отметкой о регистрации остается у гражданина.

Если человеку требуется не сама справка, а только информация по доходам и налогам, он узнает об этом следующими способами:

- У правопреемника, если прошла реорганизация;

- через личный кабинет на сайте ФНС;

- через нового работодателя, который сделает соответствующий запрос в ИФНС и внебюджетные фонды.

За какой период организации подают сведения при ликвидации или реорганизации

По правилам, налоговый период – календарный год, какие сроки предусмотрены при завершении работы предприятия. При закрытии фирмы, отчетность по НДФЛ юр лицо сдают до ликвидации.

Бытует три варианта определения последнего налогового периода, и зависят от того, когда фирма прекратила работу:

- До окончания календарного года. В этом случае периодом признается время с 1 января до даты закрытия.

- Открытие и закрытие фирмы произошло в течение одного года. В этом случае период меньше 12 месяцев. Началом считается дата открытия фирмы, окончанием – ликвидация.

- Юр лицо открылось в декабре одного года, а закрылось в конце следующего года. Налоговый период в этом случае не превышает 13 месяцев и включает работу организации.

Требование предоставлять отчетность касается и предпринимателей, закрывающих ИП (если он работодатель). Отдельных сроков для этой процедуры не предусмотрено, поэтому предприниматель сдает 2 НДФЛ, как принято, до 1 апреля.

Важно! Закрыть ИП можно только после сдачи отчетности.

Как сдать НДФЛ при реорганизации.

Здесь важно учесть тип изменений, возможны следующие варианты:

- «Слияние». Ряд компаний превращаются в одну, при этом предыдущие юр лица прекращают работу. Предоставить данные нужно до дня регистрации новой организации.

- «Присоединение». Одна компания присоединяется к другой, при этом прекращает работу, как отдельное юр лицо. В этой ситуации подавать налоговые сведения должна только присоединенная фирма до внесения соответствующей записи в ЕГРЮЛ.

- «Разделение». Из одной организации создается ряд. Справки предоставляют до регистрации новых юр лиц.

Сведения подаются в привычном порядке, если реорганизация проходит в виде выделения или преобразования, так как в этом случае работа предприятий не прекращается.

Важно! Правопреемник не обязан сдавать отчетность за реорганизованную фирму.

На что обратить внимание при оформлении 2 НДФЛ

На справке в обязательном порядке ставят печать. Важно, чтобы печать стояла в специально отведенном месте, на отметке МП. Подпись руководителя предприятия или иного лица, имеющего право подписи такой справки, прописывается синей ручкой с четким оттиском. Не допускается закрытие подписи печатью.

Справка 2 НДФЛ выдается работодателем, если компания уже ликвидировалась, работнику справку выдадут в налоговой инспекции. Налоговые агенты в обязательном порядке отчитываются в инспекции. Сроки получения справки те же, как и при стандартной процедуре – 3 дня.

Источник: //ndflexpert.ru/2/2-ndfl-pri-likvidacii-predpriyatiya.html

Обзор 2-НДФЛ при ликвидации и реорганизации

Подоходный налог, взимаемый с доходов физлиц, начисляется и уплачивается налоговыми агентами, к которым относятся предприятия и ИП — в одних случаях, и самими гражданами — в других. По результатам отчетного налогового периода, а им является календарный год, агенты обязаны по месту регистрации в территориальное отделение НС представлять отчет по ф. 2-НДФЛ.

В справке должна содержаться информация обо всех вознаграждениях, которые налоговый агент выплатил в отчетном периоде наемным работникам и иным физ. лицам, сумме удержанного из них подоходного. По общим правилам субъекту ХД требуется подать справку до 01 апреля года, который следует за отчетным.

Но такое ограничение касается только налоговых агентов, если самому налогоплательщику требуется, например, получить имущественный вычет, то он имеет право представлять отчет в течение всего года в любой момент. В других случаях справку требуют у работодателей работники для представления в различные инстанции, учреждения.

Налоговому агенту требуется подавать справки в отдельности по всем работникам, а также реестр этих справок в 2-х экземплярах. Если в отчетном периоде организация не начисляла и не выплачивала зарплату, то справка не сдается.

Не требуется сдавать отчет также в случаях, когда предприятие приобрело имущество или имущественные права у гражданина, выплатило вознаграждение ИП. Ситуация меняется в отношении субъектов, которые в течение календарного года претерпели изменения в своей деятельности, например, произошла реорганизация предприятия или оно ликвидировалось.

Если под реорганизацией следует понимать некоторые изменения в структуре предприятия, то под ликвидацией подразумевается полное прекращение деятельности. В этом случае сроки подачи 2-НДФЛ при ликвидации и реорганизации меняются.

Главные положения

Если предприятие ликвидируется или проводит реорганизацию, это говорит о том, что его последний налоговый период, за который требуется сдавать различную отчетность, меняется. Это указано в НК, в ст. 55, в п. 3. Причем этот период будет зависеть от времени работы предприятия в течение года.

Статья 55. Представительства и филиалы юридического лица

Сроки по закону

ФНС по вопросу предоставления сведений о доходах наемных работников утверждает, что информацию должен подавать сам СХД, который ликвидируется или проводит реорганизацию структуры. Свои выводы налоговики делают на основании положений НК, ст. 50, где идет речь о правопреемственности вновь созданных юр. лиц исполнять обязанность в отношении уплаты налогов.

В этой статье и других законодатель не возлагает ответственность по представлению сведений по ф. 2-НДФЛ на правопреемников. Согласно ст. 216 отчетность сдается за истекший период, в котором налоговый агент выплачивал вознаграждения.

Сроки подачи отчетности можно рассмотреть на примере некоторых ситуаций:

| Что происходит с предприятием | Какой период необходимо считать последним налоговым |

| До конца года прошла реорганизация или предприятие прекратило деятельность. | Налоговым периодом для подачи отчетности следует считать период от начала календарного года до момента, когда завершилась реорганизация или предприятие (обособленное подразделение) прекратило свою деятельность. |

| Предприятие создалось и ликвидировалось или претерпело реорганизацию в течение одного и того же календарного года. | Налоговым следует считать период с момента создания предприятия и до момента проведения изменений, что составляет менее 12 месяцев. Возможны ситуации, когда малые предприятия открываются на 2–3 месяца с целью выполнения определенного вида работ или заказа. |

| Предприятие было зарегистрировано в декабре, но изменения произошли в середине или к концу следующего календарного года. | Периодом для отчета будет считаться период работы предприятия с момента открытия до ликвидации или реорганизации, что не должно быть более 13 месяцев. Открывшись в декабре, предприятие не могло в этом же месяце насчитать работникам зарплату и выплатить ее, т. е. все выплаты будут приходиться на следующий календарный год. |

Реорганизуемое предприятие по-прежнему остается действующим юридическим лицом, а вот ликвидируемая организация прекращает свое существование, как юр. лицо.

Общие нюансы

В НК, в ст. 226, в п. 1 говорится, что налоговый агент, который начислял и удерживал у налогоплательщика НДФЛ, обязан перечислить ее в местный бюджет по месту регистрации предприятия. Но когда российская организация имеет обособленные подразделения, находящиеся на выделенном балансе, она обязана также производить уплату подоходного в бюджет по месту их нахождения (ст. 226, п. 7).

Сумма налога, которая удерживается, рассчитывается исходя из доходов, подлежащих налогообложению, выплаченных работникам или иным физ. лицам, имеющим трудовые отношения с обособленным подразделением.

Статья 226. Особенности исчисления налога налоговыми агентами

Таким образом, по месту расположения обособленного подразделения, т. е. в территориальное отделение НС подается и справка по ф. 2-НДФЛ. Основное предприятия ее подает по месту своей регистрации.

формы 2-НДФЛ

Крупные налоговые агенты отчитываются перед налоговой по ф. 2-НДФЛ и 6-НДФЛ, которые заполняются отдельно по всем обособленным подразделениям. До того момента, как завершится процесс изменений на предприятии в отношении обособленного подразделения должна быть сдана ф. 2-НДФЛ при ликвидации и реорганизации.

Сравнение форм

Для представления сведений от предприятия, которое проходит процесс реорганизации, важную роль играет процедура изменений. Если ф. «2-НДФЛ – ликвидация» подается по общим правилам, то в случае реорганизации ф. «2-НДФЛ – реорганизация» с учетом типа изменений и дальнейшего порядка работы предприятия.

Общие правила сдачи справки нельзя применить при реорганизации, когда происходит разделение или преобразование предприятия, в результате чего:

- выделяется одного или нескольких предприятий;

- присоединяется одного или нескольких предприятий;

- компания перестает существовать после проведенных изменений.

| Процедура реорганизации | Срок представления ф. 2-НДФЛ |

| Слияние. Две или больше компаний объединяются в одно большое предприятие. В результате маленькие фирмы по отдельности прекращают деятельность. | Предприятия, которые проходят процесс слияния, представляют справку до момента, как станут частью большого предприятия и оно пройдет госрегистрацию. После слияния новое юрлицо подает отчет в установленные сроки, т. е. по результатам года. |

| Присоединение. Одно или несколько предприятий присоединяются к более крупному, в результате чего передают ему свои права и обязанности. Присоединяющиеся предприятия прекращают свою ХД. | Присоединяющиеся предприятия подают отчет до момента, как в ЕГРЮЛ в отношении каждого будут внесены сведения о прекращении деятельности. Организация, к которой присоединились мелкие фирмы, подает отчетность по итогам года. |

| Разделение. Большое предприятие претерпевает процесс разделения на несколько маленьких. В результате крупное предприятие перестает существовать. | Крупное разделяющееся предприятие обязано отчитаться перед налоговой до момента, как новые организации зарегистрируют статус юрлиц. В свою очередь, новые предприятия сдадут справки по общепринятым правилам. |

Но существуют также формы реорганизации, когда в результате проведенных изменений не требуется ликвидировать предприятие (я):

- Из крупного предприятия выделяется одно или несколько маленьких, в этом случае основная организация передает часть полномочий открывающимся. Деятельность основной компании остается неизменной. Справки по ф. 2-НДФЛ по общим правилам представляет отдельно основное предприятие и выделившееся, т. е. по результатам работы отчетного года до 01 апреля.

- В результате преобразования компании она может изменить форму собственности, например, ООО преобразуется в АО, кооператив или товарищество. Акционерное общество может стать ООО или кооперативом. В связи с тем, что предприятие не останавливало свою работу, то проведенная реорганизация не отображается на сроках сдачи отчетности. Ф. 2-НДФЛ подается по общим правилам.

Как представляются справки 2-НДФЛ при ликвидации и реорганизации

В связи с тем, что ликвидируемое предприятие завершает свою деятельность, никто, кроме него, не может представить отчет в налоговую. Поэтому бланк заполняется на основании сведений, относящихся к закрывающемуся предприятию. Это требуется сделать до того, как предприятие полностью закроется.

На практике обычно происходит так, что сначала приостанавливается деятельность компании, затем в течение некоторого времени подводятся итоги, сдается вся отчетность, уплачиваются налоги. Итоговым моментом при ликвидации можно считать дату, когда предприятие будет вычеркнуто из реестра юрлиц. Это делает НС по заявлению предприятия.

При проведении реорганизации в налоговую сдается несколько справок по ф. 2-НДФЛ. Сначала налог на доходы физических лиц начисляет, удерживает, перечисляет и отображает в справке за определенный период действующая компания(ии), а затем та(е), которая образовалась после проведенных изменений.

Фактически предприятия сдают отчетность только за тот период, когда вели деятельность и выплачивали доходы физлицам. Отчетность может сдаваться несколькими способами, это зависит от численности наемных работников, удержания с доходов которых, указываются в справке.

Предприятия могут подавать ф. 2-НДФЛ:

- на бумажном носителе лично через своего представителя (ответственного сотрудника);

- путем отправки по почте заказным письмом с вложением в конверт описи отправляемых бумаг;

- в электронном виде на диске или флешке;

- через коммуникационный канал связи также в электронном виде.

Если численность работников не превышает 25 человек, то разрешается подавать отчет на бумаге, в других случаях только в электронном виде. К подаваемым справкам прилагается реестр, куда вносятся сведения обо всех доходах, указанных в составленных формах.

Если одна из справок не пройдет проверку налоговым инспектором, то он вычеркнет ее из реестра, а результаты проверки зафиксирует в протоколе. Один экземпляр протокола и реестра инспектор передаст предприятию.

Когда отчет подается на съемном носителе, то к нему требуется приложить реестр в бумажном виде. Причем на каждый оформленный файл оформляется отдельный реестр. По результатам проверки инспектор может принять все файлы. Если будут выявлены ошибки в одном из файлов, то он не принимается.

Таким же образом составляется протокол и вместе с реестром отправляется предприятию. Причем их можно отдать представителю компании лично в руки или отправить на почтовый адрес. Через телекоммуникационный канал связи направить ф. 2-НДФЛ можно при наличии у предприятия электронной подписи. После проверки протокол и реестр будут отправлены предприятию таким же образом.

Прочие моменты

Если, к примеру, во время процедуры ликвидации предприятия все сотрудники уволились, то ликвидационной комиссии можно направить отчет до сдачи ликвидационного баланса. В исключительных случаях налоговые агенты должны отчитываться не по ф. 2-НДФЛ, а подавать другую форму отчетности.

Это касается случаев, как указывается законодатель в ст. 226.1, когда предприятие:

- проводило операции с ценными бумагами, срочными сделками;

- осуществляло выплаты по ценным бумагам, выпущенным российскими компаниями.

Такие предприятия сдают необходимые сведения в налоговую о получателях доходов, выплаченных суммах, начисленному, удержанному и перечисленному НДФЛ в декларации по налогу на прибыль. Подается такая информация не 1 раз в год, а по результатам каждого отчетного периода, которым является квартал, до 28 числа следующего месяца.

Соответственно, если в течение календарного года предприятие проводило такие операции, а потом в какой-то момент ликвидировалось (провело реорганизацию), то декларацию придется подать не по окончании квартала, в котором прошли изменения, а по завершении изменений, так указывает законодатель в ст. 230 (п. 2, 4) и 289.

Примером может служить ситуация, когда предприятие ликвидируется (проводит изменения в структуре) в апреле, т. е. во 2-м квартале, но ждать до конца отчетного периода для сдачи декларации не требуется, чтобы подать ее до 28 июля. Это можно сделать, как только завершится процесс.

Источник: //buhuchetpro.ru/2-ndfl-pri-likvidacii-i-reorganizacii/

Ликвидация ООО в 2021 году: пошаговая инструкция

Ликвидация ООО – процесс достаточно сложный и длительный по времени. Однако, если придерживаться определенных правил, то закрыть организацию можно и самостоятельно, не прибегая к помощи сторонних специалистов.

Прежде чем начинать данную процедуру необходимо знать, что существуют альтернативные

способы ликвидации. Возможно, конкретно в вашем случае ООО проще продать или сменить в ней состав учредителей. В такой ситуации организация будет существовать и дальше, но уже без вашего участия.

Пошаговая инструкция по ликвидации ООО в 2021 году

Организация может быть ликвидирована добровольно или по решению суда (все случаи перечислены в ст. 61 ГК РФ). В данной статье рассмотрена добровольная процедура ликвидации ООО.

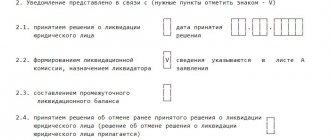

Процесс добровольной ликвидации ООО состоит из следующих этапов:

- Принятие решения о ликвидации и создание ликвидационной комиссии.

- Уведомление о начале ликвидации налоговой службы.

- Публикация в «Вестнике государственной регистрации»

извещения о ликвидации. - Уведомление о факте ликвидации кредиторов.

- Уведомление сотрудников и центра занятости о предстоящем увольнении.

- Подготовка к возможной выездной проверке из ИФНС.

- Составление и подача в ИФНС промежуточного ликвидационного баланса.

- Расчеты по имеющимся у организации долгам.

- Подготовка ликвидационного баланса и распределение активов ООО.

- Подача в ИФНС окончательного пакета документов.

Рассмотрим каждый из вышеперечисленных этапов более подробно:

Принятие решения о ликвидации и создание ликвидационной комиссии

Решение о ликвидации принимается на общем собрании участников ООО. Оно должно быть принято единогласно и оформлено в виде протокола общего собрания

участников. Если в организации только один участник, то решение о ликвидации принимается единолично, после чего составляется

решение единственного учредителя

.

Далее необходимо назначить ликвидационную комиссию (в состав которой обычно входят учредители, директор, главный бухгалтер, юрист, другие квалифицированные сотрудники) и выбрать её руководителя.

Стоит заметить, что комиссия может состоять всего лишь из одного человека – ликвидатора. Паспортные данные каждого члена комиссии должны быть внесены в решение (протокол) о ликвидации.

Комиссия или ликвидатор наделяются всеми полномочиями по управлению делами общества. Они представляют организацию в суде и несут ответственность за все действия, совершенные на стадии ликвидации (ст. 62 ГК РФ).

Обратите внимание

, начиная с 30 марта 2015 года, функции заявителя в процессе ликвидации должен выполнять руководитель комиссии или ликвидатор (ранее документы должен был подавать один из учредителей или участников ООО).

Уведомление налоговой службы и фондов о начале ликвидации ООО

В течение 3-х рабочих дней после принятия решения (протокола) о ликвидации в ИФНС по месту учета необходимо подать:

Спустя 5 рабочих дней после подачи документов налоговая инспекция должна внести запись в ЕГРЮЛ о том, что ООО находится в процессе ликвидации и выдать вам на руки копию листа, подтверждающего внесение данных в государственный реестр.

Обратите внимание

, фонды (ПФР и ФСС) уведомлять о факте закрытия ООО больше не нужно. Данную информацию им должна предоставлять налоговая инспекция. Правда, в нашей стране бывает всякое, поэтому данный момент лучше уточнить в ИФНС по месту учета.

Бесплатная консультация по налогам

Публикация в «Вестнике государственной регистрации»

Ликвидировать организацию с долгами перед контрагентами без урегулирования отношения с ними нельзя, поэтому ликвидационной комиссии необходимо опубликовать в СМИ сообщение о планируемом прекращении деятельности ООО.

Изданием, в котором публикуются подобная информация, является «Вестник государственной регистрации»

. Разместить извещение о ликвидации можно через специальную форму на официальном сайте журнала.

Уведомление о закрытии ООО кредиторов

Помимо публикации в «Вестнике»

необходимо письменно уведомить своих кредиторов о начале процедуры ликвидации, а также рассказать о порядке и сроках выставления претензий и требований с их стороны (данный срок должен составлять не менее 2-х месяцев).

Специальных требований к оформлению подобных уведомлений не установлено, однако, у вас должны остаться доказательства того, что кредиторы были действительно осведомлены. Ими могут служить заказные письма с уведомлением о вручении или подписи лиц, получивших корреспонденцию (в случае курьерской доставки).

Уведомление сотрудников и центра занятости об увольнении

Не позднее, чем за 2 месяца до предстоящего увольнения, необходимо уведомить об этом факте своих сотрудников. Делать это необходимо посредством специального письменного уведомления с пометкой о том, что увольнение происходит по инициативе работодателя в связи с прекращением деятельности организации.

Письменное уведомление также необходимо предоставить в органы службы занятости. По каждому сотруднику указывается должность, профессия, специальность, квалификационные требования, а также условия оплаты труда.

Центр занятости уведомляется за 2 месяца до увольнения или за 3 месяца, если увольнение является массовым (зависит от региона и специфики деятельности но, как правило, от 15 человек и более).

Увольняемым работникам необходимо будет выплатить выходное пособие в размере среднего месячного заработка. Также за ними сохраняется право на получение зарплаты на период трудоустройства (но не более чем за 2 месяца со дня увольнения).

Отчетность за сотрудников

После того, как сотрудники уволены и с ними осуществлен полный расчет, можно направлять отчетность в ПФР (форма СЗВ-СТАЖ), ФСС (форма 4-ФСС) и ИФНС (Единый расчет по страховым взносам). Данные расчеты необходимо сдать до подачи заявления Р16001.

Если процесс ликвидации ООО совпал с окончанием отчетного года, то сначала нужно сдать расчеты СЗВ-СТАЖ и 4-ФСС за прошедший год (в общем порядке), а потом за период с начала года и до подачи заявления о ликвидации Р16001.

Примечание

: на последних отчетах в ПФР, ФСС и ИФНС не забудьте поставить отметку на титульных листах – «Прекращение деятельности».

В течение 15 рабочих дней, со дня сдачи последней отчетности в ПФР оплачивается сумма взносов (доплат), если было их начисление.

Кроме этого, с апреля 2021 года был введен новый ежемесячный отчет в ПФР для работодателей по форме СЗВ-М. Указанный отчет нужно предоставлять не позднее 15-го числа следующего месяца.

По компании, находящейся в процессе ликвидации, в случае отсутствия сотрудников, сдается нулевой СЗВ-М, подписанный ликвидатором.

Не стоит забывать и об отчетах по форме 2-НДФЛ и 6-НДФЛ. Прекращение деятельности компании не снимает обязанностей налогового агента. Аналогично отчетности в ПФР и ФСС, 2-НДФЛ и 6-НДФЛ предоставляются за период с начала года и до прекращения деятельности, а если закончился отчетный год, то еще и за прошедший период.

Подготовка к возможной выездной проверке из ИФНС

После получения уведомления о ликвидации ООО налоговые органы имеют право (но не обязаны) провести выездную проверку. Причем сделать они это могут независимо от того, когда и по какой причине проводилась предыдущая проверка.

На практике, данную процедуру налоговая инспекция проводит не всегда, а «нулевые» компании, как правило, не проверяет вовсе. Однако, в любом случае, подготовиться к визиту из ИФНС и навести порядок в денежных расчетах и отчетных документах лучше заранее.

Если решение о выездной проверке уже вынесено, то переходить к следующему этапу ликвидации можно только после окончании проверки и урегулирования всех вопросов, возникших во время её проведения.

Составление и подача в ИФНС промежуточного ликвидационного баланса

После того, как опубликованный в «Вестнике»

срок для предъявления требований со стороны кредиторов истек (не менее 2 месяцев) необходимо составить

промежуточный ликвидационный баланс

.

Особых правил по его оформлению не установлено, однако, судебная практика рекомендует составлять баланс по тем же принципам, что и бухгалтерскую отчетность (поэтому самостоятельно решать данную проблему не имея похожего опыта, не рекомендуется).

Промежуточный баланс должен содержать:

- сведения об имуществе организации;

- информацию о требованиях, предъявленных кредиторами;

- результаты рассмотрения требований кредиторов.

После того, как документ будет составлен его необходимо утвердить на собрании учредителей (единственным учредителем) и оформить соответствующий протокол (решение).

Далее, в налоговую инспекцию необходимо предоставить:

Помимо этого во многих ИФНС дополнительно могут потребовать:

В течение 5 рабочих дней после принятия документов налоговая инспекция должна внести соответствующие данные в ЕГРЮЛ и отдать вам копию листа, подтверждающего внесение записи в государственный реестр.

Подача налоговой декларации

Вместе с промежуточным ликвидационным балансом, вы можете сдать налоговую декларацию, но при условии, что после составления баланса организация больше не планирует проводить налогооблагаемых операций. Если такие операции возможны – декларацию подавайте с окончательным ликвидационным балансом.

Для ликвидируемых ООО последний отчетный год – период с 1 января до даты внесения записи о ликвидации в ЕГРЮЛ. Вся отчетность по компании должна быть сдана в срок не позднее даты внесения записи о ликвидации организации.

Налоговые декларации подаются в соответствии с выбранной системой налогообложения, подробнее читайте на этой странице.

Расчеты по имеющимся у организации долгам

После того, как промежуточный баланс будет утвержден, ликвидационной комиссии необходимо начать рассчитываться по имеющимся у организации задолженностям.

Согласно ст. 64 ГК РФ долги должны выплачиваться в следующем порядке:

- Гражданам, перед которыми ООО несет ответственность за причинение морального вреда или вреда жизни и здоровью.

- Работникам по трудовому договору (зарплата и выходные пособия) и по выплате авторских вознаграждений.

- Расчеты по обязательным платежам в бюджет и внебюджетные фонды (налоги, страховые взносы, штрафы и т.д.).

- Оставшиеся долги перед другими кредиторами.

Если денежных средств не хватает для погашения всех задолженностей ООО, тогда организации необходимо выставить на публичные торги своё имущество. Если и в этом случае полученная от продажи выручка не покроет все долги компании, тогда ликвидационной комиссии придется обратиться в арбитражный суд с заявлением о банкротстве юридического лица.

Если ещё перед началом ликвидации вы точно знаете, что денежных средств и имущества ООО не хватит для погашения всех имеющихся долгов, то лучше сразу обратиться к специалистам по банкротству (так как в проведении этой процедуры есть много нюансов самостоятельно ей заниматься лучше не стоит).

Подготовка ликвидационного баланса и распределение активов ООО

Как только все задолженности перед контрагентами, сотрудниками и государством будут погашены, ликвидационной комиссии необходимо составить окончательный ликвидационный баланс

, содержащий сведения о тех активах фирмы, которые остались и должны быть распределены между участниками.

Примечание

: если активы в окончательном балансе окажутся больше, чем в промежуточном, то налоговая инспекция может запросить разъяснения и даже отказать в ликвидации. Делается это с целью выявления недобросовестных ликвидаторов, которые временно выводят свои активы из ООО, чтобы не выплачивать долги кредиторам.

Окончательный ликвидационный баланс необходимо утвердить на общем собрании участников (единственным учредителем) и оформить соответствующий протокол (решение) об утверждении.

Только после этого активы, оставшиеся после расчетов с кредиторами, можно распределить между учредителями (участниками) в соответствии с их долями в уставном капитале организации.

Основные моменты гражданско-правовых отношений

В соответствии со ст.ст. 57, 58 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» общество может быть ликвидировано добровольно в порядке, установленном Гражданским кодексом Российской Федерации, с учетом требований данного Федерального закона и устава общества. Ликвидация общества влечет за собой его прекращение без перехода прав и обязанностей в порядке правопреемства к другим лицам.

Оставшееся после завершения расчетов с кредиторами имущество ликвидируемого общества распределяется ликвидационной комиссией между участниками общества в следующей очередности:

- в первую очередь осуществляется выплата участникам общества распределенной, но невыплаченной части прибыли;

- во вторую очередь осуществляется распределение имущества ликвидируемого общества между участниками общества пропорционально их долям в уставном капитале общества.