Кто не должен сдавать расчет

Если у организации нет основных средств, признаваемых объектами налогообложения, отчитываться по налогу на имущество не нужно. Основания для этого – п. 1 ст. 373, ст. 374, п. 1 ст. 386 Налогового кодекса РФ, письмо Минфина России от 23 сентября 2011 г. № 03-05-05-01/74.

Также не нужно подавать расчеты в отношении льготируемого имущества, связанного с добычей нефти на морских месторождениях (абз. 2 п. 1 ст. 386, п. 24 ст. 381 НК РФ). Остальное имущество, которое является объектом налогообложения, в расчет включите. Подробнее прочтите в статье, какое имущество облагается налогом. Даже если на это имущество распространяются другие льготы. Например, движимое имущество, которое относится к 3–10 амортизационным группам, нужно включить в расчет. Даже если оно было приобретено после 1 января 2013 года (письмо ФНС России от 17 декабря 2014 г. № БС-4-11/26159).

И само собой, расчет авансовых платежей по налогу на имущество (как и декларацию по этому налогу) не сдают предприниматели и граждане. Они такой налог не платят в принципе (п. 1 ст. 373 НК РФ).

Ситуация: кто должен сдавать расчеты авансовых платежей по налогу на имущество – учредитель доверительного управления или доверительный управляющий?

Учредитель доверительного управления.

Налоговые расчеты обязаны подавать налогоплательщики (подп. 4 п. 1 ст. 23, п. 1 ст. 386 НК РФ). А по объектам, переданным в доверительное управление, плательщиком налога на имущество признается учредитель доверительного управления (ст. 378 НК РФ). То есть организация, которая передала свое имущество управляющему. Таким образом, именно она должна составлять и сдавать налоговую отчетность по налогу на имущество. Аналогичная точка зрения отражена в письме Минфина России от 23 сентября 2008 г. № 03-05-05-01/58, абзацах 3–4 пункта 3 письма Минфина России от 2 августа 2005 г. № 07-05-06/216.

Ситуация: нужно ли сдавать расчеты авансовых платежей по налогу на имущество, если остаточная стоимость основных средств равна нулю? Организация применяет общую систему налогообложения.

Да, нужно.

Расчеты авансовых платежей по налогу на имущество должны сдавать все плательщики этого налога (ст. 386 НК РФ). А это все организации, у которых есть основные средства, облагаемые налогом (п. 1 ст. 373, ст. 374 НК РФ). Величина остаточной стоимости имущества при этом не важна – такого ограничения нет в Налоговом кодексе РФ.

При нулевой остаточной стоимости основных средств, признаваемых объектом налогообложения, налоговая база и сумма налога, которые нужно указывать в расчетах, будут равны нулю. Тем не менее организация обязана подать расчеты авансовых платежей по налогу на имущество. Это подтверждается письмом ФНС России от 8 февраля 2010 г. № 3-3-05/128.

Также у организации могут быть объекты недвижимости, налоговой базой для которых признается их кадастровая стоимость. Сумма авансового платежа по налогу на имущество по таким объектам не зависит от их остаточной стоимости. А значит, в этом случае организация также должна сдавать расчеты авансовых платежей по налогу на имущество.

Дифференцирование имущества для целей начисления налога по нему

Приступая к вычислению суммы авансового платежа по налогу на имущество, нужно иметь в виду, что результат этого процесса придется делить в зависимости от (пп. 1, 2 ст. 376, п. 3 ст. 382 НК РФ):

- мест, где находится имущество;

- видов облагаемых налогом объектов;

- установленных для этих видов ставок налога;

- вариантов применяемых льгот.

Эти обстоятельства определят необходимость:

- создания отчетов, предназначенных для разных ИФНС;

С 2021 года организации вправе отчитывать по нескольким объектам в разных регионах в одну налоговую.

- разнесения имущества по разным разделам отчета;

- создания нескольких листов одного и того же раздела, в т. ч. это может потребоваться в отношении одного и того же объекта;

- суммирования результатов расчета, относящихся к одной и той же местности, для отражения итоговых сумм начислений.

Разнесение по разным разделам предопределено, в первую очередь, базой, от которой рассчитывается налог. Такой базой может оказаться либо средняя (среднегодовая) стоимость (в общем случае), либо кадастровая (для недвижимости определенных видов или определенной принадлежности).

Сроки сдачи: налоговый и отчетный период

Налоговым периодом признается календарный год (п. 1 ст. 379 НК РФ).

Отчетные периоды календарного года зависят от налоговой базы (п. 2 ст. 379 НК РФ):

| Налоговая база | Отчетные периоды |

| Налог рассчитывается исходя из среднегодовой стоимости имущества | I квартал, полугодие, 9 месяцев |

| Налог рассчитывается исходя из кадастровой стоимости имущества | I квартал, II квартал, III квартал |

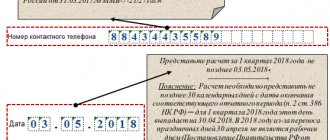

Вот сроки для 2021 года: за I квартал – не позднее 4 мая 2018 года; за полугодие (II квартал) – не позднее 1 августа 2021 года; за девять месяцев (III квартал) – не позднее 31 октября 2018 года.

В установленные отчетные периоды в налоговые органы принимают расчеты по авансовым платежам не позднее 30 календарных дней с даты окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ). Также посмотрите пример расчета средней стоимости имущества за отчетный период.

Внимание: за опоздание с расчетом авансовых платежей по налогу на имущество организацию могут оштрафовать.

Расчеты авансовых платежей признаются документами, необходимыми для налогового контроля.

Во-первых, санкции за несвоевременное представление документов, необходимых для налогового контроля, предусмотрены пунктом 1 статьи 126 Налогового кодекса РФ. Сумма штрафа составляет 200 руб. за каждый непредставленный документ.

Во-вторых, за несвоевременное представление таких документов по заявлению налоговой инспекции суд может применить к должностным лицам организации (например, к ее руководителю) административную ответственность. Сумма штрафа составит от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Стоит отметить, что расчеты авансовых платежей не приравниваются к налоговым декларациям (п. 1 ст. 80 НК РФ). Следовательно, за несвоевременную подачу расчетов организацию нельзя оштрафовать по статье 119 Налогового кодекса РФ (письмо Минфина России от 5 мая 2009 г. № 03-02-07/1-228, п. 15 информационного письма Президиума ВАС РФ от 17 марта 2003 г. № 71, постановления ФАС Восточно-Сибирского округа от 18 января 2006 г. № А58-4095/2005-Ф02-6999/05-С1, Волго-Вятского округа от 27 апреля 2006 г. № А82-2065/2005-27, Дальневосточного округа от 31 мая 2006 г. № Ф03-А51/06-2/1217, Московского округа от 16 сентября 2008 г. № КА-А40/8744-08).

Раздел 3

Раздел 3 заполняют и представляют:

- российские и иностранные организации по объектам недвижимого имущества, налоговой базой по которым признается кадастровая стоимость;

- иностранные организации, у которых нет в России постоянных представительств, – по объектам недвижимого имущества, расположенным в России;

- иностранные организации, у которых есть в России постоянные представительства, – по объектам недвижимого имущества, которое не имеет отношения к деятельности постоянных представительств.

Правила заполнения данного раздела расчета определены в разделе VI Порядка заполнения расчета авансовых платежей, утвержденного приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895. Порядок внесения отдельных показателей разъяснен в письме ФНС России от 8 мая 2014 г. № БС-4-11/8876.

По каждому объекту недвижимости заполняется отдельный лист раздела 3. Например, если в одном и том же здании у организации есть несколько помещений, налоговой базой для которых является кадастровая стоимость, заполнять раздел 3 нужно отдельно по каждому из этих помещений (письмо ФНС России от 16 октября 2014 г. № БС-4-11/21488).

В разделе 3 укажите:

- по строке 010 – код ОКТМО по Общероссийскому классификатору, утвержденному приказом Росстандарта от 14 июня 2013 г. № 159-ст. Если значение кода ОКТМО меньше отведенного для него количества ячеек, в пустых ячейках проставьте прочерки;

- по строке 014 – кадастровый номер здания (строения, сооружения);

- по строке 015 – кадастровый номер помещения (если раздел 3 заполняется именно по помещению, в отношении которого проведен кадастровый учет (письмо ФНС России от 8 мая 2014 г. № БС-4-11/8876));

- по строке 020 – кадастровую стоимость объекта недвижимости по состоянию на 1 января отчетного периода (в т. ч. по строке 030 – не облагаемую налогом кадастровую стоимость данного объекта).

Если раздел 3 заполняется в отношении помещения, кадастровая стоимость которого не определена (но определена кадастровая стоимость здания, в котором расположено данное помещение), то по строке 020 укажите кадастровую стоимость помещения исходя из доли, которую составляет площадь помещения в общей площади здания. Об этом сказано в письме ФНС России от 16 октября 2014 г. № БС-4-11/21488.

Для удобства воспользуйтесь формулой:

| Строка 020 Раздела 3 Расчета Кадастровая стоимость помещения (объекта налогообложения) на 1 января отчетного периода | = | Кадастровая стоимость здания на 1 января отчетного периода | × | Площадь помещения (объекта налогообло-жения) в кв. м | : | Площадь здания (кв. м) |

Аналогично поступите при заполнении строки 030;

- по строке 040 – составной показатель: в первой части – код налоговой льготы в соответствии с приложением 6 к Порядку заполнения расчета авансовых платежей, утвержденному приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895. Данную строку не заполняйте, если льгота соответствует кодам 2012400 или 2012500.

Вторую часть показателя по строке 040 заполните, только если в первой части указан код 2012000. В этом случае последовательно укажите номер, пункт и подпункт статьи регионального закона, в соответствии с которым предоставляется льгота. Для каждой из указанных позиций отведено по четыре знако-места. Заполняйте эту часть показателя слева направо и, если соответствующий реквизит имеет меньше четырех знаков, в свободных ячейках слева от значения проставьте нули.

- по строке 050 – долю кадастровой стоимости объекта недвижимости на территории субъекта РФ, если такое имущество находится на территории нескольких регионов, либо на территории региона и в территориальном море России (на континентальном шельфе России или в исключительной экономической зоне России). Значение укажите в виде правильной простой дроби;

- по строке 060 – в первой части показателя код 2012400. Во второй части последовательно укажите номер, пункт и подпункт статьи регионального закона, в соответствии с которым предоставляется льгота. Если льгота не установлена, поставьте прочерк;

- по строке 070 – налоговую ставку (пониженную налоговую ставку), установленную региональным законодательством;

- по строке 080 – коэффициент нахождения объекта недвижимости в собственности организации в отчетном периоде. Для удобства воспользуйтесь формулой:

| Строка 080 Раздела 3 Расчета Коэффициент | = | Число полных месяцев владения объектом недвижимости в отчетном периоде | : | Число месяцев в отчетном периоде |

Начиная с 2021 года полным месяцем владения объектом недвижимости считается месяц, в котором:

- организация приобрела право собственности на объект, если регистрация произведена до 15-го числа (включительно);

- организация утратила право собственности на объект, если регистрация произведена после 15-го числа.

Таким образом, в расчет налога не включайте:

- месяц приобретения права собственности, если регистрация состоялась после 15-го числа;

- месяц прекращения права собственности, если регистрация состоялась до 15-го числа (включительно).

Такой порядок предусмотрен пунктом 5 статьи 382 Налогового кодекса РФ.

Значение укажите в виде правильной простой дроби;

- по строке 090 – сумму авансового платежа за отчетный период;

- по строке 100 – в первой части показателя – код 2012500. Во второй части последовательно укажите номер, пункт и подпункт статьи регионального закона, в соответствии с которым предоставляется льгота. Сумму льготы укажите по строке 110. Если льгота не установлена, в обеих строках поставьте прочерк.

Определение налоговой базы

При определении налоговой базы не все имущество включается в налоговую базу. Имущество, которое не участвует при определении налоговой базы, разделим на две группы: освобождаемое и льготируемое.

Освобождение от налогообложения

Перечень имущества, которое не признается объектом налогообложения, дан в п. 4 ст. 374 НК РФ. Например, земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы) и другие.

Одновременно с этим из налоговой базы исключаются объекты основных средств, относящиеся к I или II амортизационной группе, т. е. со сроком полезного использования от 1 года до 3 лет включительно (пп. 8 п. 4 ст. 374 НК РФ).

Льготы

В составе льгот учитывается имущество, перечисленное в статье 381 НК РФ. Подробно остановимся на льготе, применяемой в отношении движимых объектов, принятых на учет с 01.01.2013 в качестве основных средств (п. 25 [K=14; P=381; T=ст. 381 НК РФ]).

Если организация применяет указанную льготу, то необходимо следить за региональным законодательством. Субъекты РФ теперь единолично наделены правом устанавливать на своей территории льготы. В случае если регион не воспользуется этим правом, то с 01 января 2021 года льготы, предусмотренные пунктами 24 и 25 статьи 381 НК РФ, на его территории действовать больше не будут.

Раздел 1

Раздел 1 предназначен для отражения итоговой суммы авансового платежа, который организация должна заплатить в бюджет.

Раздел 1 заполните отдельно в отношении сумм налога, подлежащих уплате в бюджет по:

- местонахождению организации (месту осуществления деятельности иностранной организации через постоянное представительство);

- местонахождению обособленного подразделения, имеющего отдельный баланс;

- местонахождению недвижимого имущества. При этом учитывайте особенности бюджетного устройства регионов, в которых находится недвижимость.

В разделе 1 укажите:

- по строке 010 – код ОКТМО по Общероссийскому классификатору, утвержденному приказом Росстандарта от 14 июня 2013 г. № 159-ст. Если значение кода ОКТМО меньше отведенного для него количества ячеек, в последних пустых ячейках проставьте прочерки;

- по строке 020 – КБК по налогу на имущество;

- по строке 030 – сумму авансового платежа по налогу, подлежащую уплате в бюджет по кодам КБК и ОКТМО, указанным по строкам 010–020 соответствующего блока.

Показатель для строки 030 рассчитайте по формуле:

| Строка 030 раздела 1 | = | Строка 180 раздела 2 – строка 200 раздела 2 | + | Строка 090 раздела 3 – строка 110 раздела 3 |

Раздел 1 должен подписать руководитель организации или другое уполномоченное лицо. Также необходимо указать дату составления отчетности.

Такой порядок предусмотрен пунктом 2.4 раздела II и разделом IV Порядка заполнения расчета авансовых платежей, утвержденного приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895. Аналогичные разъяснения содержатся в письме ФНС России от 8 мая 2014 г. № БС-4-11/8876.

Пример заполнения расчета авансовых платежей по налогу на имущество

ООО «Альфа» расположено в Москве. Недвижимости в других регионах у организации нет. Бухгалтер «Альфы» составляет расчет авансовых платежей по налогу на имущество за I квартал 2021 года.

На балансе организации числится имущество, налоговая база по которому определяется как: – средняя стоимость основных средств за отчетный период; – кадастровая стоимость основных средств на 1 января отчетного периода.

На балансе организации нет: – основных средств, которые относятся к первой и второй амортизационным группам; – движимого имущества, которое принято на учет после 31 декабря 2012 года.

По данным бухучета остаточная стоимость основных средств, налоговая база по которым определяется как средняя стоимость имущества за отчетный период, составляет:

| На дату | Остаточная стоимость имущества, руб. | в т. ч. имущество, имеющее высокую энергетическую эффективность, руб. |

| 1 января | 67 650 000 | 1 785 310 |

| 1 февраля | 66 547 913 | 1 652 131 |

| 1 марта | 65 445 826 | 1 518 952 |

| 1 апреля | 68 789 432 | 1 839 471 |

В отношении объектов, имеющих высокую энергетическую эффективность, организация использует льготу по налогу на имущество, предусмотренную пунктом 21 статьи 381 Налогового кодекса РФ.

В составе недвижимого имущества организации числится административно-деловое здание, включенное в перечень объектов недвижимости, налоговой базой для которых является кадастровая стоимость. Кадастровая стоимость здания на 1 января – 781 732 922,80 руб. Остаточная стоимость здания на 1 апреля – 721 233 421 руб. Площадь здания – 5748,6 кв. м. В отношении данного объекта организация использует льготу по налогу на имущество, предусмотренную пунктом 1 статьи 4.1 Закона г. Москвы от 5 ноября 2003 г. № 64. Налоговая база уменьшается на величину кадастровой стоимости площади в 300 кв. м.

Ставка налога на имущество в отношении объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость имущества, – 1,3 процента.

При заполнении расчета на титульном листе бухгалтер «Альфы» указал реквизиты организации, период, за который представляется расчет, а также код 214, который означает, что расчет представляется по местонахождению организации.

Заполнение расчета бухгалтер начал с раздела II. В нем он указал:

- по строкам 020–110 – остаточную стоимость имущества (в т. ч. льготируемого) по состоянию соответственно на 1 января, 1 февраля, 1 марта, 1 апреля;

- по строке 120 – среднюю стоимость всего имущества за I квартал:

(67 650 000 руб. + 66 547 913 руб. + 65 445 826 руб. + 68 789 432 руб.) : 4 = 67 108 293 руб.;

- по строке 130 – код налоговой льготы, согласно приложению 6 к Порядку заполнения расчета авансовых платежей, утвержденному приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895;

- по строке 140 – среднюю стоимость льготируемого имущества за I квартал:

(1 785 310 руб. + 1 652 131 руб. + 1 518 952 руб. + 1 839 471 руб.) : 4 = 1 698 966 руб.;

- по строке 170 – ставку налога на имущество организаций в Москве – 2,2 процента (Закон г. Москвы от 5 ноября 2003 г. № 64);

- по строке 180 – сумму авансового платежа по налогу на имущество за I квартал, рассчитанную по формуле:

(67 108 293 руб. – 1 698 966 руб.) × 2,2% : 4 = 359 751 руб.;

- по строке 210 – остаточную стоимость всех основных средств по состоянию на 1 октября:

68 789 432 руб. + 721 233 421 руб. = 790 022 853 руб.

В разделе III бухгалтер указал:

- по строке 010 – код ОКТМО по Общероссийскому классификатору, утвержденному приказом Росстандарта от 14 июня 2013 г. № 159-ст;

- по строке 014 – кадастровый номер здания;

- по строке 020 – кадастровую стоимость объекта недвижимости по состоянию на 1 января 2021 года;

- по строке 030 – не облагаемую налогом кадастровую стоимость объекта, расcчитанную по формуле:

781 732 922,80 руб. : 5748,6 кв. м × 300 кв. м = 40 795 998 руб.;

- по строке 040 – в первой части показателя – код налоговой льготы 2012000 (в соответствии с приложением 6 к Порядку заполнения расчета авансовых платежей, утвержденному приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895). Во второй части показателя – реквизиты нормативного акта, на основании которого используется льгота (п. 1 ст. 4.1 Закона г. Москвы от 5 ноября 2003 г. № 64);

- по строке 070 – ставку налога на имущество организаций в Москве – 1,3 процента (Закон г. Москвы от 5 ноября 2003 г. № 64);

- по строке 090 – сумму авансового платежа по налогу за I квартал, рассчитанную по формуле:

(781 732 922,8 руб. – 40 795 998 руб.) × 1,3% : 4 = 2 408 045 руб.

После этого бухгалтер заполнил раздел I расчета, в котором указал:

- по строке 010 – код ОКТМО по Общероссийскому классификатору, утвержденному приказом Росстандарта от 14 июня 2013 г. № 159-ст;

- по строке 020 – КБК по налогу на имущество;

- по строке 030 – общую сумму авансовых платежей, рассчитанную по формуле:

359 751 руб. + 2 408 045 руб. = 2 767 796 руб.

29 апреля 2021 года расчет, подписанный генеральным директором «Альфы» Львовым, бухгалтер представил в налоговую инспекцию г. Москвы, в которой организация состоит на учете.

Ситуация: как составить расчет авансовых платежей по налогу на имущество по территориально удаленной недвижимости? Этот объект передали с баланса филиала на баланс организации в середине года, поскольку баланс филиала был закрыт.

Отчитаться по территориально удаленной недвижимости нужно отдельно. При этом остаточную стоимость объекта за те месяцы, когда он был на балансе филиала, считайте равной нулю.

Есть общие правила. Налоговая база по территориально удаленной недвижимости определяется отдельно (п. 1 ст. 376 НК РФ). И отчетность по налогу на имущество за такой объект нужно сдавать тоже отдельно, по ее местонахождению. Так предусмотрено пунктом 1 статьи 386 Налогового кодекса РФ. Но применять эти правила нужно с учетом особенностей, связанных со «сменой» владельца имущества.

До тех пор пока недвижимость числилась на отдельном балансе филиала, расчеты авансовых платежей по этому объекту сдавал филиал. А с того момента, как это имущество перешло на баланс головной организации, отчетность по налогу на имущество должна составлять именно она. Налоговая инспекция, в которую следует сдавать расчеты, осталась прежней – по местонахождению территориально удаленного объекта недвижимости.

Возникает вопрос: как правильно рассчитать налоговую базу, чтобы не задвоить авансовые платежи, отраженные в отчетности филиала?

Чтобы ответить на этот вопрос, вспомним, что налоговой базой признается средняя стоимость имущества. Средняя – именно за календарный год, а не за период деятельности организации или ее обособленного подразделения с отдельным балансом (п. 4 ст. 376 НК РФ). Следовательно, при расчете налога (авансовых платежей) нужно учитывать общее количество месяцев в календарном году (в соответствующем отчетном периоде). Однако остаточная стоимость налогооблагаемого имущества в тех месяцах, когда оно учитывалось на балансе филиала, в расчете головной организации будет равна нулю. Ведь фактически этого имущества у организации не было, а значит, отсутствовал и объект налогообложения.

Пример, как составить расчет авансовых платежей по налогу на имущество. В середине года территориально удаленный объект недвижимости передан с баланса филиала на баланс организации. Отдельный баланс филиала был закрыт

ООО «Альфа» (головное отделение) зарегистрировано в г. Москве. Организация имеет:

- обособленное подразделение без отдельного баланса в г. Москве;

- филиал с отдельным балансом в г. Серпухове Московской области. На балансе филиала числится здание склада, расположенное по местонахождению обособленного подразделения.

Ставки налога на имущество в г. Москве и Московской области составляют 2,2 процента.

В I квартале остаточная стоимость объектов налогообложения, учтенных на балансе головного отделения организации (включая имущество подразделения в г. Москве), составляет:

- на 1 января 2021 года – 1 800 000 руб.;

- на 1 февраля 2021 года – 1 650 000 руб.;

- на 1 марта 2021 года – 1 500 000 руб.;

- на 1 апреля 2021 года – 1 350 000 руб.

Остаточная стоимость склада, отраженного на балансе филиала в Серпухове, составляет:

- на 1 января 2021 года – 560 000 руб.;

- на 1 февраля 2021 года – 530 000 руб.;

- на 1 марта 2021 года – 500 000 руб.;

- на 1 апреля 2021 года – 470 000 руб.

Налоговая база по налогу на имущество за I квартал 2021 года равна:

– по имуществу головного отделения (включая имущество обособленного подразделения в г. Москве):

(1 800 000 руб. + 1 650 000 руб. + 1 500 000 руб. + 1 350 000 руб.) : (3 + 1) = 1 575 000 руб.;

– по имуществу филиала в Серпухове:

(560 000 руб. + 530 000 руб. + 500 000 руб. + 470 000 руб.) : (3 + 1) = 515 000 руб.

Сумма авансового платежа по налогу на имущество, расположенному в г. Москве, равна:

1 575 000 руб. × 2,2% : 4 = 8663 руб.

Эту сумму бухгалтер «Альфы» перечислил в бюджет г. Москвы. Расчет авансовых платежей был представлен в налоговую инспекцию по местонахождению головной организации.

Сумма авансового платежа по налогу на имущество, расположенному в Московской области, равна:

515 000 руб. × 2,2% : 4 = 2833 руб.

Эту сумму бухгалтер филиала перечислил в бюджет Московской области. Расчет авансовых платежей был представлен филиалом в налоговую инспекцию по местонахождению склада.

В апреле склад был передан с баланса филиала в Серпухове на баланс головного отделения организации. С этого периода отдельный баланс обособленного подразделения закрыт.

В первом полугодии остаточная стоимость объектов налогообложения, учтенных на балансе головного отделения организации (включая имущество подразделения в г. Москве), составляет:

- на 1 января 2021 года – 1 800 000 руб.;

- на 1 февраля 2021 года – 1 650 000 руб.;

- на 1 марта 2021 года – 1 500 000 руб.;

- на 1 апреля 2021 года – 1 350 000 руб.;

- на 1 мая 2021 года – 1 200 000 руб.;

- на 1 июня 2021 года – 1 100 000 руб.;

- на 1 июля 2021 года – 1 000 000 руб.

Остаточная стоимость склада, отраженного на балансе головной организации, составляет:

- на 1 января 2021 года – 0 руб.;

- на 1 февраля 2021 года – 0 руб.;

- на 1 марта 2021 года – 0 руб.;

- на 1 апреля 2021 года – 0 руб.;

- на 1 мая 2021 года – 440 000 руб.;

- на 1 июня 2021 года – 410 000 руб.;

- на 1 июля 2021 года – 380 000 руб.

Остаточная стоимость склада, отраженного на балансе филиала в Серпухове, составляет:

- на 1 января 2021 года – 560 000 руб.;

- на 1 февраля 2021 года – 530 000 руб.;

- на 1 марта 2021 года – 500 000 руб.;

- на 1 апреля 2021 года – 470 000 руб.;

- на 1 мая 2021 года – 0 руб.;

- на 1 июня 2021 года – 0 руб.;

- на 1 июля 2021 года – 0 руб.

Налоговую базу по налогу на имущество за I полугодие 2021 года бухгалтер «Альфы» рассчитал отдельно:

– по имуществу головного отделения (включая имущество обособленного подразделения в г. Москве):

(1 800 000 руб. + 1 650 000 руб. + 1 500 000 руб. + 1 350 000 руб. + 1 200 000 руб. + 1 100 000 руб. + 1 000 000 руб.) : (6 + 1) = 1 371 429 руб.;

– по территориально удаленному объекту недвижимости (складу в г. Серпухове):

(0 руб. + 0 руб. + 0 руб. + 0 руб. + 440 000 руб. + 410 000 руб. + 380 000 руб.) : (6 + 1) = 175 714 руб.;

– по имуществу филиала в Серпухове:

(560 000 руб. + 530 000 руб. + 500 000 руб. + 470 000 руб. + 0 руб. + 0 руб. + 0 руб.) : (6 + 1) = 294 286 руб.

Сумма авансового платежа по налогу на имущество, расположенному в г. Москве, равна:

1 371 429 руб. × 2,2% : 4 = 7543 руб.

Эту сумму бухгалтер «Альфы» перечислил в бюджет г. Москвы. Расчет авансовых платежей представлен в налоговую инспекцию по местонахождению головного отделения организации.

Сумма авансового платежа по налогу на имущество, переданному на баланс головной организации, равна:

294 286 руб. × 2,2% : 4 = 1619 руб.

Эту сумму бухгалтер «Альфы» перечислил в бюджет Московской области. Расчет авансовых платежей был представлен головной организацией в налоговую инспекцию по местонахождению склада.

Сумма авансового платежа по налогу на имущество за период, когда оно числилось на балансе обособленного подразделения, равна:

175 714 руб. × 2,2% : 4 = 966 руб.

Эту сумму бухгалтер «Альфы» перечислил в бюджет Московской области. Расчет авансовых платежей был представлен головной организацией в налоговую инспекцию по местонахождению склада.

Есть и альтернативный вариант. Если имущество выбывает с баланса филиала в середине года, то вместо расчета авансового платежа можно досрочно сдать декларацию по налогу на имущество и заплатить налог по местонахождению филиала. Декларацию нужно подать по окончании отчетного периода, в котором имущество выбыло. Сделайте это не позднее срока, установленного для представления расчета авансового платежа. Среднегодовую стоимость выбывшего имущества определите за период с начала календарного года по 1-е число месяца, в котором имущество было списано с баланса филиала. Аналогичные разъяснения есть в письме Минфина России от 26 октября 2015 г. № 03-05-05-01/61337.

Подготовка к составлению расчета

Распределим все имущество, учтенное на счетах 01 и 03 Плана счетов, на 5 групп:

| № | Группы | Комментарий |

| I | Недвижимость, по которой определена кадастровая стоимость | На официальном сайте Росреестра https://rosreestr.ru размещена кадастровая стоимость объектов |

| II | Недвижимость, по которой нет кадастровой оценки | Недвижимое имущество, учитываемое на балансе, по которому отсутствует кадастровая стоимость |

| III | Объекты, освобожденные от налогообложения | Перечень дан в п. 4 ст. 374 НК РФ |

| IV | Льготируемые объекты | Перечень дан в ст. 381 НК РФ |

| V | Прочее | Имущество, не попавшее ни в одну из вышеперечисленных групп |

После того как мы определились с объектами основных средств, перейдем к заполнению расчета по налогу на имущество.

В какие сроки сдавать в 2021

Налоговое законодательство устанавливает строгие сроки сдачи аванса по налогу на имущество. Представим периодичность подачи расчетов по имущественным взносам в таблице:

| Период, 2021 год | Предельный срок сдачи | Код периода |

| 1 квартал | 30.04.2019 | 21 |

| 2 квартал (полугодие) | 30.07.2019 | 17 |

| 3 квартал (9 месяцев) | 30.10.2019 | 18 |

Последний срок, когда платится налог на имущество организаций и авансы по нему, для каждого субъекта РФ определяют региональные законодатели (ст. 383 НК РФ).

Куда сдавать расчет

Чтобы правильно определить, куда сдавать расчет авансовых платежей по налогу на имущество, ответьте на три вопроса:

- Ваша организация является крупнейшим налогоплательщиком?

- Исходя из какой стоимости считали налоговую базу для имущества, по которому сдаете расчет: из средней или кадастровой?

- Есть ли у организации обособленные подразделения, на балансе которых числится имущество? И если есть, то как распределяется налог по местным бюджетам?

Если ваша организация – крупнейший налогоплательщик, то по всем объектам, даже по тем, которые облагаются по кадастровой стоимости, сдавайте единую отчетность по месту постановки на учет организации в качестве крупнейшего налогоплательщика. Об этом сказано в пункте 1.5 приложения 6 к приказу ФНС России от 24 ноября 2011 г. № ММВ-7-11/895.

А вот если организация к крупнейшим не относится, то по каждой недвижимости с кадастровой налоговой базой сдавайте отдельные расчеты по месту нахождения этих объектов. Такие разъяснения ФНС России направила налоговым инспекциям письмом от 29 апреля 2014 г. № БС-4-11/8482.

Переходим к следующему вопросу. У организации есть обособленные подразделения? Если нет, то расчет по имуществу, налоговую базу по которому рассчитываете из средней стоимости, сдавайте в инспекцию по местонахождению организации.

По имуществу же обособленных подразделений (налоговая база по которому рассчитывается из средней стоимости) отчитывайтесь в зависимости от бюджетного устройства конкретного региона. Суммы налога на имущество или авансовых платежей могут:

- полностью поступать в региональный бюджет;

- частично или полностью поступать в бюджеты муниципальных образований;

- распределяться между поселениями, входящими в муниципальное образование.

Если в вашем регионе нет распределения налога на имущество между муниципальными бюджетами, то расчеты авансовых платежей можно подавать централизованно – по местонахождению организации. Но это нужно согласовать с инспекцией. Об этом сказано в пункте 1.6 приложения 6 к приказу ФНС России от 24 ноября 2011 г. № ММВ-7-11/895.

Налог на имущество в регионе зачисляют (полностью или частично) в местные бюджеты? Тут есть несколько вариантов, все они в таблице ниже:

| Где расположены организация, ее обособленные отделения с отдельным балансом или территориально удаленная недвижимость | В какую налоговую инспекцию представлять отчеты | Сколько отчетов сдавать | Как отражать налог в отчетах |

| В нескольких муниципальных образованиях, подведомственных разным налоговым инспекциям | По местонахождению каждого обособленного подразделения с отдельным балансом или территориально удаленной недвижимости | По каждому подразделению с отдельным балансом и по каждому территориально удаленному объекту недвижимости сдавайте отдельные расчеты | В представленных формах отражайте только налог, уплату которого контролирует налоговая инспекция соответствующего муниципального образования |

| В нескольких муниципальных образованиях, подведомственных одной налоговой инспекции | По местонахождению головного подразделения организации | Представляйте единый отчет в отношении всего имущества, с которого платите налог на территории муниципального образования | Налог в отчетности рассчитайте отдельно по каждому муниципальному образованию |

| В одном муниципальном образовании | В отчетах отражайте весь налог на имущество по одному коду ОКТМО – муниципального образования по месту нахождения головного подразделения организации |

Аналогичные разъяснения содержатся в абзаце 7 письма Минфина России от 12 февраля 2009 г. № 03-05-04-01/08.

При этом для таких муниципальных образований, как районы, предусмотрено следующее. Единый расчет представить не получится, если по решению местных законодателей часть налога на имущество зачисляют в бюджеты поселений района. Тогда придется сдавать отдельные расчеты.

Все эти правила прописаны в пунктах 1 и 5 статьи 386 Налогового кодекса РФ, а также изложены в письме ФНС России от 29 апреля 2014 г. № БС-4-11/8482. Не запутаться в том, куда платить налог на имущество (в т. ч. авансы) и куда подавать отчетность, поможет схема ниже и таблица..

Как разделить имущество для расчета

В 2021 году существенно изменился порядок расчетов по имущественному налогу. Теперь в расчетную (облагаемую налогом) базу не включается движимое имущество. В расчете отражаются сведения только по недвижимым основным средствам.

В новых отчетах делить основные фонды на движимое и недвижимое имущество нет необходимости. Но разделять имущественные активы все же придется, и вот по какому принципу:

- По видам расчета. Аванс рассчитывают по среднегодовой и кадастровой стоимости объекта. Для этого в отчете предусмотрены различные разделы.

- По месту нахождения недвижимого имущества. Если активы предприятия находятся на территории различных муниципальных образований. Их придется делить по коду ОКТМО, а отчеты и налоги отправлять в различные территориальные налоговые ведомства.

- По ставкам налогообложения. Расчет надлежит вести по всем видам ставок, применяемых к налоговым объектам плательщика.

- По видам и размерам применяемых льгот. Некоторые имущественные ценности облагаются по льготным ставкам или полностью не облагаются налогом. Объемы льготирования устанавливают местные законодатели. Все виды льготного имущества надлежит отражать в отдельных графах расчета.

Перед сдачей отчетности ответственный исполнитель изучает региональные нормативы, и только после этого ведет расчет стоимости имущества.

Согласование централизованной отчетности

Сдавать расчеты централизованно за все подразделения организации можно только по согласованию со своей налоговой инспекцией. Для этого направьте в инспекцию уведомление в произвольной форме. В документе укажите структурные подразделения, их местонахождение и коды ОКТМО, а также инспекцию, в которую будет подаваться отчетность.

Об этом сказано в письмах ФНС России от 20 марта 2014 г. № БС-4-11/5132 и от 23 декабря 2013 г. № БС-4-11/23185.

Ситуация: можно ли сдавать расчеты авансовых платежей по налогу на имущество централизованно – по местонахождению головного отделения организации, если в одном субъекте РФ у нее находятся несколько обособленных подразделений с отдельными балансами?

Ответ на этот вопрос зависит от того, распределяется налог на имущество между местными бюджетами или нет (п. 5 ст. 56, ст. 58 Бюджетного кодекса РФ).

Если региональное законодательство не предусматривает зачисления части налога в местные бюджеты, то в отчетности отражайте всю сумму налога на имущество к уплате в бюджет субъекта РФ. В том числе и по обособленным подразделениям и объектам недвижимости, которые находятся на территории этого субъекта РФ. В таком случае организация вправе подавать налоговую отчетность централизованно – по местонахождению головного отделения организации. Но сперва согласуйте подачу отчетности централизованно со своей инспекцией.

Например, такой порядок установлен для организаций, имеющих обособленные подразделения или территориально отдаленные объекты недвижимости на территории Москвы. Организация, имеющая в разных округах Москвы обособленные подразделения с отдельными балансами, на которых числятся объекты имущества, может платить налог на имущество и сдавать отчетность по таким объектам по местонахождению головного отделения (если находится в Москве) или одного из таких обособленных подразделений. Если у организации есть территориально удаленные объекты недвижимости в разных округах Москвы, то она может платить налог на имущество и сдавать отчетность по таким объектам по местонахождению своего головного отделения в Москве.

Аналогичные разъяснения содержатся в абзацах 2–6 письма Минфина России от 12 февраля 2009 г. № 03-05-04-01/08 и в письме ФНС России от 30 октября 2012 г. № БС-4-11/18282.

Следует отметить, что по объектам недвижимости, налоговая база по которым определяется как их кадастровая стоимость, сдавать расчеты нужно только по месту их нахождения. При этом не имеет значения, как распределяется налог в регионе и вправе ли организация сдавать отчетность централизованно. Такой вывод можно сделать из писем ФНС России от 2 июня 2014 г. № БС-4-11/10451 и от 23 декабря 2013 г. № БС-4-11/23185.

Если суммы налога на имущество зачисляются (полностью или частично) в местные бюджеты, то возможно несколько вариантов. Все они представлены в таблице.

При этом для таких муниципальных образований, как муниципальные районы, предусмотрено следующее. Организация не может подать единый расчет по имуществу, находящемуся на территории муниципального района, если по решению представительного органа этого муниципального района часть налога на имущество зачисляется в бюджеты его поселений.

Такой порядок установлен пунктом 1.6 Порядка заполнения расчета авансовых платежей, утвержденного приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895.

Пример представления расчетов авансовых платежей по налогу на имущество. Региональное законодательство не предусматривает зачисления части налога в местные бюджеты

Головное отделение организации, ее обособленные подразделения и территориально удаленные объекты недвижимости находятся на территории одного субъекта РФ, но в разных муниципальных образованиях (территорию каждого муниципального образования курирует отдельная налоговая инспекция). Региональным законодательством не предусмотрено зачисление части налога на имущество в местные бюджеты. Объектов недвижимости, налоговой базой по которым признается их кадастровая стоимость, у организации нет.

Бухгалтер организации составляет один расчет авансовых платежей по налогу на имущество. В нем он указывает общую сумму авансового платежа по всему имуществу, которое находится на территории субъекта РФ (т. е. по головному отделению организации, ее обособленным подразделениям и территориально удаленным объектам недвижимости). Этот расчет бухгалтер подает в налоговую инспекцию по местонахождению головного отделения организации. Поэтому в нем указывается код ОКТМО того муниципального образования, в котором находится головное отделение организации.

Пример представления расчетов авансовых платежей по налогу на имущество. Региональное законодательство предусматривает зачисление части налога в местные бюджеты. Территорию каждого муниципального образования курирует отдельная налоговая инспекция

Головное отделение организации, ее обособленные подразделения и территориально удаленные объекты недвижимости находятся на территории одного субъекта РФ, но в разных муниципальных образованиях (территорию каждого муниципального образования курирует отдельная налоговая инспекция). Региональным законодательством предусмотрено зачисление части налога на имущество в местные бюджеты.

Расчеты авансовых платежей по налогу на имущество бухгалтер организации составляет по каждому муниципальному образованию. В каждом расчете отражается сумма авансового платежа по тому имуществу, которое находится на территории данного муниципального образования. Расчеты бухгалтер подает в налоговые инспекции по местонахождению головного отделения организации, ее обособленных подразделений и территориально удаленных объектов недвижимости. В каждом из расчетов указывается код ОКТМО по соответствующему муниципальному образованию.

Пример представления расчетов авансовых платежей по налогу на имущество. Региональное законодательство предусматривает зачисление части налога в местные бюджеты. Территории всех муниципальных образований курирует одна налоговая инспекция

Головное отделение организации, ее обособленные подразделения и территориально удаленные объекты недвижимости находятся на территории одного субъекта РФ, но в разных муниципальных образованиях (территории всех муниципальных образований курирует одна налоговая инспекция). Региональным законодательством предусмотрено зачисление части налога на имущество в местные бюджеты.

Бухгалтер организации составляет один расчет авансовых платежей по налогу на имущество. В нем он отдельно указывает суммы авансового платежа по каждому муниципальному образованию, на территории которого находятся обособленные подразделения и территориально удаленные объекты недвижимости. Относительно каждой суммы указывается код ОКТМО соответствующего муниципального образования. Этот расчет бухгалтер подает в налоговую инспекцию по местонахождению головного отделения организации.

Итоги

Оформлять расчет за 1 квартал 2021 года не нужно Теперь сдавайте только годовые декларации. Но рассчитать и перечислить авансовый платеж за 1 квартал все же придется. Но только тем компаниям, в регионах которых эта обязанность введена.

Источники: Приказ ФНС России от 04.10.2018 N ММВ-7-21/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Способы сдачи

Расчет авансовых платежей по налогу на имущество можно сдать в инспекцию:

- на бумаге (например, через уполномоченного представителя организации или по почте);

- в электронном виде по телекоммуникационным каналам связи. Если среднесписочная численность сотрудников за предыдущий год (во вновь созданных или реорганизованных организациях за месяц создания или реорганизации) превышает 100 человек, то в текущем году сдавать расчеты по налогу на имущество можно только этим способом. Это касается и организаций, которые отнесены к категории крупнейших налогоплательщиков. Они должны сдавать налоговую отчетность в электронном виде по телекоммуникационным каналам связи в межрегиональные инспекции по крупнейшим налогоплательщикам.

Об этом говорится в пункте 3 статьи 80 Налогового кодекса РФ.

Внимание: если организация должна сдавать отчетность в электронном виде, но сдала в бумажном, ее оштрафуют на сумму 200 руб. за каждый расчет. Об этом говорится в статье 119.1 Налогового кодекса РФ.

Расчет налога на имущество юридических лиц

Общие требования к заполнению

Приведем некоторые особенности заполнения авансовых расчетов:

- При отсутствии показателей в полях проставляется прочерк. Прочерк проводится по всей длине поля.

- Стоимостные показатели указываются в полных рублях.

- На всех листах указывается КПП и ИНН организации.

Письмом ФНС России от 14.04.2017 № БС-4-21/[email protected] даны дополнительные разъяснения:

- исключена обязанность заверять декларацию печатью юридического лица;

- исключен код вида экономической деятельности по классификатору ОКВЭД.

Рассмотрим порядок заполнения разделов расчета (КНД 1152028).

Порядок заполнения раздела 1

Раздел 1 заполняется последним — итоговый лист. В нем отражается сумма авансового платежа по налогу, подлежащая уплате в бюджет по месту предоставления. Заполняется в разрезе соответствующих кодов по ОКТМО и КБК. Коды должны соответствовать следующим справочникам:

- Код ОКТМО — справочник ОК 033-2013 (утв. приказом Федерального агентства по техническому регулированию и метрологии от 14.06.2013 N 159-ст);

- КБК — указания о порядке применения бюджетной классификации РФ (утв. приказом Минфина России от 01.07.2013 N 65н).

Сумма авансового платежа указывается в строке 030 расчета и определяется путем суммирования нижеперечисленных строк по всем разделам:

Строка 030 = (Раздел 2: 180 – 200) + (Раздел 3: 090 – 110)

Порядок заполнения раздела 2

В данном разделе отражается налоговая база исходя из остаточной стоимости активов.

Для исчисления среднегодовой стоимости за период включается остаточная стоимость, учтенная на балансе по состоянию на 1-е число каждого месяца, начиная с 1 января, и на конец отчетного периода.

Для определения числа месяцев в отчетном периоде учитывается количество месяцев в периоде + 1. Например, при составлении расчета за первое полугодие число месяцев составит 7 = (6 + 1).

Остаточная стоимость основных средств по состоянию на 1-е число каждого месяца отражается в таблице расчета (строки 020–110). В столбце 3 отражается остаточная стоимость основных средств, которая признается объектом налогообложения.

Для правильного заполнения необходимо вернуться к 5 группам, перечисленным в таблице выше. В табличной части расчета указываются объекты, которые отнесены ко II, IV и V группам.

Важно! В разделе 2 не отражаются недвижимость и имущество, освобожденное от налогообложения.

Порядок заполнения раздела 2.1

Раздел 2.1 заполняется по объектам недвижимого имущества, по которым кадастровая стоимость не определена. С учетом наших групп, это те, что были учтены во II группе. Налоговой базой признается среднегодовая стоимость.

В разделе 2.1 не указываются выбывшие до окончания отчетного периода объекты недвижимости. Например, при заполнении расчета за первое полугодие раздел 2.1 не заполняется в отношении недвижимости, выбывшей до 01 июля.

Значение по строке 050 соответствует остаточной стоимости объекта недвижимости по состоянию на 1-е число месяца, следующего за месяцем завершения предшествующего отчетного периода. Например, при заполнении расчета за полугодие указывается остаточная стоимость по состоянию на 01 июля.

<< Начало

Обратите внимание: с 1 января 2015 года содержание подпункта 8 пункта 4 статьи 374 Налогового кодекса РФ изменилось. Раньше в нем говорилось о движимых основных средствах, принятых на учет после 31 декабря 2012 года. Теперь в этом подпункте говорится о любых основных средствах, которые входят в первую или во вторую амортизационную группу по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1.

Порядок заполнения расчета, утвержденный приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895, эти изменения не учитывает. Основные средства, включенные в первую или во вторую амортизационную группу, не признаются объектом налогообложения независимо от того, когда они были приняты на учет. Тем не менее при заполнении расчетов авансовых платежей в 2021 году данные об их остаточной стоимости нужно включать в показатель строки 210. В том числе данные о движимом имуществе (1 и 2 амортизационной группы), которое принято на учет после 31 декабря 2012 года.

Об этом сказано в письме ФНС России от 7 августа 2015 г. № БС-4-11/13906.

Пример заполнения раздела 2 расчета авансовых платежей по налогу на имущество

ООО «Альфа» расположено в Москве. Бухгалтер «Альфы» составляет расчет авансовых платежей по налогу на имущество за I квартал 2016 года.

На балансе организации числится только движимое имущество.

По данным бухучета остаточная стоимость движимого имущества, составляет:

| На дату | Остаточная стоимость движимого имущества, руб. | Остаточная стоимость движимого имущества, принятого на учет до 01.01.2013 | Остаточная стоимость движимого имущества, принятого на учет с 01.01.2013 | ||

| Всего | в т. ч. 1–2 амортизационной группы | Всего | в т. ч. 1–2 амортизационной группы | ||

| 1 января | 6 765 000 | 1 014 750 | 811 800 | 5 750 250 | 4 600 200 |

| 1 февраля | 6 654 791 | 998 219 | 798 575 | 5 656 572 | 4 525 258 |

| 1 марта | 6 544 582 | 981 687 | 785 350 | 5 562 895 | 4 450 316 |

| 1 апреля | 6 878 943 | 1 031 841 | 825 473 | 5 847 102 | 4 677 681 |

Движимое имущество, включенное в первую и во вторую амортизационную группу, не признаются объектом налогообложения независимо от того, когда они были приняты на учет. Тем не менее при заполнении расчетов авансовых платежей в 2021 году данные об их остаточной стоимости бухгалтер включил в показатель строки 210.

Льготу по движимому имуществу (3–10 амортизационной группы), принятому на учет после 31 декабря 2012 года (п. 25 ст. 381 НК РФ), бухгалтер заявил по строке 130.

Раздел 2 расчета бухгалтер заполнил так.

В графе 3 по строкам 020–050 бухгалтер указал остаточную стоимость имущества, признаваемого объектом налогообложения (в т. ч. льготируемого) по состоянию на:

- 1 января – 1 353 000 руб. (6 765 000 руб. – 811 800 руб. – 4 600 200 руб.);

- 1 февраля – 1 330 958 руб. (6 654 791 руб. – 798 575 руб. – 4 525 258 руб.);

- 1 марта – 1 308 916 руб. (6 544 582 руб. – 785 350 руб. – 4 450 316 руб.);

- 1 апреля – 1 375 789 руб. (6 878 943 руб. – 825 473 руб. – 4 677 681 руб.).

- 1 января – 1 150 050 руб. (5 750 250 руб. – 4 600 200 руб.);

- 1 февраля – 1 131 314 руб. (5 656 572 руб. – 4 525 258 руб.);

- 1 марта – 1 112 579 руб. (5 562 895 руб. – 4 450 316 руб.);

- 1 апреля – 1 169 420 руб. (5 847 102 руб. – 4 677 681 руб.).

По строке 120 – среднюю стоимость всего имущества за I квартал: (1 353 000 руб. + 1 330 958 руб. + 1 308 916 руб. + 1 375 789 руб.) : 4 = 1 342 166 руб.

По строке 130 – код налоговой льготы 2010257 согласно письму ФНС России от 12 декабря 2014 г. № БС-4-11/25774.

По строке 140 – среднюю стоимость льготируемого имущества за I квартал: (1 150 050 руб. + 1 131 314 руб. + 1 112 579 руб. + 1 169 420 руб.) : 4 = 1 140 841 руб.

По строке 170 – ставку налога на имущество организаций в Москве – 2,2 процента (Закон г. Москвы от 5 ноября 2003 г. № 64).

По строке 180 – сумму авансового платежа по налогу на имущество за I квартал, рассчитанную по формуле: (1 342 166 руб. – 1 140 841 руб.) × 2,2% : 4 = 1107 руб.

По строке 210 – остаточную стоимость всех основных средств по состоянию на 1 апреля: 6 878 943 руб.

Ситуация: какой код ОКТМО – 8-значный или 11-значный – указывать в расчете авансовых платежей по налогу на имущество?

Ответ на этот вопрос зависит от того, как данный налог распределяют между бюджетами в конкретном регионе.

В форме расчета авансовых платежей по налогу на имущество в строке «Код по ОКТМО» 11 ячеек (знако-мест). Общероссийский классификатор, утвержденный приказом Росстандарта от 14 июня 2013 г. № 159-СТ, включает в себя два раздела, в одном из которых приведены 8-значные коды ОКТМО, а во втором – 11-значные коды. 8-значные коды присвоены муниципальным образованиям округов, а 11-значные – населенным пунктам, которые входят в состав муниципальных образований региона.

Какой именно код ОКТМО указывать в расчете – 8-значный или 11-значный, зависит от того, как региональные власти распределяют налог на имущество по бюджетам разных уровней (п. 1.6 приложения 6 к приказу ФНС России от 24 ноября 2011 г. № ММВ-7-11/895). Узнать о порядке распределения налога в конкретном регионе можно из региональных нормативных актов. Или же уточнить в своей налоговой инспекции.

Так, налог на имущество может:

- поступать полностью в региональный бюджет;

- частично или полностью попадать в муниципальные образования;

- распределяться между поселениями, входящими в муниципальное образование.

В первых двух случаях в расчете указывайте код ОКТМО, состоящий из восьми знаков. При этом строку «Код по ОКТМО» заполняйте начиная слева. В ячейках, оставшихся пустыми, проставьте прочерки.

В случае же, когда часть налога зачисляется в бюджеты конкретных населенных пунктов, в расчете нужно указать 11-значный код ОКТМО.

Такой порядок следует из пункта 1.6 приложения 6 к приказу ФНС России от 24 ноября 2011 г. № ММВ-7-11/895 и приказа Росстандарта от 14 июня 2013 г. № 159-СТ.

Ситуация: нужно ли отражать стоимость земельного участка, числящегося на балансе организации, в разделе 2 расчета авансовых платежей по налогу на имущество?

Нет, не нужно.

В отчетности по налогу на имущество нужно отразить стоимость только тех основных средств, которые являются объектом налогообложения. Земельные участки объектом обложения налогом на имущество не признаются (подп. 1 п. 4 ст. 374 НК РФ). Поэтому указывать их стоимость в расчете авансовых платежей (декларации) не нужно. Аналогичная точка зрения отражена в письме ФНС России от 26 октября 2004 г. № 21-3-05/461.