1. В целях настоящей главы доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (метод начисления), если иное не предусмотрено пунктом 1.1 настоящей статьи.

1.1. Налогоплательщики, указанные в подпункте 1 пункта 1 статьи 275.2 настоящего Кодекса, признают доходы от осуществления деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья, в том налоговом (отчетном) периоде, в котором они имели место, независимо от времени фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (метод начисления), но не ранее даты выделения на участке недр нового морского месторождения углеводородного сырья либо в случаях, предусмотренных пунктом 8 статьи 261 настоящего Кодекса, даты принятия налогоплательщиком решения о завершении работ (их части) по освоению природных ресурсов на указанном участке недр или о полном прекращении работ на участке недр в связи с экономической нецелесообразностью, геологической бесперспективностью или по иным причинам.

Если на участке недр выделено более одного нового морского месторождения углеводородного сырья, сумма доходов до даты выделения на участке недр новых морских месторождений углеводородного сырья, относящихся к деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья, осуществляемой на каждом новом месторождении на этом участке недр, определяется с учетом положений пункта 3 статьи 299.3 настоящего Кодекса.

Указанные в настоящем пункте доходы, выраженные в иностранной валюте, для целей налогообложения пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на даты, соответствующие датам признания аналогичных видов доходов в соответствии с пунктами 3 — 6 настоящей статьи, без учета положений абзаца первого настоящего пункта.

2. По доходам, относящимся к нескольким отчетным (налоговым) периодам, и в случае, если связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов.

По производствам с длительным (более одного налогового периода) технологическим циклом в случае, если условиями заключенных договоров не предусмотрена поэтапная сдача работ (услуг), доход от реализации указанных работ (услуг) распределяется налогоплательщиком самостоятельно в соответствии с принципом формирования расходов по указанным работам (услугам).

3. Для доходов от реализации, если иное не предусмотрено настоящей главой, датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав), определяемой в соответствии с пунктом 1 статьи 39 настоящего Кодекса, независимо от фактического поступления денежных средств (иного имущества (работ, услуг) и (или) имущественных прав) в их оплату. При реализации товаров (работ, услуг) по договору комиссии (агентскому договору) налогоплательщиком-комитентом (принципалом) датой получения дохода от реализации признается дата реализации принадлежащего комитенту (принципалу) имущества (имущественных прав), указанная в извещении комиссионера (агента) о реализации и (или) в отчете комиссионера (агента).

Датой реализации недвижимого имущества признается дата передачи недвижимого имущества приобретателю этого имущества по передаточному акту или иному документу о передаче недвижимого имущества.

Датой реализации принадлежащих налогоплательщику ценных бумаг также признается:

дата прекращения обязательств по передаче ценных бумаг зачетом встречных однородных требований;

дата фактического получения налогоплательщиком сумм частичного погашения номинальной стоимости ценной бумаги в период ее обращения, предусмотренного условиями выпуска.

В целях настоящей главы однородными признаются требования по передаче имеющих одинаковый объем прав ценных бумаг одного эмитента, одного вида, одной категории (типа) или одного паевого инвестиционного фонда (для инвестиционных паев паевых инвестиционных фондов).

При этом зачет встречных однородных требований должен подтверждаться документами в соответствии с законодательством Российской Федерации о прекращении обязательств по передаче (принятию) ценных бумаг, в том числе отчетами клиринговой организации, лиц, осуществляющих брокерскую деятельность, или управляющих, которые в соответствии с законодательством Российской Федерации оказывают налогоплательщику клиринговые, брокерские услуги или осуществляют доверительное управление в интересах налогоплательщика.

4. Для внереализационных доходов датой получения дохода признается:

1) дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг) — для доходов:

абзац исключен. — Федеральный закон от 29.05.2002 N 57-ФЗ;

в виде безвозмездно полученного имущества (работ, услуг);

по иным аналогичным доходам;

2) дата поступления денежных средств на расчетный счет (в кассу) налогоплательщика — для доходов:

в виде дивидендов от долевого участия в деятельности других организаций;

в виде безвозмездно полученных денежных средств;

в виде сумм возврата ранее уплаченных некоммерческим организациям взносов, которые были включены в состав расходов;

в виде процентов, начисляемых на сумму требований конкурсного кредитора в соответствии с законодательством о несостоятельности (банкротстве);

в виде иных аналогичных доходов;

2.1) дата получения недвижимого имущества по передаточному акту или иному документу о передаче (подтверждающему передачу) недвижимого имущества, дата перехода права собственности на иное имущество (в том числе ценные бумаги) — для доходов в виде дивидендов, полученных в неденежной форме;

3) дата осуществления расчетов в соответствии с условиями заключенных договоров или предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последний день отчетного (налогового) периода — для доходов:

от сдачи имущества в аренду;

в виде лицензионных платежей (включая роялти) за пользование объектами интеллектуальной собственности;

в виде иных аналогичных доходов;

4) дата признания должником либо дата вступления в законную силу решения суда — по доходам в виде штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также в виде сумм возмещения убытков (ущерба), если иное не предусмотрено подпунктом 15 настоящего пункта;

5) последний день отчетного (налогового) периода — по доходам:

в виде сумм восстановленных резервов и иным аналогичным доходам;

в виде распределенного в пользу налогоплательщика при его участии в простом товариществе дохода;

по доходам от доверительного управления имуществом;

по иным аналогичным доходам;

6) дата выявления дохода (получения и (или) обнаружения документов, подтверждающих наличие дохода) — по доходам прошлых лет;

7) дата перехода права собственности на иностранную валюту и драгоценные металлы при совершении операций с иностранной валютой и драгоценными металлами (в том числе по обезличенным металлическим счетам), а также последнее число текущего месяца — по доходам в виде положительной курсовой разницы по имуществу и требованиям (обязательствам), стоимость которых выражена в иностранной валюте (за исключением авансов), и положительной переоценки стоимости драгоценных металлов и требований (обязательств), выраженных в драгоценных металлах, осуществляемой в порядке, установленном нормативными актами Центрального банка Российской Федерации;

7) исключен. — Федеральный закон от 29.05.2002 N 57-ФЗ;

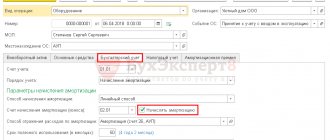

дата составления акта ликвидации амортизируемого имущества, оформленного в соответствии с требованиями к бухгалтерскому учету, — по доходам в виде полученных материалов или иного имущества при ликвидации выводимого из эксплуатации амортизируемого имущества;

дата составления акта ликвидации амортизируемого имущества, оформленного в соответствии с требованиями к бухгалтерскому учету, — по доходам в виде полученных материалов или иного имущества при ликвидации выводимого из эксплуатации амортизируемого имущества;

9) дата, когда получатель имущества (в том числе денежных средств) фактически использовал указанное имущество (в том числе денежные средства) не по целевому назначению либо нарушил условия, на которых они предоставлялись, — для доходов в виде имущества (в том числе денежных средств), указанных в пунктах 14, 15 статьи 250 настоящего Кодекса;

10) дата перехода права собственности на иностранную валюту для доходов от продажи (покупки) иностранной валюты;

11) датой получения дохода в виде денежного эквивалента имущества, переданного на пополнение целевого капитала некоммерческой организации в установленном Федеральным законом от 30 декабря 2006 года N 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций» порядке и возвращенного жертвователю или его правопреемникам, признается дата зачисления денежных средств на расчетный счет налогоплательщика;

12) датой получения дохода в виде прибыли контролируемой иностранной компании признается 31 декабря календарного года, следующего за налоговым периодом, на который приходится дата окончания периода, за который в соответствии с личным законом такой компании составляется финансовая отчетность за финансовый год, а в случае отсутствия в соответствии с личным законом такой компании обязанности по составлению и представлению финансовой отчетности — 31 декабря календарного года, следующего за налоговым периодом, на который приходится дата окончания календарного года, за который определяется ее прибыль;

13) дата представления в налоговый орган налоговой декларации по акцизам в части операций, указанных в пункте 24 части второй статьи 250 настоящего Кодекса;

14) дата уплаты процентов для доходов в виде процентов по кредитному договору:

предусмотренная кредитным договором, заключенным специализированным застройщиком с уполномоченным банком, на предоставление целевого кредита в соответствии с Федеральным законом от 30 декабря 2004 года N 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации»;

установленная при изменении условий кредитного договора в соответствии с Федеральным законом от 3 апреля 2021 года N 106-ФЗ «О внесении изменений в Федеральный закон «О Центральном банке Российской Федерации (Банке России)» и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа»;

предусмотренная кредитным договором, указанным в пункте 62.2 статьи 217 или подпункте 21.4 пункта 1 статьи 251 настоящего Кодекса;

15) дата поступления денежных средств (имущества, имущественных прав) для доходов в виде сумм возмещения убытков или ущерба, признанных должником или подлежащих уплате должником в пользу кредитной организации на основании решения суда, вступившего в законную силу, причиненных действиями (бездействием) лиц, контролирующих кредитную организацию, в отношении которой осуществлены (осуществляются) меры по предупреждению банкротства с участием Центрального банка Российской Федерации или государственной корпорации «Агентство по страхованию вкладов», предусмотренные Федеральным законом от 26 октября 2002 года N 127-ФЗ «О несостоятельности (банкротстве)».

4.1. Средства в виде субсидий, за исключением указанных в статье 251 настоящего Кодекса либо полученных в рамках возмездного договора, признаются в составе внереализационных доходов в следующем порядке:

субсидии, полученные на финансирование расходов, не связанных с приобретением, созданием, реконструкцией, модернизацией, техническим перевооружением амортизируемого имущества, приобретением имущественных прав, учитываются по мере признания расходов, фактически осуществленных за счет этих средств;

субсидии, полученные на финансирование расходов, связанных с приобретением, созданием, реконструкцией, модернизацией, техническим перевооружением амортизируемого имущества, приобретением имущественных прав, учитываются по мере признания расходов, фактически осуществленных за счет этих средств. При реализации, ликвидации или ином выбытии указанного имущества, имущественных прав полученные субсидии, не учтенные в составе доходов, признаются внереализационными доходами на последнюю дату отчетного (налогового) периода, в котором произошли реализация, ликвидация или иное выбытие указанного имущества, имущественных прав;

субсидии, полученные на компенсацию ранее произведенных расходов, не связанных с приобретением, созданием, реконструкцией, модернизацией, техническим перевооружением амортизируемого имущества, приобретением имущественных прав, или недополученных доходов, учитываются единовременно на дату их зачисления;

субсидии, полученные на компенсацию ранее произведенных расходов, связанных с приобретением, созданием, реконструкцией, модернизацией, техническим перевооружением амортизируемого имущества, приобретением имущественных прав, учитываются единовременно на дату их зачисления в сумме, соответствующей сумме начисленной амортизации по ранее произведенным расходам, связанным с приобретением, созданием, реконструкцией, модернизацией, техническим перевооружением амортизируемого имущества, приобретением имущественных прав. Разница между суммой полученных субсидий и суммой, учтенной в составе доходов на дату их зачисления, отражается в составе доходов в порядке, аналогичном порядку, предусмотренному абзацем третьим настоящего пункта.

В случае нарушения условий получения субсидий, предусмотренных настоящим пунктом, суммы полученных субсидий в полном объеме отражаются в составе доходов налогового периода, в котором допущено нарушение.

Денежные средства, полученные от концедента по концессионному соглашению, а также денежные средства, полученные от публичного партнера по соглашению о государственно-частном партнерстве, соглашению о муниципально-частном партнерстве, признаются в порядке, предусмотренном настоящим пунктом для учета субсидий.

4.2 — 4.4. Утратили силу с 1 января 2015 года. — Федеральный закон от 29.12.2014 N 465-ФЗ.

5. При реализации финансовым агентом услуг финансирования под уступку денежного требования, а также реализации новым кредитором, получившим указанное требование, финансовых услуг дата получения дохода определяется как день последующей уступки данного требования или исполнения должником данного требования. При уступке налогоплательщиком — продавцом товара (работ, услуг) права требования долга третьему лицу дата получения уступки права требования определяется как день подписания сторонами акта уступки права требования.

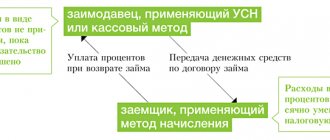

6. По договорам займа или иным аналогичным договорам (включая долговые обязательства, оформленные ценными бумагами), срок действия которых приходится более чем на один отчетный (налоговый) период, в целях настоящей главы доход признается полученным и включается в состав соответствующих доходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от даты (сроков) его выплаты, предусмотренных договором, за исключением доходов, указанных в подпункте 14 пункта 4 настоящей статьи.

В случае, если договором займа или иным аналогичным договором (включая долговые обязательства, оформленные ценными бумагами) предусмотрено, что исполнение обязательства по такому договору зависит от стоимости (или иного значения) базового актива с начислением в период действия договора фиксированной процентной ставки, доходы, начисленные исходя из этой фиксированной ставки, признаются на последнее число каждого месяца соответствующего отчетного (налогового) периода, а доходы, фактически полученные исходя из сложившейся стоимости (или иного значения) базового актива, признаются на дату исполнения обязательства по этому договору.

В случае прекращения действия договора (погашения долгового обязательства) в течение календарного месяца доход признается полученным и включается в состав соответствующих доходов на дату прекращения действия договора (погашения долгового обязательства).

Положения настоящего пункта не применяются к доходам в виде процентов, начисляемых на сумму требований конкурсного кредитора в соответствии с законодательством о несостоятельности (банкротстве).

Независимо от положений абзацев первого — третьего настоящего пункта доходы в виде процентов, начисленных по договору займа на финансирование зарубежного геолого-разведочного проекта и не признанных для целей налогообложения за период с даты выдачи такого займа по последнее число месяца, на который приходится дата принятия решения по такому зарубежному геолого-разведочному проекту, учитываются для целей налогообложения одним из следующих способов:

в случае прекращения обязательств по договору займа на финансирование зарубежного геолого-разведочного проекта в полном объеме без удовлетворения имущественных требований налогоплательщика в связи с окончанием работ на указанном зарубежном геолого-разведочном проекте и признанием такого проекта экономически нецелесообразным и (или) геологически бесперспективным не учитываются для целей налогообложения;

в случае несоответствия договора займа на финансирование зарубежного геолого-разведочного проекта одному из условий, указанных в пункте 11 статьи 261 настоящего Кодекса, учитываются в полном объеме на 1-е число месяца, следующего за месяцем, в котором такое условие было нарушено;

в иных случаях учитываются равномерно в течение двух лет начиная с месяца, следующего за месяцем, на который приходится дата принятия решения по зарубежному геолого-разведочному проекту.

Датой принятия решения по зарубежному геолого-разведочному проекту признается наиболее ранняя из следующих дат:

дата принятия налогоплательщиком решения об успешности зарубежного геолого-разведочного проекта;

дата прекращения обязательств по договору займа на финансирование зарубежного геолого-разведочного проекта в полном объеме без удовлетворения имущественных требований налогоплательщика в связи с окончанием работ на указанном зарубежном геолого-разведочном проекте и признанием такого проекта экономически нецелесообразным и (или) геологически бесперспективным;

дата прекращения (частичного прекращения) обязательств по договору займа на финансирование зарубежного геолого-разведочного проекта;

дата, на которую в отношении договора займа на финансирование зарубежного геолого-разведочного проекта было нарушено одно из условий, указанных в пункте 11 статьи 261 настоящего Кодекса;

последнее число месяца, в котором истекают семь последовательных календарных лет с даты выдачи займа на финансирование зарубежного геолого-разведочного проекта.

Признание зарубежного геолого-разведочного проекта успешным или экономически нецелесообразным и (или) геологически бесперспективным осуществляется налогоплательщиком самостоятельно в порядке, аналогичном порядку, установленному пунктом 10 статьи 261 настоящего Кодекса в отношении решения, указанного в абзаце пятом пункта 11 статьи 261 настоящего Кодекса.

Доходы в виде процентов, фактически полученные (как в денежной, так и в натуральной форме, в том числе путем зачета встречных требований и обязательств) налогоплательщиком по договору займа на финансирование зарубежного геолого-разведочного проекта в период с даты выдачи такого займа по последнее число месяца, на который приходится дата принятия решения по такому зарубежному геолого-разведочному проекту, признаются на дату их получения, определяемую в порядке, установленном пунктом 2 статьи 273 настоящего Кодекса.

7. Утратил силу. — Федеральный закон от 20.04.2014 N 81-ФЗ.

8. Доходы, выраженные в иностранной валюте, для целей налогообложения пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату признания соответствующего дохода, если иное не установлено настоящим пунктом.

Требования (обязательства), стоимость которых выражена в иностранной валюте, имущество в виде валютных ценностей пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату перехода права собственности на указанное имущество, прекращения (исполнения) требований (обязательств) и (или) на последнее число текущего месяца в зависимости от того, что произошло раньше.

Если при пересчете выраженной в иностранной валюте (условных денежных единицах) стоимости требований (обязательств), подлежащих оплате в рублях, применяется иной курс иностранной валюты, установленный законом или соглашением сторон, пересчет доходов, требований (обязательств) в соответствии с настоящим пунктом производится по такому курсу.

В случае получения аванса, задатка доходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату получения аванса, задатка (в части, приходящейся на аванс, задаток).

Требования, стоимость которых выражена в иностранной валюте, по договору займа на финансирование зарубежного геолого-разведочного проекта (включая задолженность по начисленным процентам) пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату принятия решения по зарубежному геолого-разведочному проекту, определяемую в порядке, установленном пунктом 6 настоящей статьи.

Доходы в виде положительной курсовой разницы, возникающей в результате пересчета требований по договору займа на финансирование зарубежного геолого-разведочного проекта на дату принятия решения по зарубежному геолого-разведочному проекту, признаются в составе внереализационных доходов одним из следующих способов:

в случае прекращения обязательств по такому договору займа в полном объеме без удовлетворения имущественных требований налогоплательщика в связи с окончанием работ на указанном зарубежном геолого-разведочном проекте и признанием такого проекта экономически нецелесообразным и (или) геологически бесперспективным не учитываются для целей налогообложения;

в случае несоответствия договора займа на финансирование зарубежного геолого-разведочного проекта одному из условий, указанных в пункте 11 статьи 261 настоящего Кодекса, учитываются в полном объеме на дату, когда такое условие было нарушено;

в иных случаях учитываются равномерно в течение двух лет начиная с месяца, следующего за месяцем, на который приходится дата принятия решения по зарубежному геолого-разведочному проекту.

Начиная со дня, следующего за датой принятия решения по зарубежному геолого-разведочному проекту, пересчет требований, стоимость которых выражена в иностранной валюте, по соответствующему договору займа на финансирование зарубежного геолого-разведочного проекта в рубли производится в общем порядке, установленном абзацами первым — четвертым настоящего пункта.

- Статья 270. Расходы, не учитываемые в целях налогообложения

- Статья 272. Порядок признания расходов при методе начисления

Равномерное распределение

Вместе с тем в установленных НК РФ случаях доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности признания доходов и расходов. Так, распределение доходов с учетом принципа равномерности признания доходов и расходов предусмотрено ст. 271 НК РФ в следующих случаях: — если доходы относятся к нескольким отчетным (налоговым) периодам; — если связь между доходами и расходами не может быть определена четко или определяется косвенным путем; — если производство имеет длительный (более одного налогового периода) технологический цикл, в случае когда условиями заключенных договоров не предусмотрена поэтапная сдача работ (услуг). Каждое из указанных обстоятельств является самостоятельным основанием для распределения налогоплательщиком в налоговом учете доходов с учетом принципа равномерности признания доходов и расходов. Вопрос о порядке признания доходов от реализации продукции при применении метода начисления рассмотрен в Письме Минфина России от 24.09.2010 N 03-03-06/1/615. Как разъяснило финансовое ведомство, НК РФ предусмотрено равномерное распределение доходов от реализации работ и услуг. При этом при производстве продукции (товаров) с длительным производственным циклом распределение доходов от их реализации не производится. Таким образом, основным принципом распределения дохода от реализации между отчетными (налоговыми) периодами является принцип формирования расходов. Налоговые органы поддерживают мнение Минфина России по данному вопросу (см., например, Письмо МНС России от 15.09.2004 N 02-5-10/54). Сложившаяся судебная практика в подавляющем большинстве использует ту же позицию (см., например, Постановление ФАС Центрального округа от 31.05.2006 по делу N А36-4182/2005). Поэтому в ситуации, когда, скажем, организация заключила договор о выполнении работ в период с 10.12.2010 по 24.02.2011 и оплата производится 24.02.2011, доходы по этому договору распределяются пропорционально произведенным расходам. Позиция налогового органа, считающего, что доходы налогоплательщика должны быть распределены равномерно между налоговыми периодами, неверна.

Принцип начисления

Один из основополагающих принципов. Все операции в бухгалтерском учете должны отображаться в момент их совершения, а не тогда, когда произойдет ожидаемое от этой операции действие. К примеру, вы отгрузили товар покупателю. Эта операция подлежит отображению в бухгалтерском учете уже в момент отгрузки, а не тогда, когда поступит ожидаемая прибыль.

Принцип непрерывности

Бухгалтерский учет может вестись только на том предприятии, которое видит себя действующим в обозримом будущем и не собирается прекращать деятельность.

Принцип понятности

Учет должен вестись так, чтобы его данные были понятны пользователю информации. С этой целью разработан единый порядок записи операций.

Принцип существенности

Информация бухгалтерского учета представляет собой большую ценность, поэтому при ведении учета следует заботиться о том, чтобы она подавалась по существу и представляла собой интерес для пользователя.

Принцип значимости

Этот принцип дополняет предыдущий – вся информация бухгалтерского учета должна не только подаваться по существу, но быть полезной и значимой для управления, оценки и анализа финансовой, операционной, хозяйственной деятельности.

Принцип достоверности и правдивости

Учетная информация должна подаваться без предвзятости и не может содержать ошибок.

Принцип объективности

Все без исключения проходящие на предприятии операции должны найти отображение в бухгалтерском учете и подтверждаться документально.

Принцип осмотрительности

Проводить оценку в процессе бухгалтерского учета следует с осторожностью – доходы и активы не могут быть завышены, а расходы, обязательства – занижены.

Принцип завершенности

Операция, отображенная в бухгалтерском учете должна быть логически завершенной и представленной в полном объеме.

Принцип сопоставимости

Поскольку бухгалтерский учет должен быть полезным для управления и анализа деятельности, его данные должны отображаться так из периода в период, чтобы их можно было сопоставить. С этой целью и разрабатываются унифицированные отчетные формы, учетная политика на предприятии.

Принцип последовательности

Несмотря на то, что у бухгалтерской отчетности существуют установленные сроки: месяц, квартал, декада, полгода и год, она должна быть последовательной из года, в год, с начала и до конца деятельности предприятия. Таким образом, как и при применении принципа сопоставимости можно отслеживать динамику развития предприятия и принимать на основании полученной информации необходимые управленческие решения.

Принцип единства измерения

Несмотря на то, что в процессе ведения деятельности информация поступает в денежных, натуральных и трудовых измерителях, ее сопоставление и анализ может проводиться только с использованием денежных показателей. Так реализуются и другие принципы, важные для принятия решений – принципы сопоставимости и последовательности.

Принцип конфиденциальности

Данные бухгалтерского учета представляют собой коммерческую тайну. Если исключения возможны, они оговариваются с бухгалтером заранее. За нарушение этого принципа в РФ предусмотрена административная и уголовная ответственность.

На указанных выше принципах бухгалтерского учета строится нормативная и законодательная база РФ в этой сфере.

5.Предмет бухгалтерского учета и сфера его применения.

К предмету бухгалтерского учета относится воспроизводство общественного продукта, включающее в себя производство, распределение, обмен и частичное потребление общественного продукта. Для бухгалтерского учета характерно обобщение информации в стоимостные показатели, которые дополняются детальными аналитическими показателями, выраженными в натуральных и трудовых измерителях. Таким образом, предметом бухгалтерского учета является процесс воспроизводства в той части, которая может быть представлена информацией в едином денежном измерителе, то есть состояние и использование средств в ходе хозяйственной деятельности, а также хозяйственные операции как первичные элементы этого процесса.Предметом бухгалтерского учета является имущество предприятия, находящееся в виде средств и обязательств; движение этого имущества посредством хозяйственных операций, происходящих в сфере снабжения, производства и реализации продукции; а также результат деятельности предприятия, выраженный в денежной оценке, то есть средства предприятия, используемые им при осуществлении хозяйственной деятельности.

Имущество предприятия, его обязательства, источники формирования этого имущества (собственные и заемные), хозяйственные процессы являются объектом хозяйственного учета.

К важным объектам учета на предприятии относятся: нематериальные активы (патенты, торговые знаки, лицензии), основные средства (здания, станки), материалы, инвентарь, денежные ценности, которыми располагает предприятие, его юридические отношения с государством (налоги), с другими предприятиями, готовая продукция и ее реализация, кредитно-расчетные операции, финансовые результаты, а также хозяйственные операции, в результате которых эти ценности и отношения изменяются.

Одновременно объекты учета представляют собой хозяйственные средства, используемые предприятием для осуществления хозяйственной деятельности.

Состав имущества предприятия достаточно разнообразен. Он определяется содержанием, отраслевой спецификой и объемом хозяйственной деятельности предприятия. Объекты имущества фирмы имеют стоимостное выражение и называются хозяйственными средствами.

Длительный технологический цикл

Исходя из п. 2 ст. 271 НК РФ по производствам с длительным (более одного налогового периода) технологическим циклом, в случае если условиями заключенных договоров не предусмотрена поэтапная сдача работ (услуг), доход от реализации указанных работ (услуг) налогоплательщик распределяет самостоятельно в соответствии с принципом формирования расходов по указанным работам (услугам). Согласно позиции налоговых органов под производством с длительным циклом в целях исчисления налога на прибыль следует понимать производство, сроки начала и окончания которого приходятся на разные налоговые периоды независимо от количества дней осуществления производства. Указанное распространяется только на случаи заключения договоров, не предусматривающих поэтапную сдачу работ, услуг (независимо от продолжительности этапов) (см., например, Письмо МНС России от 15.09.2004 N 02-5-10/54).

Принципы начисления

Принцип (метод) начислений состоит в том, что все доходы и расходы, полученные или понесённые в отчётном периоде, считаются доходами и расходами отчётного периода независимо от фактического времени поступления или выплаты денежных средств.

Доходы и расходы, не относящиеся к отчётному периоду, не признаются доходами и расходами этого периода, даже если деньги по ним поступили или перечислены в данном периоде. Метод начислений в учёте доходов и расходов позволяет «отразить финансовые последствия для фирмы возникающих фактов хозяйственной жизни в те периоды, когда эти факты имели место, а не тогда, когда фирма получает или выплачивает деньги.

Метод включает два приёма:

- 1) констатация — признание доходов в момент их получения и расходов в момент их возникновения;

- 2) трансформация счетов.

Отсрочка — расходы или доходы будущих периодов. Она необходима: в случае возникновения затрат, которые могут быть отнесены к двум или более отчётным периодам.

Например, стоимость здания, вспомогательные материалы, авансом оплаченная страховка.

Трансформация затрагивает счета активов (кредитуются) и счета расходов (дебетуются); в случае возникновения доходов, которые должны быть отнесены к двум и более отчётным периодам.

Например, получение авансом комиссионных за услуги, которые будут оказаны впоследствии. Трансформация затрагивает счёт пассивов (дебетуется) и счёт доходов (кредитуется).

Начисление — констатация расходов или доходов, которые уже не имеют место, но ещё не были зарегистрированы и проведены по кассе.

Начисление необходимо:

в случае причитающихся, но не зарегистрированных и не полученных доходов. Например, заработанные, но до сих пор не полученные комиссионные, счета на которые не были выставлены клиентам. Трансформация затрагивает счёт активов (дебетуется) и счёт доходов (кредитуется);

в случае возникших, но незарегистрированных и не понесённых расходов. Например, заработная плата работников за текущий отчётный период, но выплачиваемая в следующий отчётный период. Трансформация затрагивает счёт расходов (дебетуется) и счёт пассивов (кредитуется).

Фирмы часто несут затраты, которые оказывают благоприятное влияние на финансовые результаты более чем одного отчётного периода. Эти затраты обычно целиком относятся на счета активов. В конце определённого отчётного периода суммы, относящиеся к этому периоду, обычно переносятся со счетов активов на счета расходов.

К двум наиболее важным видам отсрочек расходов относятся записи по авансированным (авансам оплаченным) расходам и амортизация зданий, сооружений, оборудования.

Авансированные расходы выплачиваются вперёд и относятся к будущему. Среди них арендная плата, выплаты страховки, и приобретение расходных материалов.

Та часть расходов, которая пошла на проведение текущих операций данного периода, рассматривается как расходы данного периода, а та часть, которая ещё не нашла в этом отчётном периоде своего применения, рассматривается как расходы будущих периодов.

Если в конце месяца не сделаны корректирующие записи по отнесению авансированных расходов, то и баланс, и отчёт о прибылях и убытках считаются составленными неверно. В этом случае оценка активов будет завышена, а расходы — занижены. Следствием этого станет завышение капитала в балансе и чистой прибыли в отчёте о прибылях и убытках.

Признание отдельных доходов

Как указано в Письме Минфина России от 13.11.2010 N 03-03-06/2/197, в отношении штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств датой получения кредитной организацией дохода будет признаваться дата признания должником либо дата вступления в законную силу решения суда. В Письме от 04.04.2011 N 03-03-06/4/27 Минфин России пришел к выводу, что в целях налогообложения прибыли датой получения дохода в виде субсидий является дата их зачисления на расчетный счет налогоплательщика. Доход в виде кредиторской задолженности, по которой истек срок исковой давности, учитывается в составе внереализационных доходов в последний день того отчетного периода, в котором истекает срок исковой давности. Это следует из Письма Минфина России от 27.12.2007 N 03-03-06/1/894. Положения НК РФ не устанавливают порядок определения даты реализации предмета лизинга. Как следует из разъяснений, приведенных в Письме Минфина России от 10.06.2004 N 03-02-05/2/35, сумма выкупной стоимости имущества отражается в составе доходов лизингодателя по мере поступления этих платежей. В судебной практике единообразной позиции по данному вопросу нет. Часть судов поддерживает такие выводы (см., например, Постановление ФАС Поволжского округа от 21.03.2007 по делу N А55-10628/06). Однако по данному вопросу существует и иная позиция, согласно которой доходы лизингодателя, составляющие компенсацию стоимости имущества, которое передано в лизинг, включаются в налоговую базу по налогу на прибыль организаций в момент перехода права собственности на это имущество (см., например, Постановление ФАС Северо-Западного округа от 23.11.2006 по делу N А05-5133/2006-31). Если организация не требует от покупателей уплаты штрафных санкций, а должниками, в свою очередь, не совершаются действия, свидетельствующие о признании долга в виде штрафных санкций, а также отсутствуют вступившие в законную силу решения суда о взыскании штрафных санкций, у налогоплательщика отсутствуют основания для признания суммы штрафных санкций в составе внереализационных доходов, уменьшающих налогооблагаемую прибыль. Правомерность подобных выводов подтверждает арбитражная практика (см., например, Постановления ФАС Уральского округа от 12.09.2005 N Ф09-3932/05-С7, ФАС Центрального округа от 15.04.2005 N А64-5748/04-11). На практике может возникнуть вопрос о том, правомерно ли включение во внереализационные доходы сумм штрафных санкций или возмещаемых убытков только в связи с наличием этих условий в договоре, вне зависимости от претензий, предъявленных налогоплательщиками контрагентам, и при отсутствии возражений должника. Судебная практика исходит из того, что моментом признания таких доходов является дата подписания документа о согласии со штрафными санкциями (см., например, Решение ВАС РФ от 14.08.2003 N 8551/03, Постановление ФАС Северо-Западного округа от 19.10.2007 по делу N А56-56889/2005). Как следует из Письма Минфина России от 07.10.2009 N 03-03-06/1/651, депонированная зарплата учитывается в доходах по истечении срока исковой давности, который равен трем месяцам. В то же время ФНС России в Письме от 06.10.2009 N 3-2-06/109 разъяснила, что срок обращения работника с требованием о выплате депонированной заработной платы к работодателю законодательством не ограничен. В случае отказа работодателя удовлетворить данное требование и обращения работника в суд с соблюдением определенного ст. 392 Трудового кодекса РФ трехмесячного срока суд может вынести решение об удовлетворении иска, если не истек общий, т.е. трехлетний, срок исковой давности. Следовательно, спорная кредиторская задолженность учитывается в доходах, если депонированная заработная плата не была востребована работником в течение трех лет.

Преимущества метода начисления в бухгалтерском учете

Оставшиеся 12 240 руб. будут признаны в составе расходов в декабре.

Согласно принципам метода начисления, описанным в МСФО (в частности, IAS 19 «Вознаграждения работникам»), расходы банка на выплату отпускных будут признаваться по мере «зарабатывания» сотрудником права на отпуск, то есть ежемесячно, одновременно с начислением сотруднику зарплаты. Поэтому к ноябрю, когда сотрудник уйдет в отпуск, расходы уже будут признаны в прошлых периодах, в периодах, когда от них были получены экономические выгоды.

Аналогичные искажения будут иметь место и при учете других расходов, связанных с обеспечением деятельности кредитной организации.

Так, налоги и сборы Проект предписывает отражать не позднее сроков, установленных для их уплаты. На практике эти сроки приходятся на другие отчетные периоды. В МСФО налоги должны быть начислены в последний день налогового периода.

Командировочные и представительские расходы, согласно Проекту, отражаются на дату утверждения авансового отчета. В МСФО операции отражаются в момент их совершения, а не документального оформления, поэтому данные расходы будут признаны в момент их фактического осуществления независимо от даты утверждения авансового отчета.

Что касается требований о признании амортизации в последний день периода и судебных издержек на дату присуждения, то в Проекте они соответствуют методу начисления по МСФО.

Таким образом, очевидно, что метод начисления, который предложен в Проекте, лишь формально соответствует принципу начисления в западном понимании. На практике применение такого «русифицированного» метода непременно приведет к искажению показателей отчетности, подготовленной согласно МСФО.

В то же время прямое копирование метода начисления МСФО на сегодняшний день не представляется возможным в силу ряда объективных причин: построения российского учета на базе первичной документации (зачастую дата составления документа и дата совершения операции относятся к разным периодам), требований норм других отраслей законодательства (например, Трудового кодекса РФ, где закреплен порядок расчета и начисления отпускных и компенсаций), отсутствия понятия профессионального суждения бухгалтера и юридической силы этого суждения и т.д.

Вместе с тем, например, для начисления налогов в последний день периода, то есть так, как предписывает МСФО, никаких преград не существует.

Международные стандарты финансовой отчетности — это система стандартов, в которых заложено комплексное понимание бизнеса и достоверное отражение деятельности банка в финансовой отчетности. Искажение основополагающих допущений МСФО, несомненно, приведет к формированию отчетности, качественные характеристики которой не будут соответствовать предъявляемым МСФО требованиям.

Чтобы принципы МСФО в западном понимании начали эффективно работать в отечественной банковской системе, крайне важно правильно идентифицировать их сущность в нормативных документах Банка России.

С.В.Манько

Финансовый директор

ООО «ПРОМОТИНГ»

Важным отличием российских ПБУ от МСФО является подход к отражению в последних доходов и расходов по принципу начисления. Этот метод является базовым в Международных стандартах финансовой отчетности.

Длящиеся договоры

По мнению Минфина России (см., например, Письмо от 14.07.2004 N 03-03-05/3/59), распределению подлежат расходы только по договорам, предусматривающим получение доходов в течение нескольких периодов. В то же время, как следует из Письма Управления ФНС России по г. Москве от 14.03.2006 N 20-12/19599, налоговые органы полагают, что налогоплательщик обязан учитывать расходы равномерно по любым длящимся договорам, а не только по тем, которые предусматривают получение доходов в течение нескольких периодов.

Определение даты получения доходов

В п. 7 Информационного письма Президиума ВАС РФ от 22.12.2005 N 98 «Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений главы 25 Налогового кодекса Российской Федерации» разъяснено следующее. Исходя из п. 3 ст. 271 НК РФ при применении метода начисления датой получения доходов от реализации товаров признается дата реализации, определяемая в соответствии с п. 1 ст. 39 НК РФ как дата перехода права собственности на товар. В рассматриваемой судом ситуации стороны не обеспечили выполнение условия договора о сохранении права собственности на товар за продавцом. Указанная договоренность сторон, не отражая их фактические отношения и реальные финансово-экономические результаты деятельности, не может учитываться для целей налогообложения. В рассматриваемом деле это означает, что при учете дохода от реализации товара для целей налогообложения в соответствии со ст. 39, п. 3 ст. 271 НК РФ не должны приниматься во внимание положения договора о сохранении права собственности за обществом до момента полной оплаты товара. Поэтому суд согласился с решением налогового органа, в основу которого был положен вывод о необходимости учета дохода в том периоде, в котором общество сдало товар перевозчику для доставки покупателю.

Метод начисления в МСФО

Согласно Концепции подготовки и представления финансовой отчетности в формате МСФО («History of the Framework», IASB, 2001) учет по методу начисления предполагает, что результаты операций и прочих событий признаются по факту их совершения (независимо от времени, когда денежные средства или их эквиваленты получены или выплачены) и относятся к тому отчетному периоду, когда была совершена операция.

Метод начисления базируется на двух принципах: принципе соотнесения (для расходов) и принципе начисления (для доходов), согласно которым затраты всегда противопоставляются полученной выручке, и наоборот. Так, согласно методу начисления в отчетном периоде учитываются только те расходы, которые привели к доходам данного периода.

В некоторых случаях достаточно сложно определить, привели ли доходы к расходам, поэтому согласно принципу соотнесения, если затраты:

- приводят к текущим выгодам, они отражаются в отчете о прибылях и убытках как расходы периода (себестоимость признается только после признания выручки);

- приводят к будущим выгодам (выгода в течение нескольких периодов), они отражаются как активы (например, внеоборотные активы);

- не приводят к выгодам, они незамедлительно признаются в составе убытков.

Если не представляется возможным определить взаимосвязь между затратами и выручкой (например, когда речь идет об административных расходах), то затраты привязываются к тому периоду, в котором они возникли. Так, затраты на оплату труда управленческого персонала признаются в том периоде, когда сотрудники фактически оказали услуги, то есть по окончании месяца.

Таким образом, если затраты могут быть отнесены на себестоимость, то они учитываются по мере признания выручки от реализации, иначе затраты признаются в том периоде, когда от них были получены экономические выгоды.

Изменение метода признания доходов

Положения НК РФ не предусматривают особого порядка учета доходов и расходов организации при переходе с одного метода признания доходов на другой. Как следует из позиции Минфина России, изложенной в Письме от 21.12.2006 N 03-03-04/1/854, доходы признаются на дату перехода. В то же время Управление ФНС России по г. Москве в Письме от 10.10.2006 N 20-12/89146 разъяснило, что к операциям, осуществляемым налогоплательщиком с начала налогового периода, в котором произошел переход на метод начисления, применяются правила ст. ст. 271 и 272 НК РФ. При этом по сделкам, которые налогоплательщик осуществил до перехода на метод начисления, доход для целей налогообложения прибыли в период применения метода начисления будет признаваться по мере поступления оплаты любым предусмотренным способом.

«Русифицированный» метод начисления

Метод начисления, описанный в проекте указания «О внесении изменений и дополнений в Положение Банка России от 05.12.2002 N 205-П» (далее — Проект), можно рассматривать как допущение временной определенности фактов хозяйственной деятельности. Согласно п. 1.12.2 Проекта этот принцип означает, что финансовые результаты операций отражаются в бухгалтерском учете по факту их совершения, а не по факту получения или уплаты денежных средств (их эквивалентов), доходы и расходы отражаются в том периоде, к которому они относятся.

Формулировка принципа соответствует МСФО, но в Проекте ни слова не сказано о правиле взаимосвязи и соответствия доходов и расходов, на которых основан метод начисления в МСФО. В свете этого на практике момент признания операций в учете по методу начисления форматов МСФО и РСБУ будет совпадать далеко не всегда.

Рассмотрим отличия на примере учета расходов, связанных с обеспечением деятельности кредитной организации.

Согласно п. 5.11 содержащегося в Проекте Приложения 15 к Правилам ведения бухгалтерского учета в кредитных организациях расходы, связанные с обеспечением деятельности кредитной организации, отражаются в зависимости от вида расходов по соответствующим символам разд. 7 «Расходы, связанные с обеспечением деятельности кредитной организации» Плана счетов в следующем порядке:

- Расходы на оплату труда отражаются по мере начисления.

- Амортизация отражается ежемесячно не позднее последнего рабочего дня соответствующего месяца.

- Налоги и сборы отражаются не позднее сроков, установленных для их уплаты.

- Командировочные и представительские расходы отражаются на дату утверждения авансового отчета.

- Судебные и арбитражные издержки отражаются в суммах, присужденных судом (арбитражем), на дату присуждения.

Рассмотрим расходы на оплату труда и приравненные к ним платежи, в частности расходы на оплачиваемые отпуска.

Например , сотруднику банка, заработная плата которого 20 000 руб., за предшествующие 12 месяцев работы положено 28 дней отпуска: с 20 ноября по 18 декабря 2006 г. Сумма начисленных отпускных — 19 040 руб., из них за 10 дней ноября — 6800 руб., за декабрь — 12 240 руб., НДФЛ (13%) — 2475 руб.

Согласно кассовому методу (который сейчас действует в банках) в ноябре сотруднику будет выплачено 16 565 руб. (19 040 — 2465 = 16 565) и признано в составе расходов банка 19 040 руб.

Согласно методу начисления, применение которого предполагает Проект, в ноябре сотрудник получит всю сумму отпускных (за вычетом налога на доходы физических лиц), в составе расходов банка за ноябрь будет признано 6800 руб.