В 2021 году заканчивается действие льготного периода для начинающих предпринимателей, зарегистрированных с января 2015 года. Налоговые изменения в текущем году значительно расширены. Давайте разберёмся более подробно обо всех нюансах этой волнующей темы.

Ещё в 2021 году аналитики АО «Альфа-Банка» представили анализ «Пульс малого бизнеса», задачей которого было изучение проблем и ожиданий индивидуальных предпринимателей, а также оценке реальной экономической ситуации. Эксперты отметили, что наиболее благоприятным фактором для успешного развития ИП и малого бизнеса, увеличения потребительского спроса являются следующие факторы:

- снижение налогового бремени

- уменьшение ставок по банковским кредитам

Наиболее трудным в экономическом плане для индивидуальных предпринимателей стал 2021 год. Ранее чиновники отмечали необходимость снижения фискального бремени. Одним из послаблений стали налоговые каникулы.

Налоговые каникулы для ИП

Программа налоговых каникул — это мера поддержки индивидуальных предпринимателей, которая действует на федеральном уровне с начала 2015 года. Изначально ее планировали закрыть после 2021 года, но из-за кризиса продлили до 31 декабря 2023. Возможно, в будущем будет очередное продление.

Налоговые каникулы субъекты РФ вводят на своей территории специальными законами. В них же определяют дополнительные условия получения льготы. Получить такую льготу нельзя, если в регионе не был принят местный закон о налоговых каникулах.

Условия работы по нулевой ставке закреплены в статьях 346.20, 346.50, 346.51 НК РФ.

В рамках этой программы предприниматель получает налоговую ставку 0 %. Льгота будет работать в пределах двух календарных лет и не более 2 налоговых периодов подряд. Продолжительность налогового периода зависит от системы налогообложения:

- для УСН — это календарный год, то есть каникулы будут действовать два календарных года;

- для ПСН — это срок, на который приобретен патент, то есть каникулы будут действовать от двух месяцев до двух лет.

Кто и когда может воспользоваться привилегией налоговых каникул

Федеральный закон от 29.12.2014 N 477-ФЗ внёс поправки в часть вторую Налогового кодекса Российской Федерации. Нововведения по использованию льготного периода или фискальных каникул касаются впервые зарегистрированных плательщиков в качестве ИП, применяющих:

- упрощённую систему налогообложения

- патентную систему налогообложения

Налоговые каникулы или фискальное послабление – это время, когда ИП может применять 0% ставку, установленную 477-ФЗ.

Для того, чтобы применить 0% ставку, должны быть выполнены 4 условия:

- Физическое лицо должно быть впервые зарегистрированным в качестве предпринимателя в период с 01.01.2015 г.

- Индивидуальный предприниматель должен применять УСН или ПСН. Если ИП использует иную систему налогообложения, он может перейти на упрощёнку или патент, для того чтобы воспользоваться привилегиями.

- Нулевую ставку можно применять только в определённой сфере деятельности:

- производство

- социальная деятельность

- научная сфера

- бизнес в области гостиничного хозяйства: сдача жилья внаём согласно пункту 4 статьи 346.20 НК РФ. В текущем 2021 году применять льготы могут гостевые дома и небольшие отели Крыма

Региональными законодательными актами могут быть дополнены или изменены виды предпринимательской деятельности, поэтому перед применением налоговых каникул необходимо уточнить этот момент.

- Доля доходов, получаемых от льготного вида деятельности, должна превышать 70% от общей годовой выручки.

Срок действия преференции – 2 налоговых периода, отсчёт которых начинается с момента регистрации физлица в качестве индивидуального предпринимателя.

Власти на местном уровне имеют право вводить дополнительные ограничения на применение налоговых льгот в зависимости от следующих факторов:

- средней численности сотрудников

- предельного лимита доходов за год

Индивидуальные предприниматели должны знать, что фискальные каникулы применяются только в отношении налога, уплачиваемого при упрощённой или патентной системе налогообложения. Это не даёт право использовать льготы для исчисления других видов налогов. Кроме того, за ИП сохраняется обязанность во время применения нулевой ставки уплачивать страховые взносы в ПФР за себя и наёмных сотрудников.

Срок действия налоговых каникул с 01.01.2015 по 31.12.2020 года. В текущем году предприниматели могут ещё воспользоваться фискальной льготой, сэкономить средства и поправить своё финансовое положение.

Отчетность и взносы предпринимателей на каникулах

Налоговые каникулы на УСН означают, что предприниматель может не платить налог и авансовые платежи в течение двух лет с года регистрации. Минимальный налог тоже не уплачивается. Декларацию сдавать надо, но в ней указывается нулевая ставка и соответственно сумма к уплате. Однако обратите внимание, что если вы превысите нижние лимиты по УСН в 150 млн рублей доходов и 100 сотрудников, то будете обязаны платить налог по повышенной ставке — 8 % для УСН «доходы» и 20 % для УСН «доходы минус расходы».

Предприниматели на патенте смогут не платить за первые два патента. В заявлении на получение патента нужно будет указать ставку 0 % в поле «Индивидуальный предприниматель применяет налоговую ставку __ процентов, установленную» и данные закона, который эту ставку устанавливает.

В рамках каникул предприниматель освобождается от единого налога по УСН или платежей по ПСН, но он обязан платить страховые взносы и сдавать отчетность.

Отчеты о доходах нужно сдавать в обязательном порядке. Также вы должны вносить взносы за наемных работников в ФСС, ПФР И ФОМС, платить НДФЛ с их зарплат и отчитываться по сотрудникам.

На обеих системах налогообложения предприниматель обязан платить страховые взносы за себя в ПФР и ФОМС, за своих сотрудников — в ФСС, ПФР И ФОМС. С зарплаты сотрудников необходимо удерживать НДФЛ и перечислять его в бюджет. Отчетность по сотрудникам тоже не отменяется.

Что делать тем, кто не знал о каникулах и уже заплатил налог

Прямых комментариев законодателей по таким ситуаций нет. Если вы уверены, что подпадаете под каникулы, но уже оплатили упрощённый налог, можно подать уточнённую декларацию с нулевой ставкой и вернуть налог. Приложите пояснения и документы, подтверждающие, что вы имели право на льготу. Будьте готовы, что налоговики тщательно проверят информацию, потому что речь идет об уменьшении налога.

С патентом сложнее, потому что вы уже подали заявление и купили патент. Рекомендуем обратиться с этим вопросом в свою налоговую инспекцию.

Условия для предпринимателей, претендующих на каникулы

ИП вправе применять налоговые каникулы с даты регистрации своего бизнеса, если соблюдаются следующие условия:

- Применять льготу могут те ИП, с момента регистрации которых не прошло два календарных года. Например, если ИП зарегистрирован 15 марта 2021 года и с этой даты работает на УСН, то применять каникулы он сможет до 31 декабря 2021 года включительно. Начало применения налоговых каникул позже регистрации сокращает их срок. Чтобы выгодно использовать каникулы, лучше регистрироваться в начале года.

- ИП должен работать на УСН (упрощенная система налогообложения) или ПСН (патентная система налогообложения).

- В течение двух налоговых периодов не должно быть перерывов в работе. Если вы прекратите применять спецрежим на какое-то время, то лишитесь каникул. Это особенно важно для предпринимателей с патентом, так как им нужно обеспечить его непрерывное действие — купить два патента, идущих строго подряд.

- Нулевая ставка распространяется на сферу бытовых услуг населению, предоставление мест для временного проживания населения, а также социальные, научные и производственные виды деятельности. Региональные власти самостоятельно определяют конкретные виды деятельности, которые хотят освободить.

- У ИП на УСН доля дохода от видов деятельности, по которым используются каникулы, не должна быть менее 70 %. Долю нужно определять по итогам года в общем объеме доходов.

- Законодательные органы субъектов могут ввести дополнительные ограничения (на среднюю численность работников, сумму дохода, виды деятельности и т. д) — изучите законы вашего региона на этот счет.

Предприниматель может получить налоговые каникулы только если зарегистрировался позже, чем данная льгота была введена в регионе. Например, если вы зарегистрировались 15 декабря 2021 года, а ваш субъект разрешил каникулы с 1 января 2021 года, то вы не сможете ими воспользоваться. При этом на налоговые каникулы могут расчитывать ИП, которые ранее закрылись, но решили возобновить свою деятельность — такое допускается, если предприниматель впервые возобновил деятельность или повторно зарегистрировался после ввода каникул в регионе.

Доля льготируемого вида деятельности в структуре доходов

Если предприниматель одновременно занимается несколькими видами деятельности, то у него может возникнуть трудности при подсчёте доли выручки от льготируемого вида в общей сумме дохода.

Пример. ИП Сидоров использует режим УСН и в течение календарного года получил следующие объёмы выручки от каждого вида деятельности:

- первое направление 200 000 рублей

- второе направление 700 000 рублей

- третье направление 150 000 рублей

Итого за год вышло 1 050 000 рублей. Второе направление деятельности признано льготируемым в соответствии с региональным законодательством, нужно проверить его долю в общем объёме. Необходимо выручку отдельного вида деятельности разделить на общую сумму дохода и умножить на 100 %.

(700 000 / 1 050 000) * 100%

В рассматриваемом примере доля составила 66,67%, следовательно, предприниматель не может претендовать на получение налоговых каникул.

Как оформить льготы ИП, находящемуся на налоговых каникулах в 2021 году

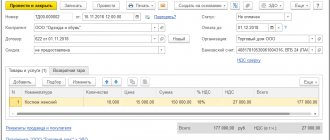

Чтобы перейти на налоговые каникулы, ИП на УСН может просто перестать платить налог, а по итогам года сдать декларацию со ставкой 0 %. Для перехода не нужны специальные заявления.

Если вы хотите воспользоваться налоговыми каникулами на патенте, то в заявлении об его получении укажите ставку 0 % и статью регионального закона, который разрешил каникулы для вашего вида деятельности.

Для уточнения своих прав и льгот совершите ряд действий:

- Уточните в ФНС по месту регистрации ситуацию в вашем регионе.

- При регистрирации ИП подайте заявление о переходе на УСН или оформите Патент.

- Во время налоговых каникул сдавайте отчетность со ставкой 0%.

- Если вы купили патент, укажите его нулевую стоимость в отчетах.

Важно! В любом регионе, где действует «налоговый отдых», есть определенные условия, которые могут регулировать федеральные власти. Например, в Алтайском крае нулевая ставка распространяется только на предпринимателей, работающих на ПСН.

Повторная регистрация в качестве ИП и налоговые каникулы

Если ранее ИП занимался предпринимательской деятельностью, но был снят с учёта в налоговой инспекции, однако спустя какое-то время решил снова зарегистрироваться в ФНС, то он также может воспользоваться правом налоговых каникул.

Важное значение имеет дата снятия с учёта, она должна быть раньше даты регионального закона, дающего право на использование льготы. Соответственно, с точки зрения законодательства, повторная регистрация уже после даты принятия закона приравнивается к первичной.

К чему приведут налоговые каникулы

Чиновники предполагают, что применение нулевой ставки приведет к снижению уровня безработицы и социальной напряженности. Также законопроект поддерживает развитие сельского хозяйства, повышает качество предоставляемых услуг.

Автор статьи: Александра Аверьянова

Налоговые каникулы не освобождают предпринимателя от налогового учета. Экономьте время и деньги: ведите учет в облачном сервисе Контур.Бухгалтерия. Вносите первичные документы, а сервис сформирует КУДиР, налоговую декларацию, отчеты по сотрудникам, легко начисляйте зарплату, обменивайтесь документами с контрагентами, проверяйте их на благонадежность и работайте в сервисе бесплатно первые 14 дней.

Страховые взносы при налоговых каникулах

Если предпринимателю предоставят налоговые каникулы, то стоит помнить, их действие не распространяется на страховые взносы: исчислять и уплачивать их придётся в прежнем порядке.

Министерство финансов РФ поясняет, что средства, полученные от предпринимателей в виде взносов, идут на выплату пенсий и прочие меры социальной поддержки населения, а подобного рода выплаты нельзя отложить или отсрочить. Именно с этим связано условие, что при налоговых каникулах обязанность по перечислению взносов не снимается с предпринимателя.

Рассрочка по уплате налогов и взносов

Также перечисленные субъекты МСП могут получить рассрочку на уплату налогов, авансовых платежей и страховых взносов, по которым предусмотрена отсрочка. Рассрочка начинается с месяца, следующего за тем, в котором наступает продлённый срок уплаты. Платить нужно равными частями в размере 1/12 указанной суммы ежемесячно, но не позднее последнего числа.

Например, продлённый срок уплаты авансового платежа по УСН за I квартал наступает 25 января. Платить 1/12 суммы налога придётся ежемесячно, начиная с января 2021 года.

Как отчитываются

Не платить налоги, пользуясь налоговыми каникулами, можно, но не сдавать отчетность в этот период нельзя.

Если вы находитесь на УСН, то раз в год сдаете в налоговую декларацию, где указываете, что у вас налоговая ставка ровна 0%.

Если вы на патенте, то вы не сдаете никаких отчетов.

Важно! Налоговые каникулы не освобождают вас от уплаты страховых взносов! Вы их платите своевременно и в положенном размере.

Налоговые каникулы: список субъектов РФ

Решение о предоставлении налоговых каникул, в том числе о сроках их действия, принимают региональные власти. В каких-то регионах ИП получают три полных льготных года, в других — только один год. Также могут устанавливаться дополнительные ограничения на применение налоговой ставки в размере 0 %, в частности, в виде ограничения средней численности работников или предельного размера доходов от реализации, получаемых предпринимателем при осуществлении льготного вида деятельности.

В данном документе представлены субъекты, в которых налоговые каникулы действуют в 2021 году (в том числе в ней указаны субъекты, в которых каникулы были годами ранее, но закончились).