Надлежащее документальное оформление консервации – обязательное условие для признания затрат на ее проведение при расчете налога на прибыль организаций. Такое решение оформляется приказом руководителя компании. В документе надо указать срок консервации, перечислить мероприятия, которые нужно провести (п. 63 Методических указаний по учету ОС). После того как все эти операции будут проведены, следует составить соответствующий акт. Его унифицированной формы не существует, поэтому документ оформляется в произвольном виде. Акт подписывается членами комиссии и утверждается руководителем. Не забудьте указать в документе экономическую целесообразность консервации. Кроме этого, в акте должны быть указаны: название самого ОС, переведенного на консервацию; дата перевода, мероприятия, которые были проведены для «заморозки» средства, и сумма понесенных затрат.

Готовый первичный документ будет являться основанием для того, чтобы учесть затраты на консервацию в расходах, а также приостановить начисление амортизации по основному средству.

Амортизация

Напомню, что амортизация относится к расходам по обычным видам деятельности вне зависимости от результатов работы организации и отражается в бухгалтерском учете отчетного периода, в котором она начислена (п. 5, абз. 5 п. 8, п. 16 ПБУ 10/99). По основному средству, законсервированному на три месяца или меньше, амортизация в период простоя начисляется в обычном порядке. Если же ОС «заморожено» на срок более трех месяцев (п. 23 ПБУ 6/01, п. 63 Методических указаний от 13 октября 2003 г. № 91н), то с первого числа месяца, следующего за месяцем перевода на консервацию, начисление амортизации прекращается.

Оформление

Надлежащее документальное оформление консервации — обязательное условие для признания затрат на ее проведение при исчислении налога на прибыль организаций.

Решение о консервации оформляется приказом руководителя организации.

В этом приказе надо указать срок консервации и перечислить мероприятия, которые нужно провести для перевода ОС на консервацию (п. 63 Методических указаний по учету ОС).

После того как эти мероприятия будут проведены, следует составить акт о переводе ОС на консервацию.

Унифицированной формы акта о переводе основных средств на консервацию не существует, поэтому он оформляется в произвольной форме.

Акт подписывается членами комиссии и утверждается руководителем организации. В акте отражается экономическая целесообразность консервации объекта основных средств.

В акте должны быть указаны:

- ОС, переведенные на консервацию;

- дата перевода ОС на консервацию;

- мероприятия, которые были проведены для перевода ОС на консервацию;

- затраты на проведение этих мероприятий.

Этот акт, утвержденный руководителем организации, будет первичным документом для того, чтобы:

- учесть затраты на консервацию в расходах;

- приостановить начисление амортизации по ОС, переведенным на консервацию больше чем на три месяца.

Расходы на содержание

Имейте в виду: расходы на содержание основного средства в период приостановки его работы не увеличивают первоначальную стоимость ОС, это следует из пункта 14 ПБУ 6/01. Указанные траты относятся к периоду, когда объект не участвует в производственной деятельности. Следовательно, они не учитываются при формировании себестоимости продукции. Кроме того, эти расходы признаются прочими расходами и отражаются в учете в месяце их осуществления по дебету счета 91, субсчет 91-2 «Прочие расходы». Проводки по консервации основных средств будут такие:

Дебет 01 субсчет «Основные средства на консервации» Кредит 01 субсчет «Основные средства в эксплуатации»

— ОС «заморожено»;

Дебет 91/2 Кредит 10 (60, 70, 69)

— отражены расходы на консервацию;

Дебет 01 субсчет «Основные средства в эксплуатации» Кредит 01 субсчет «Основные средства на консервации»

— ОС расконсервировано.

Бухгалтерский учет

После того как руководитель подпишет приказ и утвердит акт о переводе объектов основных средств на консервацию, основные средства переводятся на консервацию.

При этом в бухгалтерском учете переведенный на консервацию объект продолжает числиться в составе ОС.

Основные средства, находящиеся на консервации, наряду с основными средствами, находящимися в эксплуатации, следует учитывать обособленно на счете 01 «Основные средства».

Поэтому в плане счетов организации необходимо предусмотреть к счету 01 «Основные средства» субсчет «Основные средства на консервации».

Налог на прибыль

Согласно подпункту 9 пункта 1 статьи 265 Налогового кодекса, для расчета налога на прибыль во внереализационных расходах учитываются следующие затраты: на консервацию (на дату утверждения руководителем организации акта о «заморозке» ОС), на содержание законсервированных ОС (включая ремонт и охрану – на последнее число месяца, в котором эти затраты понесены); на расконсервацию (на дату утверждения руководителем организации акта о расконсервации ОС).

Приведенные выше правила были озвучены Минфином в письме от 15 сентября 2010 года № 03-03-06/1/590. Налог на имущество, исчисленный со стоимости законсервированных ОС, учитывается в прочих расходах (пп. 1 п. 1 ст. 264 НК РФ). Об этом ФНС сообщила в письме от 22 августа 2012 года № ЕД-4-3/[email protected]

Продажа законсервированного объекта основных средств с убытком

Если имущество продается с убытком, то принимаются во внимание следующие особенности.

Согласно п. 2 ст. 268 НК РФ, если цена приобретения товара с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, учитываемым в целях налогообложения.

Пунктом 3 данной статьи предусмотрено, что, если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами является убытком налогоплательщика, учитываемым в целях налогообложения в следующем порядке:

Полученный убыток включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

И только если оставшийся СПИ равен нулю или отрицательному числу, то сумма полученного убытка признается организацией в составе прочих расходов в полном размере в том месяце, в котором произошла реализация (см. Письма Минфина от 12 июля 2011 г. N 03-03-06/1/417, от 12 мая 2005 г. N 03-03-01-04/1/253 и т.д.).

При продаже объектов основных средств налогоплательщик вправе уменьшить доходы от названной операции на остаточную стоимость этих объектов.

При УСН

Затраты на консервацию, расконсервацию, а также на содержание ОС в налоговых расходах «упрощенцев» не учитываются. Если на «заморозку» сроком более трех месяцев переводится ОС, стоимость которого еще не учтена в расходах полностью, то включение в расходы затраты на приобретение этого ОС приостанавливается на период консервации (письма ФНС России от 14 декабря 2006 г. № 02-6-10/ [email protected], УФНС по г. Москве от 18 января 2007 г. № 18-03/3/[email protected]).

ПРИМЕР

Организация приобрела по договору купли-продажи и ввела в эксплуатацию в мае 2021 года производственное оборудование. Его договорная стоимость составляет 944 000 руб. (в том числе НДС 144 000 руб.). Оборудование относится к третьей амортизационной группе. Срок полезного использования равен 38 месяцам (на основании Классификации основных средств, включаемых в амортизационные группы, утв. постановлением Правительства РФ от 1 января 2002 г. № 1).В связи с временным уменьшением заказов в конце мая 2021 года объект ОС переведен по решению руководителя на консервацию продолжительностью более трех месяцев с 1 июня по 30 сентября 2016 года.Амортизация начисляется линейным способом. Доходы и расходы определяются методом начисления. Тогда, исходя из установленного срока полезного использования (38 месяцев), ежемесячная сумма амортизационных отчислений составит 21 052,63 руб. (800 000 руб. / 38 мес.). Начисление начинается с первого числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету, в данном случае – с июня. Вместе с тем начисление амортизационных отчислений при переводе объекта ОС по решению руководителя на консервацию на срок более трех месяцев приостанавливается. В данном случае решением объект законсервирован с 1 июня по 30 сентября 2021 года. Следовательно, амортизация за период июнь – сентябрь 2021 года не начисляется. И начиная с октября амортизация по объекту ОС начисляется в общеустановленном порядке. В учете бухгалтеру следует сделать следующие проводки:

В мае 2021 года:Дебет 08 Кредит 60

— 800 000 рублей, отражены расходы на приобретение оборудования;

Дебет 19 Кредит 60

— 144 000 рулей, отражен НДС, предъявленный поставщиком оборудования;

Дебет 68-НДС Кредит 19

— 144 000 рублей, принят к вычету НДС, предъявленный поставщиком оборудования;

Дебет 01 «ОС в эксплуатации» Кредит 08

— 800 000 рублей, приобретенное оборудование отражено в составе объектов ОС;

Дебет 60 Кредит 51

— 944 000 рублей, перечислена поставщику оплата оборудования.

В июне 2021 года:Дебет 01 «ОС на консервации» Кредит 01 «ОС в эксплуатации»

— 800 000 рублей, отражена первоначальная стоимость оборудования, переведенного на консервацию.

По окончании консервации:Дебет «ОС в эксплуатации» Кредит 01 «ОС на консервации»

— 800 000 рублей, первоначальная стоимость оборудования отражена в составе основного средства в эксплуатации.

Начиная с октября 2021 года в течение 38 месяцев:Дебет 20 (26,44) Кредит 02

— 21 052,63 рублей, начислена амортизация по оборудованию.

Как посчитать убыток, если имущество находилось на консервации

Согласно п. 3 ст. 256 НК РФ основные средства, переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев, исключаются из состава амортизируемого имущества в целях исчисления налога на прибыль.

При расконсервации объекта основных средств амортизация по нему начисляется в порядке, действовавшем до момента его консервации, а срок полезного использования продлевается на период нахождения объекта на консервации.

Если налогоплательщик продает с убытком основное средство, которое по тем или иным причинам находилось на консервации свыше трех месяцев, то при определении фактического срока эксплуатации этого объекта (исходя из которого исчисляется период списания убытка) период консервации не учитывается.

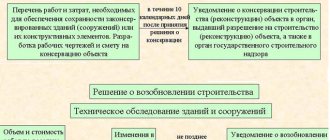

Последовательность операций

Процедура консервации происходит в определенной последовательности. В первую очередь принимается решение о проведении данной процедуры тем органом предприятия, который имеет для этого все необходимые полномочия.

После того как принято решение, издается приказ о том, что необходимо создать комиссию, которая занимается вопросами консервации. Во главе этой комиссии должен находиться руководитель предприятия. После того как приказ издан, необходимо создать отчет о том, что использование основных фондов невозможно. К созданию отчета необходимо подойти с технической и экономической сторон.

В конце создается акт, в котором указывается, что основные фонды временно выводятся из кругооборота и целесообразно их законсервировать. Создание комиссии и составление всех документов являются необязательными процедурами. В таком случае достаточно будет предоставить решение о консервации.

Основные фонды, которые подверглись консервации, не могут использоваться предприятием. Соблюдение этого правила является обязательным. Не рекомендуется нарушать его, ведь средства, которые были законсервированы, не готовы к эксплуатации. Если же проигнорировать это правило, то есть риск нанести ущерб этим средства, подвергнув их поломке.

Если предприятием было принято решение продать или передать объекты, которые были законсервированы, то в таком случае не обязательно их расконсервировать. То есть их можно продавать или передавать в таком виде, в котором они находятся.

О фундаменте с подвальным помещением

В таком случае возникают достаточно серьезные проблемы. Консервация здания требует, чтобы временное укрытие было надежным. Ведь если вода просочится, то она сможет разорвать всю конструкцию. На этот случай есть один народный способ: необходимо накидать в подвальное помещение пластиковых бутылок, которые на одну треть заполнены водой. Тогда при замерзании воды большую часть распорных усилий примут на себя погруженные в объем льда и более податливые к сжатию бутылки, а подвал не пострадает. Данный метод позволяет обеспечить сохранность конструкции, но желательно, чтобы было 3-4 крупных емкостей на один квадратный метр.

Применение ПБУ 18/02

В результате реализации объекта ОС у организации образуется вычитаемая временная разница (ВВР) из-за различного порядка признания в бухгалтерском и налоговом учете убытка от продажи ОС (убыток признается единовременно в бухгалтерском учете и равномерно в течение срока, определяемого как разница между сроком его полезного использования и фактическим сроком его эксплуатации до момента реализации в налоговом учете).

Данной ВВР соответствует отложенный налоговый актив (ОНА) (п. п. 11, 14 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

В течение срока, определяемого как разница между сроком его полезного использования и фактическим сроком его эксплуатации до момента реализации месяцев (по мере признания убытка от продажи объекта ОС в налоговом учете) названные ВВР и ОНА уменьшаются (погашаются) (п. 17 ПБУ 18/02).

Пример

Воспользуемся данными вышеприведенного примера с той лишь разницей, что основное средство, находившееся на консервации, продано по цене 531 000 руб. (в том числе НДС – 81 000 руб.).

Для целей налогообложения доходы от реализации составили 450 000 руб.0).

При реализации законсервированного объекта ОС организация вправе уменьшить доходы от данной операции на остаточную стоимость этого объекта.

Убыток от реализации имущества равен 150 000 руб. (450 000 — 600 000).

С момента начала амортизации оборудования (март 2012 года) до месяца его реализации (август 2021 года) прошло 54 месяца.

Период, в течение которого имущество находилось на консервации (4 месяца), из этого срока исключается.

Фактически оборудование эксплуатировалось 50 месяцев (54 — 4).

Поэтому в соответствии с п. 3 ст. 268 НК РФ налогоплательщик будет отражать убыток в прочих расходах в течение 30 месяцев (80 — 50).

Величина убытка, признаваемого в налоговом учете ежемесячно, составит 5 000 руб. (150 000 руб. / 30 мес.).

Сумма этого убытка будет включаться в прочие расходы начиная с сентября 2021 года.

В бухгалтерском учете операцию по начислению и погашению ОНА необходимо отразить следующим образом:

Дебет 09 Кредит 68 «Расчеты по налогу на прибыль организаций» — 30 000 руб. -начислен ОНА (150 000 руб. х 20%);

В течение 30 месяцев:

Дебет 68 «Расчеты по налогу на прибыль организаций» Кредит 09 – 1 000 руб. – уменьшен (погашен) ОНА (30 000 руб. / 30 мес.).

ПРИКАЗ

| Наименование застройщика | ||||

| Наименование стройки | ||||

| ВЕДОМОСТЬ НЕСМОНТИРОВАННОГО ОБОРУДОВАНИЯ, КОНСТРУКЦИЙ И МАТЕРИАЛОВ, ПОДЛЕЖАЩИХ КОНСЕРВАЦИИ | ||||

| Наименование оборудования, материалов и конструкций | Единица измерения | Количество | Стоимость единицы | Общая стоимость (в рублях) |

| 1 | 2 | 3 | 4 | 5 |

| Руководитель организации застройщика (заказчика) | ||||

| (печать) | (подпись) | |||

| Руководитель подрядной строительной организации | ||||

| (печать) | (подпись) |

| Наименование застройщика | ||

| Наименование стройки | ||

| ПЕРЕЧЕНЬ РАБОТ И ЗАТРАТ, НЕОБХОДИМЫХ ДЛЯ ОБЕСПЕЧЕНИЯ СОХРАННОСТИ ЗАКОНСЕРВИРОВАННЫХ ЗДАНИЙ (СООРУЖЕНИЙ) ИЛИ ИХ КОНСТРУКТИВНЫХ ЭЛЕМЕНТОВ | ||

| Наименование объектов, конструктивных элементов, видов работ и затрат | Единица измерения | Объем работ, подлежащий выполнению |

| 1 | 2 | 3 |

| Примечание. Один экземпляр Перечня передается проектной организации, составляющей смету на проведение работ по консервации объектов; Состав и объем работ могут быть уточнены проектной организацией в процессе составления сметы. | ||

| Руководитель организации застройщика (заказчика) | ||

| (печать) | (подпись) | |

| Руководитель подрядной строительной организации | ||

| (печать) | (подпись) | |

| Руководитель проектной организации | ||

| (печать) | (подпись) |

Вводная информация

Неважно, какая причина – или приближающаяся зима, или отсутствие потребности в зданиях. Всегда должен быть проект консервации зданий и сооружений. Также необходимо четко представлять, какие цели преследуются и какие задачи стоят перед людьми, осуществляющими процесс. Давайте рассмотрим вводную информацию, от которой будем отталкиваться. Допустим, что ведется строительство здания. Но завершить его до начала зимнего периода никак не успеть. А по технологии строительные процессы необходимо проводить при плюсовых температурах. Поэтому встала необходимость отложить весь спектр нужных работ до лучшего времени. А для этого необходимо защитить объект от осадков и перепадов температур.

Что необходимо проверить арендатору в проекте договора аренды недвижимости

Предмет договора

Перед тем как заключать договор, нужно проверить:

1. описание недвижимого имущества;

2. площадь передаваемого имущества;

3. юридический титул арендодателя (принадлежит ли ему объект аренды);

4. цель использования недвижимости;

5. возможные обременения объекта аренды.

Описание объекта аренды

государственной регистрации прав на недвижимое имущество;

технического учета недвижимого имущества (документах БТИ).

К документам государственной регистрации прав на недвижимое имущество относятся выписка из Единого государственного реестра недвижимости (ЕГРН) и свидетельство о государственной регистрации права. До 15 июля 2021 года Росреестр выдавал бумажные свидетельства. Но с этой даты Росреестр перестал выдавать свидетельства о государственной регистрации прав.

Права и обязанности сторон

2

Арендатору стоит обратить внимание на четыре условия. Способ 2: получать согласие арендодателя на каждую передачу имущества в субаренду

Этот способ менее удобный для арендатора. Но арендодатели чаще всего соглашаются именно на него. В договоре лучше прописать порядок рассмотрения арендодателем обращения арендатора о возможности сдать помещение или его часть в субаренду. В таком случае процедура дачи согласия на субаренду не будет неопределенной по времени

Способ 2

: получать согласие арендодателя на каждую передачу имущества в субаренду. Этот способ менее удобный для арендатора. Но арендодатели чаще всего соглашаются именно на него. В договоре лучше прописать порядок рассмотрения арендодателем обращения арендатора о возможности сдать помещение или его часть в субаренду. В таком случае процедура дачи согласия на субаренду не будет неопределенной по времени.

Пример условия договора аренды о порядке дачи арендодателем согласия на передачу имущества в субаренду

«При запросе Арендатора о сдаче Помещения либо его части в субаренду Арендодатель обязан в течение 5 (пяти) рабочих дней уведомить Арендатора о своем решении».

Арендодатели зачастую указывают в договоре, что арендатор не имеет права возместить стоимость неотделимых улучшений: «При прекращении действия Договора Арендатор обязуется передать помещение Арендодателю вместе со всеми произведенными в помещении неотделимыми улучшениями без возмещения их стоимости». Такие условия противоречат интересам арендатора. Поэтому их необходимо исключать из текста проекта договора.

арендатор надлежащим образом исполнял свои обязанности по договору;

иное не предусмотрено в законе или в договоре.

Таким образом, арендатору нужно проследить, чтобы в договоре:

не было оговорки о том, что арендатор не имеет преимущественного права заключить договор на новый срок, и

был прописан срок, в течение которого арендатор мог воспользоваться своим преимущественным правом заключить новый договор (например, не позднее чем за 30 календарных дней до окончания срока аренды).

Отвечает Александр Сорокин,

заместитель начальника Управления оперативного контроля ФНС России

Сопровождающие документы

Кроме инвентаризации для оформления консервации здания необходим акт о приостановлении строительства, который составляется по форме №КС-17, утвержденной Постановлением Госкомстата Российской Федерации от 11 ноября 1999 года №100 «Об утверждении унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ». В нем отражают:

- Наименование и назначение здания/сооружения, строительство которого приостановлено;

- Дату начала строительства;

- Сметную стоимость работ по договору;

- Фактическую стоимость работ на момент закрытия объекта;

- Расходы заказчика;

- Расходы на консервацию и охранные мероприятия.

На основании акта составляется смета предстоящих работ.

По результату проведенных расчетов бухгалтерия заказчика производит выплаты в пользу подрядчика. Специалисты работают со счетами компаний, сдают отчеты в надзорные органы.

ОСНО: НДС

При переводе основных средств на консервацию входной НДС с их остаточной стоимости не восстанавливайте. Однако в период нахождения основного средства на консервации или при его расконсервации у организации может возникнуть обязанность восстановить входной налог. Так следует поступить, например, в следующих случаях:

- при передаче основного средства в уставный капитал другой организации;

- при переходе с общей системы налогообложения на упрощенку или уплату ЕНВД;

- при начале использования освобождения от уплаты НДС;

- при использовании основного средства после расконсервации для выполнения не облагаемых НДС операций.

Такой порядок следует из пункта 3 статьи 170 Налогового кодекса РФ. Аналогичная точка зрения отражена в письме ФНС России от 20 июня 2006 г. № ШТ-6-03/614.

Ситуация: можно ли принять к вычету НДС со стоимости материалов (работ, услуг), приобретенных для консервации (расконсервации) и содержания законсервированного основного средства?

Можно, если организация в дальнейшем планирует использовать основное средство для выполнения операций, облагаемых НДС.

Объясняется это тем, что целью консервации является обеспечение наилучшей сохранности основного средства. Поэтому принятие к вычету входного НДС со стоимости этих материалов (работ, услуг) зависит от назначения основного средства после расконсервации. Если после расконсервации организация планирует использовать основное средство для выполнения операций, облагаемых НДС, то понесенные при консервации расходы связаны с деятельностью организации, облагаемой этим налогом. В этом случае входной НДС примите к вычету в обычном порядке. То есть после принятия на учет указанных материалов (работ, услуг) и при наличии счета-фактуры (п. 1 ст. 172 НК РФ). Если же основное средство планируется использовать для выполнения не облагаемых НДС операций, то входной налог включите в стоимость материалов (работ, услуг), использованных при его консервации (расконсервации) (п. 1 и 2 ст. 170 НК РФ).

Правильность такой точки зрения подтверждает арбитражная практика (см., например, постановления ФАС Северо-Западного округа от 16 октября 2008 г. № А05-2658/2008, Центрального округа от 15 февраля 2007 г. № А09-4610/06-13-16 и от 7 декабря 2004 г. № А35-2479/02-С2, Московского округа от 30 октября 2006 г. № КА-А41/9298-06, Дальневосточного округа от 25 февраля 2004 г. № Ф03-А51/04-2/43, Уральского округа от 3 октября 2006 г. № Ф09-8784/06-С7 и от 24 марта 2005 г. № Ф09-977/05-АК).

Вместе с тем, существует другая точка зрения. Одним из основных условий применения налогового вычета является использование материалов (работ, услуг) для выполнения операций, облагаемых НДС (п. 2 ст. 171 НК РФ). Поскольку законсервированные основные средства не используются в деятельности, облагаемой НДС, у организации нет оснований для применения вычета. Кроме того, консервация основных средств представляет собой выполнение определенных работ для собственных нужд организации. Затраты, связанные с консервацией основных средств, уменьшают налогооблагаемую прибыль как внереализационные расходы (подп. 9 п. 1 ст. 265 НК РФ). Выполнение таких работ НДС не облагается (подп. 2 п. 1 ст. 146 НК РФ), поэтому право на вычет в данном случае у организации отсутствует. К такому выводу пришел ФАС Северо-Западного округа в постановлении от 6 сентября 2007 г. № А05-13740/2006-13.

Что такое консервация ОС

Консервация – это совокупность мер по временному прекращению использования одного или нескольких основных средств организации. Консервация предполагает возобновление эксплуатации ОС через документально обозначенный срок.

Само слово происходит от латинского conservatio – «сохранение», что указывает на конечную цель всего мероприятия – сберечь как сам объект, так и часть средств на расчетных счетах предприятия, благодаря уменьшению расходов.

Консервацию объекта можно сравнить с анабиозом крокодила, когда при неблагоприятных условиях это животное закапывается в песок и все его жизненные функции замедляются. Так и объект замедляет свою жизнь внутри предприятия и – главная характеристика – временно не приносит своим владельцам экономической выгоды. По закону эта «спячка» не может превышать трех лет. Но практика показывает, что срок консервации основных средств можно продлить.