Понятие основного капитала

В целом капитал означает финансовые ресурсы, инвестированные предприятием в собственные активы с целью получения дополнительной прибыли. Весь капитал можно условно поделить на две большие группы: основной и оборотный.

ОК, по сути, представляет собой объем основных фондов и основных средств предприятия, выраженных в денежной величине.

Согласно общероссийскому классификатору основных фондов (ОКОФ), утвержденному приказом Росстандарта от 12.12.2014 № 2018-ст, под основными фондами следует понимать произведенные активы, многократно используемые для производства товаров или оказания услуг в течение длительного периода времени, но не менее 12 месяцев.

ОКОФ к основным фондам относит:

- здания и помещения,

- сооружения,

- расходы на улучшение земель,

- оборудование (в т. ч. компьютерное и информационное),

- хозяйственный инвентарь,

- транспортные средства,

- объекты интеллектуальной собственности,

- программное обеспечение и др.

Как мы видим, ОК может быть представлен как в материальной, так и нематериальной форме.

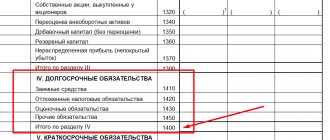

Определение внеоборотных активов во многом схоже с понятием ОК. Согласно форме бухбаланса, утвержденной приказом Минфина от 02.07.2010 № 66н, в состав внеоборотных активов также входят основные средства, НМА, поисковые активы, доходные вложения в матценности, финансовые вложения, отложенные налоговые и прочие внеоборотные активы. Для формирования показателя ОК, как и показателя внеоборотных активов, используются данные раздела 1 баланса.

Что называется внеоборотными активами и какими документами регламентируется их учет, читайте в статье «Внеоборотные активы в балансе (нюансы)».

Для чего нужен анализ основного капитала

Анализ состояния ОК организации позволяет оценить уровень ее технической оснащенности, сделать выводы о заинтересованности участников в наращивании внутренних инвестиционных ресурсов, о надежности, стабильности и конкурентоспособности предприятия в целом.

Тщательное исследование структуры ОК выявляет скрытые возможности для более эффективного его использования, следствием чего становится увеличение доходности организации (в виде получения дополнительной прибыли, снижения себестоимости продукции, уменьшения временных затрат на выполнение работ и пр.).

Для полноценного анализа состояния основного капитала и расчета коэффициента эффективного использования основных фондов понадобится также информация, представленная в приложении № 3 к балансу, и статотчет формы № 11, утвержденной приказом Росстата от 15.06.2016 № 289.

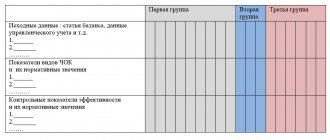

Анализ ОК включает в себя несколько этапов:

- Исследование динамики изменения показателя ОК.

- Контроль за техническим состоянием основных фондов, их своевременным обновлением и техобслуживанием.

- Анализ эффективности использования активов и выявление негативно влияющих на них обстоятельств.

- Поиск дополнительного резерва для улучшения или пополнения собственных основных фондов.

Второй способ определения: формула

В другом варианте расчета задействованы данные текущих активов и краткосрочных обязательств (финансовых). Он принимает следующий вид:

СОК = ОА – КФО, где

- ОА – сумма оборотных активов (код строки 1200)

- КФО – краткосрочные финансовые обязательства (берем код строки 1500)

Важно! В ситуации, когда ОА фирмы финансируются не только за счет ее краткосрочных, но и долгосрочных заимствований, их размер также надо вычесть. Формула будет такая:

СОК = ОА – КФО – ДО

ОА составляют Раздел 2 баланса и включают в себя такие статьи: запасы, дебиторскую задолженность, финансовые вложения (краткосрочные) и наиболее ликвидную составляющую – денежные средства. КФО образуют Раздел 5 баланса.

Информация об основном капитале в бухгалтерской отчетности

Бухгалтерская отчетность — основной источник информации о состоянии ОК предприятия.

Для анализа показателей его составных частей используется баланс, приложение к балансу № 3 формы 0710005. Для изучения динамики движения основных фондов также окажется полезной статистическая годовая форма № 11.

В бухгалтерском балансе информация об ОК предприятия отражается в разделе 1 «Внеоборотные активы» в разрезе отдельных статей:

- Строка 1110 — служит для отражения остаточной стоимости нематериальных активов.

- Строки 1120, 1130, 1140 — отображают результаты исследований и разработок, нематериальные и материальные поисковые активы. Понятие поисковых активов дано в пп. 5–8 ПБУ 24/2011.

- Строка 1150 — здесь фиксируется остаточная стоимость основных средств. Сюда же включаются затраты на незавершенные капитальные вложения в основные средства и приобретение оборудования с расшифровкой данного показателя. Обоснованием такого подхода служит п. 20 ПБУ 4/99, согласно которому «Незавершенное строительство» входит в состав группы «Основные средства».

Более детально понятие основных средств, а также нюансы отображения их стоимости в балансе разбираются в статье «Отражаем основные средства в бухгалтерском балансе».

- Строка 1160 — доходные вложения представляют собой форму долгосрочных финансовых инвестиций, а потому включаются в состав основного капитала предприятия. Данная строка содержит информацию об остаточной стоимости основных средств, переданных за плату во временное пользование. Если договором аренды предусмотрена возможность последующего выкупа арендуемого имущества или его автоматический переход к арендатору по окончании срока договора, то имущество учитывается арендатором как собственные основные средства и также включается в основной капитал.

- Строка 1170 — отражаются долгосрочные финансовые вложения.

- Строка 1190 — здесь учитываются прочие внеоборотные активы, которые не попадают под распределение в основные группы 1-го раздела баланса и в то же время имеют существенный стоимостный показатель. Они также могут входить в состав основного капитала, если являются объектом классификации основных фондов.

Подробнее о способах анализа бухгалтерского баланса узнайте из статьи «Методика анализа бухгалтерского баланса предприятия».

Как мы видим, несмотря на схожесть понятий ОК и внеоборотных активов, различия в их структуре и стоимостном выражении все же имеются. Так, в ОК не включаются данные строки 1180 с информацией об отложенных налоговых активах. Данный показатель формирует величину добавочного капитала (п. 68 приказа Минфина от 29.07.1998 № 34н).

Наглядный пример

Разберем пример расчета на конкретных цифрах. Для этого приведем условные данные отчетности несуществующей на 31.12.2016 г. (тыс. рублей):

- 97 415 – ВНА

- 103 480 – ОА

- 61 500 – СК

- 65 103 – ДО

- 74 292 – КФО

Примеры расчета

Проверяем, что сумма активов и пассивов в балансе предприятия равны:

97 415 + 103 480 = 61 500 +65 103 + 74 292 = 200 895

Рассчитаем величину СОК по состоянию на отчетную дату в двух вариантах.

Вариант 1. Предположим, что долгосрочные займы и кредиты направлены на финансирование ВНА компании, что соответствует норме. В этом случае:

- первым способом 61 500 – (97 415 – 65 103)

- вторым способом 103 480 – 74 292 = 29 188

Видно, что по обеим формулам результат получился одинаковый: 29 188 тыс. руб. Если такого не произошло, в расчетах допущена ошибка.

Получилось положительное число. Значит, по этому показателю компания будет считаться финансово устойчивой. Текущие активы в размере 29 188 тыс. руб. финансируются за счет внутренних источников компании. ВНА в сумме 65 103 тыс. руб. формируются с помощью привлеченных внешних долгосрочных источников, остальная часть (32 312 тыс. руб.) – за счет собственных денег.

Вариант 2. За счет долгосрочных обязательств предприятие формирует ОА, что изначально не соответствует норме. Расчеты следующие:

- первым способом 61 500 – 97 415

- вторым способом 103 480 – 74 292 – 65 103

Как видно, показатель отрицательный, составляет –35 915 тыс. руб. Предприятие находится в сложной финансовой ситуации. Собственных средств компании не хватает на формирование ОА, фирма не в состоянии расплатиться по своим текущим долгам, используя только средства в обороте.

Рассмотренные два варианта расчета показывают, что одни и те же данные баланса могут интерпретироваться по-разному и приводить к противоположным результатам. Важно правильно оценить и классифицировать долгосрочные кредиты и займы. Не зная целей и направлений их использования, нельзя верно определить СОК. В реальности весь объем долгосрочных заимствований предприятия не имеет одной цели использования. Поэтому необходимо тщательно анализировать все имеющиеся кредиты.

В целом, для поддержания нормального уровня рассматриваемого показателя, а значит и обеспечения финансовой стабильности компании следует:

- стремиться к получению и увеличению прибыли

- оптимизировать внеоборотные активы предприятия

- следить за размером и качеством дебиторской задолженности

- не допускать использования долгосрочных обязательств для формирования оборотных активов

- поддерживать оптимальную структуру баланса

Эти меры помогут нормальному функционированию предприятия. С помощью показателя можно оценить, способна ли компания расплатиться по своим краткосрочным задолженностям с помощью ликвидных средств.

Напишите свой вопрос в форму ниже

Оборотный капитал может быть отрицательным, если текущие активы компании меньше текущих обязательств. Оборотный капитал рассчитывается как разница между текущими активами компании и текущими обязательствами. Если текущие активы компании существенно уменьшаются в результате крупного разового платежа наличными или увеличения текущих обязательств из-за значительного увеличения кредита, что приводит к увеличению кредиторской задолженности, его оборотный капитал может стать отрицательным.

Формирования активов баланса

В процессе анализа источников формирования активов устанавливают фактический размер собственного и привлеченного (заемного) капитала, выявляются причины, вызвавшие их изменения за отчетный период, дается их соответствующая оценка. Главное внимание при этом уделяется собственному капиталу, поскольку запас источников собственных средств — это запас финансовой устойчивости.

Важно установить насколько фактический размер собственного капитала, но и определить удельный вес его в общей сумме капитала. Этот показатель в специальной литературе носит различные названия (коэффициент собственности, коэффициент независимости, коэффициент автономии), но суть его одна — по нему определяют, насколько предприятие не зависимо от заемных средств и способно маневрировать собственными средствами.

Коэффициент независимости определяется отношением собственного капитала ко всему авансированному капиталу по формуле:

Кнез = Ск /Ак, где:

— Кнез — коэффициент независимости;

— Ск — собственный капитал;

— Ак — авансированный капитал (итог, валюта баланса, т.е. общая сумма финансирования).

Рост его свидетельствует о увеличении финансовой независимости предриятия, снижения риска финансовых затруднений в будущих периодах.

Оценивают минимальное значение этого показателя на уровне 0,5, который обеспечивает покрытие всех обязательств организации собственными средствами.

Коэффициентом зависимости обратен коэффициенту независимости.Он определяется по формуле:

Кзав = Пк : Ак или К3 = 1 – Кн, где:

— Кзав — коэффициент зависимости;

— Пк — привлеченный капитал;

— Ак — авансированный капитал (итог, валюта баланса).

Данный коэффициент характеризует долю долга в обшей сумме авансированного капитала. Чем выше эта доля, тем больше зависимость предприятия от внешних источников финансирования.

Следующим показателем, характеризующим финансовую устойчивость организации, является коэффициент финансирования, представляющим собой отношение собственного капитала к привлеченному капиталу:

Кфин= Ск: Пк,где;

— Кфин — коэффициент финансирования;

— Ск — собственный капитал;

— Пк — привлеченный капитал.

Чем выше уровень этого коэффициента, тем для банков и инвесторов надежнее финансирование. Коэффициент показывает, какая часть деятельности предприятия финансируются за счет собственных средств, а какая — за счет заемных. Ситуация, при которой величина коэффициента финансирования < 1 (большая часть имущества предприятия сформирована за счет заемных средств), может свидетельствовать об опасности неплатежеспособности и нередко затрудняет получение кредита.

Коэффициент соотношения заемных и собственных средств,который определяется отношением привлеченного капитала к собственному капиталу:

Кз/с = Пк / Ск , где:

— Кз/с — коэффициент соотношения заемных и собственных средств;

— Пк — заемные средства (привлеченный капитал);

— Ск — собственные средства (собственный капитал).

Этот коэффициент указывает, сколько заемных средств привлекло предприятие на один тенге вложенных в активы собственных средств.

Преподаватель Б.К.Жакенова

Авансированный капитал — это денежный капитал, предназначенный для приобретения средств производства, реализации бизнес-идей или организации собственного дела. При этом вложение происходит с учётом того, что по истечении определённого временного промежутка такое решение будет приносить прибыль в денежном эквиваленте.

В основном авансированный капитал расходуется с целью приобретения средств производства.

Амплитуда значений и их интерпретация

Получившееся в результате расчета значение СОК может быть положительным, отрицательным или быть равным нулю. Разберемся, что это значит:

Разница показателей

- Если получился ноль, значит, текущие активы фирмы в полном объеме формируются с помощью займов, однако предприятие может расплатиться по всем своим краткосрочным долгам, не прибегая к реализации менее ликвидных ВНА.

- При цифре больше нуля часть собственных средств участвует в образовании ОА. Такое значение показателя желательно и отвечает состоянию равновесия статей баланса.

- Если число отрицательное (т.е. меньше нуля), это означает, что фирме не хватает внутренних источников и даже ее ВНА частично формируются краткосрочными обязательствами. Это не соответствует состоянию равновесия баланса. Такая ситуация в большинстве отраслей экономики говорит о неустойчивости компании в финансовом отношении.

Как видно из приведенных формул, изменение величины рассматриваемого показателя зависит от каждой строки бухгалтерского баланса. Так, например, прирост нераспределенной прибыли вызовет и увеличение суммы СОК. И наоборот, приобретение основных средств, вложение денег в долгосрочные финансовые инструменты уменьшают анализируемый показатель.

Однако получившиеся высокие цифры могут свидетельствовать о том, что компания выбрала неэффективную финансовую стратегию: избегает краткосрочного финансирования, не в полной мере использует кредиторскую задолженность, нерационально распоряжается полученной прибылью.

Описание авансированного капитала простыми словами

Это, прежде всего — деньги, которые нужны, чтобы начать свое дело. Поэтому другими словами можно сказать, что это начальный капитал.

Различают приёмный и переменный капитал. В несколько иной интерпретации данные термины являются средствами извлечения денежной прибыли, созданной при использовании наёмного труда в процессе производства. Инвестированный приёмный и переменный капитал имеет воплощение в произведённых товарах.

Авансированный капитал имеет несколько неидентичных частей. При этом каждая из них определяет разный характер оборота.

- В одном из случаев названная стоимость переносится на товар, который был только создан и возвращается к инвестору в денежной форме постепенно.

- Другая часть авансированного капитала способна полностью возвращаться к капиталисту в денежной форме по истечении каждого кругооборота капитала. При этом данная часть также целиком переносит полную стоимость.

Авансированный капитал транспортируется в основной и оборотной. Оборотный, в свою очередь, может иметь денежную, товарную или производительную форму. При этом товарная форма может иметь вид готовой продукции или просто запас сырья. Цель его авансирования заключается не в получении единичной прибыли. Главная задача капиталиста, являющегося владельцем этих средств, которая поставленная перед ним — постоянное повышение стоимости. По этой причине движение авансированной стоимости постоянно возобновляется и имеет циклический вид. В более простом понимании авансированным капиталом называется аванс, который был вложен в капитал с целью последующей прибыли.

Будучи фундаментом будущего производства, авансированный капитал расходуется на приобретение оборотных и основных фондов, а также с целью увеличения трудовых ресурсов. В процессе организации производства авансированный капитал постепенно транспортируется в основной, делая его главной действующей финансовой силой. В случае грамотного инвестирования капиталист-владелец может получить существенную прибыль.

При помощи авансированного капитала можно определить финансовую мощь предприятия и его размеры. Он даёт обобщённую характеристику. Чаще всего такие заёмные средства предоставляются организацией или даже физическими лицами на условиях, согласно которым заёмщик обязуется произвести процедуру возврата. Чаще всего за факт владения денежными средствами начисляется процентная ставка, которая повышает стоимость долга. Все детали осуществляемой сделки должны быть прописаны в предложенном договоре. Как правило, именно здесь отмечены права и обязательства сторон, а также санкции, которые могут быть применимы в случае несоблюдения одним из участников сделки.

Прирост стоимости производства (прибавочной или авансированной) чаще всего порождается именно авансированным капиталом. Такое явления обычно выступает в качестве избытка стоимости продукта по отношению к уровню стоимости отдельных составляющих его производства. В некоторых случаях такое явление интерпретируется в качестве искусственной формы издержек производства капиталистического типа. При этом возврат авансированного капитала происходит из себестоимости реализованного товара. Данная обособившаяся часть включает в себя затраты отдельно взятого предпринимателя на производство и последующую реализацию товара.